Навигация

Оптимізація структури капіталу за критерієм дохідності власного капіталу

3. Оптимізація структури капіталу за критерієм дохідності власного капіталу.

Ураховуючи ці етапи, підприємство визначає на плановий прогнозний період найбільш прийнятну для себе структуру капіталу.

Управління капіталом (пасивами балансу) здійснюється за допомогою оцінки його вартості.

Вартість капіталу відбиває ціну, яку підприємство сплачує за його залучення з різних джерел у відносному виразі.

Приймаючи рішення про застосування (залучення) будь-якого джерела (ресурсу), важливо оцінити вартість цього джерела. Вартість капіталу (cost capital) – це відносна величина витрат на обслуговування складових капіталу. Окремі складові капіталу мають різну вартість. Ця вартість відображається у відносних величинах як процента ставка (річні проценти).

Концепція ціни капіталу являє собою одну з базових в теорії капіталу. Але вона не зводиться тільки до визначення процентів, які підприємство мусить сплатити власникам за використання їх капіталу. Ціна капіталу характеризує ту норму рентабельності, нижче розміру якої підприємство не повинно приймати будь-яких рішень інвестиційного характеру.

Вартість капіталу використовується як:

- вимірювач дохідності поточної діяльності підприємства;

- базовий критерій ефективності фінансових інвестицій;

- механізм управління структурою капіталу;

- критерій ефективності лізингових операцій (якщо вартість обслуговування лізингу перевищує ціну капіталу підприємства, то застосовувати фінансовий лізинг для підприємства невигідно);

- вимірювання рівня ринкової ціни підприємства (ціна підприємства – це величина власного капіталу). Зниження ціни капіталу супроводжується зростанням ринкової вартості підприємства, і навпаки. (Цей взаємозв’язок чітко проявляється в діяльності акціонерного товариства. Якщо ціна акцій на фондовому ринку змінюється (піднімається – знижується), то змінюється і вартість капіталу товариства).

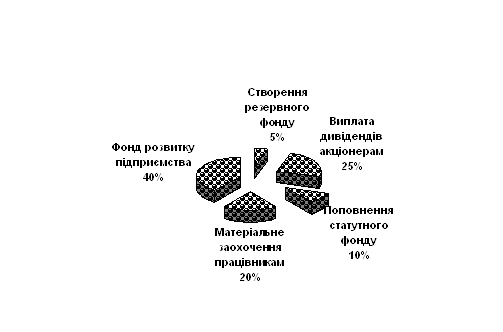

У ринковій економіці акціонерна форма власності переважає над іншими і має деякі особливості формування власних фінансових ресурсів, що полягають у їхній структурі. Можна виділити три основних джерела: акціонерний капітал, фонди власних коштів та нерозподілений прибуток. Таким чином, фінансування господарської діяльності акціонерних товариств із зовнішніх джерел (зовнішнє фінансування) здійснюється за рахунок позик та емісії облігацій підприємства.

Іншим видом фінансування є внутрішнє – за рахунок нерозподіленого прибутку та фондів власних коштів. Так, наявність достатнього обсягу власних коштів може забезпечувати розвиток підприємства та свідчити про наміри акціонерів розподіляти ризики, пов’язані з діяльністю підприємства. Високий рівень внутрішнього фінансування за рахунок власних фінансових ресурсів позитивно впливає на стан відносин розподілу між різними суб’єктами господарювання.

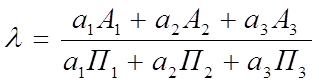

Як власні, так і залучені джерела фінансування діяльності підприємств мають свою вартість, що складається із сум витрат на залучення кожного джерела. У практиці зарубіжних корпорацій вартість авансованого капіталу визначають за формулою:

![]()

![]() , (3.1)

, (3.1)

де V – вартість авансованого капіталу;

ki– ціна і-того джерела коштів;

di – питома вага і-того джерела коштів у загальній структурі.

Цей показник розраховується для визначення мінімуму повернення вкладених у діяльність підприємства фінансових ресурсів і може використовуватися для визначення вартості підприємства в цілому. Оскільки статистики з українських підприємств немає, вдамося до прикладу із зарубіжної практики (табл.3.1).

Таблиця 3.1 – Вартість фінансових ресурсів на прикладі International Business Machines Corporation and Subsidiary Companies.

| Джерела фінансових ресурсів | Сума,дол. США | Питома вага% | Цінова ставка,% | Вартість джерел,% | |

| Залучені: Короткострокові довгострокові | 33951 55794 | 27.54 45.27 | 8.5 5.2 | 2.34 2.35 | |

| Звичайні акції | 6531 | 5.30 | 16.5 | 0.87 | |

| Нерозподілений прибуток | 26983 | 21.89 | 15.2 | 3.32 | |

| Разом | 123259 | 100.00 | - | 8.88 |

Отже, рівень затрат для підтримання економічного потенціалу підприємства при структурі фінансових ресурсів, наведених у таблиці 3.1, становить 8,8%. Це означає, що підприємство може приймати рішення будь-якого інвестиційного характеру, рівень рентабельності яких буде не нижче від 8,8%. Для інвестування коштів у конкретний проект дане підприємство повинне порівняти значення норми рентабельності інвестицій (IRR) із вартістю джерел авансованих фінансових ресурсів, при цьому зв’язок між ними має бути таким:

якщо IRR > 8,8%, інвестиційний проект приймається,

якщо IRR < 8,8%, інвестиційний проект відхиляється,

якщо IRR = 8,8%, інвестиційний проект не буде ні прибутковим, ні збитковим, тобто доходи, отримані від інвестицій, дорівнюватимуть інвестиційним затратам.

У зарубіжній практиці функціонування підприємницьких структур пов’язане передусім із фінансуванням коштів на довгостроковій основі для отримання прибутку. Управління активами, пов’язане з отриманням прибутку, характеризується такою величиною, як фінансовий леверидж. За визначенням Джеймса К. Ван Хорна, “фінансовий леверидж – це використання залучених коштів із фіксованим процентом для зростання прибутку власників звичайних акцій”.

Завдання фінансового менеджера – слідкувати за оптимальним співвідношенням між позиковим і власним капіталом, що дозволить піддержувати кредитну репутацію підприємства і використовувати позитивний ефект фінансового левереджу.

Існують різні рекомендації щодо величини плеча фінансового важеля. Більшість із них зводиться до того, що доля залучених коштів в пасиві не повинна перевищувати 50%. Таким чином для даного підприємства є можливість додатково залучити кошти. Це дозволить зменшити середньозважену вартість капіталу.

Розрізняють три види левериджу: виробничий (операційний), фінансовий та виробничо-фінансовий. Розподіл левериджу на фінансовий та виробничий пов’язаний з існуванням двох видів підприємницьких ризиків. Дія підприємницького ризику пов’язується із силою виробничого (операційного) важеля, який, у свою чергу, залежить від питомої ваги постійних витрат у їх загальній структурі та змін попиту й пропозиції на сировину й матеріали.

Одночасна дія виробничого (оперативного) та фінансового левериджу, для якого властивим є вплив одночасно трьох факторів: виручки від реалізації, витрат виробничого та чисто фінансового характеру і чистого прибутку як результативного показника. Аналіз одночасного впливу цих факторів, тобто кількісна оцінка, можлива при застосуванні спеціального методу, відомого в економічній літературі під назвою методу “мертвої точки” або беззбитковості. Метод беззбитковості полягає у визначенні для кожної конкретної ситуації обсягу випущеної продукції, що забезпечував би покриття всіх видів витрат та беззбиткову діяльність.

Для визначення ефекту фінансового важеля використовується формула:

![]() , (3.2)

, (3.2)

де ЕФВ — ефект фінансового важеля (тобто нарощення рентабельності власного капіталу за рахунок використання позикового капіталу);

Коп — коефіцієнт оподаткування прибутку;

ЕРа — економічна рентабельність активів (розраховується шляхом відношення операційного прибутку до загального обсягу капіталу, інвестованого в активи підприємства);

СП — середня ставка процента за позиковими коштами (або рівень фінансових витрат);

ПК — позиковий капітал;

ВК — власний капітал.

Ефект фінансового важеля складається з двох компонентів:

Диференціала (1 – Коп)*(Ера – СП) — різниці між рентабельністю інвестованого капіталу і середньою ставкою процента за позиковими коштами після сплати податків;

Плеча ПК/ВК — співвідношення позикового і власного капіталу.

Плече фінансового важеля є мультиплікатором зміни диференціала, тобто посилює його дію як в позитивному, так і негативному напрямках. Так, якщо диференціал має додатне значення, вигідно нарощувати частку позикового капіталу і тим самим збільшувати рентабельність власного капіталу. І, навпаки, якщо значення диференціала від'ємне, в результаті збільшення плеча фінансового важеля відбувається "проїдання" власного капіталу, і наслідки для підприємства можуть бути руйнівними.

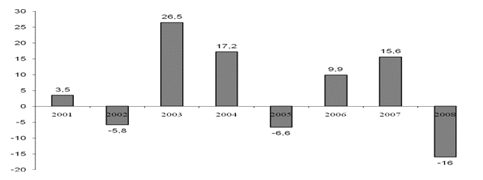

Враховуючи, що за даними НБУ у 2004 році ставка процента за позиковими коштами для юридичних осіб складала 8%, у 2005 році – 9,5%, у 2006 році – 8,5%, розрахуємо ефект фінансового важеля для ВАТ „ДніпроАЗОТ”.

![]() (3.3)

(3.3)

![]() (3.4)

(3.4)

![]() (3.5)

(3.5)

Отже підприємству невигідно нарощувати частку позикового капіталу.

Таким чином, рентабельність власного капіталу значною мірою залежить від умілого маневрування величиною ефекту фінансового важеля. До певного моменту підвищити ефект фінансового важеля можна екстенсивно за рахунок збільшення його плеча. Але при цьому потрібно враховувати такі правила фінансового менеджменту:

1. Не можна надмірно збільшувати частку позикових коштів у структурі капіталу, оскільки при цьому значно підвищується ризик втрати фінансової стійкості, і будь-які затримки у виробничому процесі або несприятливі зміни ринкової кон'юнктури (на ринках кредитних ресурсів, готової продукції, сировини тощо) можуть призвести до значного від'ємного значення ефекту фінансового важеля.

Регулювати величину плеча важеля можна лише залежно від значення диференціала. Більші можливості для нарощення позикового капіталу мають ті підприємства, у яких значний запас диференціала. Але при цьому потрібно пам'ятати, що зміна плеча фінансового важеля в свою чергу впливає і на величину диференціала. Чим більше плече, тим дорожче будуть коштувати для підприємства позикові фінансові ресурси за рахунок включення до їх вартості премії за ризик.

Підприємство завжди повинно залишати певний резерв позикової місткості, щоб у разі необхідності мати змогу покрити потребу у фінансових ресурсах за рахунок нового кредиту і при цьому не змінити знак диференціала з "+" на "-". Досвідчені фінансові менеджери намагаються маневрувати у межах оптимального діапазону частки позикових коштів у структурі капіталу (від 30 до 50 %). Як свідчить досвід високорозвинутих країн, найкраще підтримувати частку позикового капіталу на рівні 40 % (що відповідає значенню плеча важеля 0,67), оскільки у цьому випадку ринок цінних паперів найкраще оцінює акції підприємства.

Показник сили дії фінансового важеля характеризує фінансовий ризик, пов'язаний зі структурою капіталу. Чим більше значення цього показника, тим більший ризик неповернення кредитів з процентами для банкірів та ризик невиплати дивідендів для акціонерів. Ситуація ще більше ускладнюється, коли одночасно підвищується комерційний ризик, тобто ризик недоотримання операційного прибутку від основної діяльності підприємства.

Висновки

1. Успішна діяльність будь-якого підприємства не можлива без ефективного управління фінансовими ресурсами. Вони мають створити передумови для стабільного процесу виробництва та його постійного зростання, що визначає конкурентоспроможність підприємства на ринку.

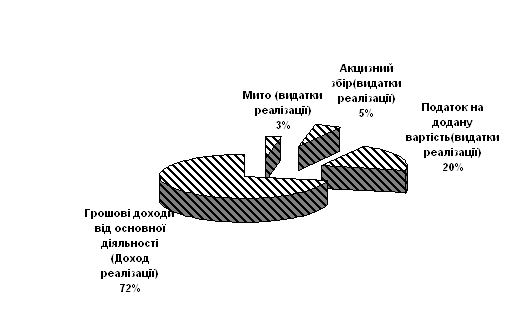

Під фінансовими ресурсами підприємства розуміють грошові доходи і надходження, які перебувають у розпорядженні суб’єкта господарювання і призначенні для виконання фінансових зобов’язань, здійснення затрат із розширеного відтворення і економічного стимулювання працівників.

2. Елементами фінансових ресурсів є амортизаційні відрахування, прибуток, оборотні кошти, бюджетні асигнування, надходження з державних цільових фондів, надходження з централізованих фондів, кредити.

3. Показниками формування та використання фінансових ресурсів підприємства є наступні групи фінансових показників:

· Показники оцінки фінансової стійкості

· Показники оцінки ліквідності

· Грошові потоки підприємства

· Показники оцінки ділової активності.

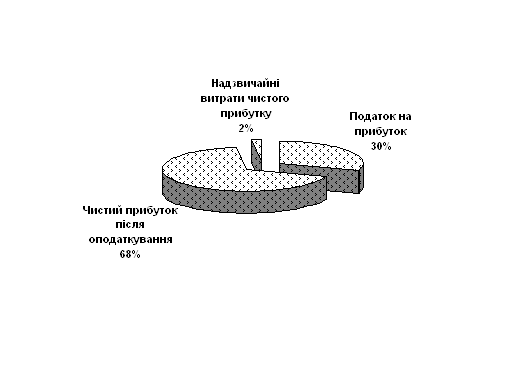

4. Загальна оцінка фінансового стану ВАТ „ДніпроАЗОТ” дала змогу визначити що:

· протягом звітного періоду спостерігалося зростання статутного капіталу та нерозподіленого прибутку, що дало змогу підприємству розширити власні можливості по фінансуванню своєї діяльності;

· збільшилась частка оборотних виробничих фондів що позитивно характеризує майновий стан підприємства і свідчить про розвиток його виробничої діяльності;

· зменшилась частка основних засобів у валюті балансу;

· відбулося зростання суми власних джерел фінансування капіталу підприємства, тобто ВАТ „ДніпроАЗОТ” змогло більшу частину свого капіталу сформувати за рахунок власних джерел, що значно вплинуло на покращення фінансового стану підприємства.

5. Аналіз фінансової стійкості ВАТ „ДніпроАЗОТ” дав змогу охарактеризувати підприємство як фінансово стійке. Так, протягом звітного періоду зростали відносні показники фінансової стійкості підприємства, зокрема:

· коефіцієнт матеріальних запасів збільшився на 4,63%;

· коефіцієнт маневреності власного капіталу зріс на 0,1%

· коефіцієнт стабільності структури оборотних активів збільшився на 0,05%.

6. Аналіз ліквідності ВАТ „ДніпроАЗОТ” дав змогу визначити, що баланс підприємства протягом звітного періоду не був абсолютно ліквідним. Так, протягом 2004 – 2006 року не виконувався норматив коефіцієнту абсолютної ліквідності. Також узагальнюючий коефіцієнт ліквідності мав тенденцію до зниження і протягом звітного періоду він зменшився на 0,0301%.

7. Що стосується ділової активності підприємства, то протягом звітного періоду зростав показник фондовіддачі, але відбувалося також зростання показників оборотності активів, запасів, готової продукції, кредиторської заборгованості, період погашення дебіторської заборгованості, що має негативний вплив на ділову активність підприємства.

8. Оптимізація структури капіталу є однією зі складних проблем у фінансовому менеджменті.

Приймаючи рішення про застосування будь-якого джерела, важливо оцінити вартість цього джерела.

Як власні, так і залучені джерела фінансування діяльності підприємств мають свою вартість, що складається із сум витрат на залучення кожного джерела.

Розрахунок ефекту фінансового леверджу для ВАТ „ДніпроАЗОТ” дав змогу визначити, що підприємству невигідно нарощувати частку позикового капіталу.

Як свідчить досвід високорозвинутих країн, найкраще підтримувати частку позикового капіталу на рівні 40 % (що відповідає значенню плеча важеля 0,67), оскільки у цьому випадку ринок цінних паперів найкраще оцінює акції підприємства.

Перелік посилань

1. Хрущ Н. – Аналіз та оцінка рівня прибутковості фінансових ресурсів підприємства. – Економіст. – 2007 - №7.

2. Опачанський Д. – Методи визначення приросту фінансових ресурсів підприємства, напрямків та ефективності їх використання. – Економіст.- 2 006.- №12.

3. Волькович Д.В. – Удосконалення механізму реорганізації управління фінансовими ресурсами підприємства. – Фінанси України.- 2004.- №9.

4. Балабанов А.И., Балабанов И.Т. – Финансы. – СПб.: Изд-во «Питер», 2000-192с.

5. Бланк И.А. – Основы финансового менеджмента. – Т.2. – К.: Ника-Центр, 1999. – 512 с.

6. Ковальчук С.В., Форкун І.В. – Фінанси. Навч.посібник. – Львів: «Новий світ - 2000», 2005. – 568 с.

7. Опарін В.М. – Фінанси (загальна теорія): Навч. посібник. – К.: КНЕУ, 1999. – 164 с.

8. Фінанси підприємств: Підручник / Керівник авт. кол. i наук. ред. проф. А.М. Поддєрьогін, 5-тє вид., перерoб. та доп. – К.: КНЕУ, 2004. – 546 с.

9. Фінанси підприємств: Підручник / Керівник професор А.Ш. Поддєрьогін. – К.: КНЕУ., 2000. – 460 с.

10. Шиян Д.В., Строченко Н.І. Фінансовий аналіз: Навч. Посіб. –К.:А.С.К 2005. -240 с

11. Крайник О.П., Клепникова З.В. – Фінансовий менеджмент: Навчальний посібник. – Львів: Державний університет “Львівська політехніка”. Київ: “Дакор”, 2000, – 260 с.

12. Хедервик К. – Финансовый и экономический анализ деятельности предприятия. Под ред. Ю.М. Ворапаева. – М.: Финансы и статистика, 2000.

13. Хелферт Э. – Техника финансового анализа. Перев. с англ. под ред. Л.П. Белых. – М.: Аудит, ЮНИТИ, 1999.

14. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. - М.: Инфра, 2002.

15. Ситник Г.В «Управління грошовими потоками» - Київ 2005 р. – 255с.

16. Положення (стандарт) бухгалтерського обліку 2 "Баланс". Затверджене Наказом Мінфіну України № 87 від 31.03.99р.

17. Анализ хозяйственной деятельности в промышленности. — Минск: Вышэйш. шк., 1995. — 363 c.

18. Баканов М.И., Шеремет А.Д. – Теория экономического анализа. — М.: Финансы и статистика, 1995. — 284.

19. Балабанов А.И., Балабанов И.Т. – Финансы. — М.; Х.; Минск; СПб.: Питер, 2000. — 188.

20. Балабанов И.Т. – Основы финансового менеджмента. — М.: Финансы и статистика, 2000. — 525.

21. Бланк И.А. – Стратегия и тактика управления финансами. — К.: МП «ИТЕМ лтд»: СП «АДЕФ-Украина», 1996. — 534.

22. Бланк И.А. – Финансовый менеджмент. — К.: Ника-Центр: Эльга, 2001. — 527.

23. Ван Хорн Дж.К. – Основы управления финансами. — М.: Финансы и статистика, 1997. — 799.

24. Герчикова И.H. – Финансовый менеджмент. — М.: АО «Консалтбанкир», 1996. —203.

25. Гридчина М.В. – Финансовый менеджмент. — К., 1999. — 135.

26. Зятковський І.В. – Фінансове забезпечення діяльності підприємств. — Тернопіль: Екон. думка, 2000. — 228.

27. Ковалев В.В. – Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. — М.: Финансы и статистика, 1995. — 429.

28. Кравченко Л.И. – Анализ хозяйственной деятельности в торговле. — Минск: Вышэйш. шк., 1995. — 414.

29. Лобанова E.H., Лимитовский М.А. – Управление финансами. — М.: ИНФРА-М, 1999. — ХХІ, 251.

30. Мазаракі А.А. – Економіка торговельного підприємства. Підручник для вузів. (Під ред.проф.Ушакової)-К.”Хрещатик”,1999.-800с.

31. Основні монетарні параметри грошово-кредитного ринку України. – Вісник НБУ. – 2004. – № 12.

32. Основні монетарні параметри грошово-кредитного ринку України. – Вісник НБУ. – 2005. – № 12.

33. Основні монетарні параметри грошово-кредитного ринку України. – Вісник НБУ. – 2006. – № 12.

Похожие работы

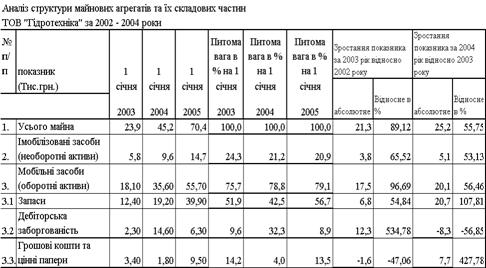

... і в господарстві склав у 2000 році 415,2 тис. грн, що більше чим у 1998 році на 8,4%, і менше на 0,6 %>, чим у 1999 році. РОЗДІЛ 3 АНАЛІЗ ФІНАНСОВОЇ СТІЙКОСТІ ПІДПРИЄМСТВА В УМОВАХ ОБМЕЖЕНОСТІ ЗОВНІШНІХ ДЖЕРЕЛ ФІНАНСУВАННЯ В умовах ринкової економіки підприємство здійснює свою виробничо-фінансову діяльність самостійно, але все-таки на його діяльність у більшому чи меншому ступені впливає ...

... ілі 3 дипломної роботи. РОЗДІЛ 3. ШЛЯХИ УДОСКОНАЛЕННЯ ФОРМУВАННЯ ТА РОЗМІЩЕННЯ ФІНАНСОВИХ РЕСУРСІВ В ТОВ „ГІДРОТЕХНІКА” Одним з найбільш ефективних шляхів удосконалення формування та розміщення фінансових ресурсів підприємства є використання різноманітних видів комерційного кредиту. Комерційний кредит можна охарактеризувати як кредит, наданий у товарній формі продавцями покупцям у виді ві ...

... в мобільній формі; підприємство має низький рівень ліквідності. РОЗДІЛ 3 ШЛЯХИ ВДОСКОНАЛЕННЯ ОЦІНКИ СТРУКТУРИ ДЖЕРЕЛ ФІНАНСОВИХ РЕСУРСІВ 3.1 Вдосконалення системи управління фінансовими ресурсами Метою фінансової стратегії ефективного розвитку підприємства є забезпечення стійкого положення на ринку, яке базується на ефективному формуванні і використанні фінансових ресурсів. Забезпечити ...

... при створенні підприємств, а у процесі їх діяльності - у формуванні відповідних джерел грошових коштів. Статутний капітал є основною частиною власного капіталу та основним джерелом власних фінансових ресурсів підприємства. За рахунок його коштів формуються основні фонди і оборотні активи підприємства. Отже, власний капітал - це власні джерела фінансування підприємства, які без визначення терміну ...

0 комментариев