Навигация

Анализ внутренних факторов конкурентоспособности

3.2 Анализ внутренних факторов конкурентоспособности

Изучение возможностей предприятия направлено на раскрытие ее потенциала, сильных и слабых сторон деятельности. По существу, изучение возможностей предприятия сводится к сравнительному анализу потенциала фирмы с существующими и перспективными рыночными потребностями.

Для анализ внутренней среды предприятия проведем следующие виды анализа:

• анализ финансово-экономического потенциала предприятия;

• анализ эффективности производственной деятельности предприятия;

• SWOT – анализ.

Анализ финансово-экономического потенциала

Анализ ликвидности баланса предприятия

Гр. А1 – наиболее ликвидные активы;

А1 = 0 + 0 = 0 (руб.) – на начало отчётного периода;

А1 = 0 + 0 = 0 (руб.) – на конец отчётного периода;

Гр. А2 – быстрореализуемые активы;

А2 = 35319203 (руб.) – на начало периода;

А2 = 69546271 (руб.) – на конец периода;

Гр. А3 – медленно реализуемые активы;

А3 = 8200318+512402 = 8712720 (руб.) – на начало периода;

А3 = 6953710+539651 = 7493361 (руб.) – на конец периода;

Гр. А4 – труднореализуемы активы;

А4 = 2363749 (руб.) – на начало периода;

А4 = 575683 (руб.) – на конец периода.

Гр. П1 – наиболее срочные обязательства;

П1 = 30927018 (руб.) – на начало периода;

П1 = 52773392 (руб.) – на конец периода;

Гр. П2 – краткосрочные пассивы

П2 = 0 (руб.) – на начало периода;

П2 = 0 (руб.) – на конец периода;

Гр. П3 – долгосрочные пассивы;

П3 =2185557 + 4746 + 0 = 2190333 (руб.) – на начало периода;

П3 = 2185557 + 1165 + 991275 = 3177997 (руб.) – на конец периода;

Гр. П4 – постоянные или устойчивые пассивы

П4 = 13278321 (руб.) – на начало периода;

П4 = 21663926 (руб.) – на конец периода.

Баланс считается абсолютно ликвидным, если выполняются следующие неравенства:

А1≥П1, А2≥П2, А3≥П3, А4≤П4.

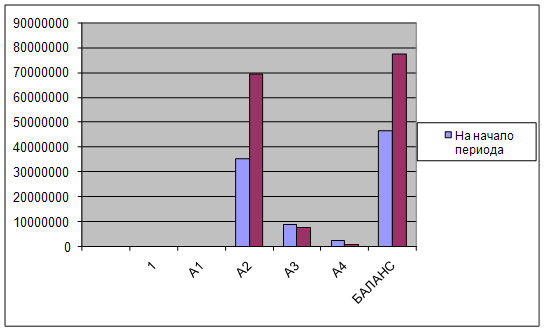

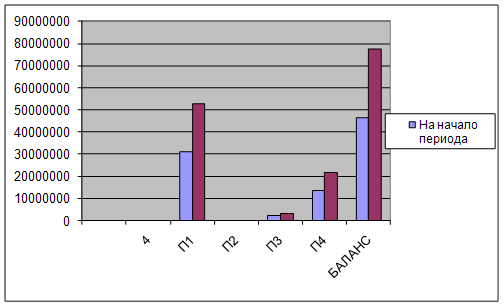

Данные о ликвидности бухгалтерского баланса сведены в таблицу 3.6. и представлены на рисунке 4-5.

Таблица 3.6.

Ликвидность бухгалтерского баланса

| АКТИВ | На начало периода | На конец периода | ПАССИВ | На начало периода | На конец периода | Платежный излишек или недостаток | |

| на начало периода | на конец периода | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| А1 | 0 | 0 | П1 | 30927018 | 52773392 | -30927018 | -52773392 |

| А2 | 35319203 | 69546271 | П2 | 0 | 0 | +35319203 | +69546271 |

| А3 | 8712720 | 7493361 | П3 | 2190333 | 3177997 | +6522387 | +4315364 |

| А4 | 2363749 | 575683 | П4 | 13278321 | 21663926 | -10914572 | -21088243 |

| БАЛАНС | 46395672 | 77615315 | БАЛАНС | 46395672 | 77615315 | 0 | 0 |

Рис.4. Динамика показателей ликвидности активов предприятия

Рис. 5. Динамика показателей ликвидности пассивов предприятия

| На начало периода | На конец периода |

| А1 < П1 | А1 < П1 |

| А2 > П2 | А2 > П2 |

| А3 > П3 | А3 > П3 |

| А4 < П4 | А4 < П4 |

Вывод: на начало и конец отчётного периода баланс является ликвидный по значениям большинства показателей, т.е. можно сказать, что предприятие ООО «Центрстрой» способно рассчитаться по своим обязательствам, но с нарушением сроков погашения, предусмотренных контрактами.

Дополнительно сопоставление ликвидных средств с обязательствами позволяет определить следующие показатели:

1). Текущая ликвидность

ТЛ = (А1 + А2) – (П1 + П2)

ТЛ = 35319203 - 30927018 = 4392185 (руб.) – на начало периода;

ТЛ = 69546271 - 52773392 = 16772879 (руб.) – на конец отчётного периода;

Вывод: на ближайший промежуток времени предприятие является платёжеспособным.

2). Перспективная ликвидность

ПЛ = А3 – П3

ПЛ = 8712720 - 2190333 = 6522387 (руб.) – на начало периода;

ПЛ = 7493361 - 3177997 = 4315364 (руб.) – на конец периода;

Вывод: в перспективе предприятие ООО «Центрстрой» также является платёжеспособным.

Анализ платежеспособности предприятия

1. Общий показатель платежеспособности:

![]() – на начало отчётного периода;

– на начало отчётного периода;

![]() – на конец отчётного периода.

– на конец отчётного периода.

Вывод: платежеспособность предприятия по сравнению с началом периода увеличилась на 0,05 и не достигает оптимального ограничения.

2. Коэффициент абсолютной ликвидности:

![]() – на начало периода;

– на начало периода;

![]() – на конец периода.

– на конец периода.

![]() Вывод: за счет денежных средств и приравненных к ним финансовых вложений предприятие в ближайшее время не сможет погасить часть краткосрочной задолженности.

Вывод: за счет денежных средств и приравненных к ним финансовых вложений предприятие в ближайшее время не сможет погасить часть краткосрочной задолженности.

3. Коэффициент “критической оценки” (быстрой ликвидности):

![]() – на начало периода;

– на начало периода;

![]() – на конец периода.

– на конец периода.

Вывод: предприятие ООО «Центрстрой» может немедленно погасить часть краткосрочных обязательств, равную 1,14 и 1,32 на начало и конец отчётного периода соответственно, за счет денежных средств, средств в краткосрочных ценных бумагах, а также поступлений по расчётам.

4. Коэффициент текущей ликвидности:

![]() – на начало периода;

– на начало периода;

![]() – на конец периода.

– на конец периода.

Вывод: предприятие ООО «Центрстрой» может погасить часть текущих обязательств по кредитам и расчётам, используя все оборотные средства, равную 1,42 и 1,46 на начало и на конец отчётного периода соответственно, а разумный рост этого показателя является благоприятной тенденцией.

5. Коэффициент маневренности функционирующего капитала:

![]() – на начало периода;

– на начало периода;

![]() – на конец периода;

– на конец периода;

Вывод: На начало отчётного периода обездвижена часть функционирующего капитала, равная 0,66; на конец – 0,31 (обездвижены в производственных запасах и долгосрочной дебиторской задолженности). Уменьшение этого показателя является положительным фактором, а так как текущие обязательства не превышают оборотные средства, следовательно коэффициент положительный.

6. Доля оборотных средств в активах:

![]() – на начало периода;

– на начало периода;

![]() – на конец периода;

– на конец периода;

Вывод: доля оборотных средств в активах на начало и конец отчетного периода близка для нормального функционирования предприятия.

7. Коэффициент обеспеченности собственными средствами:

![]() – на начало периода;

– на начало периода;

![]() – на конец период;

– на конец период;

Вывод: для текущей деятельности предприятия ООО «Ценрстрой» необходимо наличие собственных средств в размере 0,23 на начало отчётного периода и 0,27 на конец.

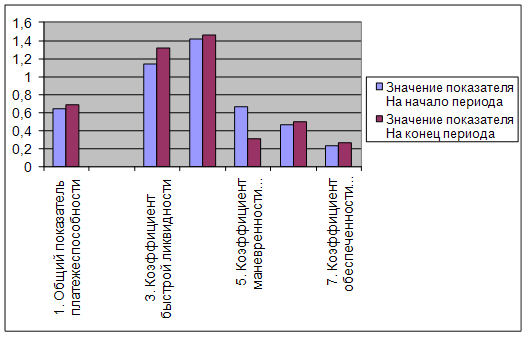

Все финансовые показатели платежеспособности предприятия ООО «Центрстрой» сведены в таблице 3.7.

Таблица 3.7.

Финансовые показатели платежеспособности

| Показатель | Значение показателя | Абсолютное отклонение | |

| На начало периода | На конец периода | ||

| 1. Общий показатель платежеспособности | 0,64 | 0,69 | 0,05 |

| 2. Коэффициент абсолютной ликвидности | 0 | 0 | 0 |

| 3. Коэффициент быстрой ликвидности | 1,14 | 1,32 | 0,18 |

| 4. Коэффициент текущей ликвидности | 1,42 | 1,46 | 0,04 |

| 5. Коэффициент маневренности функционирующего капитала | 0,66 | 0,31 | - 0,35 |

| 6. Доля оборотных средств в активах | 0,47 | 0,5 | 0,03 |

| 7. Коэффициент обеспеченности собственными средствами | 0,23 | 0,27 | 0,04 |

Рис. 6. Динамика показателей платежеспособности предприятия

Вывод: из данного рисунка прослеживается разумный рост всех показателей, кроме коэффициента маневренности функционирующего капитала, что является положительным фактором, следовательно, предприятие ООО «Центрстрой» является платежеспособным и оно может продолжать свою деятельность.

Анализ финансовой устойчивости предприятия

1. Коэффициент капитализации (плечо финансового рычага):

![]() – на начало отчётного периода;

– на начало отчётного периода;

![]() – на конец отчётного периода.

– на конец отчётного периода.

Вывод: на 1 рубль вложенных в активы собственных средств предприятие привлекло 2,46 и 2,58 заёмных средств на начало и конец отчётного периода соответственно.

2. Коэффициент финансовой независимости (автономии):

![]() – на начало периода;

– на начало периода;

![]() – на конец периода.

– на конец периода.

Вывод: удельный вес собственных средств предприятия в общей сумме источников финансирования составляет 0,14 на начало и конец отчётного периода.

Похожие работы

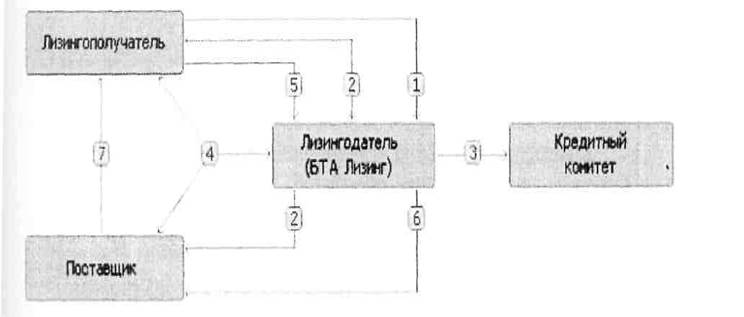

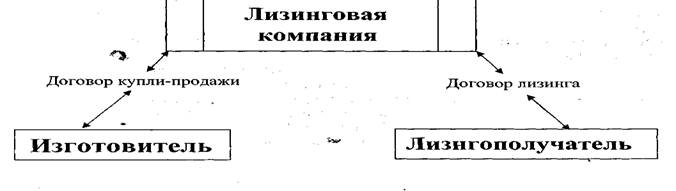

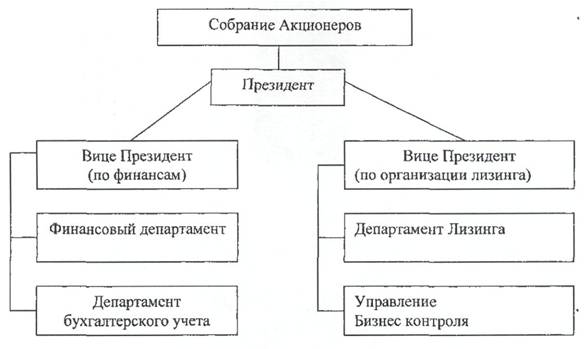

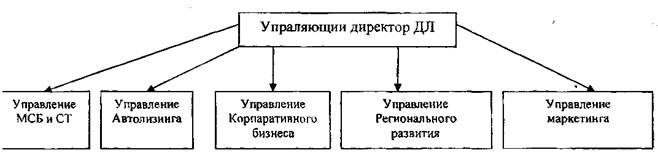

... . Поэтому законодательно закрепленное право собственности лизингодателя на предмет лизинга до окончания договора лизинга должно четко исполняться. ГЛАВА 2 ДЕЙСТВУЮЩАЯ ПРАКТИКА ЛИЗИНГОВЫХ ОПЕРАЦИЙ В РЕСПУБЛИКЕ КАЗАХСТАН 2.1. Лизинговые операции АО «Альянс лизинг» АО «Альянс Банк» из ведущих банков республики, принимая во внимание возросшую необходимость в развитии финансового лизинга в ...

0 комментариев