Навигация

Методика расчета показателей

2.2 Методика расчета показателей

Рентабельность продукции. Данный показатель можно рассчитать по всей реализованной продукции и по отдельным ее видам. Рентабельность всей реализованной продукции дает представление об эффективности текущих затрат предприятия и доходности реализуемой продукции. Рентабельность всей реализованной продукции определяется отношением прибыли от реализации к выручке реализации (данные отчета о прибылях и убытках):

![]() (1)

(1)

где R – рентабельность продукции;

![]() - прибыль от реализации продукции;

- прибыль от реализации продукции;

В – выручка от реализации.

Фондоотдача – данный показатель позволяет судить о том, сколько приходится продукции в денежном выражении на 1 руб. основных производственных фондов, т.е. характеризует эффективность использования основных средств предприятия:

![]() (2)

(2)

Фондоемкость – является обратной величиной фондоотдачи. Характеризуется стоимостью основных фондов, приходящихся на единицу продукции:

![]() (3)

(3)

Производительность труда во многом зависит от уровня и степени комплексности автоматизации и механизации производства, от применения высокопроизводительного оборудования, мало- или безотходных технологических процессов, от своевременного выполнения работниками предприятия своих функций. Данный показатель отражает эффективность организации и использования рабочей силы, определяется как отношение выручки от реализации к среднесписочной численности производственного персонала.

![]() (4)

(4)

где Пр – производительность труда;

В – выручка от реализации;

ЧР – среднесписочная численность работников основного производства.

Коэффициент отношения средней заработной платы к прожиточному минимуму – данный показатель свидетельствует о заинтересованности предприятия в стимулировании работников, о качестве процесса воспроизводства рабочей силы. Чем выше этот показатель, тем больше заинтересованность работников в своем деле, тем выше их мотивация для достижения лучших результатов:

![]() (5)

(5)

где ![]() - средняя заработная плата определенной категории работников, руб.;

- средняя заработная плата определенной категории работников, руб.;

Показатели финансовой устойчивости:

1. Коэффициент капитализации (плечо финансового рычага):

![]() (6)

(6)

Показывает сколько заемных средств привлекло предприятие на один рубль вложенных в активы собственных средств.

2. Коэффициент финансовой независимости (автономии):

![]() =0,4…0,6 (7)

=0,4…0,6 (7)

показывает удельный вес собственных средств в общей сумме источников финансирования.

3. Коэффициент финансирования – показывает какая часть деятельности предприятия финансируется за счет собственных средств, а какая за счет заемных средств:

![]() (8)

(8)

4. Коэффициент финансовой устойчивости – показывает какая часть актива финансируется за счет устойчивых источников:

![]() (9)

(9)

Т.к. денежные средства и материальные оборотные активы должны покрывать текущие обязательства, то следует проконтролировать условия платежеспособности с помощью следующего соответствия:

оборотные активы < собственный капитал * 2 – внеоборотные активы;

Далее рассмотрим методику расчета показателей ликвидности баланса.

Гр. А1 – наиболее ликвидные активы;

А1 = денежные средства + краткосрочные финансовые вложения = 260 + 250;

Гр. А2 – быстрореализуемые активы;

А2 = краткосрочная дебиторская задолженность = 240;

Гр. А3 – медленно реализуемые активы;

А3 = запасы + долгосрочная дебиторская задолженность + НДС по приобретённым ценностям + прочие оборотные активы = 210 + 220 + 230 + 270;

Гр. А4 – труднореализуемы активы;

А4 = итого по разделу 1 (внеоборотные активы) = 190;

Гр. П1 – наиболее срочные обязательства;

П1 = кредиторская задолженность = 620;

Гр. П2 – краткосрочные пассивы

П2 = краткосрочные заемные средства + задолженности участникам по выплате доходов + прочие краткосрочные обязательства = 610 + 630 + 660;

Гр. П3 – долгосрочные пассивы;

П3 = долгосрочные обязательства + доходы будущих периодов + резервы предстоящих расходов и платежей = 590 + 640 + 650;

Гр. П4 – постоянные или устойчивые пассивы

П4 = капиталы и резервы = 490.

Текущая ликвидность - свидетельствует о платёжеспособности (+) или неплатёжеспособности (-) предприятия на ближайший промежуток времени:

ТЛ = (А1 + А2) – (П1 + П2) (10)

Перспективная ликвидность – это прогноз платёжеспособности на основе сравнения будущих поступлений и платежей:

ПЛ = А3 – П3 (11)

Показатели платежеспособности рассчитываются следующим образом:

1. Общий показатель платежеспособности:

![]() (12)

(12)

2. Коэффициент абсолютной ликвидности:

![]() (13)

(13)

Показывает какую часть текущей краткосрочной задолжности предприятие сможет погасить в ближайшее время за счет денежных средств и приравненных к ним финансовых вложений.

3. Коэффициент “критической оценки” (быстрой ликвидности):

![]()

![]() >0,7 (14)

>0,7 (14)

Показывает какая часть краткосрочных обязательств предприятия может быть немедленно погашено за счет денежных средств, средств в краткосрочных ценных бумагах, а также поступлений по расчетам.

4. Коэффициент текущей ликвидности:

![]() >1,5 (15)

>1,5 (15)

Показывает какую часть текущих обязательств по кредитам и расчетам может погасить предприятие используя все оборотные средства.

5. Коэффициент маневренности функционирующего капитала:

![]() (16)

(16)

Показывает какая часть функционированного капитала обездвижена в производственных запасах и долгосрочной дебиторской задолжности. Уменьшение данного показателя в динамике является положительным фактором.

6. Доля оборотных средств в активах:

![]() (17)

(17)

Данный показатель зависит от отраслевой принадлежности.

7. Коэффициент обеспеченности собственными средствами:

![]() (18)

(18)

Характеризует наличие собственных оборотных средств у предприятия, которые необходимы для ее текущей деятельности.

Определение типа финансовой ситуации. Для промышленных предприятий и строительных организаций, которые обладают большой долей материальных оборотных средств в своих активах рекомендуется применять методику оценки достаточности источников финансирования для формирования материальных оборотных средств. Обобщающим показателем финансовой независимости является излишек или недостаток источников средств для формирования запасов, который определяется в виде разницы величины источников средств и величины запасов.

Общая величина запасов (строка 210) – З. Для характеристики источников формирования запасов и затрат используют несколько показателей, которые отражают различные виды источников:

1. Наличие собственных оборотных средств:

СОС = Капитал и резервы – Внеоборотные активы = 490 – 190;

2. Наличие собственных и долгосрочных заемных источников, формирование запасов (функционирующий капитал):

Кф = (Капитал и резервы + Долгосрочные пассивы) – Внеоборотные активы = (490 + 590) – 190;

3. Общая величина основных источников формирования запасов:

ВИ = (Капитал и резервы + Долгосрочные пассивы + Краткосрочные кредиты и займы) – Внеоборотные активы = (490 + 590 + 610) – 190;

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками формирования:

1. Излишек (+) или недостаток (-) собственных оборотных средств:

± Фс = СОС – З.

2. Излишек или недостаток функционирующего капитала:

± Фкф = Кф – З.

3. Излишек или недостаток общей величины основных источников для формирования запасов:

± Фви = ВИ – З.

С помощью данных показателей можно определить трехкомпонентный показатель типа финансовой ситуации, который представлен в таблице 2.2.

![]() 1, если Ф > 0,

1, если Ф > 0,

S(ф) = 0, если Ф < 0.

Таблица 2.2.

Сводная таблица показателей по типам финансовых ситуаций

| Показатели | Тип финансовой ситуации | |||

| Абсолютная независимость | Нормальная независимость | Неустойчивое состояние | Кризисное состояние | |

| Фс | ≥ 0 | < 0 | < 0 | < 0 |

| Фкф | ≥ 0 | ≥ 0 | < 0 | < 0 |

| Фви | ≥ 0 | ≥ 0 | ≥ 0 | < 0 |

Возможно выделение 4 типов финансовых ситуаций:

1. Абсолютная независимость финансового состояния:

встречается редко и отвечает следующим требованиям: Фс ≥ 0, Фкф ≥ 0, Фви ≥ 0. Тогда трехкомпонентный показатель типов фин. ситуации будет иметь след. вид S(ф) = {1; 1; 1}.

2. Нормальная независимость финансового состояния:

гарантирует платежеспособность предприятия и отвечает следующим условиям: Фс < 0, Фт ≥ 0, Фо ≥ 0. Тогда трехкомпонентный показатель типов финансовой ситуации будет иметь след. вид S(ф) = {0; 1; 1}.

3. Неустойчивое финансовое состояния:

сопряжено с нарушением платежеспособности, но при данном состоянии все же сохраняется возможность восстановления равновесия путем пополнения источников собственных средств за счет сокращения дебиторской задолженности и за счет ускорения оборачиваемости и отвечает следующим условиям: Фс < 0, Фт < 0, Фо ≥ 0. Тогда трехкомпонентный показатель типов финансовой ситуации будет иметь следующий вид S(ф) = {0; 0; 1}.

4. Кризисное финансовое состояние:

при этом состоянии предприятие полностью зависит от заемных источников финансирования. Собственного капитала, долгосрочных и краткосрочных кредитов не хватает для финансирования материальных оборотных средств, и пополнение запасов идет за счет средств, образующихся в результате замедления погашения кредиторской задолженности. Отвечает следующим условиям: Фс < 0, Фт < 0, Фо < 0. Тогда трехкомпонентный показатель типов финансовой ситуации будет иметь следующий вид S(ф) = {0; 0; 0}.

Показатели деловой активности предприятия:

I. Общие финансовые показатели оборачиваемости:

1. Коэффициент общей оборачиваемости капитала (ресурсоотдача):

![]() ;

;

Показывает эффективность использования имущества предприятия и отражает скорость оборота в количестве оборотов за период всего капитала предприятия.

2. Коэффициент оборачиваемости оборотных средств:

![]() ;

;

Показывает скорость оборота материальных и денежных средств.

3. Коэффициент отдачи нематериальных активов:

![]() ;

;

Показывает эффективность использования нематериальных активов предприятия.

4. Фондоотдача:

![]() ;

;

Показывает эффективность использования только основных средств предприятия.

5. Коэффициент отдачи собственного капитала:

![]()

Показывает скорость оборота собственного капитала и сколько рублей выручки приходится на один рубль вложенного собственного капитала.

II. Показатели управления активами:

1. Оборачиваемость материальных средств:

![]() ;

;

Т – количество дней в отчетном периоде. Показывает, за сколько в среднем дней оборачиваются запасы в анализируемом периоде.

2. Оборачиваемость денежных средств – показывает срок оборота денежных средств:

![]() ;

;

3. Коэффициент оборачиваемости средств в расчётах:

![]() ;

;

Показывает количество оборотов средств в дебиторской задолжности за отчетный период.

4. Срок погашения дебиторской задолженности:

![]() ;

;

Показывает сколько в среднем дней погашается дебиторская задолжность предприятия.

5. Коэффициент оборачиваемости кредиторской задолженности:

![]() ;

;

Показывает расширение или снижение коммерческого кредита предоставляемый предприятию.

6. Срок погашения кредиторской задолженности:

![]() ;

;

Показывает средний срок возврата долгов предприятия по текущим обязательствам. [9].

Показатели эффективности организации сбыта и продвижения товара:

1. Коэффициент затоваренности готовой продукцией - отражает степень затоваренности готовой продукции. Рост показателя свидетельствует о снижении спроса. Данный показатель определяется отношением объема нереализованной продукции к объему продаж, рассчитывается только для предприятий, занимающихся производством строительных материалов, изделий, конструкций.

2. Рентабельность продаж (реализации) - показывает, сколько прибыли приходится на единицу реализованной продукции. Данный показатель рассчитывается как отношение валовой прибыли (или чистой прибыли) к выручке от реализации. Первый способ отражает изменения в политике ценообразования и способность предприятия контролировать себестоимость реализованной продукции, т. е. ту часть средств, которая необходима для оплаты текущих расходов. Динамика коэффициента может свидетельствовать о необходимости пересмотра цен или усиления контроля за использованием материально-производственных запасов. При расчете показателя по чистой прибыли определяется, сколько денежных единиц чистой прибыли принесла каждая единица реализованной продукции.

3. Коэффициент эффективности рекламы - характеризует экономическую эффективность рекламы и средств стимулирования сбыта. Он определяется отношением затрат на рекламу и стимулирования сбыта к приросту прибыли от реализации.

Показатели конкурентоспособности продукции.

Качество продукции – комплексный показатель, может определяться по различным параметрам: параметры назначения, эргономические параметры, эстетические параметры, нормативные параметры.

Уровень качества как критерий конкурентоспособности представляет собой относительную характеристику, основанную на сравнении показателей качества оцениваемого товара и аналога товара-конкурента.

Качество – это характеристика, выражающая уровень удовлетворения клиента и измеряемая комплексом нормативных и сопоставимых потребительских параметров товара. Прежде всего, важно, чтобы товар не выходил по своим показателям за пределы жестко установленных нормативов, являющихся предметом внимания законодательства о защите прав потребителей. Если безусловные требования соблюдены, то сопоставляются так называемые жесткие потребительские параметры: производительность, энергопотребление, габариты и другие функциональные, конструктивные, технологические характеристики, измеряемые физическими способами. Экспертным путем измеряются мягкие потребительские параметры – уровни дизайна, простоты использования, ремонтопригодности и др. еще один показатель, характеризующий уровень качества, - это квалификация персонала. Высокий уровень базового образования позволяет руководящему составу предприятия быстро обучаться, осваивать новые технологии, обретать навыки, необходимые для работы в условиях ранка. Высокий профессиональный уровень, многолетний стаж рабочих предприятия также обеспечивают качественное предоставление услуг.

Следует отметить, что качество строительных услуг во многом завит не только от квалифицированного персонала, но и от качества строительных материалов. Для обеспечения высокого качества материалов следует обратить особое внимание на надежность поставщиков. Качество строительных услуг характеризует сервисное обслуживание сданных объектов, исправление выявленных заказчиками недостатков и многое другое.

Цена является важнейшим фактором конкурентоспособности, как товара, так и фирмы в целом. При оценке конкурентоспособности, чем ниже цена (при прочих равных условиях), тем больше продаж может осуществить фирма.

Для того чтобы сравнить качество предоставляемых услуг или выполняемых работ или продукции и цену на них, необходимо рассмотреть качество и цену выполняемых аналогичных услуг на предприятиях-конкурентах. Этих предприятий большое количество: и очень известных, и не очень, и между ними существует очень жесткая конкуренция. Анализировать конкурентоспособность каждой фирмы, естественно, не предоставляется возможным. Однако можно произвести оценку некоторых из них. Для этого необходимо:

1) выбрать четыре-пять предприятий-конкурентов, выполняющих аналогичные виды работ или выпускающих аналогичную продукцию;

2) выбрать не менее пяти показателей, характеризующих качество продукции.

Для оценки качества продукции используют матричный подход. [7, стр.15-19].

Похожие работы

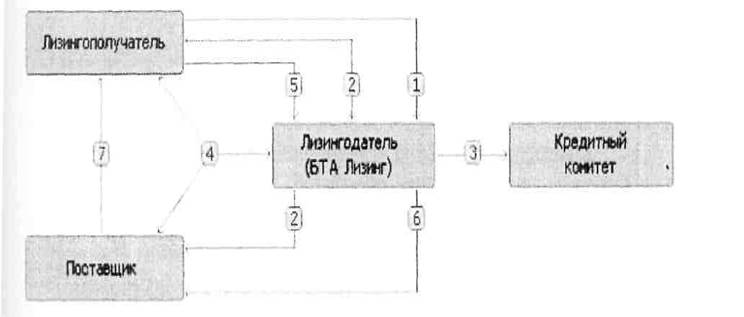

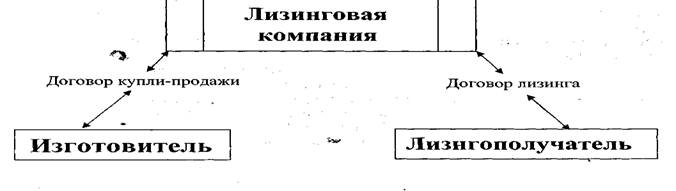

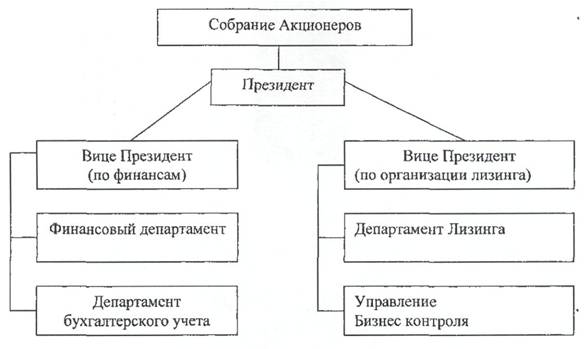

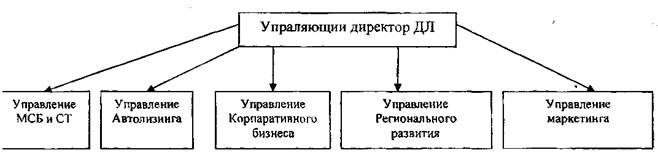

... . Поэтому законодательно закрепленное право собственности лизингодателя на предмет лизинга до окончания договора лизинга должно четко исполняться. ГЛАВА 2 ДЕЙСТВУЮЩАЯ ПРАКТИКА ЛИЗИНГОВЫХ ОПЕРАЦИЙ В РЕСПУБЛИКЕ КАЗАХСТАН 2.1. Лизинговые операции АО «Альянс лизинг» АО «Альянс Банк» из ведущих банков республики, принимая во внимание возросшую необходимость в развитии финансового лизинга в ...

0 комментариев