Навигация

Система показателей рентабельности

2.1. Система показателей рентабельности

Относительные показатели финансовых результатов по методике расчета являются показателями эффективности разных видов. Основное их преимущество заключается в том, что они не подвержены влиянию инфляции, так как являются относительными величинами. Все относительные показатели финансовых результатов относятся к прямым показателям эффективности ресурсного либо затратного типа. Поэтому, положительной тенденцией их изменения является тенденция к росту. В качестве эффекта во всех показателях выступают абсолютные показатели финансовых результатов (валовая, чистая прибыль и их со ставные элементы). В связи с этим относительные показатели финансовых результатов иначе называют показателями рентабельности (иногда их классифицируют как разновидность показателей деловой активности).

Рассмотрим содержание этих показателей и методику их расчета по группам показателей рентабельности, каждая из которых в свою очередь характеризует отдельное направление хозяйственной деятельности предприятия. Все показатели рентабельности условно можно объединить в три группы: рентабельность продукции; рентабельность имущества; рентабельность капитала.

I) Рентабельность продукции.

Рентабельность продаж (норма прибыли, маржа прибыли, доходность продукции) – R пр

R пр = П рп х 100 / Q рп ( 3 )

Является показателем эффективности затратного типа и показывает, сколько в каждой единице дохода от реализации занимает прибыль Рассчитывается на основе "Отчета о прибылях и убытках" Рентабельность продукции (рентабельность затрат) R затр

R затр = П рп х 100 / S рп ( 4 )

Является показателем эффективности затратного типа и отражает, сколько на каждую единицу затрат приходится прибыли и рассчитывается на основе "Отчета о прибылях и убытках"

Рентабельность продаж и рентабельность продукции отражает одно и то же явление: эффективность реализации. Однако они рассчитываются по разным методикам. В хозяйственной практике имеют применение оба показателя, поэтому при оценке эффективности реализации необходимо внимательно оценивать их значения так как показатель рентабельность продукции всегда дает более высокое значение.

Разновидностью показателя рентабельность продаж является рентабельность индивидуальная или рентабельность конкретного изделия (работ, услуг).

Рентабельность продукции индивидуальная (Ri)

Ri = П i х 100 / Рi = (Рi – Si) х 100 / Рi ( 5 )

где Рi - цена i-го изделия (отпускная, договорная в зависимости от вида сделки);

Si - себестоимость изготовления единицы i-го изделия.

Является показателем эффективности затратного типа и показывает долю прибыли в составе цены единицы изделия и рассчитывается на основе калькуляций, расчетов цены, данных первичного учета.

Коэффициент чистой выручки (К ч в.)

К ч.в. = (Пч + А) / Qрп ( 6 )

где А - сумма амортизации в составе себестоимости реализованной продукции, определяется расчетным путем по аналитическим данным к счетам 20 "Основное производство" и 46 "Реализация".

Сумма чистой прибыли и амортизационных отчислении, возмещающих стоимость основных фондов и нематериальных активов, образуют чистую выручку. Является показателем эффективности затратного типа и отражает, какая часть выручки от реализации продукции остается в денежной форме в обороте предприятия. Чем выше К ч.в. , тем больше степень обеспечения обязательств предприятия платежными средствами. Важен при прогнозном анализе платежеспособности.

2) Рентабельность имущества

Рентабельность активов (рентабельность имущества, вложений в предприятие) - R им.:

R им. = (П вал. (Пч) ) х 100 / Б акт. cр. ( 7 )

Содержит в себе признаки показателя эффективности затратного и ресурсного типа, так как в составе активов есть авансированные ресурсы и затраты потребленных ресурсов. Он отражает доходность каждой единицы стоимости активов. Может рассчитываться как по валовой, так и по чистой прибыли. В первом случае характеризует общую отдачу активов (брутто-показатель), во втором - реальную отдачу (нетто-показатель). Источником информации является "Отчет о прибылях и убытках" (по числителю) и "Бухгалтерский баланс" (по знаменателю).

Следующие три показателя являются модификациями показателя рентабельности имущества.

Рентабельность производственных фондов (общая рентабельность, рентабельность предприятия) - R общ.:

R общ. = (Пвал. (Пч) ) х 100 / (F ос.ср + Ом ср.). ( 8 )

Является показателем эффективности ресурсного типа и отражает эффективность функционирования производственных фондов предприятия. Рассчитывается с привлечением данных "Бухгалтерского баланса", "Приложения к балансу" (знаменатель дроби) и "Отчета о прибылях и убытках" (числитель дроби).

Рентабельность текущих активов – R та :

Rта = (П вал. (Пч) ) х 100 / Оакт.ср. ( 9 )

Является показателем эффективности ресурсного типа и отражает отдачу использования оборотных средств предприятия. Рассчитывается на основе данных "Отчета о прибылях и убытках" (числитель дроби) и "Бухгалтерского баланса" (знаменатель дроби).

Рентабельность финансовых вложений - Rф.в.:

Rф.в. = Пф.в.х 100 / Фв.ср., ( 10 )

где Пф.в. - дивиденды по ценным бумагам, проценты за кредит другим предприятиям, доходы от участия в других предприятиях, кредиты по вкладам и т.п.;

Фв.ср. - средний за анализируемый период размер финансовых вложений. Рассчитывается на основе "Отчета о прибылях и убытках" (числитель дроби) и "Бухгалтерского баланса" (знаменатель дроби). Является показателем эффективности ресурсного типа, однако, при ситуации не возврата вложений может рассматриваться как показатель затратного типа. Отражает эффективность финансовой деятельности предприятия. Сопоставление с показателями первой группы дает возможность выбора наиболее эффективного направления этих вложений. Однако, высокое значение показателя всегда сопряжено с высоким риском финансовых вложений.

3) Рентабельность капитала

Рентабельность собственного капитала - Rс соб.:

Rс соб. = Пч х 100 / Ссоб. ср. ( 11 )

Является показателем эффективности ресурсного типа и отражает эффективность использования собственных средств предприятия. Широко используется в финансовом менеджменте при анализе рентабельности имущества и при формировании политики привлечения заемных средств.

Рентабельность инвестиций (перманентного капитала, постоянного и долгосрочного финансирования) - Rинв.:

Rинв. = (Пвал (Пч) ) х 100 / (Ссоб.ср. + ДКЗср.), ( 12 )

где Ссоб.ср. - средняя за анализируемый период величина собственных средств предприятия;

ДКЗср. - средняя за анализируемый период величина привлеченных долгосрочных займов и кредитов.

Показатель является показателем эффективности ресурсного типа. В зарубежной практике финансового анализа используется для оценки "мастерства" управления инвестициями. В российской практике логичнее в качестве эффекта использовать показатель чистой прибыли, так как в ней отражается степень использования предприятием налоговых льгот при направлении собственных средств и привлечении долгосрочных источников для финансирования капитальных вложений.

Для вычисления рентабельности собственного капитала с целью ее дальнейшей экстраполяции на расчетный период необходимо определить эту рентабельность максимально точно и при этом исключить влияние эпизодических факторов, которые имели место в этом году и не повторятся в будущем. Для достижения этой цели необходимо рассчитать несколько показателей рентабельности из разных групп, характеризующих финансовый результат с разных точек зрения, соотнести их между собой, т. е. Рассчитав рентабельность собственного капитала не только по формуле (11), но и через нормативные соотношения других показателей рентабельности с этим. Нормативные соотношения показателей рентабельности могут быть выведены из соотношения заемных и собственных средств, валовой и чистой прибыли, прибыли от реализации продукции и валовой прибыли, т. е. таких связей показателей, которые характерны для данного предприятия. Эти соотношения определяются субъектом анализа на основе данных за предыдущие периоды. При этом для этих расчетов используются не все показатели рентабельности, а 1-2 из каждой группы. Остальные показатели могут быть использованы для более точного и полного анализа, но в пределах данной работы не могут быть рассмотрены.

Из первой группы наиболее подходящим для наших вычислений является рентабельность продаж. Он характеризует деятельность с точки зрения эффективности реализации.

Из второй группы можно взять для анализа два показателя: рентабельность активов и рентабельность текущих активов. Причем второй показатель может дать более точную характеристику, так как текущие активы менее подвержены случайным колебаниям и к тому же они не отражают убытки.

Из третьей группы возьмем непосредственно рентабельность собственного капитала. Следующим этапом анализа показателей рентабельности будет установление взаимосвязей между ними. Рассмотрим основные пары показателей, которые нам необходимо сопоставить:

прибыль от реализации продукции и прибыль валовая.

прибыль валовая и прибыль чистая.

величина имущества и текущие активы.

собственные средства и величина имущества.

текущие активы и выручка от реализации.

В первом случае нам необходимо установить долю прибыли от реализации продукции (dПрп) в прибыли валовой. d = Прп / Пвал. Во втором случае устанавливается доля прибыли чистой ( d Пч ) в прибыли валовой (в соответствии с российским законодательством это соотношение составляет 2/3 ) d = Пч / Пвал = 2/3. Далее выводим соотношение текущих активов и величины имущества предприятия d = ТА / Бакт. После этого находим долю собственных средств. d = Cсоб. / Бакт. Затем устанавливаем взаимосвязь текущих активов и выручки от реализации, находим коэффициент а. а = ТА / Qрп. На первый взгляд может показаться, что эти показатели мало связаны между собой. Однако на самом деле между ними тесная связь. Qрп как правило зависит от объема производства, а объем производства напрямую зависит от величины оборотных средств. Все эти соотношения устанавливаются по данным за прошлые 2 - 3 года, не включая отчетного, таким образом, они отражают сложившуюся на предприятии практику хозяйствования.

Рассчитаем эти соотношения на основе данных предприятия ООО “Ярдор-Тармак”.

d Прп = Прп / Пвал

d Прп (97) = 1380 / 1049 = 1,32 d Прп (96) = 1605 / 1208 = 1,33

d Прп (95) = 1275 / 982 = 1,30 d Прп (ср.) = (1,32 + 1,33 + 1,30) / 3 = 1,317

d т.а. = ТА / Бакт.

d т.а. (97) = 6260 / 22203 = 0,28 d т.а. (96) = 5405 / 20619 = 0,26

d т.а. (95) = 5268 / 19697 = 0,27 d т.а. (ср.) = (0,28 + 0,26 + 0,27) / 3 = 0,270

d с.с. = Ссоб / Бакт.

d с.с. (97) = 16204 / 22203 = 0,73 d с.с. (96) = 14896 / 20619 = 0,72

d с.с. (95) = 13704 / 19697 = 0,69 d с.с. (ср.) = (0,73 + 0,72 + 0,69) / 3 = 0,713

а = ТА / Qрп

а (97) = 6260 / 14587 = 0,43 а (96) = 5405 / 14021 = 0,39

а (95) = 5268 / 13704 = 0,38 а(ср.) = (0,43 + 0,39 + 0,38) / 3 = 0,400

Исходя из этих соотношений, мы выводим показатель рентабельности собственных средств разными способами из показателей рентабельности продаж, активов, текущих активов.

Рентабельность собственного капитала, рассчитанная через рентабельность продаж

Прп = d Прп * Пвал. = 3/2 * d Прп * Пч. (13)

Qрп = ТА / а = Бакт. * d т.а. / а (14)

3/2 * d Прп * Пч. 3/2 * d Прп *d Ссоб * а

Rпрод. = Прп / Qрп. = ------------------------ = ---------------------------- * Rc.к. (15)

(d т.а./ d Ссоб. )*Ссоб d т.а.

2) Рентабельность собственного капитала, рассчитанная через рентабельность активов

Пвал. 3/2 Пч 3 * d с.с. * Пч.

R акт. = --------- = ---------------- = ------------------- = 3/2 * d с.с. * Rc.к. (16)

Бакт. Ссоб./ d с.с. 2 * Ссоб

3) Рентабельность собственного капитала, рассчитанная через рентабельность текущих активов.

Пвал. 3/2 * Пч.

Rта = --------- = -------------------- = 3 / 2 * dc.c. /d т.а. Rc.к. (17)

ТА d т.а /dc.c. * Ссоб.

4) И собственно рентабельность собственного капитала.

Rc.к. = Пч / Ссоб. (18)

Исходя из этих зависимостей, рассчитываются 4 показателя Rс.к., которые отличаются друг от друга:

Пч.

R 0 c.к. = ---------- (19)

Ссоб.

R 0 c.к. = 1313 / 18810 = 6,98 %

3/2 * d Прп *d с.с. * а

R 1 c.к. = Rпрод. / ------------------------------- (20)

d т.а.

R 1 c.к = (2460 / 15007) / ((3/2 * 1,317 * 0,713 * 0,400) / 0,270) = 7,85 %

Rакт.

R 2 c.к. = ------------ (21)

3/2 * d с.с.

R 2 c.к. = (2020 / 27069) / (3/2 * 0,713) = 6,97 %

Rт.а.

R 3 c.к. = ------------------------- (22)

3 / 2 * dc.c. /d т.а.

R 3 c.к. = (2020 / 8031) / (3/2 * 0,713/0,270) = 6,34 %

Далее, с помощью среднего арифметического находим сводный показатель рентабельности собственного капитала (R ўc.к.).

R 0 c.к + R 1 c.к + R 2 c.к + R 3 c.к

R ўc.к = ------------------------------------------- (23)

4

R ўc.к = (6,98 + 7,85 + 6,97 + 6,34) / 4 = 7,035 %

Таким образом, получаем “очищенный” от случайных влияний этого года показатель рентабельности собственного капитала, который будет использован в дальнейших расчетах.

Похожие работы

... отдельного инвестора, может определяться различным набором факторов, имеющих наибольшее значение в выборе того или иного объекта инвестирования. 1.2 Методические подходы к анализу инвестиционной привлекательности предприятия В текущих условиях хозяйствования сложились несколько подходов к оценке инвестиционной привлекательности предприятий. Первый базируется на показателях оценки ...

... . Инвестор выдвигает различные требования к предприятию при принятии решения об инвестировании. При этом опыт показывает, что предприятия достаточно часто не соответствуют перечисленным требованиям инвестора. 2.2 Показатели и методы анализа инвестиционной привлекательности предприятия При оценке инвестиционной привлекательности предприятия рассматривают следующие аспекты: привлекательность ...

... , отражающих часто не только разные точки зрения научных исследований, но и меняющиеся во времени позиции государственных органов. Анализ инвестиционной привлекательности предприятий. 1. Составление рейтингов предприятий отрасли народного хозяйства по инвестиционной привлекательности. Не ставя себе задачу определить наиболее верный метод диагностики, я рассмотрел несколько вариантов, ...

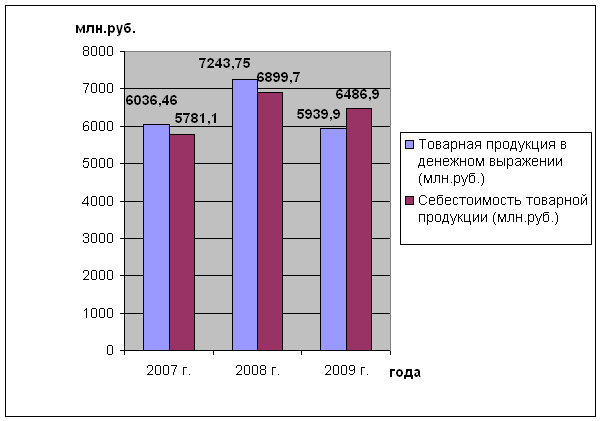

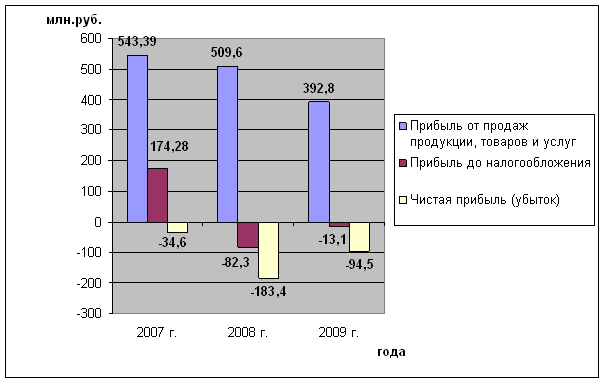

... цельнометаллокордных шин (ЦМК-шин) мощностью 1,2 миллиона штук в год на территории ОАО «Нижнекамскшина». 3 Совершенствование управления инвестиционной привлекательностью предприятия на примере ОАО «Нижнекамскшина» 3.1 Пути повышения инвестиционной привлекательности предприятия Отрицательная динамика основных макроэкономических показателей, низкие темпы научно-технического прогресса, ...

0 комментариев