Навигация

Анализ платежеспособности

2.2 Анализ платежеспособности

Платежеспособность является одним из основных показателей финансового состояния предприятия и определяется наличием средств для расчетов по обязательствам. Различают долгосрочную и текущую платежеспособность. Под долгосрочной понимают способность предприятия рассчитаться по долгосрочным обязательствам. При этом считается, что предприятие платежеспособно, если сумма его собственных активов больше суммы долгов. Для успешной деятельности предприятия недостаточно обладать "долгосрочной платежеспособностью". Необходимо чтобы предприятие могло выполнять краткосрочные обязательства и осуществлять непредвиденные расходы, превращая в течение короткого времени оборотные активы в денежные средства. Предприятие, которое имеет вышеназванные возможности, обладает текущей платежеспособностью, или ликвидностью. Т.е. ликвидность - это способность предприятия в любое время совершать необходимые расходы.

Оценка ликвидности предприятия “МАП” по элементам активов и пассивов представлена в таблице 2.11.

Таблица 2.10

Группировка по элементам активов и пассивов “МАП” за 2008г.

| Характеристика группы активов | Условные обозначения | Состав группы | Характеристика группы активов | Условные обозначения | Состав группы |

| Быстрореализуемые активы | А1 | Денежные средства, краткосрочные финансовые вложения | Наиболее срочные обязательства | П1 | Долги, сроки погашения которых наступает в текущем месяце; расчеты с кредиторами |

| Активы средней скорости реализации | А2 | Дебиторская задолженность. товары отгруженные и т.п. | Краткосрочные обязательства | П2 | Долги, сроки погашения которых не превышают одного года |

| Медленно реализуемые активы | А3 | Сырье, материалы расходы будущих периодов, готовая продукция, незавершенное производство | Долгосрочные обязательства | Пз | Долги, со сроком погашения более одного года, облигации и т.п. |

| Трудно реализуемые активы | А4 | Основные средства, НМА, незавершенные капвложения и т.п. | Собственный капитал | П4 | 3 раздел формы № 1 |

Таблица 2.11

Группировка активов для оценки ликвидности предприятия

| Статьи актива | На начало года | На конец года | Измен. структ, % | ||

| в тыс.руб. | в % к ВБ | в тыс.руб. | В % в ВБ | ||

| А1- быстрореализуемые активы | |||||

| Денежные средства (260).: | 3 | 7,69 | 24 | 25,53 | 17,84 |

| • Касса (261) | 0 | 0,00 | 0 | 0,00 | 0,00 |

| • Расчетный счет (262) | 3 | 7,69 | 24 | 25,53 | 17,84 |

| • Валютный счет (263) | 0 | 0,00 | 0 | 0,00 | 0,00 |

| • Прочие денежные средства (264) | 0 | 0,00 | 0 | 0,00 | 0,00 |

| Краткосрочные финансовые вложения (250) | 0 | 0,00 | 0 | 0,00 | 0,00 |

| Итого | 3 | 7,69 | 24 | 25,53 | 17,84 |

| А2-активы среднеи скорости реализации | |||||

| Товары отгруженные (215) | 0 | 0,00 | 0 | 0,00 | 0,00 |

| Дебиторская задолженность (часть 240) | 18 | 46,15 | 0 | 0,00 | -46,15 |

| Итого | 18 | 46,15 | 0 | 0,00 | -46,15 |

| А3- медленно реализуемые активы | |||||

| Сырье, материалы и др. (211) | 9 | 23,08 | 16 | 17,02 | -6,06 |

| Расходы будущих периодов (216) | 0 | 0,00 | 0 | 0,00 | 0,00 |

| Незавершенное производство (213) | 0 | 0,00 | 0 | 0,00 | 0,00 |

| Готовая продукция и товары (214) | 6 | 15,38 | 31 | 32,98 | 17,59 |

| Прочие запасы | 0 | 0,00 | 0 | 0,00 | 0,00 |

| Итого | 15 | 38,46 | 47 | 50,00 | 11,54 |

| А4-труднореаализуемые активы | |||||

| Основные средства (120) | 0 | 0,00 | 20 | 21,28 | 21,28 |

| Долгосрочные финансовые вложения (140) | 0 | 0,00 | 0 | 0,00 | 0,00 |

| Незавершенное строительство (130) | 0 | 0,00 | 0 | 0,00 | 0,00 |

| Нематериальные активы | 3 | 7,69 | 3 | 3,19 | -4,50 |

| Итого | 3 | 7,69 | 23 | 24,47 | 16,78 |

| Валюта баланса | 39 | 100 | 94 | 100 | 0,00 |

Из таблицы 2.12 видно, что у предприятия достаточно ликвидных средствах. Если на начало года денежные средства составили 3 тыс. руб., то к концу 24 тыс. руб. (удельный вес в структуре – 25,53%). Увеличилась доля медленнореализуемых активов на 11,54 %, в основном за счет увеличения готовой продукции, сырья и материалов, расходов будущих периодов. Доля труднореализуемых активов в общем объеме активов увеличилась на 16,78% при наблюдающемся абсолютном росте на 20 тыс.руб.

Группировка пассивов для оценки ликвидности предприятия “МАП” приведена в таблице 2.13.

Таблица 2.12

Группировка пассивов для оценки ликвидности предприятия

| Статьи пассива | На начало года | На конец года | Изм. | |||

| В тыс.руб. | В % к ВБ | В тыс. руб. | В%к ВБ | Структуры, % | ||

| П 1 - срочные обязательства со сроком погашения в текущем месяце | ||||||

| Кредиторская задолженность (часть 620) | 20 | 51,28 | 33 | 35 | -16,18 | |

| Итого | 20 | 51,28 | 33 | 35,11 | -16,18 | |

| П2 – краткосрочные обязательства | ||||||

| Кредиты и займы (часть 610) | 0 | 0,00 | 0 | 0,00 | 0,00 | |

| Расчеты с кредиторами, не вошедшие в группу П 1 (часть 620) | 0 | 0,00 | 2 | 2,13 | 2,13 | |

| Итого | 0 | 0,00 | 2 | 2,13 | 2,13 | |

| П 3-долгосрочные пассивы | ||||||

| Кредиты, займы и т.п. (510+520+частьб10) | 0 | 0,00 | 0 | 0,00 | 0,00 | |

| Прочие долгосрочные обязательства (520+630+640+650+660) | 0 | 0,00 | 0 | 0,00 | 0,00 | |

| Итого | 0 | 0,00 | 0 | 0,00 | 0,00 | |

| П4 - постоянные пассивы | ||||||

| Уставный капитал (410) | 8 | 20,51 | 8 | 8,51 | -12,00 | |

| Резервный капитал(430) | 0 | 0,00 | 0 | 0,00 | 0,00 | |

| Добавочный капитал (420) | 0 | 0,00 | 0 | 0,00 | 0,00 | |

| Фонды специального назначения (440) | 0 | 0,00 | 0 | 0,00 | 0,00 | |

| Целевое финансирование и поступление (450) | 0 | 0,00 | 0 | 0,00 | 0,00 | |

| Нераспределенная прибыль (460) | 11 | 51 | 54,26 | 54,26 | ||

| Другие пассивы (465+470(475) | 0 | 0,00 | 0 | 0,00 | 0,00 | |

| Итого (490) | 19 | 48,72 | 59 | 62,77 | 14,05 | |

| Валюта баланса (ВБ) | 39 | 100 | 94 | 100 | 0,00 | |

Из таблицы 2.13 видно, что возросла задолженность по текущим платежам в абсолютном выражении на 13 тыс.руб., причем удельный вес в структуре пассивов уменьшился на 29,41% и составил 35,11%.

Доля собственного капитала увеличилась на 14,05% (при абсолютном росте в составе валюты баланса на 40 тыс. руб.), что является положительным фактором, т.к. это делает более устойчивым положение предприятия.

Абсолютно ликвидный баланс характеризуется следующими соотношениями:

А1 >П1;

А2 >П2;

Аз >Пз;

А4 <П4.

Из таблиц 2.12 и 2.13 видно, что баланс анализируемого предприятие является абсолютно ликвидным, как на начало, так и на конец анализируемого периода, поскольку

А1 >П1;

А2 >П2;

Аз >Пз;

А4 <П4

На анализируемом предприятии достаточно денежных средств для погашения наиболее срочных обязательств. Это значит, что у предприятия достаточно денежных средств для погашения кредиторской задолженности.

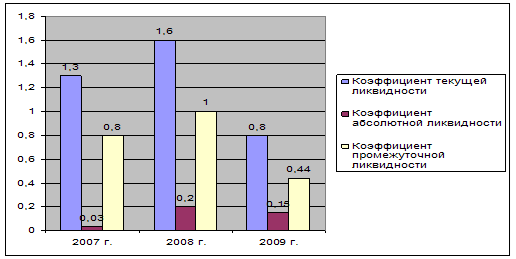

Оценим относительные показатели ликвидности “МАП”

Коэффициент абсолютной ликвидности определяется отношением наиболее ликвидных активов к текущим обязательствам и рассчитывается по формуле:

К1 =А1/(П1+П2) (2.8)

Этот коэффициент является наиболее жестким критерием платежеспособности и показывает, какую часть краткосрочной задолженности можно погасить в ближайшее время. Величина его должна быть не ниже 0,2.

На начало года

К1 = 3 / 20 = 0,15

На конец года

К1 = 24/35 = 0,69

Как видно, на начало года платежеспособность была ниже, чем на конец анализируемого периода. На конец года возможность предприятия погасить краткосрочные обязательства за счет денежных средств достаточна и соответствует требуемому нормативу.

Коэффициент быстрой ликвидности является промежуточным коэффициентом покрытия и показывает, какую часть можно погасить текущими активами за минусом запасов. Коэффициент быстрой ликвидности рассчитывается по формуле:

К2 =(А1+А2)/(П1+П2) ³ 1,4 (2.9)

На начало года

К2 = (3 + 18)/20 = 1,05

На конец года

К2 = (24 + 0)/35 = 0,69

Этот коэффициент определяет возможность погашения предприятием краткосрочных обязательств в случае ее критического положения, когда не будет возможности продать запасы.

Как видно, на начало года этот показатель не достигал рекомендуемых пределов, что является отрицательным для предприятия. На конец года коэффициент быстрой ликвидности уменьшился до 0,69, и, тем более, не соответствует нормативу. В свою очередь это является отрицательным показателем платежеспособности предприятия.

Коэффициент текущей ликвидности равен отношению текущих активов к краткосрочным обязательствам и определяется следующим образом:

Кз=(А1+А2+А3)/(П1+П2) ³ 2 (2.10)

Коэффициент текущей ликвидности показывает, во сколько раз текущие активы предприятия больше, чем те требования, которые могут одновременно быть предъявлены.

На начало года

Кз = 1,80

На конец года

Кз = 2,03

Коэффициент текущей ликвидности характеризует общую ликвидность и показывает, в какой мере текущие кредиторские обязательства обеспечиваются текущими активами, т.е. сколько денежных единиц текущих активов приходится на одну денежную единицу текущих обязательств. В целом общая ликвидность выше нормы, и на конец анализируемого периода произошло увеличение платежеспособности предприятия.

Выводы.

1. Доля собственного капитала увеличилась (при абсолютном росте в составе валюты баланса), что является положительным фактором, т.к. это делает более устойчивым положение предприятия.

2. Анализируя все три коэффициента, можно сделать вывод, что как на начало года, так и на конец анализируемого периода предприятие было платежеспособным.

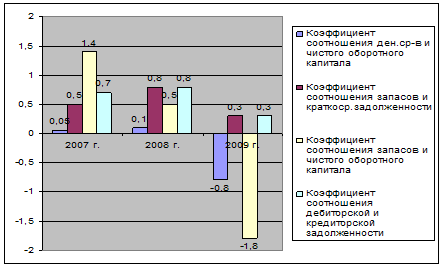

2.4 Финансовая устойчивость предприятия МАП” в 2007 г.

Финансовая устойчивость предприятия отражает рациональность формирования, распределения и использования финансовых ресурсов. Она оценивается двумя видами показателями - абсолютными и относительными.

Абсолютные показатели финансовой устойчивости характеризуют степень обеспеченности запасов источниками их формирования, и, в совокупности, определяют характер финансовой устойчивости.

1. Излишек или недостаток собственных оборотных средств

DСОС = СОС - стр.210 (2.11)

DСОСнач = 1 тыс.руб.

На начало года достаточно собственных оборотных средств.

DСОСнач = - 11 тыс.руб.

На конец года собственных оборотных средств недостаточно.

Похожие работы

... финансирования деятельности предприятия, а также его платежеспособности. Это связано с тем, что финансово устойчивое предприятия в современном представлении является надежным заемщиком и платежеспособным партнером. 2. Анализ и оценка финансовой устойчивости предприятия на примере ОАО «НКНХ» 2.1 Общая характеристика финансово-хозяйственной деятельности предприятия ОАО «НКНХ» – одно из ...

... задолженности поставщикам, наличие недоимок в бюджет). Абсолютная и нормальная устойчивость финансового положения характеризуется высоким уровнем доходности и отсутствием нарушений платежной дисциплины. 2. Анализ финансовой устойчивости предприятия (на примере ООО «СибАвтоТорг»). 2.1.Анализ абсолютных показателей финансовой устойчивости предприятия ООО «СибАвтоТорг». Финансовое состояние ...

... Зав. Кафедрой проф. Хорин А.Н.____________ " ____ " ____________ 1996 год ДИПЛОМНАЯ РАБОТА: по специальности 06.05 “Бухгалтерский учет и аудит” на тему: “Анализ платежеспособности и финансовой устойчивости несостоятельного предприятия.” Студент группы У-5-4 Крылов В.Г. __________ Научный руководитель доц. Новиков А.В __________ Научный консультант доц. Умнова Э.А. __________ Москва ...

... предприятия с хроническим недостатком ликвидных средств, имевшие удовлетворительные показатели рентабельности и неудовлетворительные показатели ликвидности и финансовой устойчивости...........…………………………………………………………………………………………4 предприятия с жесткой структурой управления, имевшие большие накладные расходы, удовлетворительные показатели рентабельности и финансовой устойчивости………………………..42 ...

0 комментариев