Навигация

Расчет показателей кредитоспособности

4. Расчет показателей кредитоспособности

Кредитоспособность – это возможность, имеющаяся у предприятия для своевременного погашения кредитов (ссуд и займов) с учетом процентов. В настоящее время различные банки применяют разные методы для оценки кредитоспособности хозяйствующих субъектов. Кредитоспособность заемщика характеризуется его аккуратностью при расчетах по ранее полученным кредитам, его текущим финансовым состоянием и перспективами изменения, способностью при необходимости мобилизовать денежные средства из различных источников.

Банк, прежде чем представить кредит, определяет степень риска, который он готов взять на себя, и размер кредита, который может быть предоставлен.

Анализ условий кредитования предполагает изучение следующих вопросов:

«солидность» заемщика, которая характеризуется своевременностью расчетов по ранее полученным кредитам, качественностью представленных отчетов, ответственностью и компетентностью руководства;

«способность» заемщика производить конкурентоспособную продукцию;

«доходы». При этом производится оценка прибыли, получаемой банком при кредитовании конкретных затрат заемщика по сравнению со средней доходностью банка. Уровень доходов банка должен быть увязан со степенью риска при кредитовании. Банк оценивает размер получаемой заемщиком прибыли с точки зрения возможности уплаты банку процентов при осуществлении нормальной финансовой деятельности;

«цель» использования кредитных ресурсов;

«сумма» кредита. Это изучение производится исходя из проведения заемщиком мероприятия ликвидности баланса, соотношения между собственными и заемными средствами;

«погашение». Это изучение производится путем анализа возвращенности кредита за счет реализации материальных ценностей, представленных гарантий и использования залогового права;

«обеспечение» кредита, т.е. изучение устава и положения с точки зрения определения права банка брать залог под выданную ссуду активы заемщика, включая ценные бумаги.

Таблица 6 – Методические подходы к расчету и оценке показателей кредитоспособности

| Необходимые для оценки показатели | Условные обозначения | Оценочные показатели | 2004 год | 2005 год | Измене-ние |

| 1. Прибыль 2. Выручка от реализации 3. Чистые активы 4. Основные средства 5. Чистые текущие активы 6. Собственный капитал 7. Запасы 8. Общая стоимость активов 9. Краткосрочная задолженность 10. Дебиторская задолженность 11. Оборотные активы 12. Ликвидные активы | Пр В Ач С0 Ач т К З А Дк Дп А0 Ал | Пр / Ач Пр / В В / Ач В / С0 В / Ач т В / К В / З С0 / А З / Ач т Дк / К Дп /В 1). А0 / Дк 2). Ал / Дк | 0,13 0,08 0,52 0,68 1,90 0,52 1,92 0,68 0,99 0,03 0,04 9,79 9,58 | 0,27 0,08 0,95 2,01 2,09 0,95 2,17 0,44 0,96 0,03 0,04 15,45 15,32 | 0,14 0 0,43 1,33 0,19 0,43 0,25 -0,24 -0,03 0 0 5,66 5,74 |

Расчет показателей кредитоспособности свидетельствует о том, что активы для создания прибыли используются эффективно, т.к. в 2005 году прибыль увеличилась на 0,14тыс.руб.; выручка от реализации тоже увеличилась на 0,04тыс.руб.; соотношение выручки от реализации и основных средств говорит о том, что предприятие эффективно использует основные средства в результате чего увеличивается объем продаж. Позитивная тенденция наблюдается в динамике краткосрочной задолженности, по сравнению с отчетным годом этот показатель снизился на 0,03, уровень дебиторской задолженности не изменился, в 2004 и 2005 годах он составлял 0,03тыс.руб.

5. Возможные пути повышения доходности производства

Повышение коэффициентов платежеспособности возможно двумя путями: либо увеличение оборотных активов при неизменной сумме краткосрочных долгов, либо снижение краткосрочных долгов. Первый путь может быть практически реализован, если у предприятия наряду с краткосрочной задолженностью появляются другие источники покрытия: увеличивается собственный капитал, привлекаются долгосрочные займы и т.д. При этом размеры краткосрочной задолженности не изменяются, а оборотные активы имеют дополнительные источники покрытия. Второй путь предполагает абсолютное уменьшение краткосрочной задолженности в условиях, когда невозможно увеличить собственные или долгосрочные заемные источники. Практически это должно означать, что предприятие реализует часть не нужных ему запасов или получает дебиторскую задолженность и направляет эти средства на погашение своих краткосрочных долгов.

Рассмотрим, как изменяется коэффициент текущей ликвидности при использовании названых путей повышения платежеспособности на предприятии, где коэффициент текущей ликвидности выше 1.

Таблица 6 - Оценка возможных путей повышения платежеспособности

| Показатели в тыс. руб. | на начало | на конец |

| 1. Оборотные активы | 898170 | 1290259 |

| 2. Краткосрочная задолженность | 928259 | 711335 |

| 3. Фактический коэффициент текущей ликвидности (стр.1 : стр.2) | 0,968 | 1,814 |

| 4. Долгосрочный кредит | 698 | 1042 |

| 5. Краткосрочная задолженность при получении долгосрочного кредита (стр.2 – стр.4) | 13558 | 17508 |

| 6. Расчетный коэффициент текущей ликвидности (коэффициент платежеспособности 1) (стр.1 : стр.5) | 1,333 | 1,374 |

| 7. Реализация оборотных активов и погашение краткосрочных долгов | 698 | 1042 |

| 8. Расчетная сумма оборотных активов (стр.1 – стр.7) | 17381 | 23008 |

| 9. Расчетная сумма краткосрочной задолженности (стр.2 – стр.7) | 13558 | 17508 |

| 10. Расчетный коэффициент текущей ликвидности (коэффициент платежеспособности 2) (стр.8 : стр.9) | 1,282 | 1,314 |

Данные таблицы показывают, что предприятие может повысить коэффициент платежеспособности одним путем, т. к. фактический коэффициент текущей ликвидности близок к 1. В первом случае он составил 1,333 и превысил единицу, а к концу года он увеличился, т.к. увеличилась величина оборотных активов, а у нас есть условия, одним из которых – величина оборотных активов должна увеличиваться. Второй путь нам также подходит, т.к. коэффициент текущей ликвидности больше 1.

В этом и состоит качественная граница уровня платежеспособности. Пока коэффициент текущей ликвидности не превысит хотя бы немного 1, предприятие может повышать его, лишь заменяя краткосрочные заемные источники долгосрочным или собственным капиталом. Другого пути нет.

Поэтому, оценивая платежеспособность предприятия, в первую очередь надо определить, превышает ли коэффициент текущей ликвидности 1, и, в зависимости от этого, определять возможные методы повышения платежеспособности. Сумма оборотных активов должна превышать величину краткосрочной задолженности, тогда коэффициент текущей ликвидности будет выше 1 и можно увеличить коэффициент платежеспособности двумя путями.

Список используемой литературы

1. Абрютина М.С, Грачев А.В. Анализ финансово-экономической деятельности предприятия: Учеб.- практическое пособие. – 2-е издание, исправ. – М.: «Дело и Сервис» 2000. – 256с.

2. Балабанов И.Т. Основы финансового менеджмента: Учеб. пособие для средне специальных учебных заведений. – М.: Финансы и статистика, 1997. – 478с.

3. Балабанов И.Т. Финансовый анализ и планирование хозяйствующего субъекта. – 2-е издание, доп. М.: Финансы и статистика, 2002. – 207с.

4. Быкадоров В.Л., Алексеев П.Д. Финансово-экономическое состояние предприятия: Практическое пособие. – М.: «Приор», 1999. – 95с.

5. Ковалёв В.В. Введение в финансовый менеджмент. – М: Финансы и статистика, 2004. – 768с.

Похожие работы

... +40,2 Чистая прибыль на 1 руб. оборота 1,7 6,3 +4,6 Уважаемые члены комиссии. Вашему вниманию представляется дипломная работа на тему: «Повышение эффективности финансово-экономической деятельности предприятия ЗАО «Линда»». Цель дипломной работы - применение на практике теоретических знаний, современных методов экономических исследований финансового состояния предприятия и его финансовых ...

... капитала складывается в течение ряда лет. Он выражен в оценке, которая может существенно отличаться от текущей оценки. 2.Анализ финансово-экономической деятельности санатория 2.1. Санаторий «Дон», общая характеристика. Cанаторий «Дон» является филиалом сельскохозяйственного кооператива по санаторно-курортному обслуживанию «Донагрокурорт» Ростовской области, который был создан 26.11.97 года и ...

... Структура баланса предприятия является удовлетворительной. 2.3.Комплексный экономический анализ и оценка эффективности бизнеса. Для комплексного экономического анализа эффективности деятельности ОАО «Мясокомбинат «ОМСКИЙ» была использована методика Бужинского и Шеремета, которая заключается в системном рассмотрении общих показателей деятельности предприятия и анализе эффективности использования ...

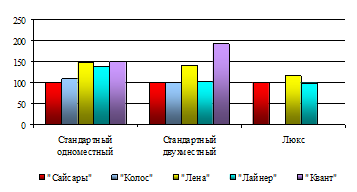

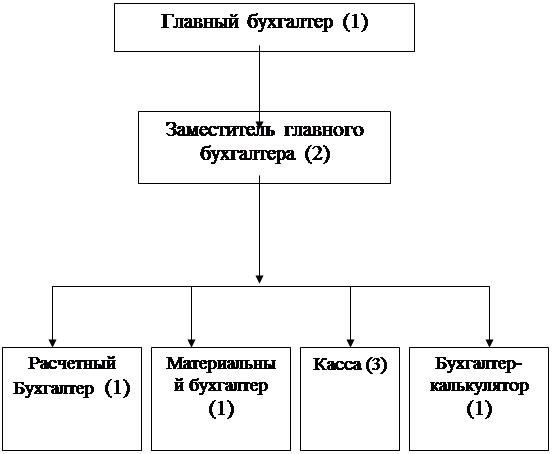

... -кассир ведет кассовую книгу, расчеты с подотчетными лицами, проверяет работу кассиров. Глава III. Анализ финансово-экономической деятельности ГУРП Крестьянский рынок «Сайсары» 3.1 Анализ основных технико-экономических показателей деятельности 3.1.1 Анализ эффективности использования основных производственных фондов Основные производственные фонды представляют собой один из видов ...

0 комментариев