Навигация

Управление постоянными и переменными расходами

2. Управление постоянными и переменными расходами

Исходя из исходных данных (форма 2 «Отчёт о прибылях и убытках») необходимо рассмотреть варианты сочетания выручки от реализации, постоянных и переменных расходов как при росте выручки на 10, 16, 24 %, так и при увеличении постоянных расходов на 2%, 9%, 30 % соответственно за 1, 2 и 3 периоды.

Исходными данными являются выручка от реализации товаров, работ, услуг, составившая в отчётном году 9903448 тыс. руб. и в базисном – 7211157 тыс. руб., а себестоимость реализованных товаров, работ, услуг в размере 6227036тыс. руб. в отчетном году и 4295752 тыс. руб. в базисном.

Себестоимость состоит из постоянных (24%) и переменных (76%) расходов.

Отсюда следует, что

-постоянные расходы равны:

в отчетном периоде 6227036 * 0,24 = 1494489 тыс. руб.

в базисном периоде 4295752 * 0,24 = 1030980 тыс. руб.

-переменные расходы составят:

в отчетном периоде 6227036 * 0,76 = 4732547 тыс. руб.

в базисном периоде 4295752 * 0,76 = 3264772 тыс. руб.

Расчёт сведём в таблицы 3 и 4.

Таблица 3 – Расчет вариантов сочетания выручки от реализации при увеличении выручки

| Показатели | Период | ||||

| 2004 | 2005 | 1 | 2 | 3 | |

| 1. Выручка от реализации, тыс.руб. | 7211157 | 9903448 | 10893792 | 12636798 | 15669629 |

| 2. Переменные расходы, тыс.руб. | |||||

| 3. Валовая маржа (ВМ), тыс.руб. | |||||

| 4. Коэффициент ВМ | |||||

| 5. Постоянные расходы, тыс.руб. | |||||

| 6. Прибыль, тыс.руб. | |||||

| 7. Прирост прибыли, % | |||||

| 8. Порог рентабельности, тыс.руб. | |||||

| 9. Сила воздействия операционного рычага | |||||

| 10. Запас финансовой прочности предприятия, тыс.руб. | |||||

| 11. Запас финансовой прочности предприятия, % | |||||

Из данной таблицы видно, что при увеличении выручки от реализации произошло увеличение прибыли, так же произошло увеличение запаса финансовой прочности, а сила воздействия операционного рычага не изменилась.

Таблица 4 – Расчет вариантов сочетания выручки от реализации при увеличении постоянных расходов

| Показатели | Период | ||||

| 2004 | 2005 | 1 | 2 | 3 | |

| 1. Выручка от реализации, тыс.руб. | 7211157 | 9903448 | 9903448 | 9903448 | 9903448 |

| 2. Переменные расходы, тыс.руб. | |||||

| 3. Валовая маржа (ВМ), тыс.руб. | |||||

| 4. Коэффициент ВМ | |||||

| 5. Постоянные расходы, тыс.руб. | |||||

| 6. Прибыль, тыс.руб. | |||||

| 7. Порог рентабельности, тыс.руб. | |||||

| 8. Сила воздействия операционного рычага | |||||

| 9. Запас финансовой прочности предприятия, тыс.руб. | |||||

| 10. Запас финансовой прочности предприятия, % | |||||

Из данной таблицы видно, что при увеличении постоянных расходов на 5% в 1-м варианте, на 10% во 2-м варианте и на 25% в 3-м варианте снижается прибыль (в 1-м периоде прибыль была 39224 ,а в последнем периоде прибыль составила 28493 тыс. руб.). Также необходимо отметить, что происходит увеличение порога рентабельности, снижается запас финансовой прочности, сила воздействия операционного рычага увеличивается.

3. Управление оборотными средствами

Для оценки оборачиваемости оборотного капитала пользуются следующими основными показателями:

1. Коэффициент оборачиваемости:

Коб=Vр / СО, обороты

где Vр – выручка от реализации, тыс.руб.;

СО – средние остатки оборотных средств, тыс.руб.

Коэффициент оборачиваемости показывает количество оборотов совершаемых оборотным капиталом за определенный период времени.

2. Длительность одного оборота:

Дл=![]() , дней

, дней

Т – период, дней (360 дней).

3. Коэффициент закрепления оборотных средств:

Кз![]()

Коэффициент закрепления показывает величину оборотных средств приходящихся на 1руб. реализованной продукции.

Таблица 5 – Расчет показателей оборачиваемости оборотных средств

| Наименование показателей | Предыдущий период | Отчетный период | Изменение за период |

| 1. Выручка от реализации (Vр), тыс.руб. | 7211157 | 9903448 | 2692291 |

| 2. Средние остатки (СО) оборотных средств, тыс.руб. | 931307 | 1094215 | 162908 |

| 3. Коэффициент оборачиваемости, (Коб) | 7,7431 | 9,0507 | 1,3076 |

| 4. Длительность одного оборота (Д) | 46 | 40 | -6 |

| 5. Коэффициент закрепления (Кз) | 0,1291 | 0,1105 | -0,0186 |

| 6. Финансовый результат, тыс.руб. | 000000 | 000000 |

СО = (Итог II раздела актива баланса на начало отчетного года + Итог II раздела актива баланса на конец отчетного периода) / 2

Определим средние остатки оборотных средств на отчетный период:

СОотч.период=(898170+1290259) / 2 = 1094215 тыс.руб.

Определим средние остатки оборотных средств на предыдущий период:

СОпред.период=(375625+1486989) / 2 = 931307 тыс.руб.

Из таблицы 5 видно, что коэффициент оборачиваемости увеличился на 1,3076. Это говорит о том, что количество оборотов, совершенных капиталом за период увеличилось, что рассматривается как положительн6ая тенденция. Длительность одного оборота сократилась на 6 дней, что говорит об ускорении оборачиваемости оборотных средств. Снижение длительности одного оборота свидетельствует об ускорении оборачиваемости оборотных средств, которое характеризуется сокращением потребности в оборотном капитале (абсолютное высвобождение оборотных средств), наблюдается прирост объемов продукции (относительное высвобождение оборотных средств), а также как правило, увеличивается прибыль предприятия, в результате чего улучшается финансовое состояние предприятия, укрепляется его платежеспособность.

Абсолютное высвобождение (знак « – ») или наоборот привлечение (знак « + ») можно рассчитать с помощью двух вариантов:

1. ∆СО=СОотч. – СОпред.*Крост выр.

где Крост выр. – коэффициент роста выручки от реализации;

Коэффициент роста выручки от реализации определяется по следующие формуле:

Крост выр.![]()

Крост выр.![]()

∆СО = 1094215 – 931307*1,37335 = 223729,7 тыс. руб.

2. ∆СО=(Дотч.периода – Дпред.периода)*Овыр.отч.периода

где Овыр.отч.периода – однодневная выработка отчетного периода

Овыр.отч.периода![]()

Овыр.отч.периода![]()

∆СО=(40 – 46)*27509,577 = - 165057,46 тыс. руб.

Благодаря ускорению оборачиваемости оборотных средств на рассматриваемом предприятии было высвобождено из оборота 165057,46 тыс.руб. Величину прироста объема продукции (относительное высвобождение) за счет ускорения оборачиваемости оборотных средств можно будет рассчитать с помощью следующей формулы:

∆Vо=(Коб.отч. – Коб.пред.)*СОотч.

∆Vо=(9,0507 – 7,7431)*1094215 = 1430795,5 тыс.руб.

Прирост прибыли за счет ускорения оборачиваемости оборотных средств можно найти с помощью следующей формулы:

∆Р =![]()

∆Р = 00000![]() 0000 = тыс.руб.

0000 = тыс.руб.

Таким образом, прибыль отчетного года составит:

Р1=![]() +Р0=1501,3+38365=39866,3тыс.руб.

+Р0=1501,3+38365=39866,3тыс.руб.

Похожие работы

... +40,2 Чистая прибыль на 1 руб. оборота 1,7 6,3 +4,6 Уважаемые члены комиссии. Вашему вниманию представляется дипломная работа на тему: «Повышение эффективности финансово-экономической деятельности предприятия ЗАО «Линда»». Цель дипломной работы - применение на практике теоретических знаний, современных методов экономических исследований финансового состояния предприятия и его финансовых ...

... капитала складывается в течение ряда лет. Он выражен в оценке, которая может существенно отличаться от текущей оценки. 2.Анализ финансово-экономической деятельности санатория 2.1. Санаторий «Дон», общая характеристика. Cанаторий «Дон» является филиалом сельскохозяйственного кооператива по санаторно-курортному обслуживанию «Донагрокурорт» Ростовской области, который был создан 26.11.97 года и ...

... Структура баланса предприятия является удовлетворительной. 2.3.Комплексный экономический анализ и оценка эффективности бизнеса. Для комплексного экономического анализа эффективности деятельности ОАО «Мясокомбинат «ОМСКИЙ» была использована методика Бужинского и Шеремета, которая заключается в системном рассмотрении общих показателей деятельности предприятия и анализе эффективности использования ...

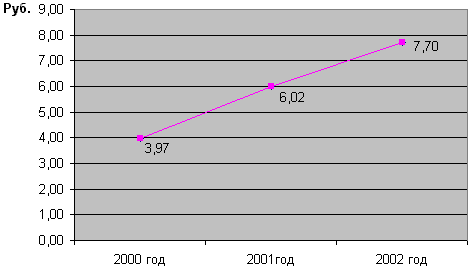

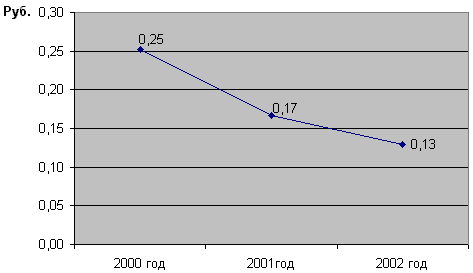

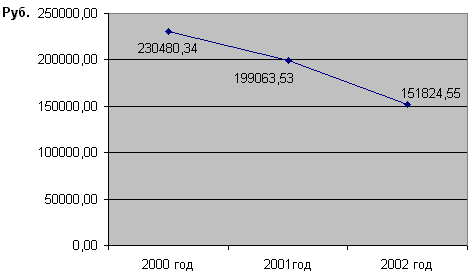

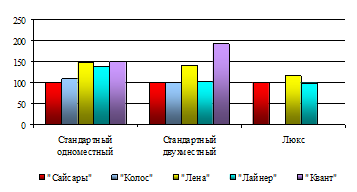

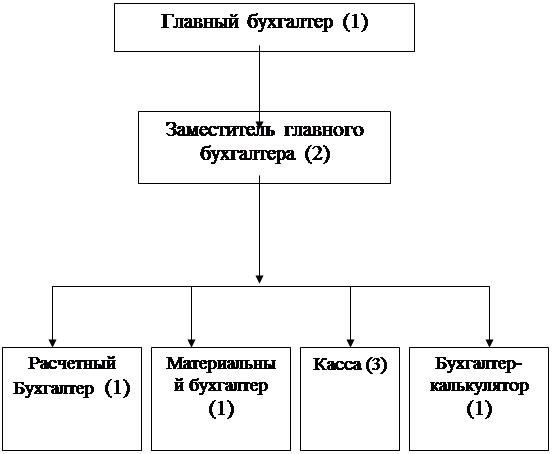

... -кассир ведет кассовую книгу, расчеты с подотчетными лицами, проверяет работу кассиров. Глава III. Анализ финансово-экономической деятельности ГУРП Крестьянский рынок «Сайсары» 3.1 Анализ основных технико-экономических показателей деятельности 3.1.1 Анализ эффективности использования основных производственных фондов Основные производственные фонды представляют собой один из видов ...

0 комментариев