Навигация

Альтернативные средства платежа

3.2. Альтернативные средства платежа

Предлагаемые для использования в операциях по обслуживанию и погашению внешнего долга средства платежа можно классифицировать следующим образом (см. табл. 14): 1 - наличные денежные средства; 2 - государственные ценные бумаги; 3 - корпоративные ценные бумаги; 4 - товарные поставки; 5 - долговые обязательства третьих сторон перед российским правительством; 6 - иные государственные активы. В реальной жизни, естественно, возможны их сочетания в различных пропорциях.

Важнейшим критерием для принятия решения об использовании того или иного средства платежа должно выступать соотношение их цен как в момент платежа, так и в прогнозируемой перспективе. Рациональная стратегия заключается в том, чтобы в качестве средств платежа использовать в первую очередь активы, более дорогие в данный момент, но дешевеющие в перспективе. Использование активов, дешевых в настоящее время и дорожающих в перспективе, целесообразно откладывать до более позднего времени.

Таблица 14

Средства платежа по внешнему долгу и их источники

| Варианты | Средства платежа | Источники |

| 1 | Наличные денежные средства | Бюджетные доходы налоговые неналоговые Финансирование реализация госактивов запасов имущества собственности (приватизация) государственные займы внутренние, в том числе кредиты Центрального банка внешние |

| 2 | Государственные ценные бумаги | Эмиссия нового государственного долга |

| 3 | Корпоративные ценные бумаги | Государственные компании и принадлежащие государству доли в частных компаниях |

| 4 | Товарные поставки | Государственные закупки |

| 5 | Долговые обязательства перед российским правительством (например, третьих стран) | Платежи российских заемщиков |

| 6 | Иные государственные активы | Иные государственные права (государственный земельный фонд и др ) |

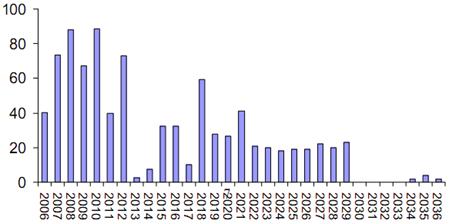

С этой точки зрения цены большинства предлагаемых "неклассических" средств платежа по сравнению с наличными деньгами, получаемыми властями в качестве традиционных бюджетных доходов, являются, во-первых, весьма низкими и, во-вторых, растущими в перспективе (см. рис. 6).

Рис. 6

Относительные цены альтернативных средств платежа по внешнему долгу России в 1992-2030гг.

(1992-2003 гг. - факт, 2004-2030 гг, - прогноз)

Источник: А.Илларионов, советник Президента РФ по экономическим вопросам.

Одним из примеров очевидно неоптимального использования государственных активов является предлагаемый обмен части российского долга на акции российских компаний. В настоящее время акции крупнейших российских компаний в электроэнергетике, топливной промышленности, металлургии, телекоммуникациях ("голубые фишки") по отношению к бумагам аналогичных компаний развивающихся стран недооценены в разы. Бумаги компаний "второго эшелона" в машиностроении, лесной, легкой, пищевой промышленности недооценены в еще большей степени. В то же время устойчиво действующая тенденция конвергенции цен российского фондового рынка и фондовых рынков развивающихся стран позволяет надеяться на значительное повышение относительной цены акций российских компаний в обозримом будущем. Таким образом, использование для целей обслуживания и погашения долга более дешевых средств платежа при дальнейшем их неизбежном удорожании, к тому же при наличии более дорогих альтернатив, является неоптимальным и ведет к существенным экономическим потерям.

Поток нефтедолларов, обрушившихся на Россию в последние годы позволил накопить в Стабилизационном фонде сумму, достаточную, для покрытия дефицита бюджета в течении двух лет. Встал вопрос, что делать с таким объемом резервов, лежащих мертвым грузом. В этом году было принято решение направить часть этих средств на погашение внешнего долга РФ. Всего на погашение выплаты по внешней задолженности из Стабилизационного фонда в этом году было изъято 430 млрд. рублей (примерно 15 млрд. долларов).

Безусловно, эти средства являются одним из оптимальных источников погашения кредитов.

3.3. Оптимальная стратегия снижения бремени внешнего долга

В области внешнего долга, безусловно, имеется заметный прогресс. В первую очередь это касается досрочного погашения «дорогих» долгов и использования накопленных в Стабилизационном фонде средств.

Острота проблемы внешнего долга России была в последние годы снята благодаря благоприятной внешнеторговой конъюнктуре.

Рис. 7

Объем экспорта (млрд. долл.)

и мировые цены на нефть (Urals, долл./барр.)

Таблица 15

Объем и структура экспорта товаров

| 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | |

| Экспорт товаров | 102 | 107 | 136 | 183 | 213 | 203 | 210 | 220 |

| нефть, нефтепродукты, газ | 52 | 56 | 73 | 98 | 120 | 107 | 104 | 107 |

| Металлы | 12 | 11 | 13 | 21 | 23 | 23 | 23 | 23 |

| машины и оборудование | 10 | 10 | 12 | 14 | 15 | 16 | 17 | 20 |

| прочий экспорт | 28 | 30 | 38 | 50 | 55 | 57 | 66 | 70 |

| % | ||||||||

| Экспорт товаров | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

| нефть, нефтепродукты, газ | 51 | 52 | 54 | 54 | 56 | 53 | 49 | 48 |

| Металлы | 11 | 10 | 10 | 12 | 11 | 11 | 11 | 11 |

| машины и оборудование | 10 | 9 | 9 | 8 | 7 | 8 | 8 | 9 |

| прочий экспорт | 27 | 28 | 28 | 27 | 26 | 28 | 31 | 32 |

| Экспорт товаров, в % к ВВП | 33,2 | 2831,1 | 31,6 | 31,5 | 29,3 | 24,1 | 22,2 | 20,7 |

Сумма, полученная Россией от продажи нефти и нефтепродуктов на мировом рынке в настоящее время позволяет производить досрочное погашение части долговых обязательств. Кроме этого целесообразно расширять практику использования так называемых нестандартных схем погашения внешнего долга, связанных с неденежными формами расчетов. За последние 10 лет Россией был накоплен опыт такого рода индивидуальных схем оплаты долгов. По данным Внешэкономбанка, с их помощью было погашено почти 75 % выплаченного «основного» внешнего долга и более 5 % - процентов по долгам. Преимущество нестандартных схем состоит не только в снижении нагрузки на государственный бюджет (экономия бюджетных расходов превышает 1/3), но и в стимулировании при их использовании экспортных производств, притока инвестиций, в расширении международного сотрудничества. Основной формой такого погашения долгов является их оплата товарными поставками. Она одновременно стимулирует российских производителей, косвенно расширяет возможности их выхода на рынки других стран.

При последовательном проведении в течение предстоящего десятилетия оптимальной стратегии снижения долгового бремени угроза долгового кризиса будет устранена, долговая проблема в ее нынешнем виде перестанет существовать, а темпы экономического роста будут более высокими.

Заключение

Долговая проблема потеряла свою былую остроту и уже не может рассматриваться в качестве «дамоклова меча», который в любой момент грозит стать причиной очередного финансового катаклизма.

В области внешнего долга, безусловно, имеется заметный прогресс. В первую очередь это касается досрочного погашения «дорогих долгов» и использования накопленных в Стабилизационном фонде средств.

Целесообразно расширять практику использования так называемых нестандартных схем погашения внешнего долга, связанных с не денежными формами расчетов. За последние 10 лет Россией был накоплен опыт такого рода индивидуальных схем оплаты долгов. По данным Внешэкономбанка, с их помощью было погашено почти 75 процентов выплаченного основного внешнего долга и более 5 процентов - процентов по долгам. Преимущество нестандартных схем состоит не только в снижении нагрузки на государственный бюджет (экономия бюджетных расходов превышает 1/3), но и в стимулировании при их использовании экспортных производств, притока инвестиций, в расширении международного сотрудничества. Основной формой такого погашения долгов является их оплата товарными поставками. Она одновременно стимулирует российских производителей, косвенно расширяет возможности их выхода на рынки других стран. Для повышения эффективности таких поставок (особенно высокотехнологичной продукции) для отечественных предприятий и роста их заинтересованности допустимо уменьшение понижающего коэффициента (в настоящее время 20 процентов), применяемого Минфином при оплате российским предприятиям поставок в счет долгов.

К сожалению, в значительной мере свернута работа по конверсии долга в инвестиции. Для активизации этого процесса недостаточно лишь объявить о своей заинтересованности в конверсии долгов, нужна система стимулов и льгот для инвесторов, в том числе по налогам, по условиям аренды или даже приобретения земли, по допуску на регулируемые российские рынки, например банковский и страховой.

Вероятность резкого ухудшения макроэкономической обстановки в результате роста внешнего долга корпоративного сектора в настоящее время очень мала. Экономическая и политическая ситуация в Росси уже не та, что была незадолго до кризиса 1998г. и сразу после него. Риск серьезного политического кризиса или резкого изменения политического курса минимален. Существенные преобразования произошли в бюджетной политике страны, снизился уровень государственного долга. Российская денежно-кредитная политика достаточно эффективна с точи зрения ее влияния на уровни цен и валютного курса. Возрос объем международных резервов. Учитывая эти изменения, кредитный рейтинг России постоянно повышается. В целом, макроэкономическая базы и политические условия для наращивания объема внешних заимствований в корпоративном секторе очень благоприятны.

Целесообразно вернуться к практике предоставления государственных кредитов с целью стимулирования российского экспорта, особенно военно-технического. Рынок военной техники отличается высоким уровнем конкуренции, и для расширения выхода на него российских производителей нужно использовать весь арсенал средств государственной поддержки. Потенциал наращивания военного экспорта у России весьма велик, и при целенаправленной господдержке он может стать частичной альтернативой экспорту нефти. Достаточно указать на то, что в СССР объем экспорта оружия и военной техники превышал 23 млрд. долларов, а в настоящее время Россия экспортирует такой продукции всего лишь на 5 млрд. долларов.

При этом целесообразно сократить активно используемый при расчетах за российский военный экспорт клиринг, поскольку он крайне неэффективен для производителей техники. По данным Счетной палаты, потери конечных получателей средств за счет посредников по клирингу составляют от 10 до 50 процентов.

Допустима также отсрочка или даже списание долгов странам-должникам в случае закупки ими российских товаров.

Вступление России в МВФ и в Парижский клуб и, как следствие, простая «передача» долга СССР России было, вероятно, преждевременным. Управление госдолгом должно быть ориентировано на общее снижение долговой нагрузки и, главное, на стимулирование экономического роста.

Уменьшение совокупного размера внешней задолженности является задачей стратегического характера. Без ее решения практически не возможно обеспечить необходимые условия для долгосрочного хозяйственного подъема и поддержания устойчивости всей социально – экономической системы страны. Поэтому условия, предпринимаемые в настоящее время российским правительством в этом направлении, следует признать не просто верными и оправданными. В частности, нам предоставляется правительственный курс Министерства финансов РФ на то, чтобы предельно сократить заимствования, осуществляемые государственными компаниями, рейтинг которых ниже рейтинга России.

Использованная литература и иные информационные источники.

1.Нормативные правовые акты

1.1.Конституция Российской Федерации (полномочия органов власти Российской Федерации).

1.2.Бюджетный кодекс Российской Федерации. М. 2000.

1.3.Договор «О правопреемстве в отношении государственного долга и активов СССР» от 04.12.1991 г.

1.4.Федеральный закон «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации» от 24 июля 2002. № 111-ФЗ.

1.5.Федеральный закон 227-ФЗ от 31.12.1999 «О федеральном бюджете на 2000 год».

1.6.Федеральный закон 150-ФЗ от 27.12.2000 «О федеральном бюджете на 2001 год».

1.7.Федеральный закон 194-ФЗ от 30.12.2001 «О федеральном бюджете на 2002 год».

1.8.Федеральный закон 176-ФЗ от 24.12.2002 «О федеральном бюджете на 2003 год».

1.9.Федеральный закон 186-ФЗ от 23.12.2003 «О федеральном бюджете на 2004 год».

1.10.Федеральный закон 173-ФЗ от 23.12.2004 «О федеральном бюджете на 2005 год».

1.11.Федеральный закон 3877-1-ФЗ от 13.11.1992 «О государственном внутреннем долге Российской Федерации».

1.12. Проект закона «О федеральном бюджете на 2006 год».

1.13. Бюджетное послание президента «О бюджетной политике в 2006 году» от 24.05.2005

1.14. Бюджетная политика 2006-2008 годов.

1.15.Федеральный закон 76-ФЗ от 26.12.1994 «О государственных внешних заимствованиях Российской Федерации и государственных кредитах, предоставленных Российской Федерации иностранным государствам, их юридическим лицам и международным организациям».

1.16.Федеральный закон 115-ФЗ от 15.08.1996 г. «О бюджетной классификации Российской Федерации» с изменениями и дополнениями.

1.17.Финансовые условия обмена коммерческой задолженности бывшего СССР. –«Российская бизнес- газета»,22.01.2001 г. №3.

2. Специальная литература

3.1. Андрианов В. Масштабы внешней задолженности. // Экономист. 2001. №12. с. 74-79.

3.2. Балацкий Е., Свистунов В. Прогнозирование внешнего долга: модели и оценки. // Мировая экономика и международные отношения. 2001. №2. с. 40-46.

3.3. Буглай В.Б., Ливенцев Н.Н. Международные экономические отношения. – М.: Финансы и статистика. 1998. с. 143.

3.4. Бюджетная система России. Под ред. Г.Б.Поляка. Учебник.– М: 2001. -Глава 28.

3.5. Вавилов А.П. Проблемы реструктуризации внешнего долга России: теория и практика. // Вопросы экономики. 1999. №5. с. 78-87.

3.6. Вавилов Ю.Я. Государственный долг. – М.: Перспектива. 2002. 100 с.

3.7. Воронин Ю.М., Селезнев А.З.,Чередниченко Л.Г. Россия:экономический рост.-М.2004. С.110-115.

3.8. Внешний долг России и проблемы его урегулирования. Под ред. Л.Н. Красавиной. – М.: Финансы и статистика. 2002. 189 с.

3.9. Велетминский И. «Досрочное погашение долга Парижскому клубу» // Российская бизнес-газета от 22.08.2005г.

3.10. «Внешний долг РФ» // РИА «Новости» 05.01.2004г.

3.11. Данилов Ю.А. Рынки государственного долга: мировые тенденции и российская практика. – М.: ООО «Макс Пресс». 2002. 432 с.

3.12. Дж. Ю. Стиглиц. Глобализация и мировые тенденции.– М: Национальный общественно-научный фонд. 2003.

3.13. Доклад Института Европы РАН для Правительства и Центрального банка Российской Федерации «Единая европейская валюта ЕВРО и национальные интересы России».-«Вестник Банка России».1999.№62. с.39-59.

3.13. Златкис Б.И. Проблемы создания системы управления государственным долгом в Российской Федерации. // Финансы. 2001. №4. с. 3-6.

3.14. Илларионов А. Платить или не платить?//Вопросы экономики.2001.№10.с.4-21.

3.15. Комментарий к Федеральному закону «О Счетной Палате Российской Федерации». – М. 2003. 160 с.

3. 16. Кузнецов В.С. Международный валютный фонд и мирохозяйственные связи. - М.: РОССПЕМ. 2001. 432 с.

3.17. Кузнецов В.С. Отношения России с МВФ. // Мировая экономика и

международные отношения. 2002. №7. с. 46-52.

3.18. Международные валютно-кредитные и финансовые отношения. Под ред. Л.Н. Красавиной. – М.: Финансы и статистика. 2001. с. 592.

3.19. Миклашевская А. «У российских компаний прибавилось капитализации» // Коммерсант от 04.10.2005г.

3.20. Нетреба П. «Минфин запретит госкомпаниям внешние заимствования» // Коммерсантъ. 09.12.2005.

3.21. Нечаев А. «Внешний долг пошел на поправку» // Российская бизнес-газета от 21.01.2004г.

3.22. Нечаев А. «Меняем внешний долг на внутренний» // Российская бизнес-газета от 20.01.2005г.

3.23. Подвинская Е.С. Об управлении внешним долгом. // Финансы. 2002. №3. с. 22-24.

3.24. «Прогноз платежного баланса России на 2005-2008 годы». Центр макроэкономического анализа и краткосрочного прогнозирования. Апрель 2005 год.

3.25. Саркисянц А.Г. Финансовые кризисы и проблема суверенного долга. // Финансы. 2002. №10. с. 26-29.

3.26. Семенов К.А. Международные экономические отношения. – М.: Гардарика. 1998. 336 с.

3.27. Смирнов О.В. Государственный внешний долг России: проблемы и перспективы. // Финансы. 2001. №8. с.72-73.

3.28. Соснин А.Е. Моделирование динамики государственного долга России. // Финансы. 2002. №1. с. 77-78.3.15. Селезнев А.З. Нематериальное производство и экономический рост. – М.: Наука. 2001. с. 262.

3.29. Селезнев А.З. Государственный долг России: иллюзии и реальность.// «Экономист». 2004. №3.

3.30. Селезнев А.З. Об использовании стабилизационного фонда. // «Экономист». 2005. №9

3.31. Селезнев А.З. Государственный и муниципальный долг. // М. АТиСО, 2004.

3.32. Хейфец Б. О формировании единой системы управления государственным долгом и зарубежными активами. // Экономист. 2001. №9. с. 73-77.

3.33. Хейфец Б. Расчеты России с восточноевропейскими странами. // Экономист. 2001. №2. с. 79-85.

3.34. Шмырева А.И., Колесников В.И., Климов А.Ю. Международные валютно-кредитные отношения. – СПб.: Питер. 2002. 272 с.

3.35. Шохин А.Н. Внешний долг России. – М.: ИПО «Полигран». 1997. 174 с.

3.36. Улюкаев А.В. «Об основных направлениях политики Правительства Российской Федерации в сфере государственного долга на 2003-2005 годы и комплексе мер по ее реализации». // Коммерсант. 2003. №39.

3.37. «Эффективность управления государственным долгом». Материалы научной конференции в Счетной палате РФ. – М.: «Финансовый контроль». 2003

3. Иные информационные источники

3.1. Материалы официального сайта Минфина России www.minfin.ru.

3.2. Материалы официального сайта Центрального Банка Российской Федерации www.cbr.ru.

3.3. Приложения к федеральным законам на 2001-2005 гг.

3.4. О внешнем долге. Финансовый контроль. 2003. №2.

3.5. Материалы официального сайта Правительства России www.gov.ru.

Студентка Костюшина В.П. ___________

10 декабря 2005

Приложение №1

Прогноз структуры государственного внешнего долга Российской Федерации в разбивке по отдельным государствам

(млрд. долларов США)

| Код | Наименование | на 1 января 2006 года | на 1 января 2007 года |

| 100000 | Государственный внешний долг Российской Федерации (включая обязательства бывшего Союза ССР, принятые РФ) | 84,4 | 79,2 |

| 111000 | по кредитам правительств иностранных государств | 31,8 | 29,4 |

| 111001 | задолженность официальным кредиторам Парижского клуба | 26,4 | 24,9 |

| Австралия | 0,2 | 0,2 | |

| Австрия | 1,6 | 1,5 | |

| Бельгия | 0,1 | 0,1 | |

| Великобритания | 0,7 | 0,7 | |

| Германия | 11,7 | 11,0 | |

| Дания | 0,1 | 0,1 | |

| Испания | 0,4 | 0,4 | |

| Италия | 3,1 | 2,9 | |

| Канада | 0,9 | 0,8 | |

| Нидерланды | 0,4 | 0,4 | |

| Норвегия | 0,0 | 0,0 | |

| Португалия | 0,1 | 0,1 | |

| США | 2,1 | 2,0 | |

| Финляндия | 0,3 | 0,3 | |

| Франция | 2,0 | 1,8 | |

| Швейцария | 0,3 | 0,3 | |

| Швеция | 0,1 | 0,1 | |

| Япония | 2,3 | 2,2 | |

| 111002 | задолженность кредиторам, не являющимся членами Парижского клуба | 3,1 | 2,6 |

| Египет | 0,2 | 0,2 | |

| Кувейт | 0,8 | 0,7 | |

| ОАЭ | 0,5 | 0,4 | |

| Оман | 0,1 | 0,0 | |

| Тайланд | 0,0 | 0,0 | |

| Турция | 0,2 | 0,1 | |

| Уругвай | 0,0 | 0,0 | |

| Южная Корея | 1,3 | 1,2 | |

| 111003 | задолженность бывших стран СЭВ | 2,3 | 1,9 |

|

| Болгария | 0,0 | 0,0 |

|

| Венгрия | 0,0 | 0,0 |

|

| Китай | 0,3 | 0,2 |

|

| КНДР | 0,0 | 0,0 |

|

| Румыния | 0,2 | 0,2 |

|

| Словакия | 0,0 | 0,0 |

|

| Чехия | 0,6 | 0,5 |

|

| Страны бывшей Югославии | 1,2 | 1,0 |

| 112000 | по кредитам иностранных коммерческих банков и фирм | 1,7 | 0,0 |

| 112001 | задолженность кредиторам Лондонского клуба | 0,0 | 0,0 |

| 112002 | коммерческая задолженность | 1,7 | 0,0 |

| 113000 | по кредитам международных финансовых организаций | 6,3 | 6,4 |

| 114000 | государственные ценные бумаги РФ, выраженные в иностранной валюте | 39,0 | 37,9 |

| 114001 | еврооблигационные займы | 31,9 | 33,0 |

| 114002 | ОВГВЗ | 7,1 | 4,9 |

| 115000 | по кредитам Центрального банка РФ | 4,3 | 2,6 |

| 116001 | Предоставление гарантий РФ в иностранной валюте | 1,3 | 2,9 |

Приложение №2

Расходы на обслуживание внешнего государственного долга Российской Федерации на 2005 - 2006 гг.

(млн. рублей)

| Наименование | Сумма | |

| 2005 год | 2006 год | |

| Облуживание внешних долговых обязательств в том числе: Платежи в погашение процентов по кредитам, полученным РФ от правительств иностранных государств (включая платежи в погашение процентов по внешнему долгу бывшего СССР) в том числе: по задолженности странам-членам Парижского клуба по задолженности кредиторам, не являющимся членами Парижского клуба Платежи в погашение процентов по кредитам, полученным РФ от иностранных коммерческих банков и фирм Платежи в погашение процентов по кредитам, полученным РФ от международных финансовых организаций Выплата процентов по государственным ценным бумагам РФ, выраженным в иностранной валюте в том числе: по еврооблигациям по облигациям внутреннего государственного валютного займа Прочие расходы, связанные с обслуживанием государственного внешнего долга РФ в том числе: Выплата процентов по кредитам Внешэкономбанка, предоставленным за счет Центрального банка РФ | 185 914,2 82 104,9 77 624,6 4 480,3 0,0 11 010,0 89 342,6 82 766,0 6 576,6 3 456,7 3 456,7 | 136 306,6 49 304,7 46 238,4 3 066,3 0,0 8 723,0 73 581,1 67 295,7 6 285,4 4 697,8 4 697,8 |

Приложение №3

|

| Приложение 30 к Федеральному закону |

Размер долга иностранных государств по кредитам,

предоставленным Правительством бывшего СССР и Правительством

Российской Федерации, по состоянию на 1 января 2004 года [1]

| Страна-заемщик | Код валюты по ОКВ | Сумма задолженности | |||

| по основному долгу | по начисленным и неуплаченным процентам | итого | |||

| 1. Правительства иностранных государств | |||||

| Республика Албания | USD | 38 039 439,49 | 0,00 | 38 039 439,49 | |

| Алжирская Народная | SUR | 949 777 219,54 | 411 015 927,91 | 1 360 793 147,45 | |

| Демократическая | EUR | 241 765 833,60 | 148 233 871,58 | 389 999 705,18 | |

| Республика | USD | 60 928 850,39 | 26 609 930,97 | 87 538 781,36 | |

| XDR | 813 203 348,08 | 324 284 336,17 | 1 137 487 684,25 | ||

| Республика Ангола | USD | 505 076 490,47 | 77 024 164,78 | 582 100 655,25 | |

| Переходное Исламское | SUR | 4 151 519 891,70 | 1 195 759 731,69 | 5 347 279 623,39 | |

| Государство Афганистан | USD | 873 951 061,89 | 214 761 890,55 | 1 088 712 952,44 | |

| Народная Республика Бангладеш | SUR | 48 356,02 | 1 625,77 | 49 981,79 | |

| Республика Бенин | USD | 11 937 298,70 | 10 519,55 | 11 947 818,25 | |

| Республика Бурунди | SUR | 9 634 168,93 | 3 764 185,79 | 13 398 354,72 | |

| Социалистическая | USD | 636 377 407,09 | 0,00 | 636 377 407,09 | |

| Республика Вьетнам | TRR | 99 998,60 | 0,00 | 99 998,60 | |

| Гвинейская Республика | USD | 151 925 192,65 | 247 036,78 | 152 172 229,43 | |

| Республика Гвинея-Бисау | USD | 15 922 111,55 | 1 246 214,81 | 17 168 326,36 | |

| Гренада | SUR | 160 000,00 | 0,00 | 160 000,00 | |

| Республика Замбия | USD | 146 748 899,05 | 0,00 | 146 748 899,05 | |

| Республика Индия | SUR | 3 546 746,04 | 1 385 322,61 | 4 932 068,65 | |

| USD | 213 718 404,40 | 7 559 915,90 | 221 278 320,30 | ||

| INR | 105 911 155 690,43 | 1 138 830 176,36 | 107 049 985 866,79 | ||

| XDR | 65 747 232,10 | 7 099 165,34 | 72 846 397,44 | ||

| Иорданское Хашимитское Королевство | USD | 202 096,57 | 0,00 | 202 096,57 | |

| Республика Ирак | SUR | 2 520 000,00 | 402 768,24 | 2 922 768,24 | |

| USD | 5 218 813 216,77 | 3 678 217 608,35 | 8 897 030 825,12 | ||

| Йеменская Республика | USD | 1 273 418 968,18 | 0,00 | 1 273 418 968,18 | |

| Республика Кабо-Верде | SUR | 7 459 582,13 | 1 122 350,27 | 8 581 932,40 | |

| Королевство Камбоджа | SUR | 831 837 182,45 | 2 410 158,83 | 834 247 341,28 | |

| GBP | 630 130,20 | 110 272,82 | 740 403,02 | ||

| Китайская Народная Республика | USD | 1 113 453 565,71 | 44 669 398,37 | 1 158 122 964,08 | |

| Республика Конго | USD | 145 874 148,13 | 16 868 013,78 | 162 742 161,91 | |

| Корейская Народно-Демократическая Республика | USD SUR | 13 536 187,36 2 684 267 827,50 | 6 570 486,25 1 512 546 574,75 | 20 106 673,61 4 196 814 402,25 | |

| Республика Куба | USD | 371 464 125,85 | 152 119 505,06 | 523 583 630,91 | |

| TRR | 16 033 143 141,41 | 2 935 228 982,57 | 18 968 372 123,98 | ||

| Лаосская Народно- | USD | 106 596,52 | 0,00 | 106 596,52 | |

| Демократическая Республика | SUR | 775 559 943,22 | 0,00 | 775 559 943,22 | |

| Социалистическая Народная Ливийская Арабская Джамахирия | USD | 2 267 143 146,37 | 1 122 624 765,96 | 3 389 767 912,33 | |

| Республика Мадагаскар | USD | 198 944 975,50 | 0,00 | 198 944 975,50 | |

| Королевство Марокко | EUR | 52 778 828,10 | 1 769 698,59 | 54 548 526,69 | |

| Республика Мозамбик | USD | 156 682 973,38 | 0,00 | 156 682 973,38 | |

| Монголия | USD | 16 735 850,76 | 834 972,00 | 17 570 822,76 | |

| TRR | 124 586 780,75 | 27 020 930,41 | 151 607 711,16 | ||

| Королевство Непал | SUR | 701 855,00 | 176 123,52 | 877 978,52 | |

| Федеративная Республика Нигерия | USD | 34 617 885,62 | 7 336 764,39 | 41 954 650,01 | |

| Республика Никарагуа | USD | 298 753 713,63 | 0,00 | 298 753 713,63 | |

| Исламская Республика Пакистан | USD | 123 758 182,48 | 11 375 085,72 | 135 133 268,20 | |

| Демократическая Республика Сан-Томе и Принсипи | SUR | 4 814 512,19 | 2 333 812,93 | 7 148 325,12 | |

| Республика Сейшельские Острова | SUR | 1 290 061,28 | 692 266,28 | 1 982 327,56 | |

| Республика Сенегал | SUR | 64 268,72 | 42 924,03 | 107 192,75 | |

| Сербия и Черногория | USD | 293 336 731,69 | 76 580 621,32 | 369 917 353,01 | |

| Сирийская Арабская | SUR | 6 291 011 510,26 | 1 904 297 863,65 | 8 195 309 373,91 | |

| Республика | USD | 158 478 709,29 | 62 215 497,92 | 220 694 207,21 | |

| GBP | 63 413 634,43 | 32 996 979,37 | 96 410 613,80 | ||

| Сомалийская Демократическая Республика | SUR | 228 186 944,00 | 105 584 557,00 | 333 771 501,00 | |

| Республика Судан | SUR | 718 263,60 | 277 086,08 | 995 349,68 | |

| USD | 664 279,79 | 348 672,77 | 1 012 952,56 | ||

| Объединенная Республика Танзания | USD | 20 464 448,84 | 133,08 | 20 464 581,92 | |

| Тунисская Республика | USD | 3 504 200,89 | 166 722,81 | 3 670 923,70 | |

| Центральноафриканская Республика | USD | 689 774,30 | 39 839,14 | 729 613,44 | |

| Республика Чад | USD | 1 282 849,20 | 144 610,06 | 1 427 459,26 | |

| Республика Экваториальная Гвинея | USD | 672 401,50 | 29,04 | 672 430,54 | |

| Федеративная Демократическая Республика Эфиопия | USD | 1 268 357 944,78 | 0,00 | 1 268 357 944,78 | |

| ИТОГО в валюте | |||||

| Советский рубль | SUR | 15 943 118 332,58 | 5 141 813 279,35 | 21 084 931 611,93 | |

| Доллар США | USD | 15 635 582 128,79 | 5 507 572 399,36 | 21 143 154 528,15 | |

| Специальные права заимствования | XDR | 878 950 580,18 | 331 383 501,51 | 1 210 334 081,69 | |

| Переводной рубль | TRR | 16 157 829 920,76 | 2 962 249 912,98 | 19 120 079 833,74 | |

| Индийский рупий | INR | 105 911 155 690,43 | 1 138 830 176,36 | 107 049 985 866,79 | |

| Английский фунт стерлингов | GBP | 64 043 764,63 | 33 107 252,19 | 97 151 016,82 | |

| ЕВРО | EUR | 294 544 661,70 | 150 003 570,17 | 444 548 231,87 | |

Приложение №4

| Приложение 34 к Федеральному закону "О федеральном бюджете на 2005 год" |

предоставления Российской Федерацией государственных кредитов

иностранным государствам, их юридическим лицам на 2005 год

| Страна-заемщик | Валюта кредита | Объем кредита1 (млн. единиц) | Расходы федерального бюджета (млн. долл. США) | |||||

| всего | по срокам погашения | по направлениям предоставления кредитов | ||||||

| среднесрочные (от 2 до 10 лет) | долгосрочные (более 10 лет) | атомная энергетика | тепло-гидро- энергетика | прочие объекты, товары, услуги | ||||

| Республика Болгария | долл. США | 80,0 | 12,45 | - | 12,45 | 12,45 | - | - |

| Социалистическая Республика Вьетнам | долл. США | 855,0 | 86,97 | 24,18 | 62,79 | - | 86,97 | - |

| Республика Индия | долл. США | 2600,0 | 437,94 | - | 437,94 | 437,94 | - | - |

| Китайская Народная Республика | долл. США | 2500,0 | 68,72 | 18,07 | 50,65 | 68,72 | - | - |

| Республика Куба | долл. США | 350,0 | 9,81 | - | 9,81 | - | - | 9,81 |

| Королевство Марокко | евро | 30,0 | 5,80 | - | 5,80 | - | 5,80 | - |

| Украина | долл. США | 44,0 | 20,00 | 20,00 | - | 20,00 | - | - |

| ИТОГО |

|

| 641,69 | 62,25 | 579,44 | 539,11 | 92,77 | 9,81 |

________________

1 Общий объем предоставляемых кредитных ресурсов, в том числе по действующим обязательствам Российской Федерации 5674,0 млн. долл. США.

[1] За исключением сальдо расчетов по клиринговым и замкнутым валютам в пользу Российской Федерации (при техническом пересчете сальдо расчетов составляет 77 785 760 108,26 рублей).

Похожие работы

... денежного обращения страны, укрепление доверия населения к финансовой деятельности государственных структур и в итоге на благоприятные тенденции в экономическом развитии общества. По внешнему государственному долгу определяется коэффициент его обслуживания. Он представляет отношение всех платежей по задолженности к валютным поступлениям страны от экспорта товаров и услуг, выраженное в процентах. ...

... культуры. В результате облигации, выдаваемые как часть заработной платы, оказались просто бумажками.Понятия внешнего и внутреннего долга. Итак, поскольку курсовая работа носит название "Государственный долг Российской Федерации. Анализ структуры и динамика», следует дать определение государственному долгу. Существует несколько классификаций государственного долга в зависимости от признака, ...

... и инвесторов к долговым обязательствам государства. Это, в свою очередь, повышает эффективность проводимых операций по управлению государственными долговыми обязательствами и в долгосрочной перспективе может привести к снижению стоимости обслуживания государственного долга. В течение 2003-2004 годов значительно повышена степень раскрытия информации об операциях Минфина России на внутреннем рынке ...

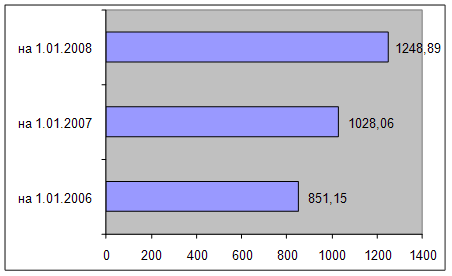

... долгом осуществляется с помощью основных методов управления государственным долгом, и в его основе лежат определенные принципы. Глава 2. Управление государственным внутренним долгом РФ. 2.1 Анализ его динамики и структуры за 2006-2008 гг. Рынок внутреннего долга не может считаться уникальным явлением в мировой практике – почти все страны мира, где финансовая сфера присутствует в более или ...

0 комментариев