Навигация

Проблема анализа доходности финансовых операций

Курсовая работа по дисциплине «Теоретические основы финансового менеджмента»

Выполнила студентка III курса очного отделения экономического факультета, гр. 131, Городенко Ю. Н.

Московский институт экономики, политики и права.

Москва-2000.

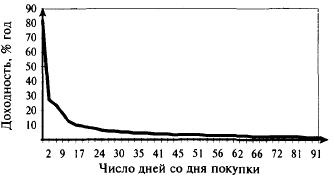

1. Полная доходность и баланс финансово – кредитной операции. [1]Успех в осуществлении финансово-кредитной деятельности непосредственно зависит от верного определения соотношения между количеством вложенных в операцию средств и их отдачей. Доходы от финансовых операций и различных коммерческих сделок могут иметь различную форму: проценты от выдачи ссуд, комиссионные, дисконт при учете векселей, доходы от облигаций и других ценных бумаг. Часто, в одной операции возможны несколько источников дохода, например, владелец облигации помимо процентов получает разницу между выкупной ценой облигации и ценой ее приобретения. В связи с этим возникает проблема измерения доходности финансовых операций с учетом всех источников поступлений, причем такая обобщенная характеристика должна быть сопоставимой и применимой к любым видам операций и ценных бумаг. Степень финансовой эффективности (доходности) этих операций обычно измеряется в виде годовой ставки процентов – сложной или простой, искомые показатели получают исходя из общего принципа – все вложения и доходы, с учетом конкретного их вида, условно приравниваются эквивалентной ссудной операции.

Решение проблемы измерения и сравнения степени доходности операций заключается в разработке методик расчета условной годовой ставки для каждого вида операций с учетом особенностей соответствующих контрактов и условий их выполнения, которые непосредственно влияют на финансовую эффективность.

Расчетная процентная ставка, о которой идет речь, получила различные названия: эффективная в депозитных и ссудных операциях, полной доходностью в расчетах по оценке облигаций. Мы будем использовать название «полная доходность».

Начисление процентов на вложенные финансовые средства по ставке, равной ПД, обеспечит выплату всех предусмотренных платежей (например, равенство цены приобретения облигации сумме дисконтированных по ПД купонных платежей и выкупной цене, либо равенство действительной суммы кредита ( за вычетом комиссионных) сумме дисконтированных поступлений). Чем выше ПД, тем выше эффективность операции.

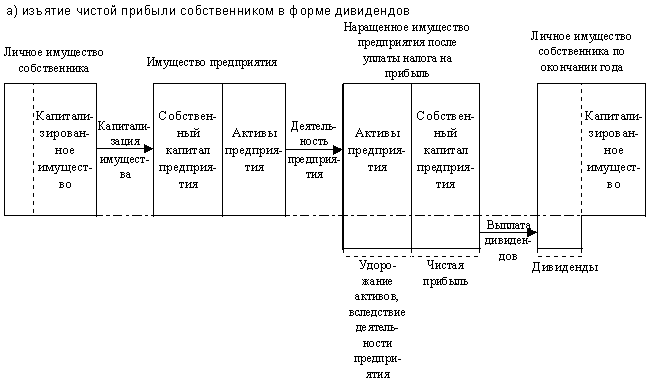

Контур операции (см. рис. 1 в конце) позволяет составить уравнение, балансирующее вложение средств и отдачу от них.

Для данного случая получим следующие размеры задолженности после уплаты R1 и R2:

К1 = К0 qt1– R1; K2 =K1qt2 – R2 ,

где qt = (1 + i) t - множитель наращения, i – ставка процентов по кредиту.

Легко убедиться, что баланс кредита и погасительных платежей достигается, когда последний платеж замыкает контур :

K2qt3 - R3 = 0.

Определим К2 через К0 и подставим полученный результат в балансовое уравнение:

[( К0 qt1– R1) qt2 – R2 ]qt3 - R3 = 0,

в случае, когда число временных интервалов больше трех, выражение приобретает следующий вид:

1) К0 qT – (R1 qt2+ t3 +R2 qt3 +R3) = 0, где Т = Stj

Здесь ясно показано, что кредитная операция при применении сложных процентов может быть представлена в виде двух встречных процессов: наращение первоначальной задолженности за весь период и наращение погасительных платежей за срок от момента платежа и до конца срока операции – метод встречных операций.

Сумма современных величин погасительных платежей на момент выдачи кредита равна при полной сбалансированности платежей сумме этого кредита:

К0 – (R1v t1 +R2Vt1+ t2+R3 vT) = 0.

Обобщим выражение 1) для случая с n погасительными платежами:

К0 qT –S Rj qTj = 0, где j= 1,2, …,n; Tj – время от момента платежа Rj до конца срока.

В случае, когда процентная ставка изменяется во времени (допустим, на каждом шаге), то можно записать:

K0qt11 qt22 … qtnn –( R1 qT11+R2 qT22 + …+ RnqTnn) =0,

где Т1 = Stк, где к= 2,…. n ; Т2 = Stк, где к = 3,…n ;

Данные балансовые уравнения позволяют решить несколько важных задач: измерить доходность от операции и распределить получаемый доход по их источникам и периодам, предусматриваемым условиями контракта, или по календарным отрезкам времени. Для этого, однако, надо разработать балансовые уравнения, в которых наращение производится по неизвестной ставке, характеризующей полную доходность.

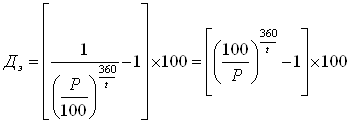

2.1. Ссудные операции с удержанием комиссионных. [2]За открытие кредита, учет векселей и другие операции кредитор часто взимает комиссионные , которые заметно повышают доходность операции, так как сумма фактически выданной ссуды сокращается. Допустим, ссуда D выдана на срок n, удерживаемые при выдаче комиссионные G. Следовательно, фактически выданная ссуда равна D-G. Сделка предусматривает начисление простых процентов по ставке i. При определении доходности этой операции в виде годовой ставки сложных процентов iэ исходим из того, что наращение величины D-G по этой ставке должно дать тот же результат, что и наращение D по ставке i.

Балансовое уравнение запишем в виде :

(D-G) (1+ iэ)n = D(1+ni)

Пусть G = (D – g), где g – относительная величина комиссионных в сумме кредита, тогда(см. рис. 2 в конце):

2) Iэ = n Ö((1+ni)/(1-g)) – 1

Полученный показатель доходности можно интерпретировать как скорректированную цену кредита. При расчете показателей доходности временную базу положим равной 365 дням, а при начислении процентов на сумму ссуды полагаем, что К = 360, либо 365 дней.

Предположим, что необходимо охарактеризовать доходность в виде ставки простых процентов (i эп), в этом случае находим:

3) iэп=(1+ni)/((1-g)n)-1 /n

Рассмотрим пример[3] №1:

При выдаче ссуды на 200 дней под 7% годовых кредитором удержаны комиссионные в размере 0,4% суммы кредита. Какова эффективность ссудной операции в виде годовой ставки сложных процентов? (К = 365)

Применив формулу 2) находим:

Iэ = 200/365Ö(1+200*0,07/365)/(1-0,4/100)-1=0,0789 или 7,89%

Если ссуда выдается под сложные проценты, то исходное уравнение для определения iэ имеет вид:

(D-G)(1+iэ)n = D(1+i) n

Следовательно:

4) iэ = (1+i)/(nÖ(1-g) ) -1

Пример №2

В какой мере удержание комиссионных из расчета 1,5% суммы кредита увеличивает эффективность ссуды для кредитора при пяти- и десятилетнем сроке?

Находим:

1/( 5Ö(1-0,015))=1,003, т. е. на 0,3%;

1/( 10Ö(1-0,015))=1,0015, т. е. на 0,15%.

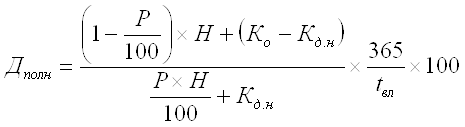

2. 2. Доходность учетных операций с удержанием комиссионных. [4]Если доход извлекается из операции учета по простой учетной ставке, то эффективность сделки без удержания комиссионных определяется по формуле эквивалентной ставки.

При удержании комиссионных и дисконта заемщик получает сумму D-Dnb-G. Если дисконт определяется по ставке простых процентов, то эта сумма составит D(1 – nd-g). (см. рис. 3 в конце).

Балансовое уравнение в данном случае имеет вид:

D(1-nd-g)(1+iэ)n=D

Þ5) iэ= nÖ(1/(1-nd-g)) – 1,

где n – срок, определяемый при учете долгового обязательства.

Для полного показателя доходности в виде iэп находим:

6) iэп = (1/((1- nd-g)n)) – 1/n

Пример №4: Вексель учтен по ставке d = 8,5% за 170 дней до его оплаты. При выполнении операции учета векселя с владельца были удержаны комиссионные в размере 0,4%. Доходность операции в этом случае, при условии, что временная база учета 360 дней, составит:

iэ =170/365 Ö(1/(1-(170*0,085/360)-0,004)) –1=0,1018, т. е. 10,18%

Похожие работы

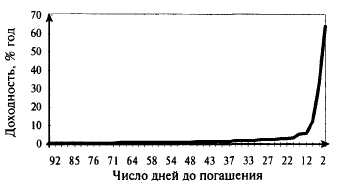

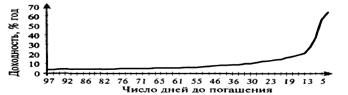

... на более короткий срок, чем необходимо инвестору. 2 Постановка задачи 2.1 Организационно-экономическая сущность задачи В данном курсовом проекте решается задача автоматизации анализа доходности коммерческого банка от операций с ценными бумагами. В процессе решения поставленной задачи рассчитываются показатели доходности ценных бумаг (ГКО, ОГСЗ и ОФЗ). Существует несколько методов расчета ...

... одного года с момента их приобретения (размещения). Дополнительные акции, которые должны быть оплачены деньгами, оплачиваются при их приобретении в размере не менее 25% от их номинальной стоимости. 2. Анализ доходности ценных бумаг на ЗАО «ВТБ24» Работа на финансовом рынке сопряжена с проблемой учета эффективности данного вида деятельности. Иногда бывает довольно трудно оценить, насколько ...

... банковских процентных ставок с ожидаемыми изменениями в спот-курсе валюты. Из формул (6) и (12) сразу получаем (14) Лекция 4. Обыкновенные акции Основная страница Лекция 1. Базисные финансовые расчеты. Лекция 2. Кредит. Ценные бумаги с фиксированным доходом. Лекция 3. Иностранная валюта. Лекция 4. Обыкновенные акции. Типы акций и параметры акций ...

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

0 комментариев