Навигация

Федеральный закон РФ от 27.11.1992 №4015-1 «О страховании», статья 5

1 Федеральный закон РФ от 27.11.1992 №4015-1 «О страховании», статья 5

заявляют, что такое ограничение сферы действия страхования в теоретического

плане создает условия для недооценки страхования на практике1. В этой теории основными идеями являются:

принципиальные отличия по своему содержанию и происхождению от категорий финансов и кредита - если для финансов всегда необходимы денежные отношения и характерно формирование денежных средств, то страхование может быть и натуральным;

страхование всегда привязано к возможности наступления страхового случая, т.е. страхованию присущ обязательный признак - вероятностный характер отношений, использование средств страхового фонда связано с наступлением и последствиями страховых случаев;

если доходы государственного бюджета формируются за счет взносов (платежей) физических и юридических лиц, то использование этих средств выходит далеко за рамки плательщиков этих взносов. Здесь происходит перераспределение ущерба как между территориальными единицами, так и во времени. Страхование же предусматривает замкнутое перераспределение ущерба с помощью специализированного денежного страхового фонда, образуемого за счет страховых взносов.

Однако здесь же отмечается определенная схожесть страхования с финансами: при страховании возникают перераспределительные отношения по формированию и использованию специализированного страхового фонда, но движение денежной формы стоимости в страховании подчинено степени вероятности нанесения ущерба в результате наступления страхового случая.

И с кредитом: средства страхового фонда подлежат возврату, однако, отмечая такую возвратность страховых платежей как характерную черту страхования, следует иметь в виду, что она относится прежде всего к страхованию жизни - это действительно возврат взносов и он имеет обязательный характер. Но при имущественном страховании, при страховании от несчастных случаев и других

________________________

[1] Шахов В.В. Страхование как самостоятельная экономическая категория//Финансы - 2002г. - стр.38

видах страхования выплаты страхового возмещения происходят только при

наступлении страхового случая и в размерах, обусловленных соответствующими документами. Экономическое содержание этих выплат отлично от возврата страховых платежей.

Подводя итоги этой концепции, можно сказать, что страхование имеет черты, соединяющие его с категориями «финансы» и «кредит», и в то же время как экономическая категория имеет характерные только для нее функции, выполняет присущую только ей роль. Причем в качестве функций можно выделить:

Первая функция - формирование специализированного страхового фонда денежных средств, он может формироваться как в обязательном, так и в добровольном порядке. Государство, исходя из экономической и социальной обстановки, регулирует развитие страхового дела в стране.

Функция формирования специализированного страхового фонда реализуется в системе запасных и резервных фондов, обеспечивающих стабильность страхования, гарантию выплат и возмещений. Если в коммерческих банках аккумулирование средств населения с целью, например, денежных накоплений, имеет только сберегательное начало, то страхование через функцию формирования специализированного страхового фонда несет сберегательно-рисковое начало. В моральном плане каждый участник страхового процесса, например при страховании жизни, уверен в получении материального обеспечения на случай несчастного события и при завершении срока действия договора. При имущественном страховании через функцию формирования специализированного страхового фонда не только решается проблема возмещения стоимости пострадавшего имущества в пределах страховых сумм и условий, оговоренных договором страхования, но и создаются условия для материального возмещения части или полной стоимости пострадавшего имущества.

Через функцию формирования специализированного страхового фонда решается проблема инвестиций временно свободных средств в банковские и другие коммерческие структуры, вложения денежных средств в недвижимость, приобретения ценных бумаг и т.д. С развитием рынка в страховании неизменно будет совершенствоваться и расширяться механизм использования временно свободных средств. Значение функции страхования как формирования специальных страховых фондов будет возрастать.

Вторая функция страхования - возмещение ущерба и личное материальное обеспечение граждан. Право на возмещение ущерба имеют только юридические и физические лица, которые являются участниками формирования страхового фонда. Возмещение ущерба через указанную функцию осуществляется физическим или юридическим лицам в рамках имеющихся договоров имущественного страхования. Порядок возмещения ущерба определяется страховыми компаниями исходя из условий договоров страхования и регулируется государством (лицензирование страховой деятельности). Посредством этой функции получает реализацию объективного характера экономической необходимости страховой защиты.

Третья функция - предупреждение страхового случая и минимизация ущерба - предполагается широкий комплекс мер, в том числе финансирование мероприятий по недопущению или уменьшению негативных последствий стихийных бедствий, несчастных случаев. В целях реализации этой функции страховщик образует особый денежный фонд предупредительных мероприятий. Источником формирования фонда служат отчисления от страховых платежей.

Финансовая система, как известно, объективно представляет собой инструмент стоимостного распределения. Страхование как часть финансовой системы также выражает свою экономическую сущность, прежде всего через распределительную функцию. Распределительная функция страхования в свою очередь находит конкретное воплощение в реализации специфических функций, свойственных только страхованию: рисковой, предупредительной и сберегательной.

Главной из названных функций, безусловно, является рисковая функция, поскольку именно наличие риска стимулирует возникновение страхования. Есть риск – есть потенциал для страхования со всеми его атрибутами, его проявлениями. В данном случае риск – это конкретное явление или совокупность явлений, потенциальная возможность причинения ущерба объекту страхования.1.По своему характеру риски подразделяются на следующие группы: объективные и субъективные, универсальные и индивидуальные, катастрофические, экологические, транспортные, политические, военные, технические и ряд других. Многообразие форм рисков, тяжесть наносимого ущерба, невозможность точного прогнозирования их наступления объективно вызывают необходимость проведения страхования. Именно в рамках осуществления рисковой функции и происходит перераспределение денежной формы стоимости между участниками страхования в связи с последствиями чрезвычайного страхового события

Предупредительная функция страхования реализуется в уменьшении степени риска и разрушительных последствий страхового события. Осуществляется предупредительная функция через финансирование за счет средств страхового фонда различных мероприятий по предупреждению, локализации и ограничению негативных последствий катастроф, аварий, несчастных случаев. Меры по предупреждению чрезвычайных событий и минимизации страхового ущерба носят в страховании название превенции. В целях реализации предупредительной функции образуется особый денежный фонд.

Существо сберегательной функции проявляет себя в потребности в

страховой защите денежных накоплений населения, аккумулированных

коммерческих банках.

Кроме названных выше функций страхование выполняет контрольную,

кредитную и инвестиционную функции.

___________________

1Басаков М.И. «Страховое дело в вопросах и ответах» // Ростов-на-Дону, 2006, стр. 16

Смысл контрольной функции заключается в строго целевом формировании и использовании средств страхового фонда. Осуществление контрольной функции производится через финансовый контроль за законным проведением страховых операций. Отмечая выше такую характерную черту страхования как

возвратность страховых взносов, было указано на общность категории

страхования и категории кредита. В этом смысле можно говорить о кредитной функции страхования. Возможность участия временно свободных средств страхового фонда в инвестиционной деятельности страховых организаций, в пополнении за счет части прибыли от страховых и других хозяйственных операций доходов государственного бюджета говорит об инвестиционной функции страхования.

Похожие работы

... (застрахованного) в результате страхового случая, т. е. фактически происшедшего страхового события [11, с. 49]. В зарубежной страховой практике широко применяется страхование экономических рисков: коммерческих, технических, правовых, политических и рисков в финансово-кредитной сфере. Риск является объективной предпосылкой возникновения страховых событий; если нет риска — нет и потребности в ...

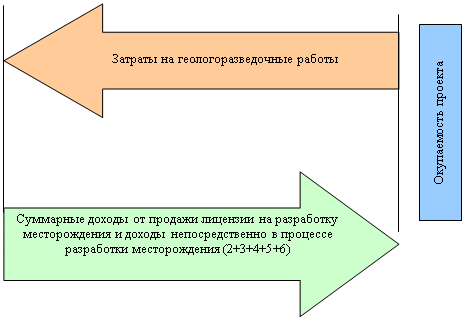

... представления процессов освоения месторождений и развития нефтегазового комплекса и в рассматриваемом расчете в количественных оценках не фигурирует. Глава 2. Роль золота в финансовой системы общества 2.1 Роль золотомонетного обращения и золотого резерва в денежной системе прошлого и настоящего Последняя треть ХХ века войдет в мировую историю товарных и денежно-валютных отношений как ...

... на любые национальные и другие особенности. 1.2 Бюджетное устройство и бюджетная политика Республики Беларусь В Законе РБ "О бюджетной системе РБ и государственных внебюджетных фондах" № 2347-XII от 4.03.1993 "государственный бюджет" определен как "основной финансовый план формирования и использования денежных средств для обеспечения функций государственных органов, экономического и ...

... деятельности в рамках проектов, реализуемых силами общин на местном уровне. Таким образом, главной задачей Всемирного банка является содействие устойчивому экономическому росту в развивающихся странах и сокращению нищеты. Однако его роль в развитии системы международных отношений не замыкается только на экономическом аспекте деятельности организации. Приоритетными для Банка являются структурные ...

0 комментариев