Навигация

Факторы влияющие на предложение

1.2. Факторы влияющие на предложение

Если говорить о факторах влияющих на предложение, от здесь все зависит от бюджетных потребностей Минфина РФ. План по финансированию дефицита бюджета заранее определяется законом “О бюджете”, поэтому уровень предложения гособлигаций можно считать заранее заданным. Конечно, на рынке бывают моменты, когда для погашения старых серий или удовлетворения текущих нужд эмитент вынужден интенсивно наращивать объемы эмиссии. Но, как правило, это не приводит к формированию устойчивых долгосрочных тенденций в динамике процентных ставок.

Многие аналитики считают, что крайне неблагоприятной тенденцией является стабильное увеличение отношения ГКО к объему денежной массы. На этом строятся прогнозы о неизбежном крахе рынка. Но надо сказать, что источником обслуживания внутреннего долга служат доходы бюджета, прямо пропорциональные с объемом ВВП и денежная масса здесь не при чем. Денежная масса влияет лишь на баланс спроса и предложения (коэффициент корреляции между динамикой прироста отношения объема рынка к денежной массе и индексом обобщенной доходности составляет всего 0,3).

2. Прогноз на ближайшие месяцы

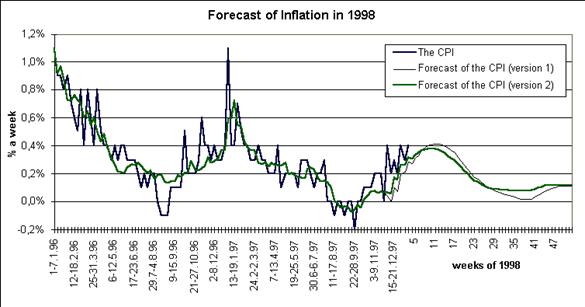

Для того чтобы оценить движение процентных ставок ГКО необходимо спрогнозировать темпов роста цен. В последнее время Центральный банк России продемонстрировал свою способность добиваться намеченных целей. Предположим, что намерение снизить среднемесячную инфляцию до 2% и на этот раз воплотится в жизнь. Это означает, что накопленный прирост цен не должен превысить 26,8% за год. Если учесть, что в январе инфляция равнялась 4,1%, в феврале - 2,8%, а в марте вряд ли опустится ниже 2,5%, то в оставшиеся месяцы индекс потребительских цен должен составлять не более 1,6%.

На базе этих цифр можно предсказать динамику темпов прироста реальной денежной массы. По замыслам Центрального банка прирост номинальной денежной массы в среднем за каждый месяц 1996 г. не должен превысить 3%, что составит примерно 42% за год. В конце 1995 г. денежная масса составила 213,8 трлн. руб., следовательно, к концу 1996 г. денежная масса составит примерно 304 трлн. руб.

Сбережения населения специалисты считают главным для решения задачи снижения процентных ставок по ГКО. За 1995 г. остатки на счетах частных лиц неуклонно возрастали. Однако этот рост был незначительным. Только один раз (в июле) темп прироста реальных остатков превысил 5%. По прогнозам такая тенденция сохранится и в ближайшее время, поэтому банковские вклады населения нельзя рассматривать в качестве серьезного источника средств на рынке гособлигаций.

Кроме остатков денежных средств на счетах в банках население имеет большой инвестиционный потенциал в наличной валюте. Так, в структуре расходов в 1995 г. доля накоплений на банковских вкладах и в ценных бумагах составила всего 4,9%, а доля средств, направляемых на покупку валюты, - 14,3%. Это составляет 135 трлн. Руб., или около 30 млрд. долл.

На текущий год запланирован прирост денежной массы на уровне 3% в месяц. Но может сложиться ситуация, когда население начнет массовый сброс валюты, и главным ее покупателем окажется Центральный банк. Поскольку валюта покупается Центральным Банком за счет эмиссии новых денег, то запланированный прирост денежной массы может оказаться не выполненным. А это может повлечь за собой прекращение выделения кредитов Международным валютным фондом. Поэтому, на наш взгляд, Минфин РФ и Центральный банк не станут злоупотреблять возможностью привлечь на рынок ГКО валютные сбережения граждан.

Что касается воздействия на рыночную конъюнктуру инфляционных ожиданий, то сегодня, когда уровень стабилизировался, ажиотаж на рынке может возникнуть только в случае форс-мажорных обстоятельств.

Особо следует сказать о роли нерезидентов. На первый взгляд они могут оказать влияние на рыночные ставки. Однако, в этом вопросе будет проявляться особая осторожность со стороны государства. Проблема состоит в ограничении прироста денежной массы.

Как было сказано выше, прирост номинальной денежной массы за код составит около 80 трлн. руб., или 16 млрд. долл. Если даже предложить, что денежная масса будет расти исключительно за счет покупки Центральным банком валюты, то возможности для маневра все равно не остается. Действительно, 2 млрд. долл. Поступят от внешних займов, 4 млрд. долл. - кредит МВФ, не менее 1 млрд. долл. - кредиты Всемирного банка. Все эти деньги так или иначе поступят на внутренний валютный рынок, и часть их будет вынужден купить Центральный банк.

К этому следует добавить, что в настоящее время текущий платежный баланс России остается стабильно активным, т.е. предложение иностранной валюты превышает спрос на нее. Одновременно экспортоориентированная российская экономика требует повышения курса доллара. Таким образом, ЦБ РФ проходится осуществлять постоянные интервенции на валютном рынке, преимущественно покупая валюту. Что же остается на долю нерезидентов, покупающих ГКО? Миллиардов пять - не более. Реально эта цифра вряд ли поднимется выше 3 млрд. долл., что явно недостаточно для устойчивого и долговременного снижения процентных ставок. Кроме того, при дальнейшем снижении ставок спрос нерезидентов может сократиться из-за появления альтернативных возможностей вложения капитала.

Трудно рассчитывать на снижение процентных ставок и за счет реструктуризации активов банков. Распространенное мнение, что после кризиса рынка межбанковских кредитов российские банки “кладут все яйца в одну корзину”, на самом деле не совсем верно отражает действительность. К примеру, по данным на 1 января 1996 г. совокупная доля вложений в госбумаги 200 крупнейших банков России составила лишь немногим более 9% суммарных активов. И при том, что здесь учтены не только ГКО, ОФЗ и другие бумаги. Конечно, среди банков существуют исключения. Например, Сбербанк, имеющий валюту баланса более 119 трлн. руб., располагает портфелем гособлигаций на сумму более 27 трлн. руб. Думается, крупнейший банк страны с легкостью мог бы увеличить долю госбумаг в своих активах.

Однако, по нашему мнению, это факт не сработает. Снижение ставок ГКО имеет целью активизировать инвестиции в реальное производство. Другими словами, государство не заинтересовано в масштабном наращивании баками своих активов за счет вложения в гособлигации. Да и банки, как показала практика, далеко не всегда без оглядки вкладывают ресурсы в ГКО.

И наконец, затронем факторы, определяющие предложение гособлигаций. В прошлом году Минфин РФ получал 46 коп. чистой выручки при увеличении номинального объема рынка на 1 руб. Если бы такая тенденция сохранилась, то к концу 1996 г. общий объем рынка составил бы приблизительно 170 трлн. руб. Эта цифра получена путем деления объема финансирования бюджета за счет ГКО и ОФЗ (56 трлн. руб. За вычетом примерно 10 трлн. руб., приходящихся на другие бумаги) на коэффициент 0,46.

Но, учитывая, что процентные ставки за последнее время упали, объективным прогнозом емкости рынка в конце года следует. По-видимому, считать оценка специалистов Минфина РФ. По их заявлениям, объем рынка к концу года составит 153 трлн руб. Номинальная капитализация рынка составит примерно 137 трлн. руб., реальная (дефлированная на индекс потребительских цен) - 180 трлн. руб.

Таким образом, если в начале года отношение реальной капитализации рынка к реальной денежной массе составляло 31%, то к концу текущего года ого возрастет до 36%. Понятно, что при такой динамике объемный показателей рынка ГКО вероятность роста ставок выше, чем падения.

Заключение

В данной работе были рассмотрены методы анализа рынка, стратегии управления портфелем ценных бумаг, роль Центрального Банка России в регулировании рынка государственных ценных бумаг с целью возможности использования аналитического и теоретического материала данной работы в практической деятельности коммерческих банков на рынке государственных краткосрочных бескупонных облигаций..

Подробно изложены и проанализированы агрессивная, консервативная и смешанная стратегии управления портфелем государственных ценных бумаг, тактика “скальпирования”, позволяющие инвестору наиболее эффективно использовать свободные денежные ресурсы.

В главе “Методы технического анализа” рассмотрены методики анализа состояния рынка, тенденций влияющие на котировки и доходность ценных бумаг. В частности описаны анализ ожиданий участников рынка ГКО, плавающие средние конвергенции-дивергенции, анализ политических рисков.

Обращено внимание на прогрессивные, но не получившие еще широкого распространения методы страхования рисков, такие как хеджирование. Подробно описаны основные принципы заключения и анализа котировок расчетных форвардных контрактов на индексы ГКО - РФК.

В данной работе использована информация, полученная из периодических экономических изданий, таких как журналы “Рынок ценных бумаг” и “Эксперт”, биржевые котировки и данные о ходе торгов, рассылаемые Московской Межбанковской Валютной Биржей по окончании торговой сессии участникам торгов, консалтинговые материалы агентства “Соболев”, опросы участников рынка, законодательные акты Российской Федерации и специальная экономическая литература.

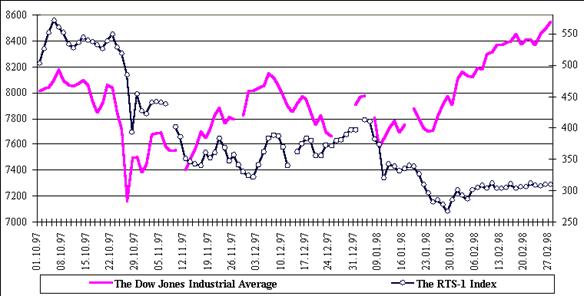

Все графики и примеры основаны на реальной биржевой информации о ходе торгов и на статистических материалах Государственного комитета по статистике.

Надеюсь, что данная работа, представляющая собой не только теоретические выкладки, но и подробный анализ методов и данных, основанный на личном опыте автора и консультациях с другими операторами рынка, будет полезна для понимания процессов, происходящих на рынке ГКО в данный момент, а также для практической работы на данном рынке тем, кто еще только знакомится, что же такое ГКО.

| Список использованной литературы | |

| 1. | “Ценные бумаги и фондовый рынок”, Я.М. Миркин, г. Москва, издательство “Перспектива”, 1995 г., 532 стр. |

| 2. | “Государственные ценные бумаги”, А.А. Фельдман, г. Москва, издательство “ИНФРА-М”, 1995 г, 240 стр. |

| 3. | “Банковское дело”, под редакцией профессора В.И. Колесникова и профессора Л.П. Кроливецкой, г. Москва, издательство “Финансы и статистика”, 1995 г. 476 стр. |

| 4. | “Финансовые фьючерсы”, Московский государственный университет имени М.В.Ломоносова Центр общественных наук, г. Москва, ассоциация “Гуманитарное знание”, 1993 г., 116 стр. |

| 5. | Всероссийский еженедельный деловой и экономический журнал “Эксперт” |

| 6. | Аналитический журнал “Рынок ценных бумаг” |

| 7. | Ежемесячный журнал “Деловой Партнер” |

| 8. | Постановление Совета Министров - Правительства Российской Федерации “О выпуске государственных краткосрочных бескупонных облигаций” от 8 февраля 1993 Г. № 107 |

| 9. | Основные условия выпуска государственных краткосрочных бескупонных облигаций Российской Федерации |

| 10. | Постановление Правительства Российской Федерации “О внесении изменений в основные условия выпуска государственных краткосрочных бескупонных облигаций” от 27 сентября 1994 г. № 1105 |

| 11. | Постановление Верховного Совета Российской Федерации “О выпуске государственных краткосрочных бескупонных облигаций” от 19 февраля 1993 г. № 4526-1 |

| 12. | Приказ центрального банка Российской Федерации “О проведении операций с государственными краткосрочными бескупонными облигациями” от 6 мая 1993 г. № 02-78 |

| 13. | Положение об обслуживании и обращении выпусков государственных краткосрочных бескупонных облигаций |

Похожие работы

... от ГДО не только по кодам, которые присваиваются каждому выпуску. Почти 11 месяцев торговли ГКО на вторичном рынке позволяют сделать некоторые выводы. Основной, несомненный и очевидный вывод состоит в том, что на российском финансовом рынке появился и очень быстро развивается новый перспективный сектор.Этот вывод подтверждается динамикой развития аукционов и ...

... в качестве платежного средства. Возникли и другие инструменты, удостоверяющие движение товаров (коносаменты, закладные документы и т.д.). Однако настоящим прорывом в формировании рынка ценных бумаг явились акционерные общества. В условиях капиталистического способа производства наблюдается противоречие между тенденцией ко все большему расширению предприятий и ограниченностью индивидуальных ...

... существенно приблизить начальную цену пакета акций к рыночным котировкам: 1. Метод расчетной капитализации. 2. Метод группировок. 3. Практическая реализация основных положений инвестиционной стратегии корпорации 3.1. Основные критерии принятия решения на инвестирование Эффективность и внешняя среда Эффективность инвестиционной деятельности весьма важно рассматривать не только как ...

... надо четко разграничить функции казначейства, Центрального банка и МНС. Другой вариант организационного решения проблемы состоит в серьезном изменении и перераспределении функций отдельных ведомств. 2.3 Перспективы развития рынка ценных бумаг в России Как видно из предыдущих параграфов настоящей работы рынок ценных бумаг в России переживает сложный, неустойчивый период формирования. За ...

0 комментариев