Навигация

Денежное обращение, уравнение обмена

1.2 Денежное обращение, уравнение обмена.

Количество денежных знаков, необходимых для обращения, определяется законом денежного обращения. В соответствии с этим законом количество денег, необходимых в каждый момент для обращения, можно определить по следующей формуле:

где:

M - количество денежных единиц, необходимых в данный период для обращения

P1 - цены товаров, подлежащих реализации

Р2 - цены товаров, платежи по которым выходят за рамки данного периода

Ро - цены товаров, проданных в прошлый период, сроки платежей по которым наступили

Р3 - взаимопогашаемые платежи

Vr - скорость оборота денежной единицы.

Иначе эту формулу можно представить следующим образом:

Денежная масса ? Скорость ее оборота = цена среднего товара ? кол-во товаров к реализации в данный период времени

Все денежное обращение стран подчиняется этой формуле, также известной как уравнение обмена.

Очевидно, что все переменные здесь зависят друг от друга, и эта формула предоставляет возможность предвидеть последствия изменения какой-либо переменной в этом уравнении.

1.3 Денежные агрегаты

В уравнении обмена присутствует переменная “денежная масса” или “объем денежной массы”.

Но возникает вопрос, что именно понимается под понятием “денежная масса”, а главное - как ее мерить.

Во времена, когда не существовало ни банков, ни прочих прелестей загнивающего капитализма, все было довольно просто - денежная масса подсчитывалась как количество всей наличности в государстве, то есть, например при золотом монетаризме, это было суммарное количество золота в обращении в стране.

Позже, с появлением золотого стандарта с кредитными билетами, обеспеченными золотом, денежная масса стала вдруг в 2 раза больше, то есть все золото + все казначейские обязательства. Далее, при появлении банков и векселей, появился банковский мультипликатор, который еще больше расширил денежную массу. Появление государственных ценных бумаг, обладающих практически абсолютной ликвидностью и стабильностью, а также прочих финансовым инструментов, повлекло за собой еще большее разрастание денежной массы.

Вопрос оценки денежной массы был практически решен при помощи использования разных денежных агрегатов , которые включают в себя разные части денежной массы, начиная с наличных денег и заканчивая долговыми обязательствами страховых фондов и долговыми расписками булочных.

До сих пор ведутся споры о классификации денежных агрегатов. Суть спора заключается в том, что эти агрегаты необходимо использовать при экономическом анализе, и некоторые агрегаты дают более точные результаты, чем другие.

Для начала приведу таблицу разделения денежной массы, которой пользовались в Банке России в 1993 году3.

1. Наличные деньги М0

В том числе:

* нефинансовый сектор

* в кассах банков

2. Обязательные резервы комбанков в ЦБ РФ

3. Средства комбанков на корреспондентских счетах в ЦБ РФ

4. Денежная база Н = 1 + 2 +3

5. Средства на текущих и прочих счетах, до востребования

6. М1 = 4+5

7. Срочные вклады в банках

8. М2 = М1 +7

9. Депозитные сертификаты и госзаймы

10. М3 = М2 + 9

А теперь я приведу подобную таблицу касательно Банка Канады.

Обозначение

Компоненты, включаемые в данный агрегат

М1

Наличность вне банков + Вклады до востребования в банках

М2

М1 + Не личные счета с востребованием с предшествующим уведомлением + Личные срочные депозиты в банках

М3

М2 + Не личные срочные депозиты + Инвалютные счета резидентов Канады, зарегистрированные в Канаде

М2+

М2 + Депозиты в заграничных банках, имеющих корреспондентов в Канаде + Личные сбережения в правительственных сберегательных организациях + Фонды денежного рынка + Деньги на счетах страховых компаний.Существуют и более точные определения агрегатов в том же Банке Канады, но они не сильно отличаются от вышеприведенных.

На основе исследований, проведенных специалистами Банка Канады, разные агрегаты дают разные результаты при подсчетах относительно прогнозирования некоторых макроэкономических показателей.

Приведу маленькую выдержку из их исследований4:

“...Для определения пригодности агрегатов в вычислениях, были исследованы зависимости между каждым агрегатом и пятью макроэкономическими показателями (три показателя инфляции, а так же номинальный и реальный ВВП)... Были получены следующие результаты:

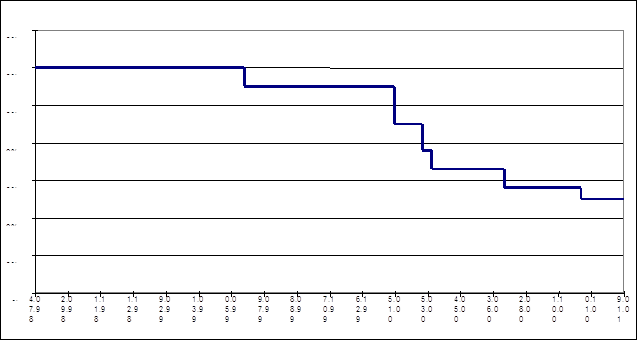

==> М2 - лучший индикатор для всех текущих (на очень кратковременном временном интервале) измерений изменения цен.

==> М2+ - лучший индикатор для текущего измерения номинального ВВП

==> Реальный М1 - лучший индикатор для определения текущих изменений реального ВВП

==> М2 - лидирующий индикатор для потребительских цен на временном отрезке от 1 до 3 кварталов

==> М2+ - лидирующий индикатор для потребительских цен во временном интервале от 4 до 8 кварталов и более

==> М2 - наилучший индикатор для измерения изменений в потребительских ценах на все продукты, кроме пищевых продуктов и энергоносителей на временном отрезке от1 до 5 кварталов. Для большего промежутка времени лучшим является М2+.

==> М2 лучший для отражения изменений в дефляторе ВВП на один квартал. М2+ лучший для 2-4 кварталов

==> М2+ лучший для номинального ВВП на один квартал. М1 - на 2-4 квартала”5

Различия между двумя вышеприведенными градациями денежной массы показывают, что необходимо как следует дополнить агрегирование , используемое сейчас Банком России. Ведь времена меняются, и , если, к примеру, ранее не было причин воспринимать вклады до востребования в России как аналог (по ликвидности) наличным деньгам, то теперь, с развитием систем дебетовых карточек и с появлением большого количества комбанков, работающих с населением, это необходимо сделать.

Итак, здесь я попытался показать, что агрегирование - одна из главнейших практических задач любого человека, который хотел бы хоть немного разбираться в денежно-кредитной политике.

Похожие работы

... кризисы, сдержать рост инфляции, в целях поддержания конъюнктуры государство использует кредит для стимулирования капиталовложений в различные отрасли экономики страны. Нужно отметить, что денежно-кредитная политика осуществляется как косвенными (экономическими), так и прямыми (административными) методами воздействия. Различие между ними состоит в том, что центральный банк либо оказывает ...

... будет продолжать совершенствование режима пруденциального надзора за банками и мониторинг уровня банковских рисков. В соответствии с законодательством Банк России располагает достаточно широким кругом инструментов денежно-кредитной политики, которые в основном соответствуют применяемым в международной практике. Вместе с тем возможности их применения в полной мере в 2002 году (особенно в части ...

... на другие виды финансовой деятельности. При этом широкий доступ иностранных банков к местным рынкам рассматривается как необходимый фактор повышения эффективности последних. Главные задачи денежно-кредитной политики России определены в ежегодно разрабатываемых Центральным банком РФ "Основных направлениях денежно-кредитной политики" и совместных заявлениях Правительства РФ и Центрального банка РФ ...

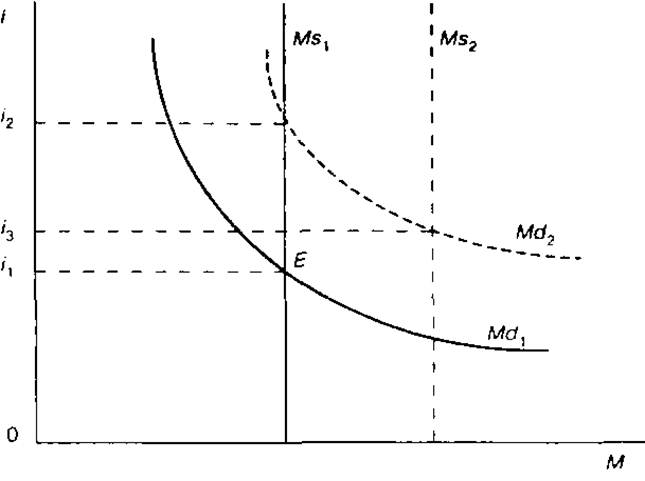

... процентной ставки (i2). Увеличение предложения денег сдвинет кривую Ms1 вправо, в положение Ms2;, и соответственно понизит равновесную процентную ставку до значения (i3). Используя методы денежно-кредитной политики, государство может оказывать воздействие на процентную ставку, а через нее на уровень инвестиций, поддерживая полную занятость и обеспечивая экономический рост. Однако Дж. Кейнс и ...

0 комментариев