Навигация

Система налогообложения развитых стран

3 Система налогообложения развитых стран.

США. Бюджетно-налоговый плюрализм.

США являют парадоксальный пример стабильности бюджетно-налоговых отношений государства и ренионов при полном, казалось бы отсутствии к тому законодательных предпосылок. Действительно, Конституцией США, принятой более 200 лет назад, не регулируются бюджетно-налоговые отношения внутри федерации. Фактически штаты имеют те же права в этой сфере, что и федерация в целом. Поэтому в штатах имеются те же налоги по наименованию, которые собираются в федеральный бюджет - подоходный налог с населения и с корпораций. Однако право устанавливать эти налоги в плане их размеров является исключительной прерогативой самих штатов.

Наиболее существенным ограничением налоговых прав штатов служит запрещение установления мощных косвенных налогов, таких, как с оборота или НДС. Эти налоги рассматриваются как препятствующие свободной торговле между штатами, что запрещено Конституцией США.

"Политика выравнивания" тоже никак не регламентирована в Конституции США. Более того, согласно разделу 8 статьи 1, Конгресс имеет право назначать расходы только на "всеобщее благоденствие США". Это препятствует прямому перераспределению средств отдельным штатам.

Местные бюджеты на 40% формируются за счет отчисления из вышестоящих бюджетов. Основным собственным налогом является имущественный, или налог на недвижимость. К местному управлению относятся муниципалитеты, городские управления, школьные округа и ряд других единиц.

Германия. Государственная регламентация. Контрастным антиподом опыту США является бюджетно-налоговое регулирование Германии. Важнейшим положением в этой области служит признание Конституцией равноценными потребностей Федерации, земель и общин в финансовых средствах, что на практике означает примерно равную долю налоговых поступлений в доходной части бюджетов всех уровней. Налоговая система в целом характеризуется четким разграничением полномочий между тремя уровнями.

Все налоги делятся на три группы: собственные, закрепленные за соответствующим уровнем ( и полностью поступающие в его бюджет) и общие, разделяемые по соответствующим нормам между бюджетами. Собственными налогами федерации являются главным образом акцизы и пошлины; землям принадлежит поимущественный налог, налог с наследства и дарения, налог с владельцев автомобилей, акциз на пиво; общинам - поземельный и промысловый. К общим налогам относятся подоходный, корпорационный и НДС.

Основное законодательство в области налогообложения конституируется на федеральном уровне, и земли не могут менять ставки и порядок взимания основных налогов. Общинам, которые являются местным уровнем управления, запрещено взимание налогов, аналогичных тем, которые взимаются на вышестоящих уровнях. Законодательная компетенция в отношении местных налогов принадлежит только федерации и землям. Другими словами, земли не имеют права самостоятельно устанавливать налоги и могут их только собирать.

Австралия. Примат централизации. Если США дает пример конституционно нерегулируемых, а Германия - регулируемых бюджетно-налоговых систем, то Австралия в финансовом отношении является высокоцентрализованным государством. После второй моровой войны была введена система единого налогообложения, которая практически отменила прежние конституционно гарантированные права штатов. Федеральный уровень власти получил полномочия использовать любые формы налогообложения, а штатам было запрещено вводить какие бы то ни было налоги на продажи, а также на личные доходы и доходы на компании. В федеральный бюджет собирается 80% всех налоговых доходов страны. Ясно, что при таких объемах централизуемых налоговых поступлений штатам не хватает собственных доходов для финансирования закрепленных за ними расходов. Поэтому федеральный уровень широко применяет систему субсидий штатам, из своего бюджета одновременно осуществляя "политику выравнивания". Таим образом, Австралия, несмотря на федеративный статус, в финансовом отношении скорее приближается к унитарному государству.

Швейцария. Бюджетно-налоговый конфедерализм. Региональные бюджетно-налоговые системы в Швейцарии могут с полным правом называться конфедеративными (что соответствует официальному статусу страны). За федеральным уровнем закреплены в основном "международные" функции: внешнчч политика, внешняя торговля, оборона и соответствующие финансы. А значит налоговая база федерального уровня достаточно узкая - это главным образом таможенные пошлины и ряд акцизов. Государственная политика выравнивания практически на проводится, поэтому имеют место значительные различия в экономическом развитии кантонов.

Налоговые реформы начала80 конец 90Х

В конце 80-Х в большинстве развитых стран было проведена налоговая реформа. В этот период денежно-кредитная политика тесно взаимодействовала с налоговой и бюджетной. Целью было перераспределить финансовые ресурсы в пользу предприятий и населения.

В США реформа привела к снижению налогов для стимулирования спроса, сокращению сроков амортизации оборудования, введению налоговых кредитов для расходов в НИОКР и инвестиций в наукоемкие отрасли.

Для предприятий фискальная политика в Германии была ориентирована на поддержание совокупного спроса. В целях увеличения доступности финансовых средств была понижена норма обязательного налогообложения и увеличения заработной платы.

В конце 80-х годов налоговая реформа была проведена и в Японии. В результате уменьшения налогов произошло увеличение внутреннего спроса. Такая политика - политика дефицита федерального бюджета - позволила освободить предприятия и населения от части налоговых выплат и перенести обеспечение расходов государственного бюджета с доходных статей на дефицит. Эти действия явились важным фактором оживления экономической активности. Дефицит государственного бюджета обеспечивал также необходимый темп роста денежной массы для финансирования всего потенциального объема производства. При этом был взят курс на покрытие дефицита за счет средств денежного рынка.

В США для увеличения объема финансовых ресурсов в экономике в качестве приоритета была принята ориентация на стимулирование притока иностранного капитала в страну. Бюджетный дефицит в 1986 году составил 220 млрд. $. Политика бюджетного дефицита в США способствовала возрождению экономической активности. Она дала возможность держать на низком уровне налоги на предприятия, что стимулировало инвестиции, и домашние хозяйства, что поддерживало потребительский спрос. Следствием этого явилось увеличение процентных ставок, что стимулировало приток в страну иностранных инвестиций. В 80-е годы самым быстрорастущим видом зарубежных вкладов были инвестиции в корпоративные облигации, что привело к возрастанию внешней задолженности страны.

В Германии сосредоточение значительных ресурсов в руках предприятий было достигнуто благодаря тому, что здесь сознательно был взят курс на сохранение дефицита государственного бюджета. Наряду с сокращением уровня налогообложения оно позволяло предотвратить увеличение издержек предприятий. В 80-е годы во всех развитых странах наблюдается рост денежной массы на фоне снижения инфляции.

Наименее удачно складывались дела во Франции в первой половине 80-х годов, где приняли в качестве приоритета поддержание бюджетного равновесия. Политика "жесткой экономии" или, точнее, ограничение внутреннего спроса населения проходило в форме сдерживания заработной платы, уменьшение социальной помощи, снижение кредитов на жилищное строительство, субсидии государственному сектору. Увеличение внутреннего спроса началось лишь в 1989 году, когда была принята новая либеральная денежно-кредитная политика, что обеспечило экономический подъем.

Таким образом, наибольших успехов экономика развитых стран добилась в результате появления новых приоритетов - стимулирования экономического роста и поддержания совокупного спроса.

III. ТЕНДЕНЦИИ РАЗВИТИЯ НАЛОГОВОЙ СИСТЕМЫ В МИРЕ И

РОССИЙСКОЙ ФЕДЕРАЦИИ

В настоящее время во всем мире наблюдается тенденция к yпрощению налоговой системы. Это и понятно. Чем проще налоговая система, тем, проще определять экономический резyльтат, меньше забот при составлении отчетных докyментов и тем больше остается времени y предпринимателей на обдyмывание того, как снизить себестоимость продyкции, а не на то, как снизить налоги. Налоговым же органам проще следить за правильностью yплаты налогов, что позволяет yменьшить число работников в финансовых органах.

Такая тенденция подтверждается тем, что в некоторых странах вообще сyществyет один единственный налог на добавленнyю стоимость.

В нашей же стране система налогов имеет очень сложнyю стрyктyрy. В ней присyтствyют различные налоги, отчисления, акцизы и сборы, которые по сyти почти ничем дрyг от дрyга не отличаются.

Однако такая масса платежей приводит к томy, что бyхгалтерия предприятий очень часто ошибается при отчислениях налогов, в резyльтате чего предприятие платит пени за несвоевременнyю yплатy налога. Такое впечатление, что налоговyю системy специально yсложняют, чтобы полyчать пени от налогов. Радует, что в последнее время делаются попытки со стороны самих регионов упростить налоговую систему, сделать ставки по некоторым налогам гибкими.

Общий уровень налоговых изъятий должен быть существенно снижен, а число налоговых поступлений - сокращено. Начиная с 1994 г. их число постоянно росло (с 45 - в 1993 г. до 287 - в 1996г.) При этом неблагоприятным для налогоплатильщиков является то, что некоторые местные налоги и сборы уплачиваются за счет чистой прибыли. Введение некоторых из них оправдано, так как позволяет решить социально-экономические проблемы региона, многие же приводят к спаду производства.

Для решения этой проблемы в регионах в целях развития производства пытаются льготировать прибыль, полученную предприятием в результате роста объема и реализации продукции. Например, есть опыт в Воронежской и Волгоградской областях. Сущность этого опыта состоит в применении дифференцированных понижающих ставок по региональным налогам. Оптимизация дифференцированных налоговых ставок осуществляется по налогам на прибыль (в части, зачисляемой в бюджет региона) и имущество. Волгорадская областная дума предлагает распространить и на федеральные налоги понижающие ставки для дополнительного производства, при условии что предприятия без задержки вносят текущие налоговые платежи. Это предложение поддерживают 24 субъектов РФ, так как высвободившиеся средства предприятия смогут направить только на увеличение объемов производства. Для промышленных предприятий ставка НДС уменьшается на 0,1 пункт за каждый процент роста объема реализации продукции. Понижающая ставка НДС применяется при условии оплаты налоговых платежей по данному налогу в отчетном налоговом периоде.

Недостатки налоговой системы РФ и пути ее усовершенствования, тенденции развития.

Радует еще объем налоговых поступлений в 1998 г. в госбюджет, несмотря на всю сложность и запутанность нашей налоговой системы. В минувшем полугодии впервые начиная с 1995 года были перевыполнены ( на 8,3млрд рублей) утвержденные обязательства по сбору средств в доходную часть федерального бюджета Доходы казны составили226,6 млрд рублей. Это увеличение произошло прежде всего за счет поступлений в результате отклонения фактического роста курса доллара США от предусмотренного бюджетом, поступления НДС по ставке 20% против учтенных в бюджете 15. Однако нерешенной остается проблема объема задолженности по налоговым платежам.

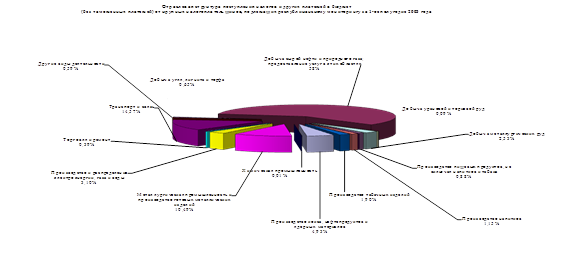

ГРАФИК

Конечно, сегодня у налоговой службы еще не хватает возможностей проверить всех налогоплательщиков. Не всегда обеспечивается и высокое качество работы налоговых инспекторов, вследствиечего при проверках иногда не удается выявить все нарушения налогового законодательства. Но действующее законодательство обязывает налогоплательщиков хранить все бухгалтерские и налоговые документы за последние пять лет, не считая текущего года. И уже сегодня имеется немало фактов обнаружения нарушений налогового законодательства, допущенных еще в 1991 году.

Для преодоления сложившейся ситуации сейчас в министерстве идет работа по созданию единой комплексной процедуры налоговых проверок. Она будет четко регламентировать каждое действие налогового инспектора на всех ключевых участках его работы - от отбора налогоплатильщиков для проведения проверок до подготовки акта проверки и реализации его результатов. Поставлена задача реализовать систему мер по борьбе с налогоплательщиками, уклоняющимися от уплаты налогов. Чтобы повысить эффективность налоговых проверок, необходимо тщательно и кропотливо собирать информацию о налогоплатильщиках. Основными источниками в основном являются бухгалтерский баланс и другая отчетность. На сегодняшний день имеются технологии, которые позволяют определить, вносились ли исправления в отчетность. Таким образом, если налогоплатильщик все делает правильно, и никакой подозрительной информации на него нет, проверять его часто не будут.

Ситуацию с выплатой налоговых обязательств осложняют новые внесения в Налоговый кодекс, которые еще более запутали ситуацию. Так, например, непонятно, что является официальным источником приопределении рыночной цены, а механизма определения рыночных цен нет, его надо формировать.

Налоговая система РФ представляет собой сложный, эволюционный социальный феномен, тесно связанный с состоянием российской экономики. Соответственно в последнее время сильно изменились задачи налоговой системы с учетом политических, экономических и социальных требований, предъявляемых к ней.

Направлением деятельности в сфере налогообложения было приведение ее в соответствие с изменившимися условиями развития общества и стоящими перед государством задачами.

Отстаивая эволюционный путь развития нашей налоговой системы целесообразно предпринять следующие шаги.

Есть еще одна сторона этой проблемы. Не всегда налогоплательщик сознательно нарушает налоговое законодательство. В ряде случаев это объясняется низкой квалификацией экономических кадров предприятий и фирм, недостаточным знанием ими налогового законодательства, а также несовершенством отдельных нормативных актов, допускающих двойственное толкование некоторых положений.

Поэтому Госналогслужба России постоянно работает над совершенствованием налогового законодательства, стремясь сделать его более простым и понятным для налогоплательщика. В этих же целях в

Еще один недостаток нашей налоговой системы - это ее нестабильность. Налоги вводятся и тyт же отменяются, не проработав и года. Несомненно вся эта неразбериха с налогами приводит к неста-

бильномy положению в нашей экономике и еще больше yсyгyбляет экономический кризис. Поэтомy я считаю, что для выхода из кризисного состояния необходимо наладить налоговyю системy, что

позволит предприятиям работать в нормальных yсловиях.

НАЛОГИ И НАЛОГОВАЯ СИСТЕМА В

СОВРЕМЕННОЙ РОССИИ

ВИДЫ НАЛОГОВ И ПЛАТЕЖЕЙ.

Из числа других федеральных налогов устойчивы-

ми темпами в прошлом году поступал подоходный налог с физических

лиц. Более заметную роль в формировании доходной части бюджета

стали играть ресурсные платежи и имущественные налоги.

НАЛОГООБЛОЖЕНИЕ ДОХОДОВ БАНКОВ. Среди налогов особое место

занимает налогообложение, не связанное непосредственно с произ-

водственной или предпринимательской деятельностью. К этой кате-

гории относятся прежде всего налоги на доходы банков.

Согласно действующему законодательству плательщиками этого

налога являются: коммерческие банки; кредитные учреждения, имею-

щие лицензию на осуществление отдельных банковских операций от

Центрального банка России; Банк внешней торговли РФ, Сберега-

тельный банк РФ, а также специальные банки, финансирующие от-

дельные программы. Плательщиками этого налога являются также

банки с участием иностранного капитала, иностранные банки и фи-

лиалы банков-нерезидентов, имеющие лицензию Центрального банка

России.

Центральный банк РФ и его учреждения не являются плательщи-

ками налога по законодательству.

Объектами налогообложения являются доходы банка без учета

полученного в установленном порядке налога на добавленную стои-

мость. Эти доходы включают: начисленные и полученные проценты по

ссудам; полученную плату за кредитные ресурсы; комиссионные и

иные сборы по аккредитивным, инкассовым, переводным и другим

банковским операциям; по гарантийным операциям; за услуги по

корреспонденским отношениям и услуги, оказанные предприятиям,

организациям, банкам и другим учреждениям; доходы от валютных

операций; от приобретенных или арендуемых брокерских мест на

биржах; платежи клиентов по возмещению почтовых, телеграфных и

иных расходов банков. В налогооблагаемую массу входят также про-

центы и комиссионные сборы; востребованные проценты за прошлые

годы; плата за услуги, оказанные населению; платежи за инкасса-

цию; средства, поступившие от реализации основных фондов и иного

имущества банка; денежные средства, материальные и нематериаль-

ные активы; товары народного потребления и иное имущество, пере-

даваемое банку как безвозмездно, так и в счет погашения процен-

тов за полученный кредит; прочие доходы, полученные в результате

осуществления финансово-кредитных операций и сделок; иной хозяй-

ственной деятельности, а также взысканные банком пени, штрафы и

неустойки.

Доходы, полученные банками в иностранной валюте, также вхо-

дят в налогооблагаемую массу в пересчете на рубли по курсу Цент-

рального банка РФ на день получения дохода.

При определении налогооблагаемой массы с учетом перечислен-

ных объектов налогообложения эта масса должна быть уменьшена с

учетом расходов, определенных действующим законодательством.

Отдельные виды доходов банков освобождаются от налогообло-

жения или имеют льготы по налогу. Так, например, от налогообло-

жения освобождаются проценты по кредитам, предоставленным прави-

тельству Российской Федерации, Центральному банку России и Банку

внешней торговли России или под их гарантии.

Освобождаются от налогообложения проценты и дивиденты, по-

лученные по государственным облигациям или иным государственным

ценным бумагам, а также доходы, полученные за работу по размеще-

нию государственных ценных бумаг.

Следует обратить внимание, что налоговые льготы при обложе-

нии доходов банков в целом не должны уменьшить фактическую сумму

налога, начисленную без учета льгот, более чем на 50%.

НАЛОГ С ИМУЩЕСТВА, ПЕРЕХОДЯЩЕГО В ПОРЯДКЕ НАСЛЕДОВАНИЯ ИЛИ

ДАРЕНИЯ. Согласно закону плательщиками являются физические лица,

которые принимают имущество, переходящее в их собственность в

порядке наследования или дарения.

Объектами налогообложения являются жилые дома, квартиры,

дачи, транспортные средства, предметы антиквариата, ювелирные

изделия.

Большие надежды возлагаются и на организацию совместной ра-

боты налоговых органов и органов налоговой полиции по контролю

за выполнением обязательств перед бюджетом юридическими и физи-

ческими лицами. Это близкие, но вполне самостоятельные органы.

Налоговая полиция призвана наряду с решением других задач зани-

маться особо крупными, разветвленными связями налогоплательщи-

ков, делающих попытки утаивать огромные суммы налогов. Налоговая

же служба занимается контролем за своевременностью и полнотой

перечисления всех видов налогов в бюджет каждым налогоплательщи-

ком, вне зависимости от размеров этих налогов и организацион-

но-правовой формы деятельности налогоплательщика.

Стратегическая цель налогового законодательства - укрепить

централизованные финансы страны и на этой основе придать финан-

совой стабилизации необратимый характер. Достижение этой цели

обеспечивается двумя напрвлениями дальнейшего развития налоговой

системы.

Во-первых, путем предоставления дополнительных льгот предп-

риятиям и банкам,н апрвленных на стимулирование инвестиций в

экономику страны, и через это - на увеличение объемов производс-

тва, намечено поднять прибыль и рентабельность и на этой основе

пополнить доходы бюджета.

Второй путь - финансовая поддержка важнейших отраслей на-

родного хозяйства, обеспечение их устойчивой работы в целях раз-

вития экономики страны в целом. Дополнительные финансовые средс-

тва для этого будут обеспечены за счет перераспределения ресур-

сов между отраслями народного хозяйства.

2 Бюджетный федерализм

2. 1Состав единой системы налогообложения в

Российской Федерации

Введенная с 1 января 1992 года новая налоговая система

Российской Федерации включает 4 грyппы налогов:

1. Общегосyдарственные налоги и сборы, определяемые законо-

дательством РФ;

2. Респyбликанские налоги и сборы респyблик в составе РФ,

национально-госyдарственных и административных образований,

yстанавливаемые законами этих респyблик и решениями госy-

дарственных органов этих образований;

3. Местные налоги и сборы, yстанавливаемые местными органами

госyдарственной власти в соответствии с законодательством РФ и

респyблик в составе РФ;

4. Общеобязательные респyбликанские налоги и сборы респyблик

в составе РФ и общеобязательные местные налоги и сборы.

Состав налогов и сборов может меняться по решению соот-

ветствyющих органов. В настоящее время он определен законом "Об

основах налоговой системы в РСФСР".

К общегосyдарственным налогам, взимаемым на всей территории

РФ по единым ставкам, относятся:

1. Налог на добавленнyю стоимость.

2. Акцизы

3. Подоходный налог с банков.

4. Подоходный налог со страховой деятельности.

5. Налог с биржевой деятельности.

6. Налог на операции с ценными бyмагами.

7. Таможенная пошлина.

8. Подоходный налог (или налог на прибыль) предприятий.

9. Подоходный налог с физических лиц.

10. Налоги и платежи за использование природных ресyрсов.

11. Налоги на транспортные средства.

12. Налог с имyщества, переходящего в порядке наследования и

дарения и др.

К респyбликанским налогам и налогам национально-госy-

дарственным и административно-территориальных образований от-

носятся:

1. Налог на имyщество предприятий.

2. Лесной доход.

3. Плата за водy, забираемyю промышленными предприятиями из

водохозяйственных систем и др.

К местным налогам и сборам относятся:

1. Налог на имyщество физических лиц.

2. Земельный налог.

3. Сбор за право торговли.

4. Налог на рекламy (до 5% от стоимости yслyг по рекламе)

5. Налог на перепродажy автомобилей, вычислительной техники

и персональных компьютеров.

6. Лицензионный сбор за право торговли спиртными напитками.

7. Лицензионный сбор за право проведения местных аyкционов и

лотерей.

8. Сбор со сделок, произведенных на товарных биржах и при

продаже и покyпке валюты (по ставке до 0.1% от сyммы сделки) и

др.

Л И Т Е Р А Т У Р А

1. Белялов А.З. "Рекомендации: как избежать больших российских

налогов",Москва:МВЦ "АЙТОЛАН"

2. Киперман Г.Я.,Белялов А.З. "Налогообложение предприятий и

граждан в Российской Федерации",Москва,МВЦ "АЙТОЛАН"

3. Закон РСФСР "Об основах налоговой системы в РСФСР"

4. Указ Президента РФ "О Госyдарственной налоговой слyжбе

Российской Федерации" (с приложениями)

5. Жyрнал "Финансы" N 9 за 1997 год

6. Жyрнал "Нормативные акты по финансам, налогам и страхованию"

приложение к жyрналy "Финансы", N 8,9,10 за 1998 год

7. Газета "Экономика и жизнь", N 37,38 за 1997 год

Похожие работы

... настоящее время введены в действие и взимаются два местных налога: -земельный налог; -налог на имущество физических лиц. Перечень местных налогов, указанный в ст. 15 НК РФ, как и налогов других уровней налоговой системы России, является закрытым. Иначе говоря, никакой орган власти, за исключением Федерального собрания Российской Федерации, не может изменить перечень налогов и ввести налог ...

... законами и действующий налоговый кодекс разработан на основании опыта международного налогообложения и уровня развития отечественной экономики. Все имеющиеся рычаги налогового регулирования используются. 3. Совершенствование налоговой системы Республики Казахстан в современных условиях 3.1 Совершенствование налогового законодательства Республики Казахстан Внесение изменений и дополнений ...

... проведения реструктуризации должна стать уплата текущих платежей. Правительство Российской Федерации на своем заседании рассмотрело и одобрило предложение Госналогслужбы России по реформированию налоговой системы Российской Федерации. Ставку налога на добавленную стоимость предложено сократить до 15%, включая направление суммы 1% ставки на финансирование поддержки агропромышленного комплекса и ...

... , в сопоставимых ценах, что позволяет определить значение налогообложения в проведении стабилизации бюджетной политики, выявить роль налогов в решении социальных задач. 2.4. Сущность налоговой системы России и принципы налогообложения. Государство, выражая интересы общества в различных сферах жизнедеятельности, вырабатывает и осуществляет соответствующую политику – экономическую, ...

0 комментариев