Навигация

С постоянным размером дивидендов и ожидаемой продажей акций

1.1. С постоянным размером дивидендов и ожидаемой продажей акций

n Див ( 1 – Снд ) КС ( 1 – Снп ) - ЗР

ДА = ------------------------- + ------------------------------

n=1 ( 1 + q ) ( 1 + q )

1.2. С постоянным размером дивидендов и бессрочным характером инвестирования:

Див ( 1 – Снд )

ДА = --------------------------

q

С постоянным увеличением объемов дивидендов :

ДВ ( 1 – Снд )

ДА = ----------------------q - m

Для долговых обязательств (облигаций, дивидендов, сертификатов)

n Проц ( 1 – Снп ) НДО

Ддо = --------------------------- + -------------

n=1 ( 1 + q ) ( 1 + q )

где: ДВ – размер дивидендных выплат в n - ый период,

Снд – ставка налога по дивидендам,

Снп – ставка налога на прибыль,

КС – прирост курсовой стоимости акций в момент их продажи,

ЗР – затраты по реализации акций,

Проц – размер процентов по долговым обязательствам в n – ом периоде,

НДО – номинальная стоимость долгового обязательства,

q – фактор дисконта для данного вида финансовых активов с учетом степени риска,

m – темп роста размеров дивидендных выплат,

n – период инвестирования.

Облигация – ценная бумага средне- или долгосрочного характера, по которой выпустивший их эмитент обязуется вернуть покупателям в установленный срок номинальную стоимость данной ценной бумаги и дополнительно выплатить фиксированный доход. Размер этого дохода заранее установлен в форме определенного фиксированного процента (если условиями выпуска не предусмотрено иное) или выигрыша, разыгрываемого в специальных тиражах, или погасительской премии, выплачиваемой при погашении облигации. Погашение может производиться частями в сроки, установленные облигационным графиком, или единовременно путем выкупа облигационного тиража.

Цена облигации – это сумма, по которой инвесторам предлагают подписаться на выпуск (для первоначального выпуска) или по которой они желают продавать либо покупать облигации на вторичном рынке. Цены облигаций зависят от процентного дохода, который они приносят до истечения срока хождения. Требующийся доход зависит от предполагаемого риска и ожидаемой ликвидности вторичного рынка.

Рыночные цены постоянно меняются. Существует множество факторов, которые определяют, сколько покупатели готовы заплатить или продавцы хотят получить за ценные бумаги. Ключевыми факторами являются:

ожидаемая отдача (процентный доход инвесторов);

возможный риск;

ликвидность вторичного рынка. Обычно инвесторы платят больше за облигации с ликвидным рынком, чем за те, которые трудно перепродать по нормальной цене.

По ценным бумагам – инструментам займа – ожидаемый доход инвесторов складывается из регулярных выплат процентов и выплаты основной суммы в день погашения долгового обязательства. Без учета риска и ликвидности инвесторы будут платить больше за больший доход, т.е. за более высокий процент.

В высоко развитых странах государственные облигации внутреннего займа являются безрисковыми потому, что они обеспечиваются государством. Так, за всю историю существования этого вида ценных бумаг в США не было ни одного случая неплатежа. Хотя стоит отметить, что в Украине для инвесторов ОВГЗ оказались высоко рискованными, что было связано с общей кризисной ситуацией в мире и недоверием инвесторов к государству с неразвивающимся хозяйственным комплексом. С другими облигациями связан кредитный риск. Инвесторы должны быть уверены в получении большого дохода для компенсации этого риска. Разница дохода от корпоративных и от безрисковых облигаций меняется в зависимости от кредитного риска.

По процентным облигациям накопленные проценты – это проценты, которые причитаются, но еще не выплачены держателю облигаций. Накопленные проценты насчитываются до момента покупки или продажи облигаций. По каждому выпуску облигаций имеется собственный день выплаты процентов.

Акции – это ценные бумаги без установленного срока обращения, свидетельствующая о внесении известного пая в капитал акционерного общества, подтверждающая членство в этом обществе и право ее владельца на получение части прибыли в виде дивиденда, а также на участие в распределении имущества при ликвидации акционерного общества.

Компании рассчитывают на то, что они смогут обеспечить для своих акционеров доход от инвестиций. Доходы определяются:

дивидендами,

ростом цен на акции и ростом дивидендов,

прибылью из расчета на одну акцию.

По размеру и стабильности этих доходов можно судить о том, насколько успешно работает компания.

Доход акционеров за определенный период может быть измерен как величина дивидендов на акцию, выплаченных компанией. Дивиденды – это денежная сумма, которую получают акционеры, это непосредственный и реальный доход от инвестиций. Дивиденды обычно выплачиваются наличными или в форме акций, с вычетом или без вычета налогов, что зависит от того, как это регламентируется законодательством.

Похожие работы

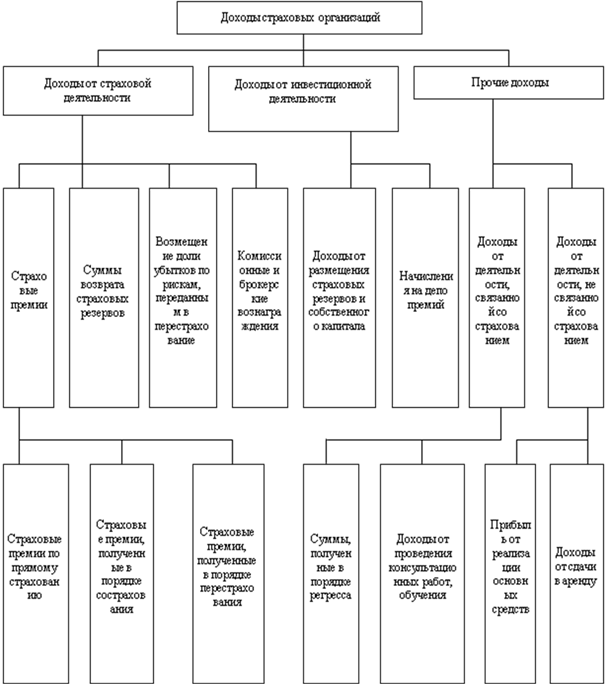

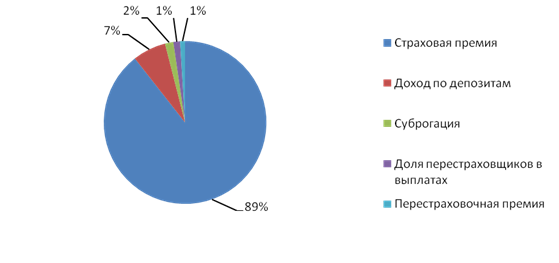

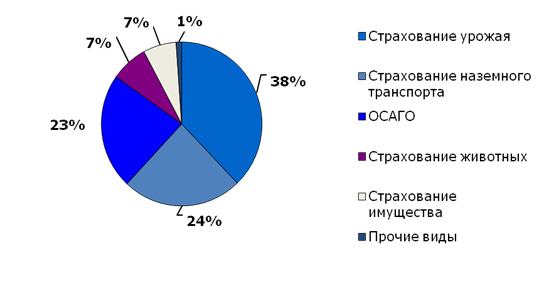

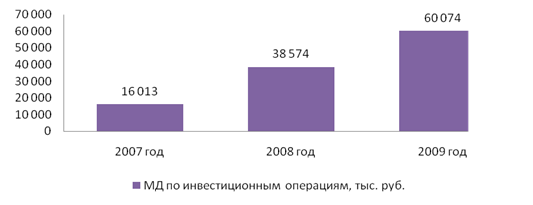

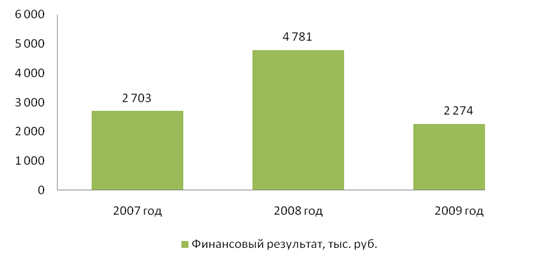

... , характеризующие отдельные стороны деятельности страховых организаций. В следующем подразделе более подробно рассмотрим основные показатели финансово-хозяйственной деятельности страховых организаций.[22] 1.3 Методология анализа показателей финансово-хозяйственной деятельности страховых организаций Основными финансовыми показателями деятельности страховой организации служат: ...

... экономик, и обладающих достаточными кредитными рейтингами, с наличием уверенного потенциала повышения их стоимости. При выборе ценных бумаг для приобретения в портфель вкладчика осуществляется финансовый анализ эмитента, потенциал развития компании и ее роста с соблюдением следующих приоритетов: a. Собственный капитал компании, выпускающей ценные бумаги, должен составлять величину не менее чем 1 ...

... министерством экономики Ростовской области с Агентством инвестиционного развития государственным контрактом от 15 сентября 2006 года «Об оказании услуг по привлечению инвестиций и развитию инвестиционной деятельности на территории Ростовской области», Агентство будет считаться надлежащим образом исполнившим обязательства, если объем привлеченных в Ростовскую область в 2008 году составит не менее ...

... , неустойки; расходы от обесценивания запасов; недостачи и расходы от обесценивания ценностей; сомнительные и безнадежные долги; другие расходы по операционной деятельности); б) расходы от финансово-инвестиционной деятельности: – расходы от участия в капитале (расходы по инвестициям в ассоциированные предприятия; расходы по совместной деятельности; расходы от инвестиций в дочерние предприятия); ...

0 комментариев