Навигация

Учет отраслевой специфики при составлении модели рейтинга

2.4. Учет отраслевой специфики при составлении модели рейтинга.

Как уже отмечалось, одним важным критерием, определяющим методологию составления рейтинга, является целевой характер исследования. При отборе предприятий на предмет краткосрочных кредитных вложений “веса” показателей ликвидности (текущей платежеспособности) при расчете итогового балла будут превалировать. Наоборот, стратегического инвестора больше интересует состояние производственного потенциала и рыночной эффективности, поэтому в контексте отбора компаний для реальных долгосрочных инвестиций фокус смещается в сторону показателей эффективности.

Другим важным фактором, учитываемым при разработке модели рейтинга, является отраслевая специфика включаемых в исследование предприятий. Отраслевая принадлежность предприятий “из списка” влияет на:

формирование перечня показателей деятельности, включаемых в расчет итогового балла (см. Таблицу 2)

определение “весов” каждого показателя (см. Таблицу 2)

составление балльной шкалы абсолютных значений показателей (см. Таблицу 3)

Отраслевая принадлежность обуславливает специфику оборотного (финансового) и инвестиционного циклов предприятия и, соответственно, структуру его активов (ресурсного потенциала) и источников финансирования (пассивов).

Для торговли, как правило, характерны: короткое время оборота капитала, низкая доля основных средств в имуществе по сравнению с товарными запасами, расчетами и денежными средствами, финансирование текущих операций большей частью за счет краткосрочного привлечения средств ( краткосрочные кредиты, кредиторская задолженность). Долгосрочное кредитование в торговле, за редким исключением, отсутствует. Основным фактором финансового риска для торговых предприятий является потеря ликвидности вследствие разрыва, по разным причинам, сроков и величин денежных поступлений за реализованную продукцию и погашения обязательств перед поставщиками и прочих расчетов (с бюджетом, по оплате труда и пр.). При этом, в силу быстрого оборота капитала и низкой доли собственных средств ухудшение или улучшение прибыльности по текущим операциям практически незамедлительно сказывается в торговых компаниях на динамике ликвидности, то есть текущая платежеспособность (ликвидность) является, некоторым образом, индикатором не только финансового состояния, но и эффективности. Соответственно, основными показателями, включаемыми в модель рейтинга для торговых предприятий, могут являться: по эффективности - рентабельность продукции, прибыль к собственным средствам и прибыль к совокупным активам, по показателям финансового состояния - три коэффициента ликвидности и отношение чистого оборотного капитала к объему реализации (финансовая маневренность). Показатель износа основных средств для торговых организаций является малосущественным и может не включаться в рейтинговую модель. Можно также не учитывать при составлении рейтинга торговых компаний показатели балансовой прибыли в расчете на 1 руб. оборотных средств (во-многом дублирует показатель балансовой прибыли к валюте баланса) и доли собственных средств в имуществе ( при отсутствии долгосрочного заемного привлечения средств по экономической сути данный показатель аналогичен коэффициенту текущей ликвидности, то есть не вносит дополнительных характеристик состояния бизнеса). В целом показатели финансового состояния в итоговом балле рейтинга торговых компаний должны иметь более высокие “веса” по сравнению с показателями эффективности. Среди показателей эффективности относительно меньший “вес” по сравнению с интегральными показателями прибыльности (балансовая прибыль к собственным средствам и балансовая прибыль к оборотным активам) будет иметь коэффициент рентабельности. Данное обстоятельство обусловлено тем, что в торговле обе составляющих рентабельности ( удельная себестоимость реализации и цена реализации) являются очень гибкими; основную долю удельных затрат занимает покупная стоимость товаров, и здесь нет такой “жесткой” компоненты, определяемой ресурсными мощностями, как “производственные издержки”. Торговые компании часто варьируют ценой реализации для стимулирования оборота (физического объема реализации) и, в конечном итоге, повышения конечных финансовых результатов. Поэтому, если в торговой компании рентабельность продаж остается на положительном уровне, ее абсолютное значение не отражает в полной мере эффективность продаж и бизнеса в целом. В целом балльная шкала для торговли по показателям финансового состояния и эффективности (в части коэффициента рентабельности) должна быть относительно “заниженной”, так как эта отрасль является относительно “рисковой” по текущим операциям с упором на поддержание высокого уровня оборота ( а не удельной прибыли на единицу продаж). Скажем, по коэффициенту текущей ликвидности балл “хорошо” для торговых организаций может соответствовать интервалу в районе 1,3-1,4, в то время как для промышленности он смещается в сторону 1,6-2.

В промышленных предприятиях уже наблюдаются следующие типичные особенности хозяйственной деятельности: продолжительное время финансового цикла (оборота оборотного капитала от момента закупки материальных ресурсов до момента поступления денежных средств за реализованную продукцию), высокая доля основных средств в имуществе и, соответственно, собственных средств в валюте баланса (за счет собственных средств формируется большая часть основного капитала), достаточно “жесткая” структура и величина удельных затрат, наличие долгосрочных заемных источников финансирования деятельности (долгосрочных кредитов). Причем, следует отметить, что в отраслях тяжелой промышленности указанные моменты проявляются более рельефно, нежели в легкой и пищевой промышленности, а для переработки в целом - больше, чем для добывающих отраслей. Таким образом, по группе эффективности рейтинговая модель для промышленных предприятий уже будет включать показатели износа основных средств и балансовой прибыли на единицу оборотных активов ( последний коэффициент необходим, так как в промышленности индикаторы прибыльности совокупных активов и оборотных активов, то есть финансовых результатов инвестиционного и оборотного циклов могут сильно различаться). В группу показателей финансового состояния включается коэффициент собственных средств в валюте баланса. “Веса” показателей эффективности и финансового состояния при расчете итогового рейтингового балла более сбалансированы между собой, нежели для торговых организаций.

Если рейтинг составляется для предприятий, принадлежащих к разным отраслям ( например, находящимся в одном регионе), то иногда целесообразно составлять балльную шкалу ( Таблица 3) для группы предприятий одной отрасли отдельно, то есть балльная оценка абсолютных значений показателей будет разниться в зависимости от отраслевой принадлежности. Допустим, балл “удовлетворительно” для предприятий разных отраслей будет соответствовать разным количественным значениям показателя балансовой прибыли к валюте баланса. Исключение составляет показатель "Балансовая прибыль на единицу собственных средств", который не зависит от отраслевой специфики.

Ниже мы приводим основные критерии, по которым должен обуславливаться балл, присваиваемый абсолютным значениям показателей в зависимости от отраслевой специфики.

1. Рентабельность продукции.

Как правило, выше в отраслях:

- с более низкой оборачиваемостью ( то есть длительным финансовым циклом)

- с достаточно высокой долей собственных средств в источниках финансирования

2. Балансовая прибыль к совокупным активам.

Как правило, выше в отраслях с достаточно высокой долей собственных средств в источниках финансирования.

3. Балансовая прибыль к собственным средствам.

Не зависит от отраслевой специфики.

4. Доля износа основных средств.

Выше в отраслях с длительным амортизационным (инвестиционным) циклом.

5. Балансовая прибыль на единицу оборотных средств.

Выше в отраслях, где органическое строение активов характеризуется "утяжеленной" долей основного капитала.

6. Коэффициенты ликвидности и финансовой мобильности ( доля чистого оборотного капитала в оборотных средствах).

Как правило, выше в отраслях с длительным финансовым циклом.

7. Доля собственных средств в имуществе.

Как правило, выше в отраслях, с "утяжеленным" весом основных средств в органическом строении активов.

Таблица 9 " Эффект отраслевой специфики на балл показателей, формирующих рейтинговую оценку предприятия" (отрасли ранжируются по степени уменьшения баллов абсолютных значений показателей)

| Рентабельность продукции | Балансовая прибыль к валюте баланса | Доля износа основных средств | Балансовая прибыль к величине оборотных средств | Коэффициенты ликвидности и финансовой мобильности | Доля Собственных средств в пассивах |

| Деревообработка Целлюлозно- бумажная Текстиль Лесозаготовка Нефтепродукты Уголь Газ Электроэнергия Нефть | Электроэнергия Газ Нефть Целлюлозно- бумажная Нефтепродукты Уголь Лесозаготовка Деревообработка Текстиль | Электро-энергия Газ Нефть Уголь Целлюлозно- бумажная Нефтепродукты Лесозаготовка Деревообработка Текстиль | Нефть Электроэнер- гия Газ Уголь Целлюлозно- бумажная Лесозаготовка Деревообработка Нефтепродукты Текстиль | Деревообработка Целлюлозно- бумажная Текстиль Лесозаготовка Нефтепродукты Уголь Газ Электроэнергия Нефть | Электроэнергия Газ Нефть Целлюлозно-бумажная Нефтепродукты Уголь Лесозаготовка Деревообработка Текстиль |

Заключение.

В данной статье нами были освещены основные методологические принципы проведения сравнительной оценки финансового состояния предприятий отрасли/региона. Данный материал может быть полезен в практической работе службам маркетинга и сбыта предприятий, коммерческим банкам и финансовым компаниям, практикующим программы регионального кредитования, а также консультационным фирмам, работающим по проектам межправительственного финансирован

Похожие работы

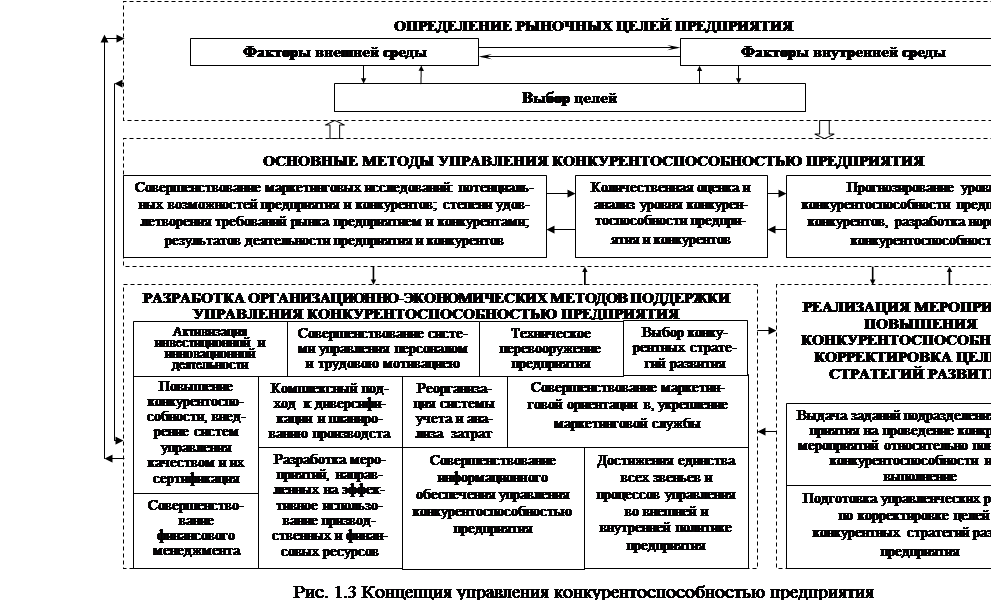

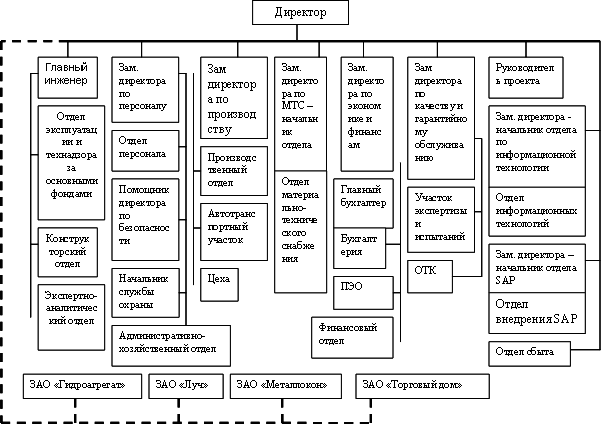

... и укрепления его позиций на внешнем и внутреннем рынках (рис. 1.3). Важность разработки эффективной системы организационно-экономических мероприятий поддержки управления конкурентоспособностью промышленного предприятия подтверждается работами [10, 21, 47,73]. ВЫВОДЫ К ПЕРВОЙ ГЛАВЕ Исследования, проведенные в первой главе, позволили сделать следующие выводы: 1. Высокая ...

... на 11.2%. Можно предположить, что предприятием взяты кредиты в банке для погашения задолженности перед поставщиками и подрядчиками. 2.2 Анализ финансовых показателей ЗАО «Петербургский тракторный завод» Для оценки ликвидности и платежеспособности в краткосрочной перспективе рассчитываются следующие показатели. (1) Коэффициент общей текущей ликвидности – ...

... жизни и жизненными принципами, фобиями, предубеждениями и так далее. Все эти отличия могут оказывать значительное влияние на их отношение к вашим продуктам и к вашей компании. 2. Анализ PR-мероприятия по продвижению бренда на примере компании Gallery Service 2.1 Определение целей и задач PR-мероприятия Покажем процесс организации и проведения компанией Gallery Service PR-мероприятия по ...

... запасов, затрат на производство продукции, реализации продукции, взаимоотношений с бюджетом в части налогообложения и иных хозяйственных операций. 1.2. Принципы организации и задачи бухгалтерского учета в обществах Общество с ограниченной ответственностью создается гражданами или юридическими лицами с целью получения прибыли, либо с целью, способствующей тем или иным образом получению прибыли. ...

0 комментариев