Навигация

Г. Франция. Credit Fonder de France

1852 г. Франция. Credit Fonder de France.

Следующий важный этап развития ценных ипотечных бумаг был связан с учреждением во Франции в 1852 г. Credit Foncier de France (CFF). Этот институт облегчил получение кредита на нужды сельского хозяйства. В основу была положена идея централизации ипотечного кредитования по всей территории Франции, декретом от 10 декабря 1852 года он был объявлен единственным банком Франции, которому разрешалось заниматься ипотечным кредитованием. Это привело к более равномерному распределению капиталов между Парижем и провинциями. В выдаваемой ценной ипотечной бумаге перестало указываться конкретное имущество, отвечающее по конкретной бумаге. Была устранена общая ответственность, характерная для ландшафтов. Обладатель закладного листа стал иметь непосредственное требование только к эмитенту этой бумаги. После учреждения CFF появился независимый непосредственно от залога земельного участка инструмент — закладной лист, как ценная бумага. В результате была создана новая система ипотечного кредитования, которая уже в то время содержала в себе все основные принципы современной системы.

Создание банка Credit Fonder de France стало важным импульсом для становления системы закладных листов в Европе. Во Франции прусская система ландшафтов была усовершенствована. Однако CFF по-прежнему пользовался привилегиями и оставался единственным эмитентом закладных листов. В отличие от прусских ландшафтов CFF был создан в форме общества частного права с привлечённым капиталом. Членство определенных социальных групп населения не было обязательным, и заёмщики не становились автоматически его членами. CFF имел право эмитировать долговые обязательства или закладные листы. Это обстоятельство позволяло ему выдавать кредиты в денежной форме, а долговые обязательства продавать тем, кто желал надёжно разместить свои сбережения. Тем самым была ослаблена жёсткая связь между активными и пассивными операциями, существовавшая в Пруссии: в закладном листе не указывались конкретные имения, в реестр недвижимости не заносились обременения по конкретному закладному листу, не существовало солидарной вещной ответственности заёмщиков. Держатели закладных листов имели возможность предъявлять свои требования только ипотечному банку.

1862 г. Франкфурт. Первый ипотечный банк.

Ценные ипотечные бумаги приобрели характер облигаций, обеспеченных ипотекой, выплаты по которым производятся их держателям. Идея создания частных земельно-кредитных учреждений во Франции была воспринята в Германии и привела к учреждению ипотечных банков. Первым банком, занимающимся исключительно ипотечным кредитованием, был Франкфуртский ипотечный банк, основанный в 1862 г. Затем последовало создание еще 12 банков, каждый из которых действует и поныне.

С закладкой экономических основ классической системы ипотечного кредитования началось формирование системы гарантий и государственного регулирования. Так для национальных гарантий надежности ипотечного банка большинство национальных европейских законодательств ограничивают круг операций банков, которым дано право выпускать закладные листы. До настоящего времени в Дании ипотечные банки имеют право осуществлять только один вид деятельности предоставление ипотечных кредитов, основанных на выпуске ценных бумаг. На территории Германии ипотечные банки получают возможность осуществлять только операции с минимальным риском. Из 40 ипотечных банков, существовавших в 1900 г., 29 банков были "чистыми" ипотечными банками и 11 - "гибридами", осуществлявшими наравне с ипотечным кредитованием общую банковскую деятельность.

Важным показателем надежности ипотечного банка является наличие ограничений по объему эмитируемых ценных бумаг. Только зная соотношение эмиссии к объему обеспечения, инвестор может быть уверен в надежности ценных бумаг. Надежность обеспечения закладных листов достигается следующим образом. Все ипотечные кредиты заносятся в специальную книгу банка - реестр ипотечных кредитов. Но кредит выдается не в полном объеме, а в размере 60% от размера обеспечения. В случае банкротства ипотечного банка инвесторы должны получить преимущественное право по требованиям из закладных листов.

По сравнению с другими европейскими законодательствами Германия дает две дополнительные гарантии надежности ипотечного банка и закладных листов:

в каждом ипотечном банке имеется управляющий, назначаемый органом надзора за банками;

существует система банковского надзора, обеспечивающая периодические выборочные проверки.

На рубеже XIX-XX столетий немецкие ипотечные банки, совокупная балансовая стоимость которых достигла 6,5 млрд DEM, занимали значительное место на рынке. Они представляли собой третью по значимости группу кредитных учреждений после сберегательных банков (8,8 млрд DEM) и частных коммерческих банков (6,9 млрд DEM). Примерно такая же картина складывалась в Европе в целом.

1900 г. Германия. Закон об ипотечных банках.

1 января 1900 г. вступил в силу Закон об ипотечных банках. В дискуссии, предшествовавшей его принятию, центральное место занимали вопросы, связанные с конкурсным правом, так как во время кризиса, разразившегося после периода грюндерства, были ликвидированы не только многие предприятия, но и 61 банк. Поэтому всё больше внимания уделялось выработке единых в масштабах государства подходов к вопросам, связанным с защитой интересов вкладчиков.

Целями принятого закона Германской империи об ипотечных банках были провозглашены:

создание правовой среды для того, чтобы посредники, работающие на рынке капитала, имели возможность обеспечить стабильное предложение долгосрочных средств под невысокую процентную ставку для капиталовложений в ключевые отрасли народного хозяйства, в частности, в городское и жилищное строительство;

создание правовых условий для функционирования системы рационального рефинансирования на рынке капитала и осознание того, что «утрата доверия к этим банкам будет связана с потерями сбережений широкими слоями населения»;

защита интересов владельцев закладных листов и получателей ипотечных кредитов.

На основе этих целей были разработаны основные принципы Закона об ипотечных банках, а именно:

особые условия лицензирования ипотечных банков;

особый порядок государственного надзора за ипотечными банками;

принцип специализации ипотечных банков с ограничением круга разрешённых видов операций;

принцип ипотечного покрытия с учётом как количества, так и качества объектов, входящих в состав покрытия;

предельный объём обязательств по закладным листам;

принцип конгруэнтности (сопоставимости);

залоговая стоимость как самостоятельный показатель, рассчитанный по принципу максимальной осторожности и устойчивости в долгосрочной перспективе;

предельная сумма (лимит) кредита на уровне 60% от залоговой стоимости объекта;

защита интересов заёмщиков;

обязательное внесение объектов, входящих в состав покрытия, в реестр покрытия;

задачи доверенного лица;

закреплённое в законе право держателей закладных листов на первоочерёдное удовлетворение их требований при банкротстве ипотечного банка;

особые правила публикации баланса и другой отчётности.

Жизнестойкость и развитие системы закладных листов.

Первая и Вторая мировые войны, инфляция и мировой экономический кризис 30-х гг. нанесли серьезный урон ипотечному кредитованию. Вклад ипотечного кредитования в восстановление экономики в послевоенный период был значителен. Характерной чертой ипотечного кредитования была его долгосрочность. Вплоть до конца 60-х гг. закладные листы выпускались на срок, превышающий 30 лет, и заемщикам, соответственно, предлагалась ипотека с фиксированной процентной ставкой на срок, превышающий 30 лет.

Несмотря ни на какие испытания, закладные листы зарекомендовали себя, как надежное средство привлечения капиталов на рынок недвижимости. Согласно статистике Европейского ипотечного союза в Брюсселе оборот закладных листов насчитывал к концу 1995 г. в Европе 537 млрд ЭКЮ. Из них примерно 70% были эмитированы немецкими институтами. Тем самым немецкий рынок закладных листов является не только самым большим сегментом немецкого рынка доходных ценных бумаг, но и самым большим рынком облигаций в Европе и шестым по величине рынком облигаций в мире.

Система закладных листов доказала свою жизнестойкость и адаптивность к экономическим условиям разных стран. Совсем недавно, после распада социалистической системы в континентальной Европе, задача выбора модели ипотечного кредитования встала перед бывшими социалистическими странами. Некоторые из них (Польша, Венгрия, Чехия, Словакия) избрали для себя одноуровневую модель ипотечного кредитования. За сравнительно недолгий период - с середины 1995 до начала 1998 г.г. - в этих странах были созданы правовые основы для выпуска и обращения закладных листов, а также организации и деятельности ипотечных банков.

При выборе модели ипотечного кредитования и при выработке норм, регулирующих отношения в этой области, законодатели этих стран руководствовались не только историческим опытом своих стран, но и новейшими изменениями в Европе. Поскольку роль закладных листов в экономике велика, европейское законодательство выработало минимальные требования к ним. Целью европейского законодательства является интеграция национальных закладных листов в экономику стран ЕС и единообразное улучшение национального регулирования в области закладных листов. Это еще одна мера, оказывающая значительное влияние на привлекательность европейских финансовых инструментов.

Несмотря на то, что все рассматриваемые бывшие социалистические страны соблюдают требования ЕС к закладным листам, законодательство этих стран, принятое для регулирования процессом ипотечного кредитования, различно. Так, например, в Венгрии и Польше действуют специализированные ипотечные банки, а в Чехии и Словакии не стали вводить строгую специализацию ипотечных банков и ограничили выдачу специальных лицензий на право выпуска закладных листов коммерческим банкам.

В то время как словацкие, венгерские и польские законы, подобно немецкому, предписывают оценивать стоимость предмета залога, ориентируясь на перспективу, Чехия берет курс на рыночную стоимость недвижимости. Если в Польше, Венгрии и Словакии законодатель ограничил выпуск закладных листов 60% стоимости обеспечения по выданным ипотечным кредитам, то чешский законодатель установил этот лимит 70%.

Законодательства всех четырех перечисленных стран едины во мнении, что обеспечительная ценность по закладным листам должна учитываться в специальном реестре. Название "закладной лист" юридически защищается во всех рассматриваемых законодательствах. Во всех упомянутых странах устанавливается особый, выходящий за пределы общего банковского надзора, публичный надзор за ипотечными банками.

Чехия, Словакия, Венгрия и Польша в сравнительно короткий период законодательно закрепили инструмент рефинансирования - закладной лист. При этом они учитывали тенденции развития в других европейских странах современного законодательства, а также европейского права. С введением закладного листа для рефинансирования долгосрочных ипотечных кредитов в этих странах был заложен фундамент для постоянного привлечения капитала на ипотечный рынок, а следовательно, и для осуществления крупных инвестиций в недвижимость.

В настоящее время в 18 европейских странах имеются законы, регулирующие деятельность ипотечных банков и выпуск закладных листов. Конкретные законопроекты разработаны в Эстонии, Ирландии и в России. Идёт работа над законопроектами или их концепциями в Бельгии, Италии, Словении и Белоруссии. В центрально-европейских странах с трансформируемой экономикой до сих пор выдано следующее количество лицензий: Польша — 3; Чехия — 9; Венгрия — 2; Словакия — 5; Латвия — 1. Количество эмиссий по странам: Польша — 2; Чехия — 20; Венгрия — 5; Словакия — 4; Латвия — 4. Количество и объём эмиссий по странам (в млн. евро): Польша — 4,92; Чехия — 627,47; Венгрия — 23,17; Словакия — 12,92; Латвия — 6,55.

§1.4. История ипотеки в США.

Проблемы развития ипотечного рынка жилья по-настоящему привлекли к себе внимание американского правительства лишь во время Великой депрессии. До 30-х годов жилищные проблемы, несмотря на всю их серьезность, не обращали на себя такого внимания, которого они заслуживали. В то время ипотечный рынок был весьма раздроблен и малоэффективен. В 20-е и 30-е годы небольшие банки представляли ипотеки посредством предоставления ссуд, полученных через депонируемые в банки средства населения. Довольно часто возникавшие в это время в США финансовые крахи приводили к замораживанию банковских депозитов, что в свою очередь приводило к тому, что источник получения ипотек иссякал. Крушение в 1929 г. биржи в Соединенных Штатах привело к большим трудностям, связанным с рынком финансов, собственными накоплениями граждан, а также с владением недвижимостью в сфере жилья и фермерства.

На протяжении периода с 1900 по 1934 годы в Соединенных Штатах не наблюдалось участия государства или правительственных органов в обеспечении финансирования рынка недвижимости. Большая часть финансирования этого рынка поступала из личных средств граждан, из накоплений семей, из частных инвестиций ипотечных компаний. Лишь небольшая доля ипотечных компаний и банков участвовала тогда в развитии рынка недвижимости. В результате величины процентных ставок часто изменялись, а кредиты давались на очень непродолжительный период, что провоцировало экономический кризис и способствовало тому, что вся экономика страны впадала в депрессию. Это состояние напоминает кризисную экономику России конца XX века.

Когда в 1933 г. Франклин Рузвельт вступил в должность президента, экономика США находилась в глубоком и затяжном экономическом кризисе. Банки выдавали кредиты только на срок от одного до трех лет и отказывались продлевать их в связи с отсутствием капитала. Они вынуждены были очень часто забирать у граждан их имущество в качестве залога. Все это приводило к банкротству, к крушению банковской системы, к потере имущества, к утрате личных накоплений, а также к крушению рынка недвижимости в целом. Положение в жилищном секторе было особенно тяжелым: половина всех домовладельцев оказалась неспособной выполнять свои ипотечные обязательства, их дома переходили в собственность залогодержателей. Значительная часть населения оказалась перед реальной угрозой потери своего дома. В это время делается вывод о том, что политика, обеспечивающая достаточное число ипотек, предоставляемых на экономически выгодных условиях и стимулирующих развитие жилищного сектора, явится проявлением высшей государственной мудрости.

Вслед за периодом Великой депрессии были введены необходимые законодательные и регулирующие нормативные акты для исправления экономического положения страны:

было признано, что ипотечные вклады в недвижимость должны представлять собой инвестиции невысокого риска;

стало ясно. что недвижимость и, в особенности недвижимость, связанная с жильем, представляет собой очень эффективное средство возрождения экономики.

Похожие работы

... покупателя средствами, но в случае непомерно высокой платы за жилье заемщик будет не в состоянии выполнить условия договора. Поэтому вторая причина, тормозящая развитие ипотеки в России - это цена на жилую недвижимость. 2.2 Анализ основных причин и факторов, сдерживающих решение жилищной проблемы в России Решение жилищной проблемы обусловлено совокупностью взаимосвязанных условий и ...

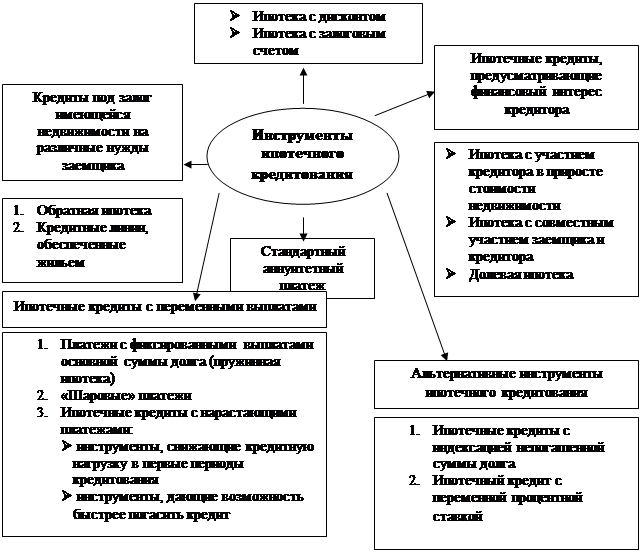

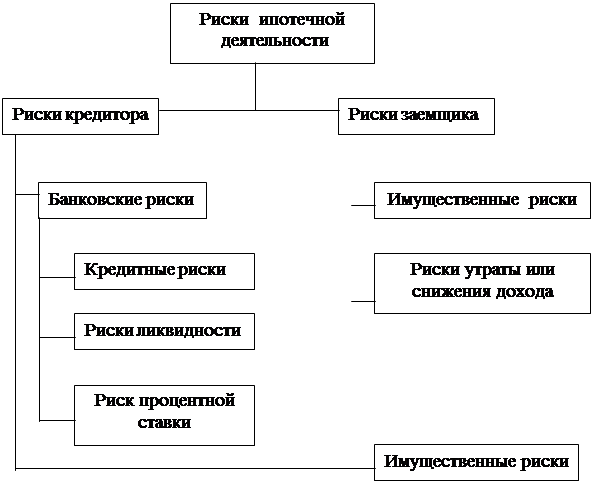

... проживания; - они принадлежат на праве собственности гражданам или юридическим лицам (п. 1 ст. 74 Закона об ипотеке). Глава 2 Анализ рынка ипотечного жилищного банковского кредитования 2.1. Инструменты ипотечного кредитования При ипотечном кредитовании значительную роль играет выбор финансовых инструментов и технологий, применяемых на различных этапах финансового процесса. Их выбор ...

... только сторон договора ипотеки. Для третьих лиц ипотека считается возникшей с момента ее государственной регистрации. Глава 3. Проблемные вопросы ипотеки земельных участков и пути их решения 3.1 Проблемные вопросы ипотеки земельных участков Одной из проблем ипотеки является проблема следования земельного участка при ипотеке расположенного на нем здания или сооружения. Частично эта ...

... . Тем не менее, решить эту проблему, если в договоре доверительного управления будет указано, что средства доверителя могут быть использованы в ипотечном кредитовании.[37] 3.4. Роль Агентства по ипотечному жилищному кредитованию и перспективы его развития В России на сегодняшний день развитие ипотечного кредитования происходит по двум направлениям. Первое – централизованное внедрение схем ...

0 комментариев