Никонова Ирина Александровна, заместитель председателя правления АКБ "Межрегиональ-ный инвестиционный банк". Шамгунов Равиль Назимович, заместитель начальника управления проектного финансирования АКБ "Межрегиональный инвестиционный банк"

Многолетний опыт разработки бизнес-планов и оценки эффективности различных проектов показал, что, несмотря на использование общепринятых в мировой практике критериев, расчет их отечественными специалистами зачастую проводится по разным алгоритмам [1,2] c использованием различной структуры денежных потоков. Отсутствует также единая точка зрения на постановки решаемых задач и обоснование выбора ставки дисконтирования.

Цель работы - рассмотреть постановку типовых задач оценки эффективности инвестиционных проектов и предложить для них соответствующую структуру денежных потоков и ставки дисконтирования.

Напомним терминологию и подходы к оценке эффективности проектов. Основными показателями эффективности инвестиционного проекта (ИП) являются следующие:

период окупаемости - РВ, мес.;

дисконтированный период окупаемости - DPB, мес.;

средняя норма рентабельности - ARR, %;

чистый дисконтированный (приведенный) доход - NPV;

индекс прибыльности - PI;

внутренняя норма доходности (рентабельности) - IRR, %;

модифицированная внутренняя норма доходности (рентабельности) - MIRR, %;

Формулы для определения показателей приведены в источниках №2-4. Согласно Методическим рекомендациям по оценке эффективности инвестиционных проектов [4, С.121], показатели эффективности всегда относятся к некоторому субъекту:

показатели общественной эффективности - к обществу в целом;

показатели коммерческой эффективности - к реальному или абстрактному юридическому лицу, осуществляющему проект целиком за свой счет;

показатели эффективности участия предприятия в проекте - для этого предприятия;

показатели эффективности инвестирования в акции предприятия - для акционеров акционерных предприятий - участников проекта;

показатели эффективности для структур более высокого уровня - к этим структурам;

показатели бюджетной эффективности - к бюджетам всех уровней.

Показатели эффективности, относящиеся ко всему периоду реализации проекта, называются интегральными.

Рекомендуется оценивать следующие виды эффективности:

эффективность проекта в целом;

эффективность участия в проекте.

Под эффективностью проекта в целом понимается эффективность проекта, реализуемого «единственным участником как бы за счет собственных средств. По этой причине показатели эффективности определяются на основании денежных потоков только от инвестиционной и операционной деятельности» [4].

Эффективность участия в проекте определяется с целью проверки реализуемого ИП и заинтересованности в нем всех его участников, она включает:

эффективность участия предприятий в проекте (эффективность ИП для предприятий-участников);

эффективность инвестирования в акции предприятия (эффективность для акционеров акционерных предприятий - участников ИП);

эффективность участия в проекте структур более высокого уровня по отношению к предприятиям - участникам ИП;

бюджетную эффективность ИП (эффективность участия государства в проекте с точки зрения расходов и доходов бюджетов всех уровней).

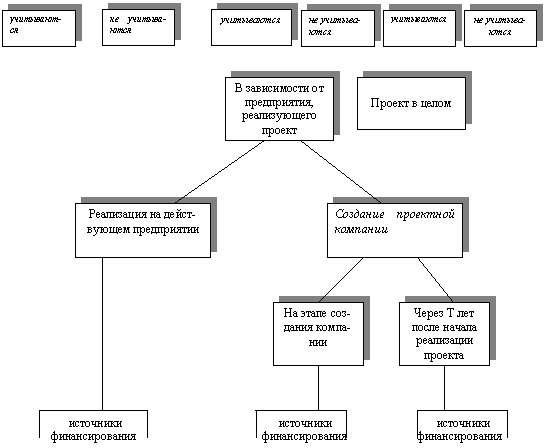

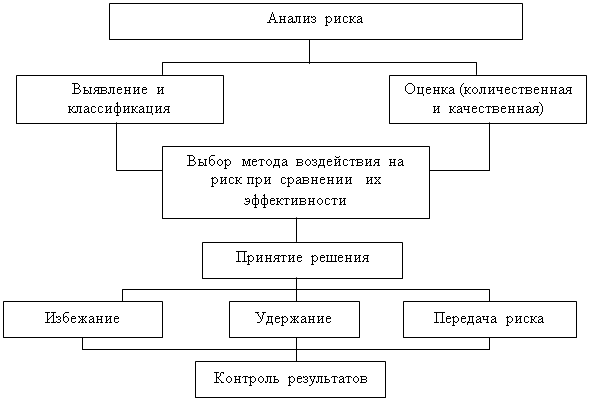

Рассмотрим наиболее часто встречающиеся в практике постановки задачи (Рис.1).

Рис.1 Постановки задач оценки эффективности проекта

Расчет эффективности проекта в целом (базового NPV [4])

В соответствии с действующими Методическими рекомендациями [4] расчет эффективности проекта в целом осуществляется для условной проектной компании на момент начала реализации проекта. При этом расчет проводится с учетом всего объема инвестиций в основные и оборотные средства, необходимых для реализации проекта. Исходный баланс фирмы принимается равным нулю, источники финансирования проекта не учитываются. Поступления и оттоки денежных средств, относящиеся к финансовой деятельности (получение и возврат кредитов, выплата дивидендов, продажа акций и пр.), не учитываются (лизинговые платежи учитываются!). Таким образом, оттоки денежного потока на инвестиционной фазе реализации рассматриваемого проекта сопоставляются в дальнейшем с притоками от продажи продукции или услуг, для которых и создается проектная компания.

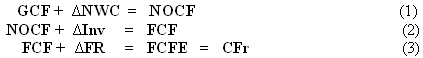

Существуют разные виды денежных потоков [5,6]:

Общий денежный поток (gross cash flow - GCF), равный чистой прибыли + неденежные расходы (амортизация, резервы по сомнительным долгам) минус неденежные доходы (переоценка валютных активов).

Чистый операционный денежный поток (net operating cash flow - NOCF), равный GCF + "NWC (net working capital - изменение чистого оборотного капитала за рассматриваемый период, интервал времени). "NWC равно приросту текущих обязательств минус прирост текущих активов.

Свободный денежный поток (free cash flow - FCF), равный NOCF + "Inv (DInvestments - изменение инвестиций во внеоборотные активы, равное притоку средств от продажи внеоборотных активов минус отток средств, связанных с приобретением внеоборотных активов). Поток FCF характеризует денежные средства, которыми располагают все провайдеры (поставщики) финансовых ресурсов для предприятия, как акционеры, так и кредиторы. Этот поток характеризует рыночную стоимость предприятия.

Остаточный денежный поток (residual cash flow - CFr) или денежный поток к акционерам (cash flow to equity - FCFE), равный FCF + "FR (изменение денежных средств от финансовой деятельности, равное разности притоков средств от акционеров и кредиторов и оттоков при возврате заемных средств и уплате процентов за пользование ими). Поток FCFE характеризует остаток денежных средств в распоряжении акционеров после расчетов с кредиторами и показывает рыночную стоимость акционерного капитала предприятия. Поток FCFE , деленный на количество акций предприятия, находящихся в обращении характеризует рыночную цену акции.

Таким образом:

При оценке эффективности проекта в целом должен рассчитываться денежный поток, которым будут располагать все провайдеры (поставщики) финансовых ресурсов для проекта, т.е. FCF. Ставка дисконтирования принимается не ниже показателя ROA действующих предприятий в той же отрасли и с тем же типом продукции и не выше значений, получаемых по модели CAPM [1]. Пример расчета показателя NPV проекта в целом приведен ниже.

Расчет NPV и других показателей эффективности проекта при его реализации конкретным предприятием.

В зависимости от предприятия, реализация проекта возможна двумя способами.

1. Реализация проекта действующим предприятием, выпускающим различные виды продукции. Исходный (на момент проведения расчетов) баланс предприятия отражает структуру и стоимость собственных и заемных средств предприятия, выраженную в показателе WACC. Тогда:

NPV проекта равен = NPV предпр. с проектом - NPV предпр. без проекта (4)

Расчеты потоков для определения NPV могут производиться:

а) без учета источников дополнительного финансирования, которые потребуются для реализации проекта:

рассчитывается FCF с учетом возврата взятых ранее заемных средств и процентов по ним;

в качестве ставки дисконтирования используется показатель WACC предприятия (так как реализация проекта не должна приводить к росту стоимости капитала компании).

Рассчитываемый показатель NPV по существу отражает оценку рыночной стоимости бизнеса предприятия (с проектом и без него), проводимую с применением доходного подхода, основанного на прогнозировании затрат и доходов, генерируемым объектом оценки, в будущем.

б) с учетом дополнительных источников финансирования, необходимых для реализации проекта:

к составляющим потока FCF добавляются получаемые предприятием в прогнозный период дополнительные собственные и заемные средства, и вычитается возврат заемных средств и плата за их использование. Этот поток будет характеризовать денежный поток, остающийся в распоряжении акционеров;

ставка дисконтирования должна быть не ниже достигнутого уровня ROE предприятия.

Рассчитываемый показатель NPV отражает рыночную стоимость акционерного капитала предприятия.

2. Реализация проекта по схеме проектного финансирования с созданием специальной проектной компании Special Purpose Vehicle (SPV), учредителями которой могут быть различные заинтересованные в проекте организации и предприятия.

а) расчеты на этапе создания проектной компании.

• без учета источников финансирования:

начальный баланс нулевой;

денежный поток - FCF;

ставка дисконтирования та же, что и при расчете эффективности проекта в целом.

Рассчитываемый NPV отражает стоимость проекта (бизнеса, связанного с его реализацией);

• с учетом источников финансирования:

начальный баланс нулевой;

денежный поток - FCFE;

ставка дисконтирования не ниже достигнутого уровня ROE предприятий той же отрасли.

Рассчитываемый NPV отражает стоимость акционерного капитала проектной компании.

б) проект уже T лет реализуется проектной компанией (на момент проведения расчетов баланс проектной компании отражает ее активы и пассивы и учитывает особенности всех источников финансирования, использованных за T лет).

• без учета источников дополнительного финансирования:

денежный поток не учитывает поступления и возврат дополнительных заемных ресурсов и их платность (FCF);

ставка дисконтирования = WACC предприятия.

Расчет NPV отражает стоимость бизнеса проектной компании без учета дополнительного финансирования;

• с учетом источников дополнительного финансирования:

денежный поток учитывает поступления и возврат как существующих на момент T, так и дополнительных заемных ресурсов и их платность (FCFE);

ставка дисконтирования не ниже достигнутого уровня ROE той же отрасли.

Расчет NPV отражает стоимость акционерного капитала проектной компании c учетом дополнительного финансирования.

Постановка задачи оценки эффективности участия в проекте акционера фирмы

При такой постановке: 1) оценивается рыночная стоимость акционерного капитала компании, реализующей проект, и стоимость одной акции; 2) учитывается размер пакета акций, принадлежащих акционеру (контрольный, блокирующий и т.д.); 3) разница между расчетной рыночной ценой пакета и затратами на его приобретение характеризует потенциальный доход акционера (отношение дохода к затратам на приобретение пакета позволяет определить рентабельность инвестиций в акции).

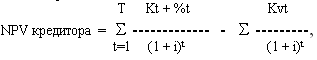

Постановка задачи оценки эффективности участия в проекте кредитора.

Целесообразность кредитования банком предприятия, реализующего проект, определяется положительной величиной NPV потока, в котором оттоками являются средства, предоставляемые банком по кредитной линии (или кредиту), а притоками - возврат кредитных ресурсов вместе с процентами.

где Кt - возвращаемые кредитные ресурсы и проценты (%t),

Кvt- выдаваемые в t-ый момент времени кредитные ресурсы,

i - ставка дисконтирования, равная максимальной доходности альтернативных для банка финансовых инструментов с тем же уровнем риска.

Таблица 1

Обобщенные данные о рассмотренных постановках задач, типам денежных потоков и ставок дисконтирования, используемых в расчетах

Таблица №1

| Варианты задач | Тип предприятия | Учет источника финансирования | Денежный поток | Ставка дисконтирования |

| Эффективность проекта в целом | FCF | ROAЈ i ЈCAPM | ||

| Эффективность предприятия, реализующего проект | ||||

| Действующее предприятие | нет | FCF | WACC | |

| есть | FCFE | ROAЈ i ЈCAPM | ||

| Проектная компания | нет | FCF | ||

| есть | FCFE | ROAЈ i ЈCAPM | ||

| Эффективность кредитования проекта банком | - | - | CF = притоки-оттоки | max доходность (D) альтернативных инструментов того же риска |

| Эффективность проекта для акционеров предприятия, реализующего проект | - | - | FCFE | i - max доходность альтернативных вложений в акции |

Рассмотрим особенности алгоритмов расчета показателей эффективности проекта по программам Project Expert и Альт-инвест-прим.

Алгоритм расчета NPV в системе Project Expert.

Программа Project Expert 7.15 позволяет:

рассчитать эффективность проекта в целом (чистый приведенный доход в терминах Project Expert) при условии нулевого исходного баланса проектной компании и без учета источников финансирования. (Лизинговые платежи учитываются в составе денежных потоков, на основании которых рассчитываются показатели эффективности, так как они отражают затраты на приобретение активов).

рассчитывать NPV с учетом внешнего финансирования, при котором в поток расходов, используемых для расчета NPV, добавляется по сравнению с п.1 только поток расходов по обслуживанию внешних займов, а именно уплата процентов по кредитам. (поступления кредитов, возврат кредитов, выплаты дивидендов не учитываются - они исключаются из потока расходов). Смысловое значение данного показателя трудно интерпретировать, так как при его расчете не учитываются притоки в виде кредитов и оттоки в виде их погашения, но в то же время учитываются оттоки, связанные с обслуживанием этого долга. Нельзя исходить из того, что, в конце концов, получение и возврат кредитов компенсируют друг друга, так как эти поступления и выплаты происходят в разные моменты времени (интервалы расчета) и при дисконтировании могут дать как положительный, так и отрицательный вклад в рассчитываемое значение NPV;

рассчитывать NPV по формулам, подготовленным пользователем самостоятельно и введенным в виде таблицы пользователя в программу.

В то же время программа не учитывает денежные потоки, связанные с финансированием проекта в процессе его реализации. Влияние на эффективность проекта стоимости кредитных ресурсов учитывается только в части выплаты процентов по кредитам. Другие выплаты и поступления, связанные с финансированием проекта, в расчет не принимаются.

При рассмотрении эффективности фирмы, уже реализующей проект, и произведшей ряд первоначальных инвестиционных затрат за счет определенного объема внешнего финансирования в программу Project Expert необходимо ввести исходный баланс и далее рассчитать NPV без учета будущего финансирования. При отключении в исходных установках программы Project Expert учета выплат процентов по займам для расчета показателей эффективности проекта, из потоков и оттоков денежных средств полностью исключаются все потоки от финансовой деятельности (КРОМЕ ЛИЗИНГА). При этом фактически рассчитывается NPV фирмы завершающей проект с учетом будущих необходимых инвестиций (которые вводятся в «Инвестиционный план» программы), но без учета уже сделанные инвестиций (т.е. в программе фактически предполагается, что ранее сделанные инвестиции произведены за счет акционерного капитала фирмы, реализующей и завершающей проект). Если эти инвестиции были осуществлены на заемные средства, то они в оттоки проекта не попадают, значительно улучшая показатель NPV проекта. При таком алгоритме расчета NPV, его значение зависит от момента, который выбран при расчете эффективности проекта, и возрастает с выбором этого момента ближе к окончанию его инвестиционной фазы. Добавление в расчетные потоки уплаты процентов не изменяет суть рассчитываемого показателя NPV. Определяемое таким образом NPV фактически соответствует эффективности завершения проекта новой условной фирмой с нулевым балансом и оставшимися еще не проведенными инвестиционными затратами.

Алгоритм расчета NPV в системе Альт-инвест прим

Альт-инвест-прим позволяет:

рассчитать эффективность проекта в целом (чистый приведенный доход в терминах предыдущей программы) при условии нулевого исходного баланса проектной компании и без учета источников финансирования. (Лизинговые платежи учитываются в составе денежных потоков, на основании которых рассчитываются показатели эффективности, так как они отражают затраты на приобретение активов);

рассчитывать NPV с учетом внешнего финансирования;

рассчитывать NPV по формулам, подготовленным пользователем самостоятельно.

Пример расчета NPV проекта в целом (исходные данные приведены в Табл. 2-7)

Проектная компания - ЗАО «Пример». Структура баланса проектной компании - баланс нулевой, финансовый год начинается в январе, принцип учета запасов - FIFO

Проект: Таблица №2

| №№ п/п | Наименование показателя | Значение показателя |

| 1 | Дата начала проекта | 1 июля 2003 года |

| 2 | Продолжительность проекта | 8 лет |

| 3 | Наименование планируемой к выпуску продукции | Новый продукт |

| 4 | Единица измерения Нового продукта | штуки |

| 5 | Начало реализации | 1 июля 2005 года |

Окружение: Таблица №3

| №№ п/п | Наименование показателя | Значение показателя |

| 1 | Курс доллара | 32 руб/$ |

| 2 | Темп роста/падения курса в течение проекта | 0% |

| 3 | Инфляция по всем составляющим доходов и затрат | 0% |

| 4 | Налоги: Налог на прибыль НДС Налог на имущество Единый социальный налог (ЕСН) | 24,0% 20,0% 2,0% 35,6% |

| 4 | Ставка дисконтирования при расчетах в долларах | 12% |

Инвестиционный план (в долл.):Таблица №4

| Потребность в инвестициях | Начало | Оконча-ние | 6-12.03 | 2004 г | 2005 г | 2006 г | 2007 г | 2008 г | 2009 г | 2010 г | 1-5.11 |

| Приобретение, монтаж и наладка оборудования 1-го типа* | 1.07.03 | 31.12.03 | 120 000 | ||||||||

| Приобретение, монтаж и наладка оборудования 2-го типа* | 01.01.04 | 30.06.04 | 120 000 | ||||||||

| Приобретение, монтаж и наладка оборудования 3-го типа* | 01.07.04 | 31.12.04 | 120 000 | ||||||||

| Инвестиции 04 (потребность в оборотном капитале)** | 01.07.03 | 31.05.05 | 35 000 | 60 000 | 25 000 | ||||||

| ИТОГО | 155 000 | 300 000 | 25 000 |

* Приобретаемое оборудование 1, 2 и 3-го типа является активом (основными средствами) и на него начисляется амортизация в течение 60 месяцев, ликвидационная стоимость данного оборудования по окончании этого периода составляет 0,0 руб.

** Инвестиции показывают потребность компании, реализующей проект, в оборотных средствах.

Операционный план:

Компания начинает продавать Новый продукт с 1 июля 2005 года по цене $80 за штуку, не изменяющейся на протяжении всего проекта.

План продаж компании Таблица №5

| Период | Объем продаж, шт |

| 7-12 2005 год | 3 000 |

| 2006 год | 6 000 |

| 2007 год | 6 000 |

| 2008 год | 6 000 |

| 2009 год | 6 000 |

| 2010 год | 6 000 |

| 1-5 2011 год | 6 000 |

Условия продаж:

скидок, сезонных колебаний, нестандартных налогов, нет;

задержка платежей - 0 дней, продажа по факту оплаты;

потери - 0%;

время на сбыт - 0 дней;

запас готовой продукции - 0% от месячного объема продаж;

План производства:

прямые издержки на одну штуку Нового продукта на материалы - $10;

прямые издержки на одну штуку Нового продукта на сдельную заработную плату - $5;

другие прямые издержки на одну штуку Нового продукта - $0.

План численности персонала Таблица №6

| Должность | Количество | Зарплата, долл. | Выплаты | В течение |

| Директор | 1 | 800 | Ежемесячно | Всего проекта |

| Гл. бухгалтер | 1 | 700 | Ежемесячно | Всего проекта |

| Рабочие | 5 | 300 | Ежемесячно | Периода производства |

| Комм. директор | 1 | 500 | Ежемесячно | Периода производства |

| Специалист | 1 | 400 | Ежемесячно | Периода производства |

План общих издержек: Таблица №7

| Наименование | Сумма, $ | Выплаты | В течение |

| Содержание офиса | 300 | Ежемесячно | Всего проекта |

| Содержание автомобиля | 100 | Ежемесячно | Всего проекта |

| Оплата эл. энергии + аренда помещений | 1000 | Ежемесячно | Периода производства |

| Ремонт + запасные части | 200 | Ежемесячно | Периода производства |

Ниже приведены результаты расчетов эффективности проекта по программам «Project Expert» и «Альт-инвест прим» для двух вариантов: эффективность проекта в целом и эффективность проекта, реализуемого проектной компанией с учетом источников финансирования (всего четыре варианта; табл. 8-11).

ВАРИАНТ №1 - расчет эффективности проекта в целом

(по программе Project Expert)

Денежный поток (ДП) проектной компании (долл.) Таблица №8

| 7-12 2003г | 2004 г | 2005 г | 2006 г | 2007 г | 2008 г | 2009 г | 2010 г | 1-6 2011г | |

| Поступления от продаж | 240 000 | 480 000 | 480 000 | 480 000 | 480 000 | 480 000 | 240 000 | ||

| Затраты на материалы и комплектующие | 30 000 | 60 000 | 60 000 | 60 000 | 60 000 | 60 000 | 30 000 | ||

| Затраты на сдельную заработную плату | 15 000 | 30 000 | 30 000 | 30 000 | 30 000 | 30 000 | 15 000 | ||

| Суммарные прямые издержки | 45 000 | 90 000 | 90 000 | 90 000 | 90 000 | 90 000 | 45 000 | ||

| Общие издержки | 2 400 | 4 800 | 12 000 | 19 200 | 19 200 | 19 200 | 19 200 | 19 200 | 9 600 |

| Затраты на персонал | 11 400 | 22 800 | 34 800 | 46 800 | 46 800 | 46 800 | 46 800 | 46 800 | 23 400 |

| Суммарные постоянные издержки | 13 800 | 27 600 | 46 800 | 66 000 | 66 000 | 66 000 | 66 000 | 66 000 | 33 000 |

| Вложения в краткосрочные ценные бумаги | |||||||||

| Доходы по краткосрочным ценным бумагам | |||||||||

| Другие поступления | |||||||||

| Другие выплаты | |||||||||

| Налоги | 4 058 | 10 308 | 22 437 | 77 268 | 133 115 | 132 203 | 137 778 | 145 061 | 72 726 |

| Кэш-фло от операционной деятельности | -17 858 | -37 908 | 125 763 | 246 732 | 190 885 | 191 797 | 186 222 | 178 939 | 89 274 |

| Затраты на приобретение активов | 120 000 | 240 000 | |||||||

| Другие издержки подготовительного периода | 30 000 | 60 000 | 30 000 | ||||||

| Поступления от реализации активов | |||||||||

| Приобретение прав собственности (акций) | |||||||||

| Продажа прав собственности | |||||||||

| Доходы от инвестиционной деятельности | |||||||||

| Кэш-фло от инвестиционной деятельности | -150 000 | -300 000 | -30 000 | ||||||

| Собственный (акционерный) капитал | |||||||||

| Займы | |||||||||

| Выплаты в погашение займов | |||||||||

| Выплаты процентов по займам | |||||||||

| Лизинговые платежи | |||||||||

| Выплаты дивидендов | |||||||||

| Кэш-фло от финансовой деятельности | |||||||||

| Баланс наличности на начало периода | -167 858 | -505 767 | -410 004 | -163 272 | 27 613 | 219 411 | 405 633 | 584 572 | |

| Баланс наличности на конец периода | -167 858 | -505 767 | -410 004 | -163 272 | 27 613 | 219 411 | 405 633 | 584 572 | 673 845 |

ВАРИАНТ №2 - расчет эффективности предприятия, реализующего проект, с учетом источников финансирования (по программе Project Expert)

Предположим источником финансирования для компании «Пример» является кредитная линия со следующими параметрами: ставка - 15% годовых, отсрочка первой выплаты процентов - 20 мес. (до начала реализации продукции). С помощью программы «Project Expert» подбирается оптимальный кредит из условия положительных значений денежного потока на каждом интервале проекта. Лимит кредитной линии - 576 919 долл., срок - 5 лет 5 мес.

Денежный поток проекта с учетом источников финансирования (долл.) Таблица№9

| 7-12. 2003г | 2004 г | 2005 г | 2006 г | 2007 г | 2008 г | 2009 г | 2010 г | 1-6. 2011г | |

| Поступления от продаж | 240000 | 480000 | 480000 | 480000 | 480000 | 11.03.14 | 240000 | ||

| Затраты на материалы и комплектующие | 30 000 | 60 000 | 60 000 | 60 000 | 60 000 | 60 000 | 30000 | ||

| Затраты на сдельную заработную плату | 15 000 | 30 000 | 30 000 | 30 000 | 30 000 | 30 000 | 15000 | ||

| Суммарные прямые издержки | 45 000 | 90 000 | 90 000 | 90 000 | 90 000 | 90 000 | 45000 | ||

| Общие издержки | 2 400 | 4 800 | 12 000 | 19 200 | 19 200 | 19 200 | 19 200 | 19 200 | 9600 |

| Затраты на персонал | 9 000 | 18 000 | 32 400 | 46 800 | 46 800 | 46 800 | 46 800 | 46 800 | 23400 |

| Суммарные постоянные издержки | 11 400 | 22 800 | 44 400 | 66 000 | 66 000 | 66 000 | 66 000 | 66 000 | 33000 |

| Вложения в краткосрочные ценные бумаги | |||||||||

| Доходы по краткосрочным ценным бумагам | |||||||||

| Другие поступления | |||||||||

| Другие выплаты | |||||||||

| Налоги | 3 204 | 8 600 | 21 583 | 59 142 | 119 109 | 123 991 | 136 294 | 143 576 | 71984 |

| Кэш-фло от операционной деятельности | -14 604 | -31 400 | 129 017 | 264 858 | 204 891 | 200 009 | 187 706 | 180 424 | 90016 |

| Затраты на приобретение активов | 120 000 | 240 000 | |||||||

| Другие издержки подготовительного периода | 30 000 | 60 000 | 30 000 | ||||||

| Поступления от реализации активов | |||||||||

| Приобретение прав собственности (акций) | |||||||||

| Продажа прав собственности | |||||||||

| Доходы от инвестиционной деятельности | |||||||||

| Кэш-фло от инвестиционной деятельности | -150 000 | -300 000 | -30 000 | ||||||

| Собственный (акционерный) капитал | |||||||||

| Займы | 164 604 | 331 400 | 80 916 | ||||||

| Выплаты в погашение займов | 97 334 | 189 792 | 154 655 | 135 138 | |||||

| Выплаты процентов по займам | 82 599 | 75 065 | 50 236 | 24 750 | |||||

| Лизинговые платежи | |||||||||

| Выплаты дивидендов | |||||||||

| Кэш-фло от финансовой деятельности | 164 604 | 331 400 | -99 017 | -264 858 | -204 891 | -159 888 | |||

| Баланс наличности на начало периода | 0 | 0 | 0 | 0 | 40 120 | 227 827 | 408251 | ||

| Баланс наличности на конец периода | 0 | 0 | 0 | 0 | 40 120 | 227 827 | 408 251 | 498267 |

ВАРИАНТ №3 - расчет эффективности проекта в целом

(по программе Альт-инвест-прим)

Денежный поток проектной компании (тыс. долл.) Таблица №10

| 07-12 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 01-06 2011 | |

| Поступления от продаж | 240,0 | 480,0 | 480,0 | 480,0 | 480,0 | 480,0 | 240,0 | ||

| Затраты на материалы и комплектующие | 30,0 | 60,0 | 60,0 | 60,0 | 60,0 | 60,0 | 30,0 | ||

| Затраты на сдельную заработную плату | 15,0 | 30,0 | 30,0 | 30,0 | 30,0 | 30,0 | 15,0 | ||

| Суммарные прямые издержки | 45,0 | 90,0 | 90,0 | 90,0 | 90,0 | 90,0 | 45,0 | ||

| Общие издержки | 2,4 | 4,8 | 12 | 19,2 | 19,2 | 19,2 | 19,2 | 19,2 | 9,6 |

| Затраты на персонал (без ЕСН) | 9 | 18 | 32,4 | 46,8 | 46,8 | 46,8 | 46,8 | 46,8 | 23,4 |

| Суммарные постоянные издержки | 11,4 | 22,8 | 44,4 | 66,0 | 66,0 | 66,0 | 66,0 | 66,0 | 33,0 |

| Вложения в краткосрочные ценные бумаги | |||||||||

| Доходы по краткосрочным ценным бумагам | |||||||||

| Другие поступления | |||||||||

| Другие выплаты | |||||||||

| Налоги (включая ЕСН) | 3,5 | 11,2 | 36,6 | 59,0 | 58,9 | 61,0 | 80,0 | 86,3 | 43,2 |

| Кэш-фло от операционной деятельности | -14,9 | -34,0 | 114,0 | 265,0 | 265,1 | 263,0 | 244,0 | 237,7 | 118,8 |

| Затраты на приобретение активов | 120,0 | 240,0 | 0,0 | ||||||

| Другие поступления подготовительного периода | 30,0 | 60,0 | 30 | ||||||

| Поступления от реализации активов | |||||||||

| Приобретение прав собственности (акций) | |||||||||

| Продажа прав собственности | |||||||||

| Доходы от инвестиционной деятельности | |||||||||

| Кэш-фло от инвестиционной деятельности | -150,0 | -300,0 | -30,0 | ||||||

| Собственный (акционерный капитал) | |||||||||

| Займы | |||||||||

| Выплаты в погашение займов | |||||||||

| Выплаты процентов по займам | |||||||||

| Лизинговые платежи | |||||||||

| Выплаты дивидендов | |||||||||

| Кэш-фло от финансовой деятельности | |||||||||

| Баланс наличности на начало периода | -164,9 | -498,9 | -414,9 | -149,9 | 115,2 | 378,2 | 622,1 | 859,8 | |

| Баланс наличности на конец периода | -164,9 | -498,9 | -414,9 | -149,9 | 115,2 | 378,2 | 622,1 | 859,8 | 978,6 |

| Поток денежных средств за период | -164,9 | -334,0 | 84,0 | 265,0 | 265,1 | 263,0 | 244,0 | 237,7 | 118,8 |

ВАРИАНТ №4 - расчет эффективности предприятия, реализующего проект, с учетом источников финансирования (по программе Альт-инвест-прим)

Денежный поток проектной компании (тыс. долл.) Таблица №11

| 07-12 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 01-06 2011 | |

| Поступления от продаж | 240,0 | 480,0 | 480,0 | 480,0 | 480,0 | 480,0 | 240,0 | ||

| Затраты на материалы и комплектующие | 30,0 | 60,0 | 60,0 | 60,0 | 60,0 | 60,0 | 30,0 | ||

| Затраты на сдельную заработную плату | 15,0 | 30,0 | 30,0 | 30,0 | 30,0 | 30,0 | 15,0 | ||

| Суммарные прямые издержки | 45,0 | 90,0 | 90,0 | 90,0 | 90,0 | 90,0 | 45,0 | ||

| Общие издержки | 2,4 | 4,8 | 12 | 19,2 | 19,2 | 19,2 | 19,2 | 19,2 | 9,6 |

| Затраты на персонал (без ЕСН) | 9 | 18 | 32,4 | 46,8 | 46,8 | 46,8 | 46,8 | 46,8 | 23,4 |

| Суммарные постоянные издержки | 11,4 | 22,8 | 44,4 | 66,0 | 66,0 | 66,0 | 66,0 | 66,0 | 33,0 |

| Вложения в краткосрочные ценные бумаги | |||||||||

| Доходы по краткосрочным ценным бумагам | |||||||||

| Другие поступления | |||||||||

| Другие выплаты | |||||||||

| Налоги (включая ЕСН) | 3,3 | 11,1 | 28,6 | 47,1 | 51,3 | 57,7 | 65,2 | 69,3 | 40,4 |

| Кэш-фло от операционной деятельности | -14,7 | -33,9 | 122,0 | 276,9 | 272,7 | 266,3 | 258,8 | 254,7 | 121,6 |

| Затраты на приобретение активов | 120,0 | 240,0 | 0,0 | ||||||

| Другие поступления подготовительного периода | 30,0 | 60,0 | 30 | ||||||

| Поступления от реализации активов | |||||||||

| Приобретение прав собственности (акций) | |||||||||

| Продажа прав собственности | |||||||||

| Доходы от инвестиционной деятельности | |||||||||

| Кэш-фло от инвестиционной деятельности | -150,0 | -300,0 | -30,0 | ||||||

| Собственный (акционерный капитал) | |||||||||

| Займы | 161,8 | 368,1 | 84,2 | ||||||

| Выплаты в погашение займов | -99,0 | -184,4 | -168,8 | -161,9 | |||||

| Выплаты процентов по займам | -3,0 | -44,3 | -85,5 | -66,1 | -40,2 | -14,2 | |||

| Лизинговые платежи | |||||||||

| Выплаты дивидендов | |||||||||

| Кэш-фло от финансовой деятельности | |||||||||

| Баланс наличности на начало периода | -164,7 | -498,6 | -406,6 | -129,7 | 143,0 | 409,2 | 668,0 | 922,7 | |

| Баланс наличности на конец периода | -164,7 | -498,6 | -406,6 | -129,7 | 143,0 | 409,2 | 668,0 | 922,7 | 1044,3 |

| Поток денежных средств за период | -164,7 | -333,9 | 92,0 | 276,9 | 272,7 | 266,3 | 258,8 | 254,7 | 121,6 |

Интегральные (обобщенные) показатели эффективности рассматриваемых вариантов

Таблица 12

| Показатели эффективности | Проект в целом | Предприятие, реализующее проект, с учетом источников финансирования | ||

| по «Project Expert» | по «Альт-инвест-прим» | по «Project Expert» | по «Альт-инвест-прим» | |

| NPV, $ | 237 281 | 262 720 | 100 965 | 224 350 |

| IRR,% | 25,09 | 25,3 | 17,43 | нет |

Анализ результатов расчетов эффективности рассматриваемого проекта показывает:

Расчеты показателей эффективности проекта в целом практически совпадают, так как в обоих случаях для определения показателей эффективности используются однотипные притоки и оттоки денежных средств проекта (без учета источников финансирования).

Расчеты эффективности предприятия, реализующего проект, с учетом источников финансирования, существенно различаются из-за использования разных составляющих денежных потоков от финансовой деятельности, поскольку Project Expert не учитывает притоки и оттоки по заемным и иным внешним источникам финансирования. Тем не менее, программа позволяет построить таблицу пользователя для расчета эффективности предприятия с учетом источников финансирования.

В заключение отметим следующее.

Необходимо различать постановку задачи оценки эффективности проекта в целом (это главное, что хочет видеть потенциальный инвестор) от оценки эффективности предприятия, реализующего проект.

Расчет NPV предприятия, реализующего проект, без учета источников финансирования проекта соответствует (аналогичен) задаче оценки стоимости предприятия.

Расчет NPV предприятия, реализующего проект, с учетом источников финансирования соответствует задаче оценки стоимости акционерного капитала предприятия и его акций и требует соответствующей четкости в структурировании денежного потока и выборе ставки дисконтирования.

Необходимо развитие рыночных программных продуктов с учетом приведенных постановок задач и международной практики оценки денежных потоков и выбора ставок дисконтирования в зависимости от поставленной задачи.

Список литературы

Брейли Р., Майерс С. Принципы корпоративных финансов. - Олимп-бизнес, 2000.

Идрисов А.Б. Планирование и анализ эффективности инвестиций.- Про-Инвест-ИТ, 1995. - 157 с.

Методики коммерческой оценки инвестиционных проектов. - ИКФ АЛЬТ, 1993.

Методические рекомендации по оценке эффективности инвестиционных проектов (вторая редакция). - М.: Экономика, 2000. - 421 с.

Никонова И.А. Финансирование бизнеса. - М.: Альпина-Паблишер, 2003. - 196 с.

http://pages.stern.nyu.edu/~adamodar/.

Похожие работы

... . 4. Содержание и тех. поддержка Бизнес-портала Содержание и тех. поддержка Бизнес-портала подразумевает непосредственное ведение бизнеса в сети Интернет. Основным источником дохода является предоставление услуг по размещению информации об организациях на бизнес-портале. Второстепенными источниками дохода являются оказание услуг по размещению баннеров на бизнес-портале и созданию WEB-сайтов. Вывод ...

... дебиторской задолженности Главный бухгалтер Использовать системы скидок Финансовый директор Реализация выше перечисленных мероприятий, позволит улучшить управление финансовыми рисками предприятия и повысить общую эффективность производства. 3.2 Оптимизация структуры продаж и совершенствование маркетинговой политика как инструменты снижения финансовых рисков В целях снижения ...

... принятия решения о целесообразности его реализации и привлечения инвесторов. Это также необходимо для выбора наиболее эффективного пути развития как небольших фирм, так и крупных комплексов многоцелевого назначения. При оценке инвестиционного проекта необходимо учитывать следующие положения: проведение оценки степени благосостояния инвестора; определение вероятности неблагоприятного ...

... эффективности капиталовложений. В практике оценки применяются также некоторые модификации этого метода, связанные с учетом различных темпов капитализации доходов. Нетрадиционные методы оценки инвестиционных проектов Запас финансовой устойчивости Идея подобного критерия изложена в опубликованных материалах, посвященных финансовому менеджменту, и, в частности подробно описана в работе [41], где ...

0 комментариев