Навигация

Стадии венчурных инвестиций

2.4. Стадии венчурных инвестиций

Инвестиционные альтернативы возникают в различные моменты развития компании. Для менеджмента компании, принявшего решение об изменении структуры собственности, основной целью является достижение финансирования и структуры капитала, которые позволят компании расти и развиваться в долгом периоде времени в то же время балансировать между интересами компании и требованиями инвесторов. При решении вопроса, до какой степени менеджмент должен участвовать в собственности, венчурные капиталисты не должны забывать о том, что на любой стадии развития компании венчурный капитал вступает во все большую конкуренцию с другими источниками финансирования, которые менеджмент, стремящийся к независимости, может найти более привлекательными.

Различные типы финансирования могут быть привязаны к временным стадиям развития компании. Таким образом, может быть введено разбиение на ранние, более поздние и зрелые стадии инвестирования (см. Схему "Жизненный цикл растущего бизнеса"). Венчурные инвестиции успешно поддерживают запуск продукции в производство, выход на рынок, раннее развитие, расширение или реструктурирование бизнеса. Приобретения, развитие новых продуктов или технологий, увеличение оборотного капитала или снижение долга компании также может быть финансировано за счет рискового капитала.

Несколько типов венчурных инвестиций могут быть определены в спектре финансирования с участием в собственности компании.

Зародышевое финансирование (Seed finance)

- Финансирование исследований, оценки и развития первоначальной концепции перед стадией становления.

- Проект или бизнес-идея, нуждающиеся в финансировании для дальнейшего развития или выполнения пилотного образца для подготовки стадии выхода на рынок.

Стартовое и раннее финансирование (Start-up and Early Stage)

- Для стартовых компаний или компаний, ведущих деятельность короткое время (недавно образованных).

- Для поддержки компаний для развития и запуска на рынок продукта в течение первого коммерческого выпуска.

- Для компаний, нуждающихся в дополнительном финансировании для завершения стадии НИОКР.

Финансирование расширения или развития (Development) - для роста и развития компании или для приобретения/слияния. Если последний тип вложений не требует объяснений, то предыдущие необходимы или для увеличения производственных мощностей и расширения доли рынка или для развития продукта, а также для увеличения оборотного капитала.

Выкуп доли менеджментом (Management/leveraged buy-out) - для способствования менеджменту и инвесторам приобрести контрольный пакет акций в собственности компании.

Выкуп доли сторонним менеджментом (Management buy-in) - позволяет сторонним менеджерам и инвесторам купить долю в собственности компании.

Обновление (Turnaround) - для бизнеса, испытывающего проблемы при продаже с целью восстановить благоприятные обстоятельства.

Замещающий капитал (Replacement capital) - в основном, сделки по замещающему капиталу или вторичному приобретению происходят, если одни акционеры покупают долю у других (роль второй стороны также могут играть финансовые институты). Так как в последнее время, особенно в Европе, среда для выхода капитала была не столь благоприятна, этот вид сделки был разработан для увеличения ликвидности вложений.

Промежуточный по привилегированности долг (Bridge finance of mezzanine) - необходим для того, чтобы подготовить компанию к выходу на фондовый рынок.

Распределение количества осуществляемых в Европе инвестиций по стадиям развития может быть проиллюстрировано диаграммой:

Источник: сборник статей Организации экономической кооперации и развития, 1996

ЖИЗНЕННЫЙ ЦИКЛ РАСТУЩЕГО БИЗНЕСА

Источник: отчет Организации экономической кооперации и развития (OECD), 1996

3. Основные направления в развитии индустрии венчурного капитала

В большинстве стран Европы венчурный капитал как явление возник в 80-е годы. Более долгую историю имеет индустрия венчурных инвестиций Соединенных Штатов с состоятельными семьями, формирующими основные объемы инвестиционных фондов. Быстрый рост рискового капитала в Соединенных Штатах, который начался в конце 70-х, базировался на потоке капитала из финансовых институтов, следующих в связи с разрешением пенсионным фондам размещать до 5% активов в венчурных инвестициях.

Тем не менее, возможно ошибочно приписывать рост в индустрии венчурного капитала в Соединенных Штатах целиком к законодательным изменениям из-за значительного роста спроса на инвестиции в это же время, благодаря технологической революции в микроэлектронике, создавшей рыночные возможности для технологически ориентированного предпринимательства.

Реализация венчурных инвестиций осуществляется по двум направлениям инвестиционных ситуаций:

- Инвестиции в новые и молодые, быстро растущие и, в основном, технологически ориентированные компании.

- Финансирование реструктурирования компании через выкуп собственности собственным или сторонним менеджментом (MBO/MBI).

Должно быть отмечено, что в Европе статистика деятельности венчурного капитала включает стартовые (Start-up) и реструктурирующие капитал (MBO/MBI) инвестиции. Однако, более ясное разделение осуществляется в Соединенных Штатах между этими типами инвестиций, и статистика венчурного капитала не учитывает инвестиции в большие реструктурирования.

Венчурный капитал сложился в Европе около 10 лет назад, хотя истоки могут быть отнесены к послевоенному периоду. Наиболее европейская индустрия венчурного капитала развита в Великобритании и Нидерландах, хотя в настоящее время она существует и в некоторых центрально-европейских странах.

Деятельность венчурного капитала не ограничивается США и Европой. Однако в других странах существует тенденция к отходу от американской модели. К примеру, японские фирмы венчурного капитала, многие из которых являются дочерними компаниями финансовых институтов, обеспечивают учрежденные компании как кредитным, так и долевым капиталом и не только ориентируются на технологические компании, но и часто держат акции инвестируемых компаний даже после выведения акций на фондовую биржу.

Рынок венчурного капитала является циклическим как в отношении фондов, размещаемых учреждениями, так и по инвестиционной активности. Факты подтверждают зависимость между рынком венчурного капитала и фондовым рынком и быстрым ростом в деятельности венчурного капитала на рынке с повышающимися курсами акций. Эта связь указывает на важность рынка начального публичного предложения (IPO), позволяющего инвестиционным прибылям циркулировать. Для венчурных фондов "горячее" состояние рынка первоначального предложения является более благоприятным для привлечения капитала из финансовых институтов, так как это позволяет венчурным капиталистам реинвестировать доходы через фонды. Чем выше доход, который может быть получен от продажи доли на фондовом рынке, тем больше поток средств в фонды венчурного капитала. В Соединенных Штатах доля компаний с участием венчурного капитала, реализующих доход через фондовый рынок меняется год от года, но, тем не менее, составляет лишь около 20% в общем объеме инвестиций. Альтернативным способом выхода капитала является оптовая продажа акций. Как правило, присутствует обратное соотношение между доходом, получаемым при продаже на фондовом рынке, и ценами, получаемыми при оптовой продаже доли, которые обычно являются более низкими.

Цикличность в индустрии венчурного капитала наблюдается как недавняя тенденция в Соединенных Штатах и в Европе. В США ровное состояние рынка между 1987 и 1992 годами последовало за бурным ростом начала и середины 80-х. Рост продолжился с 1992 года. Так как европейский венчурный рынок более молод, можно говорить лишь об одном полном цикле с данными 1994 года, подтверждающими повышение активности по привлечению капитала, следовавшем за спадом в течение периода 1988-1993 годов. Однако, венчурный капитал неравномерно распределен по Европе, и для индустрии в некоторых странах существует большая возможность для привлечения капитала, чем в остальных. Привлечение капитала в последние годы отмечалось более успешным в Великобритании и Нидерландах, которые являются наиболее зрелыми европейскими рынками венчурного капитала. Также в европейской венчурной индустрии наблюдается возрастающее число выходов капитала, включающих возрастающее число выходов через фондовый рынок и стабилизацию в процессе списания нереализованных инвестиций.

Большинство европейских венчурных инвестиций направляется на поддержку стадий расширения и выкупа компании. Менее заметная роль рынков долевого капитала в Европе по сравнению с Соединенными Штатами лишает компании источника такого типа капитала. Венчурный капитал был привлечен потенциально большими доходами от инвестиций для заполнения этого промежутка. В Европе индустрия венчурного капитала играет менее важную роль, чем в Америке в обеспечении финансированием зародышевых и ранних стадий развития компании, которое составляет 17% от общего числа инвестиций, произведенных в 1994 году (и только 6% от общего объема инвестиций). Более того, число таких инвестиций падало с 1988 до 1993 года, но было вновь увеличено в 1994 году. В Соединенных Штатах пропорция инвестиций поздних стадий также увеличивается. Объем средств, инвестированных в ранние стадии, ежегодно составляет лишь 1 миллиард долларов - весьма малая доля общего объема инвестиций.

Источник: отчет Европейской ассоциации венчурного капитала, 1996

Одну пятую всех долевых инвестиций в Европе составляют вложения в начинающий (стартовый) бизнес. Стоимость поиска проектов, оценки привлекательных стартовых компаний или технологических инвестиций высока по сравнению с объемом инвестируемых средств. Инвестиции в ранние стадии развития также включают высокий уровень риска и низкую ликвидность по сравнению с другими долевыми инвестициями. По этой причине от инвестиций требуется большая отдача. Для инвестиций в "Start-up" инвестиционный горизонт является длинным и возврат более неопределен.

Европейская индустрия венчурного капитала также отличается от американской по двум аспектам. Во-первых, европейские венчурные инвестиции направляются, в большинстве, в основные отрасли промышленности, в то время как технологические секторы более важны для американского венчурного рынка. Во-вторых, банки являются основными инвесторами в европейских венчурных фондах по сравнению с пенсионными фондами, взносами, средствами частных инвесторов и страховых компаний Соединенных Штатов, предоставляющих основную массу средств фондов. Среди европейских стран лишь в Великобритании пенсионные фонды являются значительным источником финансирования. Этот факт имеет большое значение. Банки имеют более короткий инвестиционный горизонт, чем пенсионные фонды и страховые компании, и это влияет на характер осуществляемых инвестиций. Существует мнение о том, что доминирование банков в Европе препятствует развитию индустрии венчурного капитала.

Схемы распределения источников финансирования в Европе и Соединенных Штатах.

Источник: исследование венчурного капитала и долевой собственности в Европе (Европейская венчурная ассоциация), 1996

Источник: отчет Организации экономической кооперации и развития, 1996

Похожие работы

... рабочим органом, функции который будет выполнять созданный в качестве главного организационного инструмента совершенствования РИС – Аналитический Центр Инновационного Развития (АЦИР). Стратегическая функция АЦИР – организационно-правовое и финансовое сопровождение креативной деятельности в регионе, объединение под единым управлением инновационной и инвестиционной функции. Создатели инноваций ( ...

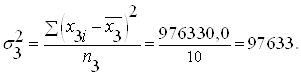

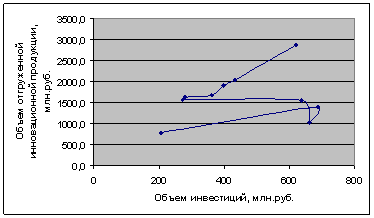

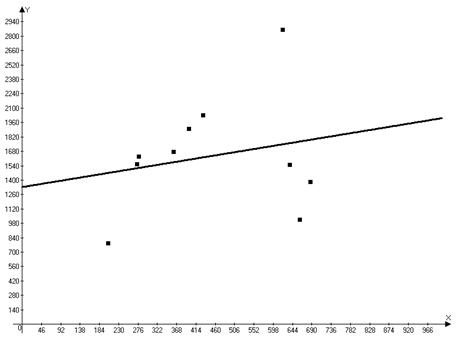

... общества. Индикаторы общественного понимания роли науки и инноваций. Индикаторы социального статуса науки. Индикаторы научной грамотности населения. 2.Экономико-статистический анализ инвестиционных и инновационных процессов в отрасли (регионе, стране) в Новосибирской области за период 2000-2009 гг. 2.1 Изучение динамики и структуры затрат на инновационную деятельность и выявление основных ...

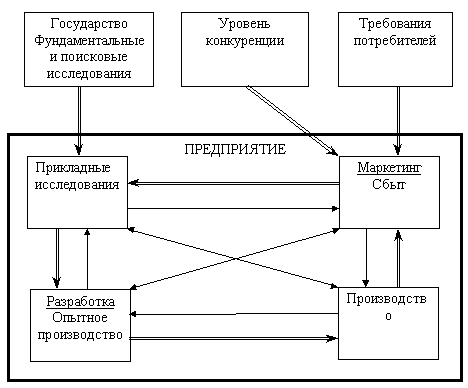

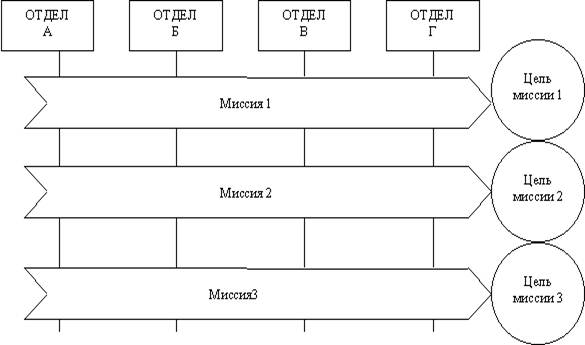

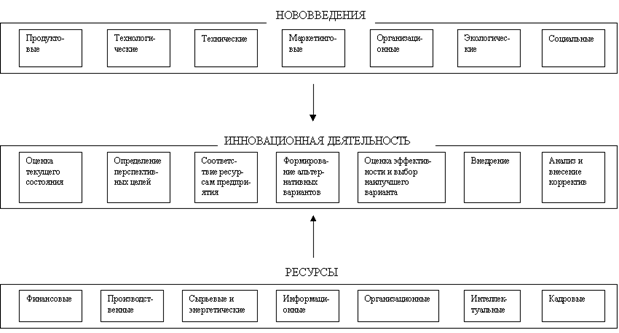

... так называемую “зонтичную” группу, которая курирует оба подразделения одновременно. Если противоречия затрагивают несколько подразделений, то они реорганизуются. В рамках предприятия возможен ряд организационных форм управления инновационным процессом, которые доказали свою эффективность: û советы, комитеты, рабочие группы по разработке технической политики, которые готовят предположения ...

... на промышленном предприятии, разработать и обосновать комплекс практических мероприятий по совершенствованию системы в краткосрочном периоде. Объект исследования: стратегическое управление инновационными процессами в сфере информационных технологий на ОАО «Смоленский авиационный завод». 1. Сведения о предприятии ОАО «СмАЗ» 1.1 Организационно-управленческая характеристика ...

0 комментариев