Навигация

30 человек;

в остальных отраслях и при осуществлении других видов

деятельности - 50 человек.

Под субъектами малого предпринимательства понимаются также физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица. Малые предприятия, осуществляющие несколько видов деятельности (многопрофильные), относятся к таковым по критериям того вида деятельности, доля которого является наибольшей в годовом объеме оборота или годовом объеме прибыли.”

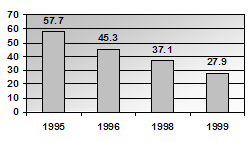

Экономические показатели деятельности малых предприятий в России в последнее время характеризуются следующими данными.

Незначительный рост числа малых предприятий на территории РФ, наблюдаемый в 1996-1997 гг., в 1998 г. практически прекратился. По состоянию на 1 января 1999 года в России действовало 868 тыс. малых предприятий (по сравнению с их количеством на 1 января 1998 г. прирост составил лишь 6,9 тыс. малых предприятий, или 0,8%).1

Вместе с тем следует отметить стабильный рост числа малых предприятий в таких отраслях, как здравоохранение, физическая культура и социальное обеспечение (на 39,8 % - в 1997 г., на 12,1 % - в 1998 г.), операции с недвижимым имуществом (на 19,9% и на 26,8% соответственно), торговля и общественное питание (на3,8% и на 3,6%). Продолжало сокращаться число малых предприятий, работающих в отрасли “наука и научное обслуживание” (на 6,2% и на 11,4%).

Отраслевая структура малого бизнеса постепенно меняется в сторону увеличения доли предприятий торговли и общественного питания и уменьшения доли строительных организаций, предприятий, занимающихся общей коммерческой деятельностью по обеспечению функционирования рынка, наукой и научным обслуживанием. Изменение отраслевой структуры по числу малых предприятий приведено в приложении № 1.

По состоянию на 1 января 1998 года треть общего количества малых предприятий концентрировалась в двух городах - Москве (20% от их общего числа) и Санкт-Петербурге (12,9%). По другим регионам малые предприятия широко представлены в Московской (4,1%), Ростовской (3,1%) и Свердловской (3,0%) областях.

1. Здесь и далее в этом параграфе Мазурова Г.Г. «Малые предприятия России в 1999 году» “Вопросы статистики” - 1999, № 8.

В 1998 году продолжало возрастать число малых предприятий в Северо-Западном (на 13,3% - в 1997г., на 9,1%- в 1998г.) и Уральском (на 9,5% и на 4,5% соответственно) районах. Сокращалось количество малых предприятий в Восточно-Сибирском (на 16,8% и на 3,9%) и Дальневосточном (на 8,9% и на 1,9%) районах. Распределение числа малых предприятий по территории РФ в 1997 и 1998 годы приведено в приложении № 2.

Количество малых предприятий на 1000 человек постоянного населения России не изменилось и составило в среднем шесть предприятий. Среднероссийский уровень превышен в Москве (21 предприятие на 1000 человек), Санкт-Петербурге (24), Магаданской (9), Ленинградской, Самарской, Новосибирской и Сахалинской (по7 предприятий).

В 1998 году общее количество рабочих мест на малых предприятиях составило 7,4 млн. человек. Более трети (35%) среднесписочной численности работающих на малых предприятиях занимались торговлей и общественным питанием, в промышленности трудились 21,9%, в строительстве -21,7%.

На одном малом предприятии в среднем работает девять человек.

Доля работников малых предприятий в общей численности занятых на предприятиях и в организациях всех отраслей экономики РФ составила 12,1% (в 1997 г. -12,5%), в таких отраслях, как общая коммерческая деятельность по обеспечению функционирования рынка - 88,4% (85,4%), операции с недвижимым имуществом - 56,1 % (78,8%),информационно-вычислительное обслуживание - 43,5% (50,8%), строительство - 36,3% (36,8%). Распределение работников малых предприятий по отраслям экономики приведены в приложении №3.

В 1998 году среднемесячная заработная плата работников малых предприятий составляла 816,5 рублей (по крупным и средним предприятиям - 1100,7 рубля).

В 1998 году малыми предприятиями было произведено продукции, работ и услуг по всем видам деятельности на 261,9 млрд. рублей, это составило около 7% выпуска продукции, работ, услуг всех отраслей экономики России, занимающихся производством товаров и оказывающих рыночные услуги. Объем произведенной продукции малыми предприятиями в фактических ценах уменьшился по сравнению с 1997 годом на 13,6%.

Инвестиции малых предприятий в основной капитал в 1998 году составили 22,5 млрд. рублей, или, 5,6% всех инвестиций на развитие экономики и социальной сферы России. По сравнению с 1997 годом в сопоставимых ценах они уменьшились на 3,5%. Данные по инвестициям малых предприятий в основной капитал по отраслям экономики в 1998 году приведены в приложениях №№ 4 и 5.

2. Государственная поддержка малого предпринимательства

За последние 5-7 лет было принято ряд законодательных и нормативных актов, направленных на проведение в жизнь мер по поддержке государством малого предпринимательства в России. В частности, одним из важнейших в этом направлении является Федеральный закон № 88-ФЗ от 14 июня 1995 г. “0 государственной поддержке малого предпринимательства в Российской Федерации” определяет общие положения в области государственной поддержки и развития малого предпринимательства, которые конкретизируются в специальных правовых актах. Данный же закон устанавливает лишь основные формы и методы государственного стимулирования и регулирования деятельности субъектов малого предпринимательства.

Основными направлениями государственной поддержки являются следующие:

- создание льготных условий в области налогообложения и введение упрощенной отчетности;

- формирование инфраструктуры поддержки и развития малого предпринимательства;

- создание льготных условий использования субъектами малого предпринимательства государственных финансовых, материально-технических и информационных ресурсов, разработок и технологий;

- установление упрощенного порядка регистрации субъектов малого предпринимательства, лицензирования их деятельности, сертификации их продукции, представления государственной статистической и бухгалтерской отчетности;

- поддержка внешнеэкономической деятельности субъектов малого предпринимательства. включая содействие развитию их торговых, научно-технических, производственных, информационных связей с зарубежными государствами;

- организация подготовки, переподготовки и повышения квалификации кадров для малых предприятий.

Система поддержки малых предприятий базируется на специальных программах развития и поддержки малого предпринимательства (Федеральная программа, региональные (межрегиональные), отраслевые (межотраслевые) и муниципальные), которые соответственно разрабатывает Правительство Российской Федерации, органы исполнительной власти субъектов Российской Федерации.

Какие правовые основы налогообложения малых предприятий в России действуют сегодня ? Какие льготы существуют для малых предприятий?

В целом надо сказать, что действующее законодательство в области налогообложения распространяется на все предприятия, созданные в любой организационно-правовой форме. Однако для малых предприятий существует целый ряд льгот в области налогообложения.

Законы Российской Федерации и субъектов Российской Федерации устанавливают льготы по налогообложению малых предприятий, фондов поддержки малого предпринимательства, инвестиционных и лизинговых компаний, кредитных и страховых организаций, других учреждений и организаций, создаваемых при выполнении работ для субъектов малого предпринимательства и оказания им услуг (т. е. тех организаций и предприятий, деятельность которых способствует функционированию и развитию малого бизнеса).

Закон о налоге на прибыль от 27 декабря 1991 г. № 2116-1 (в редакции от 04.05.99) в ст. 6 регламентирует следующий порядок налогообложения малых предприятии (п. 4): в первые два года не уплачивают налог на прибыль малые предприятия, работающие в вышеуказанных приоритетных сферах, при условии, что выручка от этих видов деятельности превышает 70% общей суммы выручки от реализации продукции (работ, услуг). На третий и четвертый год работы данные предприятия уплачивают налог соответственно 25 и 50% от установленной ставки налога на прибыль, если выручка от данной сферы деятельности составляет свыше 90% выручки от реализации продукции (работ, услуг).

Но указанные льготы не предоставляются малым предприятиям, образованным на базе ликвидированных (реорганизованных) предприятий, их филиалов и структурных подразделений.

Для малого бизнеса существенное значение имеет положение п. 5 ст. 6 Закона от 27 декабря 1991 г., в соответствии с которым у предприятий, получивших в предыдущем году убыток (по данным годового бухгалтерского отчета), освобождается от уплаты налога часть прибыли, направленная на его покрытие, в течение последующих пяти лет (если средства резервного и других фондов предприятия также полностью использованы на эти цели).

В систему налоговых льгот для малых предприятий входят также: освобождение от налога части прибыли, направленной на финансирование отдельных мероприятий, освобождение от авансовых взносов налога на прибыль, упрощенный порядок налогообложения и др.

Льготы для субъектов малого бизнеса области налогообложения являются наиболее значимым и действенным способом стимулирования малых предприятий на данный момент, но комплекс мероприятий по поддержке и развитию малого предпринимательства обеспечивает и такие меры, как:

- введение ускоренной амортизации;

- размещение (с июня 1995 г.) не менее 15 %государственных заказов на малых предприятиях;

- кредитование субъектов малого предпринимательства на льготных условиях.

Это осуществляется двумя путями: с одной стороны за счет компенсации соответствующей разницы кредитным организациям за счет средств) фондов поддержки малого предпринимательства. С другой стороны, кредитные организации, выдающие кредиты субъектам малого предпринимательства, сами пользуются льготами, устанавливаемыми законодательством РФ и субъектов;

- страхование малых предприятий на льготных условиях;

- упрощенный порядок регистрации, а также ведения статистической и бухгалтерской отчетности.

Кроме того, Законом РФ от 29 декабря 1995 года № 222-ФЗ “Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства” установлены правовые основы введения и применения упрощенной системы налогообложения, учета и отчетности для субъектов малого предпринимательства и физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица.

Упрощенная система налогообложения, учета и отчетности для субъектов малого предпринимательства - организаций и индивидуальных предпринимателей применяется наряду с принятой ранее системой налогообложения, учета и отчетности, предусмотренной законодательством Российской Федерации. Право выбора системы налогообложения, учета и отчетности, включая переход к упрощенной системе или возврат к принятой ранее системе, предоставляется субъектам малого предпринимательства на добровольной основе.

Применение упрощенной системы налогообложения, учета и отчетности предусматривает замену уплаты совокупности установленных законодательством Российской Федерации федеральных, региональных и местных налогов и сборов уплатой единого налога, исчисляемого по результатам хозяйственной деятельности организаций за отчетный период.

Для организаций, применяющих упрощенную систему налогообложения, учета и отчетности, сохраняется действующий порядок уплаты таможенных платежей, государственных пошлин, налога на приобретение автотранспортных средств, лицензионных сборов, отчислений в государственные социальные внебюджетные фонды.

Применение упрощенной системы налогообложения, учета и отчетности индивидуальными предпринимателями предусматривает замену уплаты установленного законодательством Российской Федерации подоходного налога на доход, полученный от осуществляемой предпринимательской деятельности, уплатой стоимости патента на занятие данной деятельностью.

Действие упрощенной системы налогообложения, учета и отчетности распространяется на индивидуальных предпринимателей и организации с предельной численностью работающих (включая работающих по договорам подряда и иным договорам гражданско-правового характера) до 15 человек независимо от вида осуществляемой ими деятельности.

Предельная численность работающих для организаций включает численность работающих в их филиалах и подразделениях.

Под действие упрощенной системы налогообложения, учета и отчетности не подпадают организации, занятые производством подакцизной продукции, организации, созданные на базе ликвидированных структурных подразделений действующих предприятий, а также кредитные организации, страховщики, инвестиционные фонды, профессиональные участники рынка ценных бумаг, предприятия игорного и развлекательного бизнеса и хозяйствующие субъекты других категорий, для которых Министерством финансов Российской Федерации установлен особый порядок ведения бухгалтерского учета и отчетности.

Объектом обложения единым налогом организаций в упрощенной системе налогообложения, учета и отчетности устанавливается совокупный доход, полученный за отчетный период (квартал), или валовая выручка, полученная за отчетный период. Выбор объекта налогообложения осуществляется органом государственной власти субъекта Российской Федерации.

Совокупный доход исчисляется как разница между валовой выручкой и стоимостью использованных в процессе производства товаров (работ, услуг) сырья, материалов, комплектующих изделий, приобретенных товаров, топлива, эксплуатационных расходов, текущего ремонта, затрат на аренду помещений, используемых для производственной и коммерческой деятельности, затрат на аренду транспортных средств, расходов на уплату процентов за пользование кредитными ресурсами банков (в пределах действующей ставки рефинансирования Центрального банка Российской Федерации плюс 3 процента), оказанных услуг, а также сумм налога на добавленную стоимость, уплаченных поставщикам, налога на приобретение автотранспортных средств, отчислений в государственные социальные внебюджетные фонды, уплаченных таможенных платежей, государственных пошлин и лицензионных сборов.

Валовая выручка исчисляется как сумма выручки, полученной от реализации товаров (работ, услуг), продажной цены имущества, реализованного за отчетный период, и внереализационных доходов.

Для субъектов малого предпринимательства, применяющих упрощенную систему налогообложения, учета и отчетности, устанавливаются следующие ставки единого налога на совокупный доход, подлежащего зачислению:

- в федеральный бюджет - в размере 10 процентов от совокупного дохода;

- в бюджет субъекта Российской Федерации и местный бюджет - в суммарном размере не более 20 процентов от совокупного дохода.

В случае, когда объектом налогообложения для субъектов малого предпринимательства определенных категорий является валовая выручка, устанавливаются следующие ставки единого налога, подлежащего зачислению:

- в федеральный бюджет - в размере 3,33 процента от суммы валовой выручки;

- в бюджет субъекта Российской Федерации и местный бюджет - в размере не более 6,67 процента от суммы валовой выручки.

Конкретные ставки единого налога в зависимости от вида осуществляемой деятельности субъектов малого предпринимательства, а также пропорции распределения зачисляемых налоговых платежей между бюджетом субъекта Российской Федерации и местным бюджетом устанавливаются решением органа государственной власти субъекта Российской Федерации.

Органы государственной власти субъектов Российской Федерации вместо объектов и ставок налогообложения, вправе устанавливать для организаций в зависимости от вида осуществляемой ими деятельности.

Целенаправленная государственная поддержка малого предпринимательства имеет большое значение для экономики России, так как современное конкурентоспособное народное хозяйство не может существовать без результативно функционирующего малого бизнеса. С его помощью могут быть решены не только многие экономические, но и социальные задачи. Широкое развитие малого бизнеса позволит создать дополнительные рабочие места, что весьма важно при существующей в настоящее время возможности значительного увеличения безработицы. В настоящее время инфляция и нехватка заемного капитала являются для малых предприятий еще более серьезными проблемами, чем для крупных, поэтому такая поддержка особенно важна.

При разработке мер государственного регулирования малого бизнеса необходимо учитывать также и зарубежный опыт, но его не следует механически использовать без учета специфики экономических условий в России. Структура производства у нас крайне утяжеленная, а ее преобразование требует огромных затрат. Высока степень монополизации производства, что позволяет производителям постоянно повышать цены, недобросовестно относиться к выполнению договорных обязательств, снижает стимулы к совершенствованию производства, улучшению качества продукции и уменьшению издержек производства. Из-за отсталости технологической базы большинства отраслей высокой энергоемкости и ресурсоемкости плохого качества продукции и высоких издержек невысока и конкурентоспособность отечественного производства. Неполностъю сформирована и правовая база для новых экономических отношений, не разработана действенная система контроля за ходом реформирования.

Главным принципом государственной поддержки должно стать постепенное сокращение административно-директивного регулирования малого бизнеса и создание преимущественно экономических и правовых условий нормального ведения рыночного хозяйствования. Она должна формировать стимулы для саморазвития и улучшения конкурентоспособности малого предпринимательства с учетом отраслевых, географических национальных, исторических особенностей и традиций, а также зарубежного опыта. Следует создать равные хозяйственные возможности для малых и более крупных предприятий, равные условия предпринимательской деятельности при свободе выбора ее форм и методов проявления самостоятельности и предприимчивости. Очень важно, чтобы эта поддержка содействовала добросовестной конкуренции, формированию широкого слоя собственников и предпринимателей, созданию развитой инфраструктуры малого предпринимательства на федеральном, региональном и местных уровнях, развитию приоритетных видов деятельности малого предпринимательства накоплению инвестиционных ресурсов и использованию их в приоритетных направлениях, участию малых предприятий в реализации важнейших народнохозяйственных программ и проектов, а также в поставках продукции и выполнении работ для государственных нужд, модернизации производственных фондов малых предприятий внедрению прогрессивных технологий и новой техники, устойчивому функционированию малого предпринимательства за счет уменьшения коммерческих и финансовых рисков, связанных с малым предпринимательством.

Для привлечения ресурсов крупных предприятий с целью развития малого предпринимательства можно было бы использовать получившую широкое распространение на Западе и дающую значительный экономический эффект систему контрактных отношении крупных и мелких фирм ("фрэнчаиз"), особенно в торговле и сфере услуг. Крупная головная фирма предоставляет малой фирме за плату исключительное право использовать свою технологическую схему и торговую марку, при необходимости выделяет кредиг на льготных условиях, оказывает различного рода консультационные услуги, сдает в аренду оборудование и т п. Подобная система сотрудничества оказывается выгодной обеим сторонам.

.

В развитых странах разработаны специальные программы поддержки нововведений через малые венчурные предприятия. В них определяются направления, размеры и источники финансирования. Например, в США все федеральные ведомства и 12 агентств по развитию малого бизнеса с бюджетом более 100 млн. долл. обязаны передавать 1,25% своих финансовых ресурсов для обеспечения деятельности мелких научно-исследовательских компаний. Из федеральных фондов финансируется 35%о всех расходов мелких компаний на НИОКР. Эти средства распределяются в конкурсном порядке в виде безвозмездных целевых субсидий-грантов. Государство создает благоприятные условия для деятельности венчурных фондов, объем операций которых в сфере малого бизнеса достигает 4-4,5 млрд. долл. в год. 1

Похожие работы

... показатель должен быть неизменным в течение отчетного года (п. 1.1.6 Инструкции ГНС РФ от 10.08.95 № 37 "О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций"). Глава 2. Малые предприятия в России на современном этапе: проблемы становления и развития малого бизнеса Во всех развитых странах малому бизнесу принадлежит немалый удельный вес в суммарных показателях ...

... зависимы от региональных и местных администраций, чем крупные и средние предприятия. Поэтому рассмотрение региональных особенностей развития малого предпринимательства в России на сегодняшний день представляется актуальным. В каждом регионе предпринимательство развивается по-своему, в зависимости от физико-географической структуры, экономической составляющей, политико-административной структуры ...

... малого предпринимательства участников конференции ознакомил заместитель губернатора Краснодарского края Александр Ремезков: в целом Краснодарский край по показателям развития малого бизнеса входит в двадцатку по России и лидирует по югу России. Было сказано об основных проблемах тормозящих развитие предпринимательства и конкретных мероприятиях, призванных устранить их. Во-первых, необходимо ...

... быть ничего удивительного или неожиданного: именно слабость, неопределенность, робость такой поддержки (особенно если иметь в виду не декларации, а реальные дела) является одним из важнейших факторов, не позволяющих малому бизнесу в России обрести твердую почву под ногами и тем самым создать важную опору для выхода страны из сковывающего ее затяжного экономического кризиса. В пользу акцента на ...

0 комментариев