Навигация

Сущность и функции налогов

1.3. Сущность и функции налогов

Сущность налогов.

Государство, выражая интересы общества в различных сферах жизнедеятельности, вырабатывает и осуществляет экономическую, социальную, экологическую, демографическую политику и др. В качестве средства взаимодействия объекта и субъекта государственного регулирования социально-экономических процессов используются финансово-кредитный и ценовой механизм.

Финансово-бюджетная система включает отношения по поводу формирования и использования финансов государства - бюджета и внебюджетных фондов. Важной «кровеносной артерией» финансово-бюджетной системы являются налоги.

Налог - это обязательный взнос, который предприятия и граждане вносят в государственный бюджет и внебюджетные фонды в порядке и на условиях. Определяемых налоговым законодательством. Совокупность налогов в России образует налоговую систему государства. Общие принципы построения этой системы, а также права, обязанности и ответственность плательщиков налогов содержатся в законе Российской Федерации «Об основах налоговой системы РФ».

Налоги - обязательные платежи физических и юридических лиц, взимаемых государством.

Налоги возникли вместе с товарным производством, разделением общества на классы и появлением государства, которому требовались средства на содержание армии, судов, чиновников и др. «В налогах воплощено экономически выраженное существование государства», - писал К.Маркс.

Изъятие государством в пользу общества определенной части валового внутреннего продукта в виде обязательного взноса и составляет сущность налога.

Взносы осуществляют основные участники производства валового внутреннего продукта:

· работники, своим трудом создающие материальные нематериальные блага и получающие определенный доход;

· хозяйствующие субъекты, владельцы капитала, действующие в сфере предпринимательства.

За счет налоговых взносов, сборов, пошлин и других платежей формируются финансовые ресурсы государства. Экономическое содержание налогов выражается, таким образом, взаимоотношениями хозяйствующих субъектов и граждан, с одной стороны, и государства, с другой стороны, по поводу формирования государственных финансов.

А.Смит в своем классическом сочинении «Исследование о природе и причинах богатства народов» считал основными принципами налогообложения всеобщность, справедливость, определенность и удобность. Со временем этот перечень был дополнен принципами обеспечения достаточности и подвижности налогов, однократности обложения и др.

Перечисленные принципы налогообложения учитывались и при формировании новой налоговой системы России, адекватной рыночным преобразованиям. В конце 1991 г. был принят Закон РФ «Об основах налоговой системы Российской Федерации». В течение 1992-1995 гг. вносились серьезные изменения в механизм налогообложения и структуру налогов, при этом, однако, неоднократно нарушался принцип справедливости: вносимые изменения утверждались законодательным актами «задним числом».

Всеобщим исходным источником налоговых отчислений, сборов, пошлин и других платежей независимо от объекта является валовой внутренний продукт (ВВП). ВВП образует первичные денежные основных участников общественного производства и государства как организатора хозяйственной жизни в национальном масштабе: оплата труда работников, прибыль хозяйствующих субъектов и централизованный доход государства (налоги в бюджет, а социальные отчисления - во внебюджетные фонды).Процесс стоимостного распределения валового продукта продолжается в распределении денежных доходов основных участников общественного производства в пользу государства: от работников - в форме подоходного налога (12% и более) и отчислений в пенсионный фонд (1%), а от хозяйствующих субъектов - в форме налога на прибыль и других налоговых платежей и сборов.

Законодательством установлено, что объектом налогообложения являются:

· прибыль (доход);

· стоимость определенных товаров;

· добавленная стоимость продукции, работ и услуг;

· имущество юридических и физических лиц;

· передача имущества;

· операции с ценными бумагами;

· отдельные виды деятельности;

· другие объекты, установленные законом.

Один и тот же объект облагается налогом только один раз за установленный период налогообложения (месяц, квартал, полугодие, год).

Рыночные преобразования способствовали количественному росту налогоплательщиков: за 1993 г. их общее число возросло в полтора раза.

Налоговая система включает различные виды налогов. В основу их классификации положены разные признаки.

Налоговая система РФ представлена совокупностью налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке с плательщиков - юридических и физических лиц на территории страны. Все налоги сборы, пошлины и другие платежи «питают» бюджетную систему РФ. Кроме того, существуют, государственные внебюджетные фонды, доходная часть которых формируется за счет целевых отчислений. Размеры и отчислений в эти фонды составляют: в пенсионный фонд - 28% (кроме того, 1% уплачивается работником из его заработной платы); в фонд социально страхования - 5,4%; в фонд занятости населения - 1,5%: в фонды обязательного медицинского страхования - 3,6% (0,2% в федеральный и 3,4% в региональные фонды).

Налоги подразделяются на прямые и косвенные. К прямым налогам относятся: подоходный налог, налог на прибыль, ресурсные платежи, налоги на имущество. Косвенные налоги: это налог на добавленную стоимость - НДС; таможенная пошлина. налог на операции с ценными бумагами и другие налоги.

В развитых странах роль прямых налогов. Доказавших свою эффективность, значительно возросла и составила в 1987 г.: в США - 91,15; в Японии - 71,2%; в Англии - 54,3%; в ФРГ - 44,1%. В нашей стране в СССР доля прямых налогов в доходах госбюджета составляла 37,7%. В 1994 г. доля прямых налогов в доходах бюджетной системы в России возросла до 43,5%.

По своему уровню налоги в России делятся на федеральные, республиканские и местные (табл. 1).

Табл. 1

Налоги в России

| Федеральные налоги |

| Налоги республик, краев и областей |

| Местные налоги |

| Налог на добавленную стоимость | Платежи за пользование природными ресурсами | Налог на имущество физических лиц | ||

| Акцизы на отдельные группы и виды товаров | Налог на имущество предприятий | налог на строит. объектов в курортной зоне | ||

| Налог на доходы банков | Лесной доход | Курортный сбор | ||

| Налог на доходы от страховой деятельности | Плата за воду промышленными предприятиями | Земельный налог | ||

| Налог на операции ценными бумагами | Сбор за право торговли | |||

| Таможенная пошлина | Целевые сборы с населения | |||

| Отчисления на воспроизводство минерально-сырьевой базы | Налог на содержание жилого фонда | |||

| Платежи за пользование природными ресурсами | Другие налоги | |||

| Налог на прибыль (доход) предприятий | ||||

| Подоходный налог с физических лиц | ||||

| Дорожный налог | ||||

| Гербовый сбор | ||||

| Государственная пошлина | ||||

| Налог на имущество, переходящее в порядке наследования и дарения | ||||

| Сбор за использование наименований «Россия» |

Элементы налога.

Каждый налог одержит следующие элементы: субъект, объект, источник, единицу, налоговую ставку, налоговый оклад, налоговые льготы.

Субъект налога , или налогоплательщик, - физическое или юридическое лицо, на которое возложена обязанность уплачивать налог.

Объект налога -предмет, подлежащий обложению (доход, имущество, товары).

Источник налога - доход субъект (заработная плата, прибыль, процент), из которого оплачивается налог.

Единица обложения - единица обложения объекта (по подоходному налогу - денежная единица, по земельному налогу - гектар).

Налоговая ставка - величина налога на единицу обложения.

Налоговый оклад - сумма налог, уплачиваемая субъектом с одного объекта.

Налоговые льготы - полное или частичное освобождение от налогов субъекта в соответствии с законодательством.

Функции налогов.

Функция налогов - это проявление его сущности в действии, способ выражения его свойств. Функция показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения и перераспределения доходов.

Главная - распределительная функция налогов выражает их сущность как особого централизованного (фискального) инструмента распределительных отношений. Посредством фискальной функции реализуется главное общественное назначение налогов - формирование финансовых ресурсов государства, аккумулируемых в бюджетной системе и внебюджетных фондах и необходимых для осуществления собственных функций (оборонных, социальных, природоохранных и др.). Формирование доходов государственного бюджета на основе стабильного и централизованного взимания налогов превращает само государство в крупнейшего экономического субъекта.

Другая функция - контрольная. Благодаря этой функции оценивается эффективность налогового механизма, обеспечивается контроль за движением финансовых ресурсов, выявляется необходимость внесения изменения в налоговую систему и бюджетную политику. Контрольная функция проявляется лишь в условиях действия распределительной функции, обе функции определяют эффективность налогово-финансовых отношений и бюджетной политики.

Осуществление контрольной функции налогов зависят от налоговой дисциплины. Суть ее в том, чтобы налогоплательщики (юридические ми физические лица) своевременно и в полном объеме уплачивали установленные законодательством налоги. Нарушение сроков и полноты уплаты налогов - явление постоянное: в 1995 г. по результатам проверки из 28,9 тыс. московских предприятий 60% допустили нарушения. Невыполнение обязательств перед бюджетом в немалой степени обусловлены ростом взаимных неплатежей. В 1995 г. уровень «собираемости» налоговых доходов в федеральный бюджет не превысил 94%.

Похожие работы

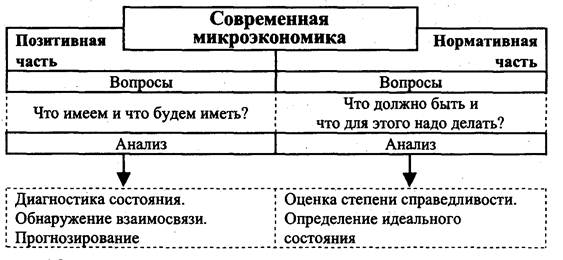

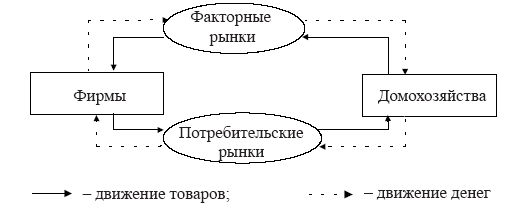

... , порнографией и т.п. Однако деятельность подобных субъектов также не привлекает особого внимания микроэкономики.[5,c.28] В целом микроэкономика имеет дело с субъектами экономики как производителями и потребителями и, соответственно, как покупателями и продавцами, объясняя их поведение в системе экономических отношений по поводу производства, обмена, распределения и потребления товарных благ. Эти ...

... подхода. [9, с. 35] На основе рассмотренных особенностей можно заключить, что предметом изучения микроэкономики является поиск и выбор рациональных экономических решений и действий отдельными субъектами экономики в процессе их хозяйствования. 2. Методология и методы микроэкономики 2.1 Общенаучные методы познания современной микроэкономики Методология экономической теории – это наука ...

... и противоречия социальной политики и экономической заинтересованности и эффективности использования трудовых ресурсов. Зав. кафедрой -------------------------------------------------- Экзаменационный билет по предмету МАКРОЭКОНОМИКА (СОВРЕМЕННЫЕ ТЕНДЕНЦИИ) Билет № 32 Модели мультипликатора и акселератора. Принципы и механизм налогообложения. Доходы населения, их виды и ...

... функциональный анализ и равновесный подход. 16. Методы статики и динамики, предельный анализ. 17. Дайте характеристику экономических моделей и экономических переменных. 18. Какова связь микроэкономики со вторыми экономическими и социальными науками? 19. Что представляет собой индивидуальный экономический субъект? 20. Какой смысл имеет позитивный и нормативный анализ в ...

0 комментариев