Навигация

По виду собственности банк может быть государственным или частным

3. По виду собственности банк может быть государственным или частным.

Государственный банк создается на основании отдельного нормативного правового акта в форме почтового, инвестиционного, сберегательного и иного, по сути схожего с подобными банками. Государственный банк осуществляет свою деятельность в соответствии с банковским законодательством республики.

4. Межгосударственный банк создается на основании международного договора (соглашения) Кыргызской Республики, ратифицированного в установленном порядке.

На него распространяются положения настоящего Закона с учетом особенностей, предусмотренных в международном договоре (соглашении) о его создании.

§2. Классификация банков Кыргызстана.

На 1 сентября 1997 года в Кыргызстане действует 19 банков и два небанковских специализированных кредитных учреждения. Много это или мало? На 4,6 млн. человек приходится 21 учреждение.

В Кыргызстане работают государственные Расчётно-сберегательная компания, а также Кыргызская сельскохозяйственная корпорация и Финансовая компания по поддержке и развитию кредитных союзов, имеющие соответствующие лицензии. Основной функцией первой является привлечение свободных денежных средств населения и вложение их в государственные ценные бумаги (векселя) или на межбанковском кредитным рынке под залог векселей. Вторая занимается кредитованием частных сельских товаропроизводителей. Основной причиной создания этих организаций является то обстоятельство, что после закрытия двух больших банков ("Агропромбанка" и "Элбанка") сельское население республики осталось практически без банковского обслуживания. Чуть позднее была создана компания по поддержке кредитных союзов. Её целью является организационная и финансовая помощь при формировании совершенно нового для республики финансово-кредитного института - кредитных союзов.

Все коммерческие банки страны расположены в столице - г. Бишкек. Кроме этого, в самой столице и провинции насчитывается 125 банковских филиалов и отделений. Конечно, размеры банков республики невелики по меркам развитых стран Запада.

По количеству филиалов банки Кыргызстана можно разделить на:

_ крупные - более 20 филиалов;

_ средние - 10-20 филиалов;

_ мелкие - до 10 филиалов;

_ банки, не имеющие филиалов.

В республике имеется 3 крупных банка по данному критерию:

АКБ "Кыргызстан" - 22 филиала, "Кыргызпромстройбанк" - 25 филиалов, РСК - 49 филиалов. На эти 3 банка приходится 78 % всех филиалов банков в стране. Средних банков в республике пока нет. 9 банков - мелкие, с количеством филиалов от 1 до 6. Остальные банки не имеют филиалов.

Однако это не означает, что количество филиалов прямо пропорционально размерам активов банка.

По объёму активов банки можно разделить на:

_ крупные - свыше 200 млн. сом;

_ средние - 100-200 млн. сом;

_ мелкие - до 100 млн. сом.

По размеру уставного капитала банки можно разделить на 3 группы:

1 - группа - свыше 30 млн. сом;

2 - группа - 20-30 млн. сом;

3 - группа - до 20 млн. сом.

Исходя из объёма выполняемых функций, банки могут специализироваться на одном или немногих видах банковской деятельности.

По своему наименованию к специальным банкам можно было бы отнести инвестиционные банки "Иссык-Куль", "Акылинвест", городской банк "Бишкек". Также, в принципе, специализированными банками можно считать: "Кыргызэнергобанк" и "Кыргызавтобанк", которые имеют свою отраслевую специфику. Первый обслуживает, в основном, предприятия электроэнергетики, а второй - транспортные предприятия республики.

§3.Четыре экономических норматива,

установленные Национальным банком КР.

С переходом нашей республики от плановой экономики к рыночной особую важность приобретает обеспечение устойчивости коммерческих банков, других финансовых учреждений и их регулирование посредством банковского надзора. В частности, проведение анализа деятельности банков осуществляется для раннего обнаружения и предупреждения проблем, которые могут возникнуть в банках, а также для своевременного применения превентивных мер по их устранению.

Национальный банк (в лице Управления банковского надзора) на основе такого анализа, проводимого как по отдельным банкам, так и в целом по системе коммерческих банков, может изучать ситуацию на финансовом рынке, контролировать выполнение банками установленных экономических нормативов, оценивать эффективность проводимой денежно-кредитной политики и при необходимости контролировать её.

Одной из важнейших составляющих банковского надзора является разработка и установление экономических нормативов для коммерческих банков и других финансовых учреждений.

1. Максимальный размер риска на одного заемщика - (К1). Смысл данного норматива заключается в ограничении кредитного риска коммерческих банков в отношении одного заемщика или группы лиц, связанных между собой через права владения, филиалы, перекрестные гарантии и т.д. Кредитом считается любая прямая или косвенная выдача банком средств, основанная на обязательствах лица-получателя (заемщика) по возврату этих средств. Кредитный риск - это риск потерь доходов и капитала банка, возникающий в ситуации, при которой заемщик или деловой партнер не способен выполнить свои обязательства перед банком и по своей сути является частным случаем риска концентрации. Проще говоря, этот норматив является отражением известной поговорки: "Никогда не держи все яйца в одной корзине".

Допустимый максимальный размер кредита и забалансовых обязательств, которые могут быть выданы одному заемщику или группе связанных лиц, определяется по формуле:

К1 = МК / СК, где

МК - максимальный размер совокупной задолженности по ссудам одного заемщика (группе связанных лиц), сумма всех забалансовых обязательств (гарантий, поручительств, аккредитивов и других аналогичных обязательств), выданных банком за этого заемщика;

СК - суммарный капитал банка.

Максимально допустимое значение норматива К1 для заемщика, не связанного с банком, установлено в размере не более 0.25, а для заемщика, связанного с банком (акционера, члена Правления или сотрудника банка) - не более 0.15.

2. Коэффициенты адекватности (достаточности) капитала - (К2.1, К2.2). Смысл этого норматива заключается в обеспечении для вкладчиков и кредиторов гарантии того, что банк сумеет выполнить все свои обязательства перед ними и определяется как отношение капитала к активам, взвешенным по степени кредитного риска.

Суммарный капитал банка условно подразделяется на: первый и второй уровни. Капитал первого уровня содержит средства акционеров банка, по которым нет никаких обязательств по возврату и выплате любых платежей (простые акции или паи, некоторые привилегированные акции, нераспределенная прибыль прошлых лет за вычетом убытков текущего года). В капитал второго уровня включаются средства акционеров, по которым ещё имеются обязательства по их возврату и выплате платежей (прибыль текущего года, некоторые привилегированные акции), субординированные и облигации со сроком погашения более 5 лет, "общие" резервы на неклассифицированные кредиты и активы, а также в некоторых случаях - переоценка основных средств.

Норматив адекватности капитала для надежной деятельности банка определяется по двум коэффициентам:

К2.1 - коэффициент адекватности суммарного капитала (капитал первого уровня плюс капитал второго уровня).

К2.2 - коэффициент адекватности капитала первого уровня.

Коэффициент адекватности суммарного капитала определяется по следующей формуле:

К2.1 = СК / СРА • 100% , где

СК - суммарный капитал;

СРА - суммарные рисковзвешенные активы. Их значение определяется по специальной инструкции НБКР.

К2. 1 должен быть не менее 8 процентов.

Коэффициент адекватности капитала первого уровня определяется по формуле:

К2.2 = КПУ / СРА • 100% , где

КПУ - капитал первого уровня.

К2.2 должен быть не менее 4 процентов.

3. В целях ограничения риска ликвидности, Национальным банком был разработан и введен норматив ликвидности - К3. Риск ликвидности - это риск потерь доходов и капитала, возникающий в ситуации, при которой банк не в состоянии исполнить свои обязательства перед вкладчиками (возврат депозитов, выполнение обязательств по полученным кредитам и т.д.) Норматив ликвидности определяется по формуле:

К3 = ЛА / ОБ , где

ЛА - ликвидные активы банка;

ОБ - краткосрочные обязательства банка.

В настоящее время К3 установлен в размере 0.3. Это означает, что банки обязаны держать долю своих средств в виде ликвидных активов (наличность, ГКВ и другие высоколиквидные активы) в размере не менее 30% от своих краткосрочных обязательств.

4. В целях ограничения размеров курсового (валютного) риска для коммерческих банков НБКР был установлен норматив открытой валютной позиции. Валютная позиция - это несоответствие активов и обязательств в разрезе отдельных валют на определенную дату. В случае, когда активы и обязательства в иностранной валюте равны (закрытая валютная позиция) изменение курсов инвалют на финансовое состояние ни коим образом не влияет. Когда активы и обязательства в инвалюте не равны между собою (открытая валютная позиция), тогда существует риск потерь. Он появляется из-за изменений курсов валют - переоцененные активы и обязательства в инвалюте дают различные результаты, которые прямо влияют на финансовое состояние коммерческого банка. Открытая валютная позиция может быть длинной (в случае превышения активов над обязательствами) и короткой (в случае превышения обязательств над активами).

Размер открытой валютной позиции (как длинной, так и короткой) по первой группе валют ("твердые") не должен превышать 20% от суммарного капитала.

Лимит открытой валютной позиции (как длинной, так и короткой) по второй группе валют ("мягкие") не должен превышать 15% от суммарного капитала.

Данная методика проведения анализа предполагает расчет различных оценочных показателей, которые наиболее полно и ясно характеризуют основные аспекты деятельности коммерческих банков. Для расчета большинства коэффициентов используются данные периодического регулятивного банковского отчета (а не данные баланса), что намного облегчает процесс вычисления. Конечно же, сотрудники коммерческих банков, занимающиеся анализом финансовой деятельности, а также любые заинтересованные лица могут дополнительно использовать и другие коэффициенты.

§4.Операции коммерческих банков Кыргызстана.

Пассивные операции коммерческих банков.

К пассивными относятся операции, связанные с формированием банковских ресурсов. Банковские ресурсы делятся на собственные и привлеченные. Большое значение имеют пассивные операции, в результате которых образуется собственный капитал банка. Наличие этого капитала служит основанием для привлечения чужих средств. Источниками собственного капитала являются: акционерный капитал, (уставный фонд), резервный капитал (резервный и другие фонды, образованные за счет прибыли) и нераспределенная прибыль.

Акционерный капитал образуется путем выпуска банковских акций, добровольных денежных и материальных взносов акционеров (учредителей) банка. Его увеличение осуществляется по решению собрания акционеров (пайщиков) за счет определения дивиденда, уплачиваемого акционерам из полученной прибыли у, а также продажи дополнительных акций.

В Кыргызстане увеличение уставного фонда происходит, чаще всего по требованию Национального банка. В 1998 году минимальный размер уставного капитала для коммерческих банков Кыргызстана определен - 15 млн. сом.

Резервный капитал (резервный фонд) образуется за счет ежегодных отчислений от прибыли, размер которых устанавливается собранием акционеров. Этот капитал предназначен для покрытия возможных убытков по операциям банка (например, от непогашения ссуд) и других целей, связанных с обеспечением обязательств банка. Его минимальные размеры регулируются в соответствии с банковским законодательством.

Нераспределенная прибыль - это оставшаяся после выплаты дивидендов и отчислений в резервный капитал часть прибыли. Её увеличение возможно за счет накопления прибыли путем инвестирования доходов банка в некоторые типы активов (ссуды или инвестиции).

В структуре пассивов баланса доля собственного капитала незначительна. Однако он должен быть достаточным для выполнения принятых на себя банком обязательств, защиты интересов вкладчиков и других кредиторов, предупреждения банкротства банка. Контролируя деятельность коммерческих банков, государство требует поддержания определенного уровня собственного капитала. Так, Национальный банк КР устанавливает нормативы достаточности капитала коммерческих банков.

Привлеченные средства коммерческих банков формируют преобладающую часть банковских ресурсов и состоят из депозитов (вкладов) и кредитов (займов), полученных банком. Прием средств вкладчиков и других кредиторов - основной вид пассивных операций банков.

Активные операции коммерческих банков.

Мобилизованные денежные средства банки используют для кредитования клиентуры и осуществления своей предпринимательской деятельности. Операции, связанные с размещением банковских ресурсов, относятся к активным операциям банков.

До 80 % банковских активов приходится на учетно-ссудные, или кредитные, операции и операции с ценными бумагами. Огромное значение придается оценке качества активов коммерческих банков. Общий объем активов коммерческих банков КР, подлежащих классификации на 01.07.97 г. составил 965.5 млн. сом. В структуре активов "нормальные" занимают 35.3 % (на 01.01.97 г. - 3.8 %), "удовлетворительные" - 54.2 % (58.3 %), "под наблюдением" - 3.6 % (11.6 %), "субстандартные" - 2.4 % (7.6 %), "сомнительные" - 3.3 % (18.7 %), "потери" - 0.9 %. Отсюда видно, что большую часть активов занимают неклассифицируемые активы (93.4 %). Таким образом, можно говорить, что сейчас кредитный портфель банковской системы в целом относительно надежный.

Фондовые операции.

Другой вид активных операций коммерческих банков - фондовые операции, объектом которых служат различные виды ценных бумаг. Операции банков с ценными бумагами выступают в виде ссуд под обеспечение ценных бумаг и покупки бумаг банком за свой счет.

Ценные бумаги представляют собой фиктивный капитал. Ссуды под ценные бумаги, как правило, не связаны с действительным производством товаров, а служат главным образом инструментом финансирования спекуляций на фондовой бирже.

Существуют также банковские инвестиции в ценные бумаги (покупка банком ценных бумаг различных эмитентов). В результате инвестиций банк становится владельцем портфеля ценных бумаг. Цель такой покупки - либо стремление к дальнейшей перепродаже этих бумаг, либо долгосрочное вложение капитала.

В последние годы коммерческие банки КР в связи со снижением уровня инфляции заметно активизировались на рынке ценных бумаг. Центр тяжести банковского бизнеса смещается к торговле ценными бумагами (в первую очередь государственными). На 01.07.97 г. вложения в ценные бумаги по всем коммерческим банкам КР составили 290.3 млн. сом (13 % от общей суммы активов), при этом ценные бумаги, рассматриваемые как инвестиции, составляют 63.1 %, а ценные бумаги, предназначенные для торговли, соответственно, 36.9 %.

Финансовые услуги коммерческих банков.

Коммерческие банки предоставляют различные услуги (инкассовые, аккредитивные, переводные, торгово-комиссионные и др. операции) за которые взимаются комиссионные вознаграждения, начисления и сборы, приносящие определенный доход. Особое место занимают доверительные (трастовые) операции, которые внешне сходны с посредническими, но выходят за их рамки, и лизинговые операции.

Международные операции коммерческих банков.

В условиях развития в Кыргызской Республике рыночных отношений и становления коммерческих банков возрастает роль международных банковских операций. В настоящий момент имеется несколько банков, которые ведут валютные операции с зарубежными банками, и число их неуклонно растет.

Работа с зарубежными партнерами подразумевает подключение банков Кыргызской Республики к наиболее надежной и оперативной сети международных банковских телекоммуникаций. На сегодня такой системой является сеть SWIFT. Преимущества этой системы давно сделали ее необходимым инструментом в международной банковской деятельности. С помощью системы SWIFT банк может осуществить банковский перевод своему банку-корреспонденту, а также производить другие операции, принятые в международной банковской практике, с высокой степенью надежности и в достаточно короткие сроки, - в течение 20 минут, если оба банка находятся в сети одновременно.

SWIFT - это международная сеть телекоммуникаций, созданная одноименным обществом СВИФТ, полное название которого - Сообщество всемирных интербанковских финансовых телекоммуникаций. Эта организация возникла в начале 70-х годов, когда крупнейшие банки мира уже имели свои локальные автоматизированные системы обработки банковских операций и нуждались в универсальной сети, которая связала бы между собой банки-корреспонденты, несмотря на различия в уровне автоматизации и применяемых технических и программных средств. Создание такой сети явилось главной причиной появления общества СВИФТ и главной его задачей. В настоящее время сетью СВИФТ пользуются не только банки, но и биржи, брокерские и дилерские конторы, расположенные в 105 странах мира.

За последние два десятилетия в деятельности коммерческих банков получило развитие финансирование операций по аренде, или по лизингу (от англ. leasing - аренда).

Лизинг в Кыргызстане.

В начале 1997 года в Национальном банке Кыргызской Республики была создана рабочая группа, которая занимается разработкой закона о лизинге.

Всем известно, что в экономике Кыргызской Республики сельскохозяйственное производство играет не последнюю роль. В силу исторически сложившихся обстоятельств, в агропромышленном секторе наблюдается либо отсутствие сельхозтехники, либо наличие устаревшей. В этой ситуации для развития экономики страны было бы эффективным использование лизинговых операций. Однако для коммерческих банков проведение подобного рода операций не выгодно, так как этот вид деятельности на данный момент не окупается и считается нерентабельным. Лизинговые операции можно будет проводить тогда, когда появится хорошая законодательная база по этому вопросу, и появятся долгосрочные и, главное, дешевые ресурсы. Но пока их нет. На сегодняшний день в лизинговых операциях заинтересованы те финансовые учреждения, которые сумели набрать за прошедшие годы работы определенное залоговое имущество, не нашедшее спроса, из-за высокой стоимости зданий, оборудования, на которые сегодня не находится покупателей, желающих выкупить их сразу.

Лизинг в нашей республике только набирает обороты. Некоторые банки в разное время уже опробовали этот вид услуги, но широко лизинговым сделкам не дает развернуться, во-первых, несовершенство законодательной базы, во-вторых, то, что банки не могут привлечь ресурсы на длительный срок, чтобы купить современное высокотехнологичное оборудование. В этом случае лишь наличие хорошего залогового имущества, которое можно было бы использовать при проведении такого рода операций даст банкирам хорошо заработать. Но и здесь существует проблема: не все заемщики способны предоставить хорошее оборудование в виде залога. Как таковых лизинговых компаний пока ещё нет, лизинговыми операциями занимается в основном Агентство по реорганизации банков и реструктуризации долгов при НБКР, так как залоговым имуществом, оставшимся в наследство от ликвидированных банков, надо как-то распоряжаться. И с одной стороны Агентство в ходе выполнения возложенных на него функций осуществляет реализацию залогов и имущества, переданного в счет погашения долгов. С другой стороны, низкая платежеспособность населения и наличие дорогостоящих залогов затрудняют их реализацию традиционным методом (продажей). И поэтому наиболее целесообразным вариантом активизации процесса реализации залогового имущества является использование лизинга. Однако, Агентство занимается не классическим лизингом, когда финансовая компания, опираясь на свои знания конъюнктуры рынка и располагая собственными средствами, осуществляет лизинговые сделки и получает прибыль, а реализует по договорам лизинга залоги и имущество, предоставленное ссудозаемщиками в счет погашения долгов. Кроме того, с целью обеспечения конкурсности передачи объектов по лизинговым договорам, Агентство вынуждено проводить лизинговые аукционы.

Но в будущем, на мой взгляд, банкам придется расширить спектр предоставляемых услуг, чтобы привлечь новых и не потерять существующих клиентов, тогда-то они и займутся лизинговыми операциями, к тому же, согласно Налоговому кодексу КР, финансовый лизинг относится к финансовым операциям и не облагается налогом на добавленную стоимость, а это довольно существенный плюс в рыночных условиях.

Трастовые операции.

Под трастом в практике банка понимаются доверительные отношения между сторонами, одна из которых принимает на себя ответственность за распоряжение собственностью (имуществом, деньгами, имущественными или иными правами) другой стороны в пользу клиента.

Многие коммерческие банки принимают на себя функции доверенного лица и выполняют в этой роли разнообразные операции для своих индивидуальных и корпоративных клиентов. Например, бизнесмен хочет, чтобы его сын ежегодно получал часть от капитала, находящегося у его отца в банке, а по достижении совершеннолетия получил весь капитал. Некоторые коммерческие банки не выполняют никаких других функций, кроме трастовой. Имеются три основные категории трастовых услуг для физических лиц:

В практике коммерческих банков Кыргызской Республики трастовые операции на сегодняшний день не получили широкого развития из-за ряда отрицательных моментов. Так, банк не сообщает клиенту о направлении использования его средств. Зачастую средства даже частично нельзя получить до окончания срока действия договора, не говоря уж о некоторых случаях банкротства коммерческих банков, когда вся сумма клиента пропадает. В нашей республике этот вид услуг находится в зачаточном состоянии. Хотя его и оказывают некоторые банки (например, банк "Толубай"), он не пользуется особым успехом у населения и предприятий. Но в будущем, неизбежно возникнет потребность в трастовых услугах.

При осуществлении комиссионных операций банки не вкладывают в них свои средства и не предоставляют ссуды клиентам, а выполняют платежные поручения, поэтому и доход банков по комиссионным операциям принимает форму не процента, а комиссии, т.е. вознаграждения за посредничество.

Резервы.По закону банки обязаны хранить резерв в определенной пропорции к своим обязательствам по депозитам. Суммы на резервном счете и кассовая наличность служат первым рубежом, гарантирующим платежеспособность банка. Это первичный резерв банка. Однако этот резерв не обеспечивает общей потребности банка в ликвидных средствах. В случае непредвиденного отзыва депозитов банку понадобится вторая линия резервов, чтобы не отзывать ссуды или продавать ценные бумаги. Ко вторичным резервам относят некоторые виды краткосрочных активов. Это казначейские векселя, ценные бумаги, банковские акцепты. Резервная норма - одна из инструментов фискальной политики государства.

Заключение.

Кредитная система стран с рыночной экономикой состоит из трёх звеньев:

- центральный банк

- коммерческие банки

- специализированные финансовые учреждения (страховые, ипотечные, сберегательные).

Коммерческие банки - это финансовые институты, получившие специальную лицензию от ЦБ, которая позволяет принимать вклады от населения и предприятий, а также предоставлять кредиты. Они обслуживают население и предприятия; занимая деньги от своего имени, они затем ссужают эти средства своим заемщикам.

Коммерческий банк- это кредитное учреждение, реализующее экономические интересы. Банковское дело - как правило, весьма выгодный бизнес, руководствующийся определенными принципами. Один из них – прибыльность. Прибыль банка образуется из разности процентов, взимаемых с клиентов и выплачиваемых им по банковским операциям, а также за счёт комиссионных сборов за оказываемые услуги.

Центральный банк (ЦБ) - это "банк банков". Он имеет дело не с населением, а с коммерческими банками. Основная функция ЦБ - предохранять банковскую систему от крушения, регулировать через предложение денег общую экономическую ситуацию в стране.

Основными функциями коммерческих банков являются:

·мобилизация временно свободных денежных средств и превращение их в капитал,

·кредитование предприятий, государства и населения,

· выпуск кредитных денег,

·осуществление расчетов и платежей в хозяйстве, эмиссионно-учредительская функция.

· консультирование, представление экономической и финансовой информации.

В любой хозяйственной деятельности всегда существует опасность потерь, вытекающая из специфики хозяйственных операций. Опасность таких потерь представляет собой коммерческий риск.

Риски делятся на два вида: чистые и спекулятивные. Чистые риски означают возможность получения убытка или нулевого результата. Спекулятивные риски выражаются в вероятности получить как положительный, так и отрицательный результат. В общем случае к рискам по произвольным банковским операциям относят кредитный, процентный, валютный, портфельный риски и риск упущенной финансовой выгоды.

Банком в Кыргызской Республике является финансово-кредитное учреждение, созданное для привлечения депозитов юридических и физических лиц и других денежных средств и размещения их от своего имени на условиях возвратности, платности, срочности.

Банковская система Кыргызской Республики состоит из Национального (Центрального) банка Кыргызской Республики (Банка Кыргызстана) и коммерческих банков.

С переходом нашей республики от плановой экономики к рыночной особую важность приобретает обеспечение устойчивости коммерческих банков, других финансовых учреждений и их регулирование посредством банковского надзора (в лице Национального банка).

Одной из важнейших составляющих банковского надзора является разработка и установление экономических нормативов для коммерческих банков и других финансовых учреждений:

· Максимальный размер риска на одного заемщика.

· Коэффициенты адекватности (достаточности) капитала.

· Норматив ликвидности.

· Норматив открытой валютной позиции.

В Кыргызстане коммерческие банки выполняют следующие операции и услуги: пассивные, активные, международные, трастовые, лизинговые.

О лизинге Кыргызстана несколько слов: лизинг в нашей республике только набирает обороты. Некоторые банки в разное время уже опробовали этот вид услуги, но широко лизинговым сделкам не дает развернуться, во-первых, несовершенство законодательной базы, во-вторых, то, что банки не могут привлечь ресурсы на длительный срок, чтобы купить современное высокотехнологичное оборудование.

В отношении банков России хочется подчеркнуть, что в годы централизованного планирования в России не было коммерческих банков.

Примерно треть банков России - это крупные банки со значительным участием государственного капитала, такие, как Промстройбанк, Россальхозбанк, Сбербанк, Мосбизнесбанк.

Второй эшелон коммерческих банков России - это коммерческие банки молодого поколения, такие, как Инкомбанк, Кредобанк, Столичный Менатеп, Империал, Автовазбанк и др. - непотопляемые авианосцы российского бизнеса". В 1995 г. пять российских банков, рейтинг которых публикуется в английском журнале "Банкир", вошли в число тысячи крупнейших банков мира. Это Внешторгбанк, Сбербанк РФ, Токобанк, Инкомбанк, Империал.

К 1993 г. сложилась ситуация, когда банковские учреждения в России действовали исключительно как универсальные банки без специализации.

Банковская система может быть использована для регулирования экономической ситуации в стране. Регулирование денежного предложения, деловой активности осуществляется через банковскую систему путем определенной кредитно-денежной политики Центрального банка. Российские банки начали выходить на международный финансовый рынок. Во Франкфурте на - Майне, например, появилось представительство Инкомбанка, банк "Столичный" открыл свои отделения в Германии и в Австрии, "Российский кредит" - в Швейцарии и на Кипре и т.д.

Коммерческие банки играют немаловажную роль в жизни общества, государства, предприятий. Сегодня, в условиях развития товарного и становлении финансового рынка, резко меняется структура банковской системы. Появляются новые виды финансовых учреждений, новые кредитные инструменты и методы обслуживание клиентов. Идет поиск оптимальных форм устройства кредитной системы, эффективно работающего механизма на рынке капиталов, новых методов обслуживания коммерческих структур. Задача усложняется тем, что кроме чисто экономических трудностей добавляются социальные: постоянно меняется законодательная база; разгул преступности в стране - как следствие - желание мафиозных структур прибрать к рукам такое высокодоходное в условиях инфляции дело, как банковское; стремление большинства банкиров получить сиюминутную прибыль - как следствие - развитие только одного направления деятельности, что ведет к угрозам банкротства отдельных банков и кризисам банковской системы в целом.

Понятно, что недостаточно просто объявить о создании новых кредитных институтов. Коренным образом должна измениться вся система отношений внутри банковского сектора, принципы взаимоотношений банков и их клиентов, необходимо изменить психологию банкира, воспитать нового банковского работника - хорошо образованного, думающего, инициативного и готового идти на обдуманный и взвешенный риск. На это требуется время. Необходимо, путем вдумчивого изучения зарубежной практики, восстановить утраченные рациональные принципы функционирования кредитных учреждений, принятые в цивилизованном мире и опирающиеся на многовековой опыт рыночных финансовых структур.

AnnotationThe business banks are credit institutions realizing economic interests of the population, state, of the enterprises etc. also they have the purposes and problems, which they before themselves have delivered. One of the purposes of a business bank is a receiving of the maximum profit. The profit of bank is formed of a difference of percents(interests) levied from the clients and paid him(it) on banking operations, and also at the expense of commissions of the taxes for rendered services. Other important purpose of a business bank is « more cheaply to purchase - more dearly(more expensively) to sell ». The business banks have grown out of transition from on-line controlled economy to market. The business banks base the activity on hazard and profit. But then monopoly was abolished. So, by the end of 1991 on territory former USSR acted 1616 business banks, from which approximately 1500 - in Russian Federation, together with branches their quantity(amount) has constituted 3500.

The course job consists of three chapters, which describe business banks and their basic operations.

In the first chapter the role of business banks in credit system is described. The role them is very great for the population and state. The basic functions of business banks and communication(connection) of a central bank with business banks there are described.

In the second chapter the passive and active operations of business banks, financial services (trust,leasing,factoring) are described.

In thirds to chapter some aspects from the law in Kyrgyz republic « About banks and banking in republic Kyrgyzstan » from the 29-th of July, 1997 are presented. Besides the law in this chapter the classification of banks of Kyrgyzstan is presented. 19 banks and two not bank specialized credit institutions acted on September 1, 1997 in Kyrgyzstan.

It is necessary to allocate in this chapter four economic specifications, established(installed) by a national Bank in Kyrgyz republic.

Is very creditable for our republic that at the present moment there are some banks, which conduct currency transactions with foreign banks and the number them steadily grows. The communication(connection) of the Kirghiz banks with foreign is realized through an operative network SWIFT.

Аннотация

Коммерческие банки - это кредитные учреждения, реализующие экономические интересы населения, государства, предприятий и т.д. и они имеют свои цели и задачи, которые они перед собой поставили. Одна из целей коммерческого банка – это получение максимальной прибыли. Прибыль банка образуется из разницы процентов, взимаемых с клиентов и выплачиваемых им по банковским операциям, а также за счет комиссионных сборов за оказываемые услуги. Другой важной целью коммерческого банка является “подешевле купить – подороже продать”. Коммерческие банки явились результатом перехода от централизованно- управляемой экономики к рыночной. Коммерческие банки базируют свою деятельность на риске и прибыли. Но потом монополия была упразднена. Так, к концу 1991 года на территории бывшего СССР действовало 1616 коммерческих банка, из которых примерно 1500 – в Российской Федерации, вместе с филиалами их количество составило 3500.

Курсовая работа состоит из трёх глав, которые описывают коммерческие банки и их основные операции.

В первой главе описана роль коммерческих банков в денежно – кредитной системе. Роль их очень велика для населения и государства. Там же описаны основные функции коммерческих банков и связь центробанка с коммерческими банками.

Во второй главе описаны пассивные и активные операции коммерческих банков, финансовые услуги (трастовые, лизинговые, факторинговые).

В третьей главе представлены некоторые аспекты из закона Кыргызской республики “О банках и банковской деятельности в республике Кыргызстан ”от 29-го июля 1997 года. Помимо закона в этой главе представлена классификация банков Кыргызстана. На 1 сентября 1997 года в Кыргызстане действовало 19 банков и два небанковских специализированных кредитных учреждения.

Здесь же выделены четыре экономических норматива,

установленных Национальным банком КР.

Очень похвально для нашей республики то, что в настоящий момент имеется несколько банков, которые ведут валютные операции с зарубежными банками и число их неуклонно растёт. Связь киргизских банков с зарубежными осуществляется через оперативную сеть SWIFT.

Аннотациясы

СПИСОК ЛИТЕРАТУРЫ.

1. "1000 терминов рыночной экономики": Справ.уч.пос./ Амбарцумов

А.А., Стерликов Ф.Ф. - Москва, 1993 г.

2. Булатов А. С. "Экономика": - Москва, 1997 г.

3. "Банковский менеджмент": Пер.с англ./Фишер С., Дорнбуш Р.

-Москва, 1997 г.

4. "Вечерний Бишкек": газета / Бишкек, 1997 г.

5. Бабичев Ю.А “Банковское дело ”.Москва –1993 г.

6. "Банковский вестник": журнал / Бишкек, N 1-12 1995, 1996, 1997 гг.

7. “Банки и банковские операции ” / Под ред. Е.Ф Жукова, Москва 1995 г.

8. "Банкир": газета / Бишкек, 1997 г.

9. "Деньги и кредит": журнал / Москва, N 1-12 1996, 1997 гг.

10. "Деньги, банковское дело и денежно-кредитная политика":/ Долан Э., Кэмпбэлл К., Кэмпбэлл Р.- Москва, 1991 г.

11.Закон Кыргызской республики “О банках и банковской детельности в республике Кыргызстан ”от 29-го июля 1997 года.

12. "Экономика": Пер.с англ./ Фишер С., Дорнбуш Р., Шмалензи Р.

- Москва, 1993 г.

13. "Общая теория денег и кредита": Учебник/ Под ред. проф. Е.Ф.

Жукова. - Москва, 1995 г.

14. Казаков А. П. и Минаева Н.В “Экономика”,Москва – 1996 г.

15. Колесников: “Банковское дело ”, Москва – 1996 г.

16. Лаврушин О.И “Банковские операции ”, Москва – 1995 г.

17. "Словарь терминов рыночной экономики":/ Под ред. В. М. Питерского - Москва, 1994 г.

18. "Операции коммерческих банков": Усоскин В.М. - Москва, 1995 г.

19. В.П. Поляков и Московкина Л.А. : ”Основы денежного обращения и кредита”.Москва –1997 г.

20. Г.И. Рузавин : “Основы рыночной экономики”, Москва – 1996 г.

21. "Финансы": журнал / Москва, N 1-12 1996, 1997 гг.

22. "Финансы. Денежное обращение. Кредит": Учебник/ Под ред. проф.

чл. корр. РАЕН Л.А.Дробозиной. - Москва, 1997 г.

23. Усоскин В.М. Современный коммерческий банк: управление и структура Москва 1993 г.

24. "Экономикс": Пер. с англ./ Макконелл К.Р., Брю С.Л. -

Москва, 1992 г.

25. "Эксперт": журнал / Москва, N 1-12 1996 г.

26. "Экономика": журнал / Москва, N 1-12 1996 г.

Похожие работы

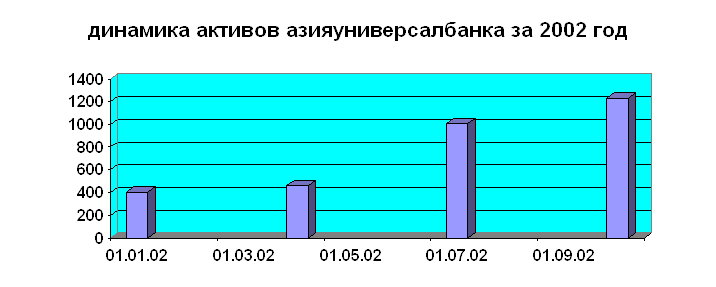

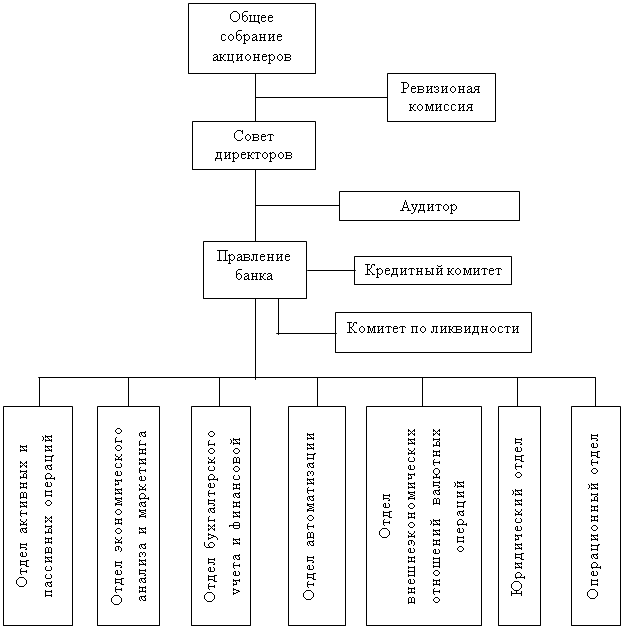

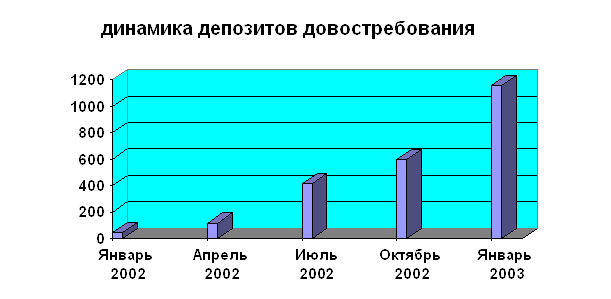

... . Дело за ассоциацией банков и Национальным Банком Кыргызской Республики, которые должны договориться о дальнейшей стратегии развития рынка и деятельности банков на этом рынке. Глава 2 Анализ управления банком в рыночных условиях. 2.1 Позиции занимаемые на рынке АЗИЯУНИВЕРСАЛБАНКом. Акционерный коммерческий «АзияУниверсалБанк» зарегистрирован 22 августа 1997 года. Лицензия НБКР №039. За ...

... с участием в них государства), а также наличие полноценной и достаточно обширной информации. Оценив возможную рыночную позицию нового продукта, банк определяет стратегию ценообразования на него. Ценовая политика коммерческого банка предполагает установление цен на различные банковские продукты и их изменение в соответствии с изменением рыночной ситуации. Ее объектами являются процентные ...

... , а другие нетрадиционные для банка услуги. СВОЙСТВА БАНКОВСКИХ УСЛУГ: не могут быть произведены про запас, носят производительный характер, объектом банковских услуг выступает капитал, охватывают активные и пассивные операции, не являются монополией только банка, могут относиться к небанковским операциям. Эволюция ...

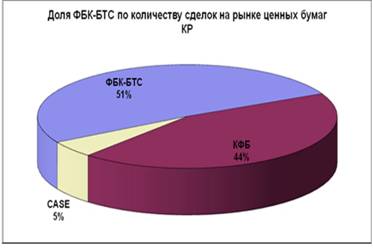

... торгов путем оповещения своих членов о месте и времени проведения торгов, о списке и котировке ценных бумаг, допущенных к обращению, о результатах торговых сессий. 3. Годовой отчет Кыргызской Фондовой биржи За 2010 год на торговой площадке «Фондовая биржа Кыргызстана – БТС» было заключено 810 сделок, общим объемом 572,476 млн.сом с количеством ценных бумаг 10 824 942 штук. В 2010 году ЗАО ...

0 комментариев