Навигация

Иностранное инвестирование в РФ

ВВЕДЕНИЕ

Со времен Петра I Россия привлекала инвестиции для развития своей экономики. Петр I "вкладывал капитал" - платил немалые деньги иностранным офицерам и инженерам, которых он принимал на русскую государственную службу. Екатерина II тысячами приглашала в Россию иностранных колонистов, особенно немцев, предоставляя им в долгосрочную аренду пахотные земли в Поволжье, откуда и пошли затем "советские немцы". Иностранные инвестиции всегда нужны были России. Так что же такое «инвестиции»? Понятие «инвестиции», «иностранные инвестиции» можно определить по-разному. Само слово «инвестиции» английского происхождения (investments) и означает «капиталовложения». С экономической точки зрения существует множество ее определений, но, как мне кажется, наиболее точное и популярное определение мы находим у П. Самуэльсона – «Инвестирование – отказ от использования доходов на текущее потребление в пользу капиталообразования и ожидаемого расширения потребления в будущем»1. Что же касается определения, заложенного в действующее законодательство, то под инвестициями оно понимает «денежные средства, банковские вклады, паи, акции, ценные бумаги, технологии, машины, оборудование, лицензии, патенты, в том числе на товарные знаки, кредиты, а также имущественные и неимущественные права, включая интеллектуальную собственность»2, то есть оно отражает только возможные направления инвестиций и не дает представления об их экономическом содержании.

Сегодня российская экономика переживает глубочайший кризис, что сказывается во всех сферах жизни россиян и, в первую очередь, на социальной сфере, что в свою очередь вызывает социальную напряжённость в обществе. Правительство всеми силами пытается преодолеть этот кризис, однако довольно безуспешно. Дефицит бюджета не позволяет правительству справиться с кризисом своими силами, поэтому оно вынуждено привлекать и другие средства, помимо бюджета. Помочь государству в преодолении экономического кризиса призваны инвестиции (Инвестиционные же потребности достаточно высоки и оцениваются суммами до 20 млрд. долл. в год.3)

Об инвестициях сказано уже немало: все российские политики давно уже склоняют это слово на разные лады, понимая, что без инвестиций российскому производству не выжить, однако до недавнего времени в нашей стране политическая ситуация складывалась не лучшим образом, политическая нестабильность сдерживала потоки инвестиций, готовых хлынуть на новый, а значит прибыльный, рынок. Никто не хотел вкладывать деньги в стране, которая через пару месяцев может снова стать коммунистической, а значит деньги, вложенные в производство, попросту пропадут. Так по итогам опроса в 1996 г. согласно классификации рискованности новых рынков, разработанной английской компанией «Мечент Интернэшнл груп» Российская Федерация занимает первое место в мире по уровню политических рисков для инвесторов и четвертое место по уровню бюрократизма и коррупции (после Индонезии, Китая, Пакистана)1. Учитывая серьезное технологическое отставание российской экономики по большинству позиций, России необходим иностранный капитал, который мог бы принести новые (для России) технологии и современные методы управления, а также способствовать развитию отечественных инвестиций. Кроме того, привлечение иностранного капитала в материальное производство намного выгоднее получения кредитов для закупок необходимых товаров, которые лишь умножают общий государственный долг.

Опыт многих развивающихся стран показывает, что инвестиционный бум в экономике начинается с прихода иностранного капитала. Создание собственных передовых технологий в ряде стран начиналось с освоения технологий, принесенных иностранным капиталом.

Проблема инвестиций в нашей стране настолько актуальна, что разговоры о них не утихают. Эта проблема актуальна, прежде всего, тем, что на инвестициях в России можно нажить огромное состояние, но в то же время боязнь потерять вложенные средства останавливает инвесторов. Но все же, в настоящее время в России перспективы для инвесторов слишком многообещающие, чтобы их игнорировать. В суммарном ВВП всех новых рынков доля России свыше 25%. Причем это естественный нарождающийся рынок, где есть своя космическая программа, инфраструктура, и реальные возможности для ее реализации. Отсутствие в настоящее время рыночной конкуренции со стороны национальных предпринимателей, дешевая рабочая сила, емкий рынок дешевого сырья и всепоглощающий рынок потребления, и, самое главное, высокий процент прибыли, во много раз превышающий среднюю прибыль в странах со зрелой рыночной экономикой. По самым скромным расчетам, у России больше природных ресурсов (10,2 трлн. долл.), чем у Бразилии (3,3 трлн. долл.), Южной Африки (1,1 трлн.), Китая (0,6 трлн.) и Индии (0,4трлн.), вместе взятых2. Российский рынок - один из самых привлекательных для иностранных инвесторов, однако, он также и один из самых непредсказуемых, и иностранные инвесторы мечутся из стороны в сторону, пытаясь не упустить свой кусок российского рынка и, в то же время, не потерять свои деньги. При этом иностранные инвесторы ориентируются, прежде всего, на инвестиционный климат России, который определяется независимыми экспертами и служит для указания на эффективность вложений в той или иной стране.

Однако государственная инвестиционная политика сейчас направлена именно на то, чтобы обеспечить инвесторов всеми необходимыми условиями для работы на российском рынке, и потому в перспективе мы можем рассчитывать на изменение ситуации в российской экономике в лучшую сторону. Так активизации иностранных инвестиций в российскую экономику способствовал Указ Президента РФ от 25 января 1995 г. №73 «О дополнительных мерах по привлечению иностранных инвестиций в отрасли материального производства Российской Федерации».1 Также действуют организации, занимающиеся вопросами содействия инвестициям в экономику: Госинкор, Российская финансовая корпорация, Росзарубежцентр и др.2

Огромное значение для России имеют не только иностранные, но и внутрироссийские инвестиции, ведь множество людей во время становления рыночной экономики “сколотили” себе огромные состояния, которые в данный момент лежат в европейских и американских банках, иными словами используются для инвестиций в зарубежных странах. Российские потенциальные инвесторы давно уже не доверяют правительству, это недоверие обусловлено, прежде всего, сложившимся стереотипом отношения к власти у россиян - “правительство работает только на себя”. Государство всеми силами пытается вернуть эти деньги из-за рубежа в российскую экономику, что даст ощутимый толчок развитию российского производства. По данным правоохранительных органов из России было вывезено, начиная с 1991 года, около 150 млрд. дол. и не трудно представить себе как эти деньги проявили бы себя в российской экономике.

Конечно, такое положение обусловлено неблагоприятным инвестиционным климатом в стране, как для отечественных, так и для иностранных капиталовложений. Его улучшению не способствовало, как предполагалось, повышение уровня открытости экономики за счет либерализации внешнеэкономической деятельности. Не смогла исправить и улучшить положение и государственная политика в области привлечения иностранных инвестиций. За несколько лет реформ не удалось разработать и внедрить в практику эффективный, стабильно действующий механизм, стимулирующий приток зарубежного капитала в экономику России.

Отсутствие стабильного законодательства, учитывающего современные российские социально-экономические реалии, недоступная для понимания с точки зрения цивилизованного бизнеса система налогообложения, неконвертируемость рубля, нестабильность рублевого пространства, неясность в определении прав собственности, отсутствие реальных льгот и привилегий для иностранного капитала, криминальная обстановка вкупе с коррумпированным государственным аппаратом - вот что отпугивает зарубежных инвесторов от рынка России. Но это же препятствует активизации деятельности и отечественных инвесторов, которые смогли бы достаточно весомо и эффективно работать в рациональной экономике, а не бежать за рубеж в поисках рентабельного применения, или обменивать средства на иностранную валюту.

Так, например, российским руководителям вновь и вновь напоминают: если налоги высоки, инвесторы быстро уходят из страны. На переговорах в Лондоне представителю нашего Минфина прямо заявили: мы не против того, чтобы вы меняли фискальное обложение. Но, пожалуйста, делайте это до начала финансового года, а не в середине его. Иначе "летят" все составленные бюджеты, производственные планы. Доходит до абсурда: нередко зарубежным вкладчикам капитала в российский ТЭК выгодней оставлять нефть в недрах, чем выкачивать, - настолько тяжелым оказывается налоговое бремя.

А как относятся к инвестициям простые россияне? Нужны ли россиянам иностранные инвестиции?

Из двух противоположных утверждений, предложенных респондентам в недавнем опросе, большинство согласилось с таким: «Для защиты российской экономики следует ограничить приток западного капитала в Россию» (44%). Заметно меньше тех, по мнению которых «Вложение в Россию западного капитала способствует подъему российской экономики» (36%). Респондентов также спрашивали: «Как бы вы отнеслись к тому, чтобы американцы стали вкладывать свой капитал в развитие той местности (области, края, республики), где вы живете?». Этот же вопрос задавался и три года назад. Сравним полученные данные (в % от числа опрошенных): Июнь-95: Хорошо – 43, Плохо – 32, Безразлично – 25. Май – 98: Хорошо – 43, Плохо – 40, Безразлично – 17.

Обращает на себя внимание тот факт, что доля безразличных к возможности получения иностранных инвестиций за прошедшие три года заметно сократилась, а определившиеся в этом вопросе пополнили группу противников вложения иностранных капиталов в экономику России. 1

Данная курсовая работа создана в момент инвестиционного кризиса в России, в момент, когда иностранные инвестиции сокращаются с каждым месяцем, я не случайно привел сноску опроса проведенного недавно в России, идея расширения иностранных инвестиций становится все менее популярной в российском обществе, в то время как она актуальнейшая и сложнейшая задача российской экономики.

Так как эта тема довольно обширная для изучения, и написать все (история, структура, динамика, методы регулирования, проблемы, решения и т.д.) об инвестициях в пределах курсовой невозможно, будут даны самые основные и последние цифры и факты на сегодняшний день, а также наиболее главные и актуальные главы. Так, в первом пункте моей курсовой работы рассмотрены основные формы и цели иноинвестиций в РФ, их структура. Во втором пункте показана динамика инвестиций, современное состояние и их перспективы. Совместные предприятия, как одни из самых распространенных форм инвестирования в российскую экономику в наши дни будет рассмотрены в третьем пункте работы. Четвертый пункт включает самые главные проблемы иностранных инвесторов за 1998 г. В последнем пункте приведены пути и меры по привлечению иностранных инвестиций.

Хотелось бы еще заметить, что я намеренно подробно не рассмотрел международные кредиты и помощь, так как именно прямые и портфельные инвестиции показывают реальное положение инвестиций в любой стране, в то время как международные кредиты и помощь сильно зависят от политических установок. Так последний кредит МВФ, который, как ни странно, довольно легко достался нам, имел какую-то зависимость от косовской ситуации (18% общего фонда МВФ принадлежит США, а «Большой семерке» – 44,8%).

В работе приводится фактический материал по данным российских средств массовой информации, использовано много новейших российских и иностранных материалов из ресурсов интернета, а также сделаны попытки анализа на основе этого материала. Также широко использована литература российских и зарубежных авторов по данной теме.

ФОРМЫ И ЦЕЛИ ИНОСТРАННОГО ИНВЕСТИРОВАНИЯ В РОССИЮ

Рассмотрим инвестирование как многосторонний процесс. По определению инвестициями являются долгосрочные вложения капитала в различные отрасли хозяйства с целью получения прибыли. Однако необходимо учитывать, что осуществление инвестиций, в том числе иностранных, должно быть взаимовыгодным процессом, то есть приносить прибыль как объекту, на которого последнее направлено, так и субъекту (инвестору).

В мировой практике выделяют три основные формы инвестирования:

Прямые, или реальные, инвестиции (помещение капитала в промышленность, торговлю, сферу услуг — непосредственно в предприятия).

Портфельные, или финансовые, инвестиции (инвестиции в иностранные акции, облигации и иные ценные бумаги).

Среднесрочные и долгосрочные международные кредиты и займы ссудного капитала промышленным и торговым корпорациям, банкам и другим финансовым учреждениям.

Прямые инвестиции могут обеспечивать инвестирующим корпорациям либо полное владение инвестируемой компанией, либо позволяют устанавливать над ней фактический контроль. Иногда для этого необходимо иметь не более 10% акционерного капитала.

Основными способами привлечения прямых иностранных вложений в экономику России являются:

привлечение иностранного капитала в предпринимательской форме путем создания совместных предприятий (в том числе - путем продажи зарубежным инвесторам крупных пакетов акций российских акционерных обществ);

регистрация на территории России предприятий, полностью принадлежащих иностранному капиталу;

привлечение иностранного капитала на основе концессий или соглашений о разделе продукции;

создание свободных экономических зон (СЭЗ), направленное на активное привлечение зарубежных инвесторов в определенные регионы страны

На заседании Консультативного совета по иностранным инвестициям в России (проходившем в Москве 15-16 марта 1998 г.) было отмечено, что общий объем иностранных инвестиций к началу 1998 г. достиг 21, 8 млрд. долл., из них 10 млрд. в виде прямых инвестиций. Наиболее крупный прирост прямых инвестиций наблюдался в 1997 г. – 4 млрд. долл., 38,1% инвестиций (1993 г. – 0,8 млрд., 1994 г. – 1 млрд., 1995 г. – 2 млрд., 1996 г. – 2, 8 млрд.)1. В 1998 г. – 1, 5 млрд., 28,6% инвестиций2. Следует отметить, что указанный уровень иностранных вложений является (учитывая масштабы российской экономики) крайне низким, особенно на фоне привлечения зарубежных инвестиций другими странами мира. Так, в последние годы ежегодный приток только прямых иностранных вложений в экономику Таиланда достигал 2,5 млрд долларов, Мексики и Малайзии - 10 млрд долларов, Китая - 25 млрд долларов, а в экономику США - 60-65 миллиардов долларов3.

Ведущими инвесторами являются развитые экономически страны, в первую очередь США, но за последние 20 лет их доля в общей сумме зарубежных прямых инвестиций сократилась с 55% до 44%, доля же стран Западной Европы и Японии возросли (соответственно с 37% до 44% и с 1% до 10%)4.

Значительны также изменения и в направлениях прямых инвестиций: до второй мировой войны основная часть капиталовложений приходилась на отсталые страны, тогда как в последнее время вкладчиков притягивают страны с уже развитой экономической системой. Объясняется данное поведение сдвигами в отраслевой структуре инвестирования, которое теперь преимущественно сосредотачивается в обрабатывающей промышленности, а внутри нее — в наукоемких и высокотехнологичных отраслях. Импортером капитала становится и США, причем последние годы здесь приток прямых инвестиций даже превышает их отток.

Портфельные инвестиции — основной источник средств для финансирования акций, выпускаемых предприятиями, крупными корпорациями и частными банками. В послевоенный период объем таких инвестиций растет, что свидетельствует об увеличении количества частных инвесторов. Посредниками же при зарубежных портфельных инвестициях в основном выступают инвестиционные банки (посреднические организации на рынке ценных бумаг, занимающиеся финансированием долгосрочных вложений).

На движение данного вида инвестиций оказывает влияние разница в норме процентных ставок, выплачиваемых по различным ценным бумагам. Так, высокая норма процентных ставок в США привлекла множество иностранных инвесторов, особенно японских.

В 70 — 80 гг. произошел взрыв роста международных кредитов, что привело к образованию мировой кредитно-финансовой сферы. Международный рынок ссудных капиталов растет особенно высокими темпами: его валовый объем увеличился с 10 млрд. долларов в 1960 году до 2395 в конце 80 гг. Основная доля этих сумм приходится на межбанковские операции.

В настоящее время международный рынок ссудных капиталов разделяется на денежный рынок и рынок собственно капиталов.

Денежный рынок — рынок краткосрочных кредитов (до одного года). С их помощью корпорации и банки пополняют временную нехватку оборотных средств.

Рынок капиталов — рынок среднесрочных (от 2 до 5 лет) банковских кредитов и долгосрочных (свыше 10 лет) займов, которые предоставляются в основном при выпуске и приобретении ценных бумаг.

С помощью средств зарубежных портфельных инвесторов возможно решение следующих экономических задач:

пополнение собственного капитала российских предприятий в целях долгосрочного развития путем размещения акций российских акционерных обществ среди зарубежных портфельных инвесторов;

аккумулирование заемных средств российскими предприятиями для реализации конкретных проектов путем размещения среди портфельных инвесторов долговых ценных бумаг российских эмитентов;

пополнение федерального и местных бюджетов субъектов Российской Федерации путем размещения среди иностранных инвесторов долговых ценных бумаг, эмитированных соответствующими органами власти;

эффективная реструктуризация внешнего долга Российской Федерации путем его конвертации в государственные облигации с последующим размещением их среди зарубежных инвесторов.

В 1997 г. портфельные инвестиции составили 3,3% к общему числу инвестиций1, а в 1998 г. – 1, 6%2.

На этом фоне возросли прочие инвестиции (торговые кредиты, кредиты международных финансовых организаций, кредиты правительств зарубежных стран под гарантии Правительства РФ и др.) – 69,8% инвестиций, увеличилось на 31% от соответствующего показателя прошлого года.

В последние годы на международном рынке используются нетрадиционные формы долгосрочного финансирования, например проектное финансирование, заключающееся в предоставлении крупных кредитов под конкретные промышленные проекты предприятий. Таким образом, указанная форма долгосрочного кредитования сближается с прямыми инвестициями.

Производя инвестиции в России, иностранные компании и банки могут преследовать следующие цели:

1) Получение высокой нормы прибыли при создании производств по выпуску продукции, которая дефицитна в России, или цены на которую в России значительно выше мировых;

2) Использование факторов производства, цена которых в России ниже мировой: сравнительно дешевая (но квалифицированная) рабочая сила, низкая цена некоторых видов сырья;

3) Использование сравнительно богатых месторождений полезных ископаемых и других природных ресурсов, разработка которых в России дешевле, чем в других странах, или доступ к которым в других странах затруднен;

4) Встраивание российских предприятий в технологические цепочки иностранных финансово-промышленных групп, что обычно достигается покупкой российских поставщиков сырьевых ресурсов и полуфабрикатов;

5) Покупка потенциально эффективных российских предприятий (обычно экспортно-ориентированных) по низкой цене с целью получения высокой прибыли после ограниченных инвестиций в создание системы сбыта, проведение маркетинга и реструктуризации номенклатуры производимой продукции;

6) Продвижение на российский рынок своей продукции: создание торгово-сбытовой сети, сборочных производств, сервисных предприятий, внедрение своих стандартов на российском рынке. К инвестициям такого типа подталкивают и высокие таможенные сборы;

7) Использование морально устаревшего или экологически вредного оборудования, которое невозможно эффективно использовать в развитых странах. Выпуск устаревшей продукции, технология производства которой хорошо отработана;

8) Инвестирование средств российского происхождения под видом иностранных, чтобы иметь больше возможностей для защиты капитала от действий властей.

Анализируя вышеизложенное можно сделать вывод, что в данное время снизились прямые и портфельные инвестиции (инвестиции компаний, банков и др.), самые распространенные инвестиции среди развитых стран, что говорит о «непопулярности» инвестирования в Россию среди простых инвесторов, и, соответственно, возросла доля прочих (помощи, государственные кредиты). Думаю, что иностранные компании бояться вкладывать деньги в современную Россию, хотя целей иностранных компаний в России много.

ДИНАМИКА И СОВРЕМЕННОЕ СОСТОЯНИЕ ИНОСТРАННЫХ ИНВЕСТИЦИЙ В РОССИИ

Активная деятельность по привлечению иностранных инвестиций в отечественную экономику началась в СССР в годы перестройки - в 1987 году были приняты первые нормативные документы о создании и функционировании совместных предприятий российских организаций с зарубежными партнерами, которые положили начало регулированию прямых иностранных инвестиций в российскую экономику. Важнейшим законодательным актом, и по сей день регулирующим деятельность иностранных инвесторов в России, явился принятый в 1991 году закон “Об иностранных инвестициях в РСФСР”. Главным результатом принятия этого закона стало предоставление предприятиям с иностранными инвестициями национального режима, при котором такие предприятия пользуются на территории страны равными юридическими правами и несут равные обязанности с чисто российскими предприятиями (за исключением деятельности в некоторых стратегических отраслях экономики). Процесс массовой приватизации в России в 1992-94 годах, стремительное развитие российского рынка ценных бумаг и создание его нормативной базы впервые в отечественной истории создали предпосылки для развития зарубежных портфельных инвестиций в России. Вместе с тем, несмотря на определенный прогресс в последнее время, противоречивость, неполнота и нестабильность нормативно-правовой базы остаются одними из важнейший препятствий на пути привлечения иностранных инвестиций в Россию.

Статистика иностранных инвестиций в российскую экономику весьма противоречива. Министерство экономики, Центральный Банк РФ, Госкомстат России и зарубежные экономические институты, ведущие такую статистику, дают существенно отличающиеся друг от друга данные. Если пользоваться данными Госкомстата, накопленный объем вложений иностранного капитала в Россию к началу 1998 года составил около 12 млрд долларов, из которых около 10,7 млрд долларов пришлось на прямые инвестиции и около 1,5 млрд - на портфельные, а по данным Министерства экономики, было отмечено, что общий объем иностранных инвестиций к началу 1998 г. достиг 21,8 млрд. долл., из них 10 млрд. долларов в виде прямых инвестиций. При этом динамика иностранных вложений по годам крайне неравномерна - так, их средний ежегодный объем в 1992-98 годах составлял около 2 млрд. долларов: 1993 г. – 0,8 млрд., 1994 г. – 1 млрд., 1995 г. – 2 млрд., 1996 г. – 2,8 млрд., 1997 г. – 4 млрд., в 1998 г. – 1, 5 млрд.1

Нам же необходимо выйти на уровень ежегодного освоения иностранных инвестиций в размере 10-12 млрд. долларов как минимум. Для сравнения: иностранные инвестиции во всем мире составили в 1995 г. 325 млрд. долл., доля России в них – меньше 1%.2

Международный финансовый журнал «Евромани» периодически публикует экспертную оценку показателя риска зарубежного инвестирования, оцениваемого по 100-бальной шкале. Чем выше этот показатель, тем степень риска ниже, и наоборот. По данным этого журнала, по состоянию на 1993 г. показатель степени риска вложений в российскую экономику составляет 18,13. Для сравнения укажем, что в Японии, например, он составляет 99,44; в США – 99, 07; во Франции – 96,46; в Эстонии – 23,35. Более того, налицо не только низкий уровень привлекательности инвестиционного климата России, но и устойчивое ухудшение инвестиционного рейтинга в мировой иерархии. Так, по данным американской группы «Бизнес риск Интернэшнл» в списке из 132 государств, «опасных» для инвестирования, СССР накануне своего распада в 1991 г. занимал 58-е место. В рейтинг-листе стран, привлекательных для инвестирования, журнала «Евромани» в 1992 г. России отводилось уже 129-е место, а в 1993 г. – 149-е из 169 стран.3 По другим оценкам, где наивысшее значение риска соответствует 100 баллам, Россия к началу 1995 г. имело 95 баллов4.

Причиной такой ситуации является сохраняющийся неблагоприятный инвестиционный климат России, основными характеристиками которого являются:

высокая общая политическая нестабильность, в частности нестабильность законодательства;

резкий спад производства начиная с 1991 года, следствием которого, в частности, является резкое сокращение внутреннего спроса на промышленную продукцию и услуги;

несовершенство нормативно-правовой базы в экономике в целом и в области иностранных инвестиций в частности;

высокий уровень налогообложения и внешнеторговых пошлин;

фактическое отсутствие единой государственной политики в области привлечения иностранных инвестиций;

высокие темпы инфляции (Диаграмма 1).

Все эти причины приводят к тому, что в рейтингах инвестиционной привлекательности Россия находиться на до обидного низком для ранее великой державы уровне.

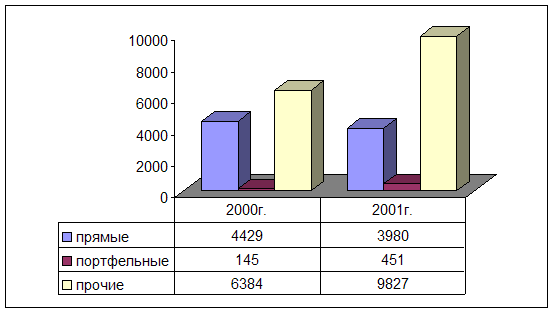

По итогам 1998 г. объем иностранных инвестиций в российском ВВП составляет около 3%. Общий объем иностранных инвестиций на конец года оценивается в размере 11,773 млрд.долл., что ниже уровня 1997 года на 4,2%.1 (оценка иностранных экспертов).

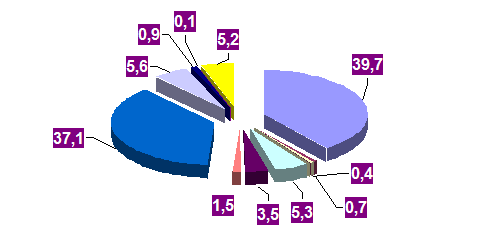

Структура иностранных инвестиций в 1998 году претерпела изменения за счет значительного сокращения доли прямых и портфельных иностранных инвестиций. (Диаграмма 2).

Прямые инвестиции сократились за этот период в 1,6 раза (что составляет 3,36 млрд.долл.), портфельные инвестиции - в 3,6 раза и снизились до уровня в 1,91 млн.долл. Прочие инвестиции (торговые кредиты; кредиты, полученные от международных финансовых организаций, кредиты Правительств иностранных государств под гарантии Правительства Российской Федерации; банковские вклады и т.д.) оцениваются в 1998 году в размере 8,22 млрд.долл., что выше соответствующего периода 1997 года на 31%. Общий объем накопленных иностранных инвестиций (включая все инвестиции) на 1 января 1999 года составляет 35,338 млрд.долл2.

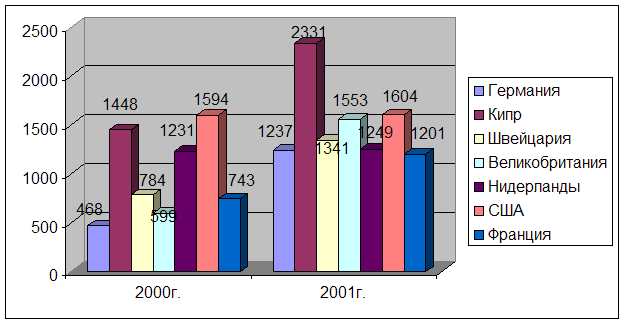

Анализ ретроспективных тенденций привлечения прямых иностранных инвестиций свидетельствует о постоянном снижении темпов роста и показывает, что при сохранении внутренней нестабильности в 1997 - 1998 гг. наблюдались тенденции к сокращению масштабов инвестиционных вложений в российскую экономику. Так, по итогам 1 квартала и 1 полугодия прямые иностранные инвестиции составляли, соответственно, 86% и 54% к аналогичному периоду 1997 года (Диаграмма 3). В целом за 1998 год объем привлеченных прямых иностранных инвестиций составил 63% от аналогичного показателя 1997 года 1.

Падение мировых цен на энергоносители (осенью 1997 г.) привело к резкому сокращению доходов российских нефтегазовых компаний (почти на 1 млрд. долл. ежемесячно). В этих условиях перед западными инвесторами возникла проблема либо переориентировать свои краткосрочные портфельные вклады в долгосрочные инвестиции, либо начать массовую переброску таких мобильных средств в другие страны. Многие пошли по второму пути. Кстати, во время правительственного кризиса в августе-сентябре 1998 г. иностранные вложения в российские ценные бумаги также стали сокращаться, вызвав резкое обострение на фондовой бирже страны.

В общем, как сообщил А. Шаповальянц, вследствие кризиса 98 г. объем инвестиций в основной капитал сократился за счет всех источников финансирования на 6,7% по сравнению с 97 г., а ВВП снизился на 40%.2

В целом, за последние годы заметно увеличились портфельные инвестиции в экономику России, на сегодня в России обосновалось более 20 крупных инвестиционных институтов.

Объем накопленных к началу текущего года иностранных вложений в реальный сектор экономики (около 13 млрд. долл.) уступает аналогичным притокам зарубежного капитала в экономику многих стран Восточной Европы (Венгрия, Польша, Чехия). Так, например, соответствующий показатель в Польше превышает уровень 27 млрд. долл. В целом, доля России как принимающей страны в мировом экспорте капитала в 1998 г. составляла около 2-3%.3

Невысокими являются значения иностранных инвестиций на душу населения. Так, в 1996 году общий объем иностранных инвестиций на душу населения составил 44 долл. (прямых - 14,3 долл.), в 1997 - 83, 79 долл. (36,34 долл.), в 1998 – 80,47 долл. (22,97 долл.). Для сравнения: соответствующий показатель в Польше находится на уровне 140 долл., в Эстонии - 160 долл., а в Венгрии - 1300 долл.4

Лидером по объему вложений в российскую экономику в 1998 г. стали Германия (млрд. долл.) – 2,8, США – 2,2, Великобритания – 1,6, Франция – 1,5, Кипр – 0,9, Нидерланды – 0,9, Швейцария – 0,4.5 Из стран-участниц СНГ наибольшие рублевые инвестиции произвели Узбекистан (47,2% общего объема инвестиций стран-участниц СНГ), Казахстан (28,9%) и Украина (15,4%).6

Западные банки определили перечень привлекаткльных российских корпораций на 1998 г., к ценным бумагам которых иностранные инвесторы проявляют интерес в первую очередь. Помимо акций компаний ОАО “Газпром” и “Лукойл” инвесторы проявляют интерес к ценным бумагам компаний РАО “ЕЭС России”, “Мосэнерго”, “Ростелеком”, “Сургутнефтегаза”, “Иркутскэнерго” и ОАО “Аэрофлот – Международные линии России”.

Прямые же иностранные инвестиции в основном направлялись в торговлю и общественное питание, пищевую, а также топливную промышленность.

В общем, наиболее привлекательные отрасли экономики России по объему поступивших иностранных валютных инвестиций в 1998 г. приведены в таблице 11.

Региональная структура иностранных инвестиций характеризуется сохранением ранее сложившихся тенденций. Более 60% иностранных инвестиций в 1998 г. поступило в Центральный экономический район (таблица 2), из них 57,4% - в Москву, в основном в виде международных кредитов. Остальная часть иностранных инвестиций распределяется между сырьевыми регионами, крупными машиностроительными центрами и приграничными районами, где инвестиционный климат благоприятен (таблица 3).

Во время телемоста с Гарвардом (США), где проходил американо-российский инвестиционный симпозиум «Финансовые и инвестиционные рынки Российской Федерации» мэр Москвы, Юрий Лужков заявил, что Москва претендует на получение более высокого кредитного рейтинга, чем Российская Федерация в целом.

Столичный мэр выразил несогласие с тем, что рейтинг региона не может превышать рейтинг страны. Вместе с тем Ю. Лужков с удовлетворением отметил, что агентство "Moody's" присвоило Москве самый высокий среди российских регионов рейтинг.

Мэр объясняет это тем, что на следующий день после объявления правительством Сергея Кириенко моратория на выплаты по внешнему долгу Москва заявила о готовности выполнять свои обязательства перед партнерами. По словам Ю. Лужкова, в течение всего прошедшего с 17 августа времени московское правительство платит по своим долгам.

Ю. Лужков подчеркнул, что одной из важнейших задач власти Москвы считают стабилизацию банковской системы города. По мнению Ю. Лужкова, этого можно добиться благодаря мерам Центрального банка и правительства, созданием крупных банковских конгломератов, а также путем "мягких и демократичных" мер по сокращению числа кредитно-финансовых учреждений.

Отвечая на вопрос одного из участников симпозиума от Санкт-Петербурга, мэр сообщил, что Москва готова заключить соглашение с северной столицей о распространении гарантий правительства Москвы и надежных банков на инвестиции, направляемые в Санкт-Петербург. "Но мы, как деловые люди, будем брать свои проценты".

Ю. Лужков отметил также, что 1999 г. станет годом "мощного старта" в развитии системы ипотечного кредитования строительства жилья, и поблагодарил экспертов Гарвардского университета, которые оказали московскому правительству помощь в подготовке программы ипотечного кредитования.1

Как можно видеть Москва является и останется на 1999 г. главным центром иностранных финансовых поступлений.

В феврале 1999 г. активизировалось сотрудничество западных инвесторов с промышленными объединениями России. Так, международная компания «Licent Tecknologies» создает СП с российской компанией «Связьстрой» по производству в Воронеже оптико-волоконного кабеля (стоимость проекта – 30 млн. долл.).

«ABN Amro-bank» (Нидерланды) примет участие в финансировании проекта ОАО «Газпром» по строительству газопровода «Голубой поток» по дну Черного моря, который осуществляется совместно с компанией «Eni» (Италия). Он основывается на долгосрочном контракте по поставкам российского газа в Турцию. Стоимость сооружения 400-километрового газопровода - около 2 млрд. долл. Еще 2 млрд. будет затрачено на строительство промышленной и транспортной инфраструктуры на российском и турецком берегах.

Компания "Konoko" (США) участвует в совместном российско-американском предприятии "Полярное сияние" на Ардалине.

Президент компании "Maraton Oil" В. Бегини сообщил, что летом 1999 г. компания завершит строительство плавающего нефтяного резервуара для проекта "Сахалин-2", готовится также инвестиционный пакет в 348 млн. долл. для этого проекта международными финансовыми организациями.

Фармацевтическая компания "KRKA" (Словения) начала реализацию проекта по созданию в Истринском районе Московской области предприятия по производству поливитаминных комплексов, сердечно-сосудистых препаратов и антибиотиков на 30 -50 млн. долл. в год.

Проект будет реализован в два этапа: на первом - производство полупродукта и упаковки готовых таблетированных и жидких препаратов; на втором - производство готовых лекарственных форм из субстанций "KRKA".

На российском фармацевтическом рынке компания работает с 1964 г.: ею зарегистрировано в России около 200 лекарственных форм.

Концерн "Basf" (ФРГ) намерен заключить соглашение с ОАО "Газпром" на разведку нефтегазовых месторождений и добычу газа через свою дочернюю фирму "Wintershall". Ее пресс-атташе М. Фогель сообщил, что "Basf" намерена "резко активизировать и расширить деятельность в России своей дочерней фирмы".

Дирекция сети ресторанов "быстрого обслуживания" "Масdonalds" сообщила об увеличении количества своих кафе в России в 3 раза, для чего потребуется инвестировать 100 млн. долл. Корпорация "Nestle" также планирует инвестировать 30 млн. долл. на расширение своей деятельности в России.

Вообще одна из самых распространенных форм инвестирования в российскую экономику - создание производственных совместных предприятий (СП) (подробно в главе 3).

Что касается инвестиций в 1999 г., то Россия рассчитывает в ближайшие 2-3 года обеспечить ежегодный приток прямых иностранных инвестиций на уровне 10-12 млрд. долл. Тогда их доля в общем объеме инвестиций возрастет с 4 до 8-10%. Такие расчеты основываются на оценках стоимости уже подписанных контрактов (27 млрд. долл.) и соглашений, готовящихся к подписанию (25 млрд. долл.)1.

М. Мобиус, возглавляющий группу инвестиционных фондов «Templton asset management» (в управлении группы находится около 13 млрд. долл.), считает, что в 1999 г. Россия достигнет наилучших показателей из всех развивающихся рынков. По его мнению, в России необходимо добиться использования средств вкладчиков, защитив в полной мере их права, что даст ей достаточно собственных средств для успешного экономического развития.2

Питер Чэроу, исполнительный директор Американской торговой палаты в России, уверен, что поток иностранных инвестиций в Россию будет нарастать по мере создания здесь благоприятных условий и снижения риска.3

Как можно видеть, прогнозы слишком оптимистичны, несмотря на сложившуюся ситуацию. По этому поводу мне бы хотелось привести другой, более приземленный прогноз, подготовленный нашими экспертами (таблица 4). В 1999 г. приток капитала в государственный сектор составит 10,2 млрд. долл. (6,7 млрд. – пессимистический сценарий), а отток составит – 18,25 млрд. долл.1

Думаю, что последний прогноз более соответствует действительности, тем более что политическая ситуация становится все сложней, меняются Правительства, попытка импичмента Президента, что говорит о внутренних разногласиях в верхних эшелонах власти, «правила игры» становятся все грязней в связи с ближайшими выборами, не говоря уже об экономической ситуации, ситуации с налогообложением и т.д.

СОВМЕСТНЫЕ ПРЕДПРИЯТИЯ И МЕТОДЫ, ПРИМЕНЯЕМЫЕ ИНОСТРАННЫМИ КОМПАНИЯМИ ПРИ ИНВЕСТИРОВАНИИ СРЕДСТВ

На начало октября 1998 г. количество зарегистрированных на территории России совместных с иностранным капиталом предприятий составило 2,07 тыс.2 Большая их часть приходилась на сферу материального производства (54%), торговлю и общественное питание (20%).3

Прямое инвестирование в российские предприятия, как правило, наиболее эффективно в рамках программы по их коренной реконструкции. Выполнение такой программы требует очень больших затрат. Инвестирование для реализации частных проектов или для решения отдельных проблем может привести к тому, что средства пойдут на “латание дыр”. Поэтому при реализации таких проектов есть смысл инвестировать не в само предприятие, а в специально созданную около него структуру.

Большинство российских промышленных предприятий имеют неустойчивое финансовое положение и устаревшую структуру. Иностранные инвесторы не привыкли работать с такими предприятиями, например, неустойчивость финансового положения не позволяет применять многие финансовые инструменты, с которыми работают иностранные фирмы. Российским предприятиям, в свою очередь, часто не выгодно иметь имидж финансово состоятельных, т.к. это позволяет не платить в бюджет и получать государственную поддержку. Инвестирование в российское предприятие предполагает установление (в той или иной степени) контроля над ним, т.к. в противном случае велик риск невозврата средств. Однако это может быть неприемлемо для руководства предприятия и часто приводит к конфликтам. Кроме того, владение акциями предприятия (даже контрольным пакетом) в российских условиях далеко не всегда означает возможность контроля за действиями его руководства. Этих проблем можно избежать, создав СП.

Примером неудачных инвестиций в предприятие, не поставленное полностью под контроль, может служить проект петербургского пивзавода “Вена” и бельгийской фирмы De Konink. Бельгийская фирма поставила оборудование на крупную сумму для выпуска высококачественного пива. Однако затем завод отказался от сотрудничества, не вернул оборудование и стал использовать фирменные наклейки, завезенные бельгийцами, на своей продукции. Впоследствии при приватизации завод был куплен другой фирмой, которая поставила его под контроль и уволила руководство1.

Совместное предприятие позволяет “отгородить” отдельным юридическим лицом выполнение какого-либо проекта (например, модернизация части оборудования или производство новых видов продукции) от проблем основного производства. Если российское предприятие находится в очень плохом положении, то в совместное предприятие может быть выделена наиболее жизнеспособная часть производства, которая в дальнейшем развивается с помощью иностранных инвестиций. Кроме того, совместное предприятие позволяет руководству российской стороны не бояться за сохранение своих мест в рамках старой структуры и одновременно внедриться в “новую экономику”.

Решить подобным образом проблемы “Амурстали” (единственный производитель стали на Дальнем Востоке, находящийся в тяжелом кризисе) намеревалась австралийская фирма “Азия пасифик холдинг”, которая предложила создать совместное предприятие2. Собрание акционеров завода приняло решение передать СП четверть заводских мощностей3, что должно обеспечить развитие наиболее эффективной части завода.

Одна из причин создания многих СП - стремление иностранной стороны сотрудничать с финансово устойчивой структурой, при работе с которой можно применять современные финансовые инструменты и методы ведения бизнеса, позволяющие снизить потребность в оборотных средствах и минимизировать текущие издержки, такие как лизинг, банковские гарантии, вексельное обращение и т.д. Для достижения этих целей может быть создано СП, которое неотделимо от основной структуры: ему передается (или сдается в аренду) помещение и оборудование, либо СП оформляется как совместное использование современной технологии, передаваемой иностранной стороной, или нового оборудования. Таким образом, создается связка “респектабельное СП” - “испытывающий трудности завод”, с помощью которой предприятие может работать как в специфических условиях российского рынка (на котором действует основная производственная структура), так и выходить на иностранный рынок и создавать привычные для иностранных партнеров условия работы (этим занимается СП).

Например, на заводе “Энергомаш”, основная продукция которого - газовые турбины, создалось СП совместно с General Electric, которое начало выпускать газовые турбины, используя мощности завода1.

С целью минимизировать налоговые и таможенные выплаты (а также уменьшить неудобства российского финансового обслуживания и потребность в оборотных средствах) многие иностранные компании стремятся сделать так, чтобы дочернее российское предприятие или СП вошло в финансовую систему материнской иностранной компании. В частности, используются соглашения с российскими банками о погашении векселей, как материнской компании, так и дочерней, гарантии иностранных банков при поставках продукции (которые российское предприятие не может получить самостоятельно), гарантии материнской компании, выдаваемые российскому партнеру с целью получения финансовых ресурсов в российских банках. Минимизация оборотных средств осуществляется и за счет широкого применения бартера.

В качестве примера можно также привести сотрудничество концерна Siemens и петербургского “Завода систем программного управления”. В рамках совместно осуществляемого проекта Siemens поставляет на завод оборудование. Средства под поставку выделяет партнер концерна Bayerische Landesbank. Под гарантии немецкого банка Инкомбанк открывает кредитную линию заводу. Средства от осуществления проекта будут поступать на валютный счет завода в Инкомбанке, который в свою очередь будет находится на коррсчете Инкомбанка в Bayerische Landesbank. Эти средства будут служить гарантией возврата кредита. Кроме того, выполнение обязательств банками друг перед другом страхуется немецкой страховой компанией2.

Для этих же целей некоторые иностранные финансово-промышленные группы, активно работающие в России, внедряются в финансовую систему.

Многие иностранные компании для работы на российском рынке создают дочерние структуры. Это позволяет компании не иметь непосредственно дело со “своеобразным” российским рынком и строить отношения с дочерней фирмой на привычной для западного бизнеса основе. Дочерняя фирма, в которой обычно работают российские сотрудники под контролем иностранного управляющего, подготавливает инвестиционные проекты и, по возможности, очищает их от “российской специфики”, т.е. производит необходимые согласования с властными структурами, договаривается с заинтересованными сторонами (например, возможная покупка акций предприятия согласовывается с его руководством) и т.п. В результате составляется бизнес-план по западному стандарту (где, по возможности, устранены специфические российские риски), на основе которого материнская компания принимает решение. Дочерняя фирма может также принимать на себя обязательства перед российскими партнерами, защищая материнскую компанию от определенных рисков.

Иностранная компания вместо создания дочерней структуры может использовать российского агента, который умеет работать по западным технологиям. Особенно часто это происходит при работе на российских фондовых рынках.

Иностранные компании могут выдавать средства не только российским фирмам, но и властям. Поскольку местные администрации обычно не располагают достаточными валютными средствами для возврата кредита, то подобные соглашения могут заключаться на бартерной основе. Например, администрации Кемеровской области заключила с итальянской фирмой Fata договор на поставку оборудования для АПК региона стоимостью $202 млн. Кредит будет погашаться в результате экспорта угля и другой продукции, соглашение о реализации которой подписано с другой итальянской фирмой1.

В целом, анализируя вышеизложенное можно сказать, что методы, применяемые иностранными инвесторами при вложении средств, определяются тем, что иностранный капитал стремится:

контролировать использование вложенных средств (контролировать структуры, в которые были вложены деньги) и, по возможности, застраховать их от вероятных недружественных действий со стороны российского партнера;

по возможности, обеспечить независимость выполняемого проекта от экономического положения российского предприятия-партнера;

перевести отношения со структурой, управляющей вложенными деньгами, на западные стандарты;

свести к минимуму неудобства российской финансовой и налоговой системы, таможенных барьеров (в этой области иностранные компании используют те же методы, что и российские).

Похожие работы

... не просто в выполнении специальных функций, а и в функциях координирующего содержания. Следует отметить ,что, хотя за последние годы система государственного управления иностранным инвестированием в Украине не раз подвергалась изменениям , но , как правило , эти шаги являются недостаточно дальновидными и соответственно, малоэффективными . Так , например , анализ заданий новоиспеченного ...

... покупка государственных ценных бумаг требуют представления лицензий. В отношении земли и природных ресурсов предусматривается только право пользования.[16] Глава 2. Анализ иностранного инвестирования в России 2.1 Условия для иностранного инвестирования в России В настоящее время можно утверждать, что в России сложились неблагоприятные условия для привлечения иностранных инвестиций. ...

... только в отношении отраслей, определяющих политическую независимость страны, а также демонстрирующих международную конкурентоспособность или хотя бы стабильный рост внутренней конкурентоспособности; настоящее понятие экономической безопасности как раз и предполагает наличие международных конкурентных преимуществ страны, т. к. «чувствовать себя безопасной» может только сильная в экономическом ...

... этих услуг весьма широк: маркетинг, закупочная деятельность, перевозки, страхование, инструкции и пособия по пользованию оборудованием, рекламная деятельность, техническое обслуживание и т.д. 4. Роль и специфика иностранных инвестиций в развитии мировой экономики и в частности Украины. Курс нашей страны на переход к рыночной экономике предусматривает обновление общества, оздоровление и ...

0 комментариев