Навигация

Воспроизводство основных фондов

Содержание

Введение

Прямые инвестиции, их состав и структура.

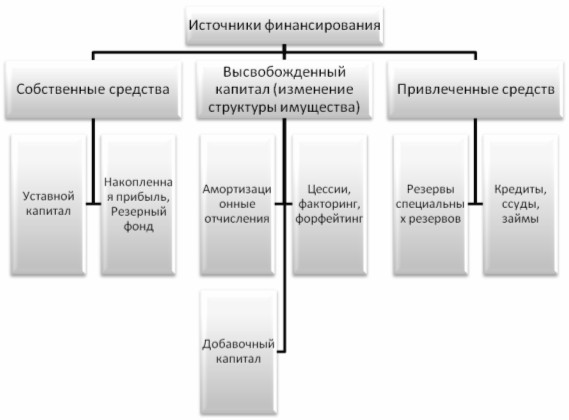

Источники финансирования прямых инвестиций.

Источники финансирования капитального ремонта.

Особенности инвестиционной политики на современном этапе развития экономики

Заключение

Литература

Введение

Анализ макроэкономической ситуации и инвестиционной политики последних лет, прежде всего 1995-1997 гг., позволяет сделать убедительный вывод о том, что для преодоления кризисной ситуации в народном хозяйстве и обеспечения его подъема требуется, прежде всего, оживление инвестиционного процесса в стране.

Главная трудн

ость экономических преобразований на сегодняшний день заключается в ограниченных возможностях внутренних государственных накоплений и неспособности частных инвесторов в полной мере компенсировать нехватку капиталовложений для преодоления экономического спада. Высокая инфляция обусловила норму процента, намного превышающую потенциальную рентабельность большинства производственных проектов, что сделало недоступным средне- и тем более долгосрочные кредиты.

Вложения в реальный сектор из-за высокого риска малопривлекательны для банковского капитала, отечественных и иностранных инвесторов, для населения. Потенциальные инвесторы предпочитают вкладывать средства в существенно более доходные и надежные финансовые активы.

Что касается государственной инвестиционной политики, то в сложившейся экономической ситуации, очевидно, что наращивание централизованных инвестиций не эффективно, прежде всего, из-за крайней ограниченности бюджетных средств. Сокращение доходной части бюджета в результате роста задолженности по налоговым платежам, уменьшения инфляционной составляющей приводит к перенапряженности и неупорядоченности государственного финансирования, необеспеченности финансовыми ресурсами запланированных инвестиционных расходов (в том числе бюджета развития), хроническому невыполнению федеральных инвестиционных программ.

В 1997 г. инвестиции в основной капитал в дополнение к падению в предшествующий период сократились еще на 5,5%. В итоге капитальные вложения снизились до 24% от докризисного уровня (см. табл. 1).

Хотя темпы спада в 1997 г. значительно уменьшились, сохраняющийся на рынках капитала дефицит финансовых ресурсов и углубление деструктивных процессов в отдельных секторах свидетельствуют о том, что потенциал инвестиционного кризиса еще не исчерпал себя. В последнее время резко усилились негативные тенденции на рынке непроизводственного строительства. В 1996 г. непроизводственные инвестиции сократились на 23,3% и в 1997 г. - на 11,9%*.

Замедление темпов инвестиционного спада не приобрело пока характера устойчивой тенденции. Причины - отсутствие комплексности в проведении реформ, медленное решение ряда проблем системного порядка (неплатежи, низкая собираемость налогов, обострившееся положение с обслуживанием значительного внутреннего и внешнего долга, сохраняющаяся затратная основа экономики), а также затронувшие страну потрясения на мировых, а в последующем на отечественном фондовых рынках.

____________________________________________________________________

* Экономист 1998 №5

Таблица 1. Динамика основных экономических показателей ( в % к предыдущему году)

| 1992 г. | 1993г. | 1994г. | 1995г. | 1996 г. | 1997г. | |

| Валовой внутренний продукт .... Промышленное производство.... ,Инвестиции в основной капитал . . . В том числе: Производственного назначения . . . непроизводственного назначения . . Доля инвестиций в ВВП (в сопоставимых ценах 1992 г.) ...... | 86 82 60 56 70 14.1 | 91 86 88 81 101 13.6 | 87 79 76 67 89 11.9 | 96 96,7 87 83 93 10.8 | 95 96 82 85 77 9.3 | 100,4 101,9 94,5 98,5 88,1 9.1 |

Все причины, изложенные выше, сильно ухудшили макроэкономическая конъюнктура для инвестирования в реальный сектор. В связи с этим значительно возросла актуальность этой проблемы для хозяйственной деятельности отечественных предприятий.

1. Прямые инвестиции, их состав и структура.

Воспроизводство основного капитала на предприятиях может осуществляться следующими путями либо за счет прямых инвестиций, либо путем передачи объектов основного капитала учредителями в счет взносов в уставный капитал, либо при безвозмездной передаче юридическими и физическими лицами. Основным методом расширенного воспроизводства основного капитала являются прямые инвестиции (капитальные вложения). В состав капиталовложений (прямых инвестиций) включаются затраты на строительно-монтажные работы, приобретение оборудования, инструмента, инвентаря, прочие капитальные работы и затраты (проектно-изыскательские, геологоразведочные и буровые работы, затраты по отводу земельных участков и переселению в связи со строительством, на подготовку кадров для вновь строящихся предприятий и др.).

Под расширением производства понимается строительство вторых и последующих очередей предприятия, дополнительных производственных комплексов и производств, а также сооружение новых либо расширение существующих цехов основного назначения.

Реконструкция представляет собой полное или частичное переоборудование и переустройство предприятия (без строительства новых и расширения действующих цехов основного производственного назначения, за исключением — при необходимости — создания новых и расширения существующих вспомогательных и обслуживающих объектов) с заменой морально устаревшего и физически изношенного оборудования, механизацией и автоматизацией производства, устранением диспропорций в технологических звеньях и вспомогательных службах. В результате реконструкции достигается увеличение объема производства на базе новой, более современной технологии, расширение ассортимента или повышение качества продукции, улучшение ее конкурентоспособности на рынке. Реконструкция может осуществляться также в частности для изменения профиля предприятия и организации производства новой продукции на имеющихся производственных площадях.

Техническое перевооружение включает комплекс мероприятий (без расширения производственных площадей) по повышению до современных требований технического уровня отдельных участков производства, агрегатов, установок путем внедрения новой техники и технологии, механизации и автоматизации производственных процессов, модернизации и замене устаревшего и физически изношенного оборудования новым, более производительным; совершенствованию организации и структуры производства. Как перечисленные, так и другие организационно-технические мероприятия призваны обеспечивать рост производительности труда, объема выпуска продукции, улучшение ее качества, условий и организации труда и остальных показателей деятельности предприятия.

Капитальные вложения отражаются в балансе по фактическим затратам для застройщика (инвестора). Объекты капитального строительства, находящиеся во временной эксплуатации, до ввода их в постоянную эксплуатацию не включаются в состав основных средств, а отражаются как незавершенные капитальные вложения (на счете 08).

Затраты по строительству объектов группируются по технологической структуре расходов, определяемой сметной документацией на:

а) строительные работы;

б) работы по монтажу оборудования;

в) приобретение оборудования, требующего монтажа;

г) приобретение оборудования, не требующего монтажа, инструмента и инвентаря; оборудования требующего монтажа, по предназначенного для постоянного запаса;

д) прочие капитальные затраты;

е) затраты, не увеличивающие стоимость основных средств.

Затраты, не увеличивающие стоимости основных средств, учитываются на счете «Капитальные вложения» отдельно от затрат на строительство объектов. Они подразделяются на затраты, предусмотренные и не предусмотренные в сводных сметных расчетах стоимости строительства.

К расходам, предусмотренным в сводных сметных расчетах стоимости строительства, относятся:

расходы перспективного характера (проектно-изыскательские, геологоразведочные и иные работы, связанные со строительством объектов);

затраты на подготовку эксплуатационных кадров для основной деятельности строящихся предприятий;

средства, передаваемые на строительство объектов в порядке долевого участия;

расходы, связанные с возмещением стоимости строений и посадок, сносимых при отводе земельных участков под строительство.

К затратам, не предусмотренным в сводных сметных расчетах стоимости строительства, относятся:

-стоимость материальных ценностей, переданных безвозмездно другим предприятиям по актам приемки-передачи;

-расходы по оплате процентов по кредитам банков сверх учетных ставок, установленных Банком России;

-убытки по основным фондам строительства, возникшие от стихийных бедствий и иных непредвиденных обстоятельств;

-затраты на консервацию строительства, расходы по сносу, демонтажу и охране объектов, прекращенных строительством;

-расходы по уплате штрафов, пени и расходы за нарушения в финансово-хозяйственной деятельности застройщиков.

Работы по строительству предприятий, объектов, сооружений выполняются либо непосредственно силами предприятий и хозяйственных организаций, осуществляющих капитальные вложения (хозяйственный способ строительства), либо специальными строительными и монтажными организациями по договорам с заказчиками (подрядный способ строительства).

При хозяйственном способе строительства на каждом предприятии создаются строительные подразделения, для них приобретают механизмы и оборудование, привлекают рабочих-строителей, формируют производственную базу.

Подрядный способ означает, что работы по строительству выполняются созданными для этой цели строительными и монтажными организациями на основании договоров с заказчиками. Выполнение работ по договорам обеспечивает взаимный контроль заказчика и подрядчика, способствует более эффективному, экономному использованию материальных, трудовых и денежных ресурсов.

Таким образом, при подрядном способе строительство ведется постоянно действующими организациями. Это обеспечивает условия для создания устойчивых кадров рабочих необходимой квалификации и оснащения строительных организаций современной техникой. Подрядные организации систематически накапливают производственный опыт и могут на высоком уровне выполнять строительные работы.

К законченному строительству относятся принятые в эксплуатацию объекты, приемка которых оформлена в установленном порядке актами приемки-передачи основных средств. В учете застройщика затраты по данным объектам в размере их инвентарной стоимости, а также другие расходы списываются со счета «Капитальные вложения» на счета учета приходуемого имущества или источников их финансирования. Инвентарная стоимость законченных строительством объектов и других долгосрочных активов определяется в порядке, установленном Положением по бухгалтерскому учету долгосрочных инвестиций от 30 декабря 1993 г.

После 1991 г. предприятиям предоставлено право самостоятельно определять, какую долю чистой прибыли направлять на воспроизводство основных фондов, а какую на пополнение оборотных средств. Коммерческие банки осуществляют теперь как краткосрочное, так и долгосрочное кредитование предприятий различных форм собственности.

На практике существуют два подхода к определению реальных инвестиций — затратный и ресурсный. Если исходить из количественных оценок, то до недавнего времени в народном хозяйстве преобладал затратный подход. Поэтому нарастала критика такого подхода, вызванного несбалансированностью между движением материальных и денежных ресурсов.

С точки зрения ресурсного подхода под капитальными вложениями понимаются финансовые ресурсы, предназначенные для расширенного воспроизводства основных фондов. Реальные инвестиции целесообразно рассматривать не в статике, а в динамике, т.е. в процессе смен форм стоимости и превращения их в конечный продукт инвестиционной деятельности данного периода, т.е. это часть дохода предприятия за данный период, которая не может быть использована на потребление.

Реальные инвестиции проходят ряд превращений:

1) ресурсы (ценности) — вложения (затраты)

2) получение эффекта (дохода или прибыли) в результате инвестирования.

Без получения дохода (прибыли) отсутствуют и стимулы к инвестированию.

Главными этапами инвестирования являются:

1) преобразование ресурсов в капитальные вложения (затраты), т.е. процесс трансформации инвестиций в конкретные объекты инвестиционной деятельности (собственно инвестирование);

2) превращение вложенных средств в прирост капитальной стоимости, что характеризует конечное потребление инвестиций и получение новой потребительной стоимости (в форме сданных в эксплуатацию объектов и производственных мощностей);

3) прирост капитальной стоимости в форме дохода (прибыли), т.е. реализуется конечная цель инвестирования.

Таким образом, начальная и конечная цепочки замыкаются, образуя новую взаимосвязь: доход — ресурсы — конечный результат, т.е. процесс накопления повторяется.

Процесс накопления финансовых ресурсов, не входя в инвестиционную деятельность, является ее необходимой предпосылкой. Инвестиционная деятельность — основа индивидуального кругооборота фондов на предприятии. Инвестиционный цикл (период) включает один оборот инвестиций, т.е. движение стоимости, авансированной в капитальное имущество, от момента аккумуляции денежных средств у застройщика (инвестора) до момента их возмещения. Государство стимулирует инвестиционную деятельность предприятий путем предоставления им налого-во-амортизационных преференций (льгот по налогообложению или льготных норм амортизации).

Инвестиционная деятельность представляет собой совокупность практических действий юридических лиц, граждан и государства по реализации инвестиций. Объектами инвестиционной деятельности являются:

1) вновь создаваемые и реконструируемые основные фонды производственного и непроизводственного назначения, а также оборотные активы (средства) во всех отраслях народного хозяйства;

2) ценные бумаги (акции, облигации и др.), т.е. финансовые инвестиции;

3) целевые денежные вклады юридических лиц и граждан в банках;

4) научно-техническая продукция и другие объекты собственности, имущественные права и права на интеллектуальную собственность.

Субъектами инвестиционной деятельности являются:

а) инвесторы (застройщики);

б) исполнители работ (подрядчики);

в) пользователи объектов инвестиционной деятельности;

г) поставщики товарно-материальных ценностей, оборудования, проектной продукции для строительства объектов;

д) финансовые посредники (коммерческие и инвестиционные банки, страховые компании, инвестиционные фонды, фондовые биржи и др.);

е) иностранные юридические и физические лица государства и международные организации.

Субъекты инвестиционной деятельности действуют в инвестиционной сфере, где происходит практическая реализация инвестиций. В состав инвестиционной сферы включаются:

1) сфера капитального строительства, где происходит вложение инвестиций в основные фонды отраслей хозяйства (отраслевых комплексов) Эта сфеpa объединяет деятельность (на рынке инвестиционных товаров) заказчиков-инвесторов, подрядчиков, проектировщиков, поставщиков оборудования и материалов, граждан по индивидуальному строительству и других субъектов инвестирования;

2) инновационная сфера, где реализуются научно-техническая продукция и интеллектуальный потенциал;

3) сфера обращения финансового капитала (денежного, ссудного, финансовых обязательств в различных формах);

4) сфера реализации имущественных прав субъектов инвестиционной деятельности (рынок движимого и недвижимого имущества), где применяются залоговое право и ипотечный кредит.

Все инвесторы имеют равные права на осуществление инвестиционной деятельности. Инвестор самостоятельно определяет объемы, направления, размеры и эффективность инвестиций. Инвестор, не являющийся пользователем объектов инвестиционной деятельности, вправе контролировать их целевое использование и осуществлять в отношениях с пользователем таких объектов другие права, предусмотренные договором (контрактом). Инвестору предоставляется право владеть, пользоваться и распоряжаться объектами и результатами инвестиций.

Процесс инвестирования на территории РФ затруднен те только из-за инфляции, но и из-за существенных диспропорций в инвестиционной сфере. Нарастание деформаций вызвано главным образом неудачным внедрением отдельных элементов рыночных отношений без разработки комплексного подхода к решению проблем инвестирования.

Похожие работы

... назначению. Суммы амортизационных отчислений отчетного периода определяются умножением нормы амортизации на балансовую стоимость на начало отчетного периода. 2. Эффективность воспроизводства основных фондов предприятия 2.1 Воспроизводство основных фондов и его формы В процессе хозяйственной деятельности кругооборот основных производственных фондов проходит три стадии. 1. Происходит ...

... становятся постоянным источником финансирования недостатка собственных оборотных средств. В результате организация не может обеспечить даже простого воспроизводства основных фондов и другого амортизируемого имущества. Как правило, причиной нецелевого использования амортизационных отчислений, наряду с недостатком финансовых ресурсов, является то, что это собственный источник и, как считается очень ...

... проводится на предприятии. 6. Показатели использования основных фондов Обобщающим показателем, характеризующим использование Обобщающим показателем, характеризующим использование основных фондов на предприятии, является показатель фондоотдачи. Показатель фондоотдачи (фo) рассчитывается по формуле: Фo = V/Ф где V — стоимость произведенной за год продукции в натуральном или стоимостном выражении ...

... новых, рекомендации технического перевооружения, модернизации и капитального ремонта. Основная цель воспроизводства основных фондов — обеспечение предприятия основными фондами в их количественном составе, а также поддержание их в рабочем состоянии (объекты основных фондов организации учитываются на бухгалтерском счете 01 «Основные средства»). Поступление основных средств в организацию происходит ...

0 комментариев