Навигация

Створення комерційних банків

1.1. Створення комерційних банків

Комерційні банки - кредитні установи, що здійснюють універсальні банківські операції для підприємств усіх галузей господарства, головним чином - за рахунок грошових капіталів і заощаджень, залучених у вигляді внесків. Комерційні банки - головна ланка кредитної системи.

Комерційні банки є основою кредитної системи. Вони утворюються як акціонерні товариства або на пайових засадах і є кредитними установами універсального характеру. Їх часто називають "фінансовими універмагами" або "супермаркетами кредиту". Вони пов'язані з усіма сферами та фазами відтворення. Характерна риса комерційних банків - повна самостійність підприємств у сфері торгівлі позичковим капіталом. Вони не обмежені централізовано виданими інструкціями з кредитування та проведення інших операцій, провадять кредитну політику на свій страх і ризик, що сприяє оперативному впливу банків на економіку. Однак це не означає, що комерційні банки діють без контрольно. Зокрема, у США комерційні банки належать до найбільш контрольованої сфери підприємницької діяльності. Основою такого контолю є спеціальне законодавство й антимонопольні закони. Щоб обмежити створення великої кількості "слабких" банків, які можуть легко банкрутувати і викликати "ланцюгову реакцію банкрутств" серед своїх клієнтів держави встановлюють досить високі квоти на їх статутний капітал. Крім того, центральний (Національний) банк визначає для комерційних банків розмір обов'язкових резервів, які у більшості випадків зберігаються у центральному банку, розмір граничного ризику на одного позичальника (встановлюється певний відсоток від загальної суми власних коштів банку). Так забезпечується ліквідність комерційного банку, тобто його здатність у кожен певний молент задовольнити вимоги вкладників на готівку. Уряд, центральний банк і страхові компанії (за допомогою спеціального страхування) гарантують, що комерційні банки забезпечать збереження коштів своїх клієнтів.

Комерційні банки здійснюють на договірних умовах кредитно-розрахункове та інше банківське обслуговування кредитних осіб і громадян шляхом здійснення операцій і здійснення інших банківських послуг.

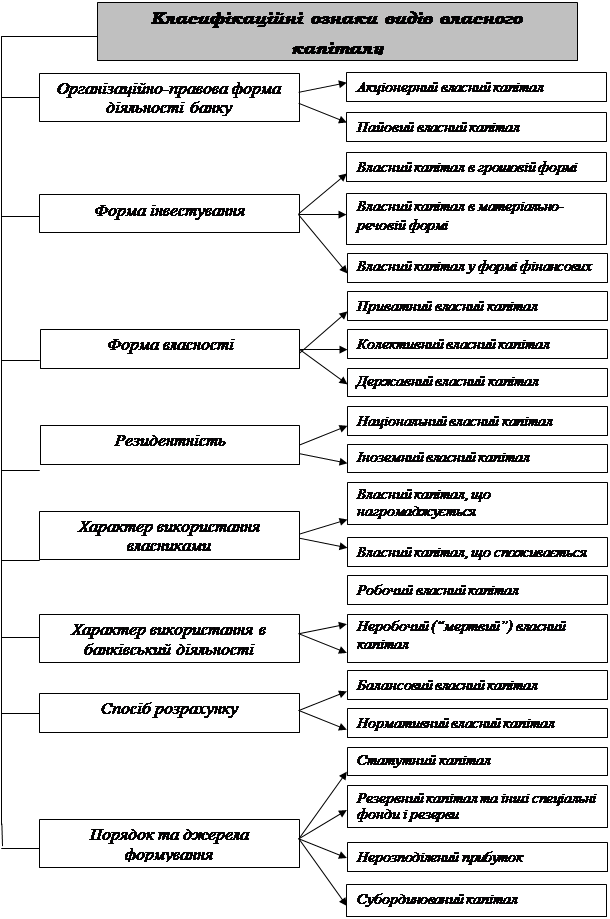

Комерційні банки відрізняються:

- за призначенням статутного фонду та засобу його формування. В цьому зв'язку вони виступають у формі акціонерних товариств та товариств з обмеженою відповідальністю, за участю іноземного капіталу, іноземні банки та інші;

- за видами здійснюваних операцій банки бувають універсальні і спеціалізовані;

- за територією діяльності - республіканські і регіональні.

Кошти комерційних банків складаються з власних, залучених і імітованих. Власні це акціонерний капітал, мобілізованим шляхом продажу акцій на ринку цінних паперів, і резервний капітал, що утворюється з відрахувань від поточного прибутку. Резервний капітал призначений для покриття непередбачених збитків та втрат від падіння курсів цінних паперів. Крім того, у комерційних банках є рахунок нерозподіленого прибутку, який згодом буде або розподілений серед акціонерів у формі дивідендів, або зарахований у резерв.

Основні ресурси комерційного банку це залучені кошти, депозити (вклади) клієнтів. Клієнти вносять свої кошти у вигляді депозитів до вимоги або строкових. Останні часто оформляються у вигляді сермифікатів. Зокрема, у США вони випускаються вартістю від 100 тис. дол. і більше.

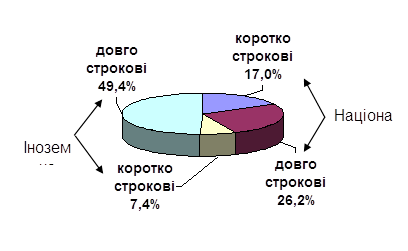

Кредитні операції комерційних банків поділяються залежно від їх забезпечення, строку, на який видані позички (коротко-, середньо- і довгострокові), а також від методу стягнення процента (при видачі. при погашенні позички або рівними частками). Позички поділяються також залежно від категорії позичальників: на поповнення обортного капіталу; представникам фондової біржі для біржових операцій; на кінцеве споживання - споживчий кредит під заставу житлового фонду, на придбання товарів у кредит, сільськогосподарські позички, іпотечні (на капіталовкладення) і короткострокові на тимчасові потреби.

Крім комерційних універсальних банків, діють багато спеціалізованих банків та небанківських кредитних організацій. Серед них - інвестиційні банки, що проводять довгострокове кредитування та фінансування капіталовкладень у різних галузях, переважно за рахунок кредитів комерційних банків. Ощадні банки акумулюють, як правило, відносно дрібні вклади, які разом утворюють джерела кредитування виробництва та торгівлі. Позичково-ощадні асоціації акумулюють капітал за допомогою реалізації сертифікатів, що рівнозначні довгостроковим вкладам.

У кредитних спілках капітал утворюється за рахунок пайових внесків (через акції), а використовується для короткострокових позик членам асоціації.

Страхові компанії - специфічні кредитні інститути.

Мобілізовані за допомогою продажу страхових полісів кошти вони використовують для надання довгострокових кредитів підприємствам і державам. Проводиться також страхування кредитів.

Пенсійні фонди створювані для виплати пенсій за рахунок коштів держави, підприємств і самих працюючих, також використовуються як кредитні ресурси переважно шляхом купівлі цінних паперів, акцій і облігацій.

Інвестиційні компанії, отримавши кошти від реалізації своїх акцій дрібним власникам, вкладають їх в акції різних компаній. Отже, підприємства мають істотну підтримку кредитними ресурсами як від комерційних банків, так і від небанківських кредитних організацій, а конкуренція між різними кредитними установами позитивно впливає на діяльність підприємств.

Конкуренція між комерційними банками - явище позитивне, але наявність багатьох дрібних банків веде до розпорошення кредитних ресурсів і загрожує "ланцюговою реакцією" банкрутств дрібних банків, а разом з ними і дрібних підприємств. Тому Центральний (Національний) банк піднімає межу мінімального розміру статутного фонду комерційних банків при їх перереєстрації.

Конкуренція між комерційними банками за клієнтів є впливовим фактором розвитку банківської справи, але у розвинутій ринковій економіці її не залишають без "пильного ока" центрального (національного) банку: контроль за законністю діяльності комерційних банків, коригування кредитної політики за допомогою облікової процентної ставки та нормування резервів.

Похожие работы

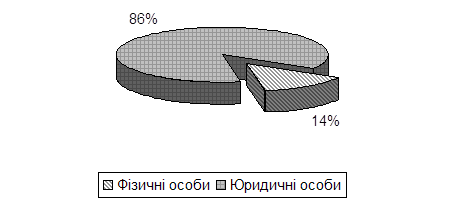

... місцях по обсягам валюти балансу та обсягів балансового прибутку, за рівнем рентабельності активів та статутного капіталу ЗАТ КБ «Приватбанк» суттєво програє банкам, які спеціалізуються на роботі з юридичними особами. ВИСНОВКИ Досліджена в дипломному проекті фінансова діяльність комерційного банку – це діяльність, яка спричиняє зміни розміру та складу власного і залученого/запозиченого капіталу ...

... , №5, 1997, с.34. 34. Про порядок регулювання та аналіз діяльності комерційних банків: Інструкція НБУ, затверджена постановою Правління НБУ 14.04.1998 №141. 35. Аналіз діяльності комерційного банку. За редакцією д. е. н., проф. Ф.Ф. Бутинця, д. е. н., проф. А. М. Герасимовича. Ж.: ПП “РУТА”, 2001р. 36. Банківські операції: Підручник/ Під ред. А. М. Мороза, М. І. Савлука та ін.–К.,2000.–472с. ...

... кредитоспроможність можуть погіршитися або покращитися. Тому увага кредитних працівників Київської філії АКБ “МТ-Банк” повинна акцентуватись на покращенні ризик-менеджменту самого банку.71 Глава 3. Шляхи вдосконалення мінімізації кредитного ризику комерційного банку. 3.1.Зарубіжний досвід щодо мінімізації кредитного ризику. При формуванні і вдосконаленні банківської системи України обов”язковою ...

... що були у розпорядженні банків, недоліком необхідної інформації про позичальника. На сучасному етапі існують можливості для вирішення такого роду проблем, що сприяє успішній реалізації кредитної політики комерційного банку. Для вирішення ключового завдання кредитної політики - поліпшення оцінки кредитоспроможності позичальника необхідно: 1. Використовувати розширений набір фінансових коеф ...

0 комментариев