Навигация

Грошовий обіг в Україні в період переходу до ринкової економіки

3. Грошовий обіг в Україні в період переходу до ринкової економіки.

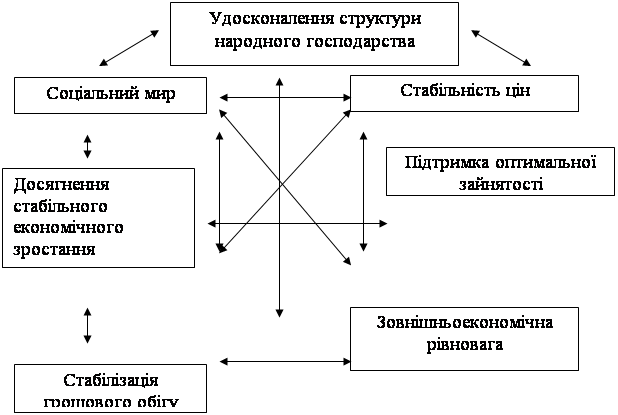

Політика фінансової стабілізації та запроваджена грошова реформа не можуть привести до корінних змін в економіці України, однак є їхньою об'єктивною умовою. Іншими складовими економічного зростання є: бюджетна реформа, реформа банківської системи, структурна перебудова економіки та приватизація, впровадження нової законодавчої бази й механізму її виконання, реформа соціальної сфери та низка інших.

Метою грошової реформи було розв'язання як суто технічних, так і загальноекономічних проблем.

Технічна сторона реформи - це, перш за все, обмін старих грошей на нові: «викреслення нулів», що ускладнювали підрахунки при обміні, підвищення якості нової валюти, її захист тощо.

Загальноекономічний бік даного процесу обумовлює надання національній валюті характеру грошей, що виконують у повному обсязі функції: міри вартості, засобу обігу та засобу заощадження. При цьому створюються умови для істотного зниження інфляції та зовнішньої стабілізації гривні.

Проведення монетарної політики НБУ протягом останніх років дало змогу відновити таку функцію гривні, як міра вартості. Сьогодні майже всі товари та послуги в Україні виміряються в гривнях, а не в іноземній валюті.

Виконуючи функцію засобу обігу, гривня зараз стала майже єдиним засобом платежів як у готівковій, так і в безготівковій формі.

Але для того, щоб гривня стала повноцінною національною валютою, необхідно, щоб вона набула повною мірою третьої функції грошей - засобу заощадження.

Цей процес вимагає подальших стабільних дій як НБУ, Уряду України, так і створення соціально-психологічного клімату навколо гривні. Це, своєю чергою, зумовлює вирішення таких проблем:

після періоду гіперінфляції суб'єкти економічних відносин не мають повної довіри до подальших дій Уряду, НБУ, та в послідовності органів влади до курсу політики економічної та фінансової стабілізації у довгостроковому періоді;

недостатній рівень розвитку банківської системи, що виражається: в низьких темпах реформування банківського сектору; затримці з запровадженням страхування банківських депозитів; кредитними та системними ризиками банківської системи, що не стимулюють зростання заощаджень навіть за умови реальних відсоткових ставок;

високий рівень бартерних угод і високий ступінь вза-ємозаборгованості підприємств;

недосконала податкова система та наявність великої частки тіньового сектору в економіці України.

Без «сильної», стабільної гривні та ефективної банківської системи неможливі кардинальні зміни в економіці її зростання.

Грошову реформу в Україні, з метою впровадження гривні, визначили нормативно-правові акти направлені на стабілізацію грошового ринку, створення необхідних умов напередодні реформ.

Якщо судити зі змісту нормативно-иравових актів, (Указ Президента, відповідні постанови Кабінету Міністрі» та Національного банку), то від 1 до 16 вересня 1996 р. в Україні було проведено грошову реформу. Проте, слід нагадати, що 7 листопада 1992 р. було видано Указ Президента «Про реформу грошової системи України», яким у сферу безготівкового обігу запроваджувався купоно-карбованець замість рубля та започатковувався вихід України з рубльової зони. Але це було лише продовженням процесу реформування грошової системи, що розпочався у січні того ж року випуском у готівковий обіг тимчасової валюти - купоно-карбованців багаторазового використання. І хоча цей захід не називався на той час грошовою реформою, за своєю сутністю це був перший крок на шляху реформування попередньої грошової системи та розбудови нової.

Якщо керуватися формально-правовим підходом, то можна визнати, що проведено дві реформи: в листопаді 1992 р. та вересні. 1996 р. Якщо виходити з сутності та внутрішньої логіки проведених заходів, то слід визнати, що проведено одну грошову реформу, що тривала майже п'ять років. Вона включала три внутрішньо взаємопов'язані заходи:

випуск у готівковий обіг тимчасової перехідної валюти - купоно-карбованця (січень 1992 р.);

випуск цієї валюти в безготівковий обіг (листопад 1992р.);

випуск у загальний обіг постійної національної валюти - гривні замість тимчасової - купоно-карбованця (вересень 1996 р.).

Усі вказані заходи можна розглядати як послідовні етапи єдиного процесу, останній, третій етап став завершальним. У результаті цього Україна одержала остаточно сформовану грошову систему з постійною національною валютою.

Важливим чинником стабілізації гривні, підтримки її стабільності є введення в дію банкнотно-монетного двору НБУ, який є символом самостійності та незалежності нашої держави.

Введений в дію у березні 1994 р. один із найсучасніших у світі банкнотно-монетний двір використовує найсучасніші технології, системи комп'ютерної графіки, виготовлення оригінальних і друкарських форм та захищених фарб. Це - друкарські лінії, що включають офсетні машини «Су-пер Сімултан-312» і машини інтагліо друку «Супер Орлов Інтагліо», це - автоматичний контроль якості продукції на машині «Нота-Чек»; це - лінії автоматичної обробки банкнот «Кутпак-2» та близько 250 одиниць технологічного устаткування, виготовленого провідними фірмами Німеччини, Австрії, Італії.

Банкнотно-монетний двір виконує замовлення на виготовлення банкнот, різних видів цінних паперів і документів суворого обліку. Це облігації внутрішньої державної ощадної позики, розрахункові та грошові чеки Національного банку України, приватизаційні сертифікати, марки акцизного збору на тютюнові вироби та алкогольні напої, сувенірні поштові марки. Усі цінні папери, що виготовляються банкнотно-монетним двором мають найсучасніші засоби захисту від підроблення. У банкнотно-монетному дворі створено монетне виробництво, де карбуються монети масового обігу, пам'ятні та ювілейні монети з золота, срібла та інших металів. У квітні 1997 р. прийнята в експлуатацію фабрика банкнотного паперу (м. Малин Житомирської обл.). Технологічні потоки фабрики дозволяють виготовляти високоякісне волокно як із бавовни, так і з бавовняного лінту. Папір виготовляється на циліндровій (круглосітковій папероробній машині). Технологічне обладнання дає змогу виготовляти банкнотний та захищений папір із круглосітковим локальним багатотонованим водяним знаком, двома захисними стрічками, захисними волокнами, планшетами та іншими елементами захисту. Папір проходить стовідсотковий контролі якості. Усіма технологічними процесами керують комп'ютери.

Банкноти та цінні папери друкуються з використанням сучасних технологій, що виключають можливість підроблення. Для цього використовуються захищені види паперу та фарб, спеціальні технології виготовлення друкарських форм і друку, Відповідні умови виробництва.

Папір. Для банкнот і цінних паперів має різноманітні властивості: круглосіткові двотонові та багатотонові водяні знаки, захисні Стрічки, кольорові та флуоресціюючі волокна, реакцію на хімічні розчинники.

Фарба. Спеціальні захищені фарби, якість яких суворо контролюється: видимі та невидимі в інфрачервоних променях, кольорозмінні під дією хімічних розчинів та інші.

Дизайн. Під час розробки дизайну використовуються традиційне мистецтво гравера та найсучасніша система комп'ютерної графіки для отримання різноманітних складних гільйошних візерунків.

Друкарські форми. Спеціальні технології виготовлення оригінальних та композитних фотоформ, робочих друкарських форм для сухого офсетного та інтагліосетного, інтагліо друку.

Способи друку. Орловський офсетний та інтагліосетний друк на машинах «Супер Сімултан-312», орловський багатоколірний інтагліо друк на машинах «Супер Орлов Інтагліо», нумераційний друк на ротаційних машинах «Супер Нумерота-212».

Контроль якості. Автоматичний контроль якості на машині «Нота-Чек».

Фінішні операції. Порізка, обандеролювання та пакування банкнот на автоматичній лінії «Кутпак-2».

Система безпеки. Система безпеки забезпечує контроль за збереженням паперу та готової продукції,- міжопераційний контроль за напівфабрикатами.

Банкноти виготовлені на спеціальному білому папері, Ідо не флуоресціює в ультрафіолетових променях, із захисною стрічкою із багатотонованим водяним знаком, розташованим у вільному від друку місці, що повторює портрет, надрукований на лицьовому боці банкноти. Розмір банкнот- 133 х 66 мм.

Елементи захисту банкнот є:

Водяний знак - видиме на білій площині банкноти, у разі розглядання її проти світла, зображення в різних тонах (світліших та темніших від паперу), що повторює портрет, надрукований на лицьовому боці банкноти.

Захисна стрічка - стрічка з позитивним мікротекстом слова «Україна» - у банкнотах номіналом 5 гривень та «віконна» металізована - у банкнотах номіналом 20 гривень.

Суміщений малюнок - малюнок розташований в одному місці на лицьовому та зворотному боках банкноти. Всі його елементи збігаються та доповнюють один одного за розглядання банкноти проти світла.

Райдужний друк - поступовий перехід одного кольору захисної сітки, виконаної суцільними лініями без розривів, до іншого (захисна сітка з обох боків банкноти).

Антисканерна сітка - розміщені під різними кутами тонкі лінії, які за копіювання чи сканування банкноти можуть утворювати на копії «муар» (елементи захисної сітки з обох боків банкноти).

Мікротекст — напис безперервно повторюваного слова «Україна», абревіатури «НБУ», які можна прочитати за допомогою збільшувального скла.

Рельєфні елементи - елементи друку, що виступають над поверхнею паперу, шершавість яких відчувається на дотик кінчиками пальців (портрет і написи, номінал цифрами, кодоване зображення, знак для сліпих на лицьовому боці).

Приховане (латентне) зображення — зображення номіналу цифрами, що видно за розглядання банкноти на рівні світла у разі її повороту на 45 градусів.

Знак для сліпих - рельєфний елемент, розміщений у лівому нижньому куті банкноти, який відчувається на дотик кінчиками пальців і визначає номінал банкноти

Орловський друк (офсетний та інтагліо) - це різкий перехід фарби одного кольору до іншого без розриву та зміщення ліній малюнка.

Елементи захисту цінних паперів:

водяний знак;

суміщений малюнок;

райдужний друк;

антисканерна сітка;

мікротекст;

рельєфні елементи;

приховане зображення.

Створення в Україні повної інфраструктури виробництва (функціонування оснащених найсучаснішим устаткуванням і технологіями банкнотно-монетного двору та фабрики банкнотного паперу) дало можливість у вересні 1996 р. провести безконфіскаційну реформу, грошову реформу з уведенням в обіг національної грошової одиниці - гривні.

Сам механізм проведення грошової реформи в Україні по суті був зведений до простої деномінації шляхом зменшення в 100000 разів усіх цінових показників - з одного боку, та усіх складових грошової маси, її загальної величини - з другого. В результаті, нова грошова одиниця на момент уведення в обіг виявилася в 100000 разів більшою від попередньої (купоно-карбованця), у стільки ж разів зросли масштаби цін, купівельна спроможність і валютний курс гривні порівняно з карбованцем. Саме співвідношення між товарною та грошовою масами в обігу не змінилося. Це очевидна ознака грошових реформ, що провадяться шляхом простої деномінації. Важливість реформи полягає не тільки в реструктуризації грошового ринку, але й у вирішенні соціально-політичних завдань.

Реформа грошової системи України ставила низку завдань:

створення національної грошової одиниці незалежної держави;

забезпечення стабільності національних грошей та використання їх для стимулювання економічного та соціального розвитку країни;

створення грошової системи, що відповідала б вимогам ринкової економіки;

приведення грошової системи у відповідність до потреб соціального розвитку суспільства.

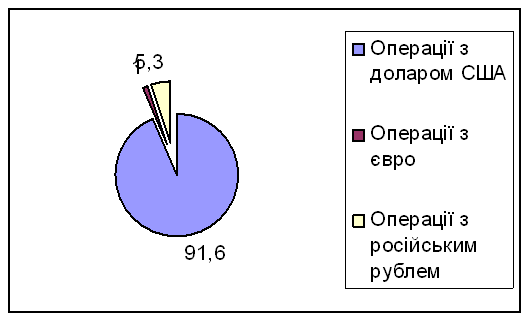

Випуск карбованця на перших етапах реформ дав можливість Україні вийти з рубльової зони. Було встановлено монополію на випуск законних платіжних засобів, створено власний емісійний механізм. Але економічна криза та гіперінфляція, як слідство безгосподарності та суб'єктивізму в умовах переходу до ринкового механізму, не дали змоги довести грошову реформу до кінця. Падіння курсу карбованця призвело до появи на грошовому ринку України долара США - спочатку як засобу заощадження, а потім як платіжного засобу. Панування долара США на внутрішньому грошовому ринку ще більше підвищило рівень інфляції в Україні.

З 1 серпня 1995 р. НБУ заборонив використання готівкової іноземної валюти як засобу платежу на території України, відновлюючи монополію національної валюти.

Особливо гострою напередодні реформи була проблема підтримання стабільності національної грошової одиниці за рахунок використання не адміністративних методів, а за допомогою економічних важелів і грошових інструментів. Після тривалого періоду високої інфляції НБУ відмовився від інфляційного шляху мобілізації фінансових коштів для потреб держави та перейшов до рестрикційної грошово-кредитної політики, що привела до істотного зниження рівня інфляції. Так, якщо за 1993 р. рівень роздрібних цін зріс у 102,3 рази, то за 1994 р. – у 5, а за 1995 р. лише у 2,8 рази. Протягом восьми місяців 1996 р. карбованець набув майже всіх класичних ознак національної валюти, що може реагувати на приріст національного капіталу та забезпечувати приріст депозитів комерційних банків. З лютого 1996 р. набуло стабільного характеру зниження темпів інфляції: у травні, червні, липні він не перевищував 7%, у серпні становив 5,7% (за рахунок лібералізації цін на платні послуги), а у вересні - 2%. Довгий час залишався стабільним і навіть підвищувався курс карбованця до іноземних валют. Практично він був зафіксований на рівні 176 тис. крб. за 1 долар США, що разом із пониженням інфляції забезпечувало фінансову стабілізацію у країні. Для підтримання стабільності карбованця НБУ поповнив свої резерви через закупівлю за кордоном декількох мільйонів доларів.

На сьогодні існує дві точки зору щодо характеру грошової реформи в Україні. Прихильники конфіскаційного підходу проведення реформи приводять аргументи можливості обмеження грошової маси в обігу, вилучення коштів тіньової економіки.

Прихильники неконфіскаційного підходу виходять з такої позиції, як відсутність в Україні ситуації, коли пропозиція грошей значно перевищує попит на них. Стабільність курсу купоно-карбованця протягом тривалого часу досягалась без істотного впливу використання резервів іноземної валюти НБУ, що дозволило стабілізувати інфляційні процеси.

Одним з найважливіших чинників неконфіскаційного підходу є створення довіри між урядом та Національним банком з одного боку, та усіма економічними суб'єктами – з іншого.

Розглядаючи конфіскаційні обмеження, що нібито спроможні завдати удару тіньовій економіці, можна прийти до висновку:

заморожений частки депозитів більше встановленого рівня завдає удару по легальному приватному сектору, оскільки тіньова економіка не тримає свої кошти на депозитах;

встановлення ліміту на обмін банкнот, призвело до різкого зростання попиту на товари, зростання цін. Тільки згадка про можливість реформи в 1995 р. призвела до стрибка інфляції в серпні з 4,6% до 14,2%, у вересні (грошова маса в цей період не зростала і не могла бути чинником інфляції). Тіньовий сектор тримає більшу частину своїх коштів в іноземній валюті, інших активах і ця міра йому б не зашкодила;

тимчасове припинення вапютно-обмінних операцій призвело б до їхнього переходу до тіньового сектору, зростання курсу іноземної валюти та зростання цін.

Аналізуючи неконфіскаційний характер грошової реформи, ми можемо зазначити, що введення гривні призвело до зростання цін і, перш за все, на товари повсякденного попиту, комунальні послуги, транспорт, зв'язок.

Грошова реформа в Україні проводилась від 2 до 16 вересня 1996 р., згідно з Указом Президента України.

За даними НБУ емісія карбованцевої готівки на 2 вересня 1996 р. становила 338,1 трлн, крб., із них 19,1 трлн. крб. знаходилося у касах банків, а 319,0 трлн. в обігу.

За період реформи від 2 до 16 вересня 1996 р. та протягом 2-х наступних днів (протягом 17 вересня банки приймали від суб'єктів господарювання всіх форм власності залишки кас у карбованцях, отриманих від реалізації товарів та надання платних послуг населенню за карбованці 16 вересня. Крім того, 18 вересня продовжувалася здача в банки карбованців підприємствами зв'язку та пунктами обміну, банківською системою було вилучено карбованців у резервні фонди Національного банку України з погашенням емісії на загальну суму 327,9 трлн. крб. (97% емітованої до реформи готівки), в тому числі з обігу - 309,5 трлн. крб. (97%) та з кас банків 18,4 трлн. крб. (96,3%).

Станом на 19 вересня залишилися невилученими 10,2 трлн. крб., у тому числі з обігу 9,5 трлн. крб. та з кас комерційних банків 0,7 трлн. крб.

Понад 64% вилучених з обігу карбованців - 199,2 трлн, крб. обміняно населенню пунктами обміну банків, підприємствами зв'язку та комісіями підприємств. За період реформи (від 2 до 16 вересня) за обміном звернулося 11,3 млн. чоловік, що становить більше 28% загальної чисельності працюючого населення та пенсіонерів, у тому числі понад 2 млн чоловік пенсіонерів. Основні обсяги обміну проходили через пункти обміну банків - 74%, з них найбільше через установи Ощадного банку - 36%, банку «Україна» -19%, банку «Аваль» (разом із відділеннями зв'язку) - 14%, Промінвестбанку - 13%. Найбільші обсяги обміну карбованців здійснено в Донецькій (11,6% загальної по Україні суми), Київській, включаючи м. Київ (10,8%), Дніпропетровській (8,6%), Харківській (7,3%) областях та в Автономній Республіці Крим (6,1%).

Середня сума обміняних карбованців на гривні з розрахунку на одного чоловіка становить 17,6 млн. крб. (у перші дні реформи 25-27 млн крб.), тобто вона зменшувалася з кожним днем. У Дніпропетровській області з розрахунку на одного чоловіка обміняно 26,6 мли крб., Київській, разом з м. Києвом - 24,7 млн крб., Одеській - 23,3 млн крб., Запорізькій - 20,4 млн крб. У Волинській, Житомирській, Закарпатській, Івано – Франківській, Тернопільській та Чернівецькій областях ці суми становили від 9,6 до 13,8 млн крб.

Поряд з обміном карбованців на гривні вилучення з готівкового обігу карбованців здійснювалось також іншими шляхами, а саме: використання їх населенням за купівлю товарів, сплату послуг (69,7 трлн, крб.) та внесення на вклади в банки (три мільйони карбованців), надходження заактованих залишків кас підприємств (3,2 трлн. крб.), від підприємств зв'язку (3,1 трлн, крб.) та інші надходження, платежі, включаючи комунальні.

Аналіз ситуації на готівковому грошовому ринку в період реформи свідчить про те, що найбільші обсяги вилучення 3 обігу карбованців мали місце в перші п'ять днів реформи, коли щоденно вилучалося з обігу 31-38,6 трлн. крб. або 9-12% карбованцевої маси, що знаходилася в обігу напередодні реформи. Найвищий темп спостерігався 4 вересня, коли з обігу було вилучено 38,6 трлн. крб. (12,1%). Найбільша сума обміну мала місце теж 4 вересня - 27,8 трлн. крб. (8,7%). Протягом перших п'яти днів грошової реформи з обігу було вилучено 55,5% карбованцевої готівки. Починаючи з 7 вересня активність зменшилася. Щоденне вилучення карбованців з обігу знизилося до 0,8-4,5% за середнього рівня протягом усіх днів реформи відповідно 6,4% та 4,1%.

Починаючи з 17 вересня 1996 р. функціонування в готівковому обігу карбованців припинено і єдиним засобом платежу на території України є гривня та її розмінна монета - копійка.

Установами Ощадного банку України та інших комерційних банків, які залучають кошти населення, були перераховані в установленому порядку всі вклади населення за станом на 2 вересня 1996 р. з відповідними записами в особових рахунках вкладників. Перерахування вкладів здійснювалося без будь-яких обмежень у співвідношенні 1 00 000 крб. за 1 гривню.

За період проведення реформи від 2 до 16 вересня 1996 р. НБУ здійснив випуск у готівковий обіг 3132,5 млн гривень. Випуск гривні в обіг здійснювався шляхом обміну на карбованці, видачі коштів на оплату праці, закупку сільськогосподарських продуктів та з вкладів населення, підкріплення відділень зв'язку, інших видач.

Відповідно до рішення Державної комісії з проведення в Україні грошової реформи після закінчення реформи в період від 17 вересня до 15 жовтня 1996 р. обмін карбованців на гривні продовжувався через каси комерційних банків за рішеннями місцевих держадміністрацій. За цей період було додатково обміняно 0,9 трлн. крб. Крім того, з кас банків вилучено 0,5 трлн. крб. Починаючи з 17 жовтня карбованцеві рахунки в касах комерційних банків були закриті, а всі залишки карбованцевих банкнот на суму 0,2 трлн. вивезено до резервних фондів НБУ.

Обмін карбованців на гривні після 15 жовтня 1996 р. продовжує здійснюватися через регіональні управління Національного банку за рішеннями Ради Міністрів Автономної Республіки Крим, обласних Київської та Севастопольської міських державних адміністрацій. Від 16 до 30 жовтня 1996 р. обміняно на гривні 0,1 трлн. крб.

Таким чином, за станом на 1 листопада 1996 р. з урахуванням додаткового вилучення після закінчення грошової реформи карбованців з обігу та кас банків у резервні фонди НБУ зараховано всього 330,3 трлн. крб. (97,7% від усієї суми емітованих карбованців), у тому числі 311,2 трлн, крб., (97,7%), що знаходилися в обігу і 19,1 трлн. крб. (100%) - у касах банків/Залишилися не пред'явленими до обміну 7,8 трлн. крб.,або 2,3% карбованцевої готівки, яка була випущена в обіг до грошової реформи. ' :

За

період реформи

комерційні

банки вилучили

фальшивих

карбованців

на загальну

суму 6,5

млрд крб.

Найбільші

обсяги виявлено

в Одеській,

Закарпатській,

Львівській,

Запорізькій;

Чернівецькій

областях і в

Автономній

Республіці

Крим.

У ході перерахування вилучених з обігу карбованців, вивезених із кас комерційних банків до резервних фондів Національного банку, регіональними управліннями НБУ в період від 17 вересня до 31 жовтня 1996 р. додатково виявлено фальшивих карбованців на суму 1 млрд крб.

Загальний обсяг фальшивих карбованців, виявлених банками за станом на І листопада 1996 р., становить 7,5 млрд крб.

Враховуючи двоетапність грошової реформи, слід зазначити, що основні тяготи реформи вдалося перенести на тимчасову валюту (купоно-карбовансць) через гіпервисоке знецінення останньої. Так, з 1991 р. до вересня 1996 р. ціни на товари народного споживання зросли у середньому приблизно в 95 тис. разів. Усі грошові заощадження населення, сформовані в рублях і карбованцях, на початок введення в обіг гривні перетворилися на мізерну величину, їхня деномізація у співвідношенні 1:100 000 без попередньої індексації на рівень інфляції юридичне підтвердила їхню ліквідацію. Зростання попиту на гроші після випуску гривні сприяло підтриманню стабільності останньої.

Незважаючи нате, що Верховна Рада прийняла закон про компенсацію вкладів населення в Ощадному банку станом на 1 січня 1992 р.; реальна виплата компенсації відкладена на невизначене майбутнє. Зростання в 1995-1996рр. заборгованості держави з виплати заробітної плати працівникам бюджетної сфери, пенсіонерам, студентам підвищило попит населення на нову валюту, сприяло її стабільності. Слід зазначити,' що основний тягар, пов'язаний з уведенням нової національної валюти, ліг на плечі тих верств населення, які втратили внаслідок гіперінфляції свої заощадження, сформовані до 1992 р., та стали з волі держави її кредиторами в 1995-1996 рр. А це, як відомо, найнезахищеніші групи населення, які працюють (чи працювали) у державному секторі економіки та їхні доходи визначалися державою.

Однак проведення грошової реформи має й інший соціальний бік. Сама реформа стала невід'ємною складовою ринкових перетворень в економіці: становлення приватних форм власності; лібералізація цін; послаблення державного втручання в підприємницьку діяльність, зовнішньоекономічні зв'язки, валютні, операції господарських суб'єктів. Зазначені умови дали можливість окремим господарським суб'єктам і фізичним особам не тільки зберегти свої кошти, а навіть нагромадити величезні капітали на спекулятивних, бартерних і валютних операціях. Усі ці операції, як правило, проводилися під гаслом ринкових реформ і носили напівзаконний чи незаконний характер. Створення сприятливих умов для згаданих процесів свідчить про безпосередній зв'язок цієї групи населення зі структурами влади. Держава спочатку створила умови для проведення нагромадження капіталу, потім зберегла капітал від гіперінфляції, а в результаті неконфіскаційної реформи деномінувала його на загальних підставах і цим зберегла та легалізувала.

На початковому етапі свого функціонування гривня потребує додаткової підтримки своєї сталості. Це, перш за все, зумовлюється соціально-економічною ситуацією в країні. Тому, на нашу думку, головним чинником, який стабілізуватиме гривню - є покращання загальноекономічної ситуації, зростання темпів виробництва та інших макро-економічних показників. З іншого боку, стабілізація фінансового та грошового ринку, його регулювання й управління ним є одним із головних важелів впливу на макроекономічну ситуацію у цілому.

Перед економікою України стоїть низка кардинальних питань, вирішення яких залежить від ефективності ринкових реформ і стабільності національної валюти. Це, перш за все:

завершення приватизаційних процесів і приватизація землі;

стабілізація податкової політики;

розвиток фінансового ринку з вільним доступом на нього широких верств населення;

зміцнення банківської системи;

скорочення дефіциту Державного бюджету та платіжного балансу;

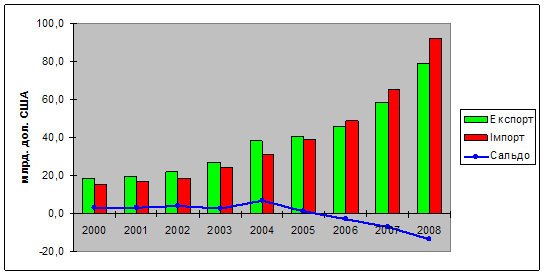

стимулювання експорту;

залучення прямих іноземних інвестицій;

легалізація і контроль за тіньовою економікою;

заборона бартеру.

Одним із центральних є питання подолання дефіциту Державного бюджету. Але ця проблема найтісніше пов'язана з чинним механізмом оподаткування, його впливом на стимулювання обсягів виробництва й інші макроекономічні показники. Аналізуючи згадані показники в 1997 р., ми бачимо: ситуація 1997,р. засвідчила неможливість збирання більшої кількості податків, ніж здатна дати економіка. Недостатньо врегульовані пропорції розподілу податків між бюджетами різних "рівнів дали надходження, відповідно до плану: до державного бюджету - 70%, до місцевих - 113,5, виконання показників зведеного бюджету - 84,6%. Дефіцит бюджету на кінець року становив близько 5,8% від розміру річного ВВП. Відповідно до Закону України «Про Державний бюджет: У країни» на 1998 р. встановлено граничний розмір дефіциту Державного бюджету у сумі 3 380 723 тис. грн., що розрахункове становить 3,3% ВВП і 13,8% видатків Державного бюджету.

Зрозуміло, що ситуація, що склалася наприкінці 1997 -на початку 1998 р. негативно впливає на стабільність гривні. Ми бачимо, що за цей період курс гривні до американського долара впав від 1,85 грн./$ до 2,05 грн./$.

Необхідність розрахунку держави з бюджетним сектором економіки загострив питання знаходження коштів. Негативний вплив на цю ситуацію справили також падіння курсу цінних паперів на фондових біржах світу та політична ситуація в країні напередодні виборів, і, як результат, відтік іноземних вкладів, інвестицій з економіки України.

Покриття дефіциту Державного бюджету України на 1998 р. за рахунок надходжень із джерел внутрішнього фінансування в сумі 1 130723 тис. грн. та з джерел зовнішнього фінансування - 2 250 000 тис. грн. дуже проблематичне. Високий ризик українського фінансового ринку, який проявився в конфліктах з приводу порушення умов МВФ, та був підсилений впливом світової фінансової кризи, сприяв відпливу короткострокових портфельних капіталів з України (перш за все, російських), втраті міжнародних резервів, посилюючи високий девальваційний тиск на гривню. Наслідком цього процесу стала відмова від реінвестування та масовий вихід нерезидентів з ринку ОВДП, затримка в отриманні міжнародного кредитного рейтингу.

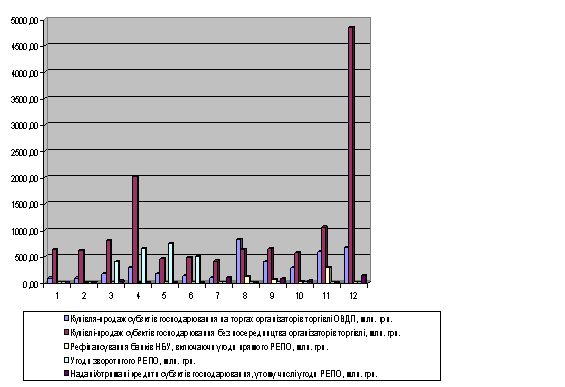

Для відвернення жорсткої фінансової кризи наприкінці 1997 р. НБУ провів низку економічних та адміністративних заходів, спрямованих на стабілізацію гривні, фінансового та валютного ринку. Так, згідно з постановами Нацбанку України наприкінці листопада 1997 р.:

облікова ставка була підвищена з 25 до 35% (до 15.11.1997 р. вона становила 16%);

ставка ломбардного кредитування була збільшена з 27 до 37%, а 11.12.1997 р. до 45% (до 15.11.1997 р. вона дорівнювала 17%);

резервні вимоги від початку грудня 1997 р. були збільшені з 11 до 15%;

було дозволено необмежене використання банками ОВДП для формування резервів НБУ;

заборонено використання ЛОРО-рахунків іноземних банків для спекулятивних операцій з валютою, а також гривневе кредитування іноземних банків (у грудні було дозволено використання ЛОРО-рахунків для придбання ОВДП строком три місяці та більше.

Проведені заходи сприяли скороченню спекулятивних операцій та збільшенню попиту на гривню, змусили банки утримувати у вигляді резервів гривневі ресурси, що стимулювало продаж іноземної валюти та підвищило попит на ОВДП. Придбання короткострокових високодохідних облігацій, за девальваційного тиску на національну валюту, зменшує валютний ризик для їхніх власників.

Зазначені заходи НБУ, хоч і дали змогу на деякий час відносно стабілізувати грошовий та фінансовий ринок, але ускладнили функціонування кредитного ринку. Подальше проведення такої політики може породити ще більше руйнівні суперечності та призвести до фінансової кризи.

Одним із напрямків укріплення національної валюти є додаткова мобілізація неподаткових надходжень до бюджету, зокрема через збільшення внутрішніх державних позик. Значну роль у розв'язанні цього завдання відіграє розвиток внутрішнього ринку державних цінних паперів. Ллє цей процес в Україні носить дещо суперечливий характер і потребує певних заходів законодавчого порядку:

низький життєвий рівень більшості населення обмежує залучення їх збережень у фінансово-грошовий обіг. Проте зниження податкового тягаря дозволить мобілізувати зростаючі доходи, і збереження населення та суб'єктів малого й середнього бізнесу через фінансовий ринок до Державного бюджету. Особливо важливо відкрити доступ до ринку державних цінних паперів широким верствам населення. Сьогодні такий доступ для дрібних і середніх інвесторів досить ускладнений необхідністю проходження багатьох посередницьких структур;

важливим напрямком залучення коштів є також грошова приватизація. Так, відповідно до Державного бюджету на 1998 р., такі надходження становитимуть 1 046 000 тис. грн.;

фізичними

Повернення хоч частини цих коштів в Україну дало б змогу розв'язати багато проблем, пов'язаних з дефіцитом бюджету та;інвестуванням економіки.

У грудні ,1997 р. з метою поповнення припливу капіталів на ринок ОВДП, Міністерство фінансів запропонувало короткострокові (один-два місяці) облігації, що за прибутковістю переважали три- і шестимісячні облігації. Це дало змогу залучити вітчизняних та іноземних інвесторів і зацікавити їх більш прибутковими короткостроковими облігаціями. Вигода Мінфіну визначається в користуванні дорогими грішми лише протягом короткого періоду.

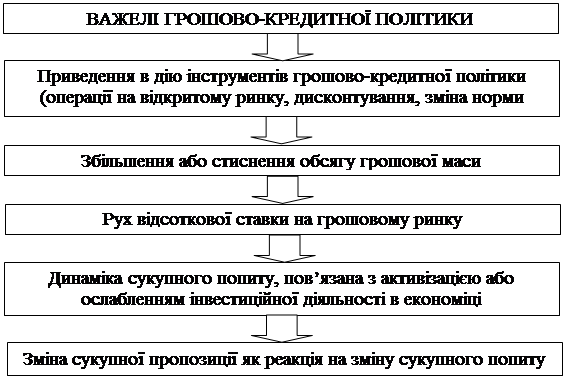

Розвиток вторинного ринку цінних паперів та стабільність оподаткування є головними напрямками комплексної реструктуризації фінансової системи країни на ринкових основах. Ці проблеми повинні вирішуватися паралельно та в комплексі. Створення цивілізованого фінансового ринку матиме позитивний вплив на нову валюту не тільки через оздоровлення Державного бюджету. Ефективно функціонуючий фінансовий ринок - це вид сучасної банківської системи. Ефективність і взаємозв'язок цих структур дозволяє Національному банку проводити ефективну грошово-кредитну політику, оскільки, як свідчить світовий досвід, найвпливовішим її інструментом є операції на відкритому ринку.

Існування розвинутого вторинного ринку створює особливий емісійний ефект при введенні в обіг нової валюти, який базується на зменшенні активності обігу грошей у зв'язку зі стабілізацією їхньої вартості. Як свідчить досвід багатьох країн, де проводилися грошові реформи, після стабілізації та випуску нової валюти швидкість обігу значно (від 0,5 до 5 разів) сповільнюється, що збільшує місткість грошового ринку та емісійні можливості центральних банків без інфляційних наслідків. Україна таким ефектом скористатися не змогла через нерозвинутість фондового ринку та монопольне підвищення після введення гривні цін і тарифів окремими структурами, перш за все, державними.

Підсумовуючи сказане вище, можна визначити основні заходи підтримки стабільності гривні:

розвиток фінансового ринку, перш за все, вторинного, створення умов для залучення до нього найширших верств населення та суб'єктів підприємницької діяльності;

повна заборона надання кредитів Національним банком для покриття дефіциту Державного бюджету;

суворе обмеження, а потім і повна заборона бартеру в усіх сферах господарської діяльності, у тому числі зовнішньоекономічній;

заборону НБУ кредитування нерентабельних проектів та тих, що не відповідають структурній перебудові економіки;

вдосконалення законодавчої бази, що регламентує введення в обіг недержавних платіжних інструментів (чеки, векселі);

реструктуризація та контроль надходжень і витрат Державного бюджету з метою ефективнішого використання коштів, насамперед для своєчасної виплати заробітної плати, пенсій, компенсацій та інших соціальних програм.

Лютий І.О. “Грошово – кредитна політика в умовах перехідної економіки”, - Київ: “Атіка”, 2000р. – Стор. 72 - 87

46

Похожие работы

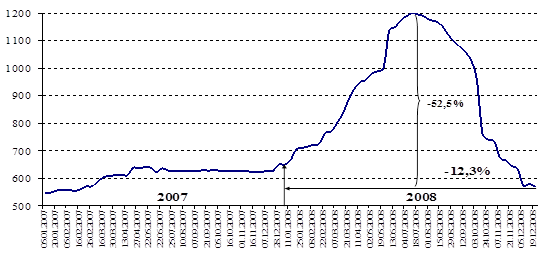

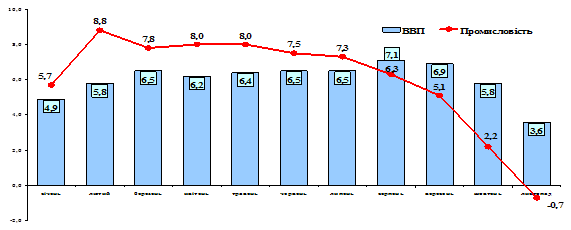

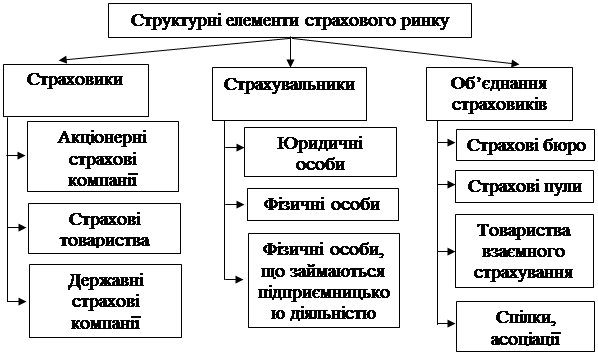

... касові центри, керування та регулювання грошовою сферою здійснює Національний Банк України. РОЗДІЛ 2 «АНАЛІЗ ТОВАРНО-ГРОШОВИХ ВІДНОСИН ЕКОНОМІКИ УКРАЇНИ» 2.1 Аналіз кон’юнктури товарно-грошових відносин Невід’ємною рисою існування економіки держави є ринкова система. Ринок формує певні механізми взаємодії між його суб’єктами, найголовнішими з яких є взаємодія «товаровиробник-покупець». У процес ...

... поточного рахунку платіжного балансу, вагоме скорочення державного боргу, у т.ч. зовнішнього, істотне нарощування міжнародних валютних резервів Національного банку України. На прискорення економічного зростання позитивно вплинула грошово-кредитна політика, реалізація якої сприяла збільшенню кредитів в економіку і рівня монетизації, забезпеченню стабільності валютного ринку та обмінного курсу при ...

... ЇЇ РОЗВИТКУ В УКРАЇНІ 3.1 Причини нестабільності грошово-кредитної системи України та заходи щодо її стабілізації Серед основних причин, що спричиняють порушення у функціонуванні грошово-кредитної системи, необхідно визначити такі: - нестабільність курсу національної валюти; - прорахунки грошово-кредитної політики Центрального банку; - неадекватна фіскальна ...

... і країн органом, який здійснює грошово-кредитне і валютне регулювання є центральний емісійний банк (в Україні - Національний банк України, в США - Федеральна резервна система (ФРС)). Складовою національної грошової системи країни є національна валютна система, хоч вона є відносно самостійною. Національна валютна система - це форма організації економічних зв'язків країни, з допомогою яких зді ...

0 комментариев