Навигация

1961. V. 34. Рр. 411-433).

«Растущие» фирмы характеризуются тем, что RОЕ > k и имеется возможность инвестировать собственные средства в такие проекты, для которых NPV > 0. Это значит, что подобные фирмы, приобретая капитальные ресурсы с издержками k, имеют возможность от их вложения получать норму отдачи КОЕ, которая больше и.

«Угасающие» фирмы имеют КОЕ < k, что означает невозможность реинвестировать деньги в проект с МРУ > 0. Эти фирмы ха-рактеризируются, как правило, спадом производства и более высокой долей дивидендов.

2.4. Облигации, их классификация и особенности

Помимо долевых ценных бумаг (акций) рынок финансовых активов широко представлен так называемыми долговыми ценными бумагами.

Долговые ценные бумаги (обязательства) подтверждают отношения займа между инвестором (кредитором) и лицом, эмитировавшим обязательства (заемщиком). К долговым обязательствам относятся:

облигации;

государственные займы;

депозитные и сберегательные сертификаты банков;

векселя.

В настоящем параграфе рассматриваются такие ценные бумаги, как облигации.

Под облигацией понимается ценная бумага, удостоверяющая отношение займа между ее владельцем (инвестором) и лицом, выпустившим ее (заемщиком).

Согласно Закону Республики Беларусь «О, ценных бумагах и фондовых биржах» облигация определена как ценная бумага, подтверждающая обязательства эмитента возместить владельцу ценной бумаги ее номинальную стоимость в установленный срок с уплатой фиксированного процента (если иное не предусмотрено условиями выпуска).

Как долговое обязательство облигация непременно содержит два элемента:

— обязательство эмитента вернуть держателю облигации по истечении оговоренного срока сумму, указанную на лицевой стороне (титуле) облигации (при документарной форме выпуска) или ого-

воренную в условиях выпуска и указанную в сертификате ценной бумаги'(при бездокументарной форме выпуска);

— обязательство эмитента выплачивать по определенной схеме владельцу облигации доход в виде процента от номинальной стоимости или иного имущественного эквивалента.

Имеется существенное различие между акцией и облигацией. Купив акцию, инвестор, как известно, становится владельцем определенной доли собственности компании-эмитента и может принимать участие в управлении компанией. Купив облигацию, инвестор кредитует компанию-эмитента. К тому же облигации всегда выпускаются на конечный срок, хотя он и может быть достаточно большим (несколько десятков лет).

Привлекательность облигации для инвестора состоит, как правило, в меньшем риске по сравнению с инвестициями в акции, хотя следует отметить, что облигации обеспечивают и, меньшую доходность. К тому же облигации обладают предпочтением перед акциями при реализации имущественных прав их владельцев. Сначала эмитентом выплачиваются проценты по облигациям, а затем — дивиденды по акциям. В случае ликвидации компании-эмитента (разделе ее имущества) сначала реализуются права владельцев облигаций, а затем — владельцев акций на часть, оставшуюся после выплаты других обязательных долгов.

Следует подчеркнуть, что облигации не дают право их владельцам на участие в управлении компанией-эмитентом.

Основной целью выпуска облигаций является мобилизация денежных средств правительством, различными государственными органами, муниципалитетами и субъектами хозяйствования под залог их имущества. Эти средства используются в зависимости от характера эмитента: для финансирования дефицита государственного бюджета на неинфляционной основе (то есть без дополнительного выпуска денег); для финансирования целевых государственных программ в области жилищного строительства, инфраструктуры, социального обеспечения и т.п.; для регулирования экономической активности (например, регулирования денежной массы в обращении, ценовой политики, решения финансовых проблем муниципального уровня); решения проблем привлечения дополнительных средств финансирования субъектов хозяйствования.

Самыми безопасными, с общепринятой точки зрения, являются государственные облигации. Муниципальные ценные бумаги нельзя рассматривать в качестве полностью безрисковых, если они не гарантированы центральным правительством. Государство может не только выпускать собственные ценные бумаги, но и выступать гарантом по другим долговым обязательствам, эмитентом которых являются различные организации, пользующиеся правительственной поддержкой. В этом случае ценные бумаги практически приобретают статус государственных.

Размер эмиссий облигаций субъектами хозяйствования определяется наличием гарантий государства и зависит от финансово-имущественного состояния эмитента.

49

При выпуске облигаций согласно законодательству Республики Беларусь обязательными являются следующие реквизиты: 1; наименование ценной бумаги («облигация»);

полное наименование и юридический адрес эмитента облигаций;

полное наименование или имя покупателя либо указание, что

облигация на предъявителя;

4} номинальная стоимость;

размер процентов, если это предусмотрено;

порядок, сроки погашения и выплаты процентов;

дата выпуска;

номер государственной регистрации, серия и порядковый но

мер облигации;

;9) образцы подписей (факсимиле) уполномоченных лиц эмитента и права, вытекающие из облигаций.

Помимо эмитентов-резидентов и государства (в Беларуси это |Министерство финансов, государственные учреждения в лице министерств и ведомств, местных органов власти, корпораций) облигации могут выпускать и нерезиденты в лице иностранных правительственных учреждений и корпораций. Подобные облигации имеют широкое распространение на Западе, поскольку гарантируют более высокую отдачу. Инвестирование в облигации других стран притягательно тем, что колебание цен в этих странах не связано с колебанием цен отечественных финансовых средств, и это позволяет добиться большей диверсификации инвестиционного портфеля. Облигации других государств могут быть самого различного вида, например, с фиксированной купонной ставкой, конвертируемыми и т.д. Порядок приобретения подобных бумаг определяется законодательством.

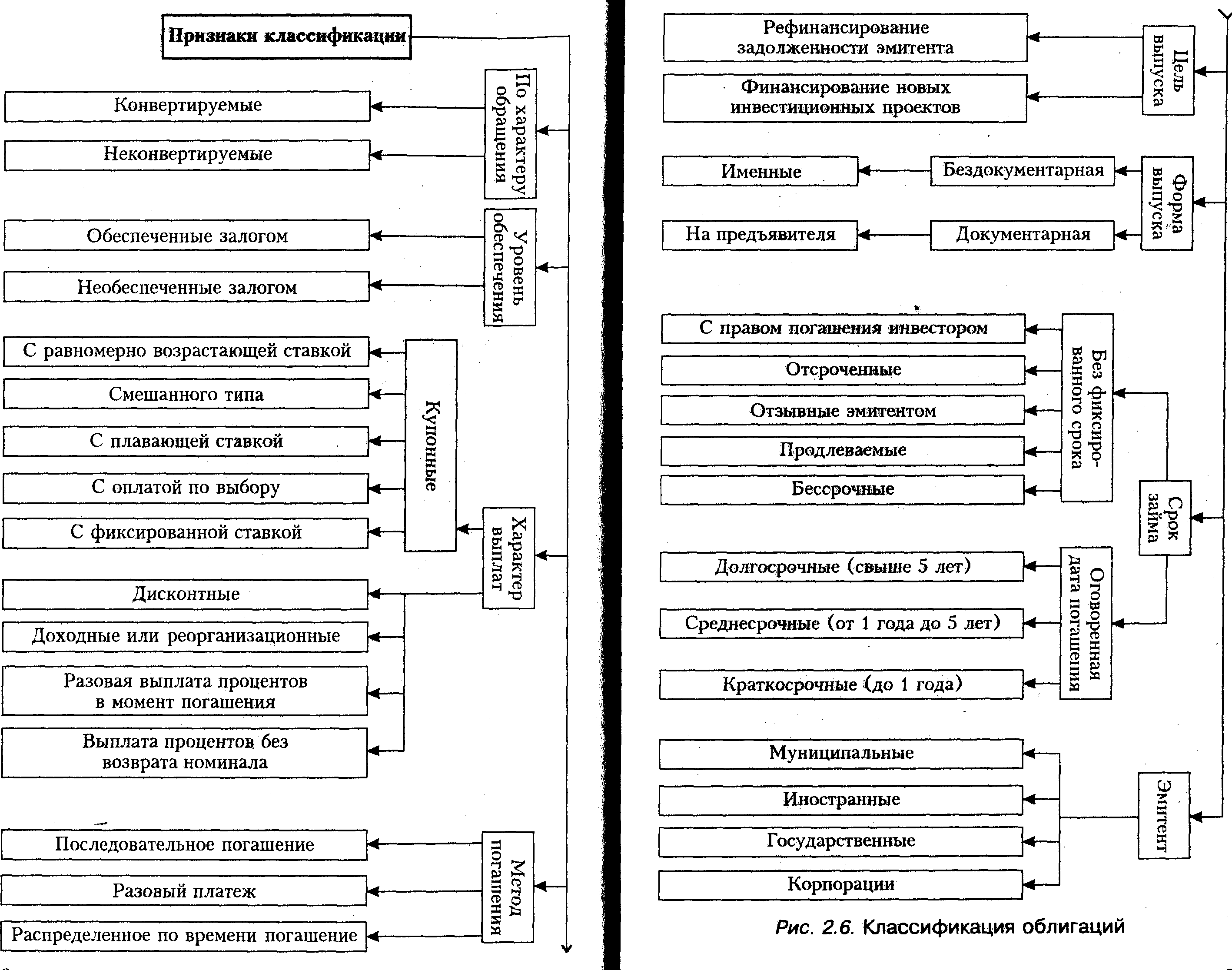

Существует достаточно большое разнообразие облигаций, и чтобы понять сущность и различия между облигациями того или иного вида, необходимо провести их классификацию. В основе классификации могут быть различные признаки (рис. 2.6). Беларусь еще не накопила достаточного опыта по выпуску облигаций, поэтому используем богатый зарубежный опыт организации облигационных займов.

Облигации, классифицируемые по сроку займа без фиксированного срока погашения'.

бессрочные или непогашаемые (примером таких облигаций

могут быть выпущенные в XVIII в. английские консоли, которые

обращаются до настоящего времени, или выпущенные в начале

XIX в. Российские бонны, которые не принимались к погашению,

но по которым выплачивался фиксированный процент);

отзывные облигации (могут быть отозваны эмитентом до нас

тупления срока погашения: при их выпуске эмитент устанавливает

условия востребования: по номиналу или с премией);

облигации с правом погашения (предоставляют инвестору пра

во на Возврат облигаций эмитенту До наступления срока погашения

и получения за них номинальной стоимости);

50

• продлеваемые

облигации

(предоставляют

инвестору

право

продлить

срок погашения

облигации и

продолжать

получать про

центы

в течение этого

срока);

• отсроченные

облигации (дают

право эмитенту

на отсрочку

по

гашения).

Облигации, классифицируемые по способу погашения, которое осуществляется:

по указанному номиналу одноразовым платежом;

некоторыми долями от номинала через определенные проме

жутки времени, в течение указанного интервала времени;

с последовательным погашением фиксированной доли от об

щего количества выпущенных облигаций.

Облигации, классифицируемые по характеру выплат.

• облигации,

по которым

выплачиваются

только проценты

и нет

гарантий

возврата номинала;

при этом эмитент

указывает на

воз

можность

выкупа, не связывая

себя какими-нибудь

сроками (при

мер

облигаций

бессрочного

займа — английские

консоли);

• дисконтные — это облигации,

по которым

выплачивается

только

номинал в момент

их погашения;

облигации, по которым проценты выплачиваются в момент по

гашения и добавляются к номиналу (пример — сберегательные сер

тификаты серии Е, выпускаемые в США); ;

доходные или реорганизационные — облигации, которые по

гашаются по номинальной стоимости, а выплата процентов не га

рантируется и находится в прямой зависимости от производствен

ной деятельности компании-эмитента;

купонные облигации — облигации с вырезным талоном, на ко

тором указывается купонная ставка выплаты (как правило, в виде

процента). По способам выплаты купонного дохода облигации под

разделяются:

на облигации с фиксированной купонной ставкой;

с плавающей купонной ставкой, зависящей от уровня ссудно

го процента;

с равномерно возрастающей купонной ставкой по годам зай

ма (они называются индексируемыми и обычно имитируются в ус

ловиях инфляции);

с оплатой по выбору, когда владелец может получать либо ку

понный доход, либо облигации новых выпусков; ' ' '

смешанного типа: часть срока их владелец получает доход по

фиксированной купонной ставке, а другую часть — по плавающей

ставке.

Облигации, классифицируемые по характеру обращения. Их разновидность — конвертируемые облигации. Владелец имеет право обменять эти бумаги на акции того же эмитента (как на обык1 новенные, так и на привилегированные). Важное значение для держателя конвертируемых облигаций имеет коэффициент конвертации, то есть показатель, указывающий, на какое количество акций может быть обменена одна облигация.

51

да в отечественной экономической литературе появился термин «фондовый рынок», трактуемый неоднозначно. Некоторые экономисты отождествляют рынок ценных бумаг и фондовый рынок, другие ограничивают понятие фондового рынка движением ценных бумаг на рынке собственного капитала, третьи сводят понятие фондового рынка к фондовой бирже. В зарубежной же литературе термин «фондовый рынок» вообще не употребляется. На наш взгляд, под фондовым рынком следует понимать непосредственно механизм биржевого и внебиржевого оборота ценных бумаг, в то время как рынок ценных бумаг охватывает в целом экономические отношения по поводу движения фиктивного капитала.

Сущность рынка ценных бумаг проявляется через его функции, которые можно разделить на две группы: общерыночные функции, присущие любому рынку, и специфические, которые отличают рынок ценных бумаг от других рынков.

К общерыночным функциям относятся:

коммерческая (получение дохода от операций на рынке);

ценообразовательная (рынок определяет спрос и предложе

ние на товары и выявляет реальные рыночные цены на него);

информационная (аккумулирование необходимой информа

ции об объектах торговли и ее участниках и доведение этой инфор

мации до всех заинтересованных организаций и лиц);

— регулирующая

(определение

правил торговли,

участия в ней

и т.д.).

Рынок

ценных бумаг

выполняет и

ряд специфических

фун

кций:

— обеспечивает

привлечение

временно свободных

финансовых

ресурсов

субъектов

хозяйствования

и средств населения

для после

дующего

их инвестирования

в производство,

сферу услуг

и т.д.,

способствует

объединению

капиталов путем

акционирования,

а так

же

выпуска долговых

ценных бумаг

(облигаций,

векселей,

депозит

ных

сертификатов);

— через рынок ценных бумаг осуществляется перераспределение денежных средств, финансовых ресурсов между субъектами хозяйствования, отраслями экономики, движение капитала из малоэффективных отраслей и предприятий в более эффективные. Эта функция рынка ценных бумаг основывается на том, что в экономике любого типа в силу неравномерности получения денежных доходов в процессе воспроизводства и перераспределения и их расходования на производственные и социальные нужды у одних субъектов (предприятий, государства, населения) имеются излишки денежных средств, а у других — потребность в таковых. В связи с этим возникает потребность эффективного перераспределительного механизма. В рыночной экономике таким механизмом является именно рынок ценных бумаг, в отличие от директивной экономики, где перераспределение накоплений осуществляется через государственный бюджет и прямое банковское кредитование;

— рынок ценных бумаг служит одним из регуляторов денежного обращения и кредитных отношений. Наличие развитого рынка ценных бумаг оказывает сдерживающее влияние на инфляционные 8

процессы путем связывания части свободных денежных средств потребителей, а также снижает потребность финансирования экономики за счет кредита;

государство путем выпуска различных видов государственных

ценных бумаг осуществляет покрытие дефицита госбюджета неин

фляционными средствами (без денежной и кредитной эмиссии);

рынок ценных бумаг обеспечивает страхование (хеджирова

ние) финансовых рисков, рисков инвестирования. Эта функция реа

лизуется через производные ценные бумаги (опционы, фьючерсы и

другие, называемые фиктивным капиталом второго порядка) и позво

ляет превратить некоторые виды рисков в объект купли-продажи;

использование инструментов рынка ценных бумаг позволяет

более эффективно управлять финансовым состоянием предприя

тий. Субъекты хозяйствования могут осуществлять привлечение де

нежных средств путем выпуска ценных бумаг, а также диверсифи

цировать (разнообразить) с"вой инвестиционный портфель путем

покупки различных ценных бумаг.

Кроме перечисленных функций рынок ценных бумаг выполняет и такие, как стимулирование иностранных инвестиций, упрощение взаиморасчетов, совершенствование системы платежей и т.д.

Похожие работы

... биржи. Состояние и проблемы российского рынка ценных бумаг Как я уже сказал российский рынок ценных бумаг находится в очень непростом и я бы сказал в несколько подвешенном состоянии. . И раньше, до августовского кризиса 1998 года, рынок ценных бумаг был развит далеко не достаточно. Следует принять во внимание пока еще формирующийся характер как национальной модели рынка ценных бумаг, так и ...

... в качестве платежного средства. Возникли и другие инструменты, удостоверяющие движение товаров (коносаменты, закладные документы и т.д.). Однако настоящим прорывом в формировании рынка ценных бумаг явились акционерные общества. В условиях капиталистического способа производства наблюдается противоречие между тенденцией ко все большему расширению предприятий и ограниченностью индивидуальных ...

... возможные направления вложения средств в приобретение ценных бумаг, инвестор ориентируется, прежде всего, на показатели текущей доходности и риска, присущие данным финансовым инструментам. Норма текущей доходности по конкретному виду ценных бумаг определяется в зависимости от текущей доходности по безрисковым инвестициям (например, по государственным облигациям) и нормы премии за возможные риски. ...

... и нерешенных вопросов, обусловленными как объективными, так и субъективными причинами. А значит и устранение последних требует комплексного подхода. Будем надеяться, что цивилизованный рынок ценных бумаг на Украине когда-нибудь появится. Глава ІІ. Законодательное регулирование РЦБ. Деятельность на украинском рынке ценных бумаг регулируют два основных законодательных акта ѕ закон Украины "О ...

0 комментариев