Навигация

Исчисление налогооблагаемой прибыли

1.2. Исчисление налогооблагаемой прибыли.

При исчислении налогооблагаемой прибыли из валовой прибыли исключаются следующие суммы[6]:

а) Рентные платежи, вносимые в бюджет в установленном порядке из прибыли;

б) Доходы, с которых налог уже удержан у источника дохода при их перечислении: доходы от долевого участия в других предприятиях (кроме полученных за пределами России), дивиденды по акциям и доходы по облигациям и другим ценным бумагам, принадлежащим предприятию.

в) Прибыль и доходы, подлежащие налогообложению по особым ставкам : доходы (включая доходы от аренды и других видов использования) казино, иных игорных домов и другого игорного бизнеса, видео салонов, видео показа, от проката видео- и аудиокассет и записи на них, определяемые как разница между выручкой и расходами (включая расходы на оплату труда) от этих услуг.

· Прибыль от страховой деятельности и осуществления банковских операций и сделок, если установленные субъектами РФ ставки налога по этим видам деятельности в части, зачисляемой в их бюджеты, отличаются от общей ставки.

г) Не подлежащая налогообложению прибыль от производства и реализации сельскохозяйственной и охотохозяйственной продукции, а с 01.01.94г. и переработанной сельскохозяйственной продукции собственного производства.

д) Суммы, направляемые целевым назначением в Олимпийский комитет России и Национальный фонд спорта - с 01.12.93г.

е) Доходы, полученные по государственным облигациям и иным государственным ценным бумагам, а также по оказанию услуг по размещению государственных ценных бумаг и резервов Федерального казначейства РФ и его территориальных органов - с 01.01.94г.

ж) Сумма отчислений в образуемый в соответствии с законодательством резервный и другие аналогичные по назначению фонды до достижения ими размеров, установленных учредительными документами, но не более 25 % оплаченного уставного фонда.

Помимо указанных изъятий из суммы валовой прибыли из неё также исключается сума налоговых льгот, полагающихся данному предприятию в соответствии с действующим законодательством. Перечень установленных законом льгот будет мною приведен в разделе 1.3.

Полученная в результате всех перечисленных операций сумма прибыли подлежит налогообложению в соответствии с налоговыми ставками.

1.3.Льготы по налогу.

В соответствии со всем выше сказанным законодательством предусмотрены следующие виды льгот по налогу на прибыль, предоставляемые на территории России всем предприятиям, которые удовлетворяют соответствующим критериям:

- исключение из налогооблагаемой прибыли определенных видов затрат;

- снижение налоговых ставок для определенных видов предприятий;

- освобождение от налога на прибыль определенных видов деятельности;

- освобождение от налога на прибыль определенных видов предприятий;

- освобождение от налога на прибыль определенных видов предприятий на определенный срок в начальный период их деятельности.

Состав налоговых льгот по каждому из этих разделов в течение 1992 года постепенно расширялся. В то же время происходило и ужесточение условий применения некоторых льгот. В целом же можно констатировать отсутствие до настоящего времени единой целенаправленной налоговой политики стимулирования экономического развития России. Основное внимание законодательных и исполнительных органов власти сосредоточено на проблемах обеспечения налоговых поступлений, и процесс установления налоговых льгот носит достаточно хаотический характер.

При анализе возможности применения той или иной льготы особое внимание следует обращать на различие применяемых в законодательстве при формулировке количественных условий (например, соотношения различных видов деятельности) терминов “не менее” и “более” или “не более” и “менее”.

Также я хотел бы отметить, что неправомерное использование льгот не рассматривается как занижение (сокрытие) объекта налогообложения, то есть самой налогооблагаемой прибыли и при обнаружении подобных ошибок доначисление подлежащих внесению в бюджет сумм налога производится без применения предусмотренных налоговым законодательством штрафных санкций.[7]

1.4. Налоговые ставки.

Ссылаясь на материал, приведенный выше, данную часть главы можно представить в виде двух таблиц.

Поступления налога на прибыль распределяются между республиканским (федеральным) бюджетом РФ и бюджетами субъектов РФ. До 01.01.94г. эти вопросы, также как и определение общего размера ставки было в компетенции ВС РФ. В течение этого периода наблюдается тенденция к перераспределению налоговых ставок в пользу субъектов РФ при неизменной суммарной ставке налога. Действовавшие в 1992-1995 гг. размеры ставок налога на прибыль от реализации продукции (работ, услуг), вносимого в бюджеты разных уровней, приведены в таблице 1.4.1. (с. 15).

Таблица 1.4.1. Действовавшие в 1992-1995 гг. размеры ставок налога на прибыль от реализации продукции (работ, услуг), вносимого в бюджеты разных уровней.

| Период действия | Ставки налога на прибыль от реализации продукции(работ, услуг) в % | ||

| в части, зачисляемой в бюджеты | |||

| суммарная | федеральный | субъектов РФ | |

| 1 квартал 1992 года | 32 | 17 | 15 |

| 2-4 квартал 1992 года | 32 | 19 | 13 |

| 1993 год | 32 | 22 | 10 |

| 1994 год | до 38 | до 25 | 13 |

С 01.01.94г. Указами Президента РФ от 22.12.93г. #2270 и от 24.12.93г. #2292 был установлен новый порядок утверждения ставок налога на прибыль.

Помимо ставки налога на прибыль действуют и особые ставки налога на доходы от отдельных видов деятельности, подлежащих налогообложению в соответствии с Законом РФ “О налоге на прибыль предприятий и организаций”, которые приведены в таблице 1.4.2.

Таблица 1.4.2. Ставки налога на доходы от отдельных видов деятельности, подлежащих налогообложению.

| №п/п | Виды налогооблагаемой деятельности | Ставка % | Примечания |

| 1 | Доходы предприятий от долевого участия в других предприятиях на территории РФ, дивиденды и доходы по акциям и облигациям и другим ценным бумагам (кроме государственных) | 15 | Налог удерживается у источника дохода при его перечислении |

| 2 | Те же доходы банков | 18 | Ставка установлена Законом от 22.12.92 и введена в действие задним числом с 01.01.92 г. |

| 3 | Доходы (в том числе от аренды и других видов использования) казино, игорных домов и другого игорного бизнеса | 90 | Ставка повышена 01.07.92 г. До этого игорный бизнес облагался по ставке 70 % |

| 4 | Доходы (в том числе от аренды и других видов использования) видеосалонов, от видеопоказа, проката видео-, аудиокассет и записи на них | 70 | |

| 5 | Доходы иностранных юридических лиц от фрахта | 6 | Удерживается у источника дохода при его исчислении |

| 6 | Доходы иностранных юридических лиц от авторских прав и лицензий, управленческих услуг, арендных платежей и др. | 20 | Удерживается у источника дохода при его исчислении |

Примечание: С 01.01.93г. исключена действовавшая в 1992 году отдельная ставка налога на прибыль (50%) от проведения концертно-зрелищных мероприятий на открытых площадках и в помещениях с числом мест свыше 2000, а с 01.01.94г. - ставка налога на прибыль от посреднической деятельности (45 %).

Похожие работы

... взносы налога исходя из предполагаемой суммы прибыли за налогооблагаемый период и ставки налога. Для контроля за правильностью определения и полнотой перечисления в бюджет авансовых сумм налога на прибыль предприятия представляют налоговым органам по месту своего нахождения справки о предполагаемой сумме прибыли на текущий квартал. По окончании первого квартала, полугодия, девяти месяцев ...

... финансирования; v другие доходы в соответствии с требованиями ст. 251 НК РФ, которыми необходимо руководствоваться при определении налоговой базы налогоплательщик 2. Налоговая база по налогу на прибыль предприятий 2.1 Общие положения Налоговой базой для целей налогообложения признается денежное выражение прибыли, которой для российской организации являются полученные доходы, уменьшенные на ...

... в механизме налогообложения прибыли (по инвалидам, в части расходов предприятий на благотворительные цели и содержание социально-культурных объектов). 2. Льготы по налогу на прибыль и динамика их изменений 2.1. Общая характеристика налога на прибыль и роль льгот по данному налогу в экономике России В федеральном бюджете на 2000 год налог на прибыль призван обеспечить 9,4% налоговых доходов ( ...

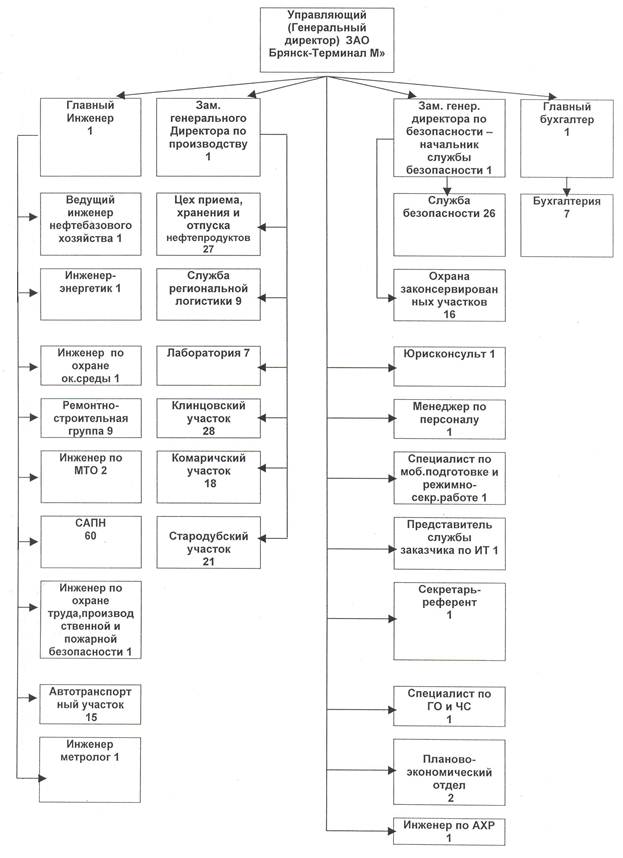

... ) расчетных документов. Внесение изменений в учетную политику обосновывается главным бухгалтером и оформляется приказом руководителя организации о внесении изменений в Положение «Об учетной политике организации». 3. Основные элементы налога на прибыль организаций торговли на примере «ЗАО Брянск-Терминал М». 3.1. Объекты, субъекты и льготы по налогу на ...

0 комментариев