Навигация

История развития и понятие лизинга

1. История развития и понятие лизинга

Идея лизинга не нова. По мнению историков и экономистов лизинговые сделки заключались, как отмечают П. Балтус и Б. Майджер в книге “Школа европейского лизинга”, еще в древнем государстве Шумер и датируются примерно 2000 годом до н. э. Так, глиняные таблички, обнаруженные в шумерском городе Ур, содержат сведения об аренде сельскохозяйственных орудий, земли, водных источников, волов и других животных. Эти глиняные таблички, найденные в 1984 году, рассказывают о храмовых священниках - арендодателях, заключавших договоры с местными фермерами. Однако древние документы не ограничивают сферу арендной практики государством Шумер, и не исключено, что аренда существовала и в более древние времена, хотя пока до нас не дошло никаких сведений об этом.[1]

Историки утверждают, что Аристотель коснулся идеи лизинга в трактате «Богатство состоит в пользовании, а не в праве собственности», написанном около 350 г. до н.э. Английский автор Т. Кларк утверждает, что лизинг был известен задолго до того, как жил Аристотель: он находит несколько положений о лизинге в законах Хаммурапи, принятых около 1760 г. до н.э. Римская империя также не осталась в стороне от проблем лизинга — они нашли своё отражение в институциях Юстиниана.

В Венеции уже в XI в. существовали сделки, схожие с лизинговыми операциями: венецианцы сдавали в аренду торговцам и владельцам торговых судов очень дорогие по тем временам якоря. По окончании плавания «чугунные ценности» возвращались их владельцам, которые вновь сдавали их в аренду.

Введение в экономический лексикон термина «лизинг» (от англ. to lease —

брать и сдавать имущество во временное пользование) связывают с операциями телефонной компании «Белл», руководство которой в 1877 г. приняло решение не продавать свои телефонные аппараты, а сдавать в аренду. Однако первое общество, для которого лизинговые операции стали основой его деятельности, было создано только в 1952 г. в Сан-Франциско американской компанией “United States Leasing Corporation”1, и таким образом, США стали родиной нового бизнеса, и в частности банковского.

В начале 60-х годов американские предприниматели “перевезли” лизинг через океан в Европу, где первая лизинговая компания – “Deutsche lising GMbH” появилась в 1962 году в Дюссельдорфе. К середине 60-х годов лизинговые операции в США составляли 1 млрд. дол., а к концу 80-х годов они превысили 110 млрд. дол.2, т.е. за четверть века увеличились более чем в сто раз. Столь стремительный рост операций по аренде вызван определенными преимуществами, получаемыми партнерами по лизинговой сделке. В настоящий период в странах с рыночной экономикой лизинговые операции для хозяйствующего субъекта становятся преимущественными при техническом перевооружении производства.

В 80- е гг. в США приобрел распространение лизинг авиационной техники. В эти годы корпорация Мак-Доннела Дугласа сумела за счет новой финансовой политики с помощью лизинга завоевать рынок для своей модели самолета в конкуренции с Боингом. Предложенная Дугласом концепция была названа " Fly before buy" ("летать, прежде чем покупать")3

В США лизинг превратился в один из основных видов экономического бизнеса. Быстрый рост новых лизинговых компаний, предлагавших свои услуги, и многообразная модификация условий лизинговых договоров определили самые различные варианты приобретения инвестиционных средств предпринимателями в различных сферах экономики. Позднее лизинговые компании получили название «финансово-лизинговых обществ»; они стали обеспечивать производителям пути сбыта их продукции путем сдачи в аренду, а также финансирование сделок и связанных с ними рисков.

Нередко лизинг использовался для целей не совсем честных и благородных, например для сокрытия истинного положения вещей — кто собственник, кто владелец, для введения в заблуждение кредиторов. В 1571 г. был издан закон о запрещении таких сделок, разрешалось использовать только действительный лизинг. История использования лизинга повторяется и в ХХ в. Современный лизинговый бум привел к появлению огромного числа сделок, лишь носивших название “лизинг”, но по сути прикрывавших возможность получения больших доходов, уклониться от уплаты налогов. И первые законодательные акты в этой области основной своей целью ставили разграничение “действительного” и “мнимого” лизинга путем применения различных критериев и показателей.

В Западной Европе первые финансово-лизинговые общества появились в конце 50 — начале 60-х годов. В Англии первопроходцем современного лизингового бизнеса стала компания “Mercantile Leasing Corporation”, упрежденная в 1960 г. Однако развитие лизинговых операций сдерживалось неопределенностью их статуса с позиций гражданского, торгового и налогового законодательства. Лишь после того как в налоговом законодательстве нашло отражение правовое закрепление статуса лизинговых договоров, их рост начинает характеризоваться высокими темпами.

С начала 60-х годов лизинговый бизнес получил свое развитие на Азиатском континенте.

В настоящее время основная часть мирового рынка лизинговых услуг сосредоточена в треугольнике «США - Западная Европа - Япония». В Западной Европе лизингодателями выступают преимущественно специализированные лизинговые компании, которые в 75—80% случаев контролируются банками или считаются их дочерними обществами.

Для Японии характерным является расширение лизинговой операции от финансирования услуг до предоставления «пакета услуг», включающего комбинации купли-продажи, лизинга и займов. Эти услуги получили название комплексного лизинга.

По мнению специалистов Е.Чекмаревой, В.Перова и К.Сусанян, в России лизинг применялся до начала 90-х гг. в сравнительно небольших масштабах и лишь в международной торговле. Лизинг рассматривался советскими внешнеторговыми организациями прежде всего как одна из форм приобретения или реализации такого оборудования, как крупногабаритные универсальные и другие дорогостоящие станки, поточные линии, дорожно-строительное, кузнечно-прессовое, энергетические оборудование, а также ремонтные мастерские, самолета, морские суда, автомашины, ЭВМ и т.д., с использованием специальной (формы) кредита.1 Разновидностью лизинговой операции, активно применявшейся Минморфлотом СССР, являлся наем морского судна без экипажа.

Начало активного развития лизинговых операций на отечественном внутреннем рынке можно определить 1990 г., в связи с переводом предприятий на арендные формы хозяйствования. Заметным явлением в становлении начальных правил применения лизинга стали Основы законодательства СССР и союзных республик об аренде от 23 ноября 1989 г. и письмо Госбанка СССР от 16 февраля 1990 г. № 270 "0 плане счетов бухгалтерского учета ", в котором был представлен порядок отражения лизинга в бухгалтерском учете. Развитие сети коммерческих банков способствовало внедрению лизинговых операций в банковскую практику.

В 1394 г. была создана Российская ассоциация лизинговых компаний - "Рослизинг", ставшая членом Европейской федерации ассоциаций лизинговых компаний “LEASEUROPE”. В настоящее время действует более 25 лизинговых компаний, еще более 40 заявили о своем намерении работать в этой сфере. Одними из первых были зарегистрированы "Росагроснаб" - лизинг отечественной сельскохозяйственной техники и "Аэролизинг " - лизинг самолетов. Много лизинговых компаний создано банками: “Балтлиз" (Промстройбанк), "Лизингбизнес” (Мосбизнеcбанк).

Правительство России приняло ряд постановлений, способствующих развитию лизинговых операций. Указ Президента РФ от 17 сентября 1994 г. № 1929 " О развитии финансового лизинга в инвестиционной деятельности " определил приоритеты развития лизинга. Во исполнение этого Указа Правительство РФ приняло Постановление № 633 "0 развитии лизинга в инвестиционной деятельности ". Этим Постановлением утверждено Временное положение о лизинге. В развитие Постановления утверждены методические рекомендации по расчету лизинговых платежей, примерный договор о финансовом лизинге движимого имущества с полной амортизацией, типовой устав акционерной лизинговой компании.

Затем был принят федеральный закон от 29 октября 1998 N 164-ФЗ "О лизинге". Также была принята федеральная программа развития лизинга в РФ на 1996-2000 гг., целью которой является создание благоприятных правовых, экономических, организационных и методических условий для развития лизинга, включая создание нормативно- правовой базы, совершенствование налогообложения, внедрение типовых методических документов по лизинговым операциям, введение лицензирования лизинговых компаний, организацию Фонда содействия развитию лизинга в РФ и т.п.

В Федеральной программе дан прогноз развития лизинга в РФ: предполагается увеличение доли лизинга к 2006 г, в общем объеме инвестиций до 20%. В Постановлении Правительства РФ от 27 июня 1996 г. № 752 "0 государственной поддержке развития лизинговой деятельности в РФ" включено следующее положение: "считать целесообразным предусматривать ежегодно, в 1997-2000 гг., в Федеральной инвестиционной программе средства на общую сумму до 8 трлн. руб, для финансирования на конкурсной основе высокоэффективных инвестиционных проектов с использованием операций финансового лизинга ".

Единого международного признанного понятия "лизинг" не существует. Это вызвано как сложным, неоднозначным содержанием, отражаемым данным термином, так и различиями в законодательстве, системе отчетности и налогообложения в разных странах.

В тех странах, где под лизингом понимают только долгосрочную аренду, принято четко ограничивать от него понятие аренды и проката. В других странах и эти последние понятия относятся к разновидности лизинга.

Наиболее точно отражающим сущность термина “лизинг”, на мой взгляд, является следующее определение: лизинг – это инвестирование временно свободных или привлеченных финансовых средств, при котором лизингодатель обязуется приобрести в собственность обусловленное договором имущество у определенного продавца и предоставить это имущество лизингополучателю за плату во временное пользование с правом последующего выкупа.

Лизинг представляет собой средне- и долгосрочную аренду машин, оборудования, транспортных средств, строительной, сельскохозяйственной техники, средств теле- и радиосвязи, вычислительной техники, различных сооружений производственного назначения, а также прав интеллектуальной собственности - лицензий, компьютерных программ, ноу-хау и т.д.

Существует довольно много разновидностей лизинга, и в зависимости от того или иного вида в сделке могут участвовать от двух до четырех (или даже более) сторон. Лизинговая сделка представляет собой совокупность договоров, необходимых для реализации договора лизинга между лизингодателем, лизингополучателем и продавцом (поставщиком) предмета лизинга.

Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности. Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения

или для которого установлен особый порядок обращения.3

Обязательным участником лизинговой операции является лизингодатель, в качестве которого могут выступать либо предприятия - производители объекта лизинга (например, в тех ситуациях, когда на рынке товаров складывается неблагоприятная для них конъюнктура и в результате падает платежеспособный спрос на произведенную продукцию, при наличии в то же время потребности в ней), либо самостоятельные лизинговые фирмы, для которых соответствующая деятельность является основной уставной целью и которые обычно создаются при активном финансовом участии коммерческих банков, либо сами эти банки, поскольку лизинг имеет много общего с банковскими операциями.

Другим обязательным участником сделки является лизингополучатель, т.е. предприятие любой организационно - правовой формы собственности, нуждающееся в конкретном имуществе и испытывающее финансовые проблемы, препятствующие приобретению требуемого имущества на собственные или заемные средства.

Кроме этого, в сделке обычно участвует предприятие – производитель ценностей, выступающих объектом лизинга (но не лизингодатель), а также коммерческий банк, тоже не являющийся в данном случае лизингодателем, а лишь финансирующий операции последнего, например, лизинговой компании, которая для осуществления лизинга нуждается в кредитных ресурсах.

Возможны и другие более сложные варианты лизинга (так называемого раздельного), который характеризуется крупномасштабностью сделок и участием в них нескольких фирм и финансовых учреждений.

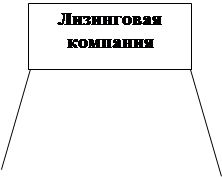

Типичная лизинговая сделка выглядит следующим образом.

1. Пользователь (после вступления в лизинговые отношения лизингополучатель) сообщает лизинговой компании, какое оборудование ему необходимо.

2. Лизинговая компания, убедившись в ликвидности проекта, покупает это оборудование у фирмы-изготовителя, или другого юридического, или физического лица, продающего имущество, являющееся объектом лизинга.

3. Лизинговая компания (лизингодатель), став собственником оборудования, передает его во временное пользование с правом дальнейшего выкупа (определяется договором) лизингополучателю, получая взамен лизинговые платежи.

Договор купли-продажи Договор лизинга

| |||

| |||

Изготовитель Лизингополучатель

Похожие работы

... и то, что почти все меры государственной поддержки лизинга обещаны посредникам – лизинговым компаниям и банкам, а не главному рабочему экономики – лизингополучателю. 2.3.ПЕРСПЕКТИВЫ РАЗВИТИЯ Одним из важнейших факторов, определяющих перспективы лизинга в России, является цена кредита. Потепление общего инвестиционного климата и снижение ставки рефинансирования Банка России, вероятно, является ...

... круга потребителей и завоевания новых рынков сбыта. Таким образом, роль лизингового предпринимательства в России в настоящее время обусловлена главным образом финансовой и производственной функциями лизинга. 1.2 Виды лизинга Современный западный рынок лизинговых услуг характеризуется многообразием форм лизинга, моделей контрактов и юридических норм, регулирующих лизинговые операции. Все ...

... (авиастроение) правительство России предполагает заменить финансовый лизинг операционным. Это значит, что деньги на его развитие будут выделять авиазаводам, а не лизинговым компаниям. Некоторые проблемы лизинга уже разрешаются. В 2004 на рынке снизились стоимость услуг и требования к лизингополучателям, стала проще процедура заключения сделки, появились новые программы. Снизилась налоговая ...

... взаимодействия банков и лизинговых компаний в этом вопросе. Сейчас в лизинговом сообществе существует две точки зрения на пути совершенствования лизингового законодательства. Ассоциация "Рослизинг", которая разработала крайне неудачный первый вариант Закона о лизинге, добивается, чтобы в соответствие с этим законом были приведены Налоговый, Таможенный, Гражданский кодексы и все другие законы, ...

0 комментариев