Навигация

Альтернативные системы пенсионного обеспечения

2. Альтернативные системы пенсионного обеспечения

Известны две системы финансирования обеспечения граждан в старости: перераспределительная и накопительная.

Перераспределительная система характеризуется тем, что на выплаты пенсий пожилым людям используются актуальные поступления в фонды пенсионного страхования ( ведомство пенсионного страхования ). Лица, платившие страховые взносы, получают при достижении пенсионного возраста право на пенсию, которая финансируется в свою очередь следующими поколениями плательщиков страховых взносов. В таком случае говорят о так называемом договоре между поколениями.

При использовании же накопительной системы финансирования поступающие страховые взносы не сразу расходуются на выплату пенсий, а накапливаются в виде определенного ( резервного ) капитала. Аккумулированные средства идут на приобретение различных титулов собственности ( акций, недвижимости, ценных бумаг и т.д. ). При достижении пенсионного возраста застрахованные лица получают пенсию, которая финансируется из прибыли или из средств от продажи резервного капитала, т.е. приобретенных титулов собственности.

2.1. Пенсионная система на основе накопительных принципов финансирования.

Перераспределение текущих доходов от работающих (плательщиков) к нетрудоспособным (пенсионерам) предполагает достаточно эффективное соотношение двух указанных категорий. Распределительные системы бескризисно существуют при соотношении 10-11 работающих на одного пенсионера: ситуация, характерная для экономики 50-60-х годов. Распределительная система начинает давать сбои при более низком соотношении. Учитывая, что сегодня в Российской Федерации на одного пенсионера приходится 1.7 работающих, трудно ожидать положительных сдвигов при сохранении прежних принципов построения системы. Столь низкая пропорция вызвана не только демографическими факторами и уровнем занятости в экономике, но и широким распространением системы досрочного выхода на пенсию, по существу снижающим фактический возраст выхода на пенсию по сравнению с общеустановленным 1.5-2 года.

Предотвратить углубление кризиса пенсионной системы страны и одновременно создать предпосылки для быстрого и устойчивого экономического роста можно только через поэтапный переход от всеобщей распределительной системы, построенной на принципе « солидарности поколений », к накопительным принципам финансирования пенсий.

*В качестве реальной альтернативы действующей распределительной системе предлагается принятая во многих странах смешанная пенсионная система, построенная на реализации трех уровней пенсионного обеспечения граждан.

Первый уровень-система унифицированных по размерам и условиям социальных пенсий, предоставляемых за счет общих налогов и после обязательной проверки нуждаемости лишь тем лицам, кто не имел возможности накопить необходимые средства и не имеет иных источников средств существования в пенсионном возрасте.

Второй уровень - обязательная накопительная система, охватывающая всех лиц, работающих по найму, построенная на принципе индивидуального финансирования пенсий каждым работникам за счет отложенного процента от заработной платы и инвестиционной прибыли, размер пенсии второго уровня зависит исключительно от размера индивидуального сбережения и инвестиционного дохода на протяжении трудового стажа.

Третий уровень - дополнительные пенсионные системы как и обязательные для отдельных категорий работодателей. Так и носящих добровольный характер, позволяющие пенсионное обеспечение в большем размере, чем второй уровень.

При этом ядром новой системы должна являться обязательная накопительная система второго уровня, в рамках которой каждый работающий сам накапливает в течение активной трудовой жизни сумму средств, необходимую для финансирования пенсий. Элементы перераспределения рисков в рамках системы второго уровня присутствуют на этапе приобретения лицом, выходящим на пенсию, аннуитета.

Создание накопительной системы способна стать механизмом выхода из пенсионного кризиса в России. Однако сам переходный период связан с дополнительными затратами. Причем более радикальные и последовательные преобразования, приближающие период резкого снижения для работодателей и работников бремени финансирования пенсионной системы, оказываются на первом этапе одновременно и более дорогостоящими.

В рамках переходного периода предполагается предоставление права гражданам в возрасте от 30 до 40 лет с 1999 года перечислять часть страховых взносов не в Пенсионный фонд РФ, а на собственные именные пенсионные счета. При этом те граждане, которые выбрали накопительный вариант, отказываются от права получения в будущем государственной пенсии из Пенсионного фонда РФ.

Граждане, находящиеся в возрасте, превышающем 40 лет, не охватываются данным элементом реформы вообще. По достижении соответствующего возраста они будут получать государственную пенсию так же, как сегодняшние пенсионеры, по распределительным принципам. При этом не предусматривается введение каких-либо механизмов осовременивания размера выплачиваемых пенсий и их увязки с уровнем заработной платы, на который начислялись страховые взносы в Пенсионный фонд РФ. В перспективе это приведет к унификации трудовых пенсий, выплачиваемых через распределительную систему всех получателей.

Переход предполагает обязательность выбора накопительного варианта пенсионного страхования для молодых людей, как только они достигнут 30-летнего возраста. В то же время предложенная реформа на 20-летний переходный период оставляет за пределами возможностей выбора между накопительным и распределительным вариантами граждан, не достигших 30-летнего возраста. Они сами и их работодатели должны будут в обязательном порядке перечислять взносы в Пенсионный фонд Российской Федерации, а не на именной пенсионный счет - мера, носящая фискальный характер.

В рамках создаваемой системы предполагается установление минимальной, гарантированной государством пенсии первого уровня (социальной пенсии), право на которую имеет каждый гражданин страны. Размер этой пенсии должен быть низким (на уровне 70-80 % прожиточного минимума пенсионера), достаточным лишь для удовлетворения минимальных, наиболее насущных жизненных потребностей. Эта пенсия должна выплачиваться из бюджета как мера социальной защиты и финансироваться за счет общих налогов.

Предполагается создание пенсий третьего уровня в добровольном порядке для всех граждан и в обязательном порядке для некоторых категорий труда. Для того, чтобы распространение третьего уровня пенсий стало реальностью, необходимо предоставление льгот по подоходному налогу. Программа предполагает освобождение пенсионных взносов в негосударственные пенсионные фонды (естественно, в некоторых пределах) от подоходного налога. Подобная льгота станет стимулом для отчисления пенсионных сбережений высокооплачиваемым работникам.

Для граждан возрастной когорты, не охваченной накопительной системой второго уровня (свыше 40 лет), дополнительная негосударственная пенсия также позволит смягчить негативные последствия унификации размеров выплачиваемых пенсий.

Похожие работы

... их предоставления и размеры. Существенно расширился и продолжает расширяться перечень источников законодательства. Глава 2 Анализ формирования и использования средств Пенсионного фонда 2.1 Формирование средств Пенсионного фонда РФ в 2006 - 2008 гг. Пенсионный фонд, как и все другие внебюджетные фонды, является участником бюджетного процесса. Особенности формирования бюджета фонда ...

... в РСФСР» от 6 июня 1991 г., «Об основах бюджетного устройства и бюджетного процесса в РСФСР» от 17 октября 1991 г.; законами РФ «Об основах бюджетных прав и прав по формированию и использованию внебюджетных фондов, представительных и исполнительных органов государственной власти, республик в составе РФ, автономной области, автономных округов, краев, областей, городов Москвы и Санкт-Петербурга, ...

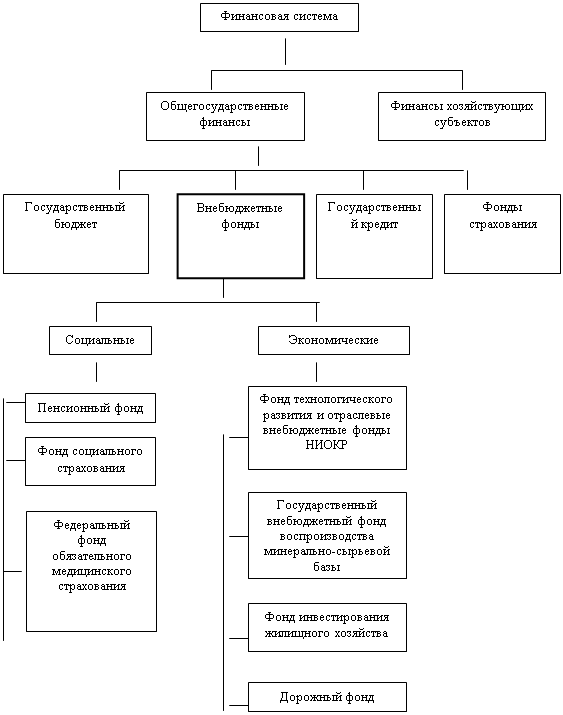

... и их прибыль использоваться для развития основной деятельности - медицинского страхования, без права свободной капитализации. 3. Перспективы развития государственных внебюджетных фондов и их роль в решении социальных задач Значение внебюджетных социальных фондов состоит в том, чтобы поддержать существование лиц, нуждающихся в помощи, то есть обеспечить минимальный гарантированный уровень ...

... для финансирования не включаемых в бюджет некоторых общественных потребностей и комплексно расходуемых на основе оперативной самостоятельности строго в соответствии с целевыми назначениями фондов. Государственные внебюджетные фонды создаются на базе соответствующих актов высших органов власти, в которых регламентируется их деятельность, указываются источники формирования, определяются порядок и ...

0 комментариев