Навигация

Наличие собственных оборотных и долгосрочных заемных источников средств для формирования запасов и затрат

2. Наличие собственных оборотных и долгосрочных заемных источников средств для формирования запасов и затрат.

ЕТ = (И с + КТ ) –F

На анализируемом предприятии ЕТ = И с , т.к. у предприятия нет долгосрочных заемных источников.

3. Общая величина основных источников средств для формирования запасов и затрат. Она равна сумма собственных оборотных средств, долгосрочных и краткосрочных кредитов и займов.

Е∑ = (Ис + КТ + Кt) – F

На анализируемом предприятии Е∑ = ЕТ , т.к. у предприятия нет

краткосрочных кредитов и займов.

В мировой практике для определения платежеспособности предприятия используют показатель – превышения всех активов над внешними обязательствами. Он представляет собой разницу между всеми активами предприятия и долгосрочными, краткосрочными долгами. Если предприятие не в состоянии исполнить свои внешние обязательства за счет всех своих активов, оно может быть признано не платежеспособным.

Таблица 2.5. - На основании актива и пассива баланса составим таблицу.

| Показатель | На начало года, т.р. | На конец года, т.р. |

| 1.общая сумма активов 2.внешние обязательства (вычитаются) 3.привышение (недостаток) активов над внешними обязательствами (+;-); (стр1-стр2) | 24322 6554 +17768 | 124956 6896 +18062 |

Пояснение к таблице 2.5.

Предприятие может выполнить свои обязательства из общих активов как на начало года, так и на конец, т.е. является платежеспособным. Сумма превышения всех активов над внешними долгами на конец отчетного периода увеличилась на 294т.р. или всего лишь в 1,02 раза, а должна превышать не менее чем в 2 раза, таким образом, наблюдается тенденция снижения платежеспособности.

Для более точной оценки платежеспособности предприятия в зарубежной и отечественной практике исчисляется величина чистых активов и анализируется их динамика. Чистые активы представляют собой превышение активов на пассивами, принимаемыми в расчет. В активы, участвующие в расчете, включаются денежное и не денежное имущество предприятия за исключением задолженности учредителей по их взносам в УК, НДС, убытков. Пассивы, участвующие в расчете: целевые финансирования и поступления, арендные обязательства, внешние обязательства перед банками и другими физическими лицами, кредиторская задолженность, резервы предстоящих расходов и платежей, и прочие пассивы.

Таблица 2.6. - Расчет чистых активов

| Наименование показателя | На начало года, тыс.руб. | На конец года, тыс.руб. |

| Активы: 1.нематериальные активы 2.ОС 3.незавершенное строительство 4.долгосрочные финансовые вложения 5.прочие внеоборотные активы 6.производственные запасы, МБП, ГП и товары 7.затраты в НЗП и расходы будущих периодов 8.денежные средства 9.дебиторская задолженность 10.краткосрочные финансовые вложения 11.прочие оборотные активы 12. налог на добавленную стоимость 13.итого активы (∑стр1-11) Пассивы: 14.целевые финансирования и поступления 15.кредиты банков 16.заемные средства 17.кредиторская задолженность 18.резервы предстоящих расходов и платежей 19.прочие пассивы 20.итого пассивы (∑стр13-18) 21.стоимость чистых активов (стр12-стр19) В процентах к итогу активов | 6 15274 67 - - 645 6 115 8059 - - 150 24722 - - - 5149 - - 5149 19173 77,55 | 6 14910 896 - - 976 9 70 7833 - - 258 24958 - - - 6856 - - 6856 18102 72,53 |

Пояснение к таблице 2.6.

Представленный расчет показывает, что данное предприятие платит чистыми активами, сумма которых с начало года уменьшилась на 1071 тыс.руб или на 5,6% и их удельный вес снизился на 5,02%. Таким образом подтверждается ранее сделанный вывод о снижении платежеспособности предприятия.

2.9 Анализ ликвидности баланса

Ликвидность предприятия означает ликвидность его баланса. Ликвидность активов и срочность обязательств могут быть лишь приближенно определены по бухгалтерскому балансу в ходе внешнего анализа. Повышение точности оценки ликвидности баланса происходит в процессе внутреннего анализа на базе данных бухгалтерского учета. В зависимости от степени ликвидности активы предприятия подразделяются на следующие группы:

- наиболее ликвидные активы, к ним относятся все денежные средства и краткосрочные финансовые вложения (ценные бумаги) из второго раздела актива баланса, значит можно записать следующей формулой:

А1 = d

- быстро реализуемые активы – это дебиторская задолженность и прочие активы из II-го раздела актива баланса.

А2 = ча

- медленно реализуемые активы, к ним относятся статьи из 2-го раздела актива баланса: запасы сырья, материалов, МБП, ГП, товаров и затраты НЗП, а также задолженность участников по взносам в УК и долгосрочным финансовым вложениям из 1-го раздела актива.

А3 =Z +FT+RT

Где FT– долгосрочные финансовые вложения

RT - задолженность участников по взносам в УК

- трудно реализуемые активы – это статьи 1-го раздела актива: внеоборотные активы, за исключением статьи включенной в предыдущую группу.

А4 = F -FT

Пассивы баланса группируются по степени срочности их оплаты:

- наиболее срочные обязательства, к ним относятся кредиторская задолженность, расчеты по дивидендам и прочие краткосрочные пассивы из раздела краткосрочные пассивы.

П1 = чр

- краткосрочные пассивы, краткосрочные кредиты и заемные средства из 5-го раздела пассива.

П2 = Кt

-долгосрочные пассивы – это долгосрочные кредиты и заемные средства из раздела долгосрочные пассивы.

П3 = КТ

-постоянные пассивы – это статьи раздела капитала и резервы, для сохранения баланса актива и пассива итог данной группы уменьшается на сумму по статье расходы будущих периодов ( S f ), к полученному итогу этой группы прибавляют статьи доходов будущих периодов ( Д ), фонды потребления ( Ф ), резервы предстоящих расходов и платежей ( р П ) из 5-го раздела пассива баланса.

П4 =И с - S f + Д +Ф + р П

Для определения ликвидности баланса, следует сопоставить итоги приведенных групп по активу и пассиву, баланс считается абсолютно ликвидным, если выдерживаются следующие соотношения:

А1 ≥ П1 ; А2 ≥ П2 ; А3 ≥ П3 ; А4 ≥ П4;

Выполнение первых трех неравенств (равенств) в этой системе неизбежно влечет выполнение и 4-го неравенства (равенства), поэтому существенным является сопоставление итога в первых трех группах по активу и пассиву, 4-ое неравенство (равенство) носит балансирующий характер и в тоже время имеется глубокий экономический смысл: его выполнение свидетельствует о наличии у предприятия собственных оборотных средств, т.е. минимальные условия финансовой устойчивости.

В случае, когда одно или несколько неравенств (равенств) имеют знак противоположный оптимальному варианту, ликвидность баланса в большой степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется избытком по другой группе, но только лишь по стоимостной величине, т.к. в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные.

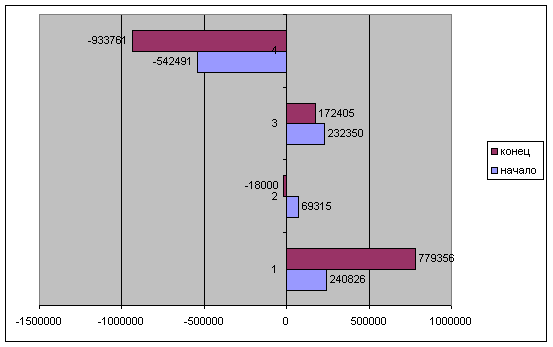

Таблица 2.7. - Анализ ликвидности баланса

| актив | на нача ло периода тыс. руб | на конец периода тыс. руб. | пассив | на нача ло периода тыс. руб. | на ко нец периода тыс. руб | платежный излишек или недостатков тыс.руб | в % к величене итога группы пассива баланса | ||

| на нача ло периода тыс. руб | на конец периода тыс. руб | на начало периода | на ко нец периода | ||||||

| 1.Наиболее ликвидные активы А1=d | 115 | 70 | 1.Наидолее срочные обязательства П1=чр | 5149 | 6856 | -5034 | -6786 | -98 | -99 |

| 2.Быстро реализуемые активы А2= ч а | 8059 | 7833 | 2.Краткосроч ные пассивы П2=К t | - | - | 8059 | 7833 | - | - |

| 3.Медленно реализуемые активы А3=Z+FT+RT | 795 | 1234 | 3.Долгосроч ные пассивы П3=КТ | - | - | 645 | 976 | - | - |

| 4.Трудно реализуемые активы А4=F-FT | 15347 | 15812 | 4.Постоянные пассивы П4=Ис-Sf+Д+Ф+рП | 19167 | 18093 | -3820 | -2227 | -20 | -12,3 |

| баланс | 24316 | 24949 | баланс | 24316 | 24949 | X | X | X | X |

Пояснение к таблице 2.7.

Характеризуя ликвидность баланса по данным таблицы нужно отметить, что в отчетном периоде наблюдается очень высокий платежный недостаток наиболее ликвидных активов, для покрытия наиболее срочных обязательств: на начало периода 5149 тыс.руб. или 98% и на конец 6856 тыс.руб. или 99% - эти цифры говорят о том, что только лишь 1% срочных обязательств предприятия на начало и на конец периода покрывались наиболее ликвидными активами. Как на начало, так

и на конец периода краткосрочных и долгосрочных кредитов и заемных средств из раздела долгосрочные пассивы - не наблюдаются, их просто нет. Платежный излишек по причине его низкой ликвидности на может быть направлен на покрытие краткосрочных обязательств, таким образом, недостаточная ликвидность баланса подтверждает ранее сделанное заключение о кризисном финансовом состоянии предприятия.

Похожие работы

... РФ Оренбургский государственный университет Орский гуманитарно-технологический институт (филиал) Кафедра менеджмента ДИПЛОМНАЯ РАБОТА Тема: Анализ финансово-хозяйственной деятельности предприятия (на примере ЗАО "Гидронеруд" г. Новоорска) Выполнил: Студент VI курса з/о Растяпина М.В. _______________________ подпись Научный руководитель: Ст. преподаватель Романова Т.В. ...

... 57 тыс. руб. в 2004 году, что произошло за счет списания старого оборудования. 2. Анализ финансово-хозяйственной деятельности «Пансионат Деснянские зори» 2.1 Экспресс-анализ «Пансионат Деснянские зори» Цель экспресс-анализа финансово-хозяйственной деятельности предприятия – это получение оперативной, наглядной и простой оценки финансового благополучия и динамики развития хозяйствующего ...

... . 1.16 Анализ влияния экстенсивных и интенсивных факторов на объем реализованной продукции Анализ объема реализованной продукции является важной частью анализа финансово-хозяйственной деятельности предприятия, так как от количества реализованной продукции напрямую зависит объем прибыли, которую получит предприятие. На изменение объема реализации влияют множество различных факторов, которые ...

... процессов. Синтетические счета ведутся только в денежном выражении, их данные используются при заполнении форм бухгалтерской отчетности. Данные счета используются для анализа финансово хозяйственной деятельности предприятия. Отражение хозяйственных средств, источников и процессов в обобщенном виде на синтетических счетах называют синтетическим учетом. Содержание синтетических счетов ...

0 комментариев