Навигация

Ставки налога

6. Ставки налога.

Шкала ставок единого социального налога, установленная ст. 241 Налогового кодекса РФ, является регрессивной. Уровень ставки налога обратно пропорционален сумме доходов, включаемых в налоговую базу. Таким образом, снижая ставки налога при увеличении доходов, включаемых в налоговую базу, законодатель делает попытку увеличить круг налогоплательщиков и привлечь к налогообложению доходы, ранее не декларировавшиеся их получателями. Здесь же следует отметить, что налоговым периодом при исчислении единого социального налога, в соответствии со ст. 240 Налогового кодекса РФ, признается календарный год, отчетным периодом по налогу признается первый квартал, полугодие и девять месяцев календарного года. Всего ст. 241 Налогового кодекса РФ предусмотрено четыре шкалы ставок, установленных для различных категорий налогоплательщиков. Для организаций, индивидуальных предпринимателей и физических лиц (за исключением выступающих в качестве работодателей налогоплательщиков - сельскохозяйственных товаропроизводителей и родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования) предусмотрены следующие ставки налога: _________________________________________________________________________ | Налоговая | Федеральный | Фонд | Фонды обязательного | Итого | | база на | бюджет | социального| медицинского | | | каждого | | страхования| страхования | | | отдельного| | Российской ________________________ | | работника | | Федерации |Федераль- | Территори-| | |нарастающим| | | ный фонд | альные | | | итогом | | |обязатель-| фонды | | | с начала | | | ного | обязатель-| | | года | | | медицин- | ного | | | | | | ского | медицин- | | | | | |страхова- | ского | | | | | | ния | страхова- | | | | | | | ния | | _________________________________________________________________________ | 1 | 2 | 3 | 4 | 5 | 6 | _________________________________________________________________________ |До 100 000 |28,0 процента|4,0 процента|0,2 |3,4 |35,6 | |рублей | | |процента |процента |процента | | | | | | | | |От 100 001 |28 000 рублей|4 000 рублей|200 рублей|3 400 руб-|35 600 | |рубля |+15,8 процен-|+2,2 процен-|+ 0,1 про-|лей + 1,9|рублей + | |до 300 000 |та с суммы,|та с суммы,|цента с|процента с|20,0 про-| |рублей |превышающей |превышающей |суммы, |суммы, пре-|цента с| | |100 000 руб-|100 000 руб-|превыша- |вышающей |суммы, | | |лей |лей |ющей |100 000 |превыша- | | | | |100 000 |рублей |ющей | | | | |рублей | |100 000 | | | | | | |рублей | | | | | | | | |От 300001 |59 600 рублей|8400 рублей |400 рублей|7200 руб-|75 600 | |рубля до|+ 7,9 процен-|+1,1 процен-|+0,1 про-|лей + 0,9|рублей +| |600 000 |та с суммы,|та с суммы,|цента с|процента с|10,0 про-| |рублей |превышающей |превышающей |суммы, |суммы, пре-|цента с| | |300 000 руб-|300 000 руб-|превыша- |вышающей |суммы, | | |лей |лей |ющей |300 000 |превыша- | | | | |300 000 |рублей |ющей | | | | |рублей | |300 000 | | | | | | |рублей | | | | | | | | |Свыше |83 300 рублей|11 700 руб- |700 рублей|9 900 |105 600 | |600 000 |+ 2,0 процен-|лей | |рублей |рублей +| |рублей |та с суммы,| | | |2,0 про-| | |превышающей | | | |цента с| | |600 000 руб-| | | |суммы, | | |лей | | | |превыша- | | | | | | |ющей | | | | | | |600 000 | | | | | | |рублей | _________________________________________________________________________

Для налогоплательщиков - сельскохозяйственных товаропроизводителей и родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, предусмотрены следующие ставки налога: _________________________________________________________________________ | Налоговая | Федеральный | Фонд | Фонды обязательного | Итого | | база на | бюджет | социального| медицинского | | | каждого | | страхования| страхования | | | отдельного| | Российской ________________________ | | работника | | Федерации |Федераль- | Территори-| | |нарастающим| | | ный фонд | альные | | | итогом | | |обязатель-| фонды | | | с начала | | | ного | обязатель-| | | года | | | медицин- | ного | | | | | | ского | медицин- | | | | | |страхова- | ского | | | | | | ния | страхова- | | | | | | | ния | | _________________________________________________________________________ | 1 | 2 | 3 | 4 | 5 | 6 | _________________________________________________________________________ |До 100 000 |20,6 процента|2,9 процента| 0,1 | 2,5 | 26,1 | |рублей | | | процента | процента | процента| | | | | | | | |От 100 001 |20 600 рублей|2 900 рублей|100 рублей|2 500 руб-| 26 100 | |рубля до|+15,8 процен-| + 2,2 про-|+ 0,1 про-|лей + 1,9| рублей +| |300 000 |та с суммы,|цента с сум-|цента с|процента с| 20,0 | |рублей |превышающей |мы, превыша-|суммы, |суммы, пре-| процента| | |100 000 руб-|ющей 100 000|превыша- |вышающей | с суммы,| | |лей |рублей |ющей |100 000 | превыша-| | | | |100 000 |рублей | ющей | | | | |рублей | | 100 000 | | | | | | | рублей | | | | | | | | |От 300 001 |52 200 рублей|7 300 рублей|300 рублей|6 300 | 66 100 | |рубля до|+ 7,9 процен-| + 1,1 про-|+ 0,1 |рублей + | рублей +| |600 000 |та с суммы,|цента с сум-|процента с|0,9 | 10,0 | |рублей |превышающей |мы, превыша-|суммы, |процента с | процента| | |300 000 руб-|ющей 300 000|превыша- |суммы, | с суммы,| | |лей |рублей |ющей |превыша- | превыша-| | | | |300 000 |ющей | ющей | | | | |рублей |300 000 | 300 000 | | | | | |рублей | рублей | | | | | | | | |Свыше 600|75 900 рублей|10 600 |600 рублей|9 000 | 96 100 | |000 рублей |+ 2,0 процен-|рублей | |рублей | рублей +| | |та с суммы,| | | | 2,0 | | |превышающей | | | | процента| | |600 000 руб-| | | | с суммы,| | |лей | | | | превыша-| | | | | | | ющей | | | | | | | 600 000 | | | | | | | рублей | _________________________________________________________________________

Для налогоплательщиков - индивидуальных предпринимателей установлена следующая шкала ставок: _________________________________________________________________________ |Налоговая |Федеральный |Фонды обязательного | Итого | |база |бюджет |медицинского страхования | | |нарастающим| _______________________________ | |итогом | |Федеральный |территориаль- | | | | |фонд |ные фонды | | | | |обязательного |обязательного | | | | |медицинского |медицинского | | | | |страхования |страхования | | _________________________________________________________________________ | 1 | 2 | 3 | 4 | 5 | _________________________________________________________________________ |До 100 000 |9,6 процента |0,2 процента |3,4 процента |13,2 процента | | рублей | | | | | _________________________________________________________________________ |От 100 001 |9 600 рублей |200 рублей |3 400 рублей |13 200 рублей | | рубля |+ |+ |+ |+ | |до 300 000 |5,4 процента |0,1 процента |1,9 процента |7,4 процента с| | рублей |с суммы, |с суммы, |с суммы, |суммы, | | |превышающей |превышающей |превышающей |превышающей | | |100 000 рублей|100 000 рублей|100 000 рублей|100 000 рублей| _________________________________________________________________________ |Oт 300 001 |20 400 рублей |400 рублей |7 200 рублей |2 8000 рублей | | рубля |+ | |+ |+ | |до 600 000 |2,75 процента | |0,9 процента |3,65 процента | | рублей |с суммы, | |с суммы, |с суммы, | | |превышающей | |превышающей |превышающей | | |300 000 рублей| |300 000 рублей|300 000 рублей| _________________________________________________________________________ |Свыше |28 650 рублей |400 рублей |9 900 рублей |38 950 рублей | |600 000 |+ | | |+ | |рублей |2,0 процента | | |2,0 процента | | |с суммы, | | |с суммы, | | |превышающей | | |превышающей | | |600 000 рублей| | |600 000 рублей| _________________________________________________________________________

Адвокаты уплачивают налог по следующим ставкам: _________________________________________________________________________ |Налоговая |Федеральный |Фонды обязательного |Итого | |база |бюджет |медицинского страхования | | |нарастающим| _______________________________ | |итогом | |Федеральный |территориаль- | | | | |фонд |ные фонды | | | | |обязательного |обязательного | | | | |медицинского |медицинского | | | | |страхования |страхования | | _________________________________________________________________________ | 1 | 2 | 3 | 4 | 5 | _________________________________________________________________________ |До 100 000 |7,0 процента |0,2 процента |3,4 процента |10,6 процента | | рублей | | | | | _________________________________________________________________________ |От 100 001 |7000 рублей |200 рублей |3 400 рублей |10 600 рублей | | рубля |+ |+ |+ |+ | |до 300 000 |5,3 процента |0,1 процента |1,9 процента |7,3 процента | | рублей |с суммы, |с суммы, |с суммы, |с суммы, | | |превышающей |превышающей |превышающей |превышающей | | |100 000 рублей|100 000 рублей|100 000 рублей|100 000 рублей| _________________________________________________________________________ |От 300 001 |17 600 рублей |400 рублей |7 200 рублей |25 200 рублей | | рубля |+ |+ |+ |+ | |до 600 000 |2,7 процента |0,1 процента |0,8 процента |3,6 процента | | рублей |с суммы, |с суммы, |с суммы, |с суммы, | | |превышающей |превышающей |превышающей |превышающей | | |300 000 рублей|300 000 рублей|300 000 рублей|300 000 рублей| _________________________________________________________________________ |Свыше |25 700 рублей |400 рублей |9 600 рублей |35 700 рублей | |600 000 |+ | | |+ | |рублей |2,0 процента | | |2,0 процента | | |с суммы, | | |с суммы, | | |превышающей | | |превышающей | | |600 000 рублей| | |600 000 рублей| _________________________________________________________________________

| |

7. Исчисление и уплата страховых взносов

по обязательному пенсионному страхованию.

Обязательное пенсионное страхование вводится с 1 января 2002 года Федеральным законом от 15 декабря 2001 г. N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации". Несмотря на то, что обязательное пенсионное страхование является разновидностью обязательного страхования, страховые взносы по нему являются по сути дела дополнительным налогом.

Во-первых, согласно ст.2 Федерального закона от 15 декабря 2001 г. N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" правоотношения, связанные с уплатой обязательных платежей на обязательное пенсионное страхование, в том числе в части осуществления контроля за их уплатой, регулируются законодательством РФ о налогах и сборах, если иное не предусмотрено указанным Федеральным законом.

Во-вторых, объект обложения, база для начисления определяется в порядке, установленном для исчисления объекта налогообложения и налоговой базы по единому социальному налогу.

А. Субъекты обязательного пенсионного страхования

Субъектами обязательного пенсионного страхования являются страховщик (Пенсионный фонд РФ), страхователи (организации, предприниматели и др.), застрахованные лица (работники и др.).

Страховщик

Пенсионный фонд РФ является страховщиком и осуществляет в РФ обязательное пенсионное страхование.

Положения о территориальных органах Пенсионного фонда РФ, являющихся юридическими лицами, утверждаются Правлением Пенсионного фонда РФ.

Страховщик имеет право:

- проводить у страхователей проверки документов, связанных с назначением (перерасчетом) и выплатой обязательного страхового обеспечения, представлением сведений индивидуального (персонифицированного) учета застрахованных лиц; требовать и получать у плательщиков страховых взносов необходимые документы, справки и сведения по вопросам, возникающим в ходе указанных проверок, за исключением сведений, составляющих коммерческую тайну, определяемую в установленном законодательством РФ порядке;

- требовать от руководителей и других должностных лиц проверяемых организаций, а также от физических лиц, которые самостоятельно уплачивают обязательные платежи, устранения выявленных нарушений законодательства Российской Федерации об обязательном пенсионном страховании;

- осуществлять возврат страховых взносов страхователям в случае, если невозможно установить, за каких застрахованных лиц указанные платежи уплачены.

Страховщик обязан:

- бесплатно консультировать страхователей по вопросам обязательного пенсионного страхования и информировать их о нормативных правовых актах об обязательном пенсионном страховании;

- организовывать через свои территориальные органы бесплатные консультации застрахованным лицам по вопросам обязательного пенсионного страхования.

Страхователи

Страхователями (по аналогии с единым социальным налогом налогоплательщики) по обязательному пенсионному страхованию являются:

1) лица, производящие выплаты физическим лицам, в том числе:

- организации;

- индивидуальные предприниматели;

- физические лица;

2) индивидуальные предприниматели, адвокаты.

Если страхователь одновременно относится к нескольким категориям страхователей, то исчисление и уплата страховых взносов производятся им по каждому основанию отдельно.

К индивидуальным предпринимателям для целей исчисления страховых взносов также относятся частные детективы и занимающиеся частной практикой нотариусы.

Таким образом, круг страхователей совпадает с перечнем налогоплательщиков единого социального налога.

К страхователям дополнительно приравниваются физические лица, добровольно вступающие в правоотношения по обязательному пенсионному страхованию в соответствии со ст.29 Федерального закона от 15 декабря 2001 г. N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации". В данном случае имеется в виду добровольный порядок вступления в обязательное пенсионное страхование физических лиц, работающих за границей или уплачивающих взносы за иное физическое лицо.

Страхователи имеют право:

- бесплатно получать у страховщика информацию о нормативных правовых актах об обязательном пенсионном страховании, а также информацию о размерах обязательного страхового обеспечения, выплаченного застрахованным лицам, за которых страхователь уплачивал страховые взносы;

- обращаться в суд для защиты своих прав.

Страхователи обязаны:

- зарегистрироваться у страховщика;

- своевременно и в полном объеме уплачивать страховые взносы в бюджет Пенсионного фонда Российской Федерации и вести учет, связанный с начислением и перечислением страховых взносов в указанный бюджет;

- представлять в территориальные органы страховщика документы, необходимые для ведения индивидуального (персонифицированного) учета, а также для назначения (перерасчета) и выплаты обязательного страхового обеспечения;

- выполнять требования территориальных органов страховщика об устранении выявленных нарушений законодательства РФ об обязательном пенсионном страховании;

Страхователи-организации дополнительно обязаны сообщать в территориальные органы страховщика по месту регистрации:

- о принятом в установленном порядке решении организации о своей ликвидации (реорганизации) в трехдневный срок со дня принятия решения;

- об изменении учредительных документов и учетных реквизитов организации, места ее нахождения в пятидневный срок со дня внесения изменений и дополнений.

Порядок регистрации страхователей в органах страховщика установлен в ст.11 Федерального закона от 15 декабря 2001 г. N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации".

Согласно данной статье регистрация страхователей в территориальных органах страховщика является обязательной и осуществляется в тридцатидневный срок:

1) для работодателей-организаций, а также крестьянских (фермерских) хозяйств - со дня государственной регистрации по месту их нахождения;

Организации, в состав которых входят обособленные подразделения, регистрируются по месту своего нахождения, а также по месту нахождения каждого из обособленных подразделений, через которые эти страхователи выплачивают вознаграждения физическим лицам.

2) для физических лиц, которые самостоятельно уплачивают страховые взносы в бюджет Пенсионного фонда РФ (индивидуальных предпринимателей, частных детективов, нотариусов, занимающихся частной практикой, и других), - со дня государственной регистрации (получения лицензии на осуществление определенной деятельности) по месту жительства этих физических лиц, а в случае осуществления их деятельности в другом местепо месту осуществления этой деятельности;

3) для физических лиц, осуществляющих прием на работу наемных работников по трудовому договору или по контракту, а также выплачивающих вознаграждения по договорам гражданско-правового характера, на которые в соответствии с законодательством РФ начисляются страховые взносы, - со дня заключения соответствующих договоров по месту жительства физических лиц, осуществляющих прием на работу (выплачивающих вознаграждения).

Застрахованные лица

Застрахованные лица - граждане РФ, а также проживающие на территории РФ иностранные граждане и лица без гражданства лица, на которых распространяется обязательное пенсионное страхование:

- работающие по трудовому договору или по договору гражданско-правового характера, предметом которого являются выполнение работ и оказание услуг, а также по авторскому и лицензионному договору;

- самостоятельно обеспечивающие себя работой (индивидуальные предприниматели, частные детективы, занимающиеся частной практикой нотариусы, адвокаты);

- являющиеся членами крестьянских (фермерских) хозяйств;

- работающие за пределами территории РФ в случае уплаты страховых взносов в соответствии со ст.29 Федерального закона от 15 декабря 2001 г. N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации", если иное не предусмотрено международным договором РФ;

- являющиеся членами родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования;

- иные категории граждан, у которых отношения по обязательному пенсионному страхованию возникают в соответствии с настоящим Федеральным законом.

Застрахованные лица имеют право:

- через представительные органы работников и работодателей участвовать в совершенствовании системы обязательного пенсионного страхования в РФ;

- беспрепятственно получать от работодателя информацию о начислении страховых взносов и осуществлять контроль за их перечислением в бюджет Пенсионного фонда РФ;

- своевременно и полностью получать обязательное страховое обеспечение за счет средств бюджета Пенсионного фонда РФ;

- защищать свои права, в том числе в судебном порядке.

Застрахованные лица обязаны:

- предъявлять страховщику содержащие достоверные сведения документы, являющиеся основанием для назначения и выплаты обязательного страхового обеспечения;

- сообщать страховщику обо всех изменениях, влияющих на выплату обязательного страхового обеспечения;

- соблюдать установленные для назначения (перерасчета) и выплаты обязательного страхового обеспечения условия.

В. Объект обложения и база для начисления страховых взносов

Объектом обложения страховыми взносами является объект налогообложения по единому социальному налогу.

Базой для начисления страховых взносов является налоговая база по единому социальному налогу.

Таким образом, объект обложения и база для исчисления страховых взносов определяется согласно гл.24 Налогового кодекса РФ "Единый социальный налог".

При этом необходимо отметить, что Федеральным законом от 15 декабря 2001 г. N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" представление льгот по уплате взносов на обязательное пенсионное страхование не предусмотрено.

С. Тарифы страхового взноса

Тариф страхового взноса - размер страхового взноса на единицу измерения базы для начисления страховых взносов. По своему смыслу тариф страхового взноса является налоговой ставкой по налогу.

1) Для лиц, производящих выплаты физическим лицам, также как и по единому социальному налогу, предусмотрено два вида регрессивных шкал страховых тарифов:

- для выступающих в качестве работодателей страхователей, за исключением выступающих в качестве работодателей организаций, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств;

- для выступающих в качестве работодателей организаций, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств.

При этом необходимо учитывать, что в течение 2002-2005 годов каждая из названных групп страхователей в отношении своих работников 1967 года рождения и моложе, применяют временные страховые тарифы.

Временные страховые тарифы предусмотрены для каждой группы страхователей в ст. 33 Федерального закона от 15 декабря 2001 г. N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации".

Право на применение регрессивных страховых тарифов имеют те страхователи, которые подпадают под критерии, установленные для применения регрессивных ставок по единому социальному налогу согласно п. 2 ст. 241 Налогового кодекса РФ).

В случае если страхователь не имеет права на применение регрессивной шкалы тарифа, то страховые взносы уплачиваются исходя из максимального тарифа.

Для выступающих в качестве работодателей страхователей, за исключение выступающих в качестве работодателей организаций, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств предусмотрены следующие тарифы страховых взносов:

| База для начисления страховых взносов на каждого отдельного работника нарастающим итогом с начала года | Для мужчин 1952 года рождения и старше и женщин 1956 года рождения и старше | Для мужчин с 1953 по 1996 год рождения и женщин с 1957 по 1966 год рождения | Для лиц 1967 года рождения и моложе | |||

| На финансирование страховой части трудовой пенсии | На финансиро вание накопительной части трудовой пенсии | На финансирование страховой части трудовой пенсии | На финансирование накопительной части трудовой пенсии | На финансирование страховой части трудовой пенсии | На финансирование накопительной части трудовой пенсии | |

| До 100000 рублей | 14,0 процента | 0,0 процента | 12,0 процента | 2,0 процента | 8,0 процента | 6,0 процента |

| От 100001 рубля до 300000 рублей | 14000 рублей + 7,9 процента с суммы, превышающей 100000 рублей | 0,0 процента | 12000 рублей + 6,8 процента с суммы, превышающей 100000 рублей | 2000 рублей + 1,1 процента с суммы, превышающей 100000 рублей | 8000 рублей + 4,5 процента с суммы, превышающей 100000 рублей | 6000 рублей + 3,4 процента с суммы, превышающей 100000 рублей |

| От 300001 рубля до 600000 рублей | 29800 рублей + 3,95 процента с суммы, превышающей 300000 рублей | 0,0 процента | 25600 рублей + 3,39 процента с суммы, превышающей 300000 рублей | 4200 рублей + 0,56 процента с суммы, превышающей 300000 рублей | 17000 рублей + 2,26 процента с суммы, превышающей 300000 рублей | 12800 рублей + 1,69 процента с суммы, превышающей 300000 рублей |

| Свыше 600000 рублей | 41650 рублей | 0,0 процента | 35770 рублей | 5880 рублей | 23780 рублей | 17870 рублей |

Для выступающих в качестве работодателей организаций, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств предусмотрены следующие тарифы страховых взносов:

| База для начисления страховых взносов на каждого отдельного работника нарастающим итогом с начала года | Для мужчин 1952 года рождения и старше и женщин 1956 года рождения и старше | Для мужчин с 1953 по 1996 год рождения и женщин с 1957 по 1966 год рождения | Для лиц 1967 года рождения и моложе | |||

| На финансирование страховой части трудовой пенсии | На финансиро вание накопительной части трудовой пенсии | На финансирование страховой части трудовой пенсии | На финансирование накопительной части трудовой пенсии | На финансирование страховой части трудовой пенсии | На финансирование накопительной части трудовой пенсии | |

| До 100000 рублей | 10,3 процента | 0,0 процента | 8,3 процента | 2,0 процента | 4,3 процента | 6,0 процента |

| От 100001 рубля до 300000 рублей | 10300 рублей + 7,9 процента с суммы, превышающей 100000 рублей | 0,0 процента | 8300 рублей + 6,8 процента с суммы, превышающей 100000 рублей | 2000 рублей + 1,1 процента с суммы, превышающей 100000 рублей | 4300 рублей + 4,5 процента с суммы, превышающей 100000 рублей | 6000 рублей + 3,4 процента с суммы, превышающей 100000 рублей |

| От 300001 рубля до 600000 рублей | 26100 рублей + 3,95 процента с суммы, превышающей 300000 рублей | 0,0 процента | 21900 рублей + 3,39 процента с суммы, превышающей 300000 рублей | 4200 рублей + 0,56 процента с суммы, превышающей 300000 рублей | 13300 рублей + 2,26 процента с суммы, превышающей 300000 рублей | 12800 рублей + 1,69 процента с суммы, превышающей 300000 рублей |

| Свыше 600000 рублей | 37950 рублей | 0,0 процента | 32070 рублей | 5880 рублей | 20080рублей | 17870 рублей |

Заключение

В своей работе я постаралась охватить наиболее важные моменты, характерные для единого социального налога.

Подводя итог вышеизложенному можно отметить, что Единый социальный налог (ЕСН) предназначен для мобилизации средств при реализации права граждан на государственное пенсионное и социальное обеспечение (страхование) и медицинскую помощь

Налогоплательщики ЕСН помимо этого налога уплачивают страховые взносы на ОБЯЗАТЕЛЬНОЕ ПЕНСИОННОЕ СТРАХОВАНИЕ. При этом сумма ЕСН, подлежащая уплате в федеральный бюджет, уменьшается на сумму страховых взносов на обязательное пенсионное страхование

Лица, производящие выплаты физическим лицам, дополнительно уплачивают страховые взносы в ФСС РФ в части обязательного страхования от несчастных случаев на производстве и профессиональных заболеваний.

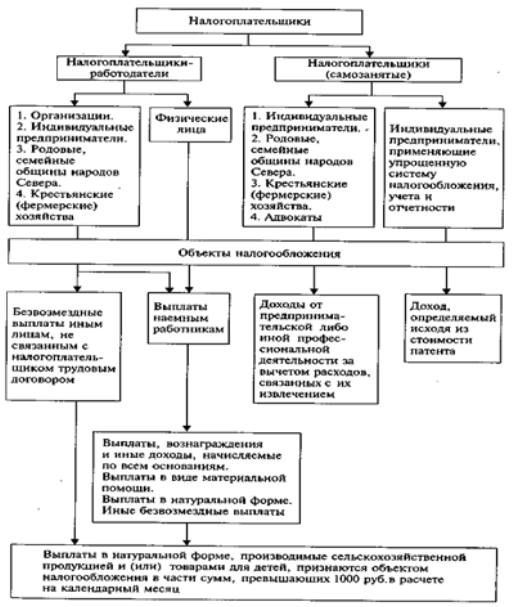

Налогоплательщики единого социального налога:

- лица, производящие выплаты наемным работникам, в том числе:

ü организации;

ü индивидуальные предприниматели;

ü физические лица, не признаваемые индивидуальными предпринимателями;

- индивидуальные предприниматели, адвокаты.

Объект налогообложения для исчисления налога зависит от категории налогоплательщика. В частности, для организаций, производящих выплаты наемным работникам, объектом налогообложения признаются выплаты и иные вознаграждения, начисляемые в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам.

Выплаты и вознаграждения (вне зависимости от формы, в которой они производятся) не признаются объектом налогообложения, если такие выплаты не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль организаций в текущем отчетном (налоговом) периоде.

Для исчисления суммы налога определяется налоговая база. Для налогоплательщиков-организаций она определяется как сумма выплат и иных вознаграждений, являющихся объектом налогообложения, начисленных за налоговый период в пользу физических лиц.

При определении налоговой базы учитываются любые выплаты и вознаграждения (за исключением сумм, указанных в статье 238 НК РФ), вне зависимости от формы, в которой осуществляются данные выплаты. К ним, в частности, относятся:

ü полная или частичная оплата товаров (работ, услуг, имущественных или иных прав), предназначенных для физического лица-работника или членов его семьи, в том числе коммунальных услуг, питания, отдыха, обучения в их интересах;

ü оплата страховых взносов по договорам добровольного страхования (за исключением сумм страховых взносов, указанных в подпункте 7 пункта 1 статьи 238 НК РФ).

Налоговый и отчетный периоды

Налоговым периодом признается календарный год.

Отчетными периодами признаются первый квартал, полугодие и девять месяцев.

Список использованной литературы

1. Комментарий к Налоговому Кодексу РФ с постатейными материалами. Части первая и вторая - глава 24. 2003 г.

2. Методические рекомендации по порядку исчисления и уплаты единого социального налога (утв. приказом МНС РФ от 5 июля 2002 г. N БГ-3-05/344).

3. Гражданский Кодекс РФ

4. Трудовой Кодекс РФ

5. Официальный сайт системы ГАРАНТ: www.garant.ru

6. "Налоги и финансовое право", N 3, 2002 г.

[1] Официальный сайт системы Гарант: www.garant.ru

[2] там же.

[3] там же.

[4] Официальный сайт системы Гарант: www.garant.ru

Похожие работы

... + 2,0% с суммы,превыш. 600 000 р. 11 700 р. 700 р. 9900 р. 105 600 р. + + 2,0% с суммы,превыш. 600 000 р. Раздел 2. Исчисление и уплата единого социального налога «Порядок исчисления и уплаты налога также зависит от того, к какой категории принадлежит налогоплательщик. Налогоплательщики-работодатели исчисляют сумму налога отдельно в отношении каждого фонда. Эта сумма ...

... и медицинскому обеспечению. Поэтому Правительство РФ предложило значительно снизить ставку ЕСН, изменив одновременно пороговые значения регрессивной шкалы. Повышенный интерес к проблемам реформирования единого социального налога во многом определяется тем, что он является основным фактором устойчивого существования такого распространенного в российской экономике феномена, как теневые зарплаты, ...

... а только те, которые отвечают критериям, указанным в п. 2 ст. 346 Кодекса. Так, ФНС в письме от 30.03.2005 № ГВ-6-05/239 указывала, что целей налогообложения единым социальным налогом следует применять определение сельскохозяйственного товаропроизводителя, данное в Федеральном законе от 08.12.1995 № 193-ФЗ «О сельскохозяйственной кооперации». Согласно ст.1 указанного Закона «сельскохозяйственный ...

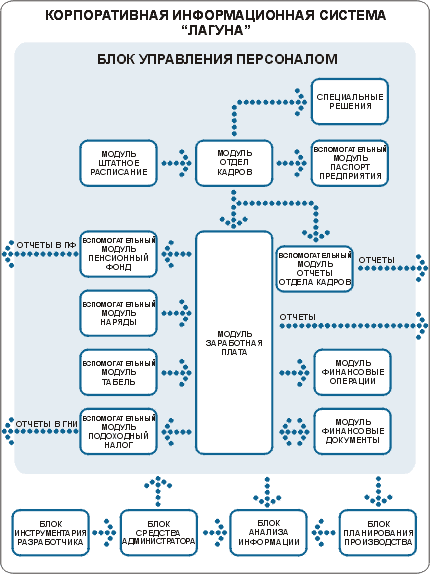

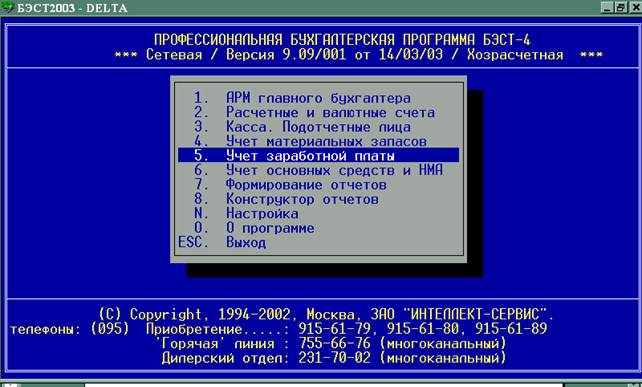

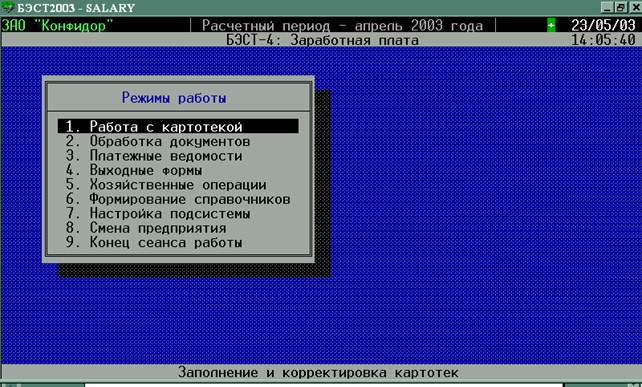

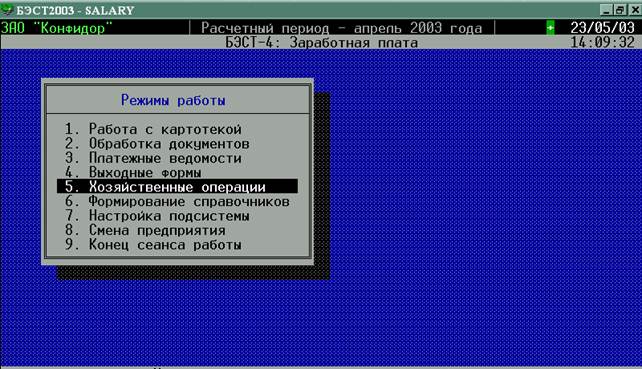

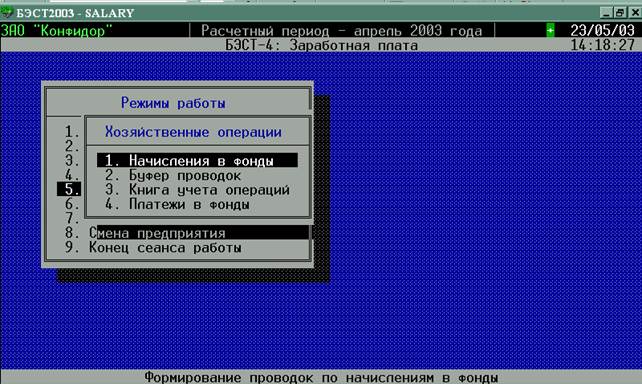

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

0 комментариев