Навигация

АНАЛИЗ ПРОИЗВОДСТВЕННО-ХОЗЯЙСТВЕННОЙ

1.2.2. АНАЛИЗ ПРОИЗВОДСТВЕННО-ХОЗЯЙСТВЕННОЙ

ДЕЯТЕЛЬНОСТИ АО “Х“ ЗА 1994-1996 г.г.

Производственно-хозяйственная деятельность предприятия характеризуется множеством показателей. Анализ же следует начинать с рассмотрения динамики обобщающих показателей, комплексно характеризующих эффективность его работы. Это позволит установить основные тенденции и характер развития предприятия.

Поэтому для начала охарактеризуем выпуск и реализацию продукции завода в денежном и натуральном выражении, а также остановимся на вопросах качества продукции и ритмичности ее выпуска. В ходе анализа будем использовать фактические данные за 1994 г., 1995 г., 1996 г. содержащиеся в форме 1П “Отчет предприятия по продукции“, а также воспользуемся плановыми показателями на 1996 г.

АНАЛИЗ ПРОИЗВОДСТВА И РЕАЛИЗАЦИИ ПРОДУКЦИИ.

Данные для проведения анализа выполнения плана по производству и реализации продукции в денежном выражении представлены в таблице 1.2.2.1.1.

Как видно из таблицы 1.2.2.1.1. план по выпуску товарной продукции в 1996 г. АО “Х” перевыполнило на 6,1 % в фактических ценах и на 1,1 % в сопоставимых ценах.

Перевыполнение плана произошло за счет сверхпланового производства коксовой и химической продукции, а также в результате отгрузки шихты на сторону, не предусмотренной планом.

По объему реализации продукции план перевыполнен на 13,4 % в фактических ценах и на 8 % в сопоставимых. Причем, реализованная продукция за наличный расчет составила 15 %, а по взаимозачетам 85 % от общего объема реализации. Несовпадение оценок выполнения плана по товарной и реализованной продукции объясняется изменениями остатков на складе и отгруженной, но неоплаченной продукции на начало и конец периода.

Запланированные на 1996 г. объемы выпуска и реализации продукции, в сопоставимых ценах, и фактические темпы роста к 1994 г.,1995 г. составили:

По товарной продукции планировался темп роста 96,6 % фактически темп роста составил 97,64% к 1994 г. Это привело к перевыполнению плана по темпам роста на 1,04%.

Темп роста 1995 г. к 1993 г. составляет 79,95 %, что ниже темпа роста 1994г. к 1993 г. (81,92 %). Это свидетельствует о снижении товарного выпуска в стоимостном выражении.

По реализованной продукции планировался темп роста 109,7 % фактически он составил 118,5 %. Таким образом получено перевыполнение по темпам роста 8,8 %.

Таблица 1.2.2.1.1.

Выпуск и реализация продукции.

| Показатели | План | Фактически | Отклонение от плана | Темпы роста | |||||

| на 1995 г. | 1993 г. | 1994 г. | 1995 г. | сумма | % | 1995 г. | план | 1995 г. | |

| | 1993 г. | 1994 г. | 1994 г. | ||||||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| Объем реализации в ценах: | |||||||||

| оптовых сопоставимых | 391294000 410778264 | 36969524 404406964 | 107839774 374522483 | 443818847 443818847 | +52524847 +33040583 | +13,4 +8,0 | 12р 109,7 | 3,63р 109,7 | 4,12р 118,5 |

| Товарная продукция в ценах: | |||||||||

| оптовых сопоставимых | 412937000 433498965 | 50083200 547856523 | 129221150 448779000 | 438187468 438187468 | +25250468 +4688503 | +6,1 +1,1 | 8,75р 79,98 | 3,2р 96,6 | 3,39 97,64 |

Темп роста 1996 г. к 1994 г. составляет 109,7 %, что выше темпа роста 1995г. к 1994 г.(92,6 %), то есть в 1996 г. наблюдается рост объемов реализации.

Таким образом в 1996 г. АО “Х” перевыполнило план как по производству так и по реализации продукции, при общем увеличении объемов производства и реализации в динамике за три анализируемых года.

Для анализа показателей выпуска , реализации и отгрузки продукции рассмотрим баланс готовой продукции на основе данных таблицы 1.2.2.1.2.

Таблица 1.2.2.1.2.

Баланс готовой продукции.

тыс. руб.

| Показатели в оптовых | 1995 год | Отклонение от плана | ||

| ценах предприятия | по плану | фактически | сумма | % |

| А | 1 | 2 | 3 | 4 |

| Остатки нереализованной товарной продукции на начало года, всего: в том числе: | 45488379 | 45488379 | - | - |

| на складе | х | 400540 | - | - |

| отгруженной, но не оплаченной | х | 45087839 | - | - |

| Выпуск товарной продукции | 412937000 | 438187468 | +25250468 | +6,1 |

| Итого товарной продукции | 456234491 | 483675847 | +25441356 | +6,1 |

| Реализовано | 391294000 | 443818847 | +52524847 | +13,4 |

| Остатки нереализованной товарной продукции на конец года, всего: в том числе: | 64940491 | 38857000 | -25083491 | -38,6 |

| на складе | х | 1357000 | - | - |

| отгруженной, но не оплаченной | х | 38500000 | - | - |

| по причине отсутствия средств у покупателей. | х | 38500000 | - | - |

Как следует из таблицы 1.2.2.1.2. перевыполнение плана по реализации продукции на 52524847 тыс. рублей явилось следствием увеличения товарного выпуска и сокращения остатков нереализованной продукции.

За счет сверхпланового выпуска было реализовано продукции больше плана на 25250468 тыс. рублей, что составляет 48,1% от общей суммы перевыполнения плана. За счет оплаты продукции, отгруженной ранее, произошло сокращение остатков нереализованной продукции на конец 1995 года, что увеличило объем реализации на 25083491 тыс. рублей, или на 51,9% от общей суммы перевыполнения плана.

Для определения выполнения плана по номенклатуре и ассортименту, составим таблицу 1.2.2.1.3.

Таблица 1.2.2.1.3.

Выпуск продукции АО "Х" за 1995 г.

тыс. руб.

| Наименование продукции | В сопоставимых ценах | Засчитывается в | Недовыполнение | |

| по плану | фактически | выполнение плана по ассортименту | плана | |

| А | 1 | 2 | 3 | 4 |

| Кокс 6 % влажности | 405852768 | 407046000 | 405852768 | - |

| Шихта товарная | - | 2466000 | - | - |

| Газ коксовый | 9023825 | 8843000 | 8843000 | 180825 |

| Смола каменноугольная | 10430859 | 11742000 | 10430859 | - |

| Минеральные удобрения (в пересчете на 100% питательного вещества) | 1018667 | 1078000 | 1018667 | - |

| Сырой бензол | 5165851 | 5600000 | 5165851 | - |

| Легкие пиридиновые основания -100% | 152523 | 152000 | 152000 | 523 |

| Роданистый аммоний | 15000 | 1000 | 1000 | 14000 |

| Тиокарбомид | 190836 | 118000 | 118000 | 72836 |

| ТНП: | ||||

| крышки клей | 1108280 267888 | 603000 266000 | 603000 266000 | 505280 1888 |

| Работы промышленного характера (в том числе ремонтные работы) | 272468 | 272468 | 272468 | - |

| Всего | 433498965 | 438187468 | 432723613 | 775352 |

Из данных таблицы 1.2.2.1.3. следует, что план по объему производства продукции в 1995 году выполнен на 101,1%, а по ассортименту на 99,82%.

Причиной расхождения между исчисленными процентами явилось невыполнение плана по выпуску:

товарного коксового газа на 180825 тыс. рублей из-за недозабора его Кемеровской ГРЭС;

легких пиридиновых оснований на 523 тыс. рублей из-за остановки отделения ЛПО с 24.12.95 года в связи с убыточностью производства;

роданистого аммония (на 14000 тыс. рублей) в связи с остановкой цеха роданистых солей с 20.12.95.года из-за отсутствия рынка сбыта;

тиокарбомида на 72836 тыс. рублей;

крышек на 505280 тыс. рублей из-за отсутствия жести в первом полугодии.

Это привело к сокращению объема реализации продукции на сумму 775352 тыс. рублей.

Для анализа структуры выпущенной продукции обратимся к таблице 1.2.2.1.4.

Таблица 1.2.2.1.4.

Структура выпущенной продукции.

тыс. руб.

| Наименование продукции | По плану | Фактически | Фактический | Принимается в | ||

| сумма, в сопоставимых ценах | уд. вес % | сумма, в сопоставимых ценах | уд. вес % | выпуск при плановой структуре | выполнение плана по структуре | |

| А | 1 | 2 | 3 | 4 | 5 | 6 |

| Кокс 6 % влажности | 405852768 | 93,6 | 407046000 | 92,9 | 410231108 | 407046000 |

| Шихта | - | - | 2466000 | 0,56 | - | - |

| Газ коксовый | 9023825 | 2,1 | 8843000 | 2,02 | 9114299 | 8843000 |

| Смола каменноугольная | 10430859 | 2,4 | 11742000 | 2,68 | 10516499 | 10516499 |

| Минеральные удобрения (в пересчете на 100% питательного вещества) | 1018667 | 0,2 | 1078000 | 0,25 | 876375 | 867375 |

| Сырой бензол | 5165851 | 1,24 | 5600000 | 1,28 | 5420379 | 5420379 |

| Легкие пиридиновые основания -100% | 152523 | 0,04 | 152000 | 0,03 | 175276 | 152000 |

| Роданистый аммоний | 15000 | 0,04 | 1000 | 0 | 13146 | 1000 |

| Тиокарбомид | 190836 | 0,04 | 118000 | 0,03 | 175275 | 118000 |

| ТНП: | ||||||

| крышки клей | 1108280 267888 | 0,26 0,06 | 603000 266000 | 0,14 0,06 | 1139287 262912 | 603000 262912 |

| Работы промышленного характера (в том числе ремонтные работы) | 272468 | 0,06 | 272468 | 0,06 | 262912 | 262912 |

| Всего | 433498965 | 100 | 438187468 | 100 | 438187468 | 434102077 |

Как следует из таблицы 1.2.2.1.4. план по структуре выпущенной продукции в 1995 году выполнен на 99,07%.

Причиной недовыполнения плана явилось невыполнение плана по выпуску кокса, коксового газа, ЛПО-100%, роданистого аммония, тиокарбомида, крышек на общую сумму 4085391 тыс. рублей. Это произошло в результате остановки на капитальный ремонт коксовой батареи № 4, сокращения производства убыточных видов продукции, нестабильной поставки угля.

Анализ ритмичности товарного выпуска проведен на основе таблицы 1.2.2.1.5.

Таблица 1.2.2.1.5.

Структура выпущенной продукции.

тыс. руб.

| Квартал | Выпуск по плану | Фактический выпуск | Засчитывается для расчета коэффициента ритмичности | Недовыпуск продукции | Процент выполнения плана, % | Коэффициент ритмичности |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| I | 100329000 | 98579788 | 98579788 | 1749212 | 98,3 | 0,98 |

| II | 116093000 | 124772836 | 116093000 | - | 107,5 | 1 |

| III | 98356000 | 105517261 | 98356000 | - | 107,3 | 1 |

| IV | 98159000 | 109317583 | 98159000 | - | 111,4 | 1 |

| Всего: | 412937000 | 438187468 | 411187788 | 1749212 | 106,1 | 0,996 |

Данные таблицы 1.2.2.1.5. показывают , что в целом за год план по выпуску товарной продукции перевыполнен на 6,1%.

В первом квартале 1996 г. план по выпуску был выполнен на 98,3 %, что привело к недовыпуску продукции в этом квартале на 1 749 212 тыс. рублей. Это составляет лишь 0,4 % к годовому плану производства.

Перевыполнение плана в последующие кварталы позволило перекрыть имеющиеся отставание. В целом за год величина коэффициента ритмичности составила 0,996.

Таким образом, работу предприятия в 1996 г. можно охарактеризовать как ритмичную.

Теоретический резерв дополнительного выпуска продукции составляет: 124772836 *3 - (98579788 + 105517261 + 109317583) = 60 903 876 тыс. руб.

Качество продукции, выпускаемой АО ”Х“ оценивается на основе существующих стандартов (процент зольности, влажности, прочности и т.д.).

Из-за сложного финансового положения в течение 11 месяцев 1996 г. имели место отклонения от планового состава шихты. Недостача жирных углей компенсировалась в течении 2-х месяцев газовыми, а в апреле коксовыми углями. В середине года наблюдались перебои в поступлении газовых углей (ОФ им. Кирова).

При стабильном обеспечении коксовыми углями отрицательным фактором явилась замена коксовых углей Прокопьевского месторождения слабоспекающимися углями Кедровского разреза.

В связи с несвоевременными поставками углей было допущено 75 случаев перешихтовок, что несомненно сказалось на качестве кокса.

Сравнительный анализ состава и технического анализа шихты приведен в таблице 1.2.2.1.6.

Таблица 1.2.2.1.6.

Качество шихты.

| Периоды | Состав шихты, % | Технический анализ, % | Помол, | |||||

| Газовые | Жирные | Коксовые | Влага | Зола | Летучие | У, мм | % | |

| 1995 | 22,0 | 25,59 | 52,41 | 9,8 | 9,1 | 27,37 | 14,5 | 73,6 |

| 1994 | 25,9 | 25,4 | 48,7 | 9,8 | 9,1 | 28,1 | 14,8 | 74,8 |

В 1996 г. содержание коксовых углей в шихте по сравнению с 1995г. увеличилось на 3 %, на эту же величину снизилось содержание газовых углей. Несколько снизился помол шихты. Это результат поступления на завод не дробленых кедровских углей.

Качество кокса литейного (мокрого тушения) характеризуется показателями таблицы 1.2.2.1.7.

Таблица 1.2.2.1.7.

Качество кокса литейного.

| Период | Влага, % | Зола, % | Сера, % | Мелочь, % | Прочность, % |

| 1995 | 6,4 | 11,88 | 0,388 | 5,96 | 74,4 |

| 1994 | 5,53 | 11,86 | 0,387 | 5,91 | 75,5 |

В 1996 г. в коксе на 0,9 % выросла влажность и на 0,9 % снизилась прочность. Снижение прочности произошло из-за ухудшения качества углей по коксуемости. Увеличение влаги произошло по этой же причине.

Изменение в качестве сухого кокса менее значительные.

Качество химической продукции (сульфат аммония, сырой бензол) соответствует установленным требованиям. Качество каменноугольной смолы улучшено (на 1,7 % снижено воды).

Таким образом, за 1996г. качество шихты и коксовой продукции ухудшилось, качество химической продукции соответствует установленным требованиям.

ОБЩИЙ ВЫВОД

ПО АНАЛИЗУ ПРОИЗВОДСТВА

И РЕАЛИЗАЦИИ ПРОДУКЦИИ.

План по выпуску товарной продукции в 1996 г. АО “Х” перевыполнило на 6,1% в фактических ценах и на 1,1 % в сопоставимых ценах.

По объему реализации продукции план перевыполнен на 13,4 % в фактических ценах и на 8 % в сопоставимых. Причем за наличный расчет было реализовано15 % продукции, а 85 % взаимозачетом. В 1995г. эти показатели составили 30 % и 70 % соответственно. Это вызывает трудности с поступлением наличных денежных средств на расчетный счет предприятия.

Причинами перевыполнения плана по реализации явились перевыполнение плана по производству товарной продукции и оплаты отгруженной ранее продукции.

Таким образом в 1996 г. АО “Х” перевыполнило план как по производству так и по реализации продукции, при общем увеличении объемов производства и реализации в динамике за три анализируемых года.

Кокс занимает в структуре товарного выпуска 92,2 %. В 1996 г. качество шихты ухудшилось, что привело к ухудшению качества коксовой продукции. Качество химической продукции соответствует установленным требованиям.

АНАЛИЗ ИСПОЛЬЗОВАНИЯ ОСНОВНЫХ ФОНДОВ.

Первоначальное представление об основных фондах АО “Х” дает изучение их динамики, осуществляемое на основе данных о среднегодовой стоимости основных средств и данных об их наличии на определенную дату.

Для анализа используются следующие источники информации за 1995 г., 1996 г.:

Форма 11 “Отчет о наличии и движении основных средств“;

Форма 5, раздел 5 “Наличие и движение основных средств“.

Данные для анализа динамики основных средств приведены в таблице 1.2.2.2.1.

Таблица 1.2.2.2.1.

Среднегодовая стоимость основных фондов.

тыс. руб.

| Показатели | 1994 г. | 1995 г. | Отклонение | |

| сумма | % | |||

| А | 1 | 2 | 3 | 4 |

| Производственные основные фонды, всего: в том числе: | 281230511 | 302806000 | +21575489 | +7,7 |

| промышленно-производственные основные фонды | 278912511 | 300497000 | +21584489 | +7,7 |

| производственные основные фонды других отраслей | 2318000 | 2309000 | -9000 | -0,4 |

| Непроизводственные основные фонды | 129216068 | 110492000 | -18724068 | -15 |

| Среднегодовая стоимость основных фондов | 410446579 | 413298000 | +2851421 | +0,7 |

Из таблицы следует, что за 1996 г. в объеме основных фондов предприятия за 1996 г. произошли изменения. В целом основные фонды возросли на 2 851 421 тыс. руб. или 0,7 %.

Рост основных фондов был обеспечен расширением производственно-технического потенциала в основной деятельности на сумму 21 584 489 тыс. руб. Материально-техническая база непроизводственных подразделений предприятия и других отраслей производящих товары сократилась на 9 000 тыс. руб. (0,4 %) и 18 724 068 тыс. руб. (15 % ) соответственно.

Для оценки сдвигов, произошедших в составе основных фондов, рассмотрим их общую структуру в таблице 1.2.2.2.2.

Таблица 1.2.2.2.2.

Структура основных фондов.

тыс. руб.

| Показатели | На начало 1995 г. | На конец 1995 г. | Изменение | |||

| сумма | уд. вес | сумма | уд. вес | сумма | уд. Вес | |

| А | 1 | 2 | 3 | 4 | 5 | 6 |

| Всего основных фондов, в том числе: | 393578000 | 100 | 432049000 | 100 | 38471000 | 0 |

| Промышленно-производственные основные фонды: | 285052000 | 72,4 | 324809000 | 75,2 | 39757000 | 2,8 |

| здания | 97364000 | 34,2 | 109480000 | 33,7 | 12116000 | -0,5 |

| сооружения | 55591000 | 19,5 | 56436000 | 17,4 | 845000 | -2,1 |

| передаточные устройства | 33773000 | 11,8 | 38737000 | 11,9 | 4964000 | 0,1 |

| Итого пассивная часть основных средств | 186728000 | 65,5 | 204653000 | 63 | 17925000 | -2,5 |

| машины и оборудование из них: | 91961000 | 32,3 | 112577000 | 34,7 | 20616000 | 2,4 |

| силовые машины и оборудование | 6550698 | 7,1 | 9353000 | 8,3 | 2802302 | 1,2 |

| б) рабочие машины и оборудование | 82814724 | 90,1 | 99955000 | 88,8 | 17140276 | -1,3 |

| в) измерительные и регулирующие устройства, лабораторное оборудование | 2209473 | 2,4 | 2837000 | 2,5 | 627527 | 0,1 |

| г) вычислительная техника | 386105 | 0,4 | 432000 | 0,4 | 45895 | 0 |

| транспортные средства | 6245000 | 2,2 | 7437000 | 2,3 | 1192000 | 0,1 |

| инструменты, производственный и хозяйственный инвентарь | 118000 | 0,04 | 142000 | 0,04 | 24000 | 0 |

| Итого активная часть основных средств | 98324000 | 34,5 | 120156000 | 37 | 21832000 | 2,5 |

| Производственные основные средства других отраслей | 2333000 | 0,6 | 2066000 | 0,5 | -267000 | -0,1 |

| Непроизводственные основные средства | 106193000 | 27 | 105174000 | 24,3 | -1019000 | -2,7 |

Из таблицы 1.2.2.2.2. следует , что в целом основные фонды предприятия выросли за 1996 г. на 38 471 000 тыс. руб. В том числе объем промышленно-производственных основных фондов увеличился на 39 757 000 тыс. руб. Производственные основные фонды других отраслей сократились на 267 000 тыс. руб., что связано с ликвидацией подсобного хозяйства .Также сократился объем непроизводственных основных фондов на 1 019 000 тыс. руб. Это произошло в связи с передачей детских учреждений в муниципальную собственность.

Таблица 1.2.2.2.3.

Коэффициенты движения основных фондов.

тыс. руб.

| Показатели | На начало | Поступило в 1995 г. | Выбыло | На конец | Коэффициенты движения основных фондов, % | |||||

| | 1995 г. | всего | в т.ч. введено в действие новых | в 1995 г. | 1995 г. | поступления гр.2 гр.5 | обновления гр.3 гр.5 | выбытия гр.4 гр.1 | компенсация выбытия гр.4 гр.2 | прироста (гр.2-гр.4) гр.2 |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Всего основных фондов, в том числе: | 393578000 | 42920000 | 41923000 | 4449000 | 432049000 | 9,9 | 9,7 | 1,1 | 10,4 | 89,6 |

| Промышленно-производственные основные фонды: | 285052000 | 42440000 | 41443000 | 2683000 | 324809000 | 13,1 | 12,8 | 0,9 | 6,3 | 93,7 |

| здания | 97364000 | 12116000 | 11119000 | - | 109480000 | 11,1 | 10,2 | 0 | 0 | 100 |

| сооружения | 55591000 | 845000 | 845000 | - | 56436000 | 1,5 | 1,5 | 0 | 0 | 100 |

| передаточные устройства | 33773000 | 5218000 | 5218000 | 254000 | 38737000 | 13,5 | 13,5 | 0,8 | 4,9 | 95,1 |

| Итого пассивная часть основных средств | ||||||||||

| машины и оборудование | 91961000 | 22790000 | 22790000 | 2174000 | 112577000 | 20,2 | 20,2 | 2,4 | 9,5 | 90,5 |

| транспортные средства | 6245000 | 1442000 | 1442000 | 250000 | 7437000 | 19,4 | 19,4 | 4 | 17,3 | 82,7 |

| инструменты, производственный и хозяйственный инвентарь | 118000 | 29000 | 29000 | 5000 | 142000 | 20,4 | 20,4 | 4,2 | 17,2 | 82,8 |

| Итого активная часть основных средств | ||||||||||

| Производственные основные средства других отраслей | 2333000 | 103000 | 103000 | 370000 | 2066000 | 5 | 5 | 15,9 | 359,2 | -259,2 |

| Непроизводственные основные средства | 106193000 | 377000 | 377000 | 1396000 | 105174000 | 0,4 | 0,4 | 1,3 | 370,3 | -270,3 |

В 1996 г. произошли изменения в структуре основных фондов предприятия. Прирост объема промышленно-производственных основных фондов способствовал повышению их удельного веса с 72,4% до 75,2%. Удельный вес производственных фондов других отраслей снизился на 0,1%, а непроизводственных основных фондов на 2,7%.

Удельный вес активной части основных фондов в общем объеме промышленно-производственных основных фондов увеличилась за 1996 г. на 2,5%, при соответствующем снижении на эту величину пассивной части, что является положительной тенденцией.

Рост удельного веса активной части произошел за счет прироста по группе машины и оборудование.

Таким образом, структура основных фондов в 1996 г. улучшилась и является достаточной для нормальной работы предприятия.

Для общей характеристики движения основных фондов используют группу коэффициентов:

коэффициент обновления;

коэффициент выбытия;

коэффициент компенсации выбытия.

Расчет вышеперечисленных коэффициентов как в целом, так и по группам приведен в таблице 1.2.2.2.3.

Из данных таблицы 1.2.2.2.3. следует, что уровень показателей, характеризующих движение основных фондов предприятия невысок. Коэффициент интенсивности выбытия находится на уровне 1,1 %.

Характеристики поступления основных фондов в целом превосходят их выбытие в 9 раз.

Структура движения основных фондов такова, что большая часть вновь поступивших основных фондов идет на АО “Х” не на замену отработанных средств труда, а на их экстенсивное расширение (коэффициент компенсации выбытия равен 10,4 %, что меньше 100 %). Высокие значения данного коэффициента по производственным основным фондам других отраслей (359,2 %) объясняется ликвидацией подсобного хозяйства, а по непроизводственным основным средствам (370 %) передачей в муниципальную собственность детских учреждений.

Анализ технического состояния основных фондов и оценка их износа проведены на основе данных таблицы 1.2.2.2.4.

Таблица 1.2.2.2.4.

Расчет коэффициентов годности и износа.

тыс. руб.

| Показатели состояния | Наличие на начало | Поступило в 1995 г. | Выбыло | Наличие на конец | |||

| основных фондов | 1995 г. | всего | в т.ч. новых | всего | ликвидировано | прочее выбытие | 1995 г. |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| По полной первоначальной стоимости | 393578000 | 42920000 | 41923000 | 4449000 | 3280000 | 1690000 | 432049000 |

| Износ | 190491752 | 729640 | - | х | 2865000 | х | 173421000 |

| Остаточная стоимость | 203086248 | 42190360 | - | х | 415000 | х | 258628000 |

| Коэффициент износа, % | 48,4 | 1,7 | - | х | 87,3 | х | 40,1 |

| Коэффициент годности, % | 51,6 | 98,3 | 100 | х | 12,7 | х | 59,9 |

Из данных таблицы 1.2.2.2.5. можно заключить, что на конец 1996 г. на АО “Х“ основные фонды были амортизированы на 40,1%.

Степень годности в 59,9 % позволяет говорить в целом об удовлетворительном уровне технической годности средств труда, необходимых для производства продукции.

Следует отметить, что из поступивших в течении года основных фондов 97,7 % новых. Выбывающие основные фонды по причине их ликвидации самортизированы почти полностью (87,3 %).

Совокупное действие указанных факторов привело к тому, что степень износа основных фондов на конец года (40,1 %) оказалась ниже показателей износа на начало 1996 г. (48,4 %). Таким образом, годность основных фондов за 1996 г. улучшилась.

Анализ использования основных фондов проведен на основе данных таблицы 1.2.2.2.5.

Таблица 1.2.2.2.5.

Среднегодовая стоимость основных фондов.

тыс. руб.

| Показатели | 1993 г. | 1994 г. | 1995 г. | Темп роста, % | |

| | 94 г. *100% 93 г. | 95 г. *100% 94 г. | |||

| А | 1 | 2 | 2 | 3 | 4 |

| Среднегодовая стоимость промышленно-производственных основных фондов, тыс. руб. | х | 278912511 | 300497000 | 114,3 | 107,7 |

| из них стоимость основных фондов на конец года, тыс. руб. | х | 84145473 | 324809000 | 102,6 | 386 |

| Товарная продукция в фактических ценах, тыс. руб. | х | 448779000 | 438187468 | 81,91 | 97,6 |

| Прибыль от выпуска товарной продукции, тыс. руб. | х | 83154358 | 71642496 | 59,6 | 86,2 |

| Среднесписочная численность работников, принятая для исчисления производительности труда | 1905 | 1926 | 1956 | 101,1 | 101,6 |

| Явочное число рабочих в наиболее многочисленную смену на конец года, чел. | 1055 | 938 | 949 | 89,0 | 101,2 |

| Фондоотдача, копеек (стр.2 : стр.1)*100% | 229 | 161 | 146 | 71,6 | 90,7 |

| Рентабельность основных промышленно-производственных фондов, % (стр.3 : стр.1)*100% | 31,1 | 29,8 | 23,8 | 52,1 | 79,9 |

| Фндовооруженность, руб./чел. | |||||

| одного списочного работника основной деятельности (стр.1 : стр.4) | х | 144814 | 153628 | 113,1 | 106,1 |

| б) одного рабочего в смене (стр.1а : стр.5) | х | 89707 | 342264 | 115,5 | 3,8р |

Из таблицы 1.2.2.2.5. следует, что фондоотдача и рентабельность основных промышленно-производственных основных фондов продолжают снижаться. Фондоотдача снизилась в 1995 г. по сравнению с 1994 г. на 28,4 % и на 9,3 % в 1996 г. по сравнению с 1995 г. По рентабельности основных промышленно-производственных фондов эти показатели составили 47,9 % и 20,1 % соответственно.

Основной причиной снижения вышеперечисленных показателей является снижение товарного выпуска в сопоставимых ценах. На что, в свою очередь, повлияли плановые ремонты по следующим объектам:

коксовая батарея № 4, № 5 (перекладка камер коксования);

ремонт коксовых машин, замена дверей;

ремонт камер участка сухого тушения кокса;

ремонт котла №1 (пылеосадительный бункер);

сатуратор № 1.

Причинами снижения товарного выпуска были также требования экологических служб города о снижении валовых выбросов в атмосферу, технологические сбои в работе коксового цеха, а также неритмичные поставки угля.

Фондовооруженность одного списочного работника основной деятельности и фондовооруженность одного рабочего в смене за 1996 г. повысились соответственно на 6,1 % и в 3,8 раза. За предыдущий период рост этих показателей составлял соответственно 13,1 %, 15,5 %. Значительный рост фондовооруженности одного рабочего в смене за 1996 г. можно объяснить результатом проведенной переоценке основных фондов по состоянию на 01.01.96 г.

В целом полученные изменения вышеперечисленных показателей следует оценивать как отрицательные. При росте фондовооруженности труда наблюдалось снижение показателя товарной продукции на 18,1 % в 1995 г. и на 2,4 % в 1996 г. по причинам, описанным выше.

Общее снижение объема производства товарной продукции (в сопоставимых ценах) в 1996 г. составляет 10591532 тыс. руб., что обусловлено изменением фондоотдачи и изменением размера основных фондов.

Рост среднегодовой стоимости основных промышленно-производственных фондов (на 21 584 489 тыс. руб.) способствовал росту объема товарной продукции на 34 730 121 тыс. руб.

Полученные результаты свидетельствуют об экстенсивности развития предприятия по состоянию на 1996 г.

ОБЩИЙ ВЫВОД

ПО АНАЛИЗУ ИСПОЛЬЗОВАНИЯ

ОСНОВНЫХ ФОНДОВ.

В целом среднегодовая стоимость основных фондов предприятия за 1996 г. возросла на 2 851 421 тыс. руб. или 0,7 %.

За 1996г. основные фонды предприятия выросли за 1996 г. на 38 471 000 тыс. руб. В том числе объем промышленно-производственных основных фондов увеличился на 39 757 000 тыс. руб. Производственные основные фонды других отраслей сократились на 267 000 тыс. руб., что связано с ликвидацией подсобного хозяйства. Также сократился объем непроизводственных основных фондов на 1 019 000 тыс. руб. Это произошло в связи с передачей детских учреждений в муниципальную собственность.

Структура основных фондов в 1996 г. улучшилась и является достаточной для нормальной работы предприятия. Рост удельного веса активной части ( на 2,5 %) произошел за счет прироста по группе машины и оборудование.

Уровень показателей, характеризующих движение основных фондов предприятия невысок. Характеристики поступления основных фондов в целом превосходят их выбытие в 9 раз.

Структура движения основных фондов такова, что большая часть вновь поступивших основных фондов идет на АО “Х“ не на замену отработанных средств труда, а на их экстенсивное расширение (коэффициент компенсации выбытия равен 10,4 %, что меньше 100 %).

На конец 1996 г. на АО “АО "Х"“ основные фонды были самортизированы на 40,1 %.

Фондоотдача и рентабельность основных промышленно-производственных фондов продолжают снижаться. Фондоотдача снизилась на 28,4 % в 1995 г. и на 9,3 % в 1996 г. По рентабельности основных промышленно-производственных фондов эти показатели составили 47,9 % и 20,1 % соответственно.

АНАЛИЗ ИСПОЛЬЗОВАНИЯ ТРУДА И ЗАРАБОТНОЙ ПЛАТЫ.

Для анализа за 1994г.-1996г. используются следующие источники информации за соответствующие годы:

Форма № 2Т “Отчет промышленного предприятия по труду“;

приложение к форме № 1Т;

данные отдела кадров.

Анализ целесообразно начать с анализа динамики и выполнения плана по численности работающих. Для этого используем данные таблицы 1.2.2.3.1.

Таблица 1.2.2.3.1.

Среднесписочная численность работников по категориям.

человек

| Численность | Численность | Изменение, + (-) | Темпы роста, % | |||||||

| работников | 1993 г. | 1994 г. | план 1995 г. | 1995 г. | гр.2 - гр.1 | гр.4 - гр.2 | гр.4 - гр.3 | 94 г. *100 93 г. | 95 г. *100 94 г. | 95 г. *100 план |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Всего работающих в том числе: | 2697 | 2507 | 2616 | 2481 | -190 | -26 | -135 | 93 | 99 | 94,8 |

| Весь ППП | 1905 | 1926 | 1967 | 1956 | 21 | 30 | -11 | 101,1 | 101,6 | 99,4 |

| - рабочие | 1568 | 1591 | 1622 | 1615 | 23 | 24 | -7 | 101,2 | 101,5 | 99,6 |

| - служащие | 337 | 335 | 345 | 341 | 2 | 6 | -4 | 99,4 | 101,8 | 98,8 |

| Непромышленный персонал | 792 | 581 | 649 | 525 | -211 | -56 | -124 | 73,4 | 90,4 | 80,9 |

Из таблицы 1.2.2.3.1. следует , что численность работающих на АО “Х“ сократилась в 1995 г. на 190 чел., в 1996 г. на 26 чел.

Снижение численности происходило в части непромышленного персонала в связи с передачей в муниципальную собственность детских учреждений в количестве шести в 1995 г. и двух в1996 г. Кроме того в 1996 г. было ликвидировано подсобное хозяйство.

Рост численности ППП произошло из-за отказа от услуг подрядных организаций и расширения ремонтной службы предприятия, укомплектования специализированных ремонтных участков.

В 1996 г. фактическая численность оказалась меньше запланированной как в целом, так и по категориям работающих.

Расчет показателей движения кадров на предприятии рассмотрен на основе данных баланса численности рабочих, представленных в таблице 1.2.2.3.2.

Таблица 1.2.2.3.2.

Баланс численности работников.

| Показатели | 1993 г. | 1994 г. | 1995 г. |

| А | 1 | 2 | 3 |

| Состояло по списку на начало года, чел. | 1495 | 1648 | 1617 |

| Принято, всего, чел. | 613 | 439 | 372 |

| Выбыло в течение отчетного года, всего в том числе: | 449 | 448 | 382 |

| а) в связи с сокращением численности | х | х | 5 |

| б) по собственному желанию | 321 | 311 | 273 |

| в) уволено за прогул и другие нарушения трудовой дисциплины | 33 | 35 | 28 |

| Состояло по списку на конец отчетного периода, чел. | 1648 | 1617 | 1607 |

| Среднесписочная численность, чел. | 1568 | 1591 | 1615 |

| Коэффициент оборота по приему, % (стр.2 : стр.4)*100% | 37,2 | 27,1 | 23,1 |

| Коэффициент оборота по выбытию, % (стр.3 : стр.1)*100% | 30,0 | 27,2 | 20,3 |

| Коэффициент текучести, % ((стр.3б + стр.3в) : стр.1)*100% | 23,7 | 21,0 | 16,4 |

Рассчитанные в таблице 1.2.2.3.2. коэффициенты свидетельствуют о значительной подвижности рабочей силы. Однако их значения с каждым годом снижаются.

Достаточно высокие значения коэффициента текучести, при критическом значении 10 %, объясняются тяжелыми условиями труда, несоответствующей им заработной платой и в связи с этим увольнением рабочих по собственному желанию. Например, машинист коксовыталкивателя 7 разряда в 1996г. имел среднемесячный заработок 1 670 000 рублей.

В 1994-1996 г.г. на АО “Х“ принимались меры по снижению уровня текучести.

За 1996 г. подготовлено, переподготовлено и обучено вторым профессиям 199 человек. 336 человек прошли повышение квалификации на курсах: слесарей по ремонту оборудования, машинисты коксовых машин, аппаратчиков очистных сооружений, слесарей КИПиА и персонала коксового цеха. В программы курсов повышения квалификации включаются также вопросы экономики и охраны окружающей среды.

Непосредственно на предприятии были проведены курсы повышения квалификации для начальников цехов и отделов по основам рыночной экономики с привлечением преподавателей КузГТУ.

Анализ структуры фонда рабочего времени приведен на основе данных таблицы 1.2.2..3.3.

Календарный фонд времени рабочих.

Таблица 1.2.2.3.3.

| Показатели | 1993 г. | 1994 г. | 1995 г. | ||||||

| чел. - дней | уд. вес, % | среднее число дней рабочего | чел. - дней | уд. вес, % | среднее число дней рабочего | чел. - дней | уд. вес, % | среднее число дней рабочего | |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Отработано чел. - дней | 337172 | 58,9 | 215 | 319792 | 55,1 | 201 | 344905 | 58,5 | 214 |

| Целодневные простои, чел. - дней | - | - | - | ||||||

| Неявки, чел. - дней в том числе: | 57863 | 10,1 | 37 | 78025 | 13,4 | 49 | 59745 | 10,1 | 37 |

| а) ежегодные отпуска | 38181 | 6,7 | 24 | 42980 | 7,4 | 27 | 38212 | 6,5 | 24 |

| б) отпуска по учебе | 756 | 0,1 | 0,5 | 684 | 0,1 | 0,4 | 647 | 0,1 | 0,4 |

| в) болезни | 16701 | 2,9 | 11 | 16345 | 2,8 | 10 | 17572 | 3 | 11 |

| г) др. неявки, разрешенные законом | 992 | 0,2 | 0,6 | 8938 | 1,5 | 5,6 | 554 | 0,1 | 0,3 |

| д) с разрешения администрации | 1062 | 0,2 | 0,7 | 8878 | 1,5 | 5,6 | 2849 | 0,4 | 1,6 |

| е) прогулы | 171 | 0 | 0,1 | 200 | 0 | 0,1 | 111 | 0 | 0,1 |

| Праздники и выходные | 177204 | 31 | 113 | 183015 | 31,5 | 115 | 184805 | 31,4 | 114 |

| Календарный фонд рабочего времени | 572239 | 100 | 385 | 580831 | 100 | 385 | 589455 | 100 | 385 |

| Табельный фонд времени рабочих (стр.5 стр.4) | 395035 | 69 | 252 | 397816 | 68,5 | 250 | 404650 | 68,6 | 251 |

| Максимально-возможный фонд времени (стр.6-стр.3а) | 356854 | 62,4 | 228 | 354836 | 61,1 | 223 | 366438 | 62,2 | 227 |

| Коэффициенты использования фондов времени: | |||||||||

| календарного (стр.1 : стр.5) | 58,9 | х | х | 55,1 | х | х | 58,5 | х | х |

| табельного (стр.1 : стр.6) | 85,4 | х | х | 80,4 | х | х | 85,2 | х | х |

| максимально-возможного (стр.1 : стр.7) | 94,5 | х | х | 90,1 | х | х | 94,1 | х | х |

Из данных таблицы следует, что за период 1995-1996 г.г. наблюдалось улучшение всех показателей использования фондов рабочего времени, на фоне их снижения в период 1994-1995 г.г.

Резерв времени, который может быть использован для увеличения выпуска продукции, составляет 21 533 чел-дней. Причем, на долю неявок по болезни, неявок с разрешения администрации, прогулов приходится 20 332 чел-дней или 34 % общего числа чел-дней потерь рабочего времени.

За период 1994-1996 г.г. изменялась структура календарного фонда времени рабочих.

В 1995 г. наблюдались ее ухудшения, сократилась доля фактически отработанного времени (на 3,8 %), увеличилась доля неявок (на 3,3 %), в том числе с разрешения администрации с 0,2 % до 1,5 % (в 7,5 раз), других неявок, разрешенных законом на аналогичную величину и ежегодных отпусков (на 0,7 %). В целом доля максимально возможного фонда времени снизилась на 1,3 %. Такие структурные изменения привели к структурным изменениям в среднем числе дней работы одного рабочего: на 14 дней сократилось фактически отработанное время против 5 дней из расчета по максимально возможному фонду времени, при соответствующем увеличении неявок на работу на 12 дней.

За 1996 г. ситуация изменилась в лучшую сторону. В структуре календарного фонда рабочего времени увеличилась доля фактически отработанного времени при сокращении доли неявок.

Величина последних сократилась в части неявок, разрешенных законом (на 8 384 чел-дней), неявок с разрешения администрации (на 6 229 чел-дней), прогулов почти в два раза. Этому способствовало применение к нарушителям трудовой дисциплины всех мер дисциплинарного, морального и материального воздействия, предусмотренные трудовым законодательством.

Как следствие сказанного выше, в среднем числе дней одного рабочего увеличилось фактически отработанное время на 13 дней, а из расчета по максимально возможному фонду рабочего времени на 3 дня.

Для характеристики равномерности распределения и использования рабочих на предприятии рассчитаем коэффициент сменности за три анализируемых года (1994 г., 1995 г., 1996 г.) в таблице 1.2.2.3.4.

Таблица 1.2.2.3.4.

Коэффициенты использования сменного режима.

| Показатели | 1993 г. | 1994 г. | 1995 г. |

| А | 1 | 2 | 3 |

| Явочная численность рабочих на конец года, чел. | 1244 | 1162 | 1160 |

| Число рабочих, занятых в наиболее многочисленной смене, человек | 1055 | 938 | 949 |

| Коэффициент сменности рабочих, % (стр.1 : стр.2)*100% | 117,9 | 124,0 | 122,2 |

| Сменный режим работы, смен | 3 | 3 | 3 |

| Коэффициент использования сменного режима, % (стр.3 : стр.4) | 39,3 | 41,3 | 40,8 |

Таким образом, как следует из таблицы 1.2.2.3.4., в 1994 г. смены были заполнены на 39,3%. В 1995г. наблюдалось увеличение значения коэффициента сменного режима до 41,3 %, однако в 1996 г. он понизился и составил 40,8 %, по прежнему оставаясь недостаточным.

Для анализа производительности труда работника ППП и оценки ее влияния на объем производства обратимся к таблице 1.2.2.3.5.

Таблица 1.2.2.3.5.

Выработка товарной продукции на одного работника ППП.

| Показатели | 1993 | 1994 | 1995 год | Вып. | Темпы роста | ||

| год | год | по плану | фактически | плана, % | гр.2 : гр.1, % | гр.4 : гр.2, % | |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Товарная продукция в сопоставимых ценах, тыс. руб. | 547856523 | 448779000 | 433498965 | 438187468 | 101 | 81,9 | 97,6 |

| Среднесписочная численность ППП, человек | 1905 | 1926 | 1967 | 1956 | 99,4 | 101 | 102 |

| Выработка товарной продукции, руб. / чел. | 287588726 | 233010903 | 220385849 | 224022223 | 102 | 81,0 | 96,1 |

Из таблицы 1.2.2.3.5. следует, что по плану на 1996 г. предусматривалось снижение производительности труда одного работника ППП на 5,4 %, фактически этот показатель составил 3,9 %, что к выполнению плана на 102 %.

В динамике за три года наблюдалось снижение производительности труда однако в 1995 г. снижение происходило более высокими темпами, чем в 1996 г.

В 1996 г. снижение выработки на одного работника ППП на 8 989 тыс. руб. привело к снижению товарного выпуска на 17 581 858 тыс. руб., а увеличение среднесписочной численности ППП на 30 человек к ее росту на 6 990 327 тыс. руб. Совокупное влияние факторов привело к снижению товарного выпуска в 1996 г. на 10 591 532 тыс. руб.

Проведем анализ снижения выработки на одного рабочего по факторам на основе данных таблицы 1.2.2.3.6.

Таблица 1.2.2.3.6.

Факторы, влияющие на производительность труда рабочего.

| Показатели | 1994 г. | 1995 г. | Выполнение | Темпы | ||

| план | фактически | отклонение + (-) | плана, % | роста к 1994 г. | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 |

| Товарная продукция, тыс. руб. | 448779000 | 412937000 | 438187468 | 25250468 | 101 | 81,9 |

| Среднесписочная численность ППП, чел. | 1926 | 1967 | 1956 | -11 | 99,4 | 101,6 |

| Среднесписочная численность рабочих, чел. | 1591 | 1622 | 1615 | -7 | 99,6 | 101,5 |

| Отработано чел. - дней рабочими, чел. - дней | 319791 | - | 344905 | х | х | 107,8 |

| Отработано чел. -часов рабочими, чел. - часов | 2811223 | - | 3009723 | х | х | 107,1 |

| Продолжительность рабочего дня, часов | 6,98 | - | 6,98 | х | х | 100 |

| Среднегодовая выработка работающего, руб. (стр.1 : стр.2) | 233010903 | 209932384 | 224022223 | 14089839 | 106,7 | 96,1 |

| Среднегодовая выработка рабочего, руб. (стр.1 : стр.3) | 282073539 | 254585080 | 271323510 | 16738430 | 106,6 | 96,2 |

| Среднедневная выработка рабочего, руб. (стр.1 : стр.4) | 1403351 | - | 1270458 | х | х | 91,0 |

| Среднечасовая выработка рабочего, руб. (стр.1 : стр.5) | 159638 | - | 145591 | х | х | 91,0 |

| Среднее число дней, отработанных рабочим, дней (стр.4: стр.3) | 201 | - | 214 | х | х | 106,5 |

| Уд. вес рабочих в составе работающих (стр.3 : стр.2) | 0,826 | 0,825 | 0,826 | 0,001 | 100,1 | 100 |

Из данных таблицы 1.2.2.3.6. следует, что среднегодовая выработка рабочего увеличилась в 1996 г. на 6,6 % по сравнению с планом и снизилась на 3,8 % по отношению к 1995 г. Также снизились среднедневная и среднечасовая выработки на 9 %.

Разница в процентах снижения среднегодовой и среднедневной выработок объясняется увеличением среднего числа дней, отработанных рабочим на 13 дней (6,5 %).

Снижение среднегодовой выработки ( на 10 750 229 тыс. руб. ) происходило за счет снижения среднечасовой выработки и увеличения среднего числа дней работы рабочего. Это изменило среднегодовую выработку на -28 380 983 тыс. руб. и +17 630 954 тыс. руб. соответственно.

Таким образом снижение среднегодовой выработки рабочего в 1996 г. произошло за счет снижения среднечасовой выработки, на что повлияло недоиспользование оборудования в связи с проводимыми плановыми ремонтами и неритмичными поставками угля.

Проведем анализ использования заработной платы, рассмотрим соотношение роста производительности и оплаты труда, для чего рассмотрим таблицы 1.2.2.3.7. - 1.2.2.3.9.

Таблица 1.2.2.3.7.

Показатели заработной платы.

| Показатели | 1993 г. | 1994 г. | 1995 г. | Темп роста, % | |

| 1994 г. | 1995 г. | ||||

| А | 1 | 2 | 3 | 4 | 5 |

| Среднесписочная численность ППП, чел. | 1905 | 1926 | 1956 | 101,1 | 102 |

| Среднесписочная численность рабочих, чел. | 1568 | 1591 | 1615 | 101,5 | 102 |

| Фонд оплаты труда ППП, тыс. руб. в том числе: | 3771563 | 11060658 | 22496969 | 3р. | 2р. |

| рабочих | 2866505 | 8317018 | 16823168 | 3р. | 2р. |

| Сумма трудовых и социальных льгот, тыс. руб., в том числе: | 244555 | 117400 | 5276020 | 48 | 45р. |

| рабочих | 192475 | 94604 | 3883395 | 49,2 | 41р. |

| Фонд оплаты труда с учетом сумм трудовых и социальных льгот, тыс. руб. в том числе: | 4016118 | 11178058 | 27772989 | 2,8р. | 2,5р. |

| рабочих | 3058980 | 8411622 | 20706563 | 2,7р. | 2,5р. |

| Среднемесячная заработная плата работающего ППП, руб. | 164985 | 478568 | 958460 | 2,9р. | 2р. |

| То же, с учетом трудовых и социальных льгот, руб. | 175683 | 483647 | 1183239 | 2,7р. | 2,4р. |

| Среднемесячная заработная плата рабочего, руб. | 152344 | 435628 | 868069 | 2,9р. | 2р. |

| А | 1 | 2 | 3 | 4 | 5 |

| То же, с учетом трудовых и социальных льгот, руб. | 162573 | 440584 | 1068450 | 2,7р. | 2,4р. |

| Товарная продукция в фактических ценах, тыс. руб. | 50083200 | 129221150 | 438187468 | 2,6р. | 3,4р. |

| Затраты на заработную плату ППП на рубль продукции (с учетом выплат), копеек. | 8,02 | 8,65 | 6,34 | 108 | 73,3 |

Как следует из таблицы 1.2.2.3.7. на АО “АО "Х"“ в 1995 г. фактический рост среднемесячной заработной платы работающего ППП и рабочего составил 2,3 раза, что выше темпа роста товарной продукции (2,6р.). В связи с этим в 1995 г. возросли удельные затраты заработной платы ППП на рубль товарной продукции на 8 % (с 8,02 копеек до 8,65 копеек).

В 1996 г. рост товарной продукции в 3,4 % раза опережал темпы роста среднемесячной заработной платы работающего ППП (2р.) и рабочего (2р.), что привело к снижению удельных затрат заработной платы ППП на рубль товарной продукции до 6.34 копеек. Это является положительной тенденцией.

Таблица 1.2.2.3.8.

Фонд оплаты труда.

| Элементы денежного | 1993 г. | 1994 г. | 1995 г. | |||

| фонда оплаты труда | сумма тыс. руб. | уд. вес,% | сумма тыс. руб. | уд. вес,% | сумма тыс. руб. | уд. вес,% |

| А | 1 | 2 | 3 | 4 | 5 | 6 |

| Фонд потребления, который распределяется среди работников по труду, в т. ч.: | 3771563 | 93,9 | 11060658 | 98,2 | 22496969 | 81 |

| фонд оплаты труда без премий | 1488765 | 37,1 | 5008305 | 44,8 | 10990591 | 40 |

| сумма премий | 997510 | 24,8 | 2621942 | 23,5 | 4723135 | 17 |

| выплаты из фонда оплаты труда, не связанные с основной деятельностью | 1285288 | 32 | 3430411 | 30,7 | 6783243 | 24 |

| Фонд потребления, распределяемый в форме выплат и льгот | 244555 | 6,1 | 117400 | 1,1 | 5276020 | 19 |

Если в 1995 г. на долю оплаты труда в соответствии с трудовым вкладом приходилась большая часть (98,8 %), чем в 1994 г., то в 1996 г. этот показатель составил лишь 81 %. Соответственно в 1996 г. значительно возросла доля фонда потребления, распределяемого в форме выплат и льгот до 19 %. Доля средств на непосредственную оплату труда по прежнему остается на низком уровне.

Таблица 1.2.2.3.9.

Соотношение темпов прироста средней

заработной платы и производительности труда.

| Показатели | 1993 г. | 1994 г. | 1995 г. | Темп роста, % | |

| 1994 г. | 1995 г. | ||||

| А | 1 | 2 | 3 | 4 | 5 |

| Выработка на одного работника ППП, руб. | 26290394 | 67093017 | 224022223 | 2,5р. | 3,3р. |

| Среднемесячная заработная плата одного работающего, руб. | 164985 | 478568 | 958460 | 2,9р. | 2р. |

| Соотношение темпов прироста средней заработной платы и производительности труда (стр.2-100) : (стр.1-100) | х | х | х | 1,22 | 0,43 |

Данные таблицы 1.2.2.3.9. свидетельствуют о нерациональном расходовании средств на оплату труда в 1995 г., поскольку темп прироста среднемесячной заработной платы одного работающего опережал темп прироста производительности труда в 1,22 раза.

В 1996 г. ситуация изменилась, что привело к меньшему темпу прироста заработной платы работника ППП по сравнению с приростом выработки работника ППП. Это является положительной тенденцией.

ОБЩИЙ ВЫВОД ПО

АНАЛИЗУ ИСПОЛБЗОВАНИЯ ТРУДА

И ЗАРАБОТНОЙ ПЛАТЫ.

Численность работающих на АО “Х“ сократилась в 1995 г. на 190 человек, в 1996 г. на 26 человек. Снижение численности происходило в части непромышленного персонала в связи с передачей в муниципальную собственность детских учреждений в количестве шести в 1995 г. и двух в 1996г. Кроме этого в 1996 г. было ликвидировано подсобное хозяйство.

Рост численности ППП произошло из-за отказа от услуг подрядных организаций и расширения ремонтной службы предприятия, укомплектования специализированных ремонтных участков.

Коэффициенты движения рабочей силы свидетельствуют о ее значительной подвижности. Однако их значения с каждым годом снижаются.

Достаточно высокие значения коэффициента текучести, при критическом значении 10 %, объясняются тяжелыми условиями труда, несоответствующей им заработной платой и в связи с этим увольнением рабочих по собственному желанию.

В 1994-1996 г.г. на АО “Х“ принимались меры по снижению уровня текучести.

За период 1995-1996 г.г. наблюдалось улучшение всех показателей использования фондов рабочего времени, на фоне их снижения в период 1994-1995 г.г.

Резерв времени, который может быть использован для увеличения выпуска продукции, составляет 21 533 чел-дней.

В структуре календарного фонда рабочего времени происходили изменения. Если в 1995 г. наблюдались его незначительные ухудшения, то в 1996 г. ситуация изменилась в лучшую сторону. Увеличилась доля фактически отработанного времени при сокращении доли неявок.

В динамике за три года наблюдалось снижение производительности труда однако в 1995 г. снижение происходило более высокими темпами, чем в 1996 г.

Снижение среднегодовой выработки рабочего в 1996 г. произошло за счет снижения среднечасовой выработки, на что повлияло недоиспользование оборудования в связи с проводимыми плановыми ремонтами и неритмичными поставками угля.

В 1995 г. возросли удельные затраты заработной платы ППП на рубль товарной продукции на 8 % (с 0,8 % копеек до 8,65 копеек), в 1996 г. удельные затраты заработной платы ППП на рубль товарной продукции снизились до 6,34 копеек, что является положительной тенденцией.

В 1994-1996 г.г. произошли значительные изменения в структуре фонда оплаты труда.

Если в 1995 г. на долю оплаты труда в соответствии с трудовым вкладом приходилась большая часть (98,8 %), чем в 1994 г., то в 1996 г. этот показатель составил лишь 81 %. Соответственно в 1995 г. значительно возросла доля фонда потребления, распределяемого в форме выплат и льгот до 19 %. Доля средств на непосредственную оплату труда по прежнему остается на низком уровне.

В 1996 г. темп прироста выработки одного работника ППП превышала темп прироста его заработной платы, что свидетельствует о рациональном расходовании средств на оплату труда.

АНАЛИЗ СЕБЕСТОИМОСТИ ПРОДУКЦИИ.

Анализ проведем на основе следующих данных за 1994-1996 г.г.:

Форма № 5З “Отчет о затратах на производство и реализацию продукции предприятия“;

Калькуляция себестоимости кокса;

плановые показатели.

Для оценки динамики себестоимости продукции, которая позволяет установить определенные тенденции и степень роста или снижения затрат на рубль товарного выпуска продукции, рассмотрим таблицу 1.2.2.4.1.

Таблица 1.2.2.4.1.

Затраты на рубль товарной продукции.

| Показатели | 1993 г. | 1994 г. | 1995 г. | % | Темпы роста, % | ||

| по плану | фактически | вып. плана | 1994 г. | 1995 г. | |||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Себестоимость выпуска, тыс. руб. | 45377068 | 120382840 | 363740000 | 363126538 | 99,8 | 2,7р. | 3р. |

| Товарный выпуск в оптовых ценах (без НДС), тыс. руб. | 50083200 | 129221150 | 412937000 | 438187468 | 106,1 | 2,6р. | 3,4р. |

| Затраты на рубль товарной продукции, копеек. | 91 | 93 | 88 | 83 | 94,3 | 102 | 89,2 |

Из таблицы 1.2.2.4.1. следует, что в 1995 г. произошел рост затрат на рубль товарной продукции по сравнению с 1995 г. на 2 %, в связи с превышением темпа роста себестоимости товарной продукции над темпом роста товарной продукции в оптовых ценах.

В 1996 г. было получено снижение затрат на рубль товарной продукции по сравнению с планом на 5,7 %, по сравнению с 1995 г. на 10,8 %. Это явилось следствием опережением роста товарного выпуска в оптовых ценах над его себестоимостью по сравнению как с планом, так и с 1995 г.

Таким образом рост товарного выпуска в 1996 г. происходил на фоне снижения удельных расходов ресурсов производства, и как следствие, повышение рентабельности продукции.

Проведем анализ структуры затрат по элементам на основе данных таблицы 1.2.2.4.2.

Таблица 1.2.2.4.2.

Элементы затрат на производство.

| Элементы | План на 1995 г. | Фактически, 1995г. | Отклонение | % | |||

| сумма тыс. руб. | уд. вес, % | сумма тыс. руб. | уд. вес, % | тыс. руб. | % | вып. плана | |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Сырье и материалы | 261871000 | 72,3 | 256898386 | 70,5 | -4972614 | -1,8 | 97,1 |

| Покупные комплектующие изделия, ПФ, работы и услуги производственного характера | 23866000 | 6,6 | 30045600 | 8,3 | +6179600 | +1,7 | 126,0 |

| Топливо | - | - | - | - | х | х | х |

| Энергия | 23348000 | 6,4 | 21205232 | 5,8 | -2142768 | -0,6 | 90,8 |

| Итого материальных затрат: | 309085000 | 85,3 | 308149218 | 84,6 | -935782 | -0,7 | 99,7 |

| Затраты на оплату труда | 22059000 | 6,1 | 21792051 | 6,0 | -266949 | -0,1 | 98,8 |

| Отчисления на социальные нужды | 7368000 | 2,0 | 8425333 | 2,3 | +1057333 | +0,3 | 114,4 |

| Амортизация основных производственных средств | 8444000 | 2,3 | 9287785 | 2,6 | +843745 | +0,3 | 110 |

| Прочие затраты | 15324000 | 4,2 | 16605042 | 4,6 | +1318042 | +0,4 | 108,6 |

| Итого затрат на производство: | 362280000 | 100 | 364259429 | 100 | +1979429 | х | 100,5 |

Из данных таблицы 1.2.2.4.2. можно сделать вывод о том, что производство продукции на АО “Х“ является материалоемким. Удельный вес материальных затрат по отчету составил 84,6 %, а по плану 85,3 %.

В 1996 г. пропорции предусмотренные планом по большинству показателей были соблюдены фактически. Отклонения наблюдались по элементу “сырье и материалы“ (-1,8 %), “покупные комплектующие изделия и полуфабрикаты, работы и услуги производственного характера“ (+1,7 %), “энергия“ (-0,6 % ), что привело к экономии по этим элементам.

В целом за год был получен перерасход затрат на производство в сумме 1 979 429 тыс. руб. Это явилось следствием перерасхода по элементам: “покупные комплектующие изделия и полуфабрикаты, работы и услуги производственного характера“ на сумму 6 179 600 тыс. руб., “прочие расходы“ на сумму 1 318 042 тыс. руб., “отчисления на социальные нужды“ на сумму 1 057 333 тыс. руб., “амортизация основных производственных фондов“ на 843 745 тыс. руб.

Проведем анализ затрат по статьям калькуляции, на примере калькуляции себестоимости кокса, поскольку данный вид продукции занимает наибольший удельный вес (в 1996 г. - 92,9 %) в структуре выпуска, для чего обратимся к таблице 1.2.2.4.3.

Таблица 1.2.2.4.3.

Затраты на производство кокса по статьям калькуляции.

| Статьи затрат | Стоимость кокса | Фактический выпуск кокса в 1995 г. | Экономия (перерасход) | Изменение затрат, % | ||

| по плану | по плановой стоимости | по фактической стоимости | гр.3-гр.2 | по статье | гр.4 : гр2 (итог) | |

| А | 1 | 2 | 3 | 4 | 5 | 6 |

| Шихта (сырьё) | 258965000 | 258181183 | 252275211 | -5905972 | -2,29 | -1,8 |

| НЗП | - | - | -229505 | -229505 | х | -0,07 |

| Плата за воду | 2000 | 3248 | 3648 | +400 | +12,32 | |

| Расходы по переделу: | 59439000 | 57830456 | 65076884 | +7246428 | +12,53 | +2,14 |

| технологическое топливо, газ коксовый | 14976000 | 13919023 | 14607675 | +688652 | +4,9 | +0,2 |

| энергетические затраты | 6306000 | 6650390 | 5287259 | -363131 | -6,4 | -0,1 |

| основная заработная плата производственных рабочих | 1725000 | 1729056 | 1657381 | -71675 | -4,1 | -0,02 |

| дополнительная заработная плата производственных рабочих | 186000 | 186437 | 187963 | +1526 | +0,8 | 0,00 |

| отчисления от заработной платы | 907000 | 909133 | 917854 | +8721 | +1 | 0,00 |

| текущий ремонт и содержание основных средств | 31718000 | 31811234 | 37979824 | +6168590 | +19,4 | +1,8 |

| амортизация основных средств | 2198000 | 2198000 | 2917193 | +719193 | +32,7 | +0,2 |

| прочие расходы по цеху | 142300 | 1427183 | 1521735 | +94552 | +6,62 | +0,02 |

| Прочие производственные расходы | - | - | - | - | - | - |

| Общехозяйственные расходы | 16641000 | 16641000 | 19469585 | +2828585 | +17 | +0,8 |

| Плата за выбросы | 28000 | 28083 | 31717 | +3634 | +12,9 | 0,0 |

| Попутная продукция (-), смола, бензол, газ коксовый | 411000 | 402949 | 402950 | +1 | - | - |

| Производственная себестоимость | 334664000 | 332281021 | 336224590 | +3943569 | +1,2 | +1,16 |

| Внепроизводственные расходы | 6291000 | 6309492 | 6320316 | +10824 | +0,2 | +0,003 |

| Полная себестоимость, в т. ч. прямые затраты из них: | 340955000 319406000 | 338590513 316014887 | 342544906 317122590 | +3954393 +1107703 | +1,17 +0,4 | х х |

| прямые материальные | 280249000 | 277759844 | 271944288 | -5809556 | -2,1 | х |

| Прямые затраты на рубль выпуска кокса, копеек, из них: | 78,59 | 78,56 | 77,91 | -0,65 | х | х |

| прямые материальные | 69,17 | 69,05 | 66,81 | -2,24 | х | х |

По представленным в таблице 1.2.2.4.3. данным можно сделать вывод о перерасходе себестоимости в 1996 г. по сравнению с планом на 3 954 393 тыс. руб., что составляет 1,17 % от плановых затрат на производство фактического объема кокса.

Перерасход получен по всем статьям, за исключением статьи “сырье, основные материалы и полуфабрикаты“ (шихты). По ней получена экономия на сумму 5 905 972 тыс. руб., в результате снижения удельных расходов шихты на тонну кокса по сравнению с планом с 1,3 тонны до 1,29 тонны.

Допущенный перерасход по статье “расходы по переделу“, составляющий 2,14 % от плановых затрат на производство фактического объема кокса, произошел, главным образом, за счет увеличения расходов на текущий ремонт и содержание основных средств (на 6 168 590 тыс. руб.), на амортизацию основных средств (на 719 193 тыс. руб.), на технологическое топливо (на 688 652 тыс. руб.).

Следует отметить ускоренный рост прямых затрат на производство (99,2%) по сравнению с прямыми материальными затратами (99,1 %).

Прямые затраты на рубль выпуска кокса и, в их составе, прямые материальные затраты на выпуск кокса по сравнению с планом снизились на 0,68 % и 2,36 % соответственно, что является положительным результатом.

Проведенный анализ позволяет выделить следующие пути снижения себестоимости кокса: совершенствование договорных отношений с поставщиками по поводу цены и качества угля; внедрение передовой техники и технологии.

ОБЩИЙ ВЫВОД

ПО АНАЛИЗУ СЕБЕСТОИМОСТИ ПРОДУКЦИИ.

В 1996 г. было получено снижение затрат на рубль товарной продукции по сравнению с планом на 5,7 %, по сравнению с 1995 г. на 10,8 %. Это явилось следствием опережения роста товарного выпуска в оптовых ценах над его себестоимостью по сравнению как с планом, так и с 1995 г.

Производство продукции на АО “АО "Х"“ является материалоемким. Удельный вес материальных затрат по отчету составил 84,6 %, а по плану 85,3%.

В 1996 г. был допущен перерасход себестоимости по сравнению с планом на 3 954 393 тыс. руб., что составляет 1,17 % от плановых затрат на производство фактического объема кокса.

Перерасход получен по всем статьям, за исключением статьи “сырье, основные материалы и полуфабрикаты“ (шихты). По ней получена экономия на сумму 5 905 972 тыс. руб., в результате снижения удельных расходов шихты на тонну кокса по сравнению с планом с 1,3 тонны до 1,29 тонны.

Прямые затраты на рубль выпуска кокса и, в их составе, прямые материальные затраты на выпуск кокса по сравнению с планом снизились на 0,68 % и 2,36 % соответственно, что является положительным результатом.

АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ АО “Х“.

Финансовое состояние предприятия -это комплексное понятие, которое характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов предприятия.

Анализ финансового состояния АО “Х“ начнем с предварительного обзора баланса на 01.01.1997 г.

Данные формы № 1 показывают, что за 1996 г. валюта баланса увеличилась на 20 355 690 тыс. руб. При этом были покрыты убытки прошлых лет на сумму 7 727 654 тыс. руб. за счет добавочного капитала по решению собрания акционеров.

Дебиторская задолженность представлена в балансе по следующим строкам: товары отгруженные (стр. 199) в сумме 52 497 498 тыс. руб. на конец 1996 г., что ниже чем на начало на 6 145 175 тыс. руб.; расчеты с дебиторами за товары, работы, услуги (стр. 200) в сумме 5 259 825 тыс. руб.; расчеты с персоналом по прочим операциям (стр. 240) на сумму 1 361 566 тыс. руб., в части предоставленных займов; расчеты с прочими дебиторами на сумму 1 829 544 тыс. руб.

К концу 1996 г. АО “Х“ удалось ликвидировать просроченную дебиторскую задолженность, которая на начало года составляла 61,4 % от общей суммы дебиторской задолженности. В том числе на финансовый результат была списана просроченная дебиторская задолженность в сумме 333 077 тыс. руб.

Значительной представляется сумма кредиторской задолженности: за товары, работы, услуги (70 391 663 тыс. руб.), которая сократилась по сравнению с ее уровнем на начало года на 3 393 225 тыс. руб.; по социальному страхованию и обеспечению (901 927 тыс. руб.); по внебюджетным платежам (3 376 371 тыс. руб.); с бюджетом (10 813 356 тыс. руб.), которая увеличилась с начала года на 7 580 364 тыс. руб.

Просроченная кредиторская задолженность, составлявшая на начало 1996 г. 48 % от общей суммы кредиторской задолженности, к концу года была полностью ликвидирована.

Таким образом, предварительный обзор баланса позволяет сделать вывод о наличии у АО “Х“ финансовых затруднений.

Для анализа имущества предприятия рассмотрим таблицу 1.2.2.5.1.

Таблица 1.2.2.5.1.

Аналитическая характеристика средств предприятия.

| Показатели | На начало 1995 года | На конец 1995 года | Отклонение, +, - | Темп роста, % |

| А | 1 | 2 | 3 | 4 |

| Всего имущества, тыс. руб., в том числе: | 354692837 | 375048527 | 20355690 | 105,7 |

| Основные средства и внеоборотные активы, тыс. руб. | 266035414 | 276766888 | 10731474 | 104 |

| то же в процентах к имуществу, % | 75 | 73,8 | -1,2 | |

| Оборотные средства, тыс. руб. | 80929769 | 98281639 | 17351870 | 121,4 |

| то же в процентах к имуществу, % | 22,8 | 26,2 | 3,4 | |

| материальные оборотные средства, тыс. руб. | 16422938 | 35608907 | 19185969 | 2,17р. |

| то же в процентах к оборотным средствам, % | 20,3 | 36,2 | 15,9 | |

| б) денежные средства и краткосрочные финансовые вложения, тыс. руб. | 376626 | 1036799 | 660173 | 2,75р. |

| то же в процентах к оборотным средствам, % | 0,5 | 1,1 | 0,6 | |

| в) дебиторская задолженность, тыс. руб. | 64130205 | 61635933 | -2494272 | 96,1 |

| то же в процентах к оборотным средствам, % | 79,2 | 62,7 | -16,5 | |

| Реальные активы (сумма строк баланса: 022, 100, 122, 130) | 237674685 | 277886281 | 40211596 | 116,9 |

| то же в процентах к имуществу, % | 67 | 74,1 |

Из данных таблицы следует, что общая стоимость имущества предприятия выросла за 1996 г. на 20 355 690 тыс. руб. или 5,7 %.

Рассмотрим изменения в мобильных средствах. В составе имущества к началу отчетного года мобильные средства составляли 22,8 %. За 1996 г. они выросли на 21 %, и их удельный вес в стоимости активов предприятия достиг 26,8 %.

В составе оборотных средств произошли изменения. Самая мобильная часть оборотных средств, денежные средства и краткосрочные финансовые вложения, увеличились за 1996 г. в 2,5 раза. Однако ее доля, хотя и увеличилась на 0,6 %, составила на конец года лишь 1,1 %. Наибольший удельный вес в составе оборотных средств занимает дебиторская задолженность, которая за 1996 г. сократилась на 16,5 % и составила 62,7 %.

В целом за год дебиторская задолженность сократилась на 2 494 271 тыс. руб. или 3,9 %, что произошло главным образом за счет снижения дебиторской задолженности за товары, работы, услуги.

К концу 1996 г. АО “Х“ удалось ликвидировать просроченную дебиторскую задолженность, которая на начало года составляла 61,4 % от общей суммы дебиторской задолженности. В том числе на финансовый результат была списана просроченная дебиторская задолженность в сумме 333 077 тыс. руб.

Материальные оборотные средства за 1996 г. возросли в 2,17 раза и их доля в структуре оборотных средств увеличилась на 15,9 %, составив на конец года 36,2 %.

Таким образом с финансовой точки зрения структура оборотных средств улучшилась.

Оценим изменение иммобилизованных активов. Они выросли за период на 10 731 474 тыс. руб. или на 4 %, в то время как оборотные средства за тот же период увеличились на 21,4 %. Темп прироста оборотных средств был в 5,35 раза выше, чем внеоборотных, что определяет тенденцию к ускорению оборачиваемости всей совокупности средств предприятия.

Удельный вес затрат в производственный потенциал, в активах предприятия, за 1996 г. снизился на 1,2 % и составил на конец года 73,8 %.

Реальные активы, характеризующие производственную мощность предприятия, за год увеличились на 40 211 596 тыс. руб. (16,9 %). Их удельный вес в общей стоимости активов предприятия увеличился на 7,1 % и составил 74,1 %, что указывает на повышение производственных возможностей предприятия.

Таким образом структура актива предприятия улучшилась как с финансовой, так и с производственной точек зрения.

Дадим характеристику источников средств предприятия на основе данных таблицы 1.2.2.5.2.

Таблица 1.2.2.5.2.

Собственные и заемные средства АО "Х".

| Показатели | На начало 1995 года | На конец 1995 года | Отклонение, +, - | Темп роста, % |

| А | 1 | 2 | 3 | 4 |

| Всего имущества, тыс. руб. | 354692837 | 375048527 | 20355690 | 105,7 |

| Собственные средства предприятия, тыс. руб. | 265446881 | 270865111 | 5418230 | 102 |

| то же в процентах к имуществу, % | 74,8 | 72,2 | -2,6 | 96,5 |

| наличие собственных оборотных средств, тыс. руб. | 0 | 0 | 0 | х |

| то же в процентах к имуществу, % | 0 | 0 | 0 | х |

| Заемные средства, тыс. руб. | 89245956 | 104183416 | 14937460 | 116,7 |

| то же в процентах к имуществу, % | 25,2 | 27,8 | 2,6 | 110,3 |

| долгосрочные займы, тыс. руб. | 0 | 82310 | 82310 | |

| то же в процентах к заемным средствам, % | 0 | 0,1 | 0,1 | х |

| б) краткосрочные кредиты и займы, тыс. руб. | 859328 | 0 | -859328 | 0 |

| то же в процентах к заемным средствам, % | 1 | 0 | -1 | 0 |

| в) кредиторская задолженность, тыс. руб. | 87953228 | 102091016 | 14137788 | 116,1 |

| то же в процентах к заемным средствам, % | 98,6 | 98 | -0,6 | 99,4 |

Из данных таблицы следует, что общая стоимость имущества предприятия выросла за 1996 г. на 20 355 690 тыс. руб. или 5,7 %.

Удельный вес собственных средств предприятия снизился в 1996 г. на

2,6 % и составил 72,2 % в структуре средств предприятия.

Несмотря на значительный удельный вес собственных средств предприятия, их не хватало даже на покрытие основных средств и прочих внеоборотных активов, что свидетельствует об отсутствии собственных оборотных средств. Причем, если на начало 1996 г. не хватало 155 133 тыс. руб., то к концу года эта сумма составила 3 809 377 тыс. руб.

Прирост активов произошел на 74 % за счет увеличения обязательств предприятия по заемным средствам. Наличие долгосрочных займов на конец года на 82 310 тыс. руб. свидетельствует о повышении производственных возможностей предприятия. Краткосрочные заемные обязательства выросли на 13 278 460 тыс. руб., в том числе рост кредиторской задолженности составил 14 137 788 тыс. руб., а имеющиеся на начало года краткосрочные кредиты и займы были погашены.

Прирост кредиторской задолженности произошел за счет увеличения задолженности: по внебюджетным платежам (3 376 371 тыс. руб.); с бюджетом (10 813 356 тыс. руб.), которая увеличилась с начала года на 7 580 364 тыс. руб.

Просроченная кредиторская задолженность, составлявшая на начало 1996 г. 48 % от общей суммы кредиторской задолженности, к концу года была полностью ликвидирована.

Рост кредиторской задолженности в 21,4 раза превышает увеличение денежных средств, а рост всех краткосрочных заемных средств не перекрывается ростом денежных средств в 20,1 раза. Таким образом изменение структуры пассива баланса свидетельствует об ухудшении платежеспособности предприятия.

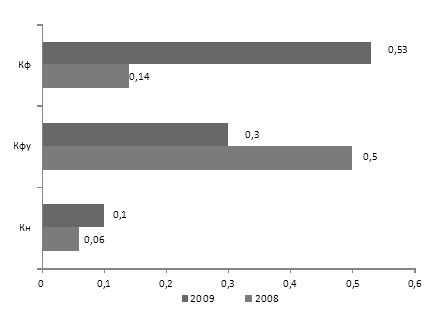

Дадим оценку финансовой устойчивости предприятия на основе коэффициентов, представленных в таблице 1.2.2.5.3.

Таблица 1.2.2.5.3.

Показатели, характеризующие

финансовую устойчивость предприятия.

| Коэффициенты | Допустимые | На конец | Отклонение | |||

| значения коэффициентов | 1993 г. | 1994 г. | 1995 г. | гр.3 - гр.2 | гр.4 - гр.3 | |

| А | 1 | 2 | 3 | 4 | 5 | 6 |

| Независимости | >= 0,5 | 0,6 | 0,75 | 0,72 | +0,15 | -0,03 |

| Соотношения собственных и заемных средств | < 1 | 0,67 | 0,34 | 0,39 | -0,33 | +0,05 |

| Оборачиваемости материальных оборотных средств | 11,05 | 9,52 | 17,12 | -1,53 | +7,6 | |

| Оборачиваемости дебиторской задолженности | 1,19 | 2,35 | 7,09 | +1,16 | +4,74 | |

| Долгосрочного привлечения заемных средств | - > 0,5 | 0,00 | 0,00 | 0,0003 | 0,00 | 0,00 |

| Маневренности собственных средств | - > 0,5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Обеспеченности собственными средствами | >= 0,1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Реальной стоимости основных и материальных оборотных средств в имуществе предприятия | >= 0,5 | 0,54 | 0,67 | 0,74 | +0,13 | +0,07 |

| Реальной стоимости основных средств в имуществе предприятия | >= 0,5 | 0,50 | 0,64 | 0,69 | +0,14 | +0,05 |

Из таблицы 1.2.2.5.3. следует, что доля собственных средств в имуществе предприятия составляла от 60 % до 70 % в течении периода 1994-1996 г.г., соответствуя установленному уровню.

На каждый рубль собственных оборотных средств, приходилось в 1996г. 39 копеек заемных, против 67 копеек в 1994 г. Таким образом, ослабевает зависимость АО “Х“ от внешних источников финансирования. Положительным моментом является улучшение использования оборотных средств предприятия. Повысилась оборачиваемость как материальных оборотных средств до 17,12 раз, так и дебиторской задолженности до 7,1 раз. Однако отсутствие на протяжении всего анализируемого периода у предприятия собственных оборотных средств свидетельствует о его финансовой неустойчивости.

Относительная величина реальной стоимости имущества производственного назначения, в том числе реальная стоимость основных средств увеличилась с 0, 54 до 0, 74 и с 0,5 до 0,69 соответственно, находясь на достаточном уровне, что указывает на улучшение производственных возможностей АО “Х“.

Для оценки платежеспособности АО “Х“ рассмотрим данные таблицы 1.2.2.5.4.

Таблица 1.2.2.5.4.

Показатели платежеспособности предприятия.

| Показатели | Допустимые | На конец | Отклонение, +, (-) | |||

| значения показателя | 1993 г. | 1994 г. | 1995 г. | гр.3 - гр.2 | гр.4 - гр.3 | |

| А | 1 | 2 | 3 | 4 | 5 | 6 |

| Коэффициенты: | ||||||

| абсолютной ликвидности, % | >20%, 25% | 0,5 | 0,4 | 10,2 | -0,1 | +9,8 |

| промежуточного покрытия, % | >70%, 80% | 80,3 | 72,6 | 61,4 | -7,7 | -11,2 |

| общего покрытия, % | >100%, 200% | 98,4 | 91,1 | 90,7 | -7,3 | -0,4 |

| восстановления платежеспособности | > 1 | - | - | 0,453 | - | - |

| Показатели, тыс. руб.: | ||||||

| Чистые активы | х | - | 255632472 | 263796188 | х | х |

| Уставной капитал | х | - | 206279 | 33004640 | х | х |

| Добавочные капитал | х | - | 170913536 | 130530195 | х | х |

| Стр.1 - (стр.2 + стр.3) | х | - | 84513257 | 100261353 | - | +15748096 |

Из таблицы 1.2.2.5.4. можно сделать следующий вывод. За 1996 г. все полученные коэффициенты платежеспособности находятся на критическом уровне. Значение коэффициента восстановления платежеспособности указывает на отсутствие реальной возможности у АО “Х“ восстановить ее в ближайшее время.

В 1996 г. введен показатель чистых активов, с целью оценки ликвидности организаций различных организационно-правовых форм, который сопоставляется с величиной уставного и добавочного капиталов.

В данном случае, величина чистых активов превышала сумму уставного и добавочного капиталов как в 1995 г., так и в 1996 г., причем этот разрыв увеличился (на 15 748 096 тыс. руб.), что свидетельствует об улучшении платежеспособности АО “АО "Х"“.

Таким образом, АО “Х“ можно признать неплатежеспособным и не имеющим возможности ее восстановить в ближайшее время.

ОБЩИЙ ВЫВОД

ПО АНАЛИЗУ ФИНАНСОВОГО СОСТОЯНИЯ.

Общая стоимость имущества предприятия выросла за 1996 г. на 20 355 690 тыс. руб. или 5,7 %.

Структура актива предприятия улучшилась как с финансовой, так и с производственной точек зрения.

Изменение структуры пассива баланса свидетельствует об ухудшении платежеспособности предприятия.

Положительным моментом является ослабление зависимости АО “Х“ от внешних источников финансирования и улучшения использования оборотных средств предприятия. Однако отсутствие на протяжении всего анализируемого периода у предприятия собственных оборотных средств свидетельствует о его финансовой неустойчивости.

За 1994-1996 г.г. все полученные показатели платежеспособности находятся на критическом уровне. Значение коэффициента восстановления платежеспособности указывает на отсутствие реальной возможности у АО “Х“ восстановить ее в ближайшее время.

Таким образом, за отчетный период финансовое состояние АО “Х“ улучшилось относительно уровня 1995 г., но остается на неудовлетворительном уровне. Также высок риск неплатежеспособности.

АНАЛИЗ ПРИБЫЛИ И РЕНТАБЕЛЬНОСТИ.

Различные стороны производственной, сбытовой, снабженческой и финансовой деятельности предприятия получают законченную денежную оценку в системе показателей финансовых результатов. Обобщенно, наиболее важные показатели финансовых результатов деятельности предприятия представлены в составе годовой бухгалтерской отчетности. К ним относятся: прибыль (убыток) от реализации продукции, прибыль (убыток) от прочей реализации, доходы и расходы от внереализационных операций, выручка от реализации, балансовая прибыль (убыток), чистая прибыль и другие. Кроме того, для характеристики финансовых результатов применяют различные показатели рентабельности.

Для анализа прибыли и рентабельности используются следующие данные за 1994-1996 г.г.:

Форма № 2 “Отчет о финансовых результатах и их использовании“;

Форма № 5 ”Приложение к балансу“.

Для анализа прибыли предприятия рассмотрим таблицу 1.2.2.6.1.

Таблица 1.2.2.6.1.

Балансовая прибыль предприятия.

тыс. руб.

| Показатели | 1994 г. | 1995 г. | Отклонение, +, - | Темп роста, % |

| А | 1 | 2 | 3 | 4 |

| Выручка от реализации продукции (работ, услуг), без НДС и СН | 107839774 | 445730902 | 337891128 | 4,1р. |

| Затраты на производство реализованной продукции | 97443859 | 374088406 | 276644547 | 3,8р. |

| Результат от реализации продукции | 19395915 | 71642496 | 52246581 | 3,7р. |

| Результат от прочей реализации | 898369 | 2562779 | 1664410 | 2,8р. |

| Доходы от внереализационных операций | 8179748 | 1617742 | -6562006 | 19,8 |

| По ценным бумагам | 66378 | 34038 | -32340 | 51,3 |

| Курсовые разницы по операциям в иностранной валюте | 1193784 | 141940 | -1051844 | 11,9 |

| Расходы от внереализационных операций | 1052371 | 7270267 | 6217896 | 6,9р. |

| Балансовая прибыль | 18421661 | 68552750 | 50131089 | 3,7р. |

Из данных таблицы 1.2.2.6.1. следует, что балансовая прибыль выросла по сравнению с 1995 г. в 3,7 раза. Этому способствовало увеличение прибыли от реализации продукции в 3,7 раза. Однако, снижение доходов от внереализационных операций (на 80,2 %) и увеличение расходов по ним в 6,9 раз сократили прибыль на сумму 12 779 902 тыс. руб.

Прибыль от прочей реализации получена, главным образом, за счет прибыли от реализации ТНП и материалов, прибыли от торговли магазина.

Проведем анализ рентабельности. Для этого рассмотрим таблицу 1.2.2.6.2.

Таблица 1.2.2.6.2.

Показатели рентабельности.

| Показатели | 1993 г. | 1994 г. | 1995 г. | Отклонения | |

| гр.2-гр.3 | гр.4-гр.3 | ||||

| А | 1 | 2 | 3 | 4 | 5 |

| Рентабельность, %: | |||||

| Реализованной продукции | 8,6 | 9,6 | 16,1 | +1,0 | +6,5 |

| Балансовая прибыль на рубль реализованной продукции | 16,0 | 17,0 | 15,4 | +1,0 | -1,6 |

| Чистая прибыль на рубль реализованной продукции | 10,0 | 11,0 | 10,9 | +1,0 | -0,1 |

| Коксовой продукции | 9,4 | 8,6 | 15,8 | -0,8 | +7,2 |

| Производственных фондов | 8,05 | 20,4 | 23,0 | +12,3 | +2,6 |

| Вложений предприятия | 12,6 | 15,7 | 18,8 | +3,1 | +3,1 |

| Выручка от реализации на один рубль стоимости имущества | 80,0 | 92,0 | 122,2 | +12,0 | +30,2 |

| Рентабельность собственных средств предприятия | 13,0 | 20,8 | 18,1 | +7,8 | -2,7 |

| Долгосрочных финансовых вложений | - | 170,0 | 87,2 | - | -82,8 |

| Коэффициент чистой выручки | 0,1 | 0,15 | 0,15 | +0,05 | 0 |

Из данных таблицы 1.2.2.6.2. следует, что рентабельность всей реализованной продукции в 1996 г. увеличилась до 16,1 % в том числе рентабельность коксовой продукции до 15,8 %, и остаются на низком уровне. Однако доходность реализованной продукции снизилась. Каждый рубль реализации приносил 15 копеек балансовой прибыли и 11 копеек чистой прибыли.

За период возросла, также, рентабельность производственных фондов, рассчитанных по балансовой прибыли, с 8,05 % в 1994 г. до 23 % в 1996 г.

На каждый рубль вложений, предприятие получало в 1996 г. 19 копеек балансовой прибыли, что больше чем в 1994 г. на 6,2 копейки. При этом предприятие имеет низкий показатель продаж на рубль стоимости имущества предприятия на уровне 1 рубль 22 копейки.

На каждый рубль вложенных собственных средств предприятие получило в отчетном году всего 18 копеек чистой прибыли.

Доходы от ценных бумаг составляли 87,2 копейки с каждого рубля вложений, что выше, чем общая рентабельность производственных фондов (23,0 %). Следовательно эта форма вложений не ухудшает финансового положения предприятия.

На каждый рубль выручки от реализации на предприятии поступало в 1996 г. 15 копеек, против 10 копеек в 1994 г., что свидетельствует об увеличении остаточной денежной наличности к общей выручке от реализации продукции.

ОБЩИЙ ВЫВОД

ПО АНАЛИЗУ ПРИБЫЛИ И РЕНТАБЕЛЬНОСТИ.

Балансовая прибыль на АО “Х“ выросла по сравнению с 1995 г. в 3,7 раза. Этому способствовало увеличение прибыли от реализации продукции в 3,7 раза, дохода от прочей реализации в 2,8 раза. Однако, снижение доходов от внереализационных операций (на 80,2 %) и увеличение расходов по ним в 6,9 раз сократили прибыль на сумму 12 779 902 тыс. руб.

Продукция АО “Х“ остается низкорентабельной, несмотря на повышение ее за рассматриваемый период. Снижается доходность реализованной продукции.

Доходы от ценных бумаг составляли 87,2 копейки с каждого рубля вложений, что выше чем общая рентабельность производственных фондов (23.0 %). Следовательно эта форма вложений ухудшает финансового положения предприятия.

На каждый рубль выручки от реализации на предприятии поступало в 1996 г. 15 копеек, против 10 копеек в 1994 г., что свидетельствует об увеличении остаточной денежной наличности к общей выручке от реализации продукции.

РАЗДЕЛ 2. УЧЕТ И АНАЛИЗ ИСПОЛЬЗОВАНИЯ

ОБОРОТНЫХ СРЕДСТВ.

Каждое предприятие, осуществляющее хозяйственную деятельность, должно иметь оборотные средства, которые обеспечивают бесперебойный процесс производства и реализации продукции. Оборотные средства - это денежные средства, авансированные в оборотные производственные фонды и фонды обращения .

Оборотные средства предприятия, участвуя в процессе производства и реализации продукции, совершают непрерывный кругооборот. При этом они переходят из сферы обращения в сферу производства и обратно, принимая последовательно форму фондов обращения и оборотных производственных фондов. Таким образом, проходя последовательно три фазы, оборотные средства меняют свою натурально - вещественную форму.