Навигация

ОЦЕНКА ЭФФЕКТИВНОСТИ ОТ РЕАЛИЗАЦИИ ПРОГРАММЫ

4. ОЦЕНКА ЭФФЕКТИВНОСТИ ОТ РЕАЛИЗАЦИИ ПРОГРАММЫ

К концу 2001 года после выполнения программных мероприятий мерами государственной поддержки должны быть охвачены от 200 до 250 тыс. малых предприятий.

В рамках выполнения мероприятий Программы предполагается обеспечить условия для сохранения действующих и вновь созданных малых предприятий и предпринимателей без образования юридического лица, позволяющие увеличить число рабочих мест в сфере малого предпринимательства до 8,5 млн., обеспечив при этом источниками доходов до 30 млн. Человек.

Предполагается, что по завершении мероприятий Программы общий вклад малого предпринимательства в валовой внутренний продукт увеличится до 12 процентов.

2.3. Налогообложение малого бизнеса. Влияние упрощенной системы налогообложения на финансовое состояние малых предприятий.

Сложившаяся в экономике ситуация требует незамедлительного совершенствования налоговой системы. Проблема чрезвычайно многогранна и делится на ряд частных проблем; К ним относятся: введение монополий на ряд товаров, ограничения доходов естественных монополистов, налоговое стимулирование инвестиционного процесса и производителей и много других. Какие-то мероприятия надо проводить немедленно, чтобы получить быстрый эффект, с какими-то можно подождать до определенной перспективы.

Представляется, что рациональное решение налогообложения малого бизнеса, в котором влияние неустойчивого, кризисного состояния финансовой системы на деятельность хозяйствующих субъектов проявляется особенно остро, может дать положительный результат достаточно быстро, поскольку одной из особенностей этого вида бизнеса является не столько его способность быстро разрушаться, сколько способность быстро восстанавливаться.

Нельзя сказать, что в последние годы налогообложению малого бизнеса совсем не уделялось внимания. Скорее наоборот: здесь значительно больше новаций, чем в других секторах экономики. Прежде всего это отражается в выходе в 1995 г. Федерального закона "О государственной поддержке малого предпринимательства в РФ" и в 1996 г. Закона "Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства". В июле 1998 г. вышел Закон "О едином налоге на вмененный доход для определенных видов деятельности".

Я же хочу более подробно рассмотреть влияние упрощенной системы налогообложения на состояние малых предприятий.

Переход на упрощенную систему налогообложения, учета и отчетности осуществляется малыми предприятиями на основании и в порядке, установленном Федеральным законом от 29.12.95 № 222-ФЗ [1].

Упрощенная система налогообложения, учета и отчетности применяется наряду с общепринятой системой, установленной законодательством Российской Федерации.

Право выбора системы налогообложения, учета и отчетности, включая переход на упрощенную систему или возврат к общепринятой системе, предоставляется организациям в добровольном порядке.

Переход на упрощенную систему налогообложения, учета и отчетности осуществляется малыми предприятиями при условии их соответствия следующим критериям:

1. Среднесписочная численность работников (до 15 человек), включая работающих по договорам подряда и иным договорам гражданско-правового характера, а также работников филиалов и подразделений, не являющихся самостоятельными юридическими лицами

2. Совокупный размер валовой выручки в течение года (не выше 100.000-кратного размера МРОТ), предшествующему кварталу, в котором подано заявление на право применения упрощенной системы

Организации, не подлежащие переводу на упрощенную системуНе подлежат переводу на упрощенную систему налогообложения, учета и отчетности организации, являющиеся субъектами малого предпринимательства:,

- занятые производством подакцизной продукции;

- созданные на базе ликвидированных структурных подразделений действующих предприятий;

- кредитные организации;

- страховщики;

- инвестиционные фонды;

- профессиональные участники рынка ценных бумаг;

- предприятия-игорного и развлекательного бизнеса;

- другие организации, для которых Минфином

РФ установлен особый порядок ведения

учета.

При этом не разрешается переход на упрощенную систему налогообложения и в том случае, если вышеуказанные виды деятельности являются лишь одним из направлений деятельности организации и формируют даже небольшую долю доходов в общем объеме ее выручки.

На основе Федерального закона Российской Федерации от 29.12.95 № 222-ФЗ "Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства" право перехода на упрощенную систему предоставляется предприятию, если оно по всем предусмотренным названным законом критериям соответствует понятию "субъект малого предпринимательства".

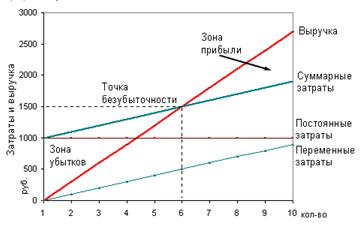

Таким образом, предприятие может выбирать между упрощенной и традиционной системами налогообложения. Выясним, по каким критериям следует делать выбор.

Применение упрощенной системы налогообложения предусматривает замену уплаты совокупности установленных законодательством налогов и сборов уплатой единого налога, исчисляемого по результатам хозяйственной деятельности предприятия. Для перешедших на упрощенную систему предприятий сохраняется действующий порядок уплаты таможенных платежей, государственных пошлин, налога на приобретение автотранспортных средств, лицензионных сборов, отчислений во внебюджетные фонды.

В законе предусмотрены два варианта налогообложения по упрощенной системе. Согласно первому — объектом налогообложения является совокупный доход, полученный за отчетный период (квартал); согласно второму — валовая выручка, полученная за отчетный период. Выбор объекта обложения осуществляется органом государственной власти субъекта РФ.

Совокупный доход исчисляется как разница между валовой выручкой и следующими затратами:

стоимостью использованных в процессе производства товаров (работ, услуг) сырья, материалов, комплектующих изделий, приобретенных товаров, топлива, эксплуатационных расходов, затрат на текущий ремонт, аренду помещений, аренду транспортных средств, расходов по уплате процентов за пользование банковскими кредитами (в пределах действующей ставки рефинансирования ЦБ РФ плюс 3 %), оказанных услуг, а также суммами НДС, уплаченными поставщикам, налога на приобретение автотранспортных средств, отчислений во внебюджетные фонды, государственных пошлин и лицензионных сборов.

Таким образом, совокупный доход — это разность между выручкой от реализации товаров (работ, услуг) и затратами предприятия. Однако состав затрат предприятий, перешедших на упрощенную систему, иной, чем предполагает традиционная себестоимость. В него не включаются затраты на оплату труда, амортизационные отчисления, представительские, командировочные и другие расходы.

Максимальная ставка налога на совокупный доход составляет 30 %.

Валовая выручка как объект налогообложения — это сумма выручки, полученной от реализации товаров (работ, услуг), продажной цены имущества, реализованного за отчетный период, и внереализационных доходов. Если объектом налогообложения является валовая выручка, то максимальная ставка налога — 10 %. Конкретные ставки налогов при любом из двух объектов обложения устанавливаются решением органа государственной власти субъекта РФ. В отличие от налога на прибыль, ставки единого налога могут зависеть от вида деятельности предприятия.

Органы государственной власти субъектов РФ могут вместо установленных законом объектов налогообложения и ставок определять для предприятий в зависимости от рода их деятельности расчетный порядок применения единого налога на основе показателей по типичным организациям-представителям. Расчетный порядок имеет существенный ограничитель: при его применении суммы единого налога, подлежащие уплате, не могут быть выше определенных законом.

Исходя из изложенного попробуем определить, выгодно ли предприятию переходить на упрощенную систему налогообложения, и, если выгодно, то какой вариант упрощенной системы для него предпочтительнее. Хотя выбор варианта не является компетенцией предприятия, ему важно понять экономические последствия того или иного решения органов власти.

Критерий выгодности в данном случае один — чистая прибыль (или нераспределенная прибыль (убыток) отчетного периода.

Рассмотрим, насколько целесообразен для предприятия переход от традиционной к упрощенной системе налогообложения с совокупным доходом в качестве объекта обложения.

Совокупный доход больше балансовой прибыли (соответствует стр. 140 ф. № 2 "Прибыль (убыток) отчетного периода") на следующие суммы: амортизация; транспортный налог (1 % от фонда отплаты труда); налог на пользователей автодорог; налог на нужды образовательных учреждений; налог на содержание жилищного фонда (1,5 % к выручке от реализации продукции); налог на имущество.

Совокупный доход меньше балансовой прибыли на сумму НДС по приобретенным материалам, которая включается в себестоимость продукции, так как предприятия, перешедшие на упрощенную систему, не платят НДС в бюджет.

Наконец, совокупный доход может быть больше или меньше балансовой прибыли на величину разницы между операционными доходами (стр. 090 ф. № 2) (за исключением выручки от реализации имущества) и операционными расходами (стр. 100 ф. № 2). При положительном сальдо совокупный доход меньше балансовой прибыли, при отрицательном — больше. Суммарное воздействие всех перечисленных факторов определяет разницу величин балансовой прибыли и совокупного дохода. Следует учесть, что ставка налога на прибыль и максимальная ставка налога на совокупный доход почти не различаются. Следовательно, вопрос о выгодности перехода на упрощенную систему в данном случае определяется главным образом величиной объекта обложения.

В табл. 1 оценка целесообразности перехода на упрощенную систему показана на примере конкретных данных.

Таблица 1

СРАВНИТЕЛЬНАЯ ОЦЕНКА ВЕЛИЧИН НАЛОГА НА ПРИБЫЛЬ И НАЛОГА НА СОВОКУПНЫЙ ДОХОД

тыс. руб.

| Показатели | I вариант | II вариант | |

| 1. | Выручка от реализации товаров, продукции, работ, услуг | 8000 | 8000 |

| 2. | Себестоимость реализации товаров, продукции, работ, услуг, в том числе: | 6000 | 6000 |

| 2.1. | фонд оплаты труда | 900 | 500 |

| 2.2. | амортизация | 100 | 100 |

| 2.3. | налог на пользователей автодорог | 120 | 120 |

| 2.4. | налог на содержание жилфонда | 120 | 120 |

| 2.5. | НДС по приобретенным материалам | 883 | 993 |

| 3. | Транспортный налог | 9 | 5 |

| 4. | Сбор на нужды образовательных учреждений | 9 | 5 |

| 5. | Выручка от реализации имущества | 70 | 70 |

| 6. | Сальдо операционных доходов и расходов (за исключением суммы стр. 5) | -50 | -50 |

| 7. | Сальдо внереализационных доходов и расходов | 60 | 60 |

| 7.1. | Налог на имущество | 480 | 480 |

| 8. | Валовая выручка (стр. 1 + стр. 5 + стр. 7) | 8130 | 8130 |

| 9. | Прибыль (убыток) отчетного периода (стр. 1 - стр. 2 - стр. 3 - стр. 4 + + стр. 5 + стр. 6 + стр. 7) | 2062 | 2070 |

| 10. | Совокупный доход (стр. 1 + стр. 5 + + стр. 7 - стр. 2 + (стр. 2.1 -- стр. 2.4) + стр. 3 + стр. 4 -- стр. 2.5 + стр. 6 + стр. 7.1) | 2935 | 2417 |

| 11. | Налог на прибыль | 722 | 725 |

| 12. | Налог на совокупный доход | 881 | 725 |

| 13. | Нераспределенная прибыль (убыток) отчетного периода: при традиционном налогообложении при упрощенной системе налогообложения по совокупному доходу | 1340 1182 | 1346 1345 |

Строка 2.5 (гр. 2) рассчитана следующим образом:

а) стоимость приобретенных материалов:

6000 - 900 * 1,385 - 100 - 240 = = 4414 тыс. руб.

Коэффициент 1,385 применительно к фонду оплаты труда дает величину фонда оплаты труда и отчислений во внебюджетные фонды. По действующим нормативам суммарное значение последних составляет 38,5 % фонда оплаты труда;

б) рассчитывая стоимость приобретенных материалов как разность между себестоимостью и расходами на оплату труда, отчислениями во внебюджетные фонды, суммой начисленной амортизации, налогами, уплачиваемыми за счет себестоимости, мы пренебрегаем командировочными, представительскими и другими аналогичными расходами в составе себестоимости;

в) НДС по приобретенным материалам по ставке 20 % равен:

4414 • 0,2 = 883 тыс. руб.;

г) расчет данных гр. 4 производится аналогичным образом.

Анализ табл. 1 позволяет сделать вывод о том, что нет однозначного ответа на вопрос, целесообразен ли экономически переход предприятия с традиционной системы налогообложения на упрощенную. В I варианте такой переход не выгоден предприятию. Но стоило переместить часть затрат из фонда оплаты труда в материалы (II вариант), как оказалось, что налог на прибыль и налог на совокупный доход дают совершенно одинаковые результаты, и предприятию все равно, по какой системе налогообложения ему рассчитываться с бюджетом.

Из расчета понятно, что чем выше доля фонда оплаты труда и ниже доля материальных затрат в составе выручки от реализации (или себестоимости), тем выгоднее использовать традиционную систему налогообложения. Увеличение материальных затрат способствует уменьшению объекта обложения (совокупного дохода) за счет вычета из него большей суммы НДС по приобретенным материалам, а следовательно, и налога. Именно из-за этого фактора во втором варианте расчета упрощенная система оказалась более приемлемой для предприятия, чем в первом.

Затраты на оплату труда, наоборот, увеличивают совокупный доход, так как они находятся в его составе, а следовательно, увеличивают и налог.

Рассмотрим второй объект обложения при применении упрощенной системы — валовую выручку. Воспользуемся данными табл. 2 и рассчитаем сумму налога и чистой прибыли.

На валовую выручку кроме выручки от реализации влияет разница между внереализационными доходами и расходами (стр. 120 — стр. 130 ф. № 2). Если она отрицательная, то валовая выручка уменьшается, следовательно, снижается налог и увеличивается чистая прибыль. Этот случай рассмотрен во II варианте табл. 2. Здесь переход на упрощенную систему является выгодным для предприятия.

Таблица 2

СРАВНИТЕЛЬНАЯ ОЦЕНКА ВЕЛИЧИН НАЛОГА НА ПРИБЫЛЬ И НАЛОГА НА ВАЛОВУЮ ВЫРУЧКУ

тыс. руб.

| Показатели | 1 вариант | 2 вариант | |

| 1. | Балансовая прибыль (стр. 9, гр. 2 табл. 2 - для I варианта) | 2062 | 2062 |

| 2. | Валовая выручка (стр. 8, гр. 2 табл. 2 - для I варианта) | 8130 | 7150 |

| 3. | Налог на прибыль (стр. 11, гр. 2 табл. 2 - для I варианта) | 722 | 722 |

| 4. | Налог на валовую выручку (0,1 от суммы стр. 2) | 813 | 715 |

| 5. | Чистая прибыль а) при традиционном налогообложении (стр. 1 - стр. 3) б) при упрощенной системе налогообложения по валовой выручке (стр. 1 - стр. 4) | 1340 1249 | 1340 1347 |

При сравнении данных I варианта табл. 1 и / варианта табл. 2 налог на валовую выручку дает предприятию больше чистой прибыли, чем налог на совокупный доход.

Таким образом, в разных условиях вопрос о целесообразности перехода на упрощенную систему налогообложения решается по-разному.

Например, снижение налога на имущество уменьшает совокупный доход и налог на него. Изменение рентабельности реализации оказывает существенное влияние на результаты расчетов. Если прибыль от реализации меньше, а себестоимость выше, то чистая прибыль при традиционном налогообложении снизится. Наконец, в примере мы принимаем в расчет максимальные ставки налогообложения по упрощенной системе. На практике

они могут быть ниже, а ставка налога на прибыль остается неизменной.

Кроме воздействия перечисленных факторов на решение о переходе на упрощенную систему влияют различия в величине объектов обложения и уровне налоговых ставок. Формализовав эти различия, можно получить более полное представление о том, при какой системе налогообложения предприятие получает более благоприятные финансовые результаты.

Введем следующие обозначения: Пб — балансовая прибыль, Сд — совокупный доход, Вв — валовая выручка.

Переход на упрощенную систему налогообложения по совокупному доходу целесообразен в случае, если:

0,65 Пб < Пб - 0,3 Сд;

0,35 Пб > 0,3 Сд;

Пб > 0,857 Сд.

Во II варианте табл. 2 налоги на прибыль и совокупный доход оказались равными: Пб = 0,857 Сд (2070 : 2416 = 0,857). В /варианте той же таблицы Пб = 0,695 Сд, т. е. переход оказался невыгоден.

На совокупный доход кроме прибыли от реализации наиболее существенно влияют три фактора:

• увеличивающие совокупный доход — фонд оплаты труда и налог на имущество (который не платится при упрощенной системе);

• уменьшающий совокупный доход — НДС по приобретенным материалам. Можно составить неравенство, учитывающие главные факторы, формирующие исследуемые величины:

Пр > (Пр + Фт + Ни - Нпм) * 0,857,

где Пр — прибыль от реализации по основной деятельности, Фт - фонд оплаты труда, Ни - налог на имущество, Нпм — налог на добавленную стоимость по приобретенным материалам. Решение неравенства:

0,143 Пр > Фт + Ни - Нпм.

Разность между суммарной величиной фонда оплаты труда и налога на имущество и налогом на добавленную стоимость по приобретенным материалам (речь идет о положительном или отрицательном значении этой разницы) не должна превышать 14,3 % прибыли от реализации. В этом случае для предприятия выгоден переход на упрощенную систему налогообложения по совокупному доходу.

Аналогично можно оценить целесообразность ведения упрощенной системы с использованием валовой выручки в качестве объекта обложения:

0,65 Пб < Пб - 0,1 Вв, 0,35 Пб > 0,1 Вв, ТО > 0,286 Вв.

Отбросив несущественные факторы, получаем:

Пр > 0,286 Вр,

где Вр — выручка от реализации.

Это означает, что предпочтение отдается упрощенной системе налогообложения по валовой выручке, если рентабельность реализации не ниже 28,6 %. При традиционном методе определения рентабельности в процентах к себестоимости она должна быть не ниже 40 % [28,6 : (100 - 28,6) * 100 =W

В 1 варианте табл. 2 переход оказался невыгодным, так как рентабельность реализации была равна 25 % (2000 : 8000 * 100 = 25), а рентабельность в процентах к себестоимости - 33,3 % (2000 : 8000 * 100 = = 33,3).

Применять рассчитанные соотношения рекомендуется лишь в случаях, когда названные здесь незначительными с точки зрения количественного воздействия факторы являются таковыми и для вашего предприятия. Если это не так, то оценить целесообразность применения той или иной системы налогообложения можно только прямым расчетом, как это сделано в таблицах.

Поскольку оба варианта упрощенной системы налогообложения содержат одно и то же условие — прибыль должна быть больше каждой их этих величин, можно приравнять их друг к другу:

0,857 Сд = 0,286 Вв, Сд = 0,334 Вв.

При соблюдении этого равенства одинаково выгодны (или невыгодны) оба варианта упрощенной системы. Если Сд > 0,334 Вв, лучше пользоваться упрощенной системой по валовой выручке (так как совокупный доход дает большую сумму и есть вероятность нарушить неравенство). Наоборот, если Сд < 0,334 Вв, то для предприятия выгоднее иметь в качестве объекта налогообложения совокупный доход.

Как вы могли заметить для руководителя малого предприятия совсем не все равно какую форму налогообложения ему применять.

Заключение

Хотелось бы надеяться, что в ближайшее время и наша страна, учитывая обширный зарубежный опыт, пойдет по пути адаптации предприятий малого бизнеса к сегодняшним экономическим условиям хозяйствования в России. Тем более, что имеющий глубокие корни в экономической истории нашей страны малый и средний бизнес не используется в полной мере как в увеличении объемов производства, так и в повышении его эффективности и сбалансированности. Малое предпринимательство ведет к оздоровлению экономики в целом. Следовательно лучшим выходом из создавшейся в России кризисной ситуации была бы государственная политика правительства, направленная на расширение и развитие предприятий малого предпринимательства в нашей стране.

Хотелось бы заметить, что несомненная перспективность сектора малого и среднего предпринимательства в современной экономике и, следовательно, большой интерес к нему не следует рассматривать лишь как очередную компанию в системе антикризисных мер, но и как долговременное направление структурной политики, естественным образом обеспечивающей органическую смычку воспроизводственных и рыночных процессов в российском хозяйстве, реализацию современной стратегии экономического роста в течение долговременного перехода. Ибо, именно малые предприятия, особенно в случае удовлетворительной разработки новой государственной политики в области малого предпринимательства, могут стать основой рыночных структур во многих отраслях, обеспечить перелив инвестиций в сферы наиболее эффективного приложения ресурсов и тем самым соединить процессы структурной политики и формирование всероссийского рынка.

Список литературы

Упрощенная система налогообложения, учета и отчетности на предприятиях малого бизнеса.\\ «Бухучет и налоги» №3, 1999г., Диалог №22.

В.В. Красько, Влияние упрощенной системы налогообложения на финансовое состояние малых предприятий.\\ «Бухгалтерский учет» №5, 2000 г.

Н.М. Степанчук, Порядок применения малыми предприятиями упрощенной системы налогообложения, учета и отчетности.\\ «Консультант» №13, 1998г.

О.В. Мачульская, Е.В. Балацкий, Особенности малого предпринимательства в России.\\ «Проблемы прогнозирования» №2, 1999г.

А.Мишин, Ивестиционная поддержка малого бизнеса.\\ «Российский Экономический Журнал» №5, 1998г.

Программа правительства РФ по поддержке малого и среднего бизнеса в РФ на 2000-2001 года, ст.959, «Собрание законодательств» №8, 2000г.

Н.И.Малис, А.В.Веселова, Налогообложение малого бизнеса: проблемы и перспективы.\\ «Финансы» №1, 1999г.

А.П.Егорушков, Проблемы развития малого предпринимательства в России.\\ «Финансы» №12, 1999г.

В.И. Михайлов, В.Н.Салин, Малый бизнес: финансы и страхование.\\ «Финансы» №5, 1996г.

О.Л.Козлова, Применение упрощенной системы налогообложения для субъектов малого предпринимательства\.\ «Финансы» №9, 2000г.

Малый бизнес: методика и результаты анализа.\\ «Вопросы статистики», №8, 1999г.

Ровенский Ю.А. Эволюция малого предпринимательства в России.\\ «Социально-политический журнал», №2, 1996г.

Романюк В. Малый бизнес и большая промышленность должны взаимодействовать.\\ «Бизнес для всех», 1998г.

П.Г.Грабовый и др., Риски в современном бизнесе.\\ Изд-во «Аланс», 1994г.

Стоянов К. Л. Проблемы Российского бизнеса. \\ «Вопросы экономики», N5, 1997г.

1 Этот тезис развернуто аргументировался в ряде публикаций «Российского экономического журнала»: Афанасьев В. «Анатомия» отечественного малого бизнеса (№ 2, 1994); Блинов А., Н и к и т о в А. Немалые трудности малого бизнеса (№ 2,1995); Семенцева Г. Формы финансирования малого инновационного бизнеса в США и Западной Европе (№ 5-6, 1997); Ш у л у с А. Субъекты малого предпринимательства и система его государственной поддержки (№ 5-6,1996); Шулус А. Становление системы поддержки малого предпринимательства в России (№ 5-6, 7, 1997).

2 Здесь и далее используются результаты опросов, проведенных Институтом стратегического анализа и развития предпринимательства.

40

Список литературы

Упрощенная система налогообложения, учета и отчетности на предприятиях малого бизнеса.\\ «Бухучет и налоги» №3, 1999г., Диалог №22.

В.В. Красько, Влияние упрощенной системы налогообложения на финансовое состояние малых предприятий.\\ «Бухгалтерский учет» №5, 2000 г.

Н.М. Степанчук, Порядок применения малыми предприятиями упрощенной системы налогообложения, учета и отчетности.\\ «Консультант» №13, 1998г.

О.В. Мачульская, Е.В. Балацкий, Особенности малого предпринимательства в России.\\ «Проблемы прогнозирования» №2, 1999г.

А.Мишин, Ивестиционная поддержка малого бизнеса.\\ «Российский Экономический Журнал» №5, 1998г.

Программа правительства РФ по поддержке малого и среднего бизнеса в РФ на 2000-2001 года, ст.959, «Собрание законодательств» №8, 2000г.

Н.И.Малис, А.В.Веселова, Налогообложение малого бизнеса: проблемы и перспективы.\\ «Финансы» №1, 1999г.

А.П.Егорушков, Проблемы развития малого предпринимательства в России.\\ «Финансы» №12, 1999г.

В.И. Михайлов, В.Н.Салин, Малый бизнес: финансы и страхование.\\ «Финансы» №5, 1996г.

О.Л.Козлова, Применение упрощенной системы налогообложения для субъектов малого предпринимательства\.\ «Финансы» №9, 2000г.

Малый бизнес: методика и результаты анализа.\\ «Вопросы статистики», №8, 1999г.

Ровенский Ю.А. Эволюция малого предпринимательства в России.\\ «Социально-политический журнал», №2, 1996г.

Романюк В. Малый бизнес и большая промышленность должны взаимодействовать.\\ «Бизнес для всех», 1998г.

П.Г.Грабовый и др., Риски в современном бизнесе.\\ Изд-во «Аланс», 1994г.

Стоянов К. Л. Проблемы Российского бизнеса. \\ «Вопросы экономики», N5, 1997г.

С О Д Е Р Ж А Н И Е

Введение . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 2

Развитие малого бизнеса в России . . . . . . . . . . . . . . . . . . . . . . . 3

1.1. Характеристика Российского малого бизнеса . . . . . . . . . . . .3

1.2. Правовые основы малого бизнеса. . . . . . . . . . . . . . . . . . . . . . . . .6

Специфика финансового менеджмента малого предприятия . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 9

2.1. Риск в малом бизнесе. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .9

2.2. Государственная поддержка малого бизнеса в России. финансирование и инвестиционная поддержка. . . . . . . . . . . . . . . . . 17

2.3. Налогообложение малого бизнеса. Влияние упрощенной системы налогообложения на финансовое состояние малых предприятий. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 31

Заключение . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .39

Список литературы . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .40

Министерство высшего образования РФ

Саратовский Государственный Социально-Экономический Университет

КАФЕДРА:

Финансов

КУРСОВАЯ РАБОТА

Финансовый менеджмент в малом бизнесе

Исполнитель:

студент V курса 4 группы

ФК факультета

Перевертайло А.С.

Преподаватель:

Репетун Т.В.

Саратов

20

Похожие работы

... (таблица №2). По данным производившегося опроса, на каждом втором МП на них указывают их руководители, а также руководители служб сбыта/ маркетинга. Таблица №2. Проблемы менеджмента в малом бизнесе (в % от числа ответивших). Проблемы работы руководителя Руководитель МП Руководитель службы сбыта/маркетинга Трудности анализа и оценки внешней среды предприятия 44,1 48,6 Трудности анализа ...

... привлекательностью, обществу необходимо оптимально распределять свои инвестиционные ресурсы. В этой связи возникает необходимость формирования инвестиционной стратегии предприятия. В совокупности инвестиционная стратегия и кредитная стратегия составляют финансовую стратегию предприятия (рис. 13) [15]. Рис. 13. Финансовая стратегия предприятия Стратегия представляет ...

... может привести к существенному изменению результативных показателей, дать так называемый левериджный эффект, или эффект рычага. 2. Роль левериджа в финансовом менеджменте предприятия и его оценка 2.1 Понятие левериджа и его значение Термин «леверидж» представляет собой варваризм, т.е. прямое заимствование американского термина «lеvеrage», уже достаточно широко используемый в отечественной ...

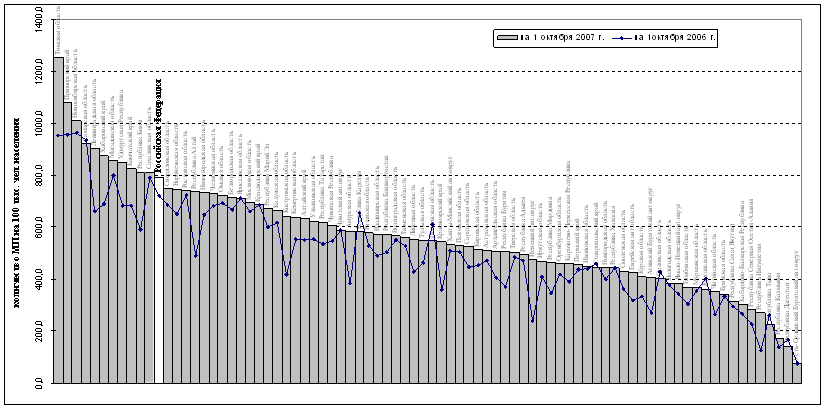

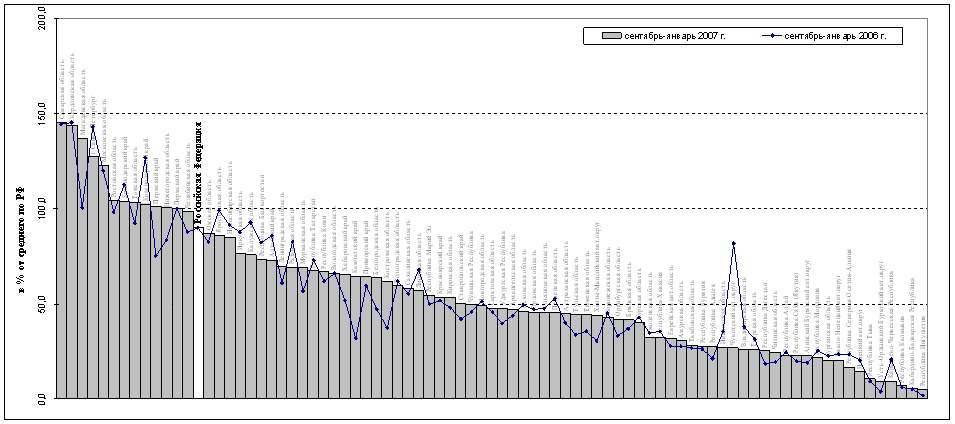

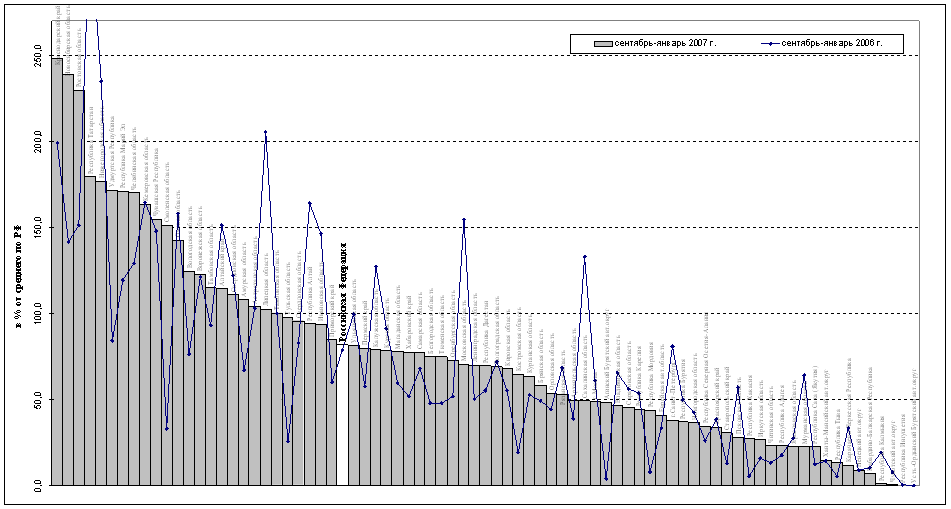

... Эл (на 4,7%), Самарская (на 4,6%), Кировская (на 4,4%) и Пензенская (на 3,8%) области, Краснодарский край (на 3,5%), Тверская (на 2,7%) и Ярославская (на 2,2%) области, Республика Карелия (на 2,1%). ГЛАВА 2 ФИНАНСОВЫЕ ПРОБЛЕМЫ РАЗВИТИЯ МАЛОГО БИЗНЕСА В РОССИИ 2.1 Влияние кризисных явлений в экономике Российской Федерации на малый бизнес По данным Федеральной службы государственной ...

0 комментариев