Навигация

Эффективность лизинговых проектов

3.4.2 Эффективность лизинговых проектов

Целесообразность и необходимость лизинговой деятельности, как и любой другой экономической деятельности, может быть обоснована в конечном счете одной важнейшей категорией – эффективностью ее осуществления. Следовательно, важнейшей задачей лизингового бизнеса является правильная оценка эффективности, целесообразности инвестирования путем лизинговых операций. Выбор наиболее эффективного способа инвестирования начинается с четкого выделения всех возможных альтернативных вариантов.

Лизингополучатель стоит перед выбором вариантов: своего технического оснащения, инвестирования для осуществления этого переоснащения, источников финансирования, осуществления расчетов за лизинговое имущество.

Лизингодатель стоит перед выбором объекта инвестирования, поставщика и лизингополучателя; перед выбором вариантов и сроков погашения ссудной задолженности и лизинговых платежей.

Экономические преимущества лизинга, обеспечивающие выгоды каждой из сторон лизинговой сделки, должны получить конкретную количественную и качественную оценку исходя из интересов этих сторон. Выгода поставщика максимально обеспечивается в случае осуществления первого этапа сделки – поставки оборудования лизингополучателю и оплаты за него поставщику. Следовательно, специальных способов оценки этой выгоды предлагать нет необходимости: сам факт оплаты за лизинговое имущество свидетельствует о полной реализации интересов этой стороны сделки.

С точки зрения лизингополучателя проблема сводится к поиску наиболее выгодных источников финансирования и в данном случае может быть сформулирована как выбор между покупкой необходимых активов в собственность или арендой на условиях лизинга.

Цель лизингодателя – получение финансовой выгоды от сдачи имущества в лизинг. Важнейшее значение при этом имеет определение величины лизинговых платежей, компенсирующей расходы на приобретение оборудования, а также обеспечивающей лизингодателю получение дохода.

Для иллюстрации возможной оценки проекта лизингополучателем в ОАО «Муниципальная инвестиционная компания» сравним различные варианты инвестирования на основе вышеприведенных условий. Для этого рассмотрим таблицу 8.

Таблица 8 – Оценка вариантов инвестирования покупки оборудования.

| Условие | Кредит | Лизинг |

| Стоимость имущества, тыс.руб. | 493 | 493 |

| Проценты по кредиту (лизингу) | Ставка ЦБ РФ 25% годовых | Ставка ЦБ РФ 25% годовых |

Срок кредита (лизинга) | 2 года | 2 года |

| Сумма процентов по кредиту (лизингу), тыс. руб. . | 493*0,25*2=246,55 | 493*0,25*2=246,5 |

| Налог на прибыль , тыс.руб.(возникает при погашении кредита и процентов по кредиту из чистой прибыли) | 0,24(493+246,5):0,76=233,53 где 0,24 – ставка налога на прибыль; 0,76 – коэффициент, учитывающий полную налогооблагаемую базу. | Налог отсутствует т.к. лизинговые платежи относятся на себестоимость |

Налог на имущество, тыс.руб. | 2%*493/2*10=49,3 тыс.руб., где 2%-ставка налога на имущество, 493/2 средняя стоимость имущества, 10 период амортизации (лет) | Налог включен в лизинговую ставку |

| Итого фактических расходов: стоимость имущества, сумма процентов и налогов с учетом комиссии лизинговой компании, тыс.руб. | 493+246,5+233,53+49,3= =1022,33 тыс.руб. | 493+246,85+241,57= =981,07 тыс.руб. |

Приведенные рассчеты подтверждают, что в данном случае покупка оборудования при лизинговом варианте через «Муниципальную инвестиционную компанию» выгоднее, чем покупка в кредит. Затраты при лизинге на 41,26 тыс. руб. меньше, чем при кредите.

Выбор наиболее приемлемой для лизингополучателя методики финансово – экономической оценки инвестиционного проекта существенно зависит от масштабов инвестиции предприятия, осуществляющего закупку оборудования на условиях лизинга В нашем случае, то есть для ОАО «Муниципальная инвестиционная компания», для небольших по суммам сделок нет необходимости применять дорогостоящие исследования и расчеты. Достаточно будет применять упрощенную методику финансово – экономической оценки, позволяющую оценить инвестиционный проект с допустимым для лизингополучателя уровнем возможной погрешности.

Выводы и предложения

Сегодня, особенно в кризисных условиях, технологиями и методами применения лизинга в различных отраслях экономики интересуются и сами лизинговые компании, расширяющие сферы своей активности, и промышленники, проводящие переоснащение своих предприятий современной техникой, и страховщики, открывшие для себя новый рынок, и отечественные производители, заинтересованные в сбыте своего товара с использованием схем лизинга.

Лизинговым компаниям сегодня приходится работать в достаточно жестких условиях экономической нестабильности, финансового и банковского кризиса. При осуществлении долгосрочных инвестиционных проектов существуют высокие риски, связанные с тяжелым финансовым положением потребителей оборудования, поставляемого по лизингу. Положение ухудшат крайняя неразвитость залогового права, и практически отсутствует механизм страхования финансовых рисков.

Не способствует развитию лизинга отсутствие систематизированной подготовки кадров для этой сложной сферы деятельности, а также низкий уровень разработанности методической базы.

В дипломной работе лизинг рассмотрен как наиболее эффективный способ приобретения основных фондов для предприятия. Анализ существующего в настоящее время нормативного и методического материала, а также исследований специалистов и деятельности ОАО «Муниципальная инвестиционная компания» позволяет сделать ряд выводов:

существует множество мнений относительно того, как трактовать лизинг. Ни одному из исследователей не удалось наиболее исчерпывающим образом ответить на вопрос, какова же природа лизинга и чем он отличается от всех прочих отношений коммерческого оборота;

совершенствуя свои формы и методы, лизинг, по существу, оказывается не только порождением научно – технического прогресса, но и важнейшим средством его реализации;

лизинг – форма отношений, созданная для удовлетворения новых инвестиционных требований. На основе проведенных исследований автор приходит к выводу, что с экономической точки зрения лизинг содержит в себе одновременно свойства кредита, финансово – инвестиционной и арендной деятельности, которое неразрывны и образуют новую форму бизнеса;

развитию лизинговых отношений в значительной мере способствует их надлежащее законодательное регулирование, но в целом оно недостаточно и противоречиво, что неизбежно приводит к применению по аналогии традиционных норм (аренды и купли – продажи);

отрицательным фактом является то, что отсутствует порядок рассрочки таможенных платежей на срок лизингового контракта;

при лизинге создается феноменальная ситуация, когда у лизингополучателя работающий предмет лизинга создает фонд, используемый для его же выкупа.

Анализ финансово – экономической деятельности ОАО «Муниципальной инвестиционной компании» показал:

лизинговые компании, созданные государствами и муниципальными структурами, жестоко ориентированны на осуществление лизинговых сделок с определенными типами клиентов. Условия лизинговых сделок, предлагаемые этими компаниями (они часто используют льготное бюджетное финансирование) являются более привлекательными для клиентов, по сравнению с условиями, предлагаемыми коммерческими лизинговыми компаниями, однако доступность их услуг ограничена. Часто перед такими компаниями вопрос эффективности или хотя бы надежности реализуемых лизинговых проектов стоит не так остро, как перед коммерческими лизинговыми компаниями;

ОАО «Муниципальная инвестиционная компания» использует для осуществления своей деятельности заемные средства (в основном Кубанского Универсального банка);

ОАО «Муниципальная инвестиционная компания» нуждается в целевом кредитовании для осуществления и расширения своей лизинговой деятельности, как по объему, так и по ассортименту поставляемой в лизинг авто техники и оборудования;

платежи, получаемые лизинговыми компаниями по заключенным договорам лизинга, распределены в достаточно длительном промежутке времени, поэтому аккумуляция поступающих лизинговых платежей для осуществления новой сделки – длительный процесс, который не позволяет лизинговой компании развиваться быстрыми темпами;

ОАО «Муниципальная инвестиционная компания» поддерживается администрацией города, ведь каждая лизинговая сделка – это новое оборудование и техника предприятиям города, новые рабочие места и дополнительные налоги; Представители компании принимают участие в работе Совета инвестиций города;

По характеру осуществляемых лизинговых сделок инвестиционная компания являются специализированной, осуществляет мелкие и средние сделки (по стоимости), использует схемы косвенного лизинга, по срокам сделок – среднесрочный лизинг (хайринг) от 1 до 3 лет.

На основе проведенного исследования можно сделать следующие предложения:

снизить долю заемных средств и увеличить долю собственных средств путем аккумуляции поступающих платежей и своевременного погашения дебиторской задолженности;

увеличить размер денежной выручки путем привлечения новых лизингополучателей, для этого необходимо сделать условия сделки более гибкими;

при составлении контракта к каждому клиенту подходить индивидуально, так как типовой договор финансовой аренды (лизинга) не всегда удачен;

для платежеспособных и надежных клиентов лизинговые платежи рекомендуется сделать ежегодными;

для наибольшей эффективности при реализации инвестиционных проектов с использованием лизинга рекомендуется работать в рамках инвестиционно – банковской группы, например с Кубанским Универсальным банком. Это достигается посредством доступа к источникам финансирования на более приемлемых условиях;

применять механизмы погашения дебиторской задолженности путем вексельных расчетов, уступки лизинговой компании прав требования (факторинга).

Практика показывает, что каковы бы ни были законодательные и экономические условия, лизинг сохраняет и укрепляет свои позиции на рынке. Это объясняется тем, что эта форма осуществления предпринимательской деятельности оказывается гибкой и имеющей возможность приспособиться к конкретной экономической и правовой ситуации.

Список использованных источников

Федеральный закон от 26 января 1996г. № 14 ФЗ.

Гражданский кодекс Российской Федерации Часть вторая №14 – ФЗ.

Федеральный закон от 29.01.2002 № 10- ФЗ. О финансовой аренде (лизинге)

Методические рекомендации по расчету лизинговых платежей Утв. Министерством экономики РФ от 16 апреля 1996 // Закон.-1999.-№8.-с.50-54

Приказ Министерства финансов РФ от 17 февраля 1997г. №15 Об отражении в бухгалтерском учете операций по договору лизинга// Закон.-1999.-№8.-с.55-56

Беппиев И.Ю. Повышение эффективности лизинговых операций. //Финансы. –2002. –№с.76-77.

Газман В. Д. Изменения в законодательстве о лизинге //Хозяйство и право.-2002–.№12(311) (декабрь)-с.29-45.

Газман В.Д. Пути расширения рынка лизинговых услуг//Финансовый бизнес.-2000.-№3.-с.39-47.

Газман В.Д. Рынок лизинговых услуг. -М.: Фонд «Правовая культура», 1999.-376с.

Гарибов Г.С. Будущее за лизинговыми компаниями// Механизация строительства.-2001.-№6.-с.2-4.

Горемыкин В.А. Лизинг. Практическое учебно – справочное пособие. -М.:ИНФРА –М, 1997.-384с.

Гусаков Б., Сидорович Ю. Лизинг – катализатор экономического роста// Финансы.-2001-№1.-с.

Джуха В.М. Лизинг. – Ростов н/Д: «Феникс»,1999.- 320с.

Журкина Н.Г. Кредитование лизинговой компании под уступку прав требования // Финансы.-2002-№ -с.76-78.

Иванов А.А. Договор финансовой аренды (лизинга). Учебно – практическое пособие. -М.: «Проспект»,2001.-64с.

Игонина Л.Л. Инвестиции: Учебное пособие / Под редакцией д.э.н., проф. В.А.Слепова. – М.: Юристъ, 2002.- 480с.

Катренко В. Лизинг на обочине // Финансовая Россия.- 2001.-№14 (апрель). –с.7.

Комаров В.В. Инвестиции и лизинг в СНГ.-М.: Финансы и статистика, 2001. – 424с.

Куликов А.Г. Стратегия инвестиционного прорыва и развитие лизинга в России // Деньги и кредит.-2001. -№3.-с.25-30.

Крушвиц Л. Инвестиционные расчеты / Перевод с немецкого под общей редакцией В.В. Ковалева и З.А. Сабова. -СПб.: Питер, 2001.-432с.

Лещенко М.И. Основы лизинга: Учебное пособие. -М.: Финансы и статистика, 2000. -336с.

Лещенко М.И., Варюхин Н.П. Экономическая сущность лизинга // Тракторы и сельскохозяйственные машины.- 1999.- № 10.-с.27-29.

Лизинг в вопросах и ответах (Практическое руководство по лизингу, для предпринимателей). Силинг С.А., Михайлова Л.А. Тареева Ю.Н., Захарьящева Е.В.-СПб.: ТОО Издательство «Гиппократ», 1999.-140с.

Лизинг: теория и практика / Под редакцией В.Д.Газмана.-М.: ИНФРА-М, 1999.-с.

Павлова Л.Н. Финансы предприятий: Учебник для вузов.- М.: Финансы, ЮНИТИ, 1998.-с.

Решетник И. Развитие законодательства о лизинге и некоторые вопросы право применения // Лизинг – Ревю.-2002.- №5.-с.7-9.

Рубченко М. Без права на аренду // Эксперт.-2000.-№39-16 октября .- с.14-16.

Руденко И. Лизинг. Правовое регулирование // Юридическая газета.-2000. –№41-с.14.

Скрынник Е. Лизинговые услуги в России // Закон.-1999.-№8.-с.46

Харитонова Ю.С. Договор лизинга .-М.: Юрайт-М, 2002.-224с.

Харитонова Ю.С. Правовой статус лизинговой компании // Законодательство.-2002.-№7.-с.15-18.

Четыркин Е.М. Финансовый анализ производственных инвестиций .-М.: Дело, 2001.-256с.

Чеченов А.А., Куашева А.В. О роли лизинга в развитии малого предпринимательства // Финансы.-2002.-№ .-с.73-74.

Штельмах В. Лизинг и банковский кредит на приобретение основных средств: сравнение эффективности // Финансы.-1999.-№8.-с.

Шуваева О.И., Мешков М.В. Лизинг в России: состояние и перспективы развития // Механизация строительства.-2002.-№2.-с.2-3.

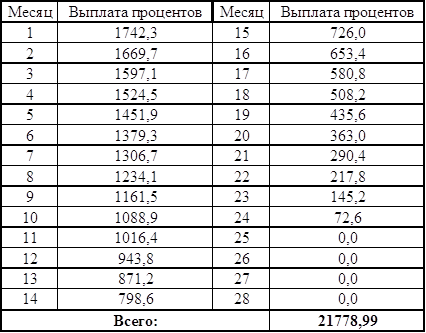

Расчет лизинговых платежей

Условия договора:

Стоимость имущества – предмет договора – 493 тыс. руб. (автомобиль МАЗ 437040-060).

Срок договора – 25 месяцев.

Норма амортизационных отчислений – 10% годовых.

Применяется механизм ускоренной амортизации с коэффициентом 3.

Лизингодатель получил кредит в сумме 493 тыс. руб. под 25% годовых.

Лизинговая ставка - 35% годовых.

Дополнительные услуги лизингодателя (страхование автомобиля), всего - 54,2 тыс. руб.

Авансовый платеж -20%.

Процент комиссионного вознаграждения 35%.

Лизинговые взносы уплачиваются равными долями ежемесячно.

Таблица 5 - Расчет среднегодовой стоимости имущества, тыс.руб.

Год | Стоимость имущества на начало года | Сумма амортизацион ных отчислений | Стоимость имущества на конец года | Среднегодовая стоимость имущества |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 493 | 147,9 | 345,1 | 419,05 |

| 2 | 345,1 | 147,9 | 197,2 | 271,15 |

Рассчитаем общую сумму лизинговых платежей по годам:

Первый год:

АО = 493,0*10:100*3=147,9 тыс.руб.

ПК = 419,05*25:100=104,763 тыс.руб.

КВ= 419,05*35:100=146,668 тыс. руб.

ДУ=54,2:2=27,1 тыс.руб.

В= 147,9+104,763+146,668+27,1=426,431 тыс.руб.

Так как налог на добавленную стоимость (НДС) уже учтен в лизинговой ставке, то сумма лизинговых платежей равна выручке, т.е. ЛП=403,331 тыс. руб.

Второй год:

АО = 493,0*10:100*3=147,9 тыс.руб.

ПК = 271,15*25:100=67,788 тыс.руб.

КВ= 271,15*35:100=94,903 тыс. руб.

ДУ=54,2:2=27,1 тыс.руб.

В= 147,9+67,788+94,903+27,1=337,691 тыс.руб.

ЛП = 338,691 тыс. руб.

Результаты расчета сведены в табл.6

Таблица 6- Расчет суммы лизинговых платежей, тыс.руб.

| Год | АО | ПК | КВ | ДУ | В | ЛП |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | 147,9 | 104,763 | 146,668 | 27,1 | 426,431 | 426,431 |

| 2 | 147,9 | 67,688 | 94,903 | 27,1 | 337,691 | 337,691 |

| всего | 295,8 | 172,551 | 241,571 | 54,2 | 764,122 | 764,122 |

Общий размер лизингового платежа за минусом аванса:

ЛПобщ = 764,122-20%=611,298 тыс.руб.

Расчет размера ежемесячного лизингового взноса осуществляется по формуле:

ЛВм = ЛП : Т : 12, (12)

где ЛВм – Размер ежемесячного лизингового взноса, тыс.руб.;

ЛП – лизинговые платежи, тыс.руб.;

Т – срок договора лизинга, лет.

График уплаты лизинговых взносов представлен в таблице 7

Таблица 7 – График уплаты лизинговых взносов

| Дата | Сумма взноса, тыс.руб. |

| 18.01.2002 (аванс) 18.02.2002 18.03.2002 18.04.2002 18.05.2002 18.06.2002 18.07.2002 18.08.2002 18.09.2002 18.10.2002 18.11.2002 18.12.2002 18.01.2003 18.02.2003 18.03.2003 18.04.2003 18.05.2003 18.06.2003 18.07.2003 18.08.2003 18.09.2003 18.10.2003 18.11.2003 18.12.2003 | 152,824 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 |

Иллюстрационный материал

к дипломной работе

На тему: Совершенствование системы лизинговых отношений на примере ОАО «Муниципальная инвестиционная компания»

Студентки Мартыненко Анастасии Викторовны

Таблица1

Ресурсы ОАО «Муниципальная инвестиционная компания»

| Показатель | 2000г. | 2001г. | 2002г. | 2002г. в % к | ||

| 2000г. | 2001г. | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Среднегодовая численность работников, чел. | 8 | 8 | 8 | 100,0 | 100,0 | |

| В том числе занятых в основном производстве, чел. | 6 | 6 | 6 | 100,0 | 100,0 | |

| Среднегодовая стоимость основных средств, тыс. руб. | 62 | 67 | 110 | 177,4 | 164,2 | |

| Среднегодовая стоимость оборотных средств, тыс. руб. | 4948 | 11005 | 66371 | 1341,4 | 603,1 | |

| В том числе оборотных средств. Тыс.руб. | 18 | 28 | 258 | 1433,3 | 921,4 | |

Таблица 2

Результаты деятельности ОАО «Муниципальная

инвестиционная компания», тыс. руб.

| Показатель | 2000г. | 2001г. | 2002г. | 2002г. в % к | |

| 2000г. | 2001г. | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Выручка от реализации (без НДС и акцизов),. | 41218 | 108457 | 21963 | 53,3 | 20,3 |

| Валовая прибыть, всего | 1456 | 2188 | 5598 | 384,4 | 255,9 |

| Прибыль (убыток) от продаж | 159 | 941 | 4820 | 3031,4 | 512,2 |

| Прибыль (убыток)до налогообложения | 168 | 221 | 1151 | 685,1 | 520,8 |

| Прибыль (убыток)до от обычной деятельности | 112 | 112 | 816 | 728,6 | 728,6 |

| Чистая прибыль | 112 | 112 | 816 | 728,6 | 728,6 |

| Заключено договоров, ед. | - | 22 | - | - | - |

Таблица 3

Показатели деловой активности ОАО «Муниципальная

инвестиционная компания»

| Показатель | 2000г. | 2001г. | 2002г. | Отклонение 2002г | |

| 2000г. | 2001г. | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Среднегодовая величина капитала, тыс.руб. | 8484 | 18978 | 66371 | 57887 | 47393 |

| Выручка от реализации, тыс.руб. | 41218 | 108457 | 21963 | -19255 | -86494 |

| Прибыль до налогообложения, тыс.руб. | 168 | 221 | 1151 | 983 | 930 |

| Фондоотдача, руб. | 665 | 1619 | 200 | -465 | -1419 |

| Годовая производительность труда, тыс.руб. | 5152 | 13557 | 2745 | -2407 | -10812 |

| Коэффициент оборачиваемости: Всего капитала Собственного капитала Оборотного капитала Оборотных запасов и затрат Дебиторской задолженности Кредиторской задолженности | 4,86 49,96 8,33 104,61 12,02 8,61 | 5,71 121,73 9,86 153,40 12,37 9,89 | 0,33 17,27 0,72 12,62 0,94 1,36 | -4,53 -32,69 -7,61 -91,99 -11,08 -7,25 | -5,38 -104,46 -9,14 -140,78 -11,43 -8,53 |

| Период оборота, дней: Всего капитала Собственного капитала Оборотного капитала Оборотных запасов и затрат Дебиторской задолженности Кредиторской задолженности | 75 7 44 3 30 42 | 64 3 37 2 30 37 | 1106 21 507 30 388 268 | 1031 14 463 27 358 226 | 1042 18 470 28 358 131 |

| Рентабельность, % : Всего капитала Собственного капитала Оборотного капитала Продаж. | 1,98 20,36 3,40 0,30 | 1,16 24,80 2,01 0,30 | 1,73 90,49 3,75 1,77 | -0,25 70,13 0,35 1,47 | 0,57 65,69 1,74 1,47 |

Таблица 4

Показатели характеризующие ликвидность

и финансовую устойчивость ОАО «Муниципальной

инвестиционной компании» в 2002г.

| Показатель | На начало года | На конец года | Отклонение | |||

| 1 | 2 | 3 | 4 | |||

| Собственные средства, тыс. руб. В том числе: - собственные оборотные средства, тыс.руб. - в процентах к собственным средствам. | 906 -18119 -896,14 | 1638 -60703 -3705,92 | 732 -52584 -7183,61 | |||

| Заемные средства, тыс.руб. В том числе: - краткосрочные кредиты, тыс.руб.; - кредиторская задолженность, тыс.руб. | 22831 5752 13533 | 107368 8135 18746 | 84537 2383 5213 | |||

| Коэффициенты: - концентрации собственного капитала; - соотношения заемных и собственных средств; - обеспеченности собственными средствами; - покрытия запасов и затрат собственными средствами; - абсолютной ликвидности; - быстрой ликвидности; - текущей ликвидности. | 0,04 25,20 -0,55 -172,74 0,08 0,73 0,73 | 0,02 65,55 -1,30 -129,71 0,35 1,63 1,65 | -0,02 40,35 -0,75 43,03 0,27 0,90 0,92 | |||

Приложение Д

Классификация видов лизинга

| Признаки квалификации | Виды лизинга | Признаки вида | подвиды | Особенности подвида | ||

| 1 | 2 | 3 | 4 | 5 | ||

| Степень окупаемости имущества | С полной окупаемостью | Полная выплата стоимости объекта в течение срока договора | ||||

| С неполной окупаемостью | В течение срока договора окупается часть стоимости объекта | |||||

| Срок использования имущества и объем обязанностей сторон | Финансовый | Срок приближается к сроку эксплуатации и амортизации всей или части стоимости объекта Платежи показывают стоимость объекта и обеспечивают фиксированную прибыль Риск гибели порчи или утери объекта лежит на лизингополучателе Одноразовый характер передачи объекта | Раздельный (леведж) | Финансирование производства объекта на паевых началах | ||

| Групповой (акционерный) | Покупка объекта с привлечением заемных средств путем выпуска акций | |||||

| «В пакете» | Лизинг предприятий как имущественного комплекса: здания и сооружения передаются в кредит, оборудование передается в аренду | |||||

| «Лизинг – поставщик» | Пользователь передает объект в наем третьим лицам | |||||

| Оперативный | Срок менее полного физического износа объекта Платежи покрывают часть стоимости объекта По истечении срока объект возвращается лизингодателю Риск гибели, порчи или утери объекта лежит на лизингодателе Многоразовый характер передачи одного и того же объекта | Рентинг | Краткосрочная аренда от одного дня до одного года | |||

| Хайринг | Среднесрочная аренда от одного года до трех лет | |||||

| 1 | 2 | 3 | 4 | 5 | ||

| Объем обслуживания лизингодателем передаваемого имущества | С полным набором услуг | Оказывает услуги по техническому обслуживанию ремонту страхованию, маркетинговым исследованиям, привлечению на работу специалистов | Мокрый (полный) | Полное обслуживание эксплуатации объекта | ||

| Револьверный | Последовательная замена объекта на другие | |||||

| Генеральный | Постепенная допоставка объектов с правом дополнять перечень | |||||

| С частичным набором услуг | Оказывает отдельные виды услуг в зависимости от своей специализации | Чистый | Не обслуживает | |||

| Состав участников лизинговой сделки | Косвенный | Передача объекта происходит через посредника и/или лизинговую компанию | Трехсторонний | С участием одного посредника | ||

| Многосторонний | С участием нескольких звеньев кредитной системы | |||||

| Прямой | Поставщик выступает лизингодателем | Возвратный | Поставщик выступает лизингополучателем | |||

| Тип имущества | Движимости | Аренда движимого имущества | ||||

| Недвижимости | Аренда недвижимого имущества | |||||

| Условия амортизации | С полной амортизацией | Полная выплата стоимости объекта | ||||

| С неполной амортизацией | Частичная выплата стоимости объекта | |||||

| Сектор рынка или национальная принадлежность сторон | Внутренний | Все участки сделки представляют одно государство | ||||

| Международный (внешний) | Хотя бы одна из сторон принадлежит к иностранному государству | Экспортный | Иностранный пользователь | |||

| Импортный | Зарубежный поставщик (или лизингодатель и поставщик) | |||||

| Транзитный | Лизингодатель и пользователь представляют различные государства | |||||

| Непрямой международный лизинг | Лизингодатель пользователь одной национальности, но лизингодатель находится в иностранном государстве. | |||||

ПРИЛОЖЕНИЕ Г

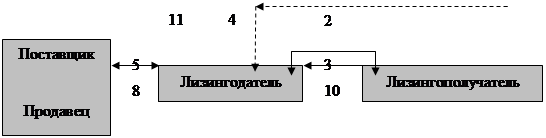

Схема лизинговых отношений

Понятие

Функции

Принципы

Виды и формы

Наем имущества

Поставки

Финансирование

Преобразование собственности

Арендаторы

Лизингодатели

Посредники

Поставщики

Кредиторы

Другие участники

Недвижимость

Движимые непотребляемые предметы

Права

Вещи с принадлежности

Субъекты

содержание

объекты

ЛИЗИНГ

Спрос

Предложение

Процедуры

Конкурс на право лизинга

Экспертиза проектов

Цена объекта

Процентные ставки

Договоры

Реклама

Оценка рисков

Правовое регулирование

Лизинговые платежи

Нормативные акты

Договорные отношения

Статус партнеров

Мотивация

Информационное обеспечение

Формы самоуправления

Состав

Размер виды и формы

График платежей

Закрытие сделки

Порядок выкупа имущества

Методика расчетов.

75

Приложение Е

| Организация, принявшая информацию | Эксперт, принявший информацию | Регистрационный номер | Дата поступления информации |

ЗАЯВКА НА ПРЕДОСТАВЛЕНИЕ В ЛИЗИНГ:

Наименование имущества (исполнение)_________________________________

____________________________________________________________________________________________________________________________________________________________________________________________________________

Количество__________________________________________________________

Срок лизинга - _________________ месяцев.

Поставщик имущества - ______________________________________________

________________________________________________________________________________________________________________________________________

Проект обеспечен местом стоянки по адресу _____________________________

Заявитель (Наименование предприятия)__________________________________

____________________________________________________________________

Руководитель ________________________________________________________

Телефон для контакта _________________________________________________

Факс________________________________________________________________

Заявитель настоящим подтверждает и гарантирует, что имущество, переданное по договору финансовой аренды (лизинга) будет использоваться для предпринимательских целей и что вся информация, содержащаяся в Заявке и прилагаемых к ней документах, является подлинной и соответствует истинным фактам. Проставляя свою подпись, Заявитель тем самым подтверждает, что Заявитель ознакомлен с содержанием настоящей Заявки и полностью понимает ее.

___________________________

(подпись заявителя) Дата

М.П.

____

штамп

Заявку плучил,

Ф.И.О. _________________________________________________________

Должность______________________________________________________

Подпись _______________________________________________________

90

Схема лизинговых отношений

Спрос

Недвижимость

Движимые непотребляемые предметы

Права

Вещи с принадлежности

объекты

ЛИЗИНГ

Предложение

![]()

![]()

![]()

![]()

Процедуры

Правовое регулирование

Лизинговые платежи

Состав

Размер виды и формы

График платежей

Закрытие сделки

Порядок выкупа имущества

Методика расчетов.

Нормативные акты

Договорные отношения

Статус партнеров

Мотивация

Информационное обеспечение

Формы самоуправления

Конкурс на право лизинга

Экспертиза проектов

Цена объекта

Процентные ставки

Договоры

Реклама

Оценка рисков

Взаимосвязь содержания и формы лизинговой деятельности

Способ реализации отношений собственности

Состояние производственных сил

Состояние производственных отношений

1

Приложение Ж

Договор финансовой аренды (лизинга) №_____

Краснодар «____»________________200__ года

| АРЕНДОДАТЕЛЬ | АРЕНДАТОР |

| Закрытое акционерное общество «Инко-АМД», ИНН 2310057829 в лице Генерального директора Шевцова Александра Геннадиевича, действующего на основании Устава | |

| ПРЕДМЕТ ДОГОВОРА | ПРОДАВЕЦ |

| Автотранспортное средство в соответствии с Приложением I, Приложением 4 и Приложением 5. | Договор Арендодателя с Продавцом № ____от «___»___________ 200_ г. |

| МЕСТО СТОЯНКИ | ОБЩАЯ СУММА ДОГОВОРА |

| Место Арендатора | Цифрами: руб. коп., |

| Прописью: (______рублей _______копейки), в т.ч. НДС: | |

| (_____рублей_____копеек). | |

| СРОК ДЕЙСТВИЯ ДОГОВОРА | |

| Начало: с даты подписания Окончание: |

1.ПРЕДМЕТ ДОГОВОРА

По настоящему Договору Арендодатель обязуется сдать, а Арендатор обязуется взять в лизинг имущество в соответствии с Приложением I и Приложением 4 к настоящему Договору.

Имущество, являющееся предметом настоящего Договора, и Поставщик имущества определены Арендатором.

2. ЦЕНА

Валютой цены являются рубли РФ.

Спецификация имущества, передаваемого в лизинг, указана в Приложении 1.

2.3. Выкупная цена имущества на дату выкупа, определенную настоящим Договором, указана в Приложении 2.

Цены указаны в Приложении I.

Арендная плата в месяц указана в Приложении 3. Сумма, указанная в качестве арендной платы в месяц, является суммой реализации лизинговых услуг, начисляемой за соответствующей месяц.

Похожие работы

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

... , включаются лизингополучателем в себестоимость продукции, уменьшая налогооблагаемую прибыль (п.00 ст. 000 Налогового кодекса Российской Федерации). - Различные расходы лизингодателя на содержание переданного по договору лизинга имущество, в том числе и амортизация по нему, включаются в себестоимость в составе внереализационных расходов и уменьшают его налогооблагаемую прибыль (п.0 ст.000 ...

... законодательства - 1995 - № 27 - ст. 2591; 1996 - № 18 - ст. 2154 13. Постановление Правительства РФ № 80 от 1.02.2001 года “Об утверждении положения о лицензировании финансовой аренды (лизинга) в Российской Федерации” // Российская газета - 2001 - № 32-33 - С. 6 14. Постановление Правительства РФ № 167 от 26.02.1996 года “Об утверждении Положения о лицензировании лизинговой деятельности в РФ” ...

... , что более правильно придерживаться точки зрения говорящей о том, что договор лизинга является самостоятельным видом договора. ГЛАВА 2. ПРАВОВЫЕ ОСНОВЫ РЕГУЛИРОВАНИЯ ДОГОВОРА ЛИЗИНГА. § 1. Этапы развития лизинговой деятельности в России. В 70 - 80-е годы лизинг рассматривался советскими внешнеторговыми организациями ...

0 комментариев