Навигация

Банку поставщика направляется извещение об оплате покупателем требования вместе со вторым экземпляром этого документа

6. Банку поставщика направляется извещение об оплате покупателем требования вместе со вторым экземпляром этого документа.

7. Банк поставщика зачисляет сумму платежа на расчетный счет поставщика.

Рис.3. Схема расчетов платежными требованиями

Возможен вариант, когда требование поставщик направляет прямо покупателю. В этом случае схема документооборота выглядит, как показано на рис. 4.

Рис.4. Схема расчетов при прямом направлении платежного требования плательщику

В определенных случаях не требуется согласие (акцепт) плательщика. Например, требования на оплату за газ, воду, электроэнергию, телефон и другие аналогичные услуги оплачиваются без акцепта.

3)Расчеты аккредитивами. Аккредитив представляет собой поручение банка покупателя банку поставщика оплатить расчетные документы, предъявленные поставщиком, на определенных условиях, указанных в аккредитиве.

Последовательность совершения расчетов с помощью аккредитива приведена на рис. 5

1. В соответствии со сроками, установленными в договоре, покупатель должен открыть аккредитив в пользу поставщика. Для этого покупатель подает в свой банк заявление об открытии аккредитива на определенную сумму. Банк на основании этого заявления снимает деньги с расчетного счета клиента и бронирует их на специальном счете.

2. Банк покупателя направляет банку поставщика поручение на открытие аккредитива.

3. Банк поставщика извещает своего клиента о том, что в его пользу открыт аккредитив.

4. Поставщик отгружает материальные ценности, выполняет работы или оказывает услуги, предусмотренные договором.

5. Одновременно поставщик сдает соответствующий условиям аккредитива комплект документов в свой банк.

6. Банк поставщика зачисляет денежные средства с аккредитива на расчетный счет клиента.

Рис.5. Схема документооборота при аккредитивной форме расчетов

Таким образом, банк покупателя открывает аккредитив. Он называется банком-эмитентом. А банк поставщика исполняет аккредитив — производит расчеты с клиентом, в пользу которого открыт аккредитив, против комплекта документов, перечисленных в аккредитиве, и при выполнении других условий аккредитива. Он называется исполняющим банком.

Аккредитив действует в течение определенного срока, указанного в его условиях. Порядок расчетов, набор документов, которые должен представить поставщик, сроки представления и порядок их оформления, другие условия, необходимые для получения денег, — все это устанавливается в договоре на поставку товаров (выполнение работ, оказание услуг), заключаемом между поставщиком и покупателем. Аккредитив должен открываться на условиях, оговоренных в договоре.

В договоре указывается также наименование банка-эмитента, исполняющего банка и вид аккредитива. Аккредитивы могут быть покрытыми и непокрытыми. Покрытым называется аккредитив, при открытии которого банк-эмитент перечисляет исполняющему банку денежные средства плательщика, снятые с его расчетного счета, или предоставленный банком плательщику кредит. При открытии непокрытого аккредитива банк-эмитент не перечисляет исполняющему банку денежные средства, а предоставляет ему право списать сумму аккредитива со счета банка-эмитента, открытого им в исполняющем, банке. Такие счета банки открывают друг для друга при установлении корреспондентских отношений. Следовательно, непокрытый аккредитив может открываться при наличии между банком-эмитентом и исполняющим банком корреспондентских отношений. Покрытый аккредитив применяется чаще, так как может открываться в любом исполняющем банке.

По другому признаку аккредитивы делятся на отзывные и безотзывные. Отзывный аккредитив банк-эмитент может аннулировать или изменить его условия без согласования с поставщиком, если в этом возникнет необходимость. Безотзывный аккредитив не может быть аннулирован, и его условия не могут быть изменены без согласия поставщика, в пользу которого открыт аккредитив.

Расчеты с поставщиком исполняющий банк может произвести только в течение срока действия аккредитива и только при представлении поставщиком всего комплекта документов, указанных в аккредитиве и оформленных в соответствии с требованиями аккредитива, а также при соблюдении других условий аккредитива. При несоблюдении хотя бы одного из условий выплата по аккредитиву не может быть произведена.

По истечении срока действия аккредитив закрывается. Основанием для закрытия аккредитива является также отказ получателя денежных средств от дальнейшего использования аккредитива или отзыв аккредитива плательщиком. Неиспользованная сумма аккредитива перечисляется банку плательщика, который зачисляет ее на тот счет, с которого она перечислялась. Своевременное извещение банка-эмитента о закрытии аккредитива обязательно.

4)Расчеты чеками. Чек представляет собой письменное поручение владельца чека (чекодателя) банку, который его обслуживает, на перечисление определенной суммы денег, указанной в чеке, с его счета на счет получателя денежных средств (чекодержателя).

Таким образом, в расчетах будут участвовать две организации — плательщик и получатель денежных средств и два банка — банк плательщика и банк получателя.

Организация-плательщик для оплаты за полученные материальные ценности, выполненные работы, оказанные ему услуги выдает чек предприятию, от которого эти ценности, работы или услуги получены. Но чек — это денежный документ, по которому деньги еще надо получить. Для этого организация, получившая чек (чекодержатель), предъявляет его в свое учреждение банка, а тот, в свою очередь, предъявляет требование об оплате чека банку, обслуживающему чекодателя.

Для расчетов чеками организация должна получить в своем банке чековую книжку. Для этого она подает в банк заявление и одновременно платежное поручение на депонирование денежных средств, т.е. снятие определенной суммы денег с расчетного счета организации и зачисление их на специальный счет в этом же банке, с которого будут только оплачиваться чеки, выдаваемые владельцем чековой книжки.

На бланках чеков должны быть проставлены следующие реквизиты: наименование банка, выдавшего чековую книжку; наименование чекодателя и номер его счета; лимит (предельный размер) суммы, на которую могут быть выданы чеки, заверенный подписями должностных лиц банка и его печатью. Одновременно владельцу чековой книжки выдается чековая карточка, в которой проставляются лимит суммы, номер счета чекодателя и его подпись.

Преимущество этого способа расчетов состоит в том, что он гарантирует каждой стороне исполнение обязательств его партнером: покупателю получение материальных ценностей (работ, услуг) против чека, а поставщику оплату за переданные материальные ценности (выполненные работы, оказанные услуги).

Отношения сторон в процессе расчетов чеками можно представить в виде схемы (рис. 6).

Расчетные операции совершаются в следующей последовательности:

1. Покупатель в оплату за полученные материальные ценности (работы, услуги) выдает поставщику чек. Получатель чека должен убедиться, что не превышает лимит суммы, обозначенной на оборотной стороне чека и в чековой карточке (после выдачи очередного чека остаток лимита пересчитывается и указывается новый); что номер счета и подпись чекодателя, проставленные в чеке, соответствуют тем, которые указаны в чековой карточке. На обороте чека, принятого в оплату, проставляется оттиск штампа предприятия и подпись должностного лица.

2. В течение 10 дней (не считая дня выдачи) чек должен быть предъявлен к оплате. Организация сдает полученные в оплату чеки в свой обслуживающий банк. При этом составляется реестр чеков, в котором указываются номера чеков, номера счетов чекодателей, банк плательщика.

3. Получив чеки, банк, обслуживающий организацию-чекодержателя, предъявляет банку чекодателя требование об оплате чеков.

4. Банк, обслуживающий организацию-чекодателя, перечисляет денежные средства со специального счета чекодателя банку, предъявившему требование об оплате чеков.

5. Банк, обслуживающий организацию-чекодержателя, получив перечисленные ему денежные средства, зачисляет их на счет чекодателя.

Рис.6. Схема расчетов чеками

Чек оплачивается в полной сумме, на которую он выписан. Если все чеки в чековой книжке использованы, а лимит суммы не исчерпан, банк по желанию предприятия может выдать новые чеки на сумму неиспользованных денежных средств или перечислить остаток неиспользованных средств со специального счета на расчетный счет организации.

Чековая книжка, по которой установлен лимит расчетов, называется лимитированной чековой книжкой. По такой книжке помимо лимита устанавливается также срок ее действия. Лимит устанавливается в размере суммы денежных средств, находящихся на специальном счете. Если банк гарантирует оплату чеков при временном отсутствии у клиента средств на специальном счете в пределах определенной суммы по договоренности сторон, т.е. фактически будет кредитовать клиента, то такая чековая книжка называется нелимитированной.

2.4.Оформление банком операций по расчетному счету.

Движение денежных средств на расчетном счете организации, т.е. их зачисление и списание, оформляется банковской выпиской.

Обязательными реквизитами этого документа являются:

· номер расчетного счета клиента;

· входящий остаток (т.е. остаток денежных средств на счете на начало рабочего дня в банке);

· дата предыдущей выписки и остаток на конец этого дня (он называется исходящим и проставляется как входящий остаток в следующую банковскую выписку); дата предыдущей выписки необходима бухгалтеру предприятия для того, чтобы убедиться, все или не все банковские выписки получены организацией.

В выписке две колонки предназначены для сумм, зачисляемых на расчетный счет организации и списываемых с него в течение рабочего дня. При этом следует иметь в виду, что для организации и банка понятия «дебет» и «кредит» применительно к расчетному счету означают разное. Для организации расчетный счет является активным счетом и поступление денежных средств на счет означает «дебет» (приход), а списание денежных средств со счета означает «кредит» (расход). Расчетный счет организации для банка является источником денежных средств, т.е. пассивным счётом. Следовательно, любое поступление денег на счет организации означает для банка увеличение этого источника и поэтому проходит по кредиту счета, а списание денег со счета организации для банка является уменьшением источника и проходит по дебету счета. Бухгалтер организации, обрабатывая банковские выписки, должен у себя в учете все суммы, указанные в колонке «кредит», считать приходом (т.е. дебетом) организации, а все суммы, проставленные в колонке «дебет» считать расходом организации (т.е. кредитом).

В конце выписки проставляется исходящий остаток (остаток на конец дня). Бухгалтер должен при обработке выписок контролировать, чтобы такая же сумма стояла в следующей банковской выписке как входящий остаток (остаток на начало рабочего дня).

В специальной колонке проставляются номера платежных документов. Все платежные и другие оправдательные документы прилагаются к выпискам банка, выдаваемым клиентам. Бухгалтер организации сверяет все проставленные в выписке суммы с суммами, указанными в оправдательных документах. При обработке банковских выписок против каждой суммы проставляется номер корреспондирующего счета, означающий, с какого счета эта сумма зачислена или на какой счет она списана.

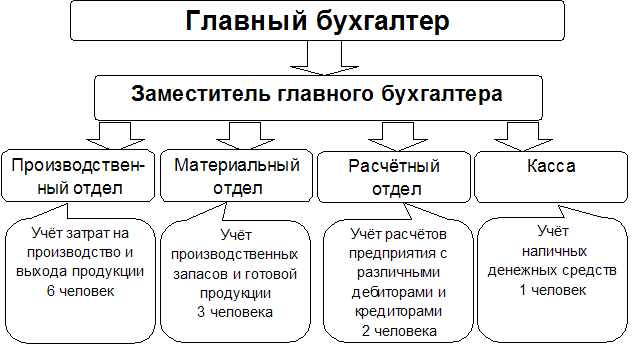

2.5.Бухгалтерский учет операций по расчетному счету и другим счетам в банках на предприятии ООО «Окна».

Для выполнения безналичных расчетов у компании ООО «Окна» открыт обязательный расчетный счет в банке. Основная форма расчетов – с помощью платежных поручений (Приложение 8).

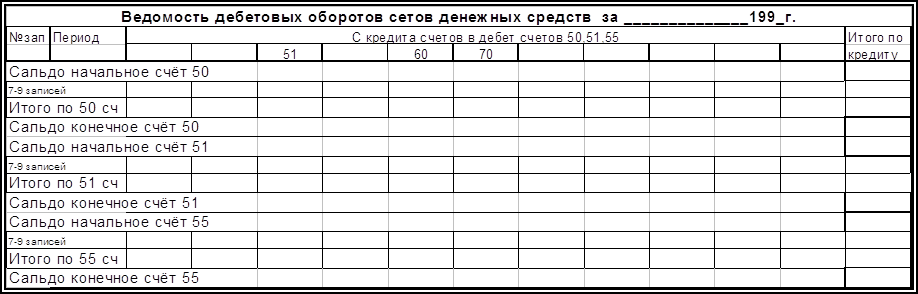

Для учета наличия и движения денежных средств организации, хранящихся в банках, используются активные счета 51 «Расчетные счета» и 55 «Специальные счета в банках».

По дебету этих счетов отражаются поступления денежных средств, по кредиту — их списание. Операции по движению денежных средств на счетах организации отражаются в бухгалтерском учете на основании банковских выписок и приложенных к ним денежно-расчетных документов. При зачислении денежных средств на счета организации корреспондирующим счетом по кредиту будет счет, являющийся источником их поступления. При списании денежных средств корреспондирующим счетом по дебету является счет, показывающий, на какие цели выбыли денежные средства предприятия.

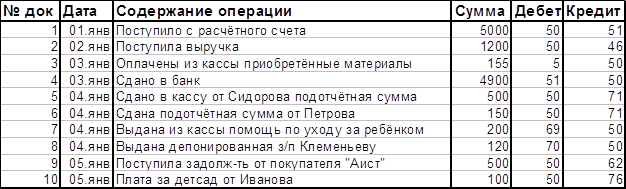

Операции по счету 51 «Расчетные счета». Рассмотрим некоторые типовые операции по поступлению и списанию денежных средств и их бухгалтерское оформление.

Основные проводки по движению денежных средств на расчетном счету предприятия:

1. Получены на расчетный счет деньги из кассы предприятия:

Дт 51 "Расчетные счета";

Кт 50 "Касса".

2. Зачислена на расчетный счет выручка от реализации продукции:

Дт 51 "Расчетные счета";

Кт 90/1 "Выручка".

3. Зачислена на расчетный счет выручка от реализации прочих активов

Дт 51 "Расчетные счета";

Кт 91/1 "Прочие доходы".

4. Зачислены на расчетный счет кредиты банка:

Дт 51 " Расчетные счета";

Кт 66 "Расчеты по краткосрочным кредитам и займам";

Дт 51 "Расчетные счета";

Кт 67 "Расчеты по долгосрочным кредитам и займам".

5. Получены на расчетный счет штрафы, пени, неустойки:

Дт 51 "Расчетные счета";

Кт 91/1 "Прочие доходы".

6. Зачислено от дебиторов в погашение долгов:

Дт 51 "Расчетные счета";

Кт 76 "Расчеты с разными дебиторами и кредиторами".

7. Выдано по чеку наличными в кассу предприятия:

Дт 50 "Касса";

Кт 51 "Расчетные счета".

8. Перечислено в погашение задолженности поставщикам:

Дт 60 "Расчеты с поставщиками и подрядчиками";

Кт 51 "Расчетные счета".

9. Перечислено в погашение задолженности бюджету по налогам:

Дт 68 "Расчеты по налогам и сборам";

Кт 51 "Расчетные счета".

10. Перечислено в погашение задолженности органам социального страхования и обеспечения:

Дт 69 "Расчеты по социальному страхованию и обеспечению";

Кт 51 "Расчетные счета".

11. Перечислено в погашение задолженности прочим кредиторам:

Дт 76 "Расчеты с разными дебиторами и кредиторами";

Кт 51 "Расчетные счета".

12. Перечисление в погашение задолженности по кредиту:

Дт 66, 67 "Расчеты по кратко- долгосрочным кредитам и займам";

Кт 51 "Расчетные счета".

13. Перечислены штрафы, пени, неустойки за несоблюдение договоров:

Дт 91/2 "Прочие расходы";

Кт 51 "Расчетные счета".

Учет операций по другим счетам в банке. Денежные средства организации хранятся не только на расчетном счете и в кассе. Они могут быть вложены в платежные документы — аккредитивы, чековые книжки и т.д. (кроме векселей). Это те же денежные средства, поскольку названные платежные документы используются для расчетов с поставщиками за материальные ценности, работы и услуги.

Для учета денежных средств, вложенных в аккредитивы и чековые книжки, предназначен счет 55 «Специальные счета в банках». Соответственно к нему открываются субсчета: 55-1 «Аккредитивы» и 55-2 «Чековые книжки» и др.

Для открытия аккредитива или для получения чековой книжки денежные средства списываются с расчетного счета организации и зачисляются на счет 55 «Специальные счета в банках». При этом делается проводка:

Дт 55 «Специальные счета в банках»

(субсчет «Аккредитивы» или субсчет «Чековые книжки»)

Кт 51 «Расчетные счета».

Например, открыт аккредитив на сумму 200 тыс. руб. Эта сумма будет храниться на специальном счете в банке с момента открытия аккредитива до того дня, когда поставщик, в пользу которого открыт аккредитив, отгрузит продукцию (выполнит работы, окажет услуги) сдаст все расчетные документы в свой обслуживающий банк и на его расчетный счет будут зачислены денежные средства с аккредитива. При этом должна быть сделана проводка:

Дт 60 «Расчеты с поставщиками и подрядчиками»

Кт 55 «Специальные счета в банках».

Счет 60 «Расчеты с поставщиками и подрядчиками» будет закрываться при поступлении материальных ценностей, на оплату которых был использован аккредитив:

Дт 10 «Материалы» (или другой счет по учету материальных ценностей)

Кт 60 «Расчеты с поставщиками и подрядчиками».

Если на счет 55 «Специальные счета в банках» денежные средства перечислялись для расчетов чековыми книжками, то при расчетах с другими организациями за приобретенные материальные ценности (работы, услуги) этим предприятиям выдается чек на определенную сумму. Так как при расчетах чеками покупатель получает материальные ценности (работы, услуги) при выдаче чека, он на дату получения ценностей (работ, услуг) делает проводку:

Дт 10 «Материалы» (или другой счет по учету материальных ценностей)

Кт 60 «Расчеты с поставщиками и подрядчиками».

Получив чек, организация-поставщик сдает его в свой обслуживающий банк, который на сумму чека предъявляет требование об оплате банку покупателя. А банк покупателя перечисляет эту сумму со счета 55 «Специальные счета в банках» банку поставщика, который зачисляет полученную сумму на расчетный счет своего клиента.

Плательщик (покупатель), получив от своего банка выписку по счету 55 «Специальные счета в банках», делает у себя в учете проводку:

Дт 60 «Расчеты с поставщиками и подрядчиками»

Кт 55 «Специальные счета в банках».

В отличие от расчетов аккредитивами, когда сумма аккредитива, как правило, используется целиком и счет 55 «Специальные счета в банках» закрывается сразу, при расчетах чеками денежные средства списываются с этого счета постепенно.

Неиспользованная сумма аккредитива или чековой книжки списывается со счета 55 «Специальные счета в банках» и зачисляется на расчетный счет предприятия. При этом в учете делается проводка:

Дт 51 «Расчетные счета»

Кт 55 «Специальные счета в банках».

3.Учет операций по валютным счетам и кассовых операций в иностранной валюте

Для проведения операций в иностранной валюте российским юридическим лицам открываются валютные счета в уполномоченных банках Российской Федерации. Для открытия валютного счета представляются такие же документы, как и для открытия расчетного счета.

После проверки документов банк оформляет распоряжение на открытие счета и заключает с клиентом договор на расчетно-кассовое обслуживание, в котором устанавливаются тарифы на услуги банка, сроки проведения операций (в пределах установленных банковским законодательством), сроки предъявления претензий и другие условия.

Для проведения расчетов организациям открываются два счета – транзитный валютный счет и текущий валютный счет.

Транзитный валютный счет предназначен для зачисления всех сумм иностранной валюты, поступающих в пользу клиента как от нерезидентов, так и от резидентов. Банк проверяет, должна ли производиться обязательная продажа валюты от поступившей суммы валютных средств или нет. Если не должна, то вся поступившая сумма иностранной валюты перечисляется с этого счета на текущий валютный счет. Если организация обязана произвести частичную или полную продажу валюты, поступившая сумма находится на транзитном счете до осуществления продажи валюты в установленном порядке. При частичной продаже валюты остальная часть поступившей суммы зачисляется на текущий валютный счет организации.

Если на транзитный валютный счет предприятия поступает экспортная выручка, то до осуществления обязательной продажи организация-экспортер имеет право оплатить с этого счета следующие расходы в иностранной валюте:

· В пользу юридических лиц-нерезидентов на их валютные счета в уполномоченных банках Российской Федерации или в иностранных банках по транспортировке, экспедированию и страхованию грузов;

· В пользу организаций-резидентов на их транзитные валютные счета в уполномоченных банках по транспортировке, экспедированию и страхованию грузов по территории иностранных государств и в международном транзитном сообщении;

· По уплате экспортных таможенных пошлин в иностранной валюте и таможенных процедур;

· Иные расходы, разрешенные банком России;

· Комиссионные вознаграждения посредническим организациям по экспортным контрактам;

· Комиссионные вознаграждения банкам за осуществление перечисленных платежей.

Таким образом, круг операций по транзитному валютному счету организаций ограничен. Основное предназначение этого счета – контроль за обязательной продажей валюты и проведение операций по её продаже.

Текущий валютный счет организации предназначен для осуществления расчетов по экспорту и импорту товаров, работ, услуг, результатов интеллектуальной деятельности. Поступления от экспорта зачисляются в части, не подлежащей обязательной продаже, с транзитного валютного счета организации. На этот счет зачисляются также с транзитного валютного счета все другие поступления в иностранной валюте, не связанные с экспортными операциями организаций (на благотворительные цели, кредиты банков и др.).

Списание валютных средств с текущего валютного счета может производиться по распоряжению владельца счета в оплату за импортируемые товары, работы, услуги, результаты интеллектуальной деятельности. Причем в случае осуществления импортных операций через посредническую внешнеэкономическую организацию валютные средства могут быть перечислены на счета этих организаций для последующего перевода за рубеж иностранным поставщикам.

С текущего валютного счета разрешается производить погашение задолженности по кредитам в иностранной валюте, осуществлять добровольную продажу валюты, переводить валютные средства на счета других организаций за услуги, связанные с экспортно-импортными операциями, – транспортировку, страхование и экспедирование грузов, возмещать комиссию банкам и их почтово-телеграфные расходы, используя средства на оплату командировочных расходов по загранкомандировкам, а также на другие цели, разрешенные Банком России в законодательном или индивидуальном порядке.

Для обобщения информации о наличии и движении средств в иностранной валюте используется счет 52 «Валютные счета». К нему открываются субсчета «Транзитный валютный счет» и «Текущий валютный счет». Они открываются банком каждому клиенту одновременно и ведутся параллельно. Поступления валютных средств в пользу организации отражаются у неё в учете по дебету названных счетов, списание сумм иностранной валюты – по кредиту счетов. Основанием для соответствующих записей в бухгалтерском учете являются выписки банка и приложенные к ним денежно-расчетные документы.

Кроме этих двух видов валютных счетов российские организации по специальному разрешению Банка России могут открывать валютные счета за границей, режим которых (т. е. перечень разрешенных операций) также устанавливается ЦБ РФ в зависимости от назначения счета при выдаче разрешения на их открытие. Для валютных счетов, открываемых за пределами территории Российской Федерации, вводится субсчет «Валютные счета за рубежом».

Отдельный счет – специальный транзитный валютный счет открывается организациям, осуществляющим покупку иностранной валюты за рубли на внутреннем валютном рынка РФ через уполномоченные банки. Этот счет предназначен только для зачисления купленной иностранной валюты и её перевода в соответствии с той целью, которая была указана в поручении банку на покупку валюты. Никакие другие операции по этому счету не производятся.

Все операции по валютным счетам, осуществляемые организациями, должны соответствовать действующему валютному законодательству и режиму соответствующего счета.

Бухгалтерский учет наличия и движения валютных средств на счетах организации ведется в двух оценках – в иностранной валюте и в рублях. Пересчет сумм иностранной валюты в рубли производится по курсу ЦБ РФ на дату совершения операции, т. е. на дату зачисления и списания денежных средств в иностранной валюте. Кроме того, на каждую отчетную дату или при каждом изменении курса ЦБ РФ производится пересчет в рубли остатка средств в иностранной валюте по курсу Банка России, действующему на дату пересчета.

Кассовые операции в иностранной валюте ограничены расчетами с работниками организации по заграничным командировкам. Для выдачи аванса на командировочные расходы организация может снять наличную иностранную валюту со своего текущего валютного счета. Полученная наличность в иностранной валюте приходуется в кассу. При этом в бухгалтерском учете производится бухгалтерская запись:

Дт 50 «Касса», субсчет «Касса в иностранной валюте»

Кт 52 «Валютные счета», субсчет «Текущий валютный счет»

По действующему валютному законодательству организация имеет право купить иностранную валюту за рубли на внутреннем валютном рынке РФ через уполномоченные банки для оплаты командировочных расходов своих работников. В этом случае снятие иностранной валюты осуществляется со специального транзитного валютного счета, куда зачисляется купленная валюта. При этом в учете производится бухгалтерская запись:

Дт 50 «Касса», субсчет «Касса в иностранной валюте»

Кт 52 «Валютные счета», субсчет «Специальный транзитный валютный счет»

Выдача иностранной валюты под отчет оформляется в учете проводкой:

Дт 71 «Расчеты с подотчетными лицами», субсчет «Расчеты с подотчетными лицами в иностранной валюте»

Дт 50 «Касса», субсчет «Касса в иностранной валюте».

Если приход наличной валюты в кассу и её выдача под отчет производится по разному курсу Банка России, то на счете 50 возникает курсовая разница. Она относится на счет прочих доходов и расходов.

Никакие другие операции с наличной иностранной валютой не производятся, поскольку они на территории Российской Федерации запрещены валютным законодательством.

ЗАКЛЮЧЕНИЕ

В данной работе были проведены подробные исследования методики бухгалтерского учета денежных средств в Российской Федерации, в ходе которых были сделаны следующие выводы:

· Расчеты наличными деньгами между организациями, осуществляемые через кассу, лимитируются законодательством.

· По согласованию с банком устанавливается лимит остатка наличных денег в кассе. Все сверхлимитные остатки должны сдаваться в банк в установленные сроки.

· Правила проведения кассовых операций, порядок выдачи и приема наличных денег, а также порядок оформления кассовых документов регламентируются специальной инструкцией ЦБ РФ.

· Наличные деньги на командировочные и административно-хозяйственные расходы могут выдаваться только работникам организации. Произведенные ими расходы должны иметь документальное подтверждение.

· Расчеты между организациями должны производиться в безналичном порядке через их счета, открываемые в кредитных организациях Российской Федерации. Формы расчетных документов должны соответствовать установленным стандартам.

· Формы расчетов между предприятиями установлены нормативными документами Банка России.

· Для поставщика аккредитивная форма расчетов предпочтительнее других. Во-первых, она гарантирует ему оплату при исполнении им своих обязательств по поставке и защищает его от ненадежных и недобросовестных плательщиков, так как при этой форме деньги для расчетов зарезервированы в банке поставщика еще до осуществления им поставки материальных ценностей, работ, услуг. Кроме того, поставщик имеет возможность сразу после отгрузки материальных ценностей, выполнения работ, оказания услуг получить деньги, сдав расчетные документы в банк по месту своего нахождения.

· Для покупателя-плательщика, наоборот, эта форма расчетов невыгодна, поскольку фактически это предоплата и его денежные средства всегда замораживаются, а иногда и на длительный срок (если по условиям договора, например, аккредитив должен быть открыт до начала изготовления заказа).

· Для поставщика с точки зрения надежности и быстроты получения денег выгодна 100%-ная предоплата платежным поручением, для плательщика предоплата также означает замораживание денежных средств, поэтому соглашаться на нее нужно только в случае крайней необходимости.

· Расчеты требованиями для поставщика надежнее, чем поручениями с последующей оплатой за уже поставленные материальные ценности, выполненные работы, оказанные услуги. Но оплата требований поставщика возможна только при наличии денег на счете плательщика.

· Для плательщика самой выгодной формой расчетов является оплата платежными поручениями за уже поставленные материальные ценности, выполненные работы, оказанные ему услуги.

· Если речь идет о предоплате, то предпочтительнее аккредитивная форма расчетов, чем 100%-ная предоплата платежным поручением, так как авансовый платеж не гарантирует покупателю исполнения обязательств поставщиком, а по аккредитиву деньги поставщику будут выплачены только после отгрузки им материальных ценностей, выполнения работ, оказания услуг.

· В результате периодического пересчета стоимости определенных активов и пассивов в рубли в связи с изменением курса иностранных валют по отношению к рублю на счетах бухгалтерского учета возникают курсовые разницы.

· Для проведения расчетов в иностранной валюте организациям открывается четыре вида валютных счетов. Каждый из них предназначен для проведения определенного круга операций. Бухгалтерский учет наличия и движения денежных средств на валютных счетах ведется в двух оценках – в иностранной валюте и в рублях.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Гражданский кодекс Российской Федерации (в ред. Федерального закона от 08.07.99. №138-ФЗ)

2. Закон РФ «О бухгалтерском учете» от 21.11.96 г. № 129-ФЗ.

3. Новый план счетов бухгалтерского учета. – СПб.: «Издательский дом Герда», 2003.

4. Краснова Л.П., Шалашова Н.Т., Ярцева Н.М. Бухгалтерский учет: Учебник. – М.: Юристъ, 2002.

5. Кондраков Н.П. Бухгалтерский учет. – М.: Инфра-М, 2000.

6. Козлова Е.П., Бабченко Т.Н., Галанина Е. Н. Бухгалтерский учет в организациях – М: Финансы и статистика, 2000.

ВВЕДЕНИЕ. 3

1.Учет кассовых операций. 4

1.1.Порядок проведения кассовых операций. 4

1.2. Документальное оформление поступления и выдачи наличных денег 8

1.3.Учет кассовых операций на предприятии ООО «Окна». 14

2.Учет операций по расчетному счету. 15

2.1.Открытие расчетного счета. 16

2.2.Порядок проведения операций по расчетному счету. 19

2.3.Установленные законодательством РФ формы расчета. 19

2.4.Оформление банком операций по расчетному счету. 28

2.5.Бухгалтерский учет операций по расчетному счету и другим счетам в банках на предприятии ООО «Окна». 30

3.Учет операций по валютным счетам и кассовых операций в иностранной валюте 33

ЗАКЛЮЧЕНИЕ. 38

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ.. 40

Похожие работы

... предприятие должно постоянно думать о рациональном вложении временно свободных денежных средств для получения прибыли (депозиты банков, ценные бумаги и др.). Исходя из этого, основными задачами бухгалтерского учета денежных средств являются: ♦ проверка правильности оформления, законности документов, ♦ своевременное и полное отражение операций в учете. ♦ обеспечение ...

... 51 Погашение полученных заёмных средств 95 51 52 Перечисление сумм целевого финансирования 96 51 53 Погашение ссуд , выданных работникам 97 51 Бухгалтерский учет денежных средств имеет важное значение для правильной организации денежного обращения , в эффективном использовании финансовых ресурсов . Умелое распределение денежных средств само по себе может ...

... как коэффициент утраты платежеспособности больше 1, это означает что предприятие в ближайшие три месяца имеет реальную возможность не утратить свою платежеспособность. 3.УЧЕТ ДЕНЕЖНЫХ СРЕДСТВ В УЧХОЗЕ ,,КУБАНЬ,, 3.1.Задачи учета денежных средств на предприятии Все свободные денежные средства предприятий хранятся в обслуживающих учреждениях банка на расчетном ...

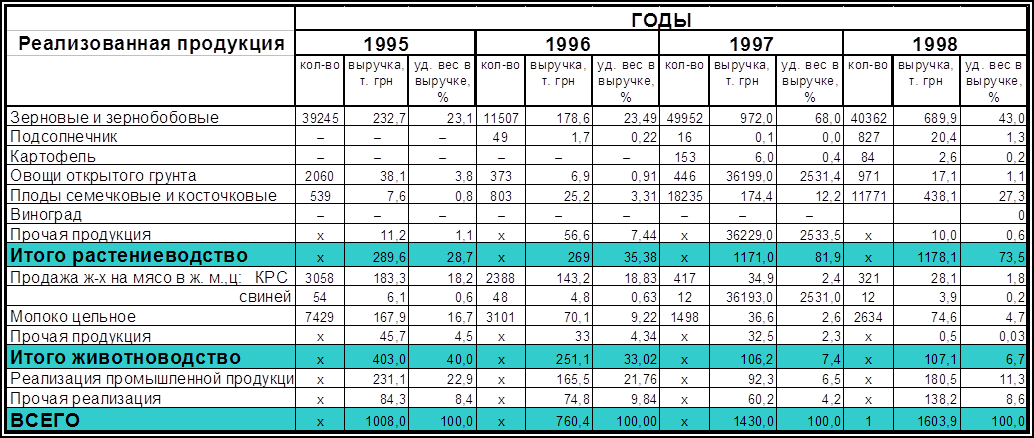

... . Из таблицы 7 видно, что в ОПХ «Минское» хорошая обеспеченность трудовыми ресурсами (кроме временных работников). 3. Совершенствование учёта денежных средств в ОПХ «Минское». 3.1. Значение и задачи учёта денежных средств. Бухгалтерский учет денежных средств имеет важное значение для правильной организации денежного обращения , в эффективном использовании финансовых ресурсов . ...

0 комментариев