Навигация

Анализ устойчивости экономического роста предприятия

3. Анализ устойчивости экономического роста предприятия

Деловая активность акционерных предприятий характеризуется в мировой практике степенью устойчивости экономического развития или роста.

Устойчивость экономического роста позволяет предположить, что предприятию не грозит банкротство. Вполне очевидно, что неустойчивое развитие предполагает вероятность банкротства. Поэтому перед руководством предприятия и менеджерами стоит очень серьезная задача — обеспечить устойчивые темпы его экономического развития.

Каковы же методы поддержания устойчивых темпов роста?

Как известно, увеличение объемов деятельности предприятия (выпуска и продаж продукции) зависит от роста его имущества, т.е. активов. Для этого требуются дополнительные финансовые ресурсы. Приток этих ресурсов может быть обеспечен за счет внутренних и внешних источников финансирования. К внутренним источникам относится прежде всего прибыль, направляемая на развитие производства (реинвестированная прибыль) и начисленная амортизация. Они пополняют собственный капитал предприятия. Но он может быть увеличен и извне, путем эмиссии акций. Однако их выпуск и реализация угрожают самостоятельности руководства предприятия в принятии управленческих решений (дивидендной политики, финансовой стратегии и др.). Кроме того, дополнительный приток финансовых ресурсов можно обеспечить благодаря привлечению таких источников, как банковские кредиты, займы, средства кредиторов. В то же время рост заемных средств должен быть ограничен разумным (оптимальным) пределом, так как с увеличением доли заемного капитала ужесточаются условия кредитования, предприятие несет дополнительные расходы. следовательно, увеличивается вероятность банкротства.

В связи с этим темпы экономического развития предприятия в первую очередь определяются темпами увеличения реинвестированных собственных средств. Они зависят от многих факторов, отражающих эффективность текущей (рентабельность реализованной продукции, оборачиваемость собственных средств) и финансовой (дивидендная политика, финансовая стратегия, выбор структуры капитала) деятельности.

В учетно-аналитической практике возможности предприятия по расширению основной деятельности за счет реинвестирования собственных средств определяется с помощью коэффициента устойчивости роста (Кур), который выражается в процентах и исчисляется по формуле:

КУР = ( PR – Д ) / ИС * 100% = РПР / ИС * 100%,

где PR– чистая прибыль, оставшаяся в распоряжении предприятия;

Д – дивиденды, выплачиваемые акционерам;

РПР – прибыль, направленная на развитие производства (реинвестированная

прибыль);

ИС – собственный капитал (капитал и резерв).

Коэффициент устойчивости экономического роста показывает, какими темпами в среднем увеличивается экономический потенциал предприятия.

Для оценки влияния факторов, отражающих эффективность финансово-хозяйственной деятельности, на степень устойчивого развития предприятия обычно используют следующую модель:

РРП PR QP В

КУР = ------ * ----- * ----- * ----- * 100%

PR QP B ИС

или

КУР = КПР * КQ * f * КФЗ

где КПР – характеризует дивидендную политику на предприятии, выражающуюся

в выборе экономически целесообразного соотношения между

выплачиваемыми дивидендами и прибылью, реинвестированной в

развитие производства;

КQ – характеризует рентабельность реализованной продукции (работ, услуг);

f – характеризует ресурсоотдачу или фондоотдачу;

КФЗ – коэффициент финансовой зависимости, характеризующий соотношение

между заемными и собственными источниками средств.

Модель отражает воздействие как производственной (второй и третий факторы), так и финансовой (первый и четвертый факторы) деятельности предприятия на коэффициент устойчивости экономического роста. При этом, как следует из модели, предприятие имеет возможность использовать определенные экономические рычаги воздействия на рост этого коэффициента: снижение доли выплачиваемых дивидендов, повышение ресурсоотдачи, повышение рентабельности продукции, изыскание возможности получения оправданных кредитов и займов.

Приведенная факторная модель может быть расширена за счет включения в нее таких важных показателей финансового состояния предприятия, как: обеспеченность собственными оборотными средствами, ликвидность текущих активов, оборачиваемость оборотных средств, соотношение краткосрочных обязательств и собственного капитала предприятия. Расширенная факторная модель для расчета коэффициента устойчивости экономического роста выглядит следующим образом:

РРП PR QP ЕС Ra RP В

КУР = ------ * ----- * ----- * ----- * ----- * ----- * ------

PR QP B Ra RP B ИС

или

КУР = КПР * КQ * КОБ * КС * КП * КК * КФЗ

КРП = РРП / РR – доля прибыли реинвестированная в производство, определяемая отношением прибыли, направленной на развитие предприятия, к сумме чистой прибыли;

КQ = РR / QP – рентабельность реализованной продукции (работ, услуг), определяемая отношением чистой прибыли к выручке от реализации продукции (работ, услуг);

КОБ = QP / ЕС – оборачиваемость собственных оборотных средств, определяемая отношением выручки от реализации продукции (работ, услуг) к сумме собственных оборотных средств;

КС = ЕС / Ra – обеспеченность собственными оборотными средствами, определяемая отношением собственных оборотных средств к сумме текущих активов (оборотных средств);

КП = Ra / RP – коэффициент текущей ликвидности (покрытия), определяемый отношением текущих активов (оборотных средств) к сумме пассивов (краткосрочных обязательств);

КК = RP / В – доля краткосрочных обязательств в капитале предприятия, определяемая отношением текущих пассивов (краткосрочных обязательств) к валюте (итогу) баланса;

КФЗ = В / ИС – коэффициент финансовой зависимости, определяемый отношением валюты (итога) баланса к собственным средствам предприятия.

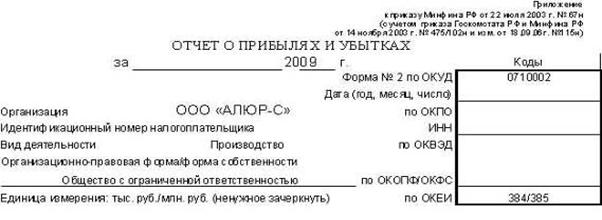

Факторный анализ динамики коэффициента устойчивости экономического роста производится на основании данных форм № 1 и № 2 бухгалтерской отчетности. Использование многофакторной модели коэффициента устойчивости экономического роста в учебно-аналитической практике состоит в прогнозировании темпов развития предприятия с учетом риска банкротства.

Анализ состава и размещения активов.

Наиболее общее представление о имеющих место качественных изменениях можно получить с помощью вертикального и горизонтального анализа отчетности. На начало года структура активов баланса следующая: 50,965% составляли внеоборотные активы, 49,035% составляли оборотные активы предприятия. Причем, наиболее ликвидные активы (денежные средства) составляли всего 0,035% от валюты баланса, а основные средства предприятия составляли большую часть внеобортных активов – 48,158% от валюты баланса. Материальные оборотные средства составляли 29,863% баланса. Положительным показателем, характеризующим баланс ОАО «Статус», является отсутствие убытков и дебиторской задолженности более 12 месяцев.

На конец года структура активов баланса существенно изменилась. Внеоборотные активы на конец года составляют 36,281% валюты баланса, тогда как оборотные активы возросли до 63,719%. Это говорит о том, что предприятие стало лучше управлять своими активами. Снижение основных средств предприятия почти на 40% совсем не говорит о негативной тенденции, скорее наоборот, ОАО «Статус» удалось существенно удалось улучшить оставшееся производство, что нашло свое отражение в балансе предприятия. Так высоколиквидные активы (денежные средства) выросли более чем в 43 раза, и на конец периода они составили 1,782% валюты баланса. При незначительном увеличении материальных оборотных средств (запасов) предприятию удалось улучшить реализацию продукции. Об этом говорит снижение готовой продукции и товаров для перепродажи в балансе предприятия почти на 60% и увеличение отгруженных товаров более чем на 25%.

Положительная тенденция прослеживается в уменьшении дебиторской задолженности по векселям к получению почти на 60% и значительном снижении дебиторской задолженности по выданным авансам.

В целом можно сказать, что не смотря на снижение валюты баланса, структура активов баланса значительно улучшилась, возросла ликвидность баланса.

Анализ динамики и структуры источников финансовых ресурсов.

На начало года капитал и резервы составляли 56,237% от валюты баланса, а краткосрочные пассивы – 43,727%. Уставный капитал составлял 0,03% от баланса, в то время как добавочный капитал составлял 37,2%. Предприятием были сформированы фонды, в том числе фонд социальной сферы – 18,896% валюты баланса.Краткосрочные заемные средства составили 3,534%. Настораживает большая кредиторская задолженность – 40,188% валюты баланса. Основная задолженность – это задолженность перед поставщиками и подрядчиками – 10,897% баланса и задолженность по полученным авансам – 13,653% баланса. Задолженности по оплате труда нет, но существует задолженность перед бюджетом.

На конец года структура пассивов ухудшилась. Практически полностью (на 96%) был использован фонд социальной сферы. За счет этого доля капитала и резервов уменьшилась до 47,422% валюты баланса. Удалось полностью рассчитаться с долгосрочными заемными средствами, но увеличились краткосрочные заемные средства. Краткосрочные пассивы составили 52,578% баланса. Валюта баланса уменьшилась за счет уменьшения капитала и резервов. Несмотря на то, что предприятию удалось сократить по полученным авансам и полученным кредитам, задолженность перед бюджетом и дочерними и зависимыми обществами значительно увеличилась.

В целом по пассиву баланса наметилась негативная тенденция увеличения доли краткосрочных пассивов.

Анализ формирования балансовой прибыли ОАО «Статус»

Из данных таблицы видно, что балансовая прибыль существенно увеличилась по сравнению с прошлым годом – почти в 6 раз. Увеличению балансовой прибыли способствовало резкое увеличение прибыли от реализации продукции и снижение коммерческих расходов. Предприятию удалось снизить себестоимость продукции – об этом говорит снижение удельного веса себестоимости продукции с 93,792% в прошлом отчетном периоде до 84,914% в отчетном периоде от выручки. Основу прибыли составляет реализация продукции, а не участие в другой деятельности, это говорит о том, что ОАО «Статус» работает в реальном секторе производства, выпуская необходимую продукцию.

Сводная оценка финансового состояния ОАО «Статус».

Снижение долгосрочных активов в структуре валюты баланса предприятия на 14,683% говорит о том, что предприятие стало лучше использовать свои активы. За счет того, что краткосрочные активы увеличились, можно сказать, что финансовое положение предприятия стало более устойчивым. Текущие активы составляют 100% к валюте баланса – это значит, что предприятие работает без убытков. Снижение активов производственного назначения, говорит о сокращении производства, но с другой стороны, предприятие улучшило свои финансовые показатели.

Коэффициент независимости показывает долю собственных средств в общей сумме средств предприятия при норме 0,5. Не смотря на то, что на ОАО «Статус» коэффициент независимости претерпел небольшие изменения – снизился на 0,088, но стал меньше нормы. Это говорит о том, что предприятие становится более зависимым от привлеченных средств и доля собственных средств предприятия снижается.

Коэффициент соотношения заемных и собственных средств показывает сколько заемных средств привлекло предприятие на 1 рубль вложенных в активы собственных средств при норме 1. Этот коэффициент характеризует финансовую устойчивость предприятия и является одним из основных. На нашем предприятии на начало года он составлял 0,778, а к концу года увеличился до 1,109, что выше нормы. Это негативный показатель и говорит о том, что предприятие все больше и больше использует заемные средства.

Коэффициент абсолютной ликвидности показывает какую часть краткосрочной задолженности предприятие может реально погасить в ближайшее время за счет денежных средств, при норме 0,2 – 0,7. На нашем предприятии, хоть и произошло значительное увеличение этого показателя, он остался достаточно низким, всего 0,073 на конец года. Однако, значительный прогресс очевиден.

Промежуточный коэффициент покрытия (коэффициент срочной ликвидности) отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами, при норме 0,7. Несмотря на то, что коэффициент срочной ликвидности еще далек от нормы, ОАО «Статус» удалось увеличит коэффициент до 0,509 на конец года. Следовательно, при условии погашения дебиторской задолженности, предприятие может покрыть 50,9% своих обязательств.

Общий коэффициент покрытия (коэффициент текущей ликвидности) покузывает платежные возможности предприятия не только при условии своевременных расчетов с дебиторами, но и продажей, в случае необходимости, прочих элементов материальных оборотных средств, при норме 2. Или показывает, какую часть краткосрочных обязательств можно погасить мобилизовав все оборотные средства. Показатель нашего предприятия незначительно увеличился к концу года до 1,212, но до нормы еще далек. Можно сказать, что на каждый рубль краткосрочных обязательств приходится 1,2 рубля текущих активов.

Коэффициент обеспеченности собственными оборотными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости, при норме 0,1. На нашем предприятии этот коэффициент составляет 0,175 на конец года, что говорит о степени их достаточности для покрытия текущих активов.

Коэффициент восстановления платежеспособности необходимо рассчитывать по причине не соответствия норме коэффициента текущей ликвидности.

Ктек.лик.к.г. + 6/12 * (Ктек.лик.к.г. - Ктек.лик.н.г. )

Кв.п. = ------------------------------------------------------------- = ( 1,212 + Ѕ * 0,091 ) / 2 = 0,629норматив Ктек.лик.

Коэффициент меньше 1 и это означает, что ОАО «Статус» при сохранении данной динамики не сможет восстановить свою платежеспособность в течение 6 месяцев.

Далее следуют относительные показатели, которые рассчитываются только на конец года. Абсолютные значения этих показателей сами по себе несут не много информации, лишь зная динамику их изменения можно более достоверно судить о работе предприятия.

Коэффициент деловой активности (оборачиваемости всех активов) равен 1,166 – это означает, что в течение года активы предприятия делают чуть больше одного оборота.

Коэффициент оборачиваемости оборотных средств равен 2,088 – это говорит о том, что реально работающие активы делают чуть более 2 оборотов за год.

Рентабельность реализованной продукции составляет 14,166% – это означает, что на 1 рубль выручки, наше предприятие к концу года стало получать более 14 копеек прибыли, тогда как на начало года предприятие получало лишь 4,6 копейки прибыли. Следовательно управление производством улучшилось. Рентабельность собственного капитала показывает, что на 1 рубль собственного капитала предприятию удалось получить 28 копеек прибыли. Рентабельность совокупных активов составила 14,679%, значит, на каждый рубль активов предприятие получило 14,7 копеек прибыли.

Вместе все коэффициенты показывают, что ОАО «Статус» не до конца выправило свое финансовое положение и во многом зависит от заемных средств. Но не смотря на это, предприятие идет по пути улучшения своего финансового состояния. Об этом говорит изменение в лучшую сторону структуры активов предприятия, увеличение показателей ликвидности, рентабельности и увеличение прибыли предприятия. Но предприятию еще предстоит большая работа по восстановлению своей платежеспособности и уменьшению заемных средств в структуре пассивов.

Список использованной литературы.

Крейнина М.Н. Анализ финансового состояния и инвестиционной привлекательности акционерных обществ в промышленности, строительстве и торговле. – М.: Финансы и статистика, 1994. – 157 с.

Новодворский В.Д., Пономарева Л.В., Ефимов О.Б. Бухгалтерская отчетность: составление и анализ. Часть 3. – М.: Бухгалтерский учет, 1994. – 80 с.

Шеремет А.Д., Сайдулин Р.С. Методика финансового анализа. – М.: ИНФРА-М, 1995. – 176 с.

ПРАКТИЧЕСКОЕ ЗАДАНИЕ

на примере ОАО «Стату

Похожие работы

... в срок; поставщики и покупатели по претензиям; задолженность по расчетам возмещения материального ущерба; задолженность по статье “прочие дебиторы”. 2. Анализ деловой активности предприятия ООО «Лузалес» 2.1 Анализ структуры баланса 2.1.1 Анализ структуры и динамики пассива баланса Первым источником информации для оценки кредитоспособности хозяйственных организаций должен служить их ...

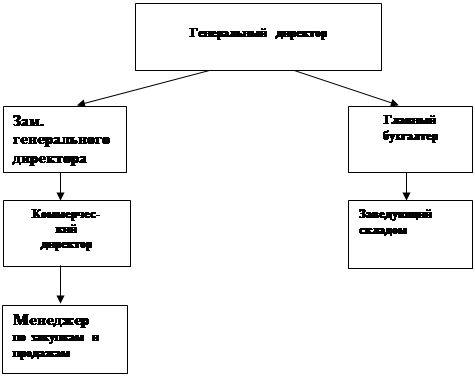

... вам предприятия. Факторный анализ динамики коэффициента устойчивости экономического роста производится на основании данных форм № 1 и № 2 бухгалтерской отчетности. 2. АНАЛИЗ ДЕЛОВОЙ АКТИВНОСТИ ПРЕДПРИЯТИЯ (на примере ОАО «Омега» 2.1. Краткая характеристика ОАО «Омега» Полное название организации: Открытое Акционерное Общество «Омега» Адрес: Республика Татарстан 423830 г. ...

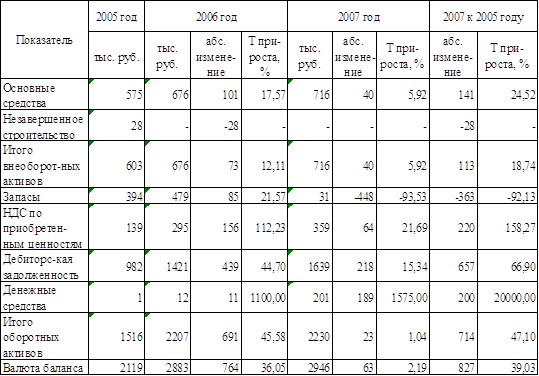

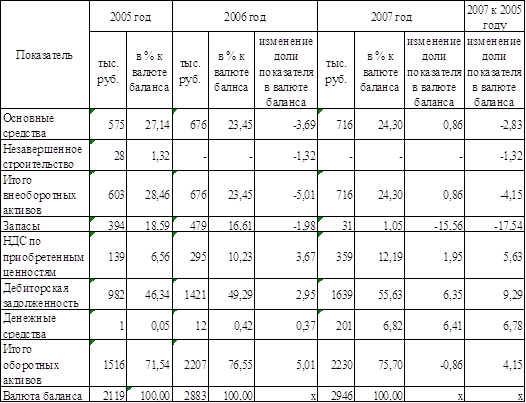

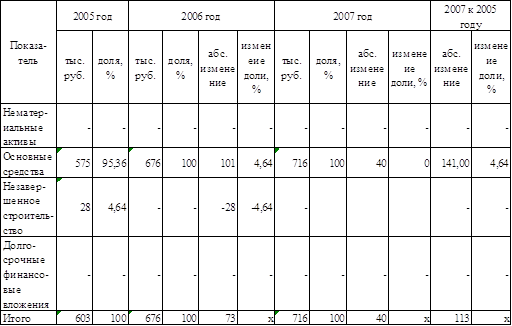

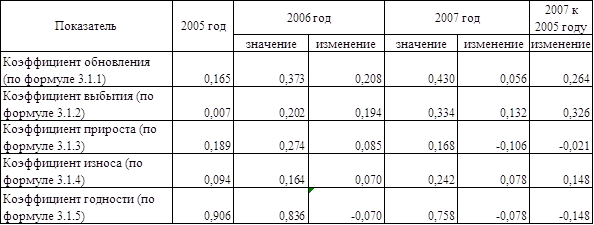

... руб. 3. Анализ деловой активности ООО «Профинвестстрой» 3.1 Анализ имущественного положения ООО «Профинвестстрой» Анализ деловой активности предприятия следует начинать с анализа имущественного положения предприятия. Деловая активность предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы. В процессе функционирования ...

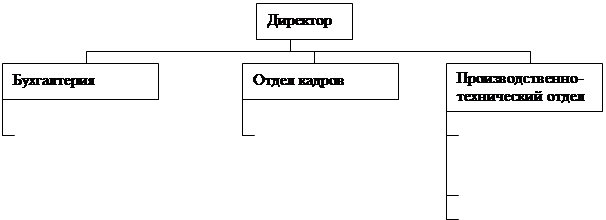

... оборотных средств, разработки и реализации конкретных мероприятий, направленных на повышение эффективности использования оборотных средств предприятия. 2. Анализ деловой активности ООО "МАСТЕР+" 2.1 Технико-экономическая характеристика предприятия Предприятие ООО "МАСТЕР+", образованное в 1995 г., по своему правовому статусу является обществом с ограниченной ответственностью. Основным ...

0 комментариев