Навигация

2. Общая характеристика

взаимоотношений хозяйства

с финансовой системой

Виды платежей в бюджет, порядок их исчисления и взносов устанавливает государство по категориям сельскохозяйственных предприятий.

Одним из наиболее эффективных инструментов косвенного регулирования экономических процессов являются налоги (30).

Налоговая система - это совокупность правовых норм, регулирующих размеры, формы, методы и сроки взимания налогов и платежей, носящих налоговый характер. Комплекс налоговых мер оказывает существенное влияние на экономическое поведение хозяйствующих субъектов, усиливая экономическую и инвестиционную активность.

Налоговая система стран с развитой рыночной экономикой включает различные виды налогов. В основу их классификации положены различные признаки.

Практика свидетельствует, что результатом увеличения ставок и массы взимания государством налогов всегда является увеличение инфляционных тенденций. Увеличение массы налогов приводит к увеличению цен или через уменьшение спроса из-за увеличения цен ведет к ухудшению финансового состояния хозяйствующих субъектов, что характеризуется дальнейшим углублением кризиса и спадом производства в общеэкономическом масштабе.

Закон Украины «О системе налогообложения» №77/97 –ВР от 18.02.97г. определяет принципы построения системы налогообложения в Украине, налоги и сборы (обязательные платежи) в бюджет и государственные целевые фонды, а также права, обязательства и ответственность плательщиков.

Налоговая система в Украине представляет собой систему налогов и сборов (обязательные платежи) в бюджет и в государственные целевые фонды, которые необходимо оплатить в определенном порядке. В наше время ее состояние можно охарактеризовать как образование основ, реформирование самой налоговой системы (внедрение налогов, характерных для большинства развитых стран с рыночной экономикой, например, налог на добавочную стоимость), наполнение новых форм налогообложения новым, рыночным содержанием.

Налоги – это форма финансовых отношений между государством и членами общества с целью создания общегосударственного централизованного фонда денежных ресурсов, необходимых для осуществления государством его функций.

Налоги и сборы – это обязательные платежи в бюджет и государственные целевые фонды, которые осуществляются плательщиками в порядке и на условиях, обозначенных законодательными актами Украины.

В Украине взимаются:

- общегосударственные налоги и сборы (обязательные платежи),

- местные налоги и сборы (обязательные платежи)

К общегосударственным налогам относятся

1.Налог на добавленную стоимость.

2.Акцизный сбор.

3.Налог на прибыль предприятий.

4.Налог на доходы физических лиц.

5.Пошлина.

6.Государственная пошлина.

7.Налог на недвижимость.

8.Плата за землю.

9.Рентные платежи.

10. Налог с собственников транспортных средств и других самоходных машин и механизмов.

11.Налог на промысел.

12.Сбор на геологоразведывательные работы, которые осуществляются за счет государственного бюджета.

13.Сбор за специальное использование природных ресурсов.

14. Сбор за загрязнение окружающей природной среды.

15. Сбор на обязательное социальное страхование.

16.Сбор на обязательное пенсионное страхование.

17.Сбор в государственный инновационный фонд.

18.Плата за торговый патент на некоторые виды предпринимательской деятельности.

Общегосударственные налоги и сборы (обязательные платежи) устанавливаются Верховной Радой Украины и собираются на всей территории Украины.

К местным налогам относятся:

1) Налог с рекламы.

2) Коммунальный налог.

К местным сборам (обязательные платежи) относятся:

1.Гостиничный сбор.

2.Сбор за парковку автотранспорта.

3.Рыночный сбор.

4.Сбор за выдачу ордера на квартиру.

5.Курортный сбор.

6.Сбор за участие в бегах на ипподроме.

7. Сбор за выиграш на бегах на ипподроме.

8. Сбор с лиц, принимающих участие в игре на тотализаторе на ипподроме.

9. Сбор за право использования местной символики.

10. Сбор за право проведения кино- и телесъемок.

11. Сбор за проведение местного аукциона, конкурсной продажи и лотерей.

12. Сбор за проезд через территорию приграничных областей автотранспортом, направляющим за границу.

13. Сбор за выдачу разрешения на размещение объектов торговли и сферы услуг.

14. Сбор с владельцев собак.

Нормативной базой системы налогообложения на данный момент является:

1.Закон Украины «О налоге на добавленную стоимость» от 03.04.97

2.Закон Украины "О внесении изменений в закон Украины « О налогообложении прибыли предприятий» от 22.05.97

3.Декрет Кабинета Министров Украины «О подоходном налоге с граждан» от 26.06.97г.

4. Закон Украины «О сборе на обязательное пенсионное страхование» от 24.05.2001г.(20) № 2452-III

5. Закон Украины «О сборе на обязательное социальное страхование» от 11.01.2001 г.(23) № 2213-III

6. Закон Украины «О фиксированном сельскохозяйственном налоге» ст. 17.12.98г.

7. Закон Украины «О внесении изменений к ст. І І закона Украины О налоге на добавленную стоимость» от 14.07.99г. и др.

8. Закон Украины « О внесении изменений в некоторые законы Украины по вопросам налогообложения игрового бизнеса» (имеет силу с 13.11.99)

9.Указ Президента Украины « О внесении изменений в Указ Президента Украины от 3.07.98 «От упрощенной системе налогообложения, учета и отчетности субъектов малого предпринимательства» от 28.06.99

Налоги выполняют две основные функции: фискальную и экономическую. С помощью фискальной функции осуществляются формирование бюджетного фонда страны, реализация экономической функции дает возможность государству непосредственно влиять на процесс общественного воспроизводства в общем, стимулируя или сдерживая развитие тех или иных отраслей народного хозяйства, усиливая или ослабляя нагромождение капитала, а также влияя на платежеспособный спрос населения.

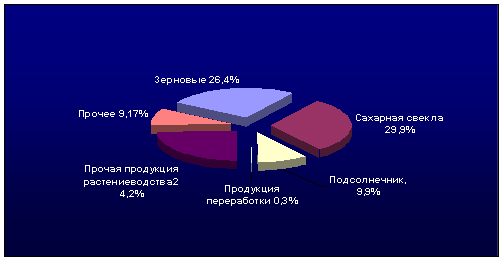

Опытное хозяйство "Днепр" производит сведущие взносы платежей в бюджет (табл.5)

Таблица 5

Динамика и структура платежей в бюджет Опытного хозяйства "Днепр"

| Виды платежей | 1998 | 1999 | 2000 | 2000-в % к 1998 | |||

| тыс. грн | % | тыс. грн | % | тыс. грн | % | ||

| НДС | 126,1 | 53,2 | 129,3 | 46,9 | 37,5 | 24,0 | 29,7 |

| Налог на прибыль | 22,5 | 9,5 | - | - | - | ||

| Подоходный налог з граждан | 50,5 | 21,2 | 68,5 | 24,8 | 119,0 | 76,0 | 235,6 |

| Налог с владельцев транспортных средств и др. самоходных машин и механизмов | 9,0 | 3,8 | - | - | - | ||

| Другие налоги и платежи | 5,9 | 2,5 | - | - | - | ||

| Экономически санкции | 0,1 | 0,1 | - | - | - | ||

| Фиксированный сельскохозяйственный налог | - | - | 88,1 | 89,9 | 88,1 | 89,9 | - |

| Всего | 542,4 | 100,0 | 285,9 | 100,0 | 244,6 | 100,0 | 45,1 |

Данные таблицы показывают, что наибольший удельный вес среди платежей в бюджет занимает НДС. В связи с ростом заработной платы, увеличился удельный вес отчислений налога на доходы граждан.

В связи с введением фиксированного сельскохозяйственного налога, в 1999 году опытное хозяйство "Днепр" платило только НДС и подоходный налог. В связи с тем, что хозяйство своевременно выполнило свои обязательства перед бюджетом, санкции в отчетном году к нему не применялись.

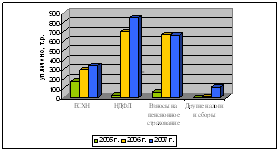

Опытное хозяйство "Днепр" осуществляет платежи также и в целевые фонды (табл.6)

Таблица 6

Динамика и структура платежей в целевые фонды

Опытного хозяйства "Днепр"

| Виды платежей | 1998 | 1999 | 2000 | 2000 в % к 1998 | |||

| тыс. грн. | % | тыс. грн. | % | тыс. грн. | % | ||

| Пенсионный фонд | 80,7 | 56,5 | 23,5 | 14,4 | 6,8 | 6,9 | 8,4 |

| Фонд социального страхования | 21,2 | 14,8 | - | - | - | - | - |

| Фонд ликвидации последствий Чернобыльской катастрофы | 23,1 | 16,2 | - | - | - | - | - |

| Фонд финансирования дорожного хозяйства | 11,3 | 7,9 | - | - | - | - | - |

| Фонд содействия занятости населения | 6,5 | 4,6 | 8,4 | 5,7 | 3,1 | 3,2 | 47,7 |

| Всего | 142,8 | 100,0 | 31,9 | 100,0 | 41,8 | 100,0 | 56,1 |

Налоговая система Украины строится на соединении прямых и косвенных налогов. Прямые налоги характеризуются тем, что они устанавливаются непосредственно на доход или имущество плательщика налогов. Косвенные – включаются в виде дополнения к цене товара или тарифа на услуги, выплачивают потребителями этих товаров. При прямом налогообложении денежные отношения возникают между государством и налогоплательщиками,

при косвенном – субъектом налогообложения становится продавец (услуг), который выступает посредником между государством и производителем, потребители товара или услуг.

Постоянные изменения и дополнения налогового законодательства Украины приводят к недоплате спрогнозированных показателей производственно-хозяйственной деятельности предприятий и не достижению конечного результата - прибыли, рентабельности, окупаемости капиталовложений и др.

Это создает фактор неопределенности предприятий в налоговой системе Украины.

В процессе реформирования налоговой системы в Украине должны быть устранены недостатки в правовом регулировании налоговых отношений, обеспечены правовые гарантии, как налогоплательщиков, так и государственных налоговых органов, отрегулированы процессуальные вопросы ответственности за невыполнение, неполное или несвоевременное выполнение налоговых обязательств, а также за нарушение норм налогового законодательства Украины.

Свое отражение законодательные закрепления также должны найти в Налоговом кодексе Украины, который регулировал бы все вопросы налоговых отношений между государством и налогоплательщиками.

Сегодня актуальной является проблема легализации скрытых доходов юридических и физических лиц, и решать ее необходимо на общегосударственном уровне в интересах народа. Государственная казна ежегодно теряет от функционирования нелегального бизнеса половину доходов государственного бюджета Украины.

Система налогообложения должна строится по следующим принципам:

стимулирование предпринимательской производственной деятельности и инвестиционной активности;

обязательность, равнозначность и пропорциональность;

равенство, недопущение каких-либо проявлений налоговой дискриминации;

социальная справедливость, стабильность, экономическая обоснованность, равномерность уплаты;

компенсация, единый подход, доступность.

Опыт цивилизованных и развивающихся стран свидетельствует о том, что без разветвленной системы страхования не в состоянии сейчас существовать ни одно современное общество. И чем стабильнее система, тем лучше для общества. Законодательство Украины, в отличие от законодательства других стран, отличается его нестабильностью.

Законы и подзаконные акты, которые принимаются, нередко противоречат один другому, а также Конституции Украины.

По мнению главного государственного налогового инспектора Украины Анатолия Шаланского, существующая система налогообложения в сфере сельскохозяйственного производства требует существенных изменений с тем, чтобы создать благоприятные условия для стимулирования увеличения объемов производства продукции (56).

По его мнению, было бы справедливо вернуться к нашему опыту прошлых лет и несмотря на финансовое состояние страны не отменять, а вводить повышенные размеры пенсий для отдельных категорий граждан (22).

По мнению О. Грибакова необходимо проводить социальные и пенсионные реформы в Украине, что дает возможность уменьшить социальную напряженность в обществе и оздоровить общую экономическую ситуацию (36).

Налоговая система в Украине прошла определенный период своего становления и сейчас находится на этапе усовершенствования. Вся система налогообложения действует в социально-экономической среде и имеет связь с нею через законодательные акты. Целью системы является создание финансовых условий для выполнения ими экономических и социальных функций.

Вдовиченко М. в своей статье выделил следующие принципы эффективной системы налогообложения:

1) равное распределение налогов. Налоги должны быть распределены между всеми гражданами в одинаковых пропорциях, платежи каждого для общей пользы должны отвечать его доходу;

2) определенность налогов. Размер налога, время и способ платежа должны быть определенными, известными плательщику;

3) сбор налогов в удобное время. Так, например, сельскохозяйственный налог нужно взимать после продажи урожая;

4) дешевый сбор налогов. Затраты на внесение налогов должны быть минимальными;

5) налог всегда должен изыматься с чистого дохода, а не с капитала, чтобы источник государственных доходов не исчерпывался (34).

В. Пихоцкий считает, что налоговая политика должна обеспечить решение задачи: с одной стороны установление оптимальных налогов, которые не будут сдерживать развитие предпринимательства, а с другой стороны, обеспечение поступления в бюджет средств, достаточных для удовлетворения государственных и социальных потребностей.

Для этого налоговая политика должна быть основана на таких принципах:

1) Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщиков, то есть уровня их доходов.

2) Налогообложение доходов должно носить одноразовый характер.

3) Обязательность уплаты налогов.

4) Система и процедура уплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономными для учреждений, которые собирают налоги.

5) Налоговая система должна быть гибкой и легкой, адаптированной для изменений общественно - политических и экономических условий.

6) Налоговая система должна обеспечить рациональное перераспределение созданного валового внутреннего продукта и быть эффективным инструментом государственной экономической политики.

Приближение к этим принципам должно обеспечить принятие Налогового кодекса (46).

Л. Стюбен в своей статье определил ключевые позиции, по которым должна строиться украинская налоговая система, а именно:

- главная цель налоговой системы может состоять в обеспечении поступления налогов в бюджет;

- налоговая система должна быть нейтральной;

- необходимость расширения налоговой базы;

- налоговая система должна быть справедливой;

- налоговая система не может быть дискриминационной по отношению к одним налогоплательщикам и предоставлять преимущества другим;

- налоговая система должна быть прогрессивной;

- налоговая система должна оказывать содействие инвестициям, экономическому развитию, конкурентоспособности;

- должна быть стабильной и прогнозируемой;

- разные налоговые законы должны быть взаимодействующими;

- налоговая система должна быть по возможности простой и понятной;

- администрирование налоговой системы должно быть справедливым и правдивым (52).

Коренева О.Г. утверждает, что основными направлениями усовершенствования налоговой политики в части стимулирования повышения уровня обеспеченности предприятий оборотными средствами являются:

- освобождение от налогообложения части прибыли, которая направлена на пополнение собственных оборотных средств.

- регламентирование обязательного направления части дохода, которая остается в распоряжении предприятий, на пополнение оборотных средств;

- максимальное приближение сроков уплаты налоговых платежей к моменту получения доходов (42).

Воронкова О.М. сформулировала следующие необходимые мероприятия построения эффективной системы налогообложения:

1) На основании будущего налогового кодекса Украины разработать единую методику начисления налогов, упорядочить налоговые льготы.

2) Достичь оптимального соотношения между прямыми и косвенными налогами и сберечь тенденции повышения прямого налогообложения.

3) Достичь научно - обоснованной системы дифференциации ставок налогов в зависимости от объема хозяйственной деятельности субъектов деятельности.

4) Повысить ответственность плательщиков налогов за своевременную и полную оплату налоговых платежей.

5) привести налоговое законодательство в соответствие с условиями Европейского Экономического Сообщества, придерживаясь международных договоров относительно налогообложения (35).

Участие сельскохозяйственных предприятий в формировании общегосударственного фонда финансовых средств обусловлено необходимостью централизации в руках государства части чистого дохода предприятий и направление их на решение экономических и социальных задач общества. Это позволяет государству не только влиять на дальнейшее развитие сельского хозяйства и промышленных предприятий, но и создавать условия для повышения эффективности производства.

3.Организация и учёт взаимоотношений

хозяйства с Государственным бюджетом

Похожие работы

... затраты, предоставляемые хозяйству сторонними организациями; рассмотреть возможность сдачи отдельных участков земли в аренду. Раздел 2. Эффективность использования основных производственных фондов предприятия 2.1 Сущность и классификация основных производственных фондов Непременным условием процесса производства являются средства производства, которые состоят из средств труда и предметов ...

... . Глава 2: Подбор и разработка систем экономических показателей, используемых при анализе состояния и тенденций развития производственно-финансовой деятельности сельскохозяйственных предприятий 2.1 Уровень производства основных видов сельскохозяйственной продукции Оценка достигнутого уровня производства сельскохозяйственной продукции, изучение темпов роста и выявление резервов ...

... эффективности использования ресурсов предприятия 2.1 Постановка экономико-математической задачи Сельскохозяйственное предприятие представляет собой социально-экономическую систему с определенными соотношениями и пропорциями ее подразделений и взаимосвязями с другими предприятиями АПК. Рассматриваемая модель специализации и сочетания отраслей - комплексная. Она учитывает все составляющие ...

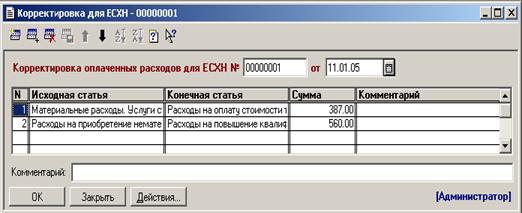

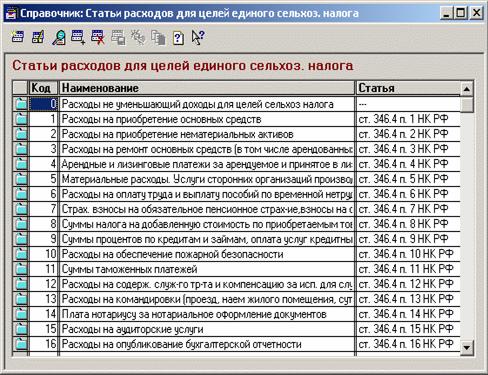

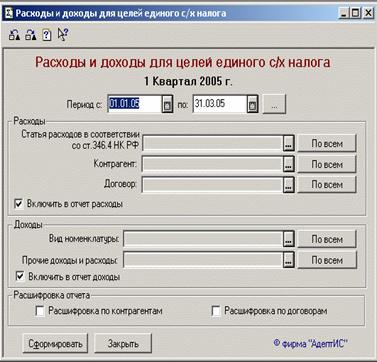

... водному и земельному налогу налоговая база отсутствует. Это также существенно облегчает работу бухгалтеров, касающуюся налогообложения данного предприятия. 3. Мероприятия по совершенствованию налогового учета в ООО “Юбилейное” Хохольского района Воронежской области 3.1 Разнообразие программных продуктов по автоматизации налогового учета и актуальность их применения в ООО “Юбилейное” ...

0 комментариев