Навигация

Характеристика срочных и сберегательных депозитов

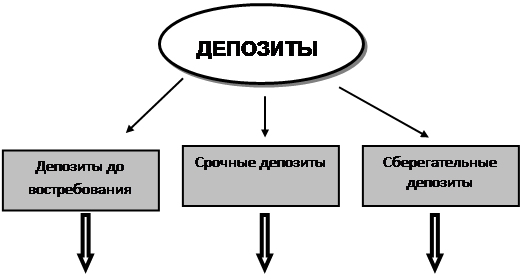

1.3. Характеристика срочных и сберегательных депозитов.

Срочные вклады — это денежные средства, зачисляемые на депозитные счета на строго оговоренный срок с выплатой процента. Ставка по ним зависит от размера и срока вклада. То обстоятельство, что владелец срочного вклада может распоряжаться им только по истечении оговоренного срока, не исключает возможности досрочного получения им в банке своих денежных средств. Однако в этом случае у клиента понижается размер процента по вкладу. Банк заинтересован в привлечении срочных вкладов, так как они стабильны и позволяют банку располагать средствами вкладчиков в течение длительного времени.

Срочные вклады принимаются только в круглых суммах. Часто требуется и минимальный вклад. В некоторых учреждениях обычно разрешается делать срочные вклады только деловым клиентам, в то время как частным клиентам рекомендуются сберегательные вклады, как форму помещения капитала.

Срочные депозиты классифицируются в зависимости от их срока:

депозиты со сроком до 3 месяцев;

депозиты со сроком от 3 до 6 месяцев;

депозиты со сроком от 6 до 9 месяцев;

депозиты со сроком от 9 до 12 месяцев;

депозиты со сроком свыше 12 месяцев.

Достоинством срочных депозитных счетов для клиента является получение высокого процента, а для банка – возможность поддержания ликвидности с меньшим оперативным резервом. Недостаток срочных депозитных счетов для клиентов состоит в низкой ликвидности и невозможности использовать средства на счетах срочных депозитов для расчетов и текущих платежей, а также для получения наличных денег. Для банка недостаток состоит в необходимости выплат повышенных процентов по вкладам и снижении, таким образом, маржи [8].

Существуют две формы срочных вкладов:

срочный вклад с фиксированным сроком;

срочный вклад с предварительным уведомлением об изъятии.

Собственно срочные вклады подразумевают передачу средств в полное распоряжение банка на срок и условиях по договору, а по истечении этого срока срочный вклад может быть изъят владельцем в любой момент. Размер вознаграждения, выплачиваемый клиенту по срочному вкладу, зависит от срока, суммы депозита и выполнения вкладчиком условий договора. Чем длительнее сроки и (или) больше сумма вклада, тем больше размер вознаграждения. Действующая практика предусматривает оформление срочных вкладов на 1, 3, 6, 9, 12 месяцев или более длительные сроки. Такая детальная градация стимулирует вкладчиков к рациональной организации собственных средств и их помещению во вклады, а также создает банкам условия для управления своей ликвидностью.

Вклады с предварительным уведомлением об изъятии средств означают, что об изъятии вклада клиент должен заранее оповестить банк в определенный по договору срок (как правило, от 1 до 3, от 3 до 6, от 6 до 12 и более 12 месяцев). В зависимости от срока уведомления определяется и процентная ставка по вкладам.

Срочные вклады не используются для осуществления текущих платежей. Если вкладчик желает изменить сумму вклада – уменьшить или увеличить, то он может расторгнуть действующий договор, изъять и переоформить свой вклад на новых условиях. Однако при досрочном изъятии вкладчиком средств по вкладу он может лишиться предусмотренных договором процентов частично или полностью. Как правило, в этих случаях проценты снижаются до размера процентов, уплачиваемых по вкладам до востребования.

Срочные вклады оформляются договором между клиентом (вкладчиком) и банком в лице его руководителя. Банки самостоятельно разрабатывают форму депозитного договора, которая носит по каждому отдельному виду вклада типовой характер. Договор составляется в двух экземплярах: один хранится у вкладчика, другой – в банке в кредитном или депозитном отделе (в зависимости от того, кому в банке поручена эта работа). В договоре предусматриваются сумма вклада, срок его действия, проценты, которые вкладчик получит после окончания срока действия договора, обязанности и права вкладчика, обязанности и права банка, ответственность сторон за соблюдение условий договора, порядок разрешения споров.

Определяющим фактором при установлении процентной ставки по срочным вкладам является срок, на который размещены средства: чем длительнее срок, тем выше уровень процента. Существенным моментом является и частота выплаты дохода, чем реже выплаты, тем выше уровень процентной ставки. Используются также различные способы исчисления уплаты процентов.

Срочные вклады граждан по окончании срока договора при невостребовании их вкладчиком переносятся со срочных счетов на счета до востребования [12].

В связи с установленным порядком резервирования части привлеченных банками средств, балансовый учет срочных средств, привлеченных в депозиты, происходит в разрезе субъектов - владельцев этих средств и в зависимости от срока, на который они вовлечены в оборот банка.

Посредством привлечения срочных депозитов решается задача обеспечения ликвидности баланса банка.

В мировой банковской практике промежуточное положение между срочными депозитами и депозитами до востребования занимают сберегательные депозиты. Они играют важную роль в ресурсах банков, в частности вклады целевого назначения. Традиционно эти операции осуществлял сбербанк, однако, в настоящее время в ходе конкурентной борьбы за ресурсы коммерческие банки стали осваивать этот рынок ссудных капиталов.

Сберегательные вклады населения классифицируются в зависимости от срока и условий вкладной операции:

срочные;

срочные с дополнительными взносами;

условные;

на предъявителя;

до востребования;

на текущие счета и др.

Они вносятся и изымаются в полной сумме или частично и удостоверяются выдачей сберегательной книжки. Банки принимают целевые вклады, выплата которых приурочена к периоду отпусков, дням рождений и т.д. К сберегательным вкладам относятся вклады, образовавшиеся с целью накопления или сохранения денежных сбережений. Их характеризует специфическая мотивация возникновения – поощрения бережливости, накопления средств целевого характера и высокий уровень доходности, хотя и ниже, чем на срочные вклады.

Сберегательные вклады выгодны банкам тем, что они, как правило, носят долгосрочный характер и, следовательно, могут служить источником долгосрочных вложений. Их недостатки для банков состоят в необходимости выплаты повышенных процентов по вкладам и подверженности этих вкладов экономическим, политическим, психологическим факторам, что повышает угрозу быстрого оттока средств с этих счетов и потерю ликвидности банка.

В отечественной практике под сберегательными вкладами зачастую подразумевают любые операции, но только со средствами населения, включая и срочные вклады, и счета граждан до востребования, что на данный момент представляется некорректным. В настоящее время в балансе коммерческих банков вклады населения в соответствии с новым Планом счетов бухгалтерского учета в кредитных организациях от 31.06.96 г. учитываются на балансовом счете № 423 «Депозиты физических лиц» на отдельных счетах в зависимости от срока привлечения:

№ 42301 - депозиты до востребования;

№ 42303 - на срок от 31 до 30 дней;

№ 42307 - на срок свыше 3 лет.

В балансе банков сберегательные вклады учитываются на тех же балансовых счетах, что и срочные вклады. Оформление вклада может быть аналогично срочному вкладу или иметь свою специфику в зависимости от условий конкретного вида вклада.

Из сказанного выше, видно, что депозиты являются важным источником ресурсов коммерческих банков. Однако этому источнику формирования банковских ресурсов присущи и некоторые недостатки. Речь идет прежде всего о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченности свободных денежных средств в рамках отдельного региона. И, тем не менее, конкурентная борьба между банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов.

ГЛАВА II. ОРГАНИЗАЦИЯ И ПОРЯДОК УЧЕТА ДЕПОЗИТНЫХ ОПЕРАЦИЙ.

Похожие работы

... услуг, имеющий сложную организационную структуру. А его филиал № 503 занимает в этом процессе одно из ведущих мест. 2.2 Порядок оформления депозитных операций подразделениями банка Для работы со средствами физических и юридических лиц коммерческий банк должен обладать соответствующей лицензией [1]. Для проведения депозитных операций банку требуются лицензии: - общая лицензия, выдающаяся ...

... вкладам (депозитам), поскольку основу депозитной деятельности коммерческих банков составляют операции по привлечению ими денежных средств. На основе депозитных операций коммерческих банков формируется подавляющая часть их ресурсов, используемых на цели краткосрочного и долгосрочного кредитования субъектов хозяйствования и населения. Роль депозитных операций будет достаточно весомой, |если они ...

... ! Уважаемые члены государственной аттестационной комиссии! Уважаемые слушатели! Вашему вниманию предоставляется дипломная работа на тему «Особенности формирования депозитной политики коммерческих банков в современных условиях» на материалах ОАО «Импэксбанк» филиал «Орловский». Актуальность исследования обусловлена видением проблем наращивания ресурсного потенциала коммерческих банков ...

... возложенную на банки задачу по преобразованию сбережений граждан в инвестиции, в которых столь остро нуждается российская экономика. Таковы некоторые возможные пути совершенствования депозитной политики коммерческого банка и повышения ее роли в обеспечении его устойчивости. Взаимосвязь сберегательной и депозитной политики коммерческого банка следующая: с одной стороны, основные направления ...

0 комментариев