Навигация

Покупка валюты по курсу выше курса НБУ

1. Покупка валюты по курсу выше курса НБУ.

2. Продажа валюты по курсу ниже курса НБУ.

Анализируя расходные операцию по банковским ПОВ видно, что расходы по данной операции в основном образованы за счет покупки долларов США по курсу выше курса НБУ. Отрицательные значения расхода при покупке немецких марок и рублей РФ говорит о том, что курсы покупки немецких марок и рублей РФ за данный период были ниже соответствующих курсов НБУ. Все это объясняется тем, что в тот период времени стратегия банка заключалась в скупке иностранной валюты в виду ее нехватки и продажи избыточной гривны. Всвязи с этим было принято решение завысить курс покупки с целью привлечения дополнительной валюты. Кроме того, такие операции проводились в случаях прогнозируемых скачков курсов валют, с целью недопущения потери доходности, ликвидности и снижения капиталла в результате обесценивания гривны. Безусловно, при необходимости соответствия нормативам НБУ, банковская политика сводится к подгонке параметров под требования НБУ. В ситуациях, когда речь может зайти о закрытии отделения, политика сводится к тому, чтобы удержаться, не считаясь при этом ни с какими расходами. В принципе нормальной считается ситуация, при которой курс НБУ лежит между курсами покупки и продажи банка. В этом случае ни при покупке, ни при продаже банк не работает себе в убыток. Но опять же, при необходимости в валюте курс покупки завышается, а при необходимости в продаже занижается курс продажи. Но по большей части данные ситуации являются форс-мажорными. Поэтому банком создаются резервные фонды для покрытия возможных убытков. В целом по Проминвестбанку проблем с ликвидностью или с соответствием банковским нормативам не возникает.

Анализ непроцентных расходов показывает, что банку следует рационально уменьшить другие статьи затрат,недопуская неоправданных расходов, таких как штрафы и пени, уплаченные за банковские операции.

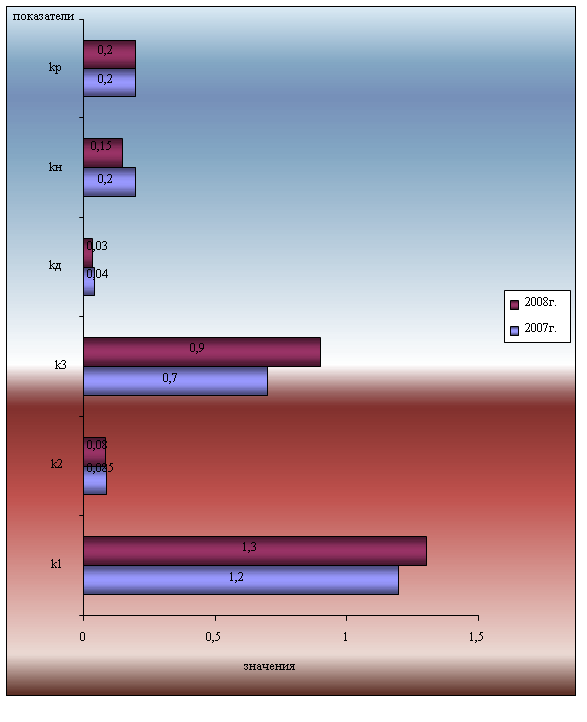

1.3 АНАЛИЗ ДОХОДНОСТИ ВАЛЮТНЫХ ОПЕРАЦИЙПонятие доходности коммерческого банка отражает положительный совокупный результат деятельности банка во всех спектрах его хозяйственной и коммерческой деятельности. За счет доходов банка покрываются все его операционные расходы, включая административно-управленческие, формируется прибыль, собственные средства, уровень возможных дивидендов, развиваются активные и пассивные операции.

Доходность банка характеризуется не только денежными выражением превышения полученных доходов над расходами. Необходимо выявлять размер источников получения конкретных видов доходов их удельный вес в общем объеме активов и пассивов, сравнивать собственные финансовые результаты со средним значением доходности в соответствующем секторе финансового рынка, а также с усредненными результатами деятельности других кредитных институтов.

Хотя существуют определенные элементы планирования банковской деятельности, универсальные стандарты планирования доходности коммерческого банка достаточно трудно установить. Целый ряд факторов вносит весомый элемент неопределенности, особенно в Украине с ее развивающейся экономикой. Банковскую систему в целом регулируют макроэкономические факторы денежно-кредитной политики, определяемые НБУ. Только такой важный показатель как ставка рефинансирования, которая во многом определяет стоимость размещения и привлечения средств коммерческих банков в течение последних пяти лет изменяется по несколько раз в год. Несколько раз в год пересматривались ставки отчислений в фонд обязательных резервов. Доходность на рынке государственных краткосрочных операций также сильно подвержена коньюктуре денежного рынка.

Кроме того, доходность зависит от стратегических, тактических, частных задач, решаемых конкретным банком, специализации и квалификации банковских подразделений, Рисунокков, которые готов принять на себя банк, также действий конкурирующих кредитных организаций.

В финансовом мененджменте применяется концепция взаимодействия «Рисунокк-доход», согласно которой повышение доходности, а следовательно, и прибыли, сопровождается увеличением банковских Рисунокков. Данная концепция определяет тренд доходности как прямо пропорциональную величину к «Рисуноккованности» портфеля и операций банка. Таким образом, доходность рассматривается, скорее как компромиссный, а не жесткий параметр. Главной задачей банковского менеджмента является управление доходностью с учетом минимизации Рисунокков. Например, коммерческие банки США придерживаются концепции «высокорентабельной банковской деятельности», состоящей из 3 компонентов:

-максимизация доходов, путем поддержания достаточно гибкой структуры активов, пРисунокпособленной к изменениям процентной ставки;

-минимизация расходов путем поддержания оптимальной структуры пассивов;

-грамотный менеджмент, охватывающий реализацию первых двух компонентов.

Таким образом, на первоначальном этапе на основе предполагаемых макроэкономических тенденций прогнозируется уровень доходности различных финансовых операций. Важным обеспечением доходности банка является рационализация структуры доходов и расходов, а также поддержание оптимальной структуры баланса в части активов и пассивов. Вместе с тем, необходимым условием обеспечения доходности банковской деятельности является, безусловно, поддержание ликвидности, управление банковскими Рисунокками и их минимизации. На основе данных показателей делается вывод о надежности банка в целом.

Рассмотрим анализ доходности на основе принципа зеркальности.

Для общей оценки деятельности банка за анализируемый период производится сравнение доходов и расходов. Такое сравнение позволяет выявить, какие операции являются прибыльными, какие убыточными и не покрываются ли убытки от одних операций за счет прибыли от других.

Наличие «зеркальных» статей в доходных и расходных статьях «Отчета о прибылях и убытках» позволяет соотносить их друг с другом и делать заключения об эффективности использования того или иного финансового инструмента в различных секторах (кредитном, фондовом, валютном и т.д.). Использование разности зеркальных статей, соотнесенной чистым доходом в целом или раздельно величине доходов (расходов), позволяет выявить удельный вес и степень влияния каждого источника доходов в общую сумму доходов.

Полученные положительные значения показателей при наличии общего чистого дохода отражают по данному финансовому инструменту доход, а при наличии общего чистого убытка - убыток. Отрицательные коэффициенты, соответственно, меняют картину наоборот: прибыль по данному финансовому инструменту при наличии общего чистого убытка или убыток при наличии общего общей чистой прибыли. В случае признания структуры доходов и расходов банка неблагоприятной, банк должен корректировать свою политику в соответствующих секторах (кредитном, валютном, фондовом и т.д.).

Банковская прибыль важна для всех участников экономического процесса. Акционеры заинтересованы в прибыли, так как она представляет собой доход на инвестированный капитал. Прибыль приносит выгоды вкладчикам,ибо благодаря увеличению резервов и повышению качества услуг складывается более прочная, надежная и эффективная банковская система. Прибыль –показатель результативности деятельности банка. Ее анализ следует начинать с рассмотрения составляющих компонентов. В общем плане прибыль, остающаяся в распоряжении банка,зависит от трех глобальных компонентов: доходов, расходов и уплаченных в бюджет налогов.

Анализ доходов и расходов раскрывает причины их изменений. Сопоставим данные, полученные в результате анализа доходов и расходов и:

- вычислим процентную прибыль;

- определим степень покрытия непроцентных расходов непроцентными доходами;

- определим полученную прибыль от валютных операций за 2000 год;

- рассчитаем эффективность от проведения валютных операций.

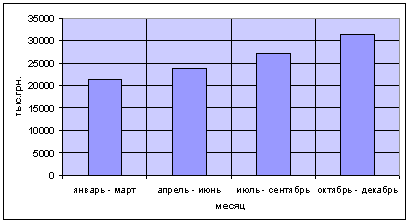

Процентная прибыль получается в результате вычитания из процентных доходов процентных расходов. Для удобства сравнения темпы роста процентных доходов, расходов и прибыли от валютных операций за анализируемый период изображены на рисунке 1.15.

Рисунок

1.15 - Изменение процентных

доходов, расходов

и процентной

прибыли от

валютных операций

в гривнах за

пять лет.

О

пределим

степень покрытия

непроцентных

расходов

непроцентными

доходами, т.е.

определим

непроцентную

прибыль (убыток)

за анализируемый

период (Рисунок.1.16).

В американской

практике уровень

непроцентных

доходов составляет

не менее 50% непроцентных

расходов.

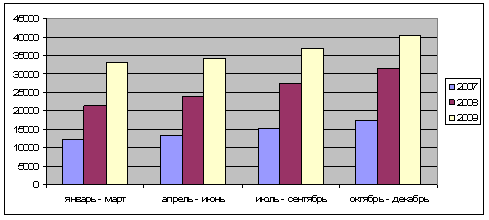

Рисунок 1.16 - Изменение непроцентных доходов, расходов и непроцентной прибыли (убытка) от валютных операций в гривнах за пять лет.

Итого за анализируемый период полученная прибыль по валютным операциям составила минус 17556 грн. Динамика прибыли от валютных операций в целом изображена на рисунке 1.17.

Р

исунок

1.17 - Динамика

изменения

прибыли от

валютных операций

за пять лет.

Д

ля

сравнения

полученной

прибыли от

валютных операций

проведем ее

анализ за

анализируемый

период и покажем

это на рисунке

1.18. Т.о. можно сделать

вывод, что валютный

отдел несколько

улучшил свою

работу, предоставляя

новый спектр

услуг и привлекая

к сотрудничеству

крупные предприятия,

работающие

на мировом

рынке, что дало

прирост прибыли

начиная с 1997 года.

Рисунок 1.18 - Валютные операции за 5 лет.

2 Мероприятия по повышению доходности валютных операций банка

В результате проведенного анализа предлагается комплекс мероприятий по увеличению доходности банка от проведения валютных операций.

На современном этапе развития увеличение прибыли возможно за счет совершенствования уже внедренных операций и введения новых.

На основании проведенного в данной дипломной работе анализа валютных операций предлагаются следующие пути по повышению доходности валютных операций банка:

использование остатков на счетах в овернайт;

Операции по выполнению форвардных контрактов на приобретение-продажу валюты;

оптимизация процентных ставок по валютным депозитам и кредитам;

технологии проведения срочных операций

оптимизация работы банковских пунктов обмена валют;

открытие 10 новых банкоматов;

выпуск кредитных карточек;

выпуск дисконтных карточек;

выпуск мультивалютных смарт-карточек;

управление счетом через сеть Интернет, мобильные телефоны;

работа в системе Рейтер.

Рассмотрим целесообразность и доходность использования в банковской практике наиболее доходных из предлагаемых мероприятий.

2.1 Использование остатков на корреспондентских счетах в овернайтНеобходимо дополнительно ввести операцию по размещению в депозит остатков на корреспондентских валютных счетах в других банках.

Целесообразно размещать остатки на валютных корреспондентских счетах в овернайт, то есть на ночь. Депозиты с большими сроками размещения нецелесообразны, поскольку в этом случае ухудшаются показатели ликвидности и платежеспособности банка. Также возникнет необходимость резервировать определенные суммы на счетах клиентов, что повлечет за собой выплату больших процентов клиентам банка, чем проценты по остаткам на валютных счетах клиентов.

Наибольшие остатки на корреспондентских счетах банк имеет в долларах США и российских рублях. В среднем ежедневные свободные остатки в день в этих валютах составляют:

- в долларах США - 300 000.00 USD;

- в рублях РФ - 1 000 000 000 RUR.

Определим планируемый доход от введения рассматриваемой операции.

За остатки на своих корреспондентских счетах банк получает доход в виде процентов. По долларам США эти проценты составляют 4% годовых, по рублям РФ - 8% годовых. Процентные ставки по овернайтам в странах СНГ (взяты средние минимальные ежедневные ставки за I квартал 1997 г.) составляют:

- по долларам США - 18% годовых;

- по рублям РФ - 30% годовых.

Для расчета предполагаемого дохода количество дней в году, в течение которых возможно размещать свободные валютные средства в овернайт принимается равным 248 дней (количество рабочих дней в году).

Дополнительный доход от введения данной операции за год составит:

а) по долларам США:

б) в рублях РФ:

Для удобства восприятия и наглядности необходимо доход от этой операции представить в гривневом эквиваленте. Для этого принимаем средние за I квартал 1999 г. курсы для долларов США – 5,43 грн./доллар США, для рубля РФ - 19 грн./ 10 000 рублей РФ.

Дополнительный доход в гривневом эквиваленте составит:

а) по долларам США:

ДUSDUAH = 22 733 x 5,43 = 123440,19 грн.

б) в рублях РФ:

ДRURUAH = 146 666 667 x 19/10 000 = 27866,65 грн.

Общий доход от введения данной операции составит:

ДUAHO/N = 123440.19 + 27866,65 = 151306,84 грн.

Рассчитав доход, который получит банк от проведения этой операции можно с уверенностью сказать, что для банка этот доход является упущенной прибылью, и самое главное не требует лишних затрат.

2.2 Операции по выполнению форвардных контрактов на приобретение-продажу валюты

Содержание приведенной услуги сводится к следующему. На день продажи форварда клиенту предлагается заплатить незначительную часть денежных средств за возможность через определенное время купить у банка валюту по предварительно обусловленному курсу или же продать ему валюту на таких же условиях. Сумма, которую платит клиент на момент продажи, называется комиссией или банковским доходом. К моменту выполнения форварда содержание операции сводится к обычной неторговой операции. Клиент также вносит определенный задаток подтверждения серьезности намерений на период между продажей и выполнением форварда.

Выгода банка при осуществлении данной услуги является двойной:

привлекаются бесплатные денежные средства;

возникает возможность практически полностью спланировать работу в неторговых операциях, поскольку известно, сколько и по какому курсу следует продать (купить) иностранную валюту через определенный период времени.

Следует также помнить, что осуществление этих операций связано с определенным риском для банка – возможно резкое изменение курса против предварительно запланированного и придется продавать или покупать валюту на невыгодных для себя условиях. Минимизировать этот риск возможно, применяя такие методы:

рассчитать форвардные курсы, использовав специальную технологию;

четко вести платежный календарь по этим обязательствам;

проводить полнопрофильные «форвардные неторговые операции, согласовывая отдаленные обязательства по приобретению и продаже валюты».

Операция с форвардом имеет определенные особенности. Она предусматривает со стороны банка и со стороны покупателя (юридического или физического лица) покупку права приобретения (продажи) валютных ценностей (форварда) на оговоренную условиями форварда дату с фиксацией цены реализации на момент заключения (продажи) форварда.

Покупатель форварда имеет право отказаться от приобретения (продажи) валюты или право на перепродажу форварда третьим лицам.

Держателем форварда может выступать как физическое, так и юридическое лицо, но реализовать свое право на покупку (продажу) иностранной валюты может лишь физическое лицо.

Держатель форварда может реализовать свое право на приобретение (продажу) валюты лишь в срок, определенный при заключении форварда. В случае нереализации держателем своего права на приобретение (продажу) валюты в определенный форвардом срок последний теряет свою силу и уже не является обязательным для выполнения банком.

Формула для расчета задатка при реализации форварда на покупку иностранной валюты имеет такой вид:

СУММА задатка = (А-В)*360/С*К*Ост, (2.1)

где А - предусматриваемый рыночный курс валюты на момент реализации

форварда;

В – курс продажи по условиям форварда;

(А-В) – разница в курсах, которую необходимо покрыть путем привлечения задатка и его использования как кредитного ресурса;

С – срок выполнения обязательств по форварду, дней;

К – коэффициент привлечения ресурсов банка в сравнении с учетной ставкой НБУ;

Ост. – учетная ставка НБУ на момент заключения форварда.

Формула для расчета задатка по форвардам на продажу имеет аналогичный вид, только элементы в скобках меняются местами:

СУММА задатка = (В – А)*360/С*К*Ост, (2.2)

где В – курс покупки по условиям форварда;

А – ожидания банка по поводу минимального курса покупки.

Общий принцип реализации форварда сводится к следующему: он может быть привлекательным по курсу, а возможные при этом потери в курсе должны легко покрываться выгодами от использования как ресурса сумм задатка.

2.3 Оптимизация процентных ставок по валютным депозитам и кредитамЦеновая конкуренция заключается в предоставлении наиболее выгодных финансовых условий по аналогичным услугам. Например, самые высокие процентные ставки или самые низкие тарифы. Использование этого вида конкурентой борьбы дает достаточно быстрые и хорошие результаты.

Несомненно, одним из наиболее важных и решающих факторов, стимулирующих клиентов к сбережению ресурсов именно в этом банке является размер процентной ставки по депозиту, режим начисления процентов и т.п, то есть процентная политика банка.

Размер депозитного процента устанавливает коммерческий банк самостоятельно, исходя из учетной ставки НБУ, состояни денежного рынка и собственной депозитной политики.

С целью заинтересовать вкладчиков в помещении своих средств в банк используются различные способы исчисления и уплаыт процентов. Рассмотрим некоторые из них.

Традиционным видом начисления дохода являются простые проценты, когда в качестве базы для расчета используется фактический остаток вклада, и с установленной периодичностью, исходя из предусмотренного договором процента происходят расчет и выплата дохода по вкладу.

Другим видом расчета дохода являются сложные проценты (начисление процента на процент). В этом случае по истечении расчетного периода на сумму вклада начисляется процент и полученная величина присоединяется к сумме вклада. Таким образом, в следующем расчетном периоде процентная ставка применяется к новой возросшей на сумму начисленного ранее дохода базе. Сложные проценты целесообразно использовать в том случае, если фактическая выплата дохода осуществляется по окончании срока действия вклада.

Привлекательным для вкладчиков является применение процентной ставки, прогрессивно возрастающей в зависимости от времени фактического нахождения средств во вкладе. Такой порядок начисления дохода стимулирует увеличение срока хранения средств и защищает вклад от инфляции.

Некоторые банки с целью компенсации инфляционных потерь предлагают выплату процентов вперед. В данном случае вкладчик при помещении средств на срок сразу же получает причитающийся ему доход. Если договор будет расторгнут досрочно, то банк пересчитает проценты по вкладу и излишне выплаченные суммы будут удержаны из суммы вклада.

Для вкладчика, выбирающего банк с целью размещения средств, определяющим (при прочих равных условиях) может стать порядок расчета величины процента. Дело в том, что при исчислении одни банки исходят из точного количества дней в году (365 или 366), а другие из приближенного числа (360 дней), что отражается на величине дохода.

Привлечение средств вкладчиков в коммерческие банки способствует изменение порядка выплаты процентов. Ведь большая часть КБ выплачивает проценты по вкладам один раз в год. Поэтому в условиях острого дефицита на банковские ресурсы КБ стали выплачивать проценты по вкладам ежеквартально или даже ежемесячно, что позволило им привлекать средства по более низким процентным ставкам.

Как показывает зарубежный и отечественный опыт, для вкладчика важнейшим стимулом служит уровень процента, выплачиваемого банками по депозитным счетам. Поэтому, очевидным мероприятием по привлечению дополнительных банковских ресурсов, является увеличение процентной ставки по депозитам.

По результатам маркетинговых исследований установлено, что эластичность процентной ставки по депозитам составляет 3,6. Т.е. увеличение депозитной процентной ставки на 1% приведет к возрастанию объема привлеченных средств на 3,6%. Опираясь на информацию о размере депозитных средств Банка в 2000 г, а также используя результаты маркетинговых исследований, можно приблизительно расчитать как отразится увеличение процентной ставки по депозитам физических лиц на 1% на объеме привлеченных средств. Следует учитывать, что процентные ставки по различным видам депозитов существенно отличаются, и поэтому для расчета необходимо применять среднюю процентную ставку. Среднюю процентную ставку по депозитам расчитывают как отношение процентных расходов ко всем средствам, привлеченным в депозиты.

По данным годовой отчетности Банка в 2000 г. процентные расходы Банка составили 95 186,7тыс. грн. Объем привлеченных в депозиты средств физических лиц составил 559922 тыс.грн. Следовательно, средняя процентная ставка по депозитам физических лиц составляла :

95 186,7 / 559922*100 = 17%.

Учитывая эластичность депозитной процентной ставки расчитаем каким будет объем средств, привлеченных в депозиты физических лиц, если ставка увеличится на один процент.

559922*1,036 = 580079 тыс.грн.

Следовательно, возрастание процентной ставки на 1% приведет к увеличению привлеченных средств на 20 157 тыс. грн. Т.о. банковские ресурсы увеличились на 20 157 тыс.грн, разместив их в доходные активы Банк сможет получить дополнительную прибыль. Приблизительный размер дохода от привлечения дополнительных ресурсов можно вычислить, зная средний по Банку доход от размещения привлеченных ресурсов. Он вычисляется аналогично средней процентной ставке по депозитам, и равен отношению процентных доходов ко всей сумме активов. В 2000 г средний по Банку доход от размещения ресурсов составил

677 753 / 2 259 178 *100 = 30%

При расчете прибыли полученной от размещения (таблица 2.2) дополнительно привлеченных средств необходимо учитывать ставку резервирования привлеченных средств, которая на момент расчета составляла 12%.

Таблица 2.2 – Расчет результата от повышения депозитной процентной ставки на 1%

| 1.Объем ресурсов, тыс.грн | 20 157 |

| 2.Ставка резервирования, % | 12 |

| 3.Сумма резервирования, тыс. грн | 2 419 |

| 4.Средства для размещени,тыс.грн (п.1 –п.3) | 17 738 |

| 5.Средний доход от размещения ресурсов, % | 30 |

| 6. Доход от размещения ресурсов, тыс.грн (п.4*п.5) | 5 321,4 |

Таким образом, видно, что увеличение процентной ставки по депозитам на 1% приведет к привлечению дополнительных ресурсов в размере 20 157 тыс. грн, от последующего размещения которых Банк получит дополнительный доход в размере 5 321,4 тыс. грн.

Однако постоянное использование такого метода ведет к повышенным расходам и, следовательно, снижению эффективности работы банка. Применение данного метода целесообразно в период быстрого роста рынков, большую часть которых банк надеется завоевать.

2.4 Технологии проведения срочных операций

Дилинг (операции финансовых институтов по управлению своими активами) на международных рынках, по сути, не является чем-то новым для нынешней украинской действительности.

Наиболее прибыльным считается дилинг на международных валютных рынках Fоrex (сокращение от Foreign Exchange). Потенциал для получения прибыли на Forex значительно выше, чем на каком-либо другом финансовом рынке. Осуществлять дилинговые операции на валютных рынках можно через банки, которые проводят такие операции как для юридических, так и физических лиц, предоставляя кредитный рычаг, который варьируется от 1:20 до 1:50. Это значит, что на вложенную сумму клиент может оперировать в 20-50 раз большей.

Характерной особенностью операций с фьючерсными контрактами является то, что при их покупке или продаже вносится не вся сумма контракта, а лишь залог, составляющий от 2 до 5% от стоимости контракта. Таким образом, появляется возможность совершать операции с рычагом от 1:50 до 1:20, что существенно увеличивает денежный потенциал.

Эти сделки предоставляют практически неограниченные возможности для спекуляций. Кроме того, они просто необходимы для целей страхования (хеджирования) ценовых рисков при заключении экспортно-импортных торговых сделок.

Привлекательность международных финансовых рынков для отечественных инвесторов очевидна. Котировки на мировых валютных рынках меняются ежесекундно, что позволяет получать солидный доход.

Непременным требованием успешного дилинга является высокая оперативность в двух вопросах: в получении свежей информации о движении курсов валют и в осуществлении сделок на рынке. Промедление даже на долю секунды порой может привести к немалым денежным потерям.

Спекуляция на валютном рынке является сегодня одним из основных источников дохода современных банков во всем мире. К примеру, 80% от всей прибыли крупнейшего швейцарского банка (United Bank of Switzerland (UBS) в 1994 году составила спекуляция валютой US$/DM, US$/Yen, и только 20% от всей прибыли составили доходы от кредитов, торговли ценными бумагами и т.д. (смотрите финансовый отчет "UBS Annual Report of 1994 г." Доходы от валютных спекуляций стоят на первом месте у таких банков как: Chase Manhattan Bank, Barclays Bank, Soceite Generale Bank&Trust, Swiss Bank Coporation, ABN-Amrobank, Greditanstalt Bankverein и других. Основное состояние Сороса является результатом валютных спекуляций.

Рассмотрим технологии проведения некоторых сделок.

2.4.1 Страхование валютного риска

Примером страхования валютного риска является операция, проведенная одним украинским импортером шведской мебели. Размер контракта составлял примерно 300 000 USD, курс USD/SEK (доллар США / шведская крона) 7,8100 крон за доллар. Поступление средств в долларах и оплата контракта в кронах ожидались через три месяца. Ожидая усиления кроны, импортер продал 300 000 долларов США против шведской кроны на условиях маржевой торговли, для чего ему понадобилось открыть гарантийный счет в банке в размере 3000 USD. Через три месяца курс USD/SEK был равен 7,7200. Импортер закрыл позицию (купил доллары США против шведской кроны) по этому курсу, что принесло ему прибыль 27000 SEK. Эта сумма была бы потеряна импортером в результате роста курса кроны, если бы контракт не был захеджирован описанным образом.

2.4.2 Валютные спекуляции

Примером

спекуляции

может служить

торговля в

течение одного

операционного

дня. Ожидая

выхода благоприятных

данных для

доллара по ВВП

США, клиент

купил 1

000

000 долларов

США против

швейцарского

франка, по котировке

USD/CHF = 1,5510. После выхода

данных (через

30 минут, после

заключения

клиентом сделки)

курс доллара

вырос до

USD/CHF = 1,

5580. Клиент закрыл

позицию по этой

котировке,

получив прибыль

в 7000 швейцарских

франков.

2.4.3 Валютные опционы

Валютный опцион - сделка между покупателем опциона и продавцом валют, которая дает право покупателю опциона покупать или продавать по определенному курсу сумму валюты в течение обусловленного времени за вознаграждение, уплачиваемое продавцу. Валютные опционы применяются, если покупатель опциона стремится застраховать себя от потерь, связанных с изменением курса валюты в определенном направлении.

2.4.4.Форвардные сделки

Предположим, импортеру из Украины через 1 месяц на 15.06.2000 необходимо 1 000 000 долларов для оплаты продукции, которая будет поставлена от американского экспортера. Так как импортер опасается повышения курса доллара, он решает застраховаться, заключив форвардный контракт с КБ «Приватбанк». Банк производит котировку курса доллара к украинской гривне по форвардной сделке со сроком погашения 1 месяц. При продаже на форвардной основе у банка возникнет задолженность, и как следствие банк будет иметь короткую позицию в долларах. Возникнет риск, связанный с открытой позицией. Банк хочет застраховать этот риск. Страхование происходит при помощи двух вариантов: посредством комбинации процентной и валютной сделок или форвардной сделки на межбанковском валютном рынке. Так как на форвардный курс оказывают влияние процентные ставки, то для того, чтобы рассчитать форвардный курс банк будет руководствоваться первым вариантом страхования, а именно комбинацией процентной и валютной сделок:

Курс спот на 15.05.2000 UAH/USD 5,4412 5,5062

Процентная ставка на 1 месяц:

По долларам – 6%; по гривнам – 48%

Банк берет кредит в гривнах, равный 5 506 200 грн. по курсу спот, под 48 % годовых на 1 месяц для покупки 1 000 000 долларов.

Проценты по кредиту = 5 506 200*0,48*30/360 = 220 248 грн за 1 месяц

При погашении кредита банку нужно выплатить 5 726 448 грн.

Далее банк покупает доллары, чтобы закрыть валютную позицию. Поскольку банку доллары не нужны в течение 1 месяца (когда они будут поставлены импортеру), он разместит их на межбанковском валютном рынке на одномесячный период под 6% годовых и получит проценты:

Проценты по

депозиту = 1 000

000*0,06*30/360 = 5000 долларов за 1 месяц. То

есть через 1

месяц банк

выплачивает

5 726 448 грн. и получает

1 005 000 долларов.

Практически банк применит следующую формулу (2.3):

![]() (2.3)

(2.3)

![]()

Банк устанавливает форвардный курс в 5,699 грн за 1 USD, что с учетом риска и получения прибыли несколько превышает рассчитанную величину.

Затем банк выбирает для себя один из вариантов покрытия валютного риска: либо комбинацию процентной и валютной сделок, либо заключение сделки по меньшему форвардному курсу. Банк решает компенсировать клиентскую сделку на межбанковском валютном рынке посредством заключения форвардной сделки, сыграв на разнице курсов.

На межбанковском валютном рынке форвардный курс UAH/USD составил 5,6860. Заключив межбанковскую сделку, банк получит прибыль от страхования.

Таким образом, банком заключаются следующие сделки:

| Сделки банка | Продажа | Покупка | Форвардный курс UAH/USD |

| Клиентская сделка | $ 1 000 000 | 5 697 900 грн. | 5,6979 |

| Межбанковская сделка | 5 686 000 грн. | $ 1 000 000 | 5,6860 |

Итак, при

проведении

этих операций

банк получает

прибыль равную

5 697 900 – 5 686 000 = 11 900 грн.

С использованием форвардных контрактов совершаются также сделки своп. Свопы позволяют так же, как и форвардные соглашения, страховать валютные риски, то есть уменьшать возможные убытки в результате неблагоприятных изменений экономической среды, и, во вторых получать дополнительные доходы, принимая на себя процентный риск, соразмеримый с ожидаемой прибылью.

Валютный своп – комбинация двух конверсионных сделок с валютами на условиях спот и форвард. Иностранная валюта, покупаемая по сделке спот продается через определенный срок, и соответственно валюта, продаваемая по сделке спот через более поздний срок покупается вновь. Одна конверсия заключается с немедленной поставкой (сделка спот), а другая, обратная – с поставкой в будущем на заранее оговоренных условиях (форвардная сделка). Обе сделки заключаются с одним и тем же партнером, при этом курсы, даты валютирования и способы платежа устанавливаютя в момент заключения сделки. Обменные курсы, по которым производится обмен валют могут изменяться, если обе стороны полагают, что стоимости валют со временем изменятся. В этой сделке отсутствует значительный кредитный риск, так как неисполнение валютного свопа означает, что в будущем не состоится предусмотренный валютный обмен. Своп помогает уменьшить долгосрочный операционный риск. Однако в с лучае, если одна сторона не в состоянии выполнить обязательство по контракту, другой компании прийдется обменивать валюту на валютных рынках по новому обменному курсу. Валютная позиция соотношение обязательств по кодам валют и срокам. Возможна позиция закрытая – когда обязательства по каждой валюте совпадают по срокам и суммам. При невыполнении этого условия позиция считается открытой. Открытая позиция в соотношении каждого кода валют может быть короткой и длинной. Длинная позиция предполагает преобладание требований в валюте по сравнению с обязательствами. Короткая позиция предполагает преобладание обязательств в валюте по отношению к требованиям по ней. Сделки своп позволяют управлять процентным и валютным риском в условиях нестабильности валютных курсов и процентных ставок.

Рассмотрим следующий пример: Предприятие взяло кредит у банка “Аваль“ на сумму 1 млн.долл. на срок 3 года по ставке 8% с уплатой процентов ежегодно. “Приватбанк” взял кредит на межбанковском валютном рынке 1.5 млн. немецких марок на срок 3 года по ставке FIBOR 3.8% с уплатой процентов раз в полгода. Курс спот 1.5000.

Валютный своп имеет 3 стадии:

первоначальная продажа привлеченных сумм;

покупка сумм, причитаюцихся к оплате процентов;

покупка суммы для погашения основного долга.

Стадия 1: Предприятие продает 1 млн. долларов Приватбанку, приобретая у него немецкие марки по курсу спот 1,7.

Стадия 2: Через 6 месяцев Приватбанк купит у предприятия 45 тыс. марок – сумму процентов по ставке FIBOR на дату заключения по курсу форвард на 6 месяцев, действовавшему на дату заключения сделки. У предприятия возникнет открытая валютная позиция по курсу USD/DEM в размере разницы между ставкой FIBOR по немецким маркам и ставкой 8% по долларам на сумму полугодичных процентов контрагента.

Стадия 3: Через 12 месяцев банк купит у предприятия еще 45 тыс. немецких марок (1 500 000*0,06*6/12) – сумму процентов по ставке FIBOR на дату заключения по курсу форвард на 12 месяцев, действовавшему на дату заключения сделки. У предприятия возникнет еще одна открытая позиция курсу USD/DEM в размере второй разницы в процентах. Одновременно предприятие купит у банка 80 тыс. долларов (1 000 000*0,08*12/12) – сумму процентов по своему привлечению в долларах за первый год. Покупка будет осуществлена по курсу форвард на 12 месяцев, действовавшему на дату заключения сделки. Открытая позиция USD/DEM, возникшая от первых 2-х сделок, погасится последней сделкой.

Приведем еще несколько примеров.

Пример1: Позиция Long. Прибыли и убытки. (длинная позиция)

Допустим, Вы купили 1 000 000 английских фунтов за американские доллары по котировке 1.5800. Для этого Вам потребовалось 1 580 000 долларов США. До тех пор пока Вы их не продали, считается, что у Вас открыта длинная позиция (Long) по финансовому инструменту GBP/USD. Позицию Long иногда еще называют позицией "наверх", т. к. купив английские фунты, Вы предполагаете, что доллар будет слабеть по отношению к фунту, т. е., количество долларов за 1 фунт будет увеличиваться.

Что происходит после открытия позиции? Курс изменяется в ту или другую сторону. Допустим, Вы угадали и доллар начал слабеть, достигнув котировки 1.5900. Вы решаете продать купленные ранее 1000000 английских фунтов и тем самым закрываете позицию и получаете за них 1 590 000 американских долларов.

Сделав простой подсчет $1 590 000 – $1 580 000 = $10 000 , видно что получается 10 000 долларов прибыли.

Таким образом, если у Вас на депозите лежало $10 000, то в результате успешно проведенных действий Вы получите $20 000.

Теперь рассмотрим другую ситуацию. Вы не угадали и доллар начал укрепляться, достигнув отметки 1.57 доллара за фунт. Вы решаете продать купленные ранее 1 000 000 английских фунтов и тем самым закрываете позицию и получаете за них $1 570 000 американских долларов.

Произведя расчет $1 570 000 - $1 580 000 = - $10 000

Поэтому недостача пополняется за счет Вашего депозита и у Вас на депозите остается $ 0. Таким образом, депозит служит своего рода страховым взносом от изменения валютного курса. Конечно Вы можете сказать, что не будете закрывать свою позицию до лучших времен. Однако здесь ограничивается свобода принятия решений размером Вашего депозита. Дело в том, что компьютеры отслеживают открытую позицию в режиме реального времени, т. е. каждую секунду компьютер пересчитывает вашу текущую прибыль исходя из котировки на данный момент.Так, например, если на данный момент котировка 1.575, то Ваш текущий убыток исчисляется как (1.575 - 1.58)*1 000 000 = $5000. Компьютер сравнивает Ваш текущий убыток с депозитом и когда он достигает размеров Вашего же депозита выдается принудительная команда закрыть позицию.

Пример 2: Позиция Short. Прибыли и убытки. (короткая позиция)

Допустим,

Вы продали 1

000 000 английских

фунтов за

американские

доллары по

котировке

1.5800. До тех пор,

пока Вы не откупили

свой

1 000 000 английских

фунтов, считается,

что у Вас открыта

короткая позиция

(Short) по финансовому

инструменту

GBP/USD. Позицию Short

иногда еще

называют позицией

"вниз", т. к., продав

английские

фунты, Вы предполагаете,

что доллар

будет укрепляться

по отношению

к фунту (а старый

добрый англиский

фунт соответственно

слабеть к доллару),

т. е. количество

долларов за

1 фунт будет

уменьшаться.

Допустим, Вы угадали и доллар начал укрепляться, достигнув котировки 1.57. Вы решаете купить проданные ранее 1 000 000 английских фунтов и тем самым закрываете позицию, потратив на это $1570000 долларов. У вас остаются (1 580 000-1 570 000) = $10 000, которые являются Вашей прибылью и вследствии чего попадают Вам на депозит. Таким образом, если у Вас на депозите лежало $10000, то в результате успешно проведенных действий Вы получите $20 000.

Теперь

рассмотрим

другую ситуацию.

Вы не угадали

и доллар начал

слабеть, достигнув

отметки 1.59 доллара

за фунт. Вы решаете

купить проданные

ранее 1 000 000 английских

фунтов и тем

самым закрываете

позицию, но

есть одна проблема

вы получили

$1 580 000, а для покупки

1 000 000 фунтов сейчас

требуется $1

590 000. Получается

убыток в $10

000.

С вашего депозита

снимается $10

000.

Таким образом, депозит служит своего рода страховым резервом от изменения валютного курса.

Но, прежде чем рассматривать следующие примеры, введем несколько терминов:

Объем сделки (V) - количество одной валюты, купленной или проданной за другую валюту.

Объем открытой позиции (Volume) - сумма всех объемов сделок, в которой каждый объем сделки учитывается в соответствии со своим знаком(направлением открытия): Buy - учитывается со знаком "+", SELL учитывается со знаком "-". Поэтому объем открытой позиции для Long всегда положительное число, а для Shot - всегда отрицательное число.

Цена сделки (Pr) - котировка, по которой совершается сделка: покупка (продажа) одной валюты за другую валюту.

Цена открытой позиции (Price) - средневзвешенная величина, получаемая как отношение суммы произведений объемов сделки на цену сделки к объему открытой позиции, причем объемы сделок учитываются в соответствии с их знаком.

Понятие "цена открытой позиции" существует, если объем открытой позиции отличен от нуля, т. е. если открытая позиция имеется как таковая.

Price = (V1*Pr1+V2*Pr2+....)/(V1+V2+...) (2.4)

Цена открытой позиции это та ценовая планка, преодолев которую, рыночный курс выводит Вас в зону прибыли. Так, например, для позиции Long зона прибыли лежит выше цены открытой позиции, т. е. если текущая котировка выше, чем цена открытой позиции, то Вы можете легко закрыть позицию (сделав сделку Sell), зафиксировав при этом прибыль. Для позиции Short зона прибыли лежит ниже цены открытой позиции, т. е. если текущая котировка ниже чем цена открытой позиции, то Вы можете легко закрыть позицию (сделав сделку Buy) , зафиксировав при этом прибыль.

Прибыль (убыток) по позиции (текущая прибыль) PROFIT.

Прибыль по позиции является величиной переменной и зависит от текущей котировки, объема открытой позиции и цены открытой позиции. Для позиции Long текущая прибыль равна произведению разности между котировкой Bid (цена, по которой можно закрыть позицию) и ценой открытой позиции на объем открытой позиции.

PROFIT= (Bid-Price) *Volume (2.5)Если Bid>Price, то Вы находитесь в зоне прибыли.

Если Bid

rice, то Вы находитесь в зоне убытков.

Для позиции Short текущая прибыль равна произведению разности между котировкой Ask (цена, по которой можно закрыть позицию) и ценой открытой позиции на объем открытой позиции.

PROFIT = (Ask-Price) *Volume (2.6)Если Ask>Price, то Вы находитесь в зоне убытков (PROFIT < 0), т к (Ask-Price)>0, а Volume0).

Если Pr

Для позиции Short текущая прибыль равна произведению разности между ценой сделки закрытия (Pr) и ценой открытой позиции (Price) на объем открытой до этой сделки позиции.

PROFIT = (Pr-Price) *Volume (2.8)Если Pr>Price, то с Вашего депозита списывается убыток(PROFIT0, а Volume=0, j=1,n (2.18)

Используя решение пары двойственных задач, получаем выражение для определения стратегий и цены игры

V=1/ =1/

=1/![]() (2.19)

(2.19)

![]() =V*

=V*![]() , i=1,m,

, i=1,m,

![]() ,

j=1,n (2.20)

,

j=1,n (2.20)

Применим теорию игр для оптимизации депозитного портфеля Банка по валютам. Банк привлекает депозиты в следующих валютах: гривны, американские доллары, немецкие марки и другие валюты. Доходность от привлечения средств в различных валютах и дальнейшего их размещения различна и зависит от финансового положения рынка. Прогнозные показатели для различных видов депозитов и состояний финансового рынка представлены в матрице А.

![]()

![]() 14 12,3 13 12

14 12,3 13 12

А = 13 14,2 15 14

14 11 11 15

Необходимо определить, в каких соотношениях требуется привлекать депозиты, чтобы гарантированный доход при любом состоянии финансового рынка был бы максимальным.

Имеем игру размером 3*4. Нижняя и верхняя цена игры соответственноa=max (12;13;11)=13,

b=min (14;14,2;15;15)=14.

Значит эта игра без седловой точки 13 Sheet 2: Лист1

| 5 | 4 | 9 | F= | 0.17 | ||

| 8 | 7 | 4 | огранич | 1.17 | ||

| 6 | 3 | 8 | 1 | |||

| 7 | 5 | 4 | 1 | |||

| x1 | x2 | x3 | ЦФ= | 0.17 | ||

| 0 | 0.11 | 0.06 | огранич | 1 | ||

| 1 | ||||||

| 5 | 8 | 6 | 7 | 0.83 | ||

| 4 | 7 | 3 | 5 | 0.79 | ||

| 9 | 4 | 8 | 4 | |||

| y1 | y2 | y3 | y4 | |||

| 0.06 | 0.11 | 0 | 0 | |||

| оптимальные стратегии | ||||||

| V= | 5.87 | U1= | 0.37 | Z1= | 0 | |

| 5.88 | U2= | 0.63 | Z2= | 0.62 | ||

| U3= | 0 | Z3= | 0.37 | |||

| U4= | 0 |

| 6 | 8 | 7 | F= | 0.11 | ||

| 9 | 10 | 9 | огранич | 1 | ||

| 8 | 11 | 4 | 1 | |||

| 12 | 7 | 13 | 1 | |||

| x1 | x2 | x3 | ЦФ= | 0.11 | ||

| 0.05 | 0.05 | 0 | огранич | 0.74 | ||

| 1 | ||||||

| 6 | 9 | 8 | 12 | 1 | ||

| 8 | 10 | 11 | 7 | 1 | ||

| 7 | 9 | 4 | 13 | |||

| y1 | y2 | y3 | y4 | |||

| 0 | 0.08 | 0 | 0.02 | |||

| оптимальные стратегии | ||||||

| V= | 9.5 | U1= | 0 | Z1= | 0.5 | |

| 9.5 | U2= | 0.77 | Z2= | 0.5 | ||

| U3= | 0.05 | Z3= | 0 | |||

| U4= | 0.18 |

| 5 | 6 | 9 | F= | 0.14 | ||

| 8 | 9 | 6 | огранич | 1 | ||

| 7 | 4 | 8 | 1 | |||

| 6 | 5 | 9 | 1 | |||

| x1 | x2 | x3 | ЦФ= | 0.14 | ||

| 0.07 | 0.01 | 0.06 | огранич | 0.94 | ||

| 1 | ||||||

| 5 | 8 | 7 | 6 | 1 | ||

| 6 | 9 | 4 | 5 | 1 | ||

| 9 | 6 | 8 | 9 | |||

| y1 | y2 | y3 | y4 | |||

| 0 | 0.08 | 0.01 | 0.05 | |||

| оптимальные стратегии | ||||||

| V= | 7.21 | U1= | 0 | Z1= | 0.5 | |

| 7.21 | U2= | 0.57 | Z2= | 0.07 | ||

| U3= | 0.07 | Z3= | 0.43 | |||

| U4= | 0.36 |

| Число экономических показателей n і | Время внедрения мероприятия t, мес | |||||

| № п/п | Мероприятие | |||||

| 1 | Изменение структуры операций | 4 | 1 | |||

| 2 | ПОВ | 3 | 1 | |||

| ||||||

| Nn= | 3.5 | |||||

| Kn= | 0.57 | |||||

| K | Tk | |||||

| 1.1 | 11.83 | |||||

| 1.6 | 3.59 | |||||

| 2.1 | 2.24 | |||||

| 2.6 | 1.64 | |||||

| 3.1 | 1.29 | |||||

| 3.6 | 1.07 | |||||

| 4.1 | 0.91 | |||||

| 4.6 | 0.8 | |||||

| 5.1 | 0.71 | |||||

Overview Лист4

Лист1

Лист2

Лист3

| Столбец 1 | Столбец 2 | Столбец 3 | Столбец 4 | Столбец 5 | Столбец 6 | |

| Столбец 1 | 1.41 | |||||

| Столбец 2 | 0.92 | 0.77 | ||||

| Столбец 3 | 2.4 | 1.4 | 4.43 | |||

| Столбец 4 | 1.23 | 1.03 | 2.15 | 2.48 | ||

| Столбец 5 | 2.47 | 1.58 | 4.31 | 2.07 | 4.42 | |

| Столбец 6 | 2.04 | 1.56 | 3.57 | 2.51 | 3.75 | 4.16 |

| 10.16 | 12.14 | 10.54 | 13.4 | 10.22 | 12.27 | 12 | 1.2 |

| 11.49 | 12.95 | 11.89 | 12.3 | 12.1 | 11.58 | ||

| 12.43 | 12.9 | 15.23 | 13.41 | 14.46 | 14.33 | ||

| 12.42 | 13.05 | 14.57 | 15.24 | 13.73 | 13.28 | ||

| 10.81 | 12.38 | 12.01 | 14.13 | 10.97 | 11.68 | ||

| 13.39 | 14.64 | 15.66 | 16.73 | 15.63 | 16.92 | ||

| 10.09 | 10.99 | 11.56 | 11.97 | 11.15 | 11.3 | ||

| Столбец 1 | Столбец 2 | Столбец 3 | Столбец 4 | Столбец 5 | Столбец 6 | ||

| Столбец 1 | 1.41 | ||||||

| Столбец 2 | 0.92 | 0.77 | |||||

| Столбец 3 | 2.4 | 1.4 | 4.43 | ||||

| Столбец 4 | 1.23 | 1.03 | 2.15 | 2.48 | |||

| Столбец 5 | 2.47 | 1.58 | 4.31 | 2.07 | 4.42 | ||

| Столбец 6 | 2.04 | 1.56 | 3.57 | 2.51 | 3.75 | 4.16 | |

| x1 | x2 | x3 | x4 | x5 | x6 | ||

| 0 | 0 | 0 | 1 | 0 | 0 | ||

| 1 | |||||||

| 12 | |||||||

| 2.49 | |||||||

| x1 | x2 | x3 | x4 | x5 | x6 | ||

| 0 | 0.38 | 0.08 | 0.54 | 0 | 0 | ||

| 1 | |||||||

| 1.2 | |||||||

| 11.56 |

| Года | Ценные бумаги, | Ценные бумаги | Инвестиционные |

| рефинансированные и | на продажу | ценные бумаги | |

| эмитированные НБУ | |||

| 1996 | 32645 | 5123 | 1013 |

| 1997 | 39871 | 12568 | 1162 |

| 1998 | 47610 | 17634 | 1364 |

| 1999 | 40115 | 31105 | 2574 |

| 0 | |||

| 0.18 | |||

| 0.16 | |||

| -0.19 |

| Года | Межбанковские | Кредиты физ. | Кредиты юр. | Краткоср. | Долгосрочные | Просроченные |

| кредиты | лицам | лицам | кредиты | кредиты | сомнит. кредиты | |

| 1996 | ||||||

| 1997 | ||||||

| 1998 | ||||||

| 1999 | 80.87 | 49.17 | 1205.61 | 517.69 | 628.61 | 215.81 |

Формирование оптимального портфеля ценных бумаг

Задача 1. Формирование оптимального портфеля ценных бумаг по модели Марковица

Цель работы: Получить практические навыки и умения формирования портфелей ценных бумаг.

Порядок выполнения задания

Рассчитать по формулам (3-4) параметры математической модели (2).

Составить математическую модель оптимального портфеля (2) по критерию минимального риска.

Решить задачу и определить доли капитала на покупку ценных бумаг каждого вида.

Составить математическую модель оптимального портфеля по критерию максимальной доходности и заданного риска

Решить задачу.

Краткие теоретические сведения.

На

финансовом

рынке обращается,

как правило,

несколько типов

ценных бумаг:

государственные

ценные бумаги,

муниципальные

облигации,

корпоративные

акции и т.п. Если

у участника

рынка есть

свободные

деньги, то их

можно отнести

в банк и получать

проценты или

купить на них

ценные бумаги

и получать

![]()

![]() дополнительный

доход. Но в какой

банк отнести?

Какие ценные

бумаги купить? Ценные бумаги

с низкими рисками,

как правило,

и малодоходны,

высокодоходные,

как правило,

более рискованны.

Экономическая

наука может

дать некоторые

рекомендации

для решения

этого вопроса.

дополнительный

доход. Но в какой

банк отнести?

Какие ценные

бумаги купить? Ценные бумаги

с низкими рисками,

как правило,

и малодоходны,

высокодоходные,

как правило,

более рискованны.

Экономическая

наука может

дать некоторые

рекомендации

для решения

этого вопроса.

Постановка задачи об оптимальном портфеле Марковица

Рассмотрим общую задачу распределения капитала, который участник рынка хочет потратить на приобретение ценных бумаг. Цель инвестора – вложить деньги так, чтобы сохранить свой капитал, а при возможности и нарастить его.

Набор ценных бумаг, находящихся у участника рынка, называется его портфелем. Стоимость портфеля – это суммарная стоимость всех составляющих его бумаг. Если сегодня его стоимость есть Р, а через год она окажется равной Р/, то ( Р/- Р)/Р естественно назвать доходностью портфеля в процентах годовых. Т.е. доходность портфеля – это доходность на единицу его стоимости.

Пусть xi– доля капитала, потраченная на покупку ценных бумаг i-го вида. Весь выделенный капитал принимается за единицу. Пусть di- доходность в процентах годовых бумаг i-го вида в расчете на одну денежную единицу.

Найдем

доходность

всего портфеля

dp.

С одной стороны,

через год капитал

портфеля будет

равен 1+dp,

с другой – стоимость

бумаг i-го

вида увеличится

с х

до хi+dixi,

так что суммарная

стоимость

портфеля будет

![]() +

+![]()

![]() =1+

=1+![]() xidi.

Приравнивая

оба выражения

для стоимости

портфеля, получаем

xidi.

Приравнивая

оба выражения

для стоимости

портфеля, получаем

1+dp =

1+![]() xidi.

xidi.

dp=![]() xidi(1)

xidi(1)

Итак, задача увеличения капитала портфеля эквивалентна аналогичной задаче о доходности портфеля, выраженной через доходности бумаг и их доли формулой (1).

Как

правило, доходность

колеблется

во времени, так

что будем считать

ее случайной

величиной.

Пусть mi,

![]() i

– средняя ожидаемая

доходность

и среднее

квадратическое

отклонение

( СКО ) этой случайной

доходности,

т.е.

i

– средняя ожидаемая

доходность

и среднее

квадратическое

отклонение

( СКО ) этой случайной

доходности,

т.е. ![]()

mi=M![]() - математическое ожидание доходности

и ri=

- математическое ожидание доходности

и ri=![]() ,

где Vii

– дисперсия i

– й доходности.

Будем называть

mi,ri

соответственно

эффективностью

и риском i

–

й ценной бумаги.

Через Vij

обозначим

ковариацию

доходностей

ценных бумаг

i

–

го и j

–

го видов (или

кореляционный

момент

Кij).

,

где Vii

– дисперсия i

– й доходности.

Будем называть

mi,ri

соответственно

эффективностью

и риском i

–

й ценной бумаги.

Через Vij

обозначим

ковариацию

доходностей

ценных бумаг

i

–

го и j

–

го видов (или

кореляционный

момент

Кij).

Так

как доходность

составляющих

портфель ценных

бумаг случайна,

то и доходность

портфеля есть

также случайная

величина.

Математическое

ожидание доходности

портфеля есть M![]() =x1M

=x1M![]() +…+xnM

+…+xnM![]() =

=![]() ,

обозначим его

через mp.

Дисперсия

доходности

портфеля есть

D

,

обозначим его

через mp.

Дисперсия

доходности

портфеля есть

D![]() =

=

![]() .

Так же, как и

для ценных

бумаг назовем mp-

эффективностью

портфеля, а

величину

.

Так же, как и

для ценных

бумаг назовем mp-

эффективностью

портфеля, а

величину ![]() p=

p=![]() - риском портфеля

rp.

Обычно дисперсия

доходности

портфеля обозначается

Vp.

- риском портфеля

rp.

Обычно дисперсия

доходности

портфеля обозначается

Vp.

Каждый владелец портфеля ценных бумаг сталкивается с дилеммой: хочется иметь эффективность больше, а риск меньше. Однако поскольку “нельзя поймать двух зайцев сразу”, необходимо сделать определенный выбор между эффективностью и риском (этот выбор, в конечном счете, определяется отношением ЛПР к эффективности и риску).

Модель оптимального портфеля Марковица , которая обеспечивает минимальный риск и заданную доходность имеет вид:

(2)

(2)

Необходимо определить:

x1,x2…xn

Оптимальный портфель Марковица максимальной доходности и заданного, (приемлемого) риска rp можно представить в виде:

(3)

(3)

Основные расчетные формулы для вычисления работы

Исходные данные для расчета является таблица доходности ценных бумаг:

| 1 | 2 | … | i | … | j | … | n-1 | n |

| di1 | dj1 | |||||||

| di2 | dj2 | |||||||

| … | … | |||||||

| dik | djk | |||||||

| … | … | |||||||

| din | djn |

Среднее арифметическое доходности i – ой ценной бумаги рассчитывается по формуле:

di![]() (4)

(4)

Kовариация или корреляционный момент доходностей ценных бумаг:

Vij=M

![]()

![]() (5), где

(5), где ![]() и

и ![]()

![]() - отклонения

доходностей

i-

й и j–

й

бумаг от средней

арифметической

доходности.

- отклонения

доходностей

i-

й и j–

й

бумаг от средней

арифметической

доходности.

Рассмотренные модели относятся к моделям нелинейного программирования. Для решения следует применить метод сопряженных градиентов или метод Ньютона. При решении рекомендуется использовать табличный процессор Excel и его надстройки Анализ данных и Пакет анализа.

Варианты заданий:

Виды ценных бумаг и их доходности

| вариант | Акции типа 1 | Акции типа 2 | Акции типа 3 | Акции типа 4 | Акции типа 5 | Акции типа 6 | mp | rp |

| 1 | 11,954 | 13,907 | 14,263 | 14,611 | 13,491 | 12,424 | 13 | 0,088 |

| 11,913 | 12,074 | 11,960 | 15,207 | 13,367 | 14,318 | |||

| 11,572 | 12,654 | 14,203 | 11,762 | 13,568 | 14,922 | |||

| 12,591 | 12,880 | 13,333 | 13,217 | 14,256 | 15,677 | |||

| 11,638 | 12,269 | 12,537 | 13,624 | 13,694 | 13,718 | |||

| 12,536 | 13,659 | 13,864 | 12,909 | 12,687 | 14,753 | |||

| 2 | 11,820 | 13,783 | 12,361 | 14,612 | 12,084 | 13,537 | 12,5 | 1 |

| 11,806 | 11,931 | 12,132 | 13,444 | 13,332 | 15,209 | |||

| 13,376 | 13,424 | 14,519 | 14,817 | 13,918 | 16,153 | |||

| 12,175 | 12,381 | 14,647 | 13,911 | 13,596 | 14,714 | |||

| 10,139 | 12,112 | 11,820 | 10,399 | 11,604 | 13,345 | |||

| 11,786 | 13,505 | 13,440 | 14,856 | 12,688 | 13,533 | |||

| 3 | 11,574 | 12,955 | 14,174 | 14,016 | 13,100 | 13,394 | 13,3 | 0,2 |

| 12,602 | 13,421 | 14,663 | 15,042 | 13,572 | 15,713 | |||

| 12,012 | 12,654 | 12,996 | 13,896 | 13,463 | 12,148 | |||

| 12,245 | 13,043 | 14,517 | 15,338 | 14,976 | 14,063 | |||

| 12,502 | 13,879 | 13,744 | 14,726 | 13,145 | 12,669 | |||

| 12,976 | 13,482 | 14,434 | 15,594 | 15,467 | 14,364 | |||

| 4 | 14,162 | 15,191 | 16,511 | 15,118 | 14,409 | 17,416 | 14 | 0,77 |

| 12,522 | 12,995 | 15,415 | 15,263 | 14,700 | 13,072 | |||

| 13,123 | 15,042 | 13,177 | 16,430 | 14,913 | 14,860 | |||

| 12,043 | 12,570 | 14,005 | 14,864 | 12,917 | 12,820 | |||

| 11,472 | 12,600 | 11,845 | 12,878 | 14,097 | 14,554 | |||

| 12,441 | 13,296 | 13,139 | 15,486 | 12,849 | 14,172 | |||

| 5 | 11,265 | 12,891 | 11,612 | 12,845 | 11,401 | 13,668 | 12,8 | 2 |

| 12,131 | 12,365 | 12,890 | 12,283 | 13,833 | 15,160 | |||

| 14,480 | 15,143 | 17,277 | 15,657 | 14,960 | 15,963 | |||

| 12,572 | 13,837 | 12,596 | 13,157 | 15,296 | 16,424 | |||

| 10,865 | 12,623 | 11,558 | 14,056 | 10,873 | 14,489 | |||

| 11,962 | 12,287 | 13,799 | 12,841 | 13,769 | 15,677 | |||

| 6 | 10,908 | 11,940 | 12,719 | 11,464 | 12,486 | 11,458 | 13,123 | 3,23 |

| 9,766 | 9,842 | 10,987 | 10,843 | 12,003 | 13,471 | |||

| 11,702 | 12,463 | 13,454 | 12,725 | 13,619 | 13,226 | |||

| 11,472 | 12,097 | 12,784 | 12,302 | 14,188 | 12,603 | |||

| 13,503 | 13,740 | 13,848 | 14,758 | 15,457 | 13,570 | |||

| 15,456 | 16,452 | 16,450 | 17,013 | 17,052 | 17,229 | |||

| 7 | 10,161 | 12,144 | 10,537 | 13,397 | 10,223 | 12,266 | 12 | 1,2 |

| 11,492 | 12,945 | 11,892 | 12,298 | 12,097 | 11,582 | |||

| 12,428 | 12,895 | 15,227 | 13,407 | 14,462 | 14,330 | |||

| 12,416 | 13,050 | 14,567 | 15,240 | 13,731 | 13,284 | |||

| 10,813 | 12,380 | 12,008 | 14,134 | 10,968 | 11,675 | |||

| 13,388 | 14,643 | 15,659 | 16,734 | 15,631 | 16,916 | |||

| 8 | 9,889 | 11,603 | 11,612 | 12,721 | 11,453 | 12,102 | 13,25 | 2 |

| 12,517 | 13,256 | 12,947 | 12,596 | 12,853 | 13,036 | |||

| 12,786 | 12,822 | 15,447 | 14,452 | 15,143 | 16,247 | |||

| 11,863 | 12,114 | 13,359 | 13,437 | 11,913 | 15,300 | |||

| 11,444 | 13,292 | 13,703 | 11,504 | 13,406 | 15,255 | |||

| 14,696 | 15,946 | 16,829 | 17,698 | 16,051 | 17,140 | |||

| 9 | 11,999 | 13,995 | 13,415 | 12,868 | 12,339 | 13,682 | 13,333 | 0,08 |

| 12,241 | 12,793 | 14,227 | 13,426 | 12,656 | 15,808 | |||

| 12,120 | 13,933 | 14,592 | 13,354 | 12,278 | 14,786 | |||

| 11,506 | 13,401 | 12,193 | 13,845 | 12,406 | 13,317 | |||

| 12,376 | 13,710 | 15,068 | 13,133 | 12,707 | 14,716 | |||

| 12,148 | 13,970 | 15,119 | 12,886 | 14,518 | 13,300 | |||

| 10 | 11,293 | 11,493 | 13,753 | 12,936 | 12,881 | 13,820 | 12 | 0,3 |

| 12,112 | 12,919 | 12,415 | 14,048 | 14,770 | 14,310 | |||

| 11,429 | 13,098 | 14,277 | 14,551 | 11,639 | 13,524 | |||

| 10,526 | 11,988 | 11,705 | 12,466 | 11,825 | 10,864 | |||

| 11,467 | 13,364 | 12,171 | 11,631 | 11,923 | 13,764 | |||

| 11,467 | 13,334 | 12,338 | 14,208 | 12,271 | 13,324 | |||

| 11 | 11,954 | 13,381 | 14,468 | 12,274 | 13,094 | 13,014 | 12 | 0,4 |

| 11,913 | 12,754 | 14,452 | 13,449 | 14,079 | 14,121 | |||

| 11,572 | 12,623 | 11,901 | 12,132 | 13,555 | 14,708 | |||

| 12,591 | 14,289 | 12,943 | 15,645 | 15,376 | 15,788 | |||

| 11,638 | 12,955 | 12,637 | 11,702 | 12,786 | 13,542 | |||

| 12,536 | 14,495 | 14,612 | 14,490 | 12,852 | 12,658 | |||

| 12 | 11,820 | 12,832 | 13,906 | 12,432 | 13,609 | 12,919 | 12,8 | 0,5 |

| 11,806 | 12,724 | 14,135 | 14,936 | 14,227 | 14,873 | |||

| 13,376 | 14,119 | 14,326 | 15,519 | 15,372 | 15,364 | |||

| 12,175 | 12,236 | 14,132 | 13,943 | 12,417 | 13,732 | |||

| 10,139 | 12,117 | 10,606 | 10,683 | 10,995 | 12,416 | |||

| 11,786 | 12,572 | 14,074 | 15,135 | 14,459 | 12,269 | |||

| 13 | 11,574 | 11,725 | 11,798 | 12,740 | 13,207 | 13,470 | 13,5 | 0,25 |

| 12,602 | 14,100 | 13,887 | 14,496 | 13,683 | 15,434 | |||

| 12,012 | 13,772 | 14,191 | 13,929 | 13,937 | 13,956 | |||

| 12,245 | 12,743 | 14,992 | 15,045 | 14,583 | 12,772 | |||

| 12,502 | 13,123 | 15,173 | 13,344 | 12,592 | 14,666 | |||

| 12,976 | 13,812 | 15,706 | 15,414 | 15,655 | 14,494 | |||

| 14 | 14,162 | 15,519 | 16,403 | 17,273 | 15,211 | 18,008 | 12 | 0,596 |

| 12,522 | 12,853 | 15,488 | 15,031 | 14,035 | 14,447 | |||

| 13,123 | 13,967 | 13,330 | 14,221 | 13,849 | 16,304 | |||

| 12,043 | 13,658 | 13,493 | 13,774 | 14,343 | 13,151 | |||

| 11,472 | 12,136 | 14,103 | 12,386 | 12,564 | 13,363 | |||

| 12,441 | 13,616 | 12,717 | 14,347 | 15,090 | 15,575 | |||

| 15 | 11,265 | 12,052 | 14,016 | 14,047 | 12,064 | 11,667 | 13 | 0,7 |

| 12,131 | 12,983 | 12,296 | 15,291 | 14,095 | 13,940 | |||

| 14,480 | 16,275 | 16,717 | 16,194 | 15,413 | 15,427 | |||

| 12,572 | 13,244 | 14,897 | 14,571 | 15,340 | 15,674 | |||

| 10,865 | 11,659 | 10,923 | 11,533 | 13,089 | 11,709 | |||

| 11,962 | 13,388 | 12,492 | 14,907 | 13,977 | 14,358 | |||

| 16 | 10,908 | 11,114 | 13,790 | 11,873 | 13,029 | 11,012 | 13,5 | 2 |

| 9,766 | 11,117 | 12,354 | 11,287 | 12,546 | 10,249 | |||

| 11,702 | 12,455 | 13,484 | 12,153 | 13,075 | 12,310 | |||

| 11,472 | 12,053 | 11,617 | 14,065 | 11,503 | 13,322 | |||

| 13,503 | 14,469 | 14,195 | 16,018 | 14,812 | 15,556 | |||

| 15,456 | 17,355 | 16,685 | 15,598 | 16,603 | 19,311 | |||

| 17 | 10,161 | 10,431 | 10,695 | 13,393 | 11,153 | 11,751 | 12 | 0,68 |

| 11,492 | 13,087 | 11,889 | 12,564 | 13,613 | 11,699 | |||

| 12,428 | 14,259 | 12,561 | 13,100 | 13,888 | 14,348 | |||

| 12,416 | 14,059 | 12,522 | 13,706 | 14,389 | 13,536 | |||

| 10,813 | 10,818 | 12,951 | 12,192 | 11,765 | 14,450 | |||

| 13,388 | 14,590 | 14,628 | 14,764 | 14,307 | 16,962 | |||

| 18 | 9,889 | 11,198 | 10,095 | 12,783 | 11,183 | 10,835 | 13,33 | 1,5 |

| 12,517 | 13,735 | 14,247 | 13,208 | 15,072 | 15,429 | |||

| 12,786 | 13,231 | 15,070 | 13,013 | 14,133 | 16,174 | |||

| 11,863 | 12,183 | 13,377 | 13,203 | 11,916 | 12,421 | |||

| 11,444 | 11,999 | 13,243 | 14,233 | 13,024 | 12,491 | |||

| 14,696 | 14,906 | 14,730 | 17,126 | 17,331 | 15,297 | |||

| 19 | 11,999 | 12,509 | 12,361 | 14,850 | 14,026 | 15,078 | 10 | 0,1 |

| 12,241 | 13,124 | 15,153 | 14,655 | 15,038 | 15,460 | |||

| 12,120 | 12,240 | 12,945 | 12,701 | 13,006 | 13,616 | |||

| 11,506 | 12,815 | 13,497 | 13,746 | 13,218 | 14,658 | |||

| 12,376 | 12,808 | 14,477 | 15,690 | 14,127 | 12,427 | |||

| 12,148 | 13,932 | 13,771 | 14,039 | 14,440 | 12,250 | |||

| 20 | 11,293 | 11,563 | 14,165 | 14,763 | 12,874 | 14,426 | 12 | 0,28 |

| 12,112 | 13,348 | 13,988 | 12,222 | 14,409 | 13,381 | |||

| 11,429 | 11,680 | 14,364 | 11,472 | 13,201 | 11,925 | |||

| 10,526 | 11,960 | 11,740 | 12,709 | 12,061 | 12,319 | |||

| 11,467 | 11,774 | 11,862 | 12,466 | 12,013 | 12,865 | |||

| 11,467 | 11,747 | 12,326 | 13,699 | 13,968 | 12,173 | |||

| 21 | 11,954 | 13,543 | 13,158 | 14,299 | 14,420 | 12,797 | 13,6 | 0,06 |

| 11,913 | 12,292 | 13,565 | 13,888 | 13,886 | 12,930 | |||

| 11,572 | 11,745 | 12,146 | 12,162 | 13,720 | 15,055 | |||

| 12,591 | 14,354 | 12,829 | 14,346 | 13,412 | 16,083 | |||

| 11,638 | 13,317 | 13,026 | 11,899 | 14,227 | 13,862 | |||

| 12,536 | 14,156 | 14,004 | 15,164 | 14,165 | 12,651 | |||

| 22 | 11,820 | 12,499 | 11,834 | 15,220 | 12,420 | 12,394 | 13,281 | 0,5 |

| 11,806 | 12,803 | 14,115 | 14,830 | 12,295 | 14,506 | |||

| 13,376 | 13,724 | 15,571 | 14,055 | 15,511 | 14,009 | |||

| 12,175 | 13,275 | 14,218 | 14,957 | 13,936 | 12,930 | |||

| 10,139 | 10,635 | 10,975 | 12,273 | 10,431 | 13,031 | |||

| 11,786 | 13,607 | 14,470 | 14,452 | 13,871 | 12,949 | |||

| 23 | 11,574 | 12,615 | 12,977 | 14,600 | 11,962 | 12,629 | 12,6304 | 1 |

| 12,602 | 14,600 | 13,219 | 12,806 | 14,657 | 13,855 | |||

| 12,012 | 12,482 | 12,072 | 13,876 | 13,781 | 12,645 | |||

| 12,245 | 14,012 | 13,432 | 14,994 | 14,489 | 14,450 | |||

| 12,502 | 12,511 | 12,574 | 12,581 | 13,727 | 13,138 | |||

| 12,976 | 14,279 | 15,732 | 15,464 | 15,332 | 15,686 | |||

| 24 | 14,162 | 15,097 | 16,664 | 15,119 | 15,614 | 16,602 | 14 | 0,99 |

| 12,522 | 13,107 | 13,259 | 15,520 | 14,122 | 15,000 | |||

| 13,123 | 13,462 | 14,243 | 15,733 | 14,196 | 13,900 | |||

| 12,043 | 12,656 | 14,471 | 13,502 | 13,883 | 15,184 | |||

| 11,472 | 12,402 | 14,301 | 11,937 | 12,424 | 13,662 | |||

| 12,441 | 12,922 | 12,501 | 14,496 | 14,711 | 16,107 | |||

| 25 | 11,265 | 12,585 | 11,693 | 11,892 | 12,272 | 11,771 | 13,0503 | 1,8 |

| 12,131 | 13,804 | 14,553 | 12,888 | 12,203 | 13,570 | |||

| 14,480 | 15,883 | 16,938 | 17,964 | 15,827 | 16,217 | |||

| 12,572 | 13,682 | 14,710 | 13,215 | 14,412 | 12,883 | |||

| 10,865 | 11,008 | 12,093 | 10,942 | 11,787 | 14,353 | |||

| 11,962 | 12,771 | 12,948 | 12,553 | 14,741 | 14,898 | |||

| 26 | 10,908 | 12,573 | 13,457 | 13,093 | 13,315 | 12,251 | 13,4768 | 2,5 |

| 9,766 | 11,044 | 11,508 | 11,785 | 10,927 | 10,205 | |||

| 11,702 | 13,345 | 13,567 | 14,966 | 14,416 | 13,449 | |||

| 11,472 | 11,740 | 12,569 | 12,698 | 13,065 | 11,547 | |||

| 13,503 | 14,632 | 16,452 | 14,309 | 15,559 | 16,024 | |||

| 15,456 | 16,674 | 17,416 | 16,571 | 17,512 | 19,215 | |||

| 27 | 10,161 | 12,013 | 12,309 | 13,480 | 10,737 | 10,362 | 12,6531 | 2 |

| 11,492 | 12,874 | 12,130 | 11,774 | 12,208 | 13,078 | |||

| 12,428 | 14,133 | 13,361 | 15,555 | 13,970 | 12,772 | |||

| 12,416 | 13,743 | 12,485 | 15,630 | 14,477 | 14,736 | |||

| 10,813 | 10,866 | 12,196 | 10,991 | 12,082 | 11,145 | |||

| 13,388 | 15,128 | 13,703 | 16,777 | 13,895 | 17,200 | |||

| 28 | 9,889 | 11,361 | 10,420 | 10,167 | 10,772 | 11,689 | 13,209 | 1,8 |

| 12,517 | 12,568 | 13,011 | 12,590 | 13,770 | 14,967 | |||

| 12,786 | 14,656 | 12,976 | 13,292 | 14,371 | 13,211 | |||

| 11,863 | 13,064 | 14,263 | 15,093 | 13,658 | 12,023 | |||

| 11,444 | 12,354 | 13,277 | 12,915 | 13,978 | 15,040 | |||

| 14,696 | 16,068 | 17,289 | 15,475 | 15,921 | 16,822 | |||

| 29 | 11,999 | 13,785 | 12,086 | 13,075 | 12,001 | 14,557 | 12,4891 | 0,488 |

| 12,241 | 13,972 | 12,655 | 15,409 | 14,427 | 15,364 | |||

| 12,120 | 12,223 | 13,483 | 14,749 | 13,943 | 15,458 | |||

| 11,506 | 12,741 | 13,154 | 14,019 | 13,421 | 14,352 | |||

| 12,376 | 12,607 | 15,165 | 15,504 | 12,505 | 16,273 | |||

| 12,148 | 13,647 | 13,685 | 13,575 | 13,531 | 13,580 | |||

| 30 | 11,293 | 11,455 | 11,496 | 13,262 | 12,301 | 13,370 | 12,12605 | 0,5 |

| 12,112 | 13,212 | 14,231 | 14,946 | 12,130 | 13,687 | |||

| 11,429 | 12,990 | 11,766 | 14,277 | 12,649 | 12,901 | |||

| 10,526 | 10,985 | 11,664 | 10,955 | 12,575 | 11,408 | |||

| 11,467 | 13,087 | 13,639 | 12,660 | 11,969 | 14,170 | |||

| 11,467 | 12,661 | 13,769 | 11,926 | 13,023 | 14,202 |

Задача 2. Формирование оптимального портфеля ценных бумаг по модели Тобина.

Порядок выполнения задачи.

В соответствии с вариантом задания получить данные по эффективности безрисковых бумаг ![]() и допустимому риску портфеля

и допустимому риску портфеля ![]() .

.

Данные по эффективности рисковых бумаг ![]() и необходимые результаты расчетов взять из предыдущей задачи.

и необходимые результаты расчетов взять из предыдущей задачи.

Составить математическую модель портфеля Тобина минимального риска (1) и решить ее.

Составить математическую модель портфеля Тобина максимальной доходности и решить ее. При численном решении использовать метод сопряженных градиентов или Ньютона. Для вычислений можно использовать ЭВМ.

Сделать выводы по работе.

Краткие теоретические сведения.

Портфель Тобина минимального риска

(1)

(1)

где m0 – эффективность безрисковых бумаг;

x0 – доля капитала вложенная в безрисковые бумаги;

xi,xj - доля капитала вложенная в ценные бумаги i-го и j–го видов;

mi – математическое ожидание (среднее арифметическое) доходности i - й ценной бумаги;

vij – корреляционный момент между эффективностью бумаг i-го и j –го видов;

Портфель Тобина максимальной эффективности

(2)

(2)

где rp– риск портфеля

Расчетные формулы аналогичны формулам задачи составления оптимального портфеля ценных бумаг Марковица.

Варианты заданий

| № варианта | m0 | rp | mp | № варианта | m0 | rp | X0 |

| 1 | 10 | 0,3 | 13,5 | 16 | 9 | 0,05 | 12,2 |

| 2 | 10 | 0,3 | 13,3 | 17 | 9 | 0,05 | 12,2 |

| 3 | 10 | 0,3 | 12,55 | 18 | 9 | 0,05 | 12,2 |

| 4 | 10 | 0,3 | 12,55 | 19 | 9 | 0,05 | 12,2 |

| 5 | 10 | 1 | 12,55 | 20 | 9 | 0,05 | 12,2 |

| 6 | 10 | 0,5 | 12,7 | 21 | 9 | 0,05 | |

| 7 | 10 | 0,04 | 12,7 | 22 | 9 | 0,088 | 12,8 |

| 8 | 10 | 0,04 | 12,7 | 23 | 9 | 0,09 | 12,8 |

| 9 | 10 | 0,04 | 12,7 | 24 | 9 | 0,12 | 12,8 |

| 10 | 10 | 0,04 | 12,7 | 25 | 9 | 0,1 | 12 |

| 11 | 8 | 0,05 | 12,7 | 26 | 9 | 0,05 | 12 |

| 12 | 8 | 0,05 | 12,7 | 27 | 9 | 0,05 | 12,3 |

| 13 | 8 | 0,09 | 12,5 | 28 | 9 | 0,12 | 12,2 |

| 14 | 8 | 0,05 | 12,5 | 29 | 8 | 0,1 | 12 |

| 15 | 9 | 0,05 | 12,2 | 30 | 8 | 0,1 | 12 |

8

Похожие работы

... от данного риска: - детальный анализ кредитоспособности лизингополучателя и эффективности проекта ( если лизинг является элементом проектного финансирования) на подготовительном этапе лизинговой операции; - закрепление за лизингополучателем обязанности регулярного предоставления своей финансовой отчетности; - предоставление банковских гарантий и (или) гарантий поставщика объекта ...

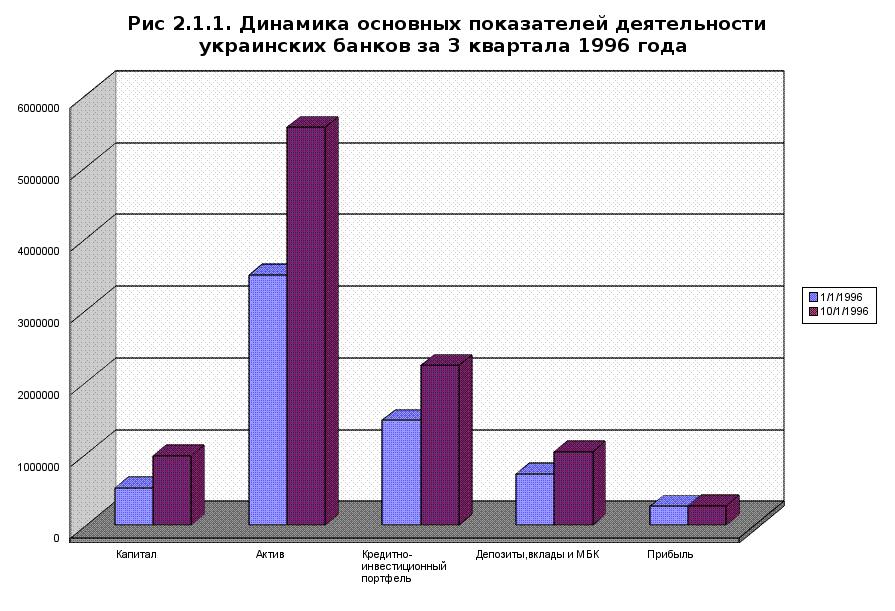

... на 01.04.97 г.................................. РЕКОМЕНДАЦИИ ПО СТАБИЛИЗАЦИИ ПОЛОЖЕНИЯ БАНКОВСКОЙ СИСТЕМЫ УКРАИНЫ. В данной работе, посвященной деятельности коммерческих банков Украины и Крыма проанализировано состояние банковской системы в 1996 году, дана краткая характеристика ее элементов и проведен анализ деятельности коммерческих банков Крыма и Украины в целом. Основной акцент сделан на ...

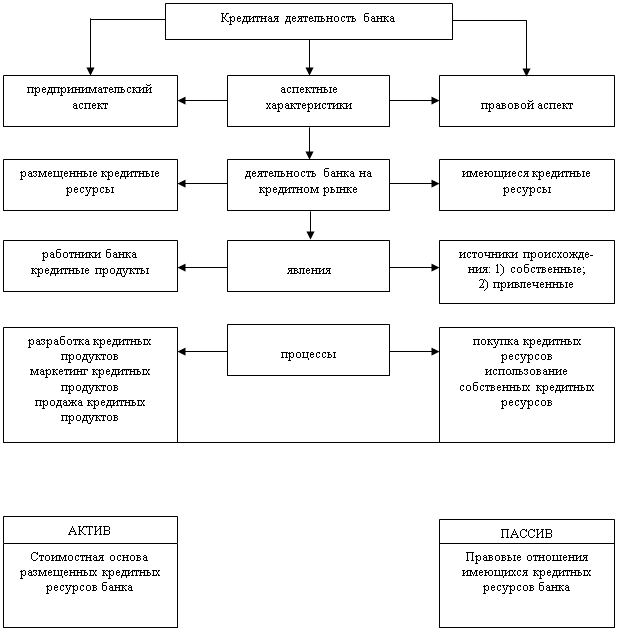

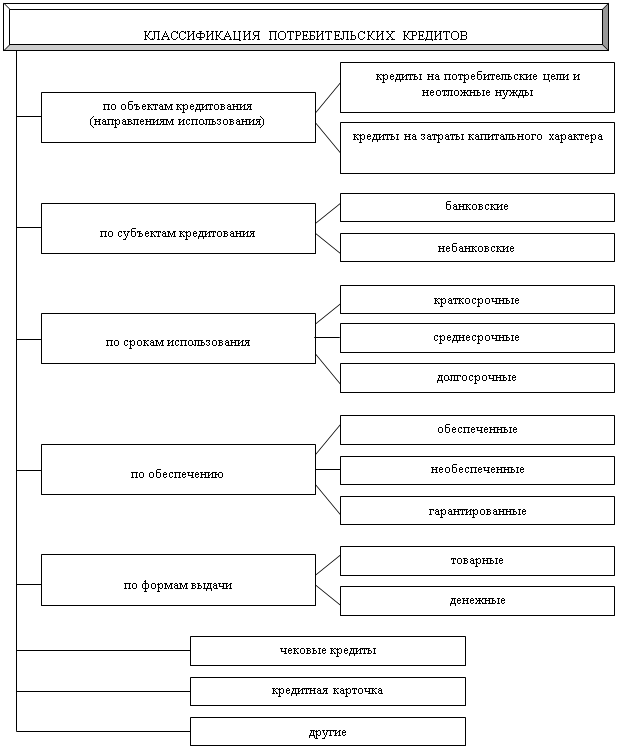

... кредитной деятельности банка за 2007-2008гг., которая отображена в приложении Г. 3. Проблемы и перспективы развития потребительского кредитования в Украине 3.1 Оценка современного состояния потребительского кредитования в Украине Оценивая теперешнее состояние потребительского кредитования в нашей стране следует его сравнивать не только с состоянием потребительского кредитования в высоко ...

... средств банка, расширению участия банка в других предприятиях и банках, по поиску источников дополнительных доходов и развитию новых операций коммерческого банка с требованиями соблюдения его ликвидности и платежеспособности. Рассмотренный анализ дает возможность предвидеть различные изменения уровня ликвидности и платежеспособности коммерческого банка и своевременно принять необходимые меры по их ...

0 комментариев