Навигация

Способы проведения расчетов

3.2. Способы проведения расчетов.

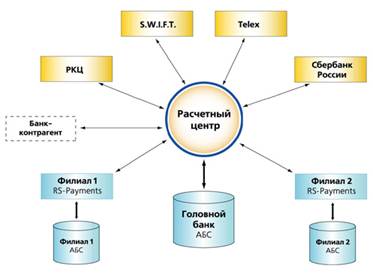

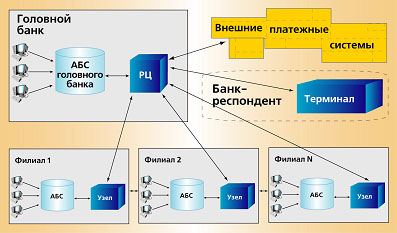

Организация взаиморасчетов между участниками важный момент при формировании платежной системы. От нее завесит как надежность всей системы, так и оперативность платежей. Схема организации взаиморасчетов между банками-участниками карточной платежной системы, построенной на основе смарт - карт может осуществляться несколькими методами. Приведем пример иерархической схемы взаиморасчетов используемой в системе КБ КАРД. На рис. 3.1. изображена упрощенная схема много банковской карточной платежной системы, построенной по строго иерархическому принципу. Вершиной системы является Расчетный Банк платежной системы, в котором Головные Филиалы банков-участников имеют корреспондентские счета, предназначенные для проведения взаиморасчетов по операциям с карточками. Каждый из Головных Филиалов, в свою очередь, является расчетным банком для своих Филиалов, которые также имеют соответствующие корреспондентские счета в Головном Филиале для проведения взаиморасчетов.

Рис. 3.1.

АРМ автоматизированное рабочие место.

Таким образом, устанавливается следующее правило: единый Расчетный Банк системы проводит взаиморасчеты только между Головными Филиалами банков по сводным суммам взаимных обязательств, а каждый из Головных Филиалов проводит взаиморасчеты между своими Филиалами.

При такой схеме АРМ МБР (межбанковские расчеты) устанавливается в Филиалах банков, где находятся серверы участников КБ КАРД, в Головных Филиалах банков (независимо от того - есть ли карточная система в Головном Филиале или нет), а также в Расчетном банке системы. Информационный поток между АРМ МБР имеет иерархический древовидный характер: каждый филиал имеет одну связь с вышестоящим Головным Филиалом, каждый Головной Филиал имеет одну связь с Расчетным Банком платежной системы. При этом в Головных Филиалах на вышестоящий уровень уходят только те транзакции, которые не относятся к Филиалам - эмитентам данного банка.

В результате обработки транзакций, прошедших через Расчетный Банк, средствами АРМ МБР производится расчет чистой позиции участников системы взаиморасчетов - Головных Филиалов и формируются платежные документы, на основании которых выполняется проводки по корреспондентским счетам. После исполнения таких проводок в Головные Филиалы по двум каналам направляется информация о произошедшем расчете:

первый канал - традиционная для банка выписка по корреспондентскому счету из вышестоящего банка, а также уведомления о кредитовании и/или дебетовании, причем в этих документах операция по взаиморасчетам карточной системы может проходить одной позицией с указанием итоговой суммы;

второй канал - уведомление об оплате транзакций, поступающее от АРМ МБР Расчетного Банка в АРМ МБР Головного Филиала.

После того, как Головные Филиалы получают уведомления об оплате, в них средствами АРМ МБР также производится расчет чистой позиции участников системы взаиморасчетов своего уровня - Филиалов банков и формируются платежные документы, на основании которых выполняется проводки по их корреспондентским счетам. После исполнения проводок в Филиалы, также по двум каналам, направляется информация о произошедшем расчете.

В Филиалах банков поступившая информация обрабатывается на АРМ МБР по аналогии с вышестоящими уровнями системы, однако, вычисления чистой позиции и формирования документов по взаиморасчетам не производится: поступающие сверху уведомления об оплате транзакций преобразуются в дебетовые и кредитовые уведомления, которые заносятся в журналы операционного дня системы управления платежной системы.

На рис.3.2 изображена упрощенная схема многобанковской карточной платежной системы, построенной по комбинированному принципу: Головные Филиалы банков-участников карточной платежной системы выполняют функции расчетных банков для своих Филиалов по аналогии с предыдущей схемой, а взаиморасчеты между Головными Филиалами производятся напрямую, например, через корреспондентские счета в Центральном Банке с использованием платежных поручений.

Рис. 3.2.

При такой схеме АРМ МБР устанавливается в Филиалах банков, где находятся серверы участников КБ КАРД, а также в Головных Филиалах банков (независимо от того - есть ли карточная система в Головном Филиале или нет). Информационный поток между АРМ МБР Филиалов и Головными филиалами имеет иерархический характер: каждый Филиал имеет одну связь с вышестоящим Головным Филиалом. Связь между Головными Филиалами банков строится по принципу “каждый с каждым”.

В результате обработки транзакций, прошедших по перекрестным связям между Головными Филиалами, средствами АРМ МБР производится построение платежных поручений, на основании которых выполняется взаиморасчет верхнего уровня системы. АРМ МБР также производит расчет чистой позиции нижестоящих участников системы взаиморасчетов - Филиалов банков, и формирует платежные документы, на основании которых выполняется внутренние проводки по корреспондентским счетам. Совместная работа Головных Филиалов и Филиалов строится по аналогии с предыдущей схемой.

В частном случае, взаиморасчеты всех банков-участников карточной платежной системы могут строиться по принципу “каждый с каждым”. Схема организации взаимодействия банков при этом аналогична схеме взаимодействия Головных Филиалов по предыдущей схеме, АРМ МБР каждого банка обеспечивает процедуры обмена сообщениями с другими банками, строит платежные поручения (или требования), однако никаких операций по взаиморасчетам между нижестоящими участниками не выполняет, поскольку нижестоящие участники отсутствуют.

Для того чтобы не быть голословными приведем краткое пояснение к структуре АРМ МБР. (см рис. 3.3.) Основными функциональными компонентами АРМ являются:

таблицы настроечной информации, включающие в себя список участников взаиморасчетов, таблицу маршрутизации финансовых сообщений, коммуникационные настройки, справочник платежных реквизитов участников взаиморасчетов;

таблицы транзакций, квитанций авторизации, уведомлений об оплате;

транспортная подсистема, включающая в себя модули поддержки файлового интерфейса (формат BGS и S.W.I.F.T.), интерфейса MS E-mail;

очереди входящих и исходящих сообщений;

модуль формирования платежных документов.

Рис. 3.3.

Ключевыми понятиями АРМ МБР являются “участник взаиморасчетов”, “таблица маршрутизация финансовых сообщений” и “глобальный идентификатор участника расчетов”.

Участник взаиморасчетов - это субъект, участвующий в процедурах взаиморасчетов на данном уровне системы.

В частном случае, участник взаиморасчетов может не быть эквайрером (эмитентом) КБ КАРД.

Таблица маршрутизации финансовых сообщений - структура данных, определяющая список банков-участников КБ КАРД, закрепленных за каждым из участников взаиморасчетов данного уровня.

“Глобальный идентификатор участника расчетов” - параметр, позволяющий однозначно идентифицировать каждого из участников взаиморасчетов в рамках всей платежной системы. Данный параметр используется для обозначения отправителя и получателя сообщений.

Каждый уровень иерархической системы межбанковских расчетов имеет собственные списки участников взаиморасчетов и таблицы маршрутизации. Например, участниками взаиморасчетов в Расчетном банке платежной системы являются Головные Филиалы банков. Таблица маршрутизации Расчетного банка закрепляет за каждым Головным Филиалом список всех его участников (Филиалов). Участниками взаиморасчетов Головных Филиалов являются, с одной стороны, собственно Филиалы и, с другой стороны - Расчетный банк.

Бухгалтерский учет в коммерческом банке операций по банковским картам ведется на счетах второго порядка согласно приказа ЦБ РФ от 18.06.97 N 02-263 "ОБ УТВЕРЖДЕНИИ ПРАВИЛ ВЕДЕНИЯ БУХГАЛТЕРСКОГО УЧЕТА В КРЕДИТНЫХ ОРГАНИЗАЦИЯХ, РАСПОЛОЖЕННЫХ НА ТЕРРИТОРИИ РОССИЙСКОЙ ФЕДЕРАЦИИ, И ДОПОЛНЕНИЙ И ИЗМЕНЕНИЙ К ПЛАНУ СЧЕТОВ БУХГАЛТЕРСКОГО УЧЕТА В КРЕДИТНЫХ ОРГАНИЗАЦИЯХ РОССИЙСКОЙ ФЕДЕРАЦИИ". К счетам второго порядка открываются лицевые счета исходя из количества карт.

Организация взаиморасчетов между участниками важный момент при формировании платежной системы. В систему расчетов входит: организация расчетов на межбанковском уровне; межфилиальном уровне; внутрибанковском; организация непосредственно обслуживания пластиковых карт. Организация расчетов в платежных системах на пластиковых картах имеет свои особенности, особенно это, становится заметно на современном этапе. Сегодня, когда платежные системы банков переходят на работу в реальном времени, постепенно отказываясь от пакетной обработки данных, системы с использованием пластиковых карт идут в обратном направлении. Самые перспективные системы на смарт - картах позволяют проводить платежные транзакции в режиме off-line, что позволяет значительно повысить экономическую эффективность функционирования платежных систем. И очевидно, что эта тенденция сохранится при обслуживании пластиковыми картами розничного товарооборота, на который приходится основная масса платежных транзакций, как в количественном, так и в суммовом выражении.

1 Бломштейн Г.Д. Саммерс. Б.Д. Банковское дело и платежная система. М., 1995. С. 2.

2 Березина М.П., Крупнов Ю.С. Межбанковские расчеты. М.: Финстатинформ, 1994. С.4.

3 Банковское дело / Под ред. О.И. Лаврушина. М., 1992. С.107-110.

4 Роде Э. Банки, биржи, валюты современного капитализма. М.: Финансы и статистика, 1986. С. 215.

5 Кредит и обращение денег в сфере безналичного оборота / Под ред. Ц.М. Хайтиной. Саратов, 1971. С. 3.

6 Косой А.М. Управление безналичным платежным оборотом. М.: Финансы, 1978. С. 11.

7 Шварц Г.А. Безналичный оборот и кредит в СССР. М.: Госфиниздат, 1963. С.49.

8 Ван ден Берг П. Операционная и финансовая структура платежной системы. М., 1995. С. 19.

9 Там же. С. 20.

10 Там же. С. 22.

11 Бломштейн Г.Д. Саммерс. Б.Д. Банковское дело и платежная система. М., 1995. С. 17.

12 Деньги и кредит - 1990 №2 с 36.

13 Пол Пенроуз Электронные деньги и отмывание денег //Банковские технологии №1, 1996г.

14 Гражданское право Росси. Курс лекций. М., 1997. с.415

15 Положение о безналичных расчетах в Российской Федерации. Письмо Центрального банка Российской Федерации от 9 июля 1992 года №14.

16 Статьи 28, 30 Федерального закона "О банках и банковской деятельности" от 3 февраля 1996 года № 17-ФЗ.

17 М.П. Березина Построение платежных систем за рубежом //Банковское дело, 1997, №8 с.35

18 Банковские технологии, №4, 1997г.

19 А. Жданов Стандартизация карточных технологий в России // Банковские технологии №3 1996

20 Мир карточек 1998г. №2

Похожие работы

... в том, что Украина превращается в архаично-колониальную территорию. В Украине должна быть разработана комплексная программа расширения сети коммерческих банков, усиления и увеличения их роли в рыночной экономике. Эта объективная потребность предусматривает немало моментов, практическая реализация которых должна способствовать появлению настоящей конкурентоспособной системы коммерческих банков. ...

... этих счетов, направленная банком-исполнителем банку-отправителю. При этом за ДПП принимается день, за который дана выписка. 3.3 Предложения по оптимизации корреспондентских отношений в коммерческом банке Одной из основных и неотъемлемых функций любого банка является проведение платежей. Поэтому задача автоматизации этого аспекта банковского дела представляется весьма важной и актуальной. ...

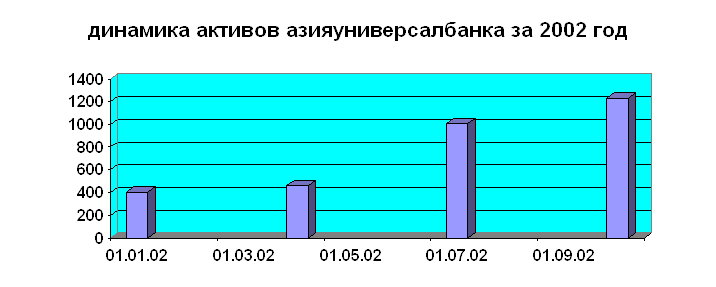

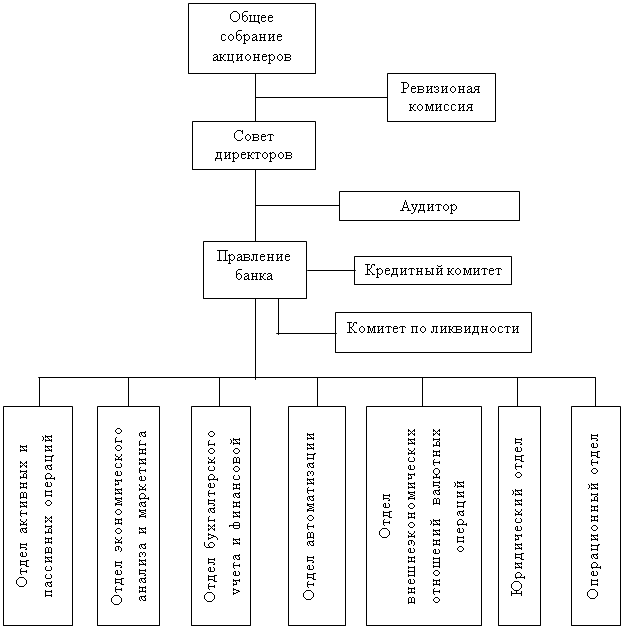

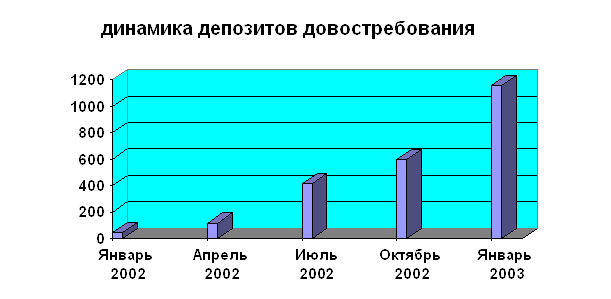

... . Дело за ассоциацией банков и Национальным Банком Кыргызской Республики, которые должны договориться о дальнейшей стратегии развития рынка и деятельности банков на этом рынке. Глава 2 Анализ управления банком в рыночных условиях. 2.1 Позиции занимаемые на рынке АЗИЯУНИВЕРСАЛБАНКом. Акционерный коммерческий «АзияУниверсалБанк» зарегистрирован 22 августа 1997 года. Лицензия НБКР №039. За ...

... , что для достижения эффективности функционирования платежной системы России необходимо сочетать эти два способа осуществления расчетов. 2.3 Пути совершенствования платежной системы Российской Федерации и перспективы ее развития Состояние платежных систем развитых стран Запада на современном этапе характеризуется высоким уровнем технической и технологической оснащенности. Благодаря этому ...

0 комментариев