Навигация

УПРАВЛЕНИЕ ПАССИВАМИ

13.2 УПРАВЛЕНИЕ ПАССИВАМИ

Общий объем и структура активов в разрезе отдельных статей баланса определяются теми источниками средств, за счет которых они сформированы. Или иначе ПАССИВАМИ КОММЕРЧЕСКОГО БАНКА. Подавляющую часть пассивов банка, доходящую до 90% и выше, составляют привлеченные средства сторонних предприятий, организаций, граждан. Оставшаяся часть приходится на собственные средства банка, состоящие из уставного капитала, фондов специального назначения, резервов и нераспределенной прибыли.

Управление ликвидностью банка включает в себя поиск источников заемных средств, выбор среди них самых надежных с наиболее длительными сроками привлечения и установление необходимого оптимального соотношения между отдельными видами пассивов и активов, позволяющего банку всегда выполнять свои обязательства перед кредиторами. Поэтому процессы управления активами и пассивами взаимосвязаны, взаимозависимы и осуществляются одновременно. При формировании кредитных ресурсов следует учитывать все издержки банка, связанные с привлечением средств, с тем расчетом, чтобы они имели минимально допустимый уровень; позволяющий банку не снижать норму прибыли при размещении этих средств в активные операции.

Основными видами привлеченных средств, которые должны объективно использоваться коммерческими банками в качестве кредитных ресурсов для цели последующего предоставления ссуд предприятиям, организациям, являются срочные вклады и депозиты. Однако, как показывает банковская практика, с момента организации системы коммерческих банков и по настоящее время при формировании этих видов пассивов вследствие влияния ряда факторов складываются неблагоприятные тенденции. Хотя в последнее время и наметилась некоторая активизация процесса привлечения средств предприятий, организаций, граждан, но в целом вклады и депозиты занимают в структуре пассивов коммерческих банков сравнительно невысокий удельный вес.

Негативно влияет также на состояние ликвидности банков и то, что в связке инфляционными процессами сроки, на которые привлекаются средства во вклады и депозиты, и составляют в основном не более трех месяцев.

В то же время основной удельный вес в структуре пассивов коммерческих банков занимают денежные средства на расчетных и текущих счетах предприятий, организаций, т. е. средства на счетах до востребования, с которых они могут быть изъяты в любой момент. Несмотря на то, что это очень дешевые для банков кредитные ресурсы, величина их может в течение времени существенно колебаться, особенно в условиях кризисного состояния экономики, а поэтому значительную часть этих ресурсов банки объективно без ущерба для своей ликвидности не могут использовать для предоставления ссуд. Это подтверждается теми случаями, когда у коммерческих банков возникают проблемы с наличием необходимых средств на корреспондентском счете, т.е. вложения средств в активы не покрываются полностью денежными ресурсами и соответственно банки не могут обеспечить выполнение обязательств перед кредиторами.

В процессе управления ликвидностью банков определенную роль играет межбанковский кредит. Удельный вес кредита, предоставляемого коммерческими банками друг другу, первоначально имел тенденцию к росту, хотя на него оказывает влияние в определенные периоды времени денежно-кредитная и финансовая политика государства. Для регулирования уровня ликвидности этот вид пассивов может быть достаточно приемлемым для коммерческих банков, так как его отличают в определенных случаях надежность, значительная величина ресурсов, которую можно получить в предельно сжатые сроки, сравнительно более длительное время пользования по сравнению с другими видами ресурсов.

Наряду с межбанковскими кредитами коммерческие банки в необходимых случаях могут формировать свои пассивы и за счет кредитов Центрального банка России.

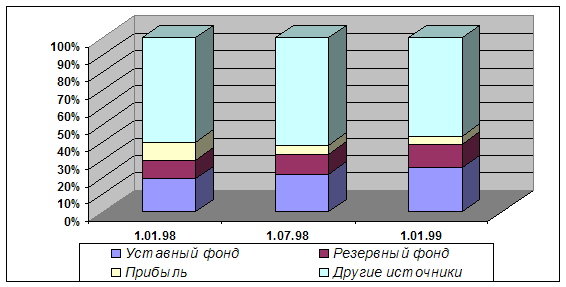

Одним из основных видов пассивов как по величине, так и по значению являются собственные средства коммерческого банка. Главная их функция заключается в защите интересов акционеров, вкладчиков, всех кредиторов банка, т.е., как уже указывалось, собственные средства банка служат обеспечением его обязательств перед контрагентами. Наряду с этим собственные средства, находящиеся в денежной форме, могут использоваться в определенной мере в качестве кредитных ресурсов. Эффективность участия собственных средств в управлении ликвидностью банка зависит от их величины, структуры и размещения. Коммерческие банки, владеющие крупными собственными средствами, имеют по сравнению с мелкими и средними банками, при всех прочих равных условиях, более высокий уровень ликвидности, поскольку обладают гораздо большей способностью осуществлять диверсификацию своей деятельности и, что особенно важно в области ссудных операций, переносить потерю части кредитных ресурсов, вложенных в ссуды и не возвращенных заемщиками.

Основное место в структуре собственных средств банков принадлежит уставному капиталу.

К следующим укрупненным составным элементам собственных средств относятся фонды и резервы специального назначения, которые создаются, как правило, за счет отчислений от прибыли банка. Это, в частности, могут быть резервный и страховой фонды, назначением которых являются покрытие соответствующих убытков и поддержание ликвидности банка, а также фонды накопления и потребления, используемые для развития банка и материального стимулирования труда его работников.

К важному структурному элементу собственных средств относится нераспределенная прибыль банка. Временно свободные средства специальных фондов и нераспределенная прибыль в определенной мере могут выполнять функцию обеспечения обязательств банка перед клиентами. В дальнейшем эти фонды расходуются по целевому назначению, а нераспределенная прибыль, как правило, направляется на выплату дивидендов. По решению общего собрания акционеров часть дивидендов может реинвестироваться для вложения в определенные виды высокодоходных активов или в развитие банка, что способствует повышению ликвидности банка.

Важное значение для состояния ликвидности коммерческого банка имеет также то, в какие виды активов вложены средства уставного капитала. В частности, чрезмерное использование этих средств на приобретение акций, паев, участие в деятельности различных организационных структур снижают ликвидность коммерческого банка, о чем уже упоминалось рейсе. Это объясняется тем, что почти все эти виды активов являются в настоящее время низколиквидными.

В мировой банковской практике управление ликвидностью осуществляется посредством ряда методов, к которым, в частности, относятся метод общего фонда средств и метод распределения активов.

Сущность метода общего фонда средств заключается в том, что в процессе управления активами все виды ресурсов, а это вклады и остатки средств на счетах до востребования, срочные вклады и депозиты, уставный капитал я резервы, объединяются в совокупный фонд ресурсов коммерческого банка. Далее средства этого совокупного фонда распределяются между теми видами активов, которые с позиции банка являются наиболее приемлемыми с точки зрения их прибыльности. При этом обязательным условием является соблюдение адекватного уровня ликвидности средств, вложенных в соответствующие активы, т.е. всегда должно поддерживаться равновесие «прибыльность - ликвидность». При использовании этого метода сначала определяется доля средств, которая может быть размещена в активы, представляющие собой резервы первой очереди, т.е. те средства, которые могут использоваться по первому требованию клиентов для удовлетворения заявок на изъятие вкладов, получение кредитов. Применительно к банковской практике в нашей стране к резервам первой очереди можно отнести средства на корреспондентских счетах в Центральном банке России и в коммерческих банках-корреспондентах, в кассе, обязательные резервы в Центральном банке России.

Затем определяется доля средств, которая может быть размещена в резервы второй очереди, которые включают высоколиквидные активы, приносящие соответствующий доход. При необходимости они могут использоваться для увеличения резервов первой очереди. К резервам второй очереди можно отнести краткосрочные государственные ценные бумаги, в частности облигации, межбанковские кредиты, выданные на незначительные сроки, и в определенной мере - высоколиквидные ссуды с небольшими сроками погашения. Величина резервов второй очереди зависит от диапазона колебаний вкладов и спроса на кредит - чем они выше, тем больше по величине требуются резервы.

Третья группа активов, на которую приходится наибольшая доля размещаемых средств, - это ссуды клиентам. Вложения в активы этой группы приносят наибольший доход банку, но и одновременно наиболее рискованны. В последнюю группу акт и во в, доля и состав которой определяются на основе прогнозирования развития экономики, входят первоклассные ценные бумаги с относительно длительными сроками погашения. Назначение инвестиций в эти ценные бумаги - приносить банку определенный постоянный доход и по мере приближения срока погашения долговых обязательств выступать в качестве дополнения резерва второй очереди.

При использовании метода распределения активов, или метола конверсии средств, учитывается зависимость ликвидных средств от источников привлеченных банком средств и устанавливается определенное соотношение между соответствующими видами активов и пассивов. При этом принимается во внимание, что средства из каждого источника с учетом их оборачиваемости требуют различного обеспечения и соответственно норм обязательных резервов. В частности, по вкладам до востребования необходимо устанавливать более высокую норму обязательных резервов, чем по срочным вкладам. Отсюда большая доля средств, привлеченных в виде вкладов до востребования, должна помещаться в резервы первой и второй очереди, что позволит обеспечить выполнение обязательств банка перед вкладчиками.

В соответствии с этим методом определяется несколько центров ликвидности (прибыльности), которые еще иначе называются «банками внутри банка». В частности, такими центрами являются: вклады до востребования, срочные вклады и депозиты, уставный капитал и резервы. Из каждого такого центра средства могут размещаться только в определенные виды активов с тем расчетом, чтобы обеспечить их соответствующие ликвидность и прибыльность. Так, поскольку вклады до востребования требуют самого высокого уровня обеспечения, то большая их часть направляется в резервы первой очереди; другая существенная часть вкладов размещается в резервы второй очереди путем приобретения краткосрочных государственных ценных бумаг, и только относительно небольшая доля вкладов до востребования должна быть размещена в ссуды банка с крайне незначительными сроками возврата.

Требования ликвидности для привлеченных средств, относящихся к центру срочных вкладов и депозитов, будут ниже по сравнению с предыдущими, а поэтому основная часть этих средств размещается в ссуды банка, в меньшей мере - в первичные и вторичные резервы, в незначительной части - в ценные бумаги.

Средства, принадлежащие центру уставного капитала и резервов, в определенной мере вкладываются в здания, оборудование, технику и т.п. и частично - в низколиквидные ценные бумаги, паи.

Основным достоинством метода распределения активов по сравнению с методом общего фонда средств считается то, что на основе расчета он позволяет более точно установить долю высоколиквидных активов и за счет ее уменьшения вложить дополнительные ресурсы в высокодоходные активы - ссуды предприятиям и организациям.

В определенной мере в части кредитных операций метод распределения активов рекомендован Центральным банком России коммерческим банкам для использования на практике. В соответствии с предложенными рекомендациями коммерческие банки должны постоянно поддерживать определенное соотношение между привлеченными средствами в разрезе таких источников, как вклады, депозиты, межбанковские кредиты, собственные средства на счетах до востребования, и размещенными средствами в краткосрочные и долгосрочные ссуды банка. При этом учитываются конкретные сроки, на которые привлечены и размещены средства.

В отдельных случаях, когда уровень ликвидности коммерческого банка существенно снижается и он не может самостоятельно решить возникшие временные проблемы, связанные с выполнением своих обязательств перед клиентами, соответствующую экономическую помощь ему оказывает Центральный банк России.

14. CAMEL"С" - capital adequacy, это показатель достаточности капитала, определяющий размер собственного капитала банка, необходимый для гарантии вкладчиков, и соответствие реального размера капитала необходимому.

"А" - asset quality, показатель качества активов, определяющий степень "возвратности" активов и внебалансовых статей, а также финансовое воздействие проблемных займов.

"М" - management, показатель качества управления (менеджмента), при помощи которого оценивается система банковского менеджмента на основе эффективности работы, устоявшейся политики, глубины и соблюдения законов и инструкций.

"Е" - earnings, показатель доходности или прибыльности, с позиций ее достаточности для будущего роста банка.

"L" - liguidiity, показатель ликвидности, определяющий достаточно ли ликвиден банк, чтобы выполнять обычные и совершенно неожиданные обязательства.

Некоторые из показателей CAMEL могут быть определены заочно, на основе документов, поступающих в центральный банк, другие же требуют надзорной проверки на месте для выяснения полной картины; таким образом, оценка состояния банка при помощи данной системы может быть текущим процессом, хотя лучше всего ее проводить в конце надзорной проверки.

Банковские супервизоры рассматривают капитал как главный источник защиты вкладчиков. Банк с хорошим капиталом может пережить серьезные убытки, не допустив, чтобы вкладчики потеряли свои деньги.

Важный компонент рейтинговой системы CAMEL - это менеджмент. Однако, его оценивают в последнюю очередь, по итогам всего остального.

Безусловно, менеджмент оценивается субъективно и поэтому относительные показатели не могут быть использованы, как это делается с другими компонентами системы CAMEL. Оценка менеджмента начинается с оценки и "совершенства" банка. Банки с хорошим менеджментом должны иметь достаточный капитал, хорошее качество активов, достаточную прибыль и удовлетворительную ликвидность. Поэтому, супервизоры, использующие систему CAMEL, не оценивают менеджмент до тех пор, пока не получат данные по остальным показателям.

Одинаково важно оценивать менеджмент на основе стратегии службы рационализации управления и управляющих органов, взятых вместе. Стратегия создает специфические рамки для ключевых характеристик банковской деятельности, таких как предоставление займов, инвалюта и ликвидность, определяющих действия менеджеров. Служба рационализации управления и управляющие органы позволяют обеспечить реализацию проводимой политики и придерживаться нужной стратегии.

Менеджмент также должен оцениваться в зависимости от выполнения банком законов и регулятивных правил, включая своевременное и аккуратное предоставление отчетов в ЦБ.

В заключение супервизоры анализируют низшие слои управления на предмет выявления потенциальных высших менеджеров банка. Четвертая часть системы CAMEL -это оценка доходности. Последний показатель системы CAMEL - это оценка ликвидности. Важно запомнить, что банк, хорошо следящий за своей ликвидностью, должен быть способен выполнить свои обязательства без потерь. После оценки всех компонентов, возможно оценить общий рейтинг банка, называемый сводным рейтингом (COMPOSITE RATING)

Каждый показатель получает номер от "1" (хороший) до "5" (неудовлетворительно) Пять показателей складываются и делятся на 5 для получения сводной оценки.

Сводная оценка дает банковскому супервизору ясное представление о том, является ли банк в целом "хорошим", "удовлетворительным", "достаточным", "критическим" или "неудовлетворительным".

Самым важным является то, что сводная оценка является важным показателем степени необходимого вмешательства, которое должно быть предпринято по отношению к банку со стороны контролирующих органов.

Рейтинговая система CAMEL представляет собой стандартизированный метод оценки банков, но ее эффективность зависит от умения и объективности супервизоров, осуществляющих проверку и оценку банков на регулярной основе.

Рейтинговая система CAMEL

1 = Strong (Сильный)

2 = Satiafactory (Удовлетворительный)

3 = Fair (Посредственный)

4 = Marginal (Критический)

5 = Unsatisfactory (Неудовлетворительный)

Сводный рейтинг = 1 (1-1,4)

- Полностью здоров во всех отношениях.

- Полученные данные не имеют существенного значения. Можно не менять систему управления;

- Устойчив по отношению к внешним экономическим и финансовым потрясениям.

- Нет необходимости во вмешательстве органов надзора.

Сводный рейтинг = 2 (1.5- 2.4)

- Практически полностью здоров.

- Полученные критические данные не имеют существенного значения. Можно не изменять стиль управления.

- Стабилен и может успешно преодолевать колебания в деловом мире.

- Вмешательство органов банковского надзора ограничено и осуществляется лишь в том объеме, который необходим для исправления выявленных недостатков.

Сводный рейтинг = 3 (2,5 - 3,4)

- Наличие финансовых, операционных или технических слабостей, варьирующих от допустимых уровней до неудовлетворительных.

- Уязвим при неблагоприятных изменениях экономической ситуации.

- Может легко разориться, если принимаемые меры по преодолению слабостей оказываются неэффективными.

- Дополнительное вмешательство органов банковского надзора с целью устранения недостатков.

Сводный рейтинг = 4 (3,5 - 4,4)

- Серьезные финансовые проблемы.

- Сохранение нездоровой ситуации при отсутствии должного внимания к финансовым проблемам.

- Без проведения корректирующих мер сложившаяся ситуация может привести к подрыву жизнеспособности в будущем.

- Большая вероятность разорения

- Необходимы тщательный надзор и контроль, а также конкретный план преодоления выявленных недостатков.

Сводный рейтинг 5 (4,5 • 5)

- Огромная вероятность разорения в ближайшее время.

- Выявленные недостатки настолько опасны, что требуется срочная поддержка со стороны акционеров или из других финансовых источников.

-Без проведения корректирующих мероприятий вероятнее всего будет ликвидирован, объединен с другими или приобретен.

На сегодняшний день в крупнейших банка РФ система оценки кредитоспособности и финансовой устойчивости КБ строиться по следующим направлениям:

1. Оперативное отслеживание всех явлений и тенденций в экономике и банковском деле на макроэкономическом уровне.

2. Оперативное отслеживание всех явлений и тенденций в работе конкретного банка, то есть изучение его клиентской базы, тенденций изменения клиентской базы, выявление всех санкций и судебных разбирательств в отношении банка, отслеживание неплатежей и случаев нарушения законодательства банком, связи с мафиозными структурами, получение прочей конфиденциальной информации.

3. Анализ банковской отчетности и динамики изменения показателей различной степени сложности.

- нормативы ЦБ к балансу

- расшифровки некоторых счетов баланса банка

- прочая информация, необходимая для расчетов. К каждому заседанию кредитного комитета отбирают банки, на которые необходимо установить или пересмотреть лимит. На основании методики, разработанной на базе модели CAMEL производиться расчет рейтинга банка, лимита на него. Данная информация выноситься на рассмотрение Кредитного комитета, который утверждает размер лимита. После этого, по выписке с кредитного комитета, в базу вводиться информация о сумме лимита на банк, дате ее пересмотра, и т.д.

ЗАКЛЮЧЕНИЕКризисные процессы в сегодняшней российской экономики существенно осложняют положение в банковском секторе России. Возможности получения надежной прибыли относительно сокращаются. Финансовые затруднения банковских партнеров и клиентов, кризис неплатежей осложняют положение банков, а наименее устойчивых из них приводят к банкротству. Аферы со средствами населения подрывают доверие к финансовым институтам. Прогнозы роста нестабильности, слабая предсказуемость государственной экономической политики повышают риск не только производственных инвестиций, но и любых долгосрочных процессов.

Крупнейшие банки накапливают определенный потенциал для финансирования проектов в приоритетных отраслях, создания стратегических финансово-промышленных альянсов как "локомотивов" российской экономики. Повысился интерес крупных банков к вложениям в экономически необходимые, либо оригинальные и конкурентоспособные на мировом уровне производства.

Важнейшими направлениями развития банковского сектора стали расширение сети филиалов по всей стране, установление связей с банковскими учреждениями ближнего зарубежья, стремление выйти на финансовые рынки Запада. Нарастает динамизм изменений в банковской сфере, что связано с нестабильностью конъюнктуры кредитного рынка, усилением межбанковской конкуренции, расслоением среди банковских учреждений.

Банковское дело затрагивает в конечном счете ожидания, чувства и планы конкретных людей. Банки, стремящиеся выжить в современной конкуренции должны стремиться к тому, чтобы чаяния его клиентов становились реальностью. Реальное же возникает и живет на какой-то основе - духовной, нравственной, материальной. Надежность банка - главная из составляющих той основы, на которой сохраняются и приумножаются средства Акционеров и Клиентов.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ1. КУРС ЭКОНОМИЧЕСКОЙ ТЕОРИИ – под ред. проф. Чепурина М.Н., проф. Киселевой Е.А., г. Киров, изд. «АСА», 1998 г.

2. ФИНАНСЫ. ДЕНЕЖНОЕ ОБРАЩЕНИЕ. КРЕДИТ: Учебник для вузов. Под ред. проф. Л.А. Дробозиной, г. Москва, изд. «ЮНИТИ», 1999 г.

3. ОСНОВЫ РЫНОЧНОЙ ЭКОНОМИКИ: Учебное пособие для вузов. – Рузавин Г.И., Москва, изд. «ЮНИТИ», 1996 г.

4. БАНКОВСКОЕ ДЕЛО: Учебник. – 2-е изд. стереотип./Под ред. проф. В.И. Колесникова, проф. Л.П. Кроливецкой. – Москва: Финансы и статистика, 1996 г.

5. БАНКОВСКОЕ ДЕЛО: Учебник. – 4-е изд. перераб. и доп../Под ред. проф. В.И. Колесникова, проф. Л.П. Кроливецкой. – Москва: Финансы и статистика, 2000 г.

6. ЭКОНОМИКА: Учебник/ под ред. доц. А.С. Булатова. – Москва.: Изд. БЕК, 1994 г.

7. ЭКОНОМИЧЕСКАЯ ТЕОРИЯ: Учебник для вузов. – Москва: Издательская группа НОРМА – ИНФРА . М, 1998 г.

8. УСТОЙЧИВОСТЬ КОММЕРЧЕСКИХ БАНКОВ: Белых Л. П.: Москва, 1995 г.

9. Проблемы деятельности коммерческих банков на современном этапе развития экономики// Егоров А.Е. Деньги и кредит 1995.-№6.-с.4.

10. Закон РФ «О банках и банковской деятельности» от 3 февраля 1996г.

11. УКАЗ ПРЕЗИДЕНТА РФ от 28 марта 1993 г. «О защите сбережений граждан Российской федерации»

12. Закон РСФСР от 02.12.90 г. "О банках и банковской деятельности в РСФСР".-М.,1990.

[1] См. главу «Как создаются «банковские деньги»?»

[2] В дальнейшем именуется ЦБР или ЦБ РФ

[3] Источник: Statistical Abstract of the United States 1995. p. 518.

[4] См.: Международное частное право. Сборник нормативных документов. – М., 1994.

[5] В дальнейшем коэффициент риска указывается в скобках.

Похожие работы

... государства. (4, стр. 281-282) В своей работе я попробую показать сущность банка с разных общественных позиций, типы банков, их основные операции и роль в экономике. Коммерческие банки. Их основные операции и роль в экономике Функционирование современного рынка опирается на действие четко организованной банковской системы. Существует даже полушутливое изречение: с самого начала мира было три ...

... рынка, данный рынок имеет два уровня. На первом уровне его резидентами выступают кредитные учреждения и их клиенты, а в его основе лежат учетные, комиссионные, ломбардные и прочие операции коммерческих банков, других кредитных институтов или частных дисконтеров с векселями. На втором уровне субъектами являются только кредитные учреждения: с одной стороны - Центральный банк, с другой - учреждения ...

... необходимо рассматривать по данным месячных балансов, а сравнение за два и более лет- по данным годовых балансов с заключительными оборотами. 1.2.Современные подходы к анализу деятельности коммерческого банка. В связи с возрастающей ролью банковской системы региона в обслуживании экономических субъектов, расширением внешнеэкономических и межрегиональных связей, продолжающимся процессом ...

... насчитывалось 1889 таких банков-корреспондентов. В результате ликвидации СССР и реорганизации кредитной системы кредитно-расчетное обслуживание внешнеэкономической деятельности юридических и физических лиц на территории Российской Федерации стали осуществлять коммерческие банки. Передача этих операций от банка-монополиста, каким являлся Внешэкономбанк СССР, коммерческим банкам позволила ...

0 комментариев