Навигация

3. Прочие пассивы

Часть пассивов кредитной организации представляет собой необходимые резервы под рисковые активные операции, начисленный износ и т.п. Расходы по их созданию относятся на операционные и разные расходы и поэтому они не могут быть использованы для проведения доходных активных операции. Их наличие в балансе обязательно, так как созданием этих фондов кредитная организация страхует себя в будущем от возможных финансовых потерь. К бездоходным пассивам относятся также расчеты между филиалами одной кредитной организации. Они представляют собой простой перелив денежных средств внутри одной кредитной организации и не приносят ей реального дохода, даже если перераспределяются на платной основе. Окончательная оценка пассивной части баланса дается с учетом фактически сложившихся значений нормативов максимального риска на одного кредитора и максимального размера частных вкладов (Таблица 2.1).

Таблица 2.1

Удовлетворительные значения пассива для кредитной организации

| Параметры пассива | Удовлетворительные значение |

| Собственные средства | Не менее 10-15% |

| Средства на счетах | Не ниже 7-10% |

| Срочные депозиты | Не выше 50% |

| Прочие пассивы | Не выше 10-15% |

4. Активы, приносящие доход.

Их анализ начинается с определения доли в активе банка. Рассчитывается также удельный вес наиболее крупных доходных активов. При анализе необходимо учитывать следующее:

Ø Ссудные операции. Анализируется объем выданных ссуд, соотношение срочных и просроченных ссуд, качество кредитного портфеля и достаточность созданного резерва на возможные потери по ссудам. Эта информация берется из форм 115 – 121 общей финансовой отчетности. Информацию о степени обеспеченности выданных банком ссуд можно получить из сопоставления данных ВБС 913 с объемами кредитных вложений.

Сокрытие просроченной задолженности можно выявить при помощи анализа формы 117 финансовой отчетности и состыковки расшифровок символа 8989 на ряд дат. Если сроки гашения прошли и в форме 117 нет сведений о пролонгации, значит, идет сокрытие просроченной задолженности. Следует особенно тщательно проверять достоверность этой формы.

Дополнительно к этому необходимо проверить реестры крупных кредитных рисков и кредитные истории наиболее крупных заемщиков. В случае если истории не созданы, необходимо получить максимально возможный объем доступной информации с привлечением материалов прессы, данных органов статистики и налоговой службы, сведений об экономической конъюнктуре и т.п. Постоянное наблюдение за наиболее крупными заемщиками позволит своевременно выявлять в кредитной организации факты завышения качества кредитного портфеля.

Ø Операции с ценными бумагами. Для их анализа, кроме данных о наличии резерва, необходимо также использовать сведения о фондовом портфеле, которые каждая кредитная организация обязана предоставлять ежемесячно вместе с текущей отчетностью.

Ø Прочее размещение средств. При анализе этого вида активов следует иметь в виду, что под прочим размещением средств понимается такое размещение средств, которое не может быть отнесено, например, к кредитному договору. Вложения кредитной организации в совместную деятельность должны быть отнесены именно к этому виду активов.

Оценка доходных активов характеризуется следующими коэффициентами:

коэффициент работоспособности активов (отношение доходных активов к их общей сумме);

коэффициент качества ссуд (отношение просроченных ссуд к их общей сумме);

коэффициент защищенности от риска (отношение созданных банком резервов под рисковые операции к сумме вложений банка в эти операции). Рассчитывается отдельно по ссудным, фондовым и иным операциям.

q Не приносящие доход активы.

Анализируется доля каждого из этих видов активов в общей сумме активов кредитной организации (касса, корсчет, фонд обязательных резервов, имущество и т.п.) и степень их необходимости для кредитной организации с точки зрения поддержания ликвидности.

Тщательно анализируются межбанковские операции. Для анализа используются данные формы 501 “Справка об открытых корсчетах и остатках средств на них”. Обращается внимание на сумму средств кредитной организации, размещенных в банках-корреспондентах, изучается деловая репутация этих банков с точки зрения их возможности сохранить средства анализируемой кредитной организации, а также экономическая целесообразность или иные причины установления корреспондентских отношений. В практике работы кредитных организаций выявлены случаи, когда средства банков хранятся на корсчетах тех кредитных организаций, которые уже прекратили деятельность.

Вложения кредитной организации в собственное имущество не должны превышать 10% от всей стоимости ее активов. В противном случае следует говорить о нерациональном использовании кредитной организацией собственных и привлеченных средств.

Анализируются сумма и длительность нахождения на балансе просроченных процентов. Эти сведения увязываются с данными о кредитном портфеле. Наличие просроченных процентов дает основания для понижения категории ссуды, поэтому состав балансового счета 458 надо рассматривать ежемесячно.

q Иммобилизованные активы.

Представляют собой отвлечение средств кредитной организации, возврат которых практически невозможен. Поэтому их нахождение в балансе должно быть обоснованным (счета по учету расходов и использования прибыли, например), а сумма минимальной.

Окончательная оценка активной части баланса производится с учетом фактически сложившихся значений нормативов ликвидности, кредитного риска, использования собственных средств для приобретения долей (акций) других юридических лиц (Таблица 2.2).

Таблица 2.2

Удовлетворительные параметры актива баланса

| Параметры актива | Удовлетворительные значения |

| Высокорискованные вложения | Не выше 75% |

| Ликвидные активы | Не ниже 20% |

| Удельный вес просроченных ссуд и векселей | Не выше 4% |

| Капитальные вложения | Не выше 10% |

Для анализа этого показателя используются данные о состоянии корсчета. Используются также данные отчета о картотеке неоплаченных документов клиентов в связи с отсутствием средств на корсчетах, сведения о нормативах ликвидности, форма 125 финансовой отчетности. В ней дается распределение активов и пассивов по срокам. Когда риски привлечения и размещения не совпадают (имеет место превышение пассивов над активами), то возникает угроза потери ликвидности. При анализе этой формы особое внимание следует уделять правильности распределения активов и пассивов по срокам.

Должно обращать на себя внимание частое (более трех раз в течение месяца) обращение кредитной организации в Банк России за ломбардным кредитом, так как это свидетельствует о проблемах с ликвидностью. Необходимо иметь в виду, что покупка межбанковских кредитов с оставлением кредита на счете в банке-продавце служит именно для улучшения нормативов ликвидности на бумаге, а не для поддержки ее платежеспособности на самом деле.

Формы 501 “о межбанковских кредитах” и 603 “об открытых корсчетах” необходимо анализировать ежемесячно. Прежде всего, по материалам прессы выявлять банки-корреспонденты с ухудшающимся финансовым положением. Кроме того, объем фактически проданных кредитов следует сравнивать с расходом по корсчету. Если объем проданных кредитов превышает расход по корсчету (с учетом корректировки на иные расходы), значит, идет переоформление межбанковского кредита и надо следить за этими операциями. Часто на балансовом счете 30221 кредитные организации прячут свои средства в банках-корреспондентах, которые застряли по тем или иным причинам. Состав этого счета надо проверять постоянно.

2.1.4. Анализ состояния нормативовВ ходе этого анализа, прежде всего, проверяется качество составления расшифровки для расчета экономических нормативов. Достоверность символа 8972 проверяется следующим образом: все вложения минус ВБС 91401 (в части государственных бумаг). Часто банки показывают наличие ценных бумаг, обремененных обязательствами на ВБС 98070, но не показывают на ВБС 91401. Или показывают сумму обремененных бумаг в размере задолженности по кредиту, чем улучшают значение норматива. Это неверно, так как стоимость залога обычно в 1,2-1,5 раза превышает сумму ссуды.

Рекомендуется брать расшифровку символа 8989 с указанием наименования и суммы каждого заемщика и дебитора, от которых кредитная организация ожидает поступления средств в ближайшие 30 дней. Эти сведения сопоставляются на ряд отчетных дат, что позволяет выявить суммы, неоднократно включаемые кредитной организацией в этот символ с целью улучшения значения нормативов текущей и общей ликвидности.

Аналогично проверяется символ 8991. Сопоставляются сумма ожидаемых к исполнению обязательств (особенно по счету 423) с фактически исполненными (дебет БС 423). Если ожидаемые меньше, значит, кредитная организация сознательно их занизила для улучшения нормативов ликвидности.

Необходимо проконтролировать заполнение символа 8999. Распространенной ошибкой является не включение в него обязательств банка по выданным физическим лицам векселям. При наличии существенных объемов выдачи векселей необходимо выяснить первого приобретателя векселя.

Норматив Н7 рассчитывается только в отношении заемщиков (группы связанных заемщиков), не являющихся акционерами и инсайдерами банка. Показатель SKpkp должен соответствовать итогу по графе 2 сводной справки по расчету Н6.

Для банков, имеющих отрицательный размер капитала, его условное значение принимается в размере 2% от активов, взвешенных с учетом риска (это соответствует минимально допустимому значению норматива HI). Исходя из этой суммы, исчисляются ссудные и депозитные риски, которые указывается в справках к указанным выше нормативам. Кроме названий клиентов в этих справках кредитная организация должна указывать и номера балансовых счетов, на которых отражены соответствующие риски (ссудных, расчетных или депозитных).

В символах 9011, 9012, 9013 указывается совокупная сумма требований (обязательств) кредитной организации к одному наиболее крупному заемщику (кредитору, акционеру) из сводной справки.

По каждому нормативу, значение которого нарушено, необходимо анализировать изменение каждой суммы. Для контроля над состоянием нормативов и прогноза их нарушений рекомендуется вести в динамике по каждому банку таблицу основных показателей, формирующих нормативы.

Кроме того, к ликвидным и высоколиквидным активам не следует относить активы, формально подпадающие под эти признаки, но фактически не являющиеся таковыми. Так, например, средства банка на корсчете в банке, находящемся в критическом финансовом положении или с отозванной лицензией - это уже неликвидный актив и его не следует учитывать при расчете нормативов ликвидности.

2.1.5. Анализ состояния экономических коэффициентовПри решении вопросов межбанковского кредитования и установления корреспондентских отношений представляется необходимым определить общее состояние ликвидности и прибыльности (доходности), установить специализацию и значимость видов деятельности банков. Главная цель анализа при этом - выявить квалифицированность использования имеющихся в его распоряжении пассивов путем определения степени сбалансированности между его прибыльностью и ликвидностью и некоторых других сторон финансового состояния банка. В ходе анализа выясняется оптимальное соотношение прибыльности и ликвидности банка, а также то, соблюдает ли он в своих активных и пассивных операциях необходимую диверсификацию и рационально ли организует управление портфелем.

Такой подход основан на том, что в процессе управления ликвидностью необходимо соблюдать определенные соотношения в активах и пассивах, закрепление отдельных статей пассивов за определенными статьями активов Метод группировки позволяет путем систематизации данных баланса разобраться и сущности анализируемых явлений и процессов. Критерии, степень детализации, а также прочие особенности группировок статей актива и пассива баланса определяются целями проводимой аналитической работы.

Для формирования объективного представления о финансово-экономическом состоянии банка используются два блока анализа. Первый блок образован показателями качества активов и пассивов, их ликвидности. Второй блок включает дополнительные или детализирующие показатели эффективности, причины изменения основных показателей и детализацию факторов эффективности деятельности.

Группа показателей качества активов позволяет оценивать их по отношению к ресурсной базе банка. В показателях структуры пассивов отражены параметры, характеризующие, устойчивость банка, структуру обязательств, степень минимизации риска ликвидности или издержек, уровень достаточности капитала. Раздел оценки ликвидности банка отражает степень обеспечения наиболее устойчивых по срокам обязательств ликвидными средствами банка.

Весь указанный арсенал аналитических средств позволяет моментально оценить значимость практически каждого из основных компонентов деятельности банка и выяснить, какие параметры банковской деятельности в наибольшей степени повлияли на его прибыльность. Для более тщательного анализа используются дополнительные показатели эффективности финансовой деятельности банка и проводится детализация факторов, влияющих на эффективность этой деятельности.

Анализ финансовой деятельности банка на основе измененного и обновленного балансового управления служит для мониторинга за соблюдением и регулированием портфельных ограничений, выбранных самим банком на конкретный плановый период.

Таблица 2.3

Показатели качества активов| Показатель | Значение | Описание | |

| КК1 | Доходные активы к активам | Оптимальное значение – 75-85% | характеризует удельный вес доходообразующих активов в составе активов (рассм. во взаимосвязи со следующим показателем) |

| КК2 | Доходные активы к платным пассивам | Оптимальное значение – Больше 100% | Характеризует отношение доходных активов к платным ресурсам |

| КК3 | Ссуды к обязательствам | Оптимальное значение: более 70% - агрессивная; менее 60% - осторожная политика | характеризует кредитную политику банка, при агрессивной политике верхний предел - 78%, далее – неоправданно опасная деятельность, при осторожной кредитной политике нижний предел – 53%, ниже – возможность убытков |

| КК4 | Ссуды к капиталу | Оптимальное значение – менее 80% | Характеризует рискованность ссудной политики: значение свыше 80% свидетельствует о недостаточности капитала или об агрессивной кредитной политике банка. |

| КК5 | Просроченные ссуды к ссудам | Оптимальное значение – менее 4% | Показывает удельный вес просроченных ссуд в ссудном портфеле банка |

| КК6 | Резервы на ссуды | Оптимальное значение – менее 4% | Характеризует резервы на покрытие убытков по ссудам (должен быть не меньше предыдущего показателя). |

На основе агрегированного баланса банка рассчитываются необходимые коэффициенты.

Группа показателей качества активов (Коэффициенты К1-К6) оценивается по отношению к ресурсной базе банка. Доходные активы наиболее важно оценивать по отношению к платным активам. (Таблица 2.3).

Раздел ликвидности банка (Коэффициенты Л7-Л10) отражает степень обеспечения наиболее неустойчивых по срокам обязательств ликвидности средствами банка (Таблица 2.4).

Таблица 2.4

Показатели ликвидности банка

| Показатель | Значение | Описание | |

| ЛЛ7 | Кассовые активы к онкольным обязательствам | Оптимальное значение – 20-50% | показывает степень покрытия наиболее неустойчивых обязательств ликвидными средствами; |

| ЛЛ8 | Резервы на ссуды | Оптимальное значение – 0,5-30% | характеризует степень покрытия ликвидными средствами депозитов и вкладов, используется совместно с предыдущим коэффициентом для сглаживания возможных искажений структуры депозитов и вкладов |

| ЛЛ9 | Портфель ценных бумаг к обязательствам | Оптимальное значение – 15-40% | показывает потенциальный запас ликвидности при использовании вторичных ликвидных ресурсов |

| ЛЛ10 | Капитал к активам | Оптимальное значение – 8-15% | характеризует степень финансовой устойчивости банка |

В показателях структуры пассивов отражены параметры, характеризующие устойчивость коммерческого банка, структуру обязательств, степень минимизации риска ликвидности или издержек (Таблица 2.5).

Существует возможность достаточно быстро оценить значение практически каждого из основных компонентов деятельности банка и выяснить, какие параметры деятельности в наибольшей степени повлияли на его прибыльность. Показатели рентабельности – Коэффициенты Р23-Р27 (Таблица 2.6).

Причины изменения основных показателей эффективности можно определить с помощью финансовых коэффициентов Ф28 и Ф29 (Таблица 2.7)

Таблица 2.5

Показатели устойчивости банка| Показатель | Значение | Описание | |

| П17 | Онкольные и сроч-ные обязательства к активам | Оптимальное значение – 50-705% | показывает уровень срочности и надежности |

| П18 | Займы к активам | Оптимальное значение – 20-30% | показывает уровень срочности и надежности |

| П19 | Онкольные обязатель-ства ко всем обязатель-ствам | Оптимальное значение – 20-40% | характеризует степень минимизации риска устойчивости или затрат |

| П20 | Срочные вклады Ко всем обязательствам | Оптимальное значение – 10-30% | характеризует степень минимизации риска устойчивости или затрат |

| П21 | Прочие обязательства ко всем обязательствам | Оптимальное значение – стремится к минимуму | показывает степень пассивной устойчивости и качество управления прочими обязательствами (штрафы, пени, неустойки) |

| П22 | Собственные средства к собственному капиталу | Оптимальное значение – 10-30% | Показывает уровень достаточности собственных средств |

Таблица 2.6

Показатели прибыльности банка

| Показатель | Значение | Описание | |

| РР23 | Прибыль к собствен-ным средствам | Критическое значение – 10-20% | характеризует эффективность использования собственных средств |

| РР24 | Мультипликатор капитала | Оптимальное значение – 8-16 раз | показывает объем активов, который удается получить с каждого рубля собственного капитала |

| РР25 | Прибыль к уставному фонду | Среднее по отрасли | характеризует эффективность использования собственных средств |

| РР26 | Прибыль к доходным активам | Среднее по отрасли | характеризует отдачу от использования доходных активов |

| РР27 | Прибыль к активам | Среднее по отрасли | характеризует эффективность работы активов |

Таблица 2.7

Показатели эффективности работы банка

| Показатель | Значение | Описание | |

| ФФ28 | Доходные активы к капиталу | Оптимальное значение – 8-18% | показывает размер доходных активов, которые удается получить с каждого рубля капитала |

| ФФ29 | Недоходные активы к капиталу | Оптимальное значение – 0,5-2,0 раза | показывает приоритет использования капитала |

Похожие работы

... регулируются рядом нормативных актов: 1. ФЗ «О Центральном Банке Российской Федерации (Банке России)» от10.07.2002 г. № 86-ФЗ (с изм. от 23.12.2004 г.) 2. ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 25.02.99 г. № 40-ФЗ (с изм. от 20.08.2004 г.) 3. Рядом подзаконных нормативных актов ЦБ РФ, например, Инструкцией ЦБ от 12.07.1999 г. №84-И «О порядке осуществления мер по ...

... Банка России или его заместитель. Приказ Банка России о назначении временной администрации доводится до территориальных учреждений Банка России и кредитных организаций в порядке, установленном нормативными актами Банка России, и публикуется Банком России в «Вестнике Банка России» в течение 10 дней с момента его принятия. Порядок назначения, организации, осуществления и прекращения деятельности ...

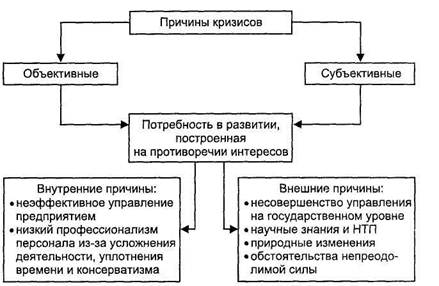

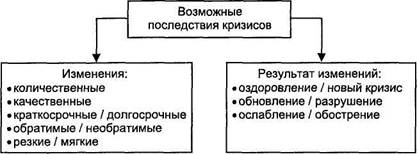

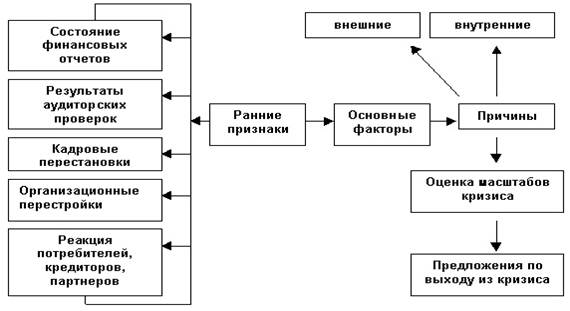

... управления должна учитывать конкретные обстоятельства, являться результатом искусства управления и важнейшим фактором, обеспечивающим его успех. 1.2 Политика антикризисного управления организацией при угрозе банкротства Условия и порядок признания предприятия банкротом основываются на определенных законодательных процедурах. Так, решение о признании предприятия банкротом может вынести ...

... имеющей стратегический характер, позволяющей устранить временные затруднения, опираясь на собственные ресурсы. В представленной работе мероприятия по антикризисному управлению были разработаны на примере ОАО "Калужский завод автомобильного электрооборудования" (КЗАЭ), который специализируется на конструировании и производстве электрооборудования и приборов для автомобильной техники и тракторов, а ...

0 комментариев