Навигация

Основные угрозы в финансовой сфере России в 2001 г

3. Основные угрозы в финансовой сфере России в 2001 г.

Ключевым моментом, изменившим и ранее действовавшие тенденции в финансовой сфере России, и во многом определившим содержание текущих, стал финансовый кризис в августе 1998 г. Тот системный кризис включал в себя все основные компоненты - ускорение инфляции, внешнеплатежный, банковский, валютный кризисы, а также полный развал финансовых рынков. Впоследствии указанные кризисы были преодолены как посредством усиления регулирующих функций монетарных властей, так и за счет улучшения внешней конъюнктуры.

Так, внешнеплатежный кризис был урегулирован, в значительной степени, за счет интенсивного переговорного процесса правительства с кредиторами РФ. Тем не менее, вопросы частной банковской задолженности, репатриации прибыли с возрожденного рынка внутреннего долга, а также проблемы срочного рынка (рынка производных инструментов) долгое время не имели решения, а некоторые не решены и ныне.

Развитие российской банковской системы в посткризисный период происходило по наихудшему из возможных сценариев - самостоятельный выход банков из кризиса. Теоретически помимо данного сценария были возможны и варианты активного участия государства в банковской реформе, а также и интенсивного привлечения иностранных финансовых институтов - и на рынок банковских услуг, и к инвестиционной деятельности. Однако государственные органы так и не представили план реформирования национальной банковской системы, равно как и отсутствовали необходимые средства на данную реформу. Зарубежные банковские институты не проявили особого интереса к работе на российском рынке, но и государственные органы также не создали привлекательных для подобной активности условий. В результате самостоятельное восстановление банковской системы происходит в условиях тотального недоверия населения и предприятий к отечественной банковской системе, существенных накопленных убытков, крайней неустойчивости на финансовых рынках, что удерживает риски в банковской сфере на высоком уровне, сохраняя вероятность повторения кризиса.

Валютный кризис был преодолен усилением административного валютного регулирования (введением обязательной продажи 75% валютной выручки, различных видов контроля за покупкой импортерами иностранной валюты и проч.), а также крайне благоприятной внешней конъюнктурой, обусловившей приток в страну иностранной валюты.

Кризис на финансовых рынках фактически так и не преодолен. Рынок облигаций характеризуется отсутствием долгосрочных инструментов, низкими оборотами, неадекватными процентными ставками (слишком низкими либо высокими). Рынок федеральных и муниципальных облигаций до сих пор находится под воздействием серии дефолтов 1998 г., что означает низкое доверие инвесторов к данным финансовым инструментам, а вследствие этого - низкий уровень ликвидности соответствующих сегментов.

В качестве основных угроз финансовой стабильности в 2001 г. мы выделяем именно приведенный выше перечень кризисных проявлений. Данный набор, в связи с оценкой вероятности реализации всех входящих в него составляющих, их причин и возможной глубины, рассматривается в качестве факторов риска.

Ускорение инфляции.

Подобная вероятность исходит из следующих позиций:

- высокие доходы предприятий-экспортеров (действие инфляции спроса);

- рост цен на продукцию естественных монополий (влияние инфляции издержек);

- низкая норма сбережений домашних хозяйств и предприятий;

- нестабильная динамика обменного курса рубля;

- высокие инфляционные и девальвационные ожидания.

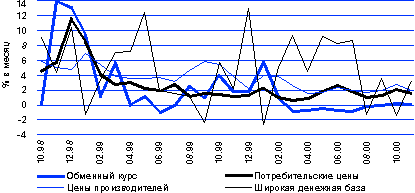

Согласно официальным оценкам, уровень инфляции в текущем году должен составить 19-21% (при планировавшемся уровне в 18%), в следующем году - 12%. Столь умеренный рост цен в 2000 г. был обусловлен относительно низкими темпами увеличения реальных доходов населения, по сравнению с темпами роста производства и денежного предложения, и ограниченным повышением уровня реального потребления. Фактически перечисленные факторы определяли ограничение конечного спроса со стороны домашних хозяйств и, следовательно, выступали в качестве ограничителей роста потребительских цен. Напротив, в качестве основных факторов, формирующих инфляционный потенциал, выступали повышение доходов предприятий-экспортеров и увеличение цен на продукцию естественных монополий. Рост цен предприятий значительно опережал рост потребительских цен. Компенсировали же формирующийся инфляционный потенциал такие факторы, как усиление производственной и инвестиционной активности, ограниченный конечный спрос (в том числе со стороны государства и домашних хозяйств), стабильность обменного курса рубля. Однако действие перечисленных факторов представляется нестабильным и ограниченным во времени.

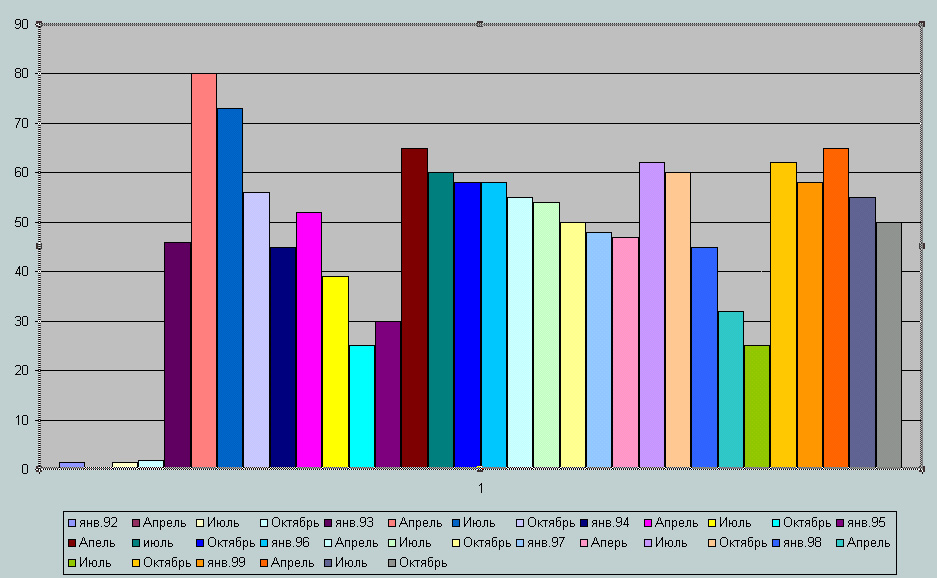

Т

емпы

роста цен

производителей,

потребительских

цен,

обменного

курсу рубля

и широкой денежной

базы

Источник:

Госкомстат

РФ, ЦБР, расчеты

АЛ "Веди"

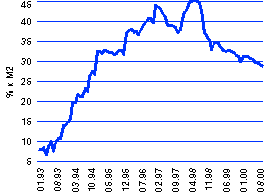

Кроме того, на формирующийся инфляционный потенциал указывает и структура денежной массы. Рост денежного предложения происходит за счет наличных денег и остатков средств на расчетных счетах предприятий. Депозиты же домашних хозяйств и предприятий увеличиваются крайне незначительно. Так, объем депозитов населения составил лишь 29% от М2 (совокупного денежного предложения) - это наиболее низкий показатель за последние шесть лет.

Д

оля депозитов населения в общем денежном предложении

Источник:

ЦБР, расчеты

АЛ "Веди"

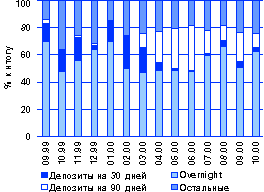

В качестве отдельного влияющего фактора, способного ускорить рост цен, выступают инфляционные ожидания. Анализ его воздействия зачастую носит академический характер, однако, при прочих равных условиях, он способен существенно ускорить рост цен. Воздействие изменений инфляционных ожиданий особенно сильно сказывается на состоянии национальных финансов в посткризисные и переходные периоды (в том числе и после финансового кризиса августа 1998 г.). О высоком уровне инфляционных ожиданий сегодня свидетельствует подавляющая доля краткосрочных банковских депозитов и вкладов до востребования, размещаемых как населением, так и предприятиями. Далее, средний срок кредитов, предоставляемых предприятиям, составлял в августе 2000 г. 5.2 месяца (по данным опросов, проводимых "Российским экономическим барометром"). Отечественные банки также предпочитают сохранять высокую ликвидность - остаток средств на их корреспондентских счетах в ЦБР сохраняется на высоком уровне (92.1 млрд. руб., или 3.25 млрд. долл., на 1 октября 2000 г.), а среди депозитов коммерческих банков в ЦБР преобладают депозиты на один день, доля которых составляет 50-70% от общего объема данного показателя.

С

труктура депозитов коммерческих банков в ЦБР

Источник:

ЦБР, расчеты

АЛ "Веди"

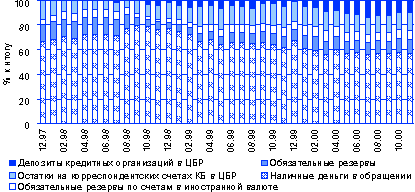

труктура широкой денежной базы

Источник:

ЦБР, расчеты

АЛ "Веди"

Внешнеплатежный кризис.

Внешнеплатежный кризис, произошедший в августе 1998 г., был вызван следующими причинами:

- бюджетным кризисом, связанным с отсутствием средств для обслуживания внешнего долга в полном объеме;

- частной задолженностью, основными компонентами которой стали синдицированные внешние кредиты российским банкам;

- кризисом на рынке производных инструментов, обусловленным отказом российских денежных властей поддерживать режим "валютного коридора" и, связанной с этим, невозможностью российских финансовых институтов проводить расчеты по форвардным контрактам на поставку иностранной валюты зарубежным контрагентам.

Следствиями данного вида финансового кризиса явились отказ от обслуживания внешнего долга (как частного, так и общественного), а также закрытие секции срочного рынка ММВБ одновременно с полным неисполнением обязательств по срочным контрактам.

Важнейшими последствиями данного кризиса были пересмотр основных параметров внешней задолженности России, закрытие кредитных линий правительству и отказ предоставлять синдицированные и прочие кредиты российским коммерческим банкам. Кризис на рынке форвардных контрактов до сих пор полностью не урегулирован, однако торги по производным финансовым инструментам возобновились в конце ноября 2000 г.

Возникновение проблем с частной внешней задолженностью в 2001 г. маловероятно, что естественным образом объясняется крайне низким уровнем частного внешнего долга. Российские коммерческие банки не могут рассчитывать на получение внешних кредитов. В случае восстановления рынка срочных контрактов ,форвардных, фьючерсных и проч., на них правомерно ожидать достаточно низких оборотов и преобладающего российского состава участников торгов.

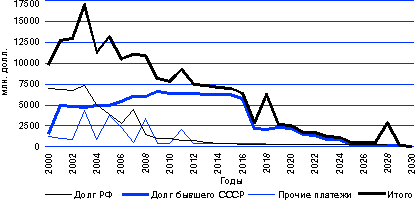

Вероятность проведения выплат по внешней задолженности РФ в следующем году представляется достаточно неопределенной. Согласно предварительному графику, из федерального бюджета в 2001 г. должны будут быть произведены выплаты, связанные с обслуживанием внешнего долга, в объеме 12.7 млрд. долл. (в том числе по российскому долгу - 6.79 млрд. долл., по долгу бывшего СССР - 4.97 млрд. долл.).

Перед российским правительством стоит достаточно непростой вопрос, касающийся выбора политики по обслуживанию внешнего долга в следующем году. С одной стороны, необходимость обслуживания внешнего долга очевидна - особенно с точки зрения сохранения имиджа РФ как заемщика, что непосредственно определяет присвоение России, отдельным российским регионам и предприятиям относительно высоких международных кредитных рейтингов. С другой стороны, как это ни парадоксально, проведение выплат по внешнему долгу создает дополнительные проблемы для России в ближайшем будущем. Например, осуществление выплат по задолженности Парижскому клубу кредиторов провоцирует усиление напряженности в отношениях с инвесторами, разместившими свои средства в ОВВЗ 3-5-го траншей. Более того, при условии проведения выплат Парижскому клубу в 2001 г. правительство России лишается возможности реструктуризации задолженности, связанной с купонными выплатами по ОВВЗ перечисленных траншей, равно как и еврооблигаций. Таким образом, правительство РФ будет вынуждено, как это и предполагалось ранее, производить выплаты по обслуживанию внешнего российского долга в полном объеме, но одновременно обслуживать и внешний долг бывшего СССР. Это означает, что соответствующие внешние платежи России составят в 2001 г. 12.7 млрд. долл., в 2002 г. - 12.95 млрд. долл., а в 2003 г. - 16.94 млрд. долл.

П

латежи по внешнему долгу РФ

Источник:

ЦБР, расчеты

АЛ "Веди"

Еще одной, и при этом весьма крупной, проблемой для российского правительства будет дополнительный сбор налогов в федеральный бюджет. Она заключается в том, что часть бюджетных расходов, связанная с выплатами по внешнему долгу, установлена в меньшем, нежели это необходимо, объеме. Напротив, доходы федерального бюджета ожидаются большими относительно того, как это зафиксировано в проекте бюджета. Например, в проекте федерального бюджета заложен уровень произведенного ВВП в 7750 млрд. руб., тогда как альтернативные оценки указывают на ожидаемый уровень ВВП на 3-5% выше. Соответственно, и уровень бюджетных доходов может значительно превысить ожидаемое в проекте бюджета значение. Дополнительные доходы в федеральный бюджет, согласно приведенному выше графику обслуживания внешнего долга, должны направляться именно на эти цели. Однако процесс утверждения проекта бюджета в российском парламенте, особенно в части определения направлений использования возможных дополнительных доходов, дает основания сомневаться в подобном распределении средств и увеличивает вероятность возникновения внешнеплатежного кризиса.

Валютный кризис.

Ситуацию в данной сфере будут определять следующие обстоятельства:

- рост валютных резервов РФ, сопровождаемый соответствующим увеличением денежного предложения, прежде всего его наиболее ликвидных компонентов, которые формируют циклический спрос на иностранную валюту;

- отсутствие финансовых инструментов для аккумулирования положительного торгового баланса России. Речь идет об индексированных рублевых федеральных облигациях и государственных внутренних облигациях, номинированных в иностранной валюте;

- сравнительно низкий уровень номинальных ,и отрицательных реальных, процентных ставок по рублевым финансовым инструментам в условиях стабильного и даже снижающегося обменного курса рубля. Это стимулирует рост банковских пассивов в иностранной валюте и активов в рублях, что усиливает риски в банковской системе и создает дополнительный дисбаланс спроса и предложения иностранной валюты на внутреннем рынке.

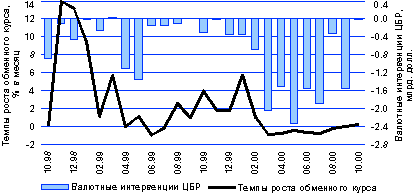

Согласно классическому определению, под валютным кризисом подразумевается существенный рост спроса на иностранную валюту, следствием которого выступают увеличение обменного курса национальной валюты, и рост валютных интервенций, рост процентных ставок. Данное определение характеризует и процесс протекания валютного кризиса. Соответственно, результатами последнего могут являться увеличение обменного курса национальной валюты, сокращение валютных резервов, рост процентных ставок в экономике. Отметим, что за сравнительно недолгую современную историю рыночных реформ валютные кризисы случались в России неоднократно (август 1992 г., сентябрь 1993 г., октябрь 1994 г., январь 1995 г., ноябрь 1997 г., август 1998 г.). И при этом всякий раз денежные власти, демонстрируя уверенность и полный контроль за данным сегментом финансового рынка, оказывались неготовыми к "атаке на национальную валюту". В каждом таком случае наблюдался рост обменного курса рубля, проводились валютные интервенции с последующим снижением валютных резервов, а с конца 1995 г. для ликвидации валютных кризисов использовалось и увеличение доходности по федеральным облигациям.

В период после августа 1998 г. Центральный банк РФ был вынужден осуществлять контроль за обменным курсом рубля посредством проведения валютных интервенций и за счет усиления административного контроля за деятельностью участников рынка. С учетом резкого роста цен на энергоносители на мировом рынке в финансовой сфере произошли очевидные позитивные изменения, определяющие стабильность обменного курса рубля, но проблемы с валютным регулированием по-прежнему сохраняются.

В течение двух прошедших лет внешнеторговый баланс России был резко положительным - 33.2 млрд. долл. в 1999 г. и 50-60 млрд. долл. в 2000 г. Несмотря на пропорционально возросший отток капитала из России, предложение иностранной валюты на внутреннем рынке значительно превышает спрос. Денежные власти не имеют адекватных средств для аккумулирования избыточного предложения, и Центральный банк РФ вынужден покупать избыточное предложение средств на валютном рынке, осуществляя при этом денежную эмиссию. Проводимая денежная эмиссия в условиях низкой нормы сбережений и высоких инфляционных и девальвационных ожиданий формирует циклический спрос на иностранную валюту. Дополнительный спрос на нее, создаваемый в результате денежной эмиссии, возрастает вместе с увеличением валютных резервов РФ.

Подобное положение в отсутствие ликвидных рублевых инструментов на внутреннем финансовом рынке создает на валютном его сегменте неустойчивую ситуацию. Так, при условии сохранения значительного положительного внешнеторгового баланса и притока иностранной валюты в национальную экономику регулярно проводимые Центробанком РФ продажи иностранной валюты на рынке с целью поддержания обменного курса рубля неизменным превышали 0.5 млрд. долл. - это существенный объем по сравнению с размером золотовалютных резервов в 25 млрд. долл. (значительные валютные интервенции проводились 8 августа, 2 октября, 13 октября, 1 ноября текущего года). Подобные конъюнктурные колебания спроса на иностранную валюту актуализируют такие вопросы, как достаточность валютных резервов и наличие рублевых финансовых инструментов для поддержания обменного курса рубля на стабильном уровне.

Осенью 2000 г. национальные валютные резервы составляли около 20 млрд. долл. (без учета золота); депозиты коммерческих банков в ЦБР, большая часть которых размещалась в виде депозитов overnight (т.е. на один день), - порядка 4 млрд. долл.; избыточные остатки средств на расчетных счетах в ЦБР - около 2 млрд. долл. Из более чем 90 млрд. руб. 35-40 млрд. руб. представляются достаточными для своевременного проведения расчетов (в случае возникновения ажиотажного спроса на иностранную валюту коммерческие банки, как это уже неоднократно случалось, вполне могут пренебречь своевременностью проведения расчетов для пополнения собственных активов в иностранной валюте). Существенно возросшие остатки на расчетных счетах предприятий также являются дополнительным источником усиления спроса на иностранную валюту. Остатки средств на расчетных и депозитных счетах предприятий и бюджетов составляли на 01.09.2000 337.5 млрд. руб. (более 12 млрд. долл.), из которых около 2-3 млрд. долл. могут быть привлечены для дополнительного спроса на валюту. Учитывая собственные средства банков (240 млрд. руб., или 8.6 млрд. долл.), 12-13 млрд. долл. могут быть использованы коммерческими банками в качестве еще одного источника ресурсов для спроса на иностранную валюту.

Валютные интервенции ЦБР («-» - покупка ЦБР иностранной валюты,

«

+»

- продажа)

и темпы роста

обменного курса

рубля

Источник:

ЦБР, расчеты

АЛ "Веди"

Таким образом, достаточно быстро валютные резервы РФ могут сократиться до 7-8 млрд. долл. Этот уровень будет являться для экономических агентов однозначным сигналом о начале валютного кризиса и предстоящей резкой девальвации рубля. Подобные ожидания, как уже неоднократно отмечалось, приводят к дальнейшему сокращению предложения иностранной валюты (как минимум, за счет задержки поступления экспортной выручки) и росту спроса на нее (за счет резкого снижения объема депозитов физических и юридических лиц).

Приведенный выше сценарий и его количественные значения служат примером оценки возможных реверсных тенденций. Эти данные указывают как на неустойчивость равновесия на валютном рынке, так и на масштабы последствий его нарушения. Вывести же российский валютный рынок из состояния равновесия способны и внешние (изменение цен на нефть, падение основных мировых фондовых индексов и проч.), и внутренние циклические факторы.

О

статки

средств на

корреспондентских

счетах коммерческих

банков в ЦБР

и

депозиты коммерческих

банков в ЦБР

Источник:

ЦБР, расчеты

АЛ "Веди"

Банковский кризис.

Ситуацию в данной сфере в предстоящем году будут определять следующие факторы:

- высокая стоимость привлеченных банковских средств по сравнению с возможностями размещения банковских активов;

- несоответствие сроков привлечения средств срокам размещения активов;

- смещение "валютной позиции", выражаемое в стремлении привлечь валютные средства с их последующим размещением в рублевые инструменты и фиксацией прибыли в иностранной валюте;

- риски обменного курса;

- сохранение высоких рисков кредитования предприятий.

Развитие российской банковской системы после кризиса проходило в соответствии с собственными возможностями коммерческих банков по восстановлению нормального уровня ликвидности, системы расчетов и снижению накопленных убытков. Подобная ситуация, с учетом отсутствия даже концепции развития отечественной банковской системы, обусловила снижение качества предоставляемых банковских услуг, сокращение кредитов реальному сектору, сохранение высокого уровня накопленных убытков банковской системы. В краткосрочной перспективе возникновению очередного банковского кризиса будут содействовать указанные выше факторы.

Высокая стоимость банковских пассивов определяется как нехваткой привлеченных коммерческими банками средств, так и недоверием населения к национальной банковской системе. Конкуренция за привлеченные средства повышает ставки по депозитам. Так, по данным "Российского экономического барометра", средняя стоимость привлеченных средств в банковской системе в августе-сентябре 2000 г. составила 16% годовых. Одновременно ставки по депозитам населения в Сбербанке РФ составляли 8-15% годовых, а в отдельных коммерческих банках доходили до 22% по депозитам на срок менее одного года. С учетом необходимых отчислений в фонд обязательного резервирования стоимость привлеченных средств возрастала до 19-22% годовых. Далее ставки по депозитам в ЦБР на один месяц составляли 7%, а на три месяца - 9% годовых. Процентные ставки по кредитам предприятиям (согласно данным опросов "РЭБ") равнялись 33% годовых, а средний срок кредитов - 5.2 месяца. Средневзвешенная доходность облигаций федерального займа (ОФЗ) соответствовала 23%, а муниципальных бумаг С.-Петербурга - 22% годовых. Таким образом, российская банковская система работала на "пределе" доходности, а прибыльность операций могла определяться лишь "массой", а не "нормой" прибыли. Однако, учитывая низкий объем привлеченных средств и общий объем банковских активов, "масса" прибыли была невысокой, равно как и (если не отрицательной) "норма" прибыли.

Подавляющее большинство депозитов в Сбербанке составляли срочные вклады сроком до трех месяцев. Подобная структура банковских пассивов характерна и для прочих российских коммерческих кредитных организаций. Напротив, существующие направления размещения банковских активов предполагают несравненно больший временной интервал. В случае возникновения разного рода нестабильности (связанной с политической и социально-экономической обстановкой в стране) происходит изъятие средств из банковской системы. Российские коммерческие банки неизбежно сталкиваются с рядом проблем, как, например, кризис ликвидности, и проч.

Риски, связанные с девальвацией, состоят в том, что, несмотря на стабильность обменного курса рубля, большинство кредитов предприятиям реального сектора привязаны к иностранной валюте - как по процентным ставкам, так и по возвращаемой сумме долга. Это означает, что, во-первых, банки-кредиторы стремятся перенести риски девальвации на заемщиков, а во-вторых, риск девальвации распространяется на всю финансовую систему, поскольку в случае сравнительно резкого роста обменного курса значительно возрастет объем невозвращенных кредитов ("плохих" долгов) в банковской системе.

После финансового кризиса августа 1998 г. перестал существовать рынок производных финансовых инструментов. В предкризисный период данный сегмент российского финансового рынка выполнял функции "страхования" банковских активов от возможной девальвации курса национальной валюты. В настоящее же время риски девальвации, большей частью, вынуждены брать на себя коммерческие банки - либо частично (как в случае с предоставлением кредитов) перекладывать их на своих клиентов.

Кризис на финансовых рынках.

Финансовый кризис фактически прекратил существование рынка федеральных облигаций; большинство муниципальных облигаций уже находилось к этому времени в состоянии дефолта; котировки акций российских компаний испытали катастрофическое падение. Ряд сегментов был впоследствии восстановлен, однако основными их характеристиками стали низкая ликвидность и пассивность участников торгов. Мы предполагаем поступательное развитие российских финансовых рынков, которое будет сопровождаться периодами нестабильности и отдельными кризисами (менее разрушительными, нежели в августе 1998 г.).

Основные риски возникновения кризисов на финансовых рынках будут определяться в 2001 г. представленными ниже факторами, а именно:

- состоянием отношений с международными финансовыми организациями;

- обслуживанием Россией внешнего долга;

- стабильностью обменного курса рубля;

- состоянием банковской системы;

- налогово-бюджетной политикой в следующем году.

Отношения с международными финансовыми организациями принципиальным образом важны для инвестиционного климата России, улучшения ее кредитных рейтингов, увеличения объема прямых и портфельных инвестиций. Приток иностранных инвестиций на российский финансовый рынок представляется одним из факторов стабильности его конъюнктуры.

Полное и своевременное обслуживание Россией внешнего долга естественным образом оказывает позитивное влияние как на страновый кредитный рейтинг, так и на рыночные котировки облигаций РФ, номинированных в иностранной валюте. Согласно оценкам экспертов АЛ "Веди", в случае осуществления платежей по внешнему долгу в 2001 г. в полном объеме с большой вероятностью можно ожидать роста объемов заимствований правительства на внутреннем рынке. В случае принятия решения об увеличении внутренних заимствований правительство будет вынуждено предложить инвесторам широкий набор облигаций, равно как и поддерживать обороты и ликвидность на вторичном рынке, что благоприятно скажется на долговом рынке в целом.

Напротив, если ряд платежей по внешнему долгу будет задержан либо проведен в неполном объеме, то данный факт существенно ухудшит конъюнктуру на рынке внешних долговых обязательств. Далее, это приведет к снижению объема портфельных инвестиций и соответствующему ухудшению ситуации на рынке корпоративных ценных бумаг.

Стабильность обменного курса рубля является ключевым индикатором, воздействующим на финансовый рынок. Наиболее "нейтральной" является динамика, соответствующая неизменному реальному курсу рубля (т.е. в случае равенства темпов инфляции и девальвации). В случае, если происходит рост реального курса рубля, стимулируется приток средств в иностранной валюте, осуществляется ее конвертация в рубли и инвестирование в рублевые финансовые инструменты. Одновременно дополнительный стимул для развития получает рынок производных инструментов, позволяющих страховать (хеджировать) подобные операции. В данной ситуации риск девальвации многократно усиливает свое разрушительное воздействие на весь финансовый рынок. Напротив, ускоренная девальвация курса рубля делает иностранную валюту объектом инвестирования, лишая привлекательности (при прочих равных условиях) внутренние финансовые инструменты.

Дальнейшее развитие банковской системы во многом определит и состояние отечественного финансового рынка. Высокие риски, характерные в настоящее время для банковской системы, сдерживают развитие рынка межбанковских кредитов, а банкротство одного или нескольких крупных банков способно спровоцировать кризис на всем этом сегменте. Российские банки располагают небольшими и достаточно дорогими пассивами, что не позволяет им расширять собственные инвестиционные портфели за счет федеральных и муниципальных облигаций.

В условиях сравнительно успешного обсуждения проекта бюджета на следующий год все же возможен ряд изменений в налогово-бюджетной политике, которые могут оказать принципиальное воздействие на развитие финансовых рынков. Так, изменение объема внутренних заимствований (вполне вероятное) окажет стимулирующее воздействие на рынок внутреннего долга. В случае внесения изменений в распределение доходов между федеральным и территориальными бюджетами дополнительный импульс может получить рынок муниципальных облигаций. Увеличение объема доходов от приватизации государственной собственности повлияет на рынок корпоративных ценных бумаг.

Рынок облигаций.

Несмотря на депрессивное развитие рынка госбумаг в 1999-2000 гг., выражающееся как в падении оборота вторичных торгов, так и его значимости в системе финансовых рынков, данный сегмент по-прежнему играет ключевую роль в секторе бумаг с фиксированным доходом. В то же время интенсивно развивается новый сегмент корпоративных облигаций. Так, несмотря на низкую ликвидность вторичного рынка, объемы эмиссии корпоративных облигаций по итогам 2000 г. будут сопоставимы с объемами выпуска ГКО/ОФЗ (по состоянию на конец ноября эмиссия ГКО составила около 16 млрд. руб., корпоративных облигаций - около 18 млрд. руб.). По этому показателю рынок корпоративных облигаций опередил рынок облигаций субъектов РФ, где в 2000 г. нормально функционировал лишь один сегмент - облигаций С.-Петербурга (объем эмиссии - около 1.5-2 млрд. руб.). Однако к концу 2000 г. здесь также наметились позитивные изменения: все большее число регионов РФ регистрируют в Министерстве финансов новые займы.

При сохранении сложившихся в текущем году тенденций (сокращение объема рынка внутреннего госдолга при увеличении объемов рынков корпоративных и муниципальных облигаций) значение рынка госбумаг будет в дальнейшем снижаться, так как все большая часть средств инвесторов будет оказываться на названных выше сегментах, ситуация на которых, что довольно важно, зависит от конъюнктуры рынка ГКО/ОФЗ, но, в отличие от последнего, не может контролироваться монетарными властями.

В пользу же сохранения сложившихся тенденций свидетельствуют планы Минфина, изложенные в "Программе внутренних заимствований Российской Федерации на 2001 г.", подготовленной в рамках проекта федерального бюджета на предстоящий год. Прежде всего, по-прежнему декларируется отказ от масштабных заимствований средств - тем самым выплаты со стороны Минфина, как и на протяжении всего посткризисного периода, будут значительно превышать объем новых займов. В течение 2001 г. Министерству финансов Российской Федерации предстоит выплатить инвесторам около 150 млрд. руб. по ГКО/ОФЗ (погашение основной суммы долга - 83.7 млрд. руб., расходы на обслуживание долга - 59.5 млрд. руб.). Объем денежных средств, которые будут привлечены с рынка госбумаг, определен в 89.3 млрд. руб., из которых 29 млрд. руб. придется на ГКО, а 60.3 млрд. руб. - на среднесрочные государственные обязательства различных видов. Таким образом, при обслуживании внутреннего долга Минфин предполагает следовать довольно распространенной практике рефинансирования только основной суммы долга с выплатой процентов за счет доходов бюджета.

В продолжение анализа тактических установок монетарных властей на будущий год отметим, что Минфин предполагает использовать ГКО (т.е. краткосрочные облигации) "только для финансирования кассовых разрывов, а также, в случае необходимости, для привлечения с рынка излишней денежной ликвидности". Что касается первой части мотиваций Минфина, то она не вызывает никаких вопросов (более того, учитывая параметры бюджета на 2001 г., скорее всего с этой целью эмиссия ГКО просто не понадобится). Относительно возможности реализации второй части предположений Минфина - а проблема избыточной рублевой ликвидности была неизменно актуальной на протяжении всего посткризисного периода и с высокой вероятностью останется таковой и в следующем году, - то здесь ситуация не столь однозначна.

Краткосрочные бумаги действительно являются наиболее удобным инструментом управления ликвидностью, и они довольно эффективно использовались с этой целью до кризиса 1998 г. В тот период, меняя ставку привлечения средств (а иногда и сроки заимствований), монетарным властям удавалось снять напряженность на финансовом рынке и уменьшить спрос на иностранную валюту. Однако происходило это в условиях регулярной эмиссии такого рода инструментов. В посткризисный период эмиссия ГКО производится нерегулярно (более того, часть облигаций предназначена для последующего вывода средств иностранных инвесторов), и их можно рассматривать скорее как альтернативу депозитам ЦБР: в тот отрезок времени, когда выпускаются ГКО, можно перевести часть средств, хранящихся на депозитах, в ЦБР, в ГКО. Дополнительные механизмы управления ликвидностью, такие как доразмещение или досрочный выкуп ГКО, не используются (все доразмещения ГКО в 2000 г. относились к нерезидентским бумагам и не имели прямого отношения к рассматриваемой проблеме).

Далее, Минфин определяет довольно жесткие ограничения по стоимости привлекаемых за счет эмиссии ГКО ресурсов - 13-15% годовых при инфляции на уровне 14%, что не позволяет использовать этот вид инструментов в периоды нестабильности: очевидно, что в этот момент инвесторы потребуют "премию" по доходности, и, независимо от действий Минфина, размещение ГКО будет иметь дестабилизирующий эффект. (В частности, в октябре 2000 г. при размещении ГКО Минфин заранее определил приемлемую для него доходность, однако проведение аукциона совпало с ухудшением рыночной конъюнктуры - в итоге предоставленная "премия" по доходности лишь усугубила ситуацию, спровоцировав рост доходность госбумаг; установление же более низкой доходности означало бы небольшой объем привлеченных средств, что также негативно было бы воспринято рынком.)

Итак, очевидно, что говорить в подобной ситуации об использовании ГКО для управления ликвидностью (под управлением ликвидностью понимается, прежде всего, возможность оперативного аккумулирования средств при возникновении нестабильности на финансовых рынках) довольно сложно.

Еще одно новшество Минфина, опробованное в 2000 г. на ОГСЗ, - индексированные облигации. В 2001 г. планируется выпускать среднесрочные облигации такого типа для страховых и пенсионных фондов (однако конкретный объем их эмиссии пока не определен). В качестве же механизма индексации, как и в случае с ОГСЗ, в них будет скорее всего заложена прошлая инфляция - это означает, что данные бумаги, вообще говоря, не будут являться хеджирующими. Более того, в случае снижения инфляции (как это прогнозируется монетарными властями) такие заимствования окажутся более дорогими для Минфина, нежели обычные бумаги.

Таким образом, пространство возможных сценариев развития рынка внутреннего госдолга на 2001 г. выглядит следующим образом. При сохранении основных макроэкономических тенденций текущего года (профицитный бюджет, высокие объемы валютных поступлений от экспорта и т.п.) рынок ГКО/ОФЗ будет характеризоваться низкой ликвидностью, процентные ставки продолжат снижаться - уровень доходности по ГКО скорее всего окажется ниже определенных Минфином 13-15% годовых, средние ставки по ОФЗ могут составить 18-20% годовых. Однако значение рынка госбумаг с точки зрения нормального функционирования финансовой системы продолжит свое падение: Минфин вряд ли пойдет на увеличение эмиссии госбумаг с целью восстановления эффективного рынка при отсутствии реальной потребности в денежных ресурсах. Изменение же макроэкономической конъюнктуры в сторону ухудшения повлияет лишь на динамику процентных ставок - в отсутствие эффективного управления рынком использование его для нормализации ситуации вряд ли будет возможно. Напротив, увеличение эмиссии краткосрочных инструментов будет означать лишь ухудшение положения в результате некоторого выигрыша во времени, и вряд ли Минфин пойдет на такие действия.

Предполагать наличие потенциала роста процентных ставок в подобных обстоятельствах довольно бессмысленно, поскольку неизвестны приоритеты и набор мер, которые могут быть реализованы в таком случае. Последнее вытекает из отсутствия в основных документах монетарных властей на следующий год "пессимистичных" сценариев.

Рынок акций.

Российский рынок корпоративных ценных бумаг традиционно является спекулятивным сегментом финансового рынка России. Принципиально важная функция данного сегмента, связанная с привлечением инвестиций в деятельность предприятий посредством эмиссии акций, не выполняется. Так, согласно даже официальным оценкам (например, по данным бывшего Министерства экономики РФ), доля эмиссии акций в общих инвестициях не превышала 0.1% от общего объема капитальных вложений. Тем не менее основные индикаторы фондового рынка качественным образом воздействуют как на настроения инвесторов (в том числе и иностранных), так и на общую финансовую стабильность.

Динамика цен на корпоративные активы в 2001 г. будет зависеть от перечисленных ниже факторов, для каждого из которых приведены ожидания рынка/экспертов АЛ "Веди" и последствия для динамики ценового уровня акций.

Мировые цены на нефть в 2001 г. Оптимальным для российского фондового рынка развитием ситуации на данном товарном сегменте является сохранение цен на нефть на текущем уровне (28-32 долл./барр.). Падение цен ниже 27 долл./барр. будет означать существенное снижение прибыли российских нефтяных компаний - по крайней мере, представляемой в их годовых отчетах и распределяемой среди рядовых акционеров. Сохранение же тенденции к росту цен на сырую нефть чревато энергетическим кризисом и экономической депрессией на внешних фондовых площадках, что неизбежно повлечет за собой дестабилизацию российского рынка акций и существенное снижение ценового уровня обращающихся на нем инструментов.

Состояние мировой финансовой системы. Ближайшие год-два, по оценкам западных экономистов, будут не самыми удачными в истории развития мировых фондовых рынков. Начало депрессии (в более жестком варианте прогнозы западных экономистов звучат как "наступление финансового кризиса") в экономически развитых странах будет способствовать усилению волатильности развитых фондовых рынков. Соответственно, интерес к развивающимся рынкам в целом будет низким, а в Восточной Европе он будет сконцентрирован на наиболее стабильных фондовых рынках, таких как рынки Польши, Чехии и Венгрии. Приток в российские акции средств международных инвестиционных фондов оценивается специалистами последних в объеме, не превышающем 500 млн. долл.

Взаимоотношения с международными кредиторами. Степень зависимости РФ от решений МВФ существенно снизится (по сравнению с 1997-1999 гг.). Предоставление новых кредитов от МВФ в 2001 г. маловероятно, однако возможно поступление новых кредитов по линии Всемирного банка, а также увеличение числа кредитных линий (в основном - синдицированных), предоставляемых западными кредиторами отдельным эмитентам.

Тенденция к росту числа компаний, финансовая и бухгалтерская отчетность которых подготавливается в соответствии с международными стандартами, будет способствовать росту ожиданий инвесторов относительно повышения международных кредитных рейтингов ряда российских эмитентов.

Приватизация, угроза национализации. Проблемы, связанные с итогами проведенной в России в 1992-1997 гг. приватизации, а также с планами по дальнейшему разгосударствлению собственности, могут обостриться в результате конкретных действий Государственной Думы, Счетной палаты РФ, Федеральной службы налоговой полиции и прочих ведомств. В частности, такую роль может сыграть принятие в первом чтении Государственной Думой законопроекта, устанавливающего запрет на отчуждение из федеральной собственности пакетов акций предприятий, балансовая стоимость которых превышала 5 млн. минимальных ставок оплаты труда (МРОТ) на 1 января 2000 г. Запрет предполагается ввести до реализации программы дальнейшей приватизации государственного имущества РФ. Это означает, что продажи акций "Газпрома", "Роснефти", "Славнефти", "ЛУКойла", "Транснефти", "Транснефтепродукта", "Аэрофлота","Связьинвеста" и других компаний, привлекательных для инвесторов, не состоятся в текущем и следующем году. Пакеты акций, принадлежащих государству (например, госпакет нефтяной компании "НОРСИ-ОЙЛ"), скорее всего, будут успешно реализованы среди конкурирующих отраслевых компаний. Таким образом было, например, осуществлено приобретение в сентябре 2000 г. Тюменской нефтяной компанией 85% акций компании "ОНАКО", сделка же состоялась благодаря кредитам, предоставленным ТНК иностранными фирмами.

Вместе с тем инвесторы не застрахованы от ситуаций наподобие тех, что имели место в бытность кабинета Е. Примакова (осень 1998 г.). Имеются в виду "точечная" ренационализация корпоративной собственности, реорганизация топливно-энергетического комплекса и другие меры, многие из которых носили противоправный характер. Например, был создан прецедент ренационализации 38% акций АО "Пурнефтегаз", реализованных ранее его материнской компанией НК "Роснефть" в счет кредиторской задолженности холдинга перед отечественными коммерческими банками (МАПО-Банком, Местбанком и ГИВЦнефтегаз). Далее, разработанный осенью 1998 г. правительством и широко обсуждавшийся в кругах российской общественности вариант укрупнения отраслевых производств, предусматривавший включение в единый государственный холдинг ряда крупнейших нефтяных компаний и трубопроводной монополии "Транснефть", по существу, представлял собой коренной передел отечественного нефтяного рынка - даже в самый разгар приватизации ни одна нефтяная компания не "замахивалась" на транспортный нефтяной конгломерат.

Реструктуризация приватизированной собственности. Мы ожидаем широкомасштабную реструктуризацию приватизированной собственности в краткосрочной перспективе. Усиление давления со стороны государства на принимаемые менеджерами компаний решения привели к необходимости реструктуризации собственного капитала компаний, а также изменения уставов и кодексов корпоративного управления, усиливающих роль президента компании и собственной команды менеджеров в руководстве предприятием, и т.п. Наиболее ярким примером такого неоправданного поведения государства явилось, например, заявление его представителей накануне собрания акционеров НК "ЛУКойл" о желании занять все 11 мест в Совете директоров компании - при том, что оно владеет лишь 16% голосующих акций.

В 2001 г. будут производиться многочисленные сделки по слиянию, поглощению, переводу центра прибыли холдингов в дочерние компании, конвертации акций, сплиты, переходы на единую акцию и т.п. (наподобие мероприятий по переводу центра прибыли из НК "Сургутнефтегаз" в АО "Сургутнефтегаз", РАО "Норильский никель" - в Норильскую горную компанию (НГК), объединению в единую акцию фондовых активов НК "ОНАКО" и АО "Орскнефтеоргсинтез" и т.п.). Будут создаваться многочисленные аффилированные с эмитентами структуры, сохранятся на высоком уровне риски нарушения прав мелких акционеров при реализации стратегий по реструктуризации компаний. Например, летом 2000 г. были зафиксированы многочисленные примеры нарушений прав мелких акционеров - на волне наращивания голосующих пакетов собственных акций и акций других компаний за счет скупки у этой группы инвесторов ценных бумаг. Так, НК "Славнефть", приобретшая в начале года 10% акций "Нижневартовскнефтегаза", 5% "Самотлорнефтегаза", 5% "Нижневартовского нефтегазодобывающего предприятия", увеличивает свои пакеты путем скупки ценных бумаг у населения в специально открытых для этого пунктах. По свидетельствам акционеров - физических лиц, скупка акций в специализированных региональных центрах производилась по очень заниженным ценам.

Защита прав акционеров, законодательство. Мероприятия по защите прав акционеров со стороны законодательной и исполнительной власти не будут активными. Предположительно будут созданы специальные организации (спецдержателей) для решения проблем, связанных с голосованием акциями, депонированными под ADR, и для них установлен отдельный правовой режим. (В начале осени 2000 г. разразился крупный скандал в среде акционеров - держателей ADR РАО "ЕЭС России": на внеочередном собрании акционеров компании их голоса в процессе принятия решений были проигнорированы. Данный прецедент вызвал резкое снижение котировок ценных бумаг РАО "ЕЭС России" на внешнем и внутреннем рынках, а также ухудшение настроений внешних инвесторов.) В 2001 г. будут также активно обсуждаться изменения в законодательстве, регулирующем обращение акций крупнейших эмитентов. В частности, о снятии 35%-ного ограничения на владение иностранными инвесторами акциями РАО "ЕЭС России", запрете на свободный доступ на местный рынок акций РАО "Газпром" иностранного капитала, требование о 20%-ном лимите на количество иностранных владельцев акций газового концерна, содержащееся в федеральном законодательстве, и т.п. Однако реальные меры в 2001 г., скорее всего, предприняты не будут.

Участники рынка. Среди участников рынка акций будут выделяться несколько (уже действующих) крупных инвестиционных структур. Значительную долю рынка портфельных инвестиций будут контролировать инвестиционные компании, аффилированные с крупнейшими эмитентами (типа ИК "НИКойл", "ЛУКойл-Резерв-Инвест" и т.п.), а также компании, обслуживающие иностранных клиентов. Устойчивую нишу на фондовом рынке займут негосударственные пенсионные фонды (НПФ) - эта тенденция станет особенно актуальной в том случае, если НПФ будет предоставлено право переводить часть прибыли за границу. Деятельность таких инвестиционных структур на рынке акций в интересах самих эмитентов будет способствовать формированию на исследуемом фондовом сегменте "ложной" ситуации, не отражающей всего потока поступающей информации.

Будет активно развиваться система Интернет-трейдинга. Однако это развитие будет хаотичным и не окажет существенного влияния на состояние фондового рынка в 2001 г. Роль частных акционеров на рынке акций по-прежнему будет минимальной.

В целом умеренный сценарий развития событий предполагает повышение в 2001 г. уровня цен акций на 30-50% - до 170-200 пунктов индекса РТС - при сохранении восходящего тренда. Если реальность окажется хуже ожиданий, уровень цен будет ниже (120-130 пунктов индекса РТС), если лучше - выше (230-250 пунктов). Рынок будет представлен 10-20 ликвидными акциями, часть которых сменит название - вследствие реструктуризации (однако обеспеченность активами останется прежней). Приток средств нерезидентов в акции в 2001 г. при реализации умеренного сценария ожидается на уровне 500 млн. долл.

Перечисленные выше угрозы финансовой стабильности могут быть реализованы в 2001 г. с определенной вероятностью и при условии реализации соответствующих внешних и внутренних факторов. И если первые лежат вне области управления российского правительства, то вероятность осуществления внутренних кризисных проявлений в значительной степени зависит от успеха проведения монетарными властями налогово-бюджетной и кредитно-денежной политики.

Успех реализации кредитно-денежной политики вызывает наибольшие сомнения. Это обусловлено рядом обстоятельств. Главным из них является отсутствие на внутреннем рынке количественных и качественных ориентиров. На наш взгляд, в "Основных направлениях кредитно-денежной политики на 2001 г." должны присутствовать, по меньшей мере, три набора параметров:

- важнейшие количественные и качественные показатели финансовой сферы, которые могли бы быть охарактеризованы как идеальные либо целевые: динамика и структура денежной массы, уровень золотовалютных резервов, государственного долга. Значения данных параметров должны отвечать требованию максимального содействия росту национальной экономики одновременно с минимизацией реализации угроз финансовой стабильности;

- следующий набор показателей должен описывать реально достижимые в следующем году цели;

- третий набор показателей должен содержать сценарный анализ последствий в случае реализации одной из перечисленных угроз одновременно с перечнем мероприятий по их преодолению.

Но поскольку в основных направлениях кредитно-денежной политики на краткосрочную перспективу перечисленные выше наборы принципиально важных показателей отсутствуют, то регулирующие действия Центробанка РФ имеют целью лишь решение текущих проблем, а субъекты хозяйственной деятельности оказываются лишены возможности проведения кратко- и среднесрочного планирования.

Похожие работы

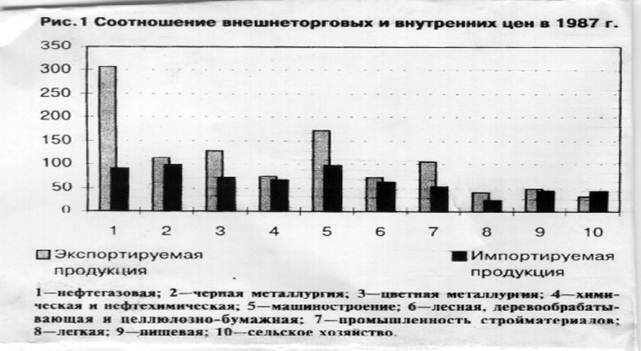

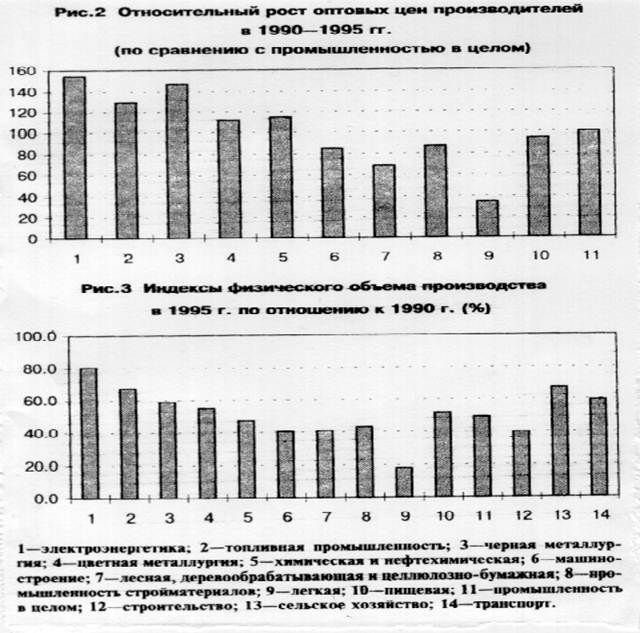

... существующей в стране экономической системы, спецификой переживаемого переходного периода, который, как свидетельствует опыт других стран, развивается в форме различных глубинных кризисов, потрясений. 2.5 Особенности экономического кризиса в России Спад производства в СССР (России) начался уже в 1991 г. Однако экономического кризиса в точном научном понимании в тот период еще не было. Дело ...

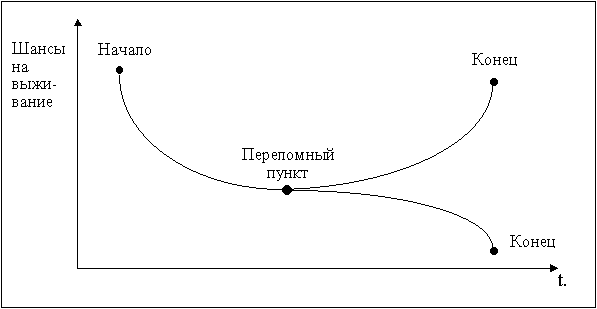

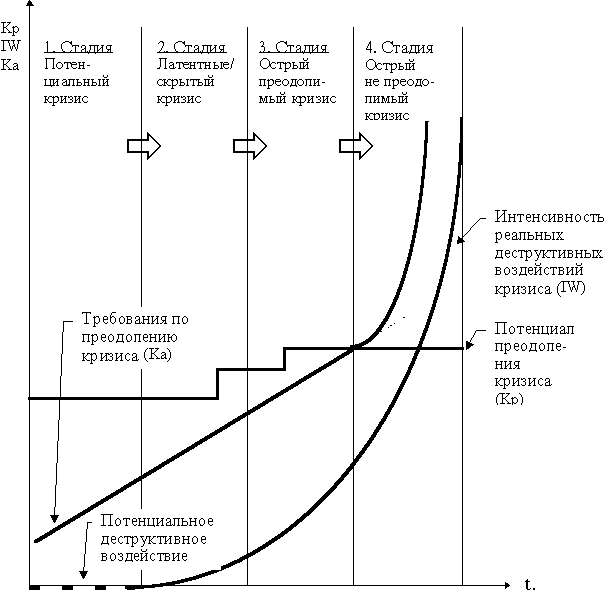

... времени и из-за усиливающейся интенсивности направленных против предприятия деструктивных воздействий. Рис.4. Стадии кризисного процесса [3.7] Quelle: Krystek (1980), S.64. 2. 1 Природа экономического кризиса в России.• Российский кризис обусловлен непродуманностью реформ, промахами в банковской, торговой, производственной сферах • Следует ориентироваться на обеспечение устойчивого роста на базе ...

... 2002 по 2007 год уровень безработицы в РФ ежегодно снижался. А в 2007 году была достигнута минимальная отметка – 4,2 миллионов человек. Мировой финансовый кризис вызвал производственный спад во многих экономических отраслях. В октябре 2008 года по России пошла волна сокращений. Самыми слабыми звеньями оказались строительство, металлургия, автопром, а также кредитные и банковские учреждения. По ...

... активно вовлечена в интернационализацию производства. 3. Роль предприятий с иностранными инвестициями в экономике России 3.1. Региональный аспект привлечения иностранных инвестиций Экономика Российской Федерации находится в состоянии экономического кризиса, испытывая острый дефицит накоплений. Частично проблема может быть решена посредством привлечения ...

0 комментариев