Навигация

Обороты по реализации на территории Российской Федерации товаров, работ и услуг;

1. обороты по реализации на территории Российской Федерации товаров, работ и услуг;

2. товары, ввозимые на территорию Российской Федерации в соответствии с таможенными режимами». ![]() .

.

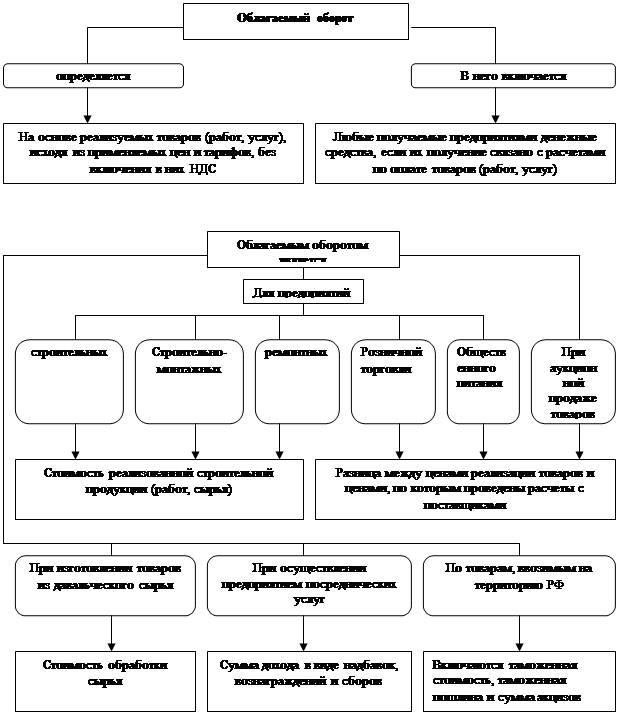

В условиях рыночной экономики стоимость реализуемой продукции (товаров),работ, услуг исчисляется как исходя из свободных (рыночных) цен и тарифов, так и исходя из государственных регулируемых оптовых и розничных цен и тарифов, применяемых на отдельные виды продукции производственно-технического назначения, товаров народного потребления и услуг, оказываемых населению.

«Стоимость реализованной продукции, работ, услуг составляет облагаемый оборот, в который также включаются:

· суммы средств, полученные предприятиями от других предприятий и организаций, в связи с расчетами за реализованную продукцию;

· доходы, полученные от передачи во временное пользование финансовых ресурсов при отсутствии лицензии на осуществление банковских операций;

· средства, полученные от взимания штрафов, взыскания пени, выплаты неустоек на нарушение обязательств, предусмотренных договорами поставки товаров (выполнения работ, оказания услуг), облагаемых НДС;

· суммы авансовых и иных платежей, поступившие в счет предстоящих поставок товаров или выполнения работ (услуг) на расчетный счет либо полученные в порядке частичной оплаты по расчетным документам за реализованные товары (работы, услуги).

При реализации товаров объектом налогообложения являются обороты по реализации всех товаров

как собственного производства, так и приобретенных на стороне.

В целях налогообложения товаром считаются предмет, изделие, продукция, в том числе производственно-технического назначения, недвижимое имущество, включая здания и сооружения, а также электро- и тепло- энергия, газ.

К оборотам, облагаемым налогом, относятся также:

· обороты по реализации товаров (работ, услуг) внутри предприятия для собственного потребления, затраты по которым не относятся на издержки производства и обращения (объекты социально-культурной сферы, капитальное строительство и др.), а также своим работникам;

· обороты по реализации предметов залога, включая их передачу залогодержателю при неисполнении обеспеченного залогом обязательства.

При исчислении облагаемого оборота по товарам, с которых взимаются акцизы, в него включается сумма акцизов.

Предприятия и организации розничной торговли, получающие доход в виде наценок, надбавок,

вознаграждений, исчисляют налог с суммы этого дохода. При этом размер наценки, вознаграждения, сбора применяется к стоимости товаров, включающей сумму налога.

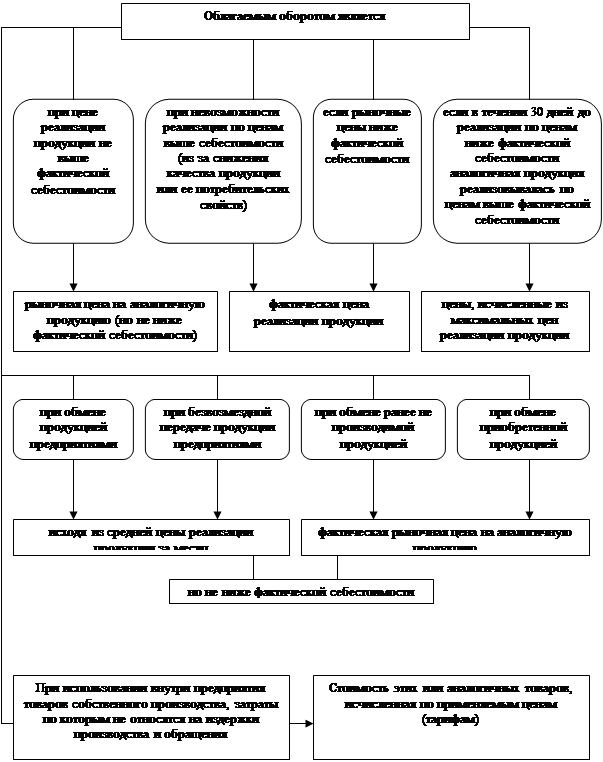

Действующим законодательством установлен перечень оборотов, не облагаемых налогом на добавленную стоимость, а также перечень продукции (товаров), работ и услуг, освобождаемых от обложения этим налогом. К таким оборотам, товарам, работам и услугам, в частности относятся:

· обороты по реализации продукции, полуфабрикатов, работ и услуг одними структурными единицами предприятия для промышленно-производственных нужд другим структурным единицам этого же предприятия (внутризаводской оборот). Под структурными единицами предприятия понимаются структурные единицы, не имеющие расчетного счета в учреждении банка и состоящие на балансе основного предприятия;

· товары, экспортируемые непосредственно предприятиями-изготовителями, экспортируемые услуги и работы, а также услуги по транспортировке, погрузке, разгрузке, перегрузке экспортируемых товаров и при транзите иностранных грузов через территорию РФ. При этом критерием экспорта работ и услуг является место их выполнения или оказания;

· товары и услуги, предназначенные для официального пользования иностранных дипломатических и приравненных к ним представительств, а также для личного пользования дипломатического и административно - технического персонала этих представительств, включая членов их семей, проживающих вместе с ними;

· услуги городского пассажирского транспорта (кроме такси), а также услуги по перевозкам пассажиров в пригородном сообщении морским, речным, железнодорожным и автомобильным транспортом;

· квартирная плата, включая плату на проживание в общежитиях;

· стоимость выкупаемого в порядке приватизации имущества государственных предприятий, стоимость приобретаемых гражданами жилых помещений в домах государственного и муниципального жилищного фонда (в порядке приватизации) и в домах, находящихся в собственности общественных объединений (организаций), а также арендная плата за арендные предприятия, образованные на базе государственной собственности;

· операции по страхованию и перестрахованию, выдаче и передаче ссуд, а также банковские операции;

· операции, связанные с обращением валюты, денег, банкнот, являющихся законными средствами платежа (кроме используемых в целях нумизматики), а также ценных бумаг (акций, облигаций, сертификатов, векселей и др.), кроме брокерских и других посреднических услуг. Исключение представляют операции по изготовлению и хранению указанных платежных средств и бумаг, по которым налог взимается;

· продажа почтовых марок (кроме коллекционных), маркированных открыток, конвертов, лотерейных билетов;

· действия, выполняемые уполномоченными на то органами, за которые взимается государственная пошлина, а также услуги, оказываемые членами коллегии адвокатов;

· плата за недра;

· патентно-лицензионные операции (кроме посреднических), связанные с объектами промышленной собственности, а также получение авторских прав;

· услуги в сфере образования, связанные с учебно-производственным и воспитательным процессом; услуги по обучению детей и подростков в кружках, секциях, студиях; услуги, оказываемые детям и подросткам с использованием спортивных сооружений; услуги по содержанию детей в дошкольных учреждениях и уходу за больными и престарелыми; услуги вневедомственной охраны Министерства внутренних дел РФ. Под услугами в сфере образования следует понимать услуги, оказываемые образовательными учреждениями в части их уставной непредпринимательской деятельности независимо от их организационно-правовых форм: государственными, муниципальными, негосударственными, включая частные, общественные, религиозные. Указанная льгота предоставляется при наличии лицензии на право ведения образовательной деятельности;

· товары (работы, услуги), вырабатываемые и реализуемые учебными предприятиями образовательных учреждений (включая учебно-производственные мастерские), при условии направления полученного от этой деятельности дохода в данном образовательном учреждении на непосредственные нужды обеспечения, развития и совершенствования образовательного процесса;

· научно-исследовательские и опытно-конструкторские работы, выполняемые за счет бюджета, а также средств Российского фонда фундаментальных исследований, Российского фонда технологического развития и образуемых для этих целей в соответствии с законодательством внебюджетных фондов министерств, ведомств, ассоциаций; научно-исследовательские и опытно-конструкторские работы, выполняемые учреждениями образования и науки на основе хозяйственных договоров;

· услуги учреждений культуры и искусства, религиозных объединений, театрально-зрелищные, спортивные, культурно-просветительные, развлекательные мероприятия, включая видеопоказ. Под услугами религиозных объединений следует понимать услуги, связанные с осуществлением уставной деятельности, в том числе изготовление и реализацию их предприятиями предметов культа и религиозного назначения;

· обороты казино, игровых автоматов, выигрыши по ставкам на ипподромах;

· ритуальные услуги похоронных бюро, кладбищ и крематориев, включая изготовление памятников и надгробий, проведение обрядов и церемоний религиозными организациями;

· обороты по реализации конфискованных, бесхозяйственных ценностей, кладов и скупленных ценностей, а также ценностей, перешедших по праву наследования государству;

· обороты по реализации для дальнейшей переработки и аффинирования руды, концентратов и других промышленных продуктов, содержащих драгоценные металлы, лома и отходов драгоценных металлов, а также обороты по реализации в Государственный фонд РФ драгоценных металлов и драгоценных камней;

· платные медицинские услуги для населения, лекарственные средства (в том числе лекарства-субстанции), изделия медицинского назначения, протезно-ортопедические изделия и медицинская техника, а также путевки (курсовки) в санаторно-курортные и оздоровительные учреждения, учреждения отдыха, туристско-экскурсионные путевки; технические средства, включая автомототранспорт, которые не могут быть использованы иначе, как для профилактики инвалидности и реабилитации инвалидов;

· сбор (плата) за выдачу лицензий на осуществление отдельных видов деятельности и регистрационный сбор (плата) за выдачу документов, удостоверяющих право собственности граждан на землю.

Перечень товаров (работ, услуг), освобождаемых от НДС, является единым на всей территории РФ,

устанавливается законодательными актами и не может быть изменен решениями местных органов государственной власти.

Плательщиками НДС в отношении товаров, ввозимых на территорию РФ, являются предприятия и другие лица, определяемые в соответствии с таможенным законодательством РФ.

Не уплачивают налог физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица.

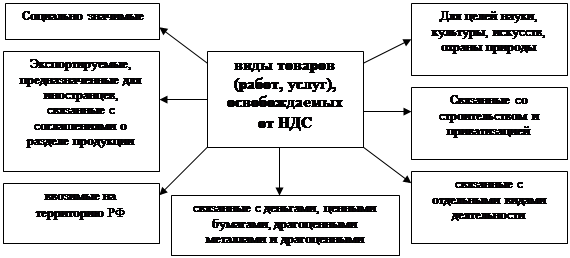

В настоящее время НДС установлены в следующих размерах:

а) 10% - по продовольственным товарам (кроме подакцизных), товарам для детей по перечню, утвержден-

ному Правительством РФ;

б) 20% по остальным товарам (работам, услугам), включая подакцизные продовольственные товары.

При реализации товаров (работ, услуг) по государственным регулируемым ценам и тарифам, при уплате НДС с суммы разницы между ценой реализации и приобретения товаров, а также при реализации услуг, в стоимость которых включен налог (при осуществлении торговой, закупочной, посреднической деятельности и т.д.), вместо ставок 10 и 20 % применяются расчетные ставки соответственно 9,09 и 16,67 %.

При оформлении расчетных документов (счетов-фактур, актов выполненных работ, счетов на услуги и др.), предъявляемых покупателям (заказчикам) на реализуемые товары (работы, услуги), сумма НДС выделяется отдельной строкой.

При отгрузке товаров, оказании услуг, выполнении работ, не являющихся объектом налогообложения, расчетные документы - выписываются без выделения сумм налога и на них - делается надпись или ставится штамп «Без налога на добавленную стоимость».

Расчетные документы, в которых не выделена сумма налога, учреждениями банков не должны приниматься к исполнению. В случае частичной оплаты расчетных документов, в которых был выделен налог, соответственно уменьшаются суммы, причитающиеся поставщику.

Реализация товаров (работ, услуг) населению производится по свободным и регулируемым розничным ценам и тарифам, включающим сумму НДС по установленной ставке. На ярлыках товаров и ценниках, выставляемых в торгующих организациях, сумма налога не выделяется.

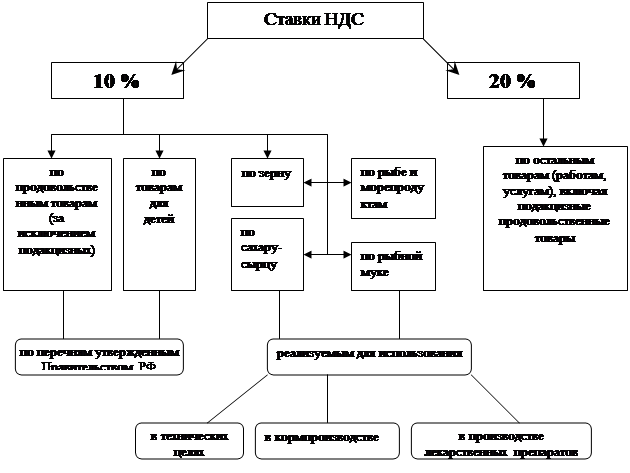

Поскольку НДС исчисляется исходя из размера чистого дохода, созданного на каждой стадии производства и обращения, а установленная ставка налога согласно действующему законодательству применяется к облагаемому обороту, то для окончательного определения суммы налога, подлежащ0ей уплате в бюджет, из НДС, полученного от покупателей и заказчиков, необходимо вычесть налог, уплаченный поставщикам и подрядчикам.

Поэтому НДС на приобретаемые сырье, материалы, топливо, комплектующие и другие изделия, основные средства и нематериальные активы, используемые для производственных целей (включая товары, вводимые на территорию РФ), на издержки производства и обращения не относится.

Сумма НДС, подлежащая взносу в бюджет, определяется как разница между суммами налога, полученными от покупателей за реализованные им товары (работы, услуги), и суммами налога по оплаченным материальным ресурсам, топливу, работам, услугам, стоимость которых относится издержки производства и обращения.

Предприятия, выпускающие и реализующие товары, облагаемые ставкам НДС в размерах 10 и 20 %, должны вести раздельный учет реализации товаров и сумм налога по ним в разрезе применяемых ставок и указывать в расчетных документах суммы – налога по видам товаров в зависимости от применяемых ставок.

Полностью возмещаются из государственного бюджета суммы НДС, уплаченные предприятиями и организациями поставщикам и подрядчикам за материальные ценности и услуги производственного характера, использованные при производстве следующих видов товаров (выполнении работ, оказании услуг):

· товаров, экспортируемых непосредственно предприятиями-изготовителями, экспортируемых услуг и работ, а также услуг по транспортировке, погрузке, разгрузке, перегрузке экспортируемых товаров и при транзите иностранных грузов через территорию РФ;

· товаров и услуг, предназначенных для официального использования иностранными средствами, а также для личного пользования дипломатического и административно-технического персонала этих представительств, включая членов их семей, проживающих вместе с ними.

При реализации на территории РФ товаров (работ, услуг) за иностранную валюту взимание налога осуществляется также в иностранной валюте по установленной ставке. НДС уплачивается в доход бюджета, как правило, ежедекадно, ежемесячно или ежеквартально исходя из фактически облагаемых оборотов в зависимости от суммы налога и особенностей условий хозяйственной деятельности в различных отраслях народного хозяйства.

Контроль за полнотой исчисления с своевременностью перечисления НДС в бюджет осуществляется налоговыми органами на основании данных, сообщаемых налогоплательщиками в налоговых расчетах, представляемых в сроки, установленные действующим законодательством». ![]() .

.

«Налог на добавленную стоимость имеет устойчивую базу обложения, которая мало зависит от текущих материальных затрат. В бюджет начинают поступать средства задолго до того, как произойдет окончательная реализация готовой продукции (работ, услуг). Они продолжают поступать и при любой перепродаже готового изделия. Уклониться от уплаты налога сложно, хотя это и случается. Но выделение налога отдельной строкой в расчетных документах усложняет эти попытки и позволяет налоговым инспекциям эффективно контролировать уплату налога. Плательщик налога не несет на себе налогового бремени, связанного с взиманием НДС при покупке сырья, материалов, полуфабрикатов, комплектующих изделий, поскольку компенсирует затраты, перекладывая их на покупателя. Лишь на последнем потребителе продукции процесс переложения заканчивается.

У этого налога имеется и ряд других преимуществ, как у любого косвенного налога. Но у него есть и отрицательные стороны. Главная из них – неизбежное повышение цен, что усиливает инфляцию, снижает конкурентоспособность отечественных производителей.

Это обстоятельство привело к идее в течение 1999 – 2000 гг.существенно снизить налоговую ставку НДС. Однако данное стремление вошло в противоречие с реальными возможностями сбалансирования федерального бюджета, в связи с чем пришлось отказаться от радикальных изменений.

Опыт подтверждает, что НДС прочно вошел в налоговую систему Российской Федерации. Он имеет свои достоинства и недостатки. С его помощью не удалось сразу решить все финансовые проблемы, накопившиеся в стране. Да это вряд ли было возможно, так как решить их может только масштабный комплекс мер. Но в целом, он имеет позитивное значение, и будет функционировать в России в обозримом будущем.

При снижении ставки НДС с 28 до 20 и 10 % образовался дополнительный бюджетный дефицит. Чтобы его частично заполнить, в 1994 -1995 гг. действовал специальный налог для финансовой поддержки важнейших отраслей народного хозяйства. Этот налог рассчитывался по базе НДС и взимался в размере сначала 3 %, а позднее – 1,5 % от налогооблагаемой базы. Плательщики налога, объект обложения, порядок и сроки уплаты, налоговые льготы определялись законом о НДС. Фактически специальный налог не имел самостоятельного значения, а был скрытой формой НДС и носил характер чрезвычайного налога. Теперь, оглянувшись назад, можно сказать, что необходимость во введении специального налога отсутствовала. Думается, что плавным снижением НДС не до 20 и 10 % сразу, а, например, до 23 и 13 %, можно было добиться тех же самых, а при необходимости и более высоких финансовых результатов. С течением времени можно было также постепенно снизить налог до сегодняшнего уровня. Издержки такого курса налоговой политики были бы меньше, поскольку он был бы более последователен». ![]() .

.

«Акцизы относятся к косвенным налогам, включаемым в цену товара. Ими облагается установленный законом перечень товаров, включая: спирт этиловый из всех видов сырья, кроме спирта коньячного, спирта-сырца и спирта денатурированного, спиртосодержащая продукция, кроме денатурированной, алкогольная продукция: спирт питьевой, водка, ликероводочные изделия, коньяки, вино натуральное, вино специальное и другая пищевая продукция с содержанием этилового спирта более 1,5 % от объема единицы алкогольной продукции, кроме виноматериалов, пиво, табачные изделия, ювелирные изделия, нефть, включая стабилизированный газовый конденсат, бензин автомобильный, легковые автомобили, кроме автомобилей с ручным управлением, в том числе ввозимых на территорию РФ, реализуемых инвалидам в порядке, определяемом Правительством РФ, отдельные виды минерального сырья в соответствии с перечнем, утверждаемым Правительством РФ.

Перечисленные выше группы товаров называются подакцизными товарами.

Плательщиками акцизов являются:

1. по подакцизным товарам, производимым на территории РФ, в том числе из давальческого сырья, - производящие и реализующие их предприятия – юридические лица, их филиалы и другие обособленные подразделения, имеющие отдельный баланс и расчетный счет, иностранные юридические лица, международные организации, филиалы и другие обособленные подразделения иностранных юридических лиц и международных организаций, созданные на территории РФ, иностранные организации, не имеющие статуса юридического лица, и простые товарищества, индивидуальные предприниматели;

2. по подакцизным товарам, используемым для производства товаров, не облагаемых акцизами, и для собственных нужд, производящие их организации;

3. по подакцизным товарам, производимым за пределами территории РФ из давальческого сырья, принадлежащего организациям, подлежащим регистрации в качестве налогоплательщиков в РФ, - организации – собственники давальческого сырья;

4. организации, осуществляющие первичную реализацию конфискованных и бесхозяйных подакцизных товаров и подакцизных товаров, от которых произошел отказ в пользу государства;

5. организации, осуществляющие первичную реализацию подакцизных товаров, ввезенных на территорию РФ без таможенного оформления при наличии соглашений о едином таможенном пространстве с другими государствами, или использующие эти товары при производстве неподакцизных товаров.

Объекты налогообложения:

1. По товарам, производимым на территории РФ:

1) для организаций, производящих и реализующих подакцизные товары, на которые установлены адвалорные в процентах ставки акцизов, кроме подакцизных товаров из давальческого сырья; для организаций, использующих производственные подакцизные товары для производства товаров, не облагаемых акцизами, и для собственных нужд, - стоимость подакцизных товаров, определяемая исходя из отпускных цен без учета акциза;

2) для организаций, производящих подакцизные товары из давальческого сырья, осуществляющих первичную реализацию конфискованных и бесхозяйных подакцизных товаров и подакцизных товаров, от которых произошел отказ в пользу государства, а также товаров, которые ввезены на территорию РФ без таможенного оформления при наличии соглашений о едином таможенном пространстве с другими государствами и на которые установлены адвалорные ставки акцизов, - стоимость этих товаров, определяемая исходя из применяемых в данной организации максимальных отпускных цен без учета акциза на аналогичные товары собственного производства на момент передачи подакцизных товаров, а при их отсутствии – исходя из рыночных цен без учета акциза, сложившихся в данном регионе на алогичные товары в предыдущем отчетном периоде;

3) по подакцизным товарам, на которые установлены адвалорные ставки акцизов и которые производятся за пределами территории РФ из давальческого сырья, принадлежащего организациям, подлежащим регистрации в качестве налогоплательщиков в РФ, - стоимость реализуемых подакцизных товаров, определяемая исходя из отпускных цен без учета акциза;

4) по подакцизным товарам, на которые установлены твердые специфические ставки акцизов в абсолютной сумме на единицу обложения, - объем реализованных подакцизных товаров в натуральном выражении.

Похожие работы

... налоговыми органами на основании данных, сообщаемых налогоплательщиками в налоговых расчетах, представляемых в сроки, установленные действующим законодательством.3.1 Порядок исчисления и учет НДС на предприятии оптовой торговли Порядок исчисления и учет НДС в торговле рассмотрим на примере ООО «Фаэтон-Трейдинг», занимающимся оптовой реализацией парфюмерно-косметической продукции. ООО « ...

... период, в котором было осуществлена уплата "ввозного" налога и выполнены вышеуказанные условия. ЗАКЛЮЧЕНИЕ Написав курсовую работу на тему: «Правовые основы взимания косвенных налогов в Республике Беларусь», сделаем выводы. Понятия «налог», «сбор», «пошлина» являются одними из ключевых в системе категорий налогового законодательства. Именно они характеризуют и классифицируют те платежи, ...

... , Министерство государственных доходов) и выполнять также и другие функции. Значимость контроля за государственными доходами привела к выделению в системе налогового администрирования самостоятельных налоговых органов, непосредственно осуществляющих взимание налогов и сборов и контроль за их поступлением в бюджет. Названия налоговых органов также различаются в отдельных государствах. В таблице ...

... политики государства. 5) Социальная – поддержание социального равновесия путем уменьшения неравенства в реальных доходах отдельных групп населения. Итак, функции налогов выявляют их социально-экономическую сущность, выражающуюся в принудительном изъятии определенной части доходов у предприятий и населения, имеющих объекты налогообложения. Каждая функция отражает определенную сторону налоговых и ...

0 комментариев