Навигация

Точно определить код товара, являющегося предметом сделки, по Товарной номенклатуре внешнеэкономической деятельности СНГ

1. Точно определить код товара, являющегося предметом сделки, по Товарной номенклатуре внешнеэкономической деятельности СНГ.

Достоверное определение кода товара по ТН ВЭД СНГ имеет решающее значение для последующего проведения всего комплекса расчетов. Необходимо помнить, что каждый конкретный товар может быть однозначно определен только одним кодом ТН ВЭД СНГ. Недостоверное заявление кода товара в целях уменьшения размеров таможенных пошлин и других налогов наказуемо.

2. Определить таможенную стоимость товара.

В практике внешнеэкономической деятельности “таможенная стоимость” - понятие сравнительно новое (см. терминологический словарь). В отношении всей номенклатуры товаров понятие таможенной стоимости введено лишь с 1 января 1994 года.

В самом общем виде таможенная стоимость - это рассчитанная в соответствии с соблюдением определенных требований стоимость ввозимого (вывозимого) товара, используемая для таможенных целей и, в первую очередь, как база для начисления пошлин и налогов.

Таможенную стоимость в большинстве случаев составляет цена товара с учетом стоимости страховки и транспортировки его до места ввоза на таможенную территорию России (либо до места вывоза с таможенной территории России). Таможенная стоимость не всегда совпадает с контрактной ценой. Величина правки и ее знак (+ или - ) находятся в прямой зависимости от условий (базиса) поставки (эти вопросы регулируются международными правилами “ИНКОТЕРМС-90”).

Более подробно методика определения таможенной стоимости товаров изложена в Законе Российской Федерации “ О ТАМОЖЕННОМ ТАРИФЕ “ (принят в мае 1993 года, вступил в силу с 1 июля того же года), а также в соответствующих инструкциях Государственного таможенного комитета России.

Правильное определение таможенной стоимости является одним из основных условий корректного расчета не только таможенных пошлин, но и других налогов, взимаемых таможенными органами при ведении внешней торговли товарами.

3. Пользуясь исключительно кодом товара в соответствии с ТН ВЭД СНГ, определить размер импортных пошлин для ввозимых товаров (экспортные пошлины для вывозимых товаров на сегодняшний день в России не используются – смотри выше).

В России применяются следующие виды ставок пошлин :

- адвалорные - начисляются в процентах к таможенной стоимости облагаемых товаров;

- специфические - начисляются в установленном размере за единицу облагаемых товаров (например, 50 ЭКЮ за тонну);

- комбинированные - обычно сочетают оба вышеуказанных вида таможенного обложения; если импортным тарифом предусмотрено использовать комбинированную ставку, то необходимо рассчитать адвалорную и специфическую ставки и применять ту, которая выше или обе ставки, в соответствии с тем, что предусмотрено тарифом.

Размер импортной пошлины определяется, как правило, по комбинированной ставке. Однако в импортном тарифе России присутствуют ставки адвалорные и специфические.

Комбинированные ставки регулируют нижний предел размера пошлины и должны служить защитой от искусственного занижения таможенной стоимости товаров как базы для расчета импортной пошлины по адвалорным ставкам.

В импортном тарифе указана ставка пошлины (адвалорная, специфическая или комбинированная), которая называется БАЗОВОЙ.

При начислении импортной пошлины ставки импортного тарифа применяются дифференцированно в зависимости от страны происхождения товара. В связи с этим таможенное законодательство определяет следующие группы стран:

а) страны, с которыми заключены соглашения, предусматривающие взаимное предоставление режима наиболее благоприятствуемой нации. Перечень таких стран приведен в Приложении N 2 импортного тарифа - в этом случае пошлина взимается по базовой ставке;

б) развивающиеся страны (или страны, входящие в Генеральную систему преференций). Перечень таких стран приведен в Приложении N 3 импортного тарифа - в этом случае взимается 75 % от величины базовой ставки;

в) наименее развитые страны. Перечень их приведен в Приложении N 4 импортного тарифа - пошлина не взимается ;

г) страны, по отношению к которым не применяется режим наиболее благоприятствуемой нации, либо если страна происхождения не установлена - применяются ставки, увеличенные в два раза по сравнению с базовой [В данном случае имеется в виду, что базовые ставки пошлин, увеличенные в два раза, используются, если кроме неприменения по отношению к стране режима наиболее благоприятствуемой нации, страна не является развивающейся или наименее развитой].

Наряду с этим необходимо учитывать, что на основании постановлений Правительства Российской Федерации на ряд ввозимых товаров преференциальный режим не распространяется. Независимо от страны происхождения подлежат обложению по базовым ставкам пошлин пиво и алкогольные напитки, соки и вина, одежда, обувь, парфюмерия и некоторые средства гигиены, бижутерия, легковые автомобили, телефонные и радиотелефонные аппараты, аудио- и видеотехника, часы и некоторые другие товары.

д). страны, подписавшие с Россией соглашения о зоне свободной торговли. Такие соглашения подписаны со всеми странами СНГ - пошлины не взимаются.

Для подтверждения происхождения товаров из стран-членов СНГ используется сертификат по форме СТ-1.

Список литературы

1. Дадашев А. З., Черник Д. Г. Финансовая система России: Учебное пособие. – М.: ИНФРА – М, 1997. – 248с.;

2. Пушкарева В. М. История финансовой мысли и политики налогов: Учебное пособие. – М.: ИНФРА – М, 1996. – 192с.;

3. Все налоги России 1997 * 1998. Практическое пособие. М.: “Экономика и финансы” совместно с ИИФ “Триада”, 800 стр.;

4. Все налоги России * 1998. Практическое пособие. М.: “Экономика и финансы” совместно с ИИФ “Триада”, 624 стр.;

5. Все пошлины, сборы, платежи и налоги на таможне * 1998. Практическое пособие. М.: “Экономика и финансы” совместно с ИИФ “Триада”, 704 стр.;

6. Барышников Н. П. Бухгалтерский учет, отчетность и налогообложение. В 2-х томах. Издание третье, переработанное и дополненное – М.: Информационно-издательский дом “Филинъ”, 1998. (Серия “Бухгалтерский учет сегодня”);

7. Налоги: Учебн. пособие / Под ред. Д.Г. Черника. - 3-е изд. - М.: Финансы и статистика, 1997. - 688 с.: ил.

8. Налоги и налогообложение: Учебн. пособие / Под ред. И.Г. Русаковой, В.А. Кашина. - М.: Финансы, ЮНИТИ, 1998.

Похожие работы

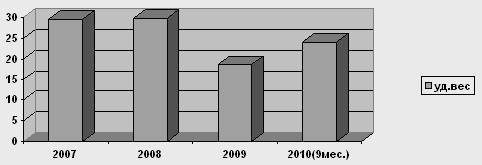

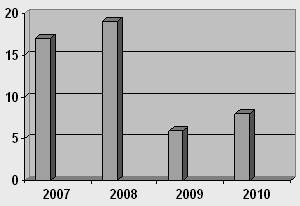

... -19,3 консолидированный бюджет Республики Татарстан, в том числе: 100,7 85,0 -15,6 74,7 -12,1 -в республиканский бюджет 80,4 64,9 -19,3 59,6 -8,2 - местные бюджеты 20,3 20,1 -1 15,1 -24,9 Налог на прибыль организаций 54,8 28,0 -48,9 30,7 +9,7 В % от общего объема поступления в бюджеты всех уровней 24 17,1 -28,8 20,1 +17,6 Из таблицы 5 следует, что в структуре ...

... анализа. Ответ на задание №2 1-1) 2-1) 3-2) 4-2) 5-1) 6-1) 7-2) 8-1,4 9-3) 10-1) 11-3) 12-2) 13-1) 14-1,2,3 15-3) 16-1) 17-3) 18-2) 19-1) 20-1,2 21-2) 22-2,4 23-2) 24-2) 25-3) Часть 2 «Государственные и муниципальные финансы» Вопрос №1 1. Выберите вариант правильного ответа на вопрос: 1.Что составляет муниципальную казну? а) средства местного бюджета и ...

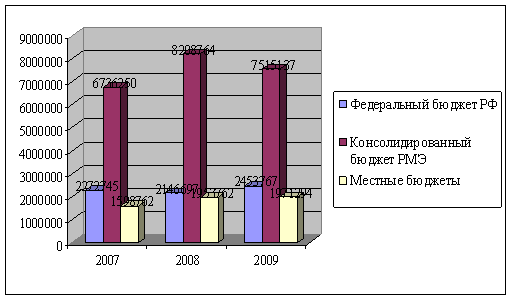

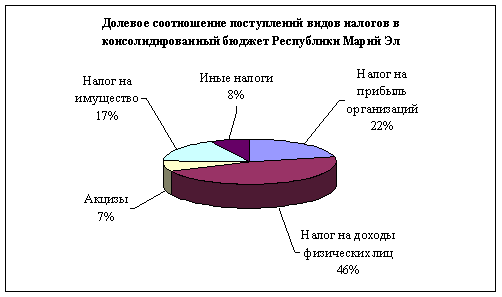

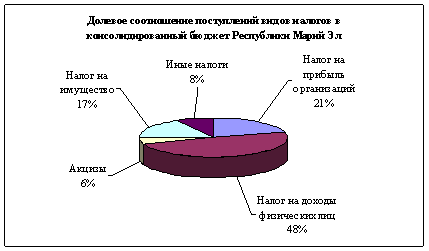

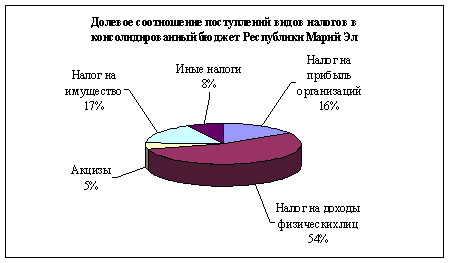

... сроках принятия решений и т.д. Таким образом, изучив деятельность налоговых органов Республики Марий Эл, можно высказать ряд предложений по совершенствованию администрирования налогов, составляющих основные источники формирования бюджета Республики Марий Эл. Главными источниками доходов регионального бюджета являются два налога: налог на прибыль организаций и налог на доходы физических лиц. Эти ...

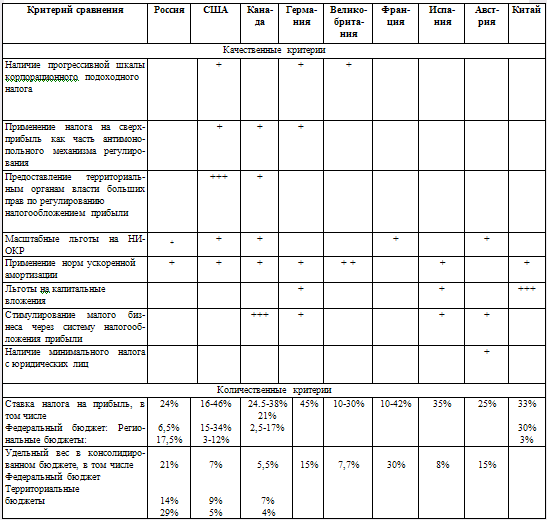

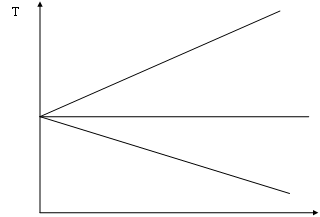

... человека, что выводит из под налогообложения доходы от 6 до 11 тысяч долларов по подоходному налогу. 4) В РФ отсутствует действенная система контроля за чрезмерными доходами физических лиц, слабо применяются информационные технологии для повышения эффективности налоговой системы. Плоская ставка по НДФЛ не отвечает социальной справедливости, более того, противоречит официально исповедуемому ныне ...

0 комментариев