Клиринговой деятельностью является деятельность по определению взаимных обязательств, возникающих на фондовом рынке между продавцами и покупателями ценных бумаг, и их зачету по поставкам ценных бумаг покупателям и денежных средств продавцам.

На современном биржевом рынке процедура совершения сделок распадается на ряд самостоятельных этапов:

— поручение брокеру на совершение операции;

— заключение биржевой сделки между брокерами;

— сверка условий сделки и вычисления взаимных обязательств по поставке ценных бумаг от продавца к покупателю и по расчетам денежных средств;

— исполнение сделки, заключающееся в переводе ценных бумаг покупателю и перечислении денежных средств продавцу, а также уплате комиссионных бирже, брокерам и другим участникам, обеспечивающим биржевую торговлю. В связи с тем что на последних двух этапах возникает большой информационный массив, обработка которого требует значительных трудозатрат, появились специализированные клиринговые (расчетные) организации. Основными функциями клиринга и расчетов по ценным бумагам являются:

— сбор информации по заключенным сделкам, ее сверка и корректировка при наличии расхождений, подтверждение о совершении сделки;

— учет зарегистрированных сделок и проведение вычислений по ним;

— определение взаимных обязательств по поставкам и расчетам участников биржевой торговли;

— обеспечение поставки ценных бумаг от продавца к покупателю;

— организация денежных расчетов по сделкам;

— обеспечение гарантий по исполнению заключенных сделок.

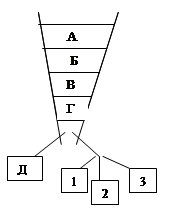

В целом можно выделить следующие главные этапы расчетно-клирингового процесса на рынке ценных бумаг после того, как клиенты дали приказы своим брокерам на куплю-продажу ценной бумаги и брокеры совершили указанную сделку на фондовой бирже.

Этап 1. Совершение биржевой сделки, которую осуществляют брокеры на основании приказов своих клиентов. Заключение сделки не является клирингом, а служит основой для проведения клиринговых процедур.

Этап 2. Сверка условий сделки, в процессе которой сопоставляются параметры совершенной операции по объему, ценам и другим существенным условиям. Сверка заключается в сопоставлении документов, представленных сторонами, заключившими сделку по купле-продаже ценных бумаг. Если в ходе проверки выявились расхождения, что возможно, когда сделка совершена устно или по телефону, то производятся уточнения и корректировка параметров сделки.

Этап 3. После того как установлено, что все условия сделки между сторонами совпадают, производится регистрация сделки.

Этан 4. Направление участникам сделки подтверждения о совершенной сделке.

Этап 5. Вычисление взаимных требований, которое заключается в определении количества и видов купленных (проданных) ценных бумаг, суммы платежа за ценные бумаги, а также комиссионных вознаграждений бирже, расчетной палате, брокерам и др.

Этап 6. Проведение многостороннего зачета. В течение торговой сессии заключаются сотни и тысячи операций по купле-продаже ценных бумаг. Инвестор, купив акции, может тут же перепродать их, не дожидаясь перерегистрации ценных бумаг на свое имя. Информация по сделкам накапливается и поступает в клиринговую палату, которая производит вычисления и определяет объем требований и обязательств по каждому участнику.

Этап 7. Поставка ценных бумаг продавцам и перечисление денежных средств покупателям для исполнения сделки.

Этан 8. Перечисление денежных средств продавцу за поставленные ценные бумаги.

Этап 9. Подготовка передаточного распоряжения депозитарию или реестродержателю о списании ценных бумаг со счета продавца и зачисление их на счет покупателя.

Этап 10. Получение покупателем выписки из реестра или со счета-депо о принадлежащих ему ценных бумагах.

В процессе функционирования расчетно-клиринговая деятельность прошла два этапа развития. На начальном этапе клиринговая палата берет на себя функции организатора исполнения сделок. На основе проведенных вычислений определяются требования и обязательства каждого участника. Если требования превышают обязательства, то это означает, что данному участнику должны заплатить. В этом случае говорят, что он находится в длинной позиции. Если же требования меньше обязательств, то предполагается платеж со стороны данного участника, так как он занимает короткую позицию. Если требования равны обязательствам, то считается, что позиция закрыта.

Процесс определения позиций участников торговли называется нейтингом (netting), который осуществляется как во время биржевой сессии, так и после ее завершения.

В зависимости от уровня развития биржевой торговли, количества участников сделок и объема операций встречаются два метода урегулирования позиций. При первом методе попарно определяются участники длинных и коротких позиций, вычисляется сумма обязательств и требований, после чего участники расчетов, имеющие короткие позиции, переводят средства участникам, занимающим длинные позиции. Такая процедура сводит к минимуму объемы встречных платежей, однако она применима только при небольшом числе участников, состав которых достаточно стабилен.

При втором методе посредником в проведении расчетов выступает клирингово-расчетная палата, которая по каждому участнику определяет занимаемые позиции и выставляет требования к участникам-должникам на перечисление денежных средств клиринговой палате, после чего она переводит средства фирмам-кредиторам. Этот метод применяется при большом числе участников и значительных масштабах операций и более прогрессивен, чем первый метод попарного взаимозачета. Клиринговая палата в этой схеме выступает как организатор расчетов, т. е. она будет перечислять средства кредиторам только после получения средств от должников.

Рассмотренные два метода расчетов не дают гарантий исполнения сделок, так как, если должник не перечислил денежные средства, кредитор их не получит. В этом случае риски по расчетам несут участники биржевой торговли, а клиринговая палата является центром по проведению вычислений, выставлению требований и перечислению поступивших средств кредиторам.

С развитием биржевой торговли клиринговые организации принимают на себя функции гаранта исполнения расчетов. Данная система расчетов получила название новэйшн (novation) и предусматривает, что клиринговая палата обязуется закрыть все длинные позиции вне зависимости от того, получит ли она денежные средства от участников короткой позиции, или нет. Клиринговая палата при этой схеме работы является единым расчетным центром и выступает единым кредитором для всех должников и единым должником для всех кредиторов. Участники, занимающие короткие позиции, производят платежи в пользу клиринговой организации, которая закрывает за счет поступивших средств, а при их недостатке — за счет собственных ресурсов длинные позиции участников. Для выполнения принятых на себя обязательств по гарантированию проведения расчетов клиринговая палата должна иметь собственные резервы денежных средств. Система «новэйшн» весьма удобна, так как участники расчетов знают только одну клиринговую организацию, которая для них является должником или кредитором в зависимости от занимаемой ими позиции. Поэтому данная система получила наибольшее распространение в странах с развитым фондовым рынком.

Исполнение сделки включает в себя, с одной стороны, платеж продавцу, с другой — поставку ценных бумаг покупателю. Время от момента заключения сделки до получения ценных бумаг (денежных средств) называется периодом исполнения сделки или расчетным периодом. Чем короче этот период, тем более эффективно функционирует фондовый рынок. Для характеристики расчетного периода используется формула t + п (где t — день заключения сделки; п — число дней исполнения сделки). В высокоорганизованных биржевых системах расчетный период равен t + 0, т.е. поставка ценных бумаг покупателю и зачисление денежных средств продавцу происходят в. день совершения сделки. Примером такого рынка может служить российский рынок ГКО—ОФЗ. Международная федерация фондовых бирж рекомендует биржам так устанавливать систему расчетов, чтобы расчетный период не превышал t + 3.

Из всего вышесказанного можно выделить главную особенность клиринга на рынке ценных бумаг. Она заключается в том, что расчетно-клиринговый процесс связан с процессом перерегистрации проданной ценной бумаги с одного ее владельца на другого.

При подготовке этой работы были использованы материалы с сайта http://www.studentu.ru

Похожие работы

... биржевом рынке. Подобный недостаток сейчас ликвидируется благодаря развитию компьютерной техники и средств телекоммуникации, а главное, благодаря появлению новых технологий взаимодействия расчетных систем фондовых рынков с национальными расчетными системами в различных странах. Это позволяет участникам специальных расчетных систем проводить любые финансовые операции. Используется и другой способ ...

... схема анализа фондового рынка Анализ фондового рынка Украины ставит своей целью исследование текущего состояния фондового рынка Украины и определение направления его развития. Для достижения данной цели поставлены следующие задачи: 1. анализ макроэкономических показателей развития экономики Украины в целом; 2. анализ показателей развития ...

... меркам. В дальнейшем с приобретением опыта работы и своих фондовых традиций можно ожидать изменения ситуации. Продолжительный процесс массовой приватизации предопределил и другую особенность фондового рынка Украины – преобладание на нем акций и ограниченность других видов финансовых инструментов. Номенклатура финансовых инструментов, с которыми работают все фондовые площадки, остается крайне ...

... по вопросам, отнесенным к компетенции ФКЦБ России (включая недействительность сделок с ценными бумагами); · принимать решения о создании и ликвидации региональных отделений ФКЦБ России. 1.3. Нормативно-правовая база, регулирующая функционирование фондового рынка Основные законодательные акты, которыми регулируется российский рынок ценных бумаг: Гражданский кодекс РФ, части 1 и 2 (1995 – ...

0 комментариев