Навигация

Оценка эффективности фондового портфеля

3. Оценка эффективности фондового портфеля

портфель ценная бумага оптимизация инвестиционный

Формируя инвестиционный портфель, инвестор должен располагать методикой для оценки инвестиционных качеств ценных бумаг. Они оцениваются посредством методов фундаментального и технического анализа.

Основной задачей такой оценки является выявление среди множества ценных бумаг той их части, в которую можно вложить денежные средства, не подвергая свои вложения высокому риску.

На практике существует прямая зависимость между доходностью и уровнем риска ценных бумаг. По степени риска минимальный уровень имеют вложения в денежные средства, но они наименее доходны и подвержены обесценению в результате инфляции.

Вторыми по степени риска являются облигации Банка России и муниципальные краткосрочные облигации (например, МКО Правительства Санкт-Петербурга).

Третьими по степени риска являются вложения в банковские и корпоративные облигации, а за ними следуют акции известных промышленных компаний.

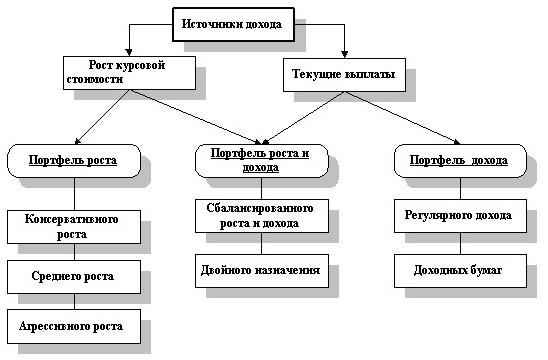

Акционерные промышленные компании и финансовые посредники получают следующие доходы по ценным бумагам:

проценты и дивиденды по ценным бумагам;

доход от увеличения курсовой стоимости ценных бумаг, находящихся в портфеле (реализуется при их перепродаже в виде разницы между ценой покупки и ценой продажи);

премии и разницы при вложении денежных средств в производные фондовые инструменты (опционы и фьючерсы);

комиссионное вознаграждение, возникающее при управлении портфельными инвестициями и др.

Соотношение между указанными видами доходов зависит от:

типа инвестиционной стратегии компании (в активных портфелях доля стоимости ценных бумаг выше, чем в пассивах);

более низкой в спекулятивных портфелях доли доходов от процентов и дивидендов;

приоритета в политике финансовых посредников на услуги, оказываемые клиентам (например, консультационных, информационных, посреднических и иных услуг).

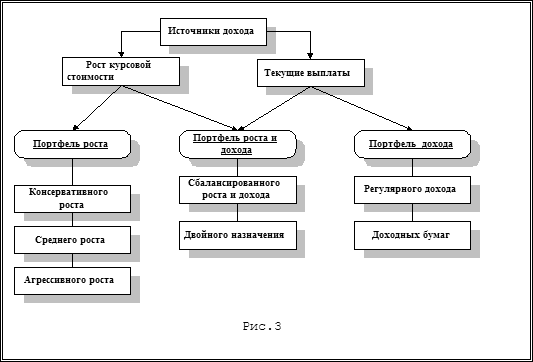

Доход инвестора от владения фондовыми инструментами равен доходу от роста их курсовой стоимости и текущего дохода.

Прирост капитала может быть и отрицательной величиной, если стоимость актива снижается.

Полный доход — важный показатель, но он не характеризует эффективность инвестиций в финансовые активы.

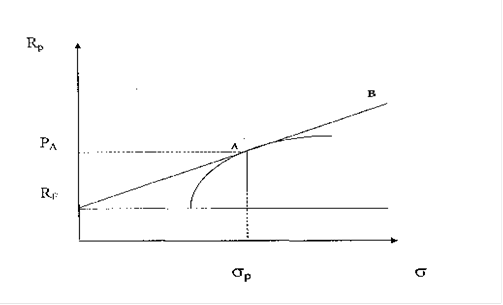

Инвестор стремится вложить свои денежные средства в наиболее доходные финансовые активы. Однако неопределенность будущих доходов требует учета возможных отклонений доходности от ожидаемого значения, т. е. учета риска, связанного с вложениями в данный финансовый инструмент.

Фондовый портфель имеет ограничения по сроку жизни, а также по минимальной и максимальной суммам инвестиций. Его доходность определяется тремя величинами: ожидаемой, возможной и средней.

Ожидаемая (минимальная) доходность — величина, которая будет получена по окончании срока жизни портфеля при сочетании наименее благоприятных обстоятельств.

Возможная (максимальная) доходность — величина, получаемая при наиболее вероятном развитии событий. Более высокая доходность связана с повышенным риском для инвестора. Поэтому в процессе инвестирования следует учитывать оба фактора, которые сравниваются со среднерыночным уровнем доходности.

Значение показателя «доходности портфеля», полученное в результате указанных формул, может быть использовано в анализе доходности, скорректированной с учетом риска и среднерыночных показателей.

Данный способ сравнительного исследования очень удобен для инвестора, поскольку он может показать, насколько положительно зарекомендовал себя фондовый портфель относительно рынка ценных бумаг в целом.

4. Мониторинг портфеля ценных бумаг

Система мониторинга фондового портфеля представляет собой разработанный акционерной компанией механизм непрерывного наблюдения за ликвидностью, доходностью и безопасностью входящих в него ценных бумаг в условиях постоянно меняющейся рыночной конъюнктуры.

Основными целями разработки системы мониторинга являются:

постоянный контроль за движением рыночной стоимости ценных бумаг и отклонением ее от среднерыночного курса;

анализ причин, вызвавших эти отклонения;

разработка мер по соответствующей корректировке состава и структуры портфеля и вывода из него неэффективных фондовых инструментов;

формирование нового портфеля ценных бумаг, отвечающих инвестиционной направленности владельца.

В этих целях используются различные методы анализа за состоянием фондового рынка и инвестиционных качеств ценных бумаг отдельных эмитентов.

Наиболее представительными считаются два направления:

фундаментальный анализ;

технический анализ.

Анализ требует больших денежных затрат и высокой квалификации инвестиционных менеджеров.

Фундаментальный анализ оправдывает себя при длительной работе с крупными компаниями и при ориентации на среднесрочные и долгосрочные инвестиции.

Приемы технического анализа более оперативны и основаны на информации о динамике биржевых курсов акций, что вполне достаточно для принятия инвестиционных решений. Часто указанные методы используются в комбинации.

В условиях недостаточно развитого рынка ценных бумаг в России наиболее предпочтительным является фундаментальный анализ. Он включает три уровня задач:

изучение общей экономической ситуации в стране;

анализ отдельных сегментов рынка ценных бумаг;

изучение финансового состояния отдельных компаний-эмитентов.

Результаты фундаментального анализа оформляются в форме исследовательского отчета. Изучение общей экономической ситуации основано на показателях, характеризующих динамику производства, уровень деловой активности, накопления и потребления, темпы инфляции, финансовое состояние государства (бюджетный дефицит, объем внутреннего и внешнего долга и др.).

Анализ отдельных сегментов фондового рынка осуществляется в отраслевом разрезе. В каждый данный момент устанавливаются отрасли, которые находятся на подъеме и обеспечивают инвесторам наиболее выгодные вложения средств.

В фундаментальном анализе практикуется классификация всех отраслей на три типа: устойчивые, циклические и растущие.

К устойчивым относятся отрасли, выпускающие жизненно важную продукцию для населения, а также оказывающие ему необходимые услуги (пищевая промышленность, коммунальные услуги и др.). Эти отрасли наиболее надежны с точки зрения инвестиций в их ценные бумаги, которые, однако, не отличаются высокой доходностью.

Циклические отрасли производят средства и товары длительного пользования (автомобилестроение, энергомашиностроение, сельхозмашиностроение и др.). Результативность вложений в данные отрасли зависит от стадии цикла, на которой они находятся. Те из них, которые проходят стадию подъема, обеспечивают высокую доходность инвестиций в ценные бумаги.

Растущие отрасли отличаются высокими темпами объема производства, превосходящими темпы роста ВВП по стране в целом. В России это отрасли горнодобывающей промышленности, электроэнергетики, нефтепереработки. Инвестиции в такие отрасли сопряжены с большим риском, но они предлагают вкладчикам высокий доход в настоящем и будущем периодах.

Анализ финансового состояния отдельных акционерных компаний позволяет отобрать те из них, которые в наибольшей степени отвечают инвестиционным целям вкладчиков.

Оценка инвестиционной привлекательности акционерных обществ включает четыре этапа:

изучение текущего финансового положения и перспектив его изменения;

анализ показателей деятельности компаний (ликвидности, платежеспособности, оборачиваемости и доходности активов и др.);

анализ состава и структуры капитала (собственного и заемного);

оценка потенциала акций.

Для определения потенциала акций применяется система покупателей, отражающих качество данных фондовых инструментов. В ходе анализа производится сравнение этих показателей с данными других аналогичных компаний, а также с величинами, сложившимися за предшествующие периоды. По результатам фундаментального анализа составляется справка, отражающая основные финансовые показатели и коэффициенты по рассмотренным компаниям. Затем делаются выводы относительно покупки, продажи или сохранения в своем портфеле ценных бумаг, эмитируемых данными акционерными компаниями.

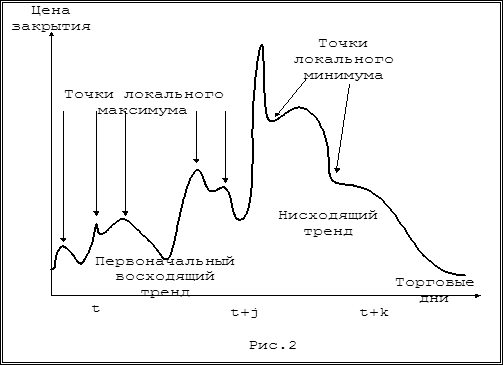

Технический анализ инвестиционной ситуации базируется на использовании графических методов изучения динамики цен.

В процессе графического анализа решаются три задачи;

прогнозирование уровня цен;

нахождение оптимального момента времени для покупки или продажи ценных бумаг;

проверка полноты и достоверности фундаментального анализа.

Основным методом технического анализа является построение гистограмм, с помощью которых для каждого биржевого дня определяются минимальный и максимальный уровни цены, а также цена при закрытии биржи, т.е. отражаются уровень, и размах колебаний цен. Их совокупность за достаточно длительный период времени позволяет изучить основные тенденции в ценах на акции.

Для снижения риска на фондовом рынке РФ целесообразно отдавать предпочтение прямым инвестициям в ценные бумаги эмитентов, обладающих реальным имуществом, а не покупке акций надстроечных структур типа холдингов.

Высокая инфляция и экономическая нестабильность вынуждают инвесторов сокращать сроки вложений, отдавая предпочтение инвестициям в краткосрочные ценные бумаги (МКО, облигации Банка России, банковские векселя и т. д.).

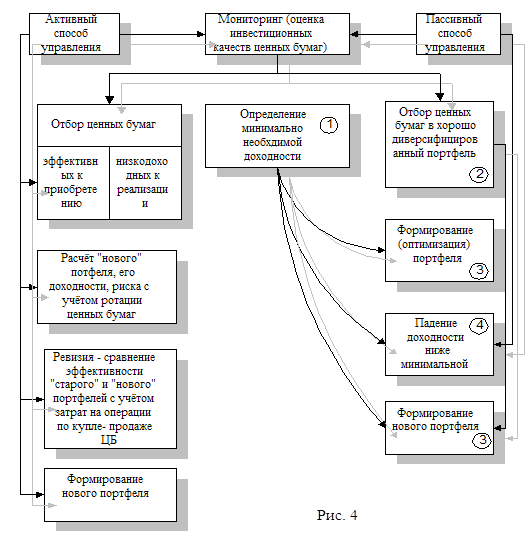

Совокупность применяемых к портфелю методов и технических приемов представляет собой способ управления, который может быть активным или пассивным. Мониторинг может быть способом как активного, так и пассивного управления.

Конечной целью мониторинга служит выбор ценных бумаг, обладающих инвестиционными качествами, соответствующими данному типу портфеля.

Активная модель управления предполагает систематическое наблюдение и быстрое приобретение ценных бумаг, отвечающих инвестиционным целям портфеля, а также оперативное изучение его состава и структуры. Фондовый рынок России характеризуется быстрым изменением котировок ценных бумаг и высоким уровнем риска. Поэтому ему адекватна активная модель мониторинга, которая делает модель управления портфеля более рациональной. С помощью мониторинга можно прогнозировать размер возможных доходов от операций с ценными бумагами.

Инвестиционный менеджер, занимающийся активным управлением портфеля, обязан купить наиболее эффективные ценные бумаги и быстро продать низкодоходные финансовые активы. В данном случае целесообразно не допустить снижения стоимости портфеля и потерю им инвестиционных качеств. Поэтому необходимо постоянно сравнивать стоимость, доходность, ликвидность и безопасность «нового» портфеля с аналогичными показателями прежнего портфеля, чтобы принимать обоснованные управленческие решения.

Активный способ управления предполагает значительные финансовые расходы, связанные с информационной, аналитической, экспертной и торговой деятельностью на фондовом рынке. Эти затраты могут нести только крупные банки и финансовые компании, имеющие большой портфель ценных бумаг и стремящиеся к получению максимального дохода от профессиональной деятельности на фондовом рынке.

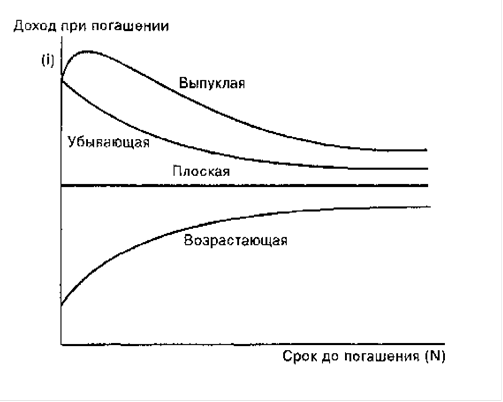

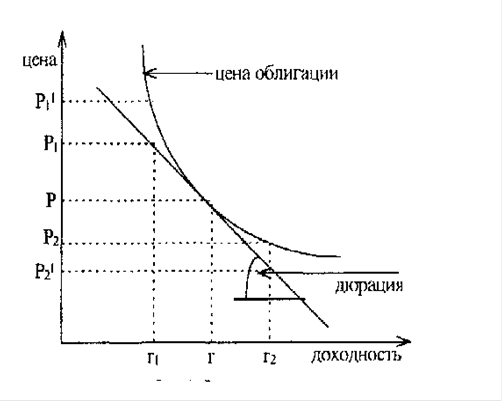

В процессе мониторинга фондового портфеля инвестиционные менеджеры часто используют методы, основанные на анализе кривых доходности, и операции СВОП (обмен одних ценных бумаг на другие: акции на корпоративные облигации).

В первом случае в процессе инвестирования ориентируются на предполагаемые изменения доходности ценных бумаг, чтобы использовать в интересах инвестора будущие изменения процентных ставок. Инвестиционные менеджеры прогнозируют состояние финансового рынка и в соответствии с этим прогнозом корректируют фондовый портфель.

Например, если кривая доходности в данный момент находится на сравнительно низком уровне и будет, согласно прогнозу, повышаться, то это приведет к падению курса надежных ценных бумаг (муниципальных облигаций). Поэтому целесообразно приобретать краткосрочные облигации, которые по мере роста процентных ставок предъявляются к продаже и реинвестируются в более доходные финансовые активы. В данном случае краткосрочные облигации являются дополнительным резервом денежной наличности (ликвидности) компании. Если кривая доходности высока и будет иметь тенденцию к снижению, то инвестор переключается на покупку долгосрочных облигаций, которые обеспечивают более высокий доход.

Таким образом, активный мониторинг представляет собой непрерывный процесс управления портфелем, что требует его периодического пересмотра, частота которого зависит от общей ситуации на финансовом рынке (включая динамику процентной ставки).

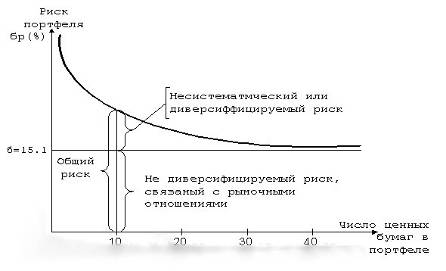

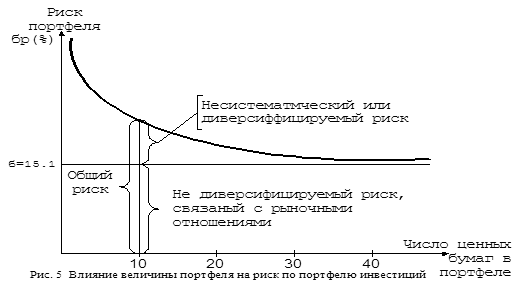

Пассивная модель управления предполагает формирование сильно диверсифицированных портфелей с заранее фиксированным уровнем риска, рассчитанным на длительный период времени. Подобный подход возможен для развитого фондового рынка с относительно стабильной конъюнктурой. В условиях общей экономической нестабильности, высоких темпов инфляции в России пассивный мониторинг малоэффективен.

Отметим наиболее общие правила пассивного управления фондовым портфелем:

такое управление рационально только в отношении портфеля, состоящего из малорискованных ценных бумаг;

ценные бумаги должны быть долгосрочными, чтобы портфель существовал в неизменном виде длительное время.

Это дает возможность реализовать на практике основное преимущество пассивного управления — незначительной объем накладных расходов по сравнению с активным мониторингом.

В условиях России портфель не может быть стабильным в обозримом будущем, так как велика вероятность потери не только его стоимости, но и дохода владельца. В российской практике до недавнего времени (до 17.08.1998) применялся собственный метод пассивного управления портфелем ГКО-ОФЗ. Его сущность заключалась в следующем. Исходя из средневзвешенной стоимости капитала (ССК) инвестор определяет минимально необходимый доход. После этого на основе мониторинга осуществлялся отбор ценных бумаг в портфель с гарантированной доходностью и минимальным уровнем риска. Сигналом к изменению образованного портфеля является не конъюнктура фондового рынка, как при активном управлении, а падение доходности портфеля ниже минимального уровня. Следовательно, доходность является тем индикатором, который заставляет инвестора пересматривать состав портфеля.

Выбор тактики управления зависит и от типа портфеля. Например, трудно ожидать высокого дохода, если к портфелю агрессивного дохода, или к портфелю агрессивного роста, применить тактику пассивного управления. Вряд ли будут оправданы высокие расходы на активное управление портфелем, ориентированы на стабильный доход.

Существуют два варианта управления портфелем:

выполнение управленческих функций держателем портфеля;

передача всех функций по управлению портфелем другому юридическому лицу в форме траста (банку или финансовой компании).

Второй способ управления предпочтителен для фондовых портфелей крупных инвесторов.

Рассмотрим оба варианта более подробно. В первом варианте владелец фондового портфеля управляет им самостоятельно. В данном случае держатель портфеля обязан создать специальное структурное подразделение (фондовый отдел), за которым будет закреплено управление портфелем.

В функции фондового отдела акционерной компании входят:

определение целей и типа портфелей;

разработка стратегии и тактики управления портфелем;

оперативное планирование ценных бумаг в рамках заданных целей;

реализация операций, относящихся к управлению портфелем;

анализ и выявление факторов, влияющих на состав, структуру и динамику движения ценных бумаг, входящих в портфель;

принятие и реализация практических решений, направленных на корректировку состава и структуры портфеля.

Для предприятий с небольшим портфелем функции фондового отдела может выполнять один квалифицированный специалист.

Во втором варианте владелец портфеля доверяет осуществлять управление им другому юридическому лицу на основе договора доверительного управления имуществом*. С помощью такого договора (траста) можно управлять фондовым портфелем промышленных акционерных обществ, инвестиционных компаний и фондов.

Похожие работы

... дохода, как правило, определяется по отношению к цене приобретения облигации: Ст = ДХ/PC, (9) где РC – рыночная стоимость (цена приобретения) облигации. 1.2 Формирование и управление портфелем ценных бумаг Основные принципы формирования портфеля инвестиций [2, 4, 5]: безопасность вложений (стабильность дохода, неуязвимость на рынке инвестиционного капитала); доходность вложений; ...

... . Формируют свой инвестиционный портфель спекулятивными ценными бумагами низкого качества с колеблющимся курсом, пытаются играть на изменении курса национальной валюты. 2. Управление портфелем ценных бумаг 2.1. Мониторинг портфеля Под управлением понимается применение к совокупности различных видов ценных бумаг определенных методов и технологических возможностей, ...

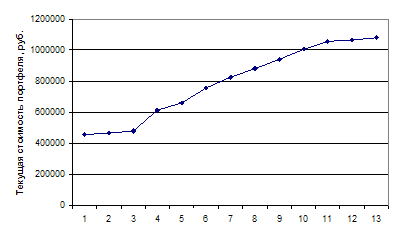

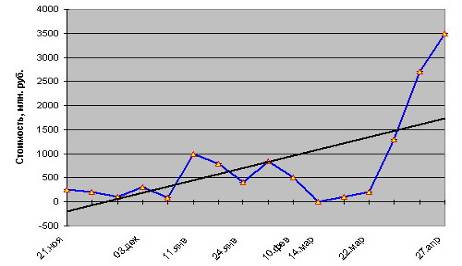

... фиксированное вознаграждение) - 3-5% от суммы, переданной в управление. Хороший доход нужен управляющим, чтобы покрывать свои затраты от выхода на рынок, которые весьма велики. Качественное доверительное управление портфелем ценных бумаг предполагает услуги высококлассных менеджеров, мощный бэк-офис, дорогое программное обеспечение. Например, по данным УК "Доходное место", с июля 2006 г. по июль ...

... как в длительной перспективе плюсы и минусы от изменения их цены будут гасить друг друга. 4. Особенности практики управления портфелями ценных бумаг в России Российскому рынку по-прежнему характерны негативные особенности, препятствующие применению принципов портфельного инвестирования, что в определенной степени сдерживает интерес субъектов рынка к этим вопросам. В дополнение к уже описанным ...

0 комментариев