Навигация

Повышение роли среднесрочного финансового планирования

4. Повышение роли среднесрочного финансового планирования.

Установленные процедуры и сроки разработки и утверждения перспективного финансового плана должны неукоснительно соблюдаться.

Уже в следующем году необходимо утвердить законом федеральный бюджет на среднесрочный период (2008-2010 годы).

Отчеты о результатах использования бюджетных ассигнований должны учитываться при составлении и рассмотрении проектов бюджетов.

Эти положения необходимо закрепить в Бюджетном кодексе Российской Федерации.

5. Дальнейшее расширение самостоятельности и ответственности главных распорядителей бюджетных средств, прежде всего путем разработки и внедрения методов и процедур оценки качества финансового менеджмента на ведомственном уровне, развития внутреннего аудита, укрепления финансовой дисциплины.

6. Обеспечение прозрачности и эффективности закупок для государственных и муниципальных нужд. Необходимо в кратчайшие сроки завершить формирование нормативной правовой базы реализации положений Федерального закона «О размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд». Следует обратить особое внимание на определение перечня товаров, работ, услуг, закупки которых должны проводиться на аукционах, а также особенностей закупки продукции для нужд обороны и безопасности.

Уже в 2006 году необходимо нормативно определить механизмы заключения долгосрочных контрактов на поставки продукции для государственных и муниципальных нужд.

Следует расширять практику проведения совместных торгов государственными и муниципальными заказчиками, оказывая организационное содействие принятию совместных решений о проведении торгов по широкому спектру федеральных нужд.

7. Совершенствование управления государственной собственностью.

Получение единовременных доходов не должно быть единственной целью приватизации государственного и муниципального имущества. В первую очередь она должна способствовать структурным изменениям в соответствующих секторах экономики, позволяющим рассчитывать на получение позитивного экономического, социального и бюджетного эффекта. В кратчайшие сроки следует законодательно урегулировать вопрос о снижении выкупной цены земельных участков под объектами, находящимися в частной собственности.

Назрела необходимость упрощения процедуры приватизации унитарных предприятий.

8. Неукоснительное соблюдение законодательно определенных сроков установления регулируемых тарифов на услуги организаций жилищно-коммунального комплекса и естественных монополий, а именно - до внесения проектов бюджетов в законодательные органы.

9. Эффективное участие России в инициативах мирового сообщества по облегчению долгового бремени беднейших стран.

10. Реорганизация и увеличение капитализации специализированных государственных инвестиционных институтов в целях поддержки экспорта товаров и импорта технологий, долгосрочного финансирования крупных инвестиционных проектов.

Использование механизмов Инвестиционного фонда, венчурных фондов, промышленно-производственных, технико-внедренческих и туристско-рекреационных особых экономических зон, концессионных соглашений, технопарков в сфере высоких технологий в целях расширения частных инвестиций.

Выводы

Бюджетное законодательство - важная подотрасль финансового законодательства. Оно включает совокупность актов, устанавливающих бюджетное устройство государства, субъектов Федерации и местного самоуправления, регулирующих отношения по формированию бюджетов, распределению бюджетных средств между звеньями бюджетов, их расходованию и исполнению бюджетов, образованию внебюджетных фондов.

В 1998 году принят Бюджетный кодекс РФ, который стал основным актом в системе бюджетного законодательства РФ. В нем регулируется комплекс бюджетных отношений, дается законодательное определение терминов, устанавливается порядок финансирования из бюджетов и другие основы бюджетного регулирования, общие принципы бюджетного законодательства РФ, правовые основы функционирования бюджетной системы РФ, правовое положение субъектов бюджетных правоотношений, порядок регулирования межбюджетных отношений, основы бюджетного процесса в РФ, основания и виды ответственности за нарушение бюджетного законодательства РФ.

Финансовый контроль подразделяется на несколько видов по разным основаниям. В зависимости от времени проведения он может быть предварительным, текущим и последующим. Можно выделить обязательный и инициативный финансовый контроль. Возможны и другие основания классификации финансового контроля, в частности, в зависимости от органов (субъектов), осуществляющих его. Государственный контроль осуществляется федеральными органами законодательной власти, федеральными органами исполнительной власти, в том числе специально созданными органами исполнительной власти.

Проводимая бюджетная политика в целом соответствует стратегическим целям экономического развития Российской Федерации, повышения качества жизни и обеспечения безопасности ее граждан, задачам, определенным Бюджетным посланием Президента Российской Федерации «О бюджетной политике в 2007 году».

При формировании и реализации бюджетной политики Правительству Российской Федерации следует предпринять действия по следующим направлениям.

1. Обеспечение сбалансированности бюджетной системы Российской Федерации в долгосрочном периоде.

2. Должна быть продолжена политика аккумулирования «конъюнктурных» доходов бюджета в Стабилизационном фонде.

3. Повышение результативности бюджетных расходов.

4. Повышение роли среднесрочного финансового планирования.

5. Дальнейшее расширение самостоятельности и ответственности главных распорядителей бюджетных средств, прежде всего путем разработки и внедрения методов и процедур оценки качества финансового менеджмента на ведомственном уровне, развития внутреннего аудита, укрепления финансовой дисциплины.

6. Обеспечение прозрачности и эффективности закупок для государственных и муниципальных нужд.

7. Совершенствование управления государственной собственностью.

8. Неукоснительное соблюдение законодательно определенных сроков установления регулируемых тарифов на услуги организаций жилищно-коммунального комплекса и естественных монополий, а именно - до внесения проектов бюджетов в законодательные органы.

9. Эффективное участие России в инициативах мирового сообщества по облегчению долгового бремени беднейших стран.

10. Реорганизация и увеличение капитализации специализированных государственных инвестиционных институтов в целях поддержки экспорта товаров и импорта технологий, долгосрочного финансирования крупных инвестиционных проектов.

3. Анализ отдельных направлений финансовой политики РФ на современном этапе 3.1 Теоретическое обоснование подходов к управлению развитием банковской системы в РФ

финансовый система рынок бюджетный

Определяя возможности повышения роли банков в экономике, в том числе и региональных банков, необходимо исходить из оценки объективных факторов, действующих в экономике современной России.

Первая российская особенность - серьезные диспропорции в размещении промышленного производства и финансовых потоков. Если до 90% объемов производства сосредоточено в регионах, то финансовые потоки распределены в обратной пропорции - на регионы страны приходится всего 10%, львиная же доля досталась столице и Московской области. Впрочем, именно сложившаяся система распределения производственных и финансовых потенциалов объективно ведет к переливанию банковского капитала: уже сейчас наблюдаются перемещения банковского ресурса из Москвы в регионы.

Второй объективный фактор - экспансия столичных банков в регионы России в форме открытия филиалов либо поглощения малых и средних банков. Сам по себе процесс не вызывает тревоги, другое дело, что это движение капитала далеко не всегда сопряжено с эффективностью банковского бизнеса. Нередко москвичи идут в регион, весьма приблизительно представляя себе конъюнктуру и перспективы местного рынка, для многих неприятным сюрпризом становится дефицит кадров нужной квалификации. Усугубляют ситуацию и немалые расходы на создание инфраструктуры, оборудование офиса и прочие издержки.

Третье обстоятельство - неоднородность региональных банков: наряду со слабыми или недокапитализированными здесь действуют и вполне успешные, устойчивые и перспективные кредитные организации.

Причем выполняют они не только финансовую функцию, но и социальную - активно участвуя в муниципальных программах, выступая спонсорами, и так далее.

Но для большинства региональных банков, как, впрочем, и для банковской системы в целом, характерны три главных проблемы: низкая капитализация, дефицит ресурсной базы и высокие риски - особенно кредитные. И это - четвертая «национальная особенность» нашего банковского сектора.

Есть и еще одна особенность российской банковской системы, особенно наглядная в сравнении с положением в развитых странах. Скажем, в Германии одно банковское учреждение (банк, филиал, отделение) приходится на 2000 человек. Приведем для сравнения данные по России:

- Центральный федеральный округ (с Москвой и областью) - 26 000 человек.

- Центральный федеральный округ (без московского региона) - 36 725 человек.

- Московский регион - 20 299 человек.

- Северо-Западный федеральный округ - 29 785 человек.

- Южный федеральный округ - 38 678 человек.

- Приволжский федеральный округ - 37 774 человек.

- Уральский федеральный округ - 27 287 человек.

- Сибирский федеральный округ - 38 065 человек.

- Дальневосточный федеральный округ - 25 257 человек.

Как видим, до «насыщения» нашего рынка банковскими услугами еще весьма далеко, и перспективы его развития огромны.

Стратегические направления, задачи развития банковского сектора России и меры государственной политики по их решению были определены Правительством Российской Федерации и Банком России в принятой в декабре 2001 г. «Стратегии развития банковского сектора Российской Федерации».

Был принят ряд важных законов — в сфере развития финансовых рынков, валютного регулирования, противодействия легализации доходов, полученных преступным путем, защиты интересов вкладчиков; укреплены правовые основы банковского регулирования и надзора.

Вместе с тем банковский сектор России остается относительно небольшим и пока не играет той роли в экономическом развитии, которая характерна для стран с развитой рыночной экономикой.

В целях повышения функциональной роли банковской системы и дальнейшего уточнения выработанных в первом документе по банковской стратегии концептуальных подходов Минэкономразвития, Минфином и Банком России подготовлена новая редакция Стратегии развития банковского сектора Российской Федерации на 2004 г. и на период до 2008 г. Стратегией определено в качестве основной задачи на ближайшие пять лет существенное повышение значения банковского сектора и денежно кредитной системы как фактора экономического роста и реализации программных задач социально-экономического развития.

В новой Стратегии особое внимание уделяется развитию таких относительно новых для российского финансового рынка сегментов, как кредитование малого бизнеса, ипотечное и потребительское кредитование, вопросам повышения эффективности банковского надзора, формирование системы страхования банковских вкладов.

В сфере банковского надзора Банк России будет развивать содержательные подходы с учетом передового международного опыта, фактически затронут весь «надзорный цикл»: лицензирование кредитных организаций, текущий надзор за их деятельностью, инспектирование, финансовое оздоровление, а также мероприятия по их ликвидации. При этом нет намерения слепо копировать зарубежный опыт: Банком России всегда учитываются реалии функционирования российского рынка банковских услуг и особенности национального банковского бизнеса.

Масштабной задачей, в рамках которой новые подходы в надзорной деятельности Банка России должны проявить свою эффективность, является отбор банков в систему страхования вкладов. Ее решение потребует от Банка России комплексных усилий как в методологическом, так и в практическом планах. Окончательные выводы о признании финансовой устойчивости банка достаточной для участия в системе страхования вкладов должны быть сделаны по результатам специальной инспекционной проверки банков.

В последние годы основным, магистральным направлением совершенствования банковской системы в России считалось наращивание капитала, укрупнение банков.

Таким образом, важно не только удовлетворять международным требованиям по достаточности капитала, но уметь эффективно управлять имеющимся капиталом банка, используя для этого высококвалифицированный персонал и новейшие технологии.

Для России в условиях глобализации особенно важно не отстать от мира, занять достойное место в мировой экономике, построить банковскую систему на новой, более эффективной основе.

Важно уделить больше внимание разработке международных стандартов банковского бизнеса с учетом современных тенденций. Стратегическим направлением развития национальной банковской системы России является геополитическая направленность ее движения в мировое банковское сообщество.

Для России решение о вступлении во Всемирную торговую организацию (ВТО), сближение с ЕС предопределили следующее:

— необходимость дальнейшей либерализации национальных финансовых рынков;

— перехода российских банков на международные стандарты финансовой отчетности (МСФО);

— активного взаимодействия с международными финансово кредитными организациями по широкому кругу вопросов;

— решение проблемы урегулирования внешнего долга, утечки капиталов;

— предотвращение несанкционированного вывоза капитала за рубеж;

— легализацию денежных средств, полученных незаконным путем и т.д.

Важная роль в решении важных вопросов принадлежит банкам, имеющим функции финансовых посредников и социально-экономических институтов.

Реализация поставленной задачи — постепенное вхождение в мировое банковское сообщество — возможна лишь с учетом современного состояния мировой и российской банковских систем, выяснения их общности и различий, тенденций и предпочтений в развитии.

Сейчас, когда в основном решены наиболее острые проблемы банковского сектора, порожденные финансовым кризисом, остро стоит вопрос определения стратегии дальнейшего развития банковской системы, ее места в экономике страны. Сегодня необходимо решить проблему повышения финансовой устойчивости банковского сектора, определить принципы его регулирования, необходимые изменения в структуре банковской системы, роль государства, частного сектора, иностранных инвесторов в развитии банковской деятельности, создать стимулы для переориентации взаимодействия банков с экономикой. Конгресс, в работе которого принимают участие ведущие российские и иностранные банковские специалисты, может сыграть значительную роль в решении этих задач.

Основополагающим изменением в российском банковском секторе за последнее десятилетие был переход от устоев плановой экономики к рыночным принципам. Этот многогранный процесс включал в себя как институциональные изменения — прежде всего формирование двухуровневой банковской системы с кардинально изменившейся ролью Центрального банка, так и установление принципиально иных по сравнению с плановым хозяйством взаимоотношений банков с экономикой в целом.

Однако не стоит полагать, что столь масштабные преобразования в экономике при наличии структурных диспропорций пройдут гладко и безболезненно. Формирование ядра банковской системы и увеличение числа кредитных институтов происходило в условиях роста дефицита государственного бюджета, стагнации производства, роста числа убыточных предприятий, нарастания неплатежей, расширения бартерных и других неденежных форм расчета.

Банк России, так же как и другие ведомства, рассмотрел проект стратегии развития Российской Федерации до 2010 года, подготовленный Центром стратегических разработок, и сделал следующие замечания.

В результате осуществления предлагаемой стратегии развития планируется обеспечить как минимум 5-процентный темп роста ВВП в среднем на протяжении 10 лет, что соответствует увеличению объема ВВП в 2010 году по сравнению с 1999 годом на 70%. С нашей точки зрения, с учетом благоприятных внешних и внутренних факторов необходимо рассмотреть вариант достижения в ближайшей перспективе более высоких темпов экономического развития. При этом интенсивность экономического развития будет зависеть от активности государственной экономической политики, использующей преимущественно косвенные методы воздействия на все сферы хозяйствования, что должно найти отражение в соответствующей правительственной программе.

Одним из основных недостатков рассматриваемой стратегии является ее декларативный характер. В предлагаемом проекте ставятся действительно актуальные задачи, требующие безотлагательного решения, но при этом не всегда четко и конкретно указываются пути такого решения.

При доработке стратегии следует устранить также излишнюю детализацию инструктивного характера при описании подходов к осуществлению отдельных мероприятий, несвойственную документам такого рода. Следует исключить повторы и, самое главное, некорректные и бездоказательные формулировки. Например, о слабости и непоследовательности банковского регулирования и надзора, о чисто формальном характере отчетности и ответственности Центрального банка Российской Федерации, недостаточной компетентности и профессионализме специалистов Банка России в налоговых вопросах.

Вместе с тем проект стратегии развития Российской Федерации, помимо прочего, определяет стратегические направления в сфере денежно-кредитной политики страны, в развитии платежной системы, которые в значительной степени относятся к компетенции Банка России.

При подготовке этих разделов, как можно судить по содержанию проекта, разработчики пользовались в основном консультациями экономистов, использующих в свою очередь материалы Международного валютного фонда и так называемого Добровольческого корпуса по оказанию финансовых услуг. В то же время специалисты Банка России не привлекались к разработке указанных разделов стратегии. Мы считаем необходимым проработать материалы, относящиеся к сфере деятельности Центрального банка Российской Федерации, и готовы к сотрудничеству в этой области.

Основные принципы реструктуризации банковской системы были определены в Программе «О мерах по реструктуризации банковской системы Российской Федерации» (далее - Программа). Согласно данному документу, реструктуризация банков это управляемый согласованными мерами Банка России, законодательной и исполнительной власти, действиями учредителей (участников), кредиторов и руководителей кредитных организаций процесс изменения структуры банковской системы, восстановления условий и функций, необходимых для банковского обслуживания потребностей экономики.

Процесс реструктуризации банковской системы предполагает обеспечение следующих основных принципов:

- приоритетность защиты интересов частных вкладчиков;

- равное отношение к защите интересов всех кредиторов и клиентов, в том числе иностранных;

- прозрачность и открытость процесса реструктуризации обязательств и активов банков;

- экономическая ответственность собственников банков, не способных платить по обязательствам, выраженная в сокращении доли и объемов принадлежащего им банковского капитала, привлечение их к процессу реструктуризации путем осуществления дополнительных взносов в капитал банков;

- участие кредиторов в процедурах реструктуризации;

- оказание государственной поддержки только тем банкам, которые принимают и успешно реализуют программы финансового оздоровления, ориентированные прежде всего на самостоятельное решение возникших проблем.

В среднесрочной перспективе целью программы является восстановление деятельности банковской системы на коммерческих принципах и создание условий для ее активной работы с реальным сектором экономики, повышения ответственности руководителей и собственников банков за результаты их деятельности по управлению банками.

Впоследствии меры, определенные в Программе, были уточнены в постановлении Правительства РФ от 19 июля 1999 г. № 829 «О Заявлении Правительства Российской Федерации и Центрального банка Российской Федерации об экономической политике в 1999 г., письме Правительства Российской Федерации и Центрального банка Российской Федерации о политике развития для целей третьего займа на структурную перестройку экономики и плане мероприятий по их реализации».[30]

В настоящее время реформы в банковском секторе продолжаются. Стратегическими целями этих преобразований являются: укрепление устойчивости банковской системы; повышение качества реализации банковским сектором функций по аккумулированию сбережений населения, средств предприятий, их трансформации в кредиты и инвестиции; предотвращение использования кредитных организаций для недобросовестной коммерческой практики.

Мы стоим перед весьма важным этапом развития банковской системы России и экономики страны в целом. И от того, какие мы поставим задачи и как определятся пути их решения, зависит наше будущее.

3.2 Основы государственной политики в области регулирования финансовых рынковАнализ показывает, что при условии политической стабильности и построении более надежных правовых основ рыночной экономики после 2007 г. можно ожидать устойчивого роста инвестиций. При этом темпы их роста на протяжении достаточно длительного времени могут существенно превышать темы роста потребления[31].

Сегодня инвесторы могут купить на открытом рынке лишь одни ипотечные ценные бумаги – ГПБ-Ипотека. По состоянию на 21.06.2007 средневзвешенная цена была на уровне 101.81. Размещение произошло 20.12.2006 по цене 102.18.

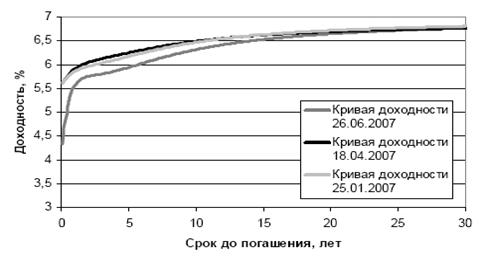

Рис. 3.2.1. Российский долговой рынок

Происходит падение среднесрочных и краткосрочных ставок. Долгосрочные ставки остаются на прежнем уровне.

Расчетный спрэд по ГПБ-Ипотеке составляет 150 б.п. (соответствует средневзвешенной цене 101.8). Существенный рост спрэда связан с падением суверенных ставок при практически неизменной цене ГПБ- Ипотеки.

Напомним, что 29.06.2007 ГПБ-Ипотека выплачивает купонный доход и производит досрочную амортизацию в размере 48 руб. на одну облигацию.

В мае 2007 года Первый ипотечный агент АИЖК произвел закрытое размещение ипотечных ценных бумаг. Купонная ставка была установлена на уровне 6.94%. К сожалению, оценить размер спрэда пока не представляется возможным (в силу отсутствия статистическй информации для построения модели досрочного погашения). Однако, учитывая что доходность к погашению ГПБ-Ипотека составляет порядка 7.5%, можно сделать вывод, что спрэд по ИЦБ АИЖК меньше спрэда ГПБ-Ипотека.

Для полноценного анализа ИЦБ Первого ипотечного агента АИЖК ждем накопления достаточного количества статистической информации и рыночных сделок по этим ИЦБ.

Спрос на инвестиции в стране, с одной стороны, может оставаться достаточно высоким вследствие длительного периода недоинвестирования и, по сути, отсутствия структурных сдвигов в экономике; в пользу потенциально высокого спроса на инвестиции свидетельствует и унаследованная капиталоемкая структура российской экономики. С другой стороны, предложение инвестиционных ресурсов может резко возрасти в условиях повышения определенности относительно политического будущего страны.

Можно рассчитывать на приток иностранного капитала до оживления отечественных инвестиций. Но сложившаяся структура распределения собственности, весьма неравномерное расслоение российского населения по уровню доходов (20% наиболее богатого населения устойчиво получают примерно половину всех доходов), а также общий низкий уровень доходов и потребления привели к тому, что в стране образовались условия, при которых инвесторами может стать небольшая прослойка граждан. Для того чтобы их деньги пошли в экономику, государство должно признать статус-кво в части сложившегося распределения собственности, законность накопленного в 90-е годы капитала и надежно гарантировать защиту частной собственности.

Начиная с 2008 г. ежегодный рост инвестиций в основной капитал может составлять не менее 10-20%. При этом будет сохраняться и рост потребления, но он будет существенно ниже. Таким образом, темпы роста ВВП в этот период будут хотя и высокими (5-8% в год), но явно ниже темпов роста инвестиций. Тем самым будет обеспечиваться сбалансированное развитие и устойчивый рост экономики.

Период повышенной инвестиционной активности может продолжаться 5-7 лет, в целом же период, когда темпы роста инвестиций будут опережать динамику ВВП, может продлиться несколько дольше. Такой длительный период «экстенсивного» роста должен завершиться изменением соотношения между темпами роста инвестиций и потребления.

К концу следующего десятилетия экономика страны должна иметь динамику, которая характеризовалась бы опережающими темпами роста ВВП по сравнению с ростом инвестиций. Характерно, что в последующее десятилетие существенная часть инвестиций должна направляться в высокотехнологические отрасли (телекоммуникации, отдельные отрасли промышленности), которые бы в дальнейшем обеспечивали высокие темпы роста экономики. При этом, однако, инвестиции в отрасли высоких технологий не будут способствовать созданию большого числа рабочих мест. В этих условиях важно максимально облегчить условия существования малого и среднего бизнеса, который абсорбировал бы высвобождающуюся рабочую силу и способствовал бы замедлению темпов роста безработицы.

Для обеспечения благоприятного инвестиционного климата помимо создания соответствующей правовой среды от государства потребуется проведение адекватной макроэкономической политики.

При выполнении указанных выше условий начиная с 2008 г. инфляция не будет превышать 10-15% год. При этом, учитывая ожидаемое увеличение притока валюты в страну, особое значение будут иметь меры по его стерилизации, а также выпуск ценных бумаг, которые способствовали бы ограничению эмиссии и восстановлению активности на финансовых рынках.

Сегодня, прежде всего, необходима активная государственная политика, направленная на восстановление отечественного рынка ценных бумаг, отвечающего национальным интересам России, интегрированного в мировой рынок и обеспечивающего привлечение инвестиций в экономику. Происшедшие события еще раз убедили сомневающихся в необходимости усиления государственного регулирования, особенно в вопросах обеспечения безопасности рынка ценных бумаг в переходный период, который переживает наша страна.

Решение данной проблемы, в первую очередь, должно найти отражение в концепции развития рынка ценных бумаг, законодательстве, отвечающем национальным интересам России и устанавливающем правила поведения его участников в вопросах формирования инфраструктуры и системы ее регулирования. Государство должно выполнять на рынке ценных бумаг прежде всего системообразующую функцию и нести ответственность за состояние его национальной и экономической безопасности[32].

Усиление роли государства в формировании, регулировании и обеспечении безопасности отечественного рынка ценных бумаг является жизненно важной необходимостью и требует принятия руководством страны соответствующих мер.

Наиболее заметными событиями банковского сектора России в 2007 г. стали публичные размещения допэмиссий акций Сбербанка и ВТБ. В результате этих размещений снизились законодательные барьеры на пути IPO/SPO, упростился доступ иностранцев к российским банковским акциям. IPO ВТБ привело к появлению второй банковской «голубой фишки» на российском фондовом рынке. В ноябре 2007 г. успешное SPO провел банк «Санкт-Петербург», а в 2008 г. на IPO могут выйти Газпромбанк, Промсвязьбанк, Банк ЗЕНИТ и др.

В 2007 году в российском банковском секторе активно совершались сделки M&A. Транснациональные банковские группы все активнее выходят на российский рынок. В качестве стартовой площадки они предпочитают использовать действующие российские банки. Крупные отечественные банки расширяют сеть продаж за счет приобретения малых и средних банков. Самой крупной сделкой 2007 г. стала продажа 95% Абсолют-банка за 760 млн евро бельгийскому KBC Bank.

Усилился интерес инвесторов к российскому банковскому сектору. Подтверждением возрастающей популярности банковских акций является включение обыкновенных акций ВТБв индекс MSCI EM 11 июня 2007 г. и двукратное повышение веса обыкновенных акций Сбербанка в этом индексе 1 марта 2007 г.

Хотя российская банковская система и находится на периферии мирового финансового рынка, тем не менее, глобальный кризис ликвидности оказал существенное влияние на российские банки, снизив темпы их роста, и привел к дефициту ликвидности в России. Однако низкий уровень иностранных заимствований российской банковской системы позволил ей избежать кризиса. Количество убыточных банков возросло, но не произошло ни одного банковского дефолта. Наиболее важными тенденциями в российском банковском секторе являются следующие:

- рост капитала опережает рост активов, который в свою очередь превышает рост ВВП;

- укрупняется банковский сектор;

- осуществляется экспансия зарубежных банков в России, российских

банков в СНГ, федеральных банков в регионах;

- упрочивается положение госбанков, одновременно снижается доля государства в их капитале;

- активно развивается розничный кредит;

- усиливается специализация в банковском секторе.

Банки - основные бенефициары экономического роста страны, вызванного благоприятной макроэкономической конъюнктурой. В условиях госпротекционизма невысокий уровень насыщения банковского сектора обусловливает относительно низкий уровень конкуренции между банками и создает благоприятные условия для ускоренного развития банковского сектора (рис. 3.2.2).

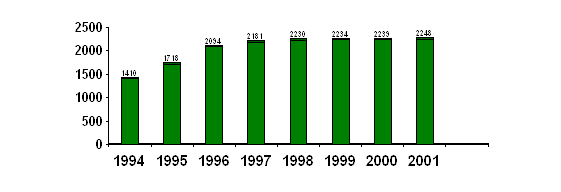

Рис. 3.2.2. Активы российского банковского сектора к ВВП (на 1 января каждого года)

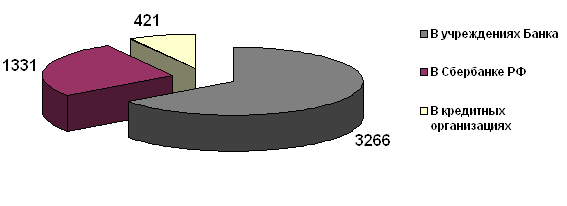

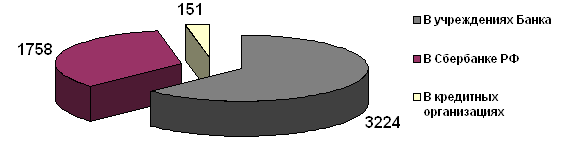

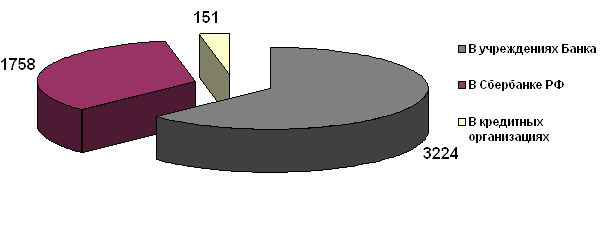

Проникновение банковского сектора в экономику России (отношение банковских активов к ВВП) остается незначительным даже по сравнению со странами Восточной Европы и Казахстаном. Еще более впечатляющим является разрыв по сравнению с Западной Европой, в странах которой это отношение превосходит 150% (рис. 3.2.3).

Рис. 3.2.3. Активы банковского сектора к ВВП

Низкий уровень проникновения банковского сектора в экономику позволяет ему сохранять высокий потенциал ускоренного роста, что привлекает в Россию зарубежные банки и повышает оценку российских банков по сравнению с западными финансовыми институтами.

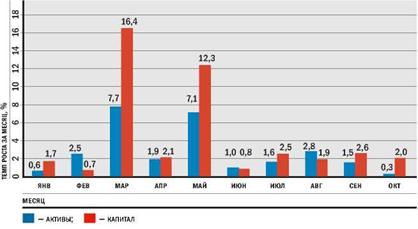

Рис. 3.2.4. Темпы роста активов и капитала банковского сектора за 10 мес. 2007г.

Собственный капитал банковского сектора в 2007 г. рос опережающими темпами по сравнению с активами, что связано с размещениями допэмиссий SPO Сбербанка (8,8 млрд долл.), IPO ВТБ (8 млрд долл.), а также размещениями УРСА Банка (408 млн долл.), банка «Санкт-Петербург» (274 млн долл.), Банка Москвы (270,5 млн долл.), РОСБАНКа (260,7 млн долл.), банка «Возрождение» (177 млн долл.) и др. (рис. 3.2.4).

Укрупнение банковского сектора России идет по 3 основным направлениям:

- наращивание собственного капитала преимущественно за счет размещения допэмиссий;

- поглощение крупными банками средних и мелких игроков;

- отзыв ЦБРФ лицензий, преимущественно мелких банков.

Кроме того, усиливается тенденция доминирования госбанков, которые получают мощные финансовые вливания от государства. Так, взнос РФ в уставный капитал госкорпорации «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)» составил 180 млрд руб. Россельхозбанк получил 7 млрд руб. Банк России приобрел акции Сбербанка в ходе SPO на 79,4 млрд руб. Позиции госбанков значительно усилились в результате «народных IPO».

Благодаря сделкам M&A и открытию дочерних банков растет количество кредитных организаций, контролируемых иностранцами, и увеличивается их доля в активах и капитале российского банковского сектора (рис. 3.2.5).

Рис. 3.2.5. Доля активов кредитных организаций с иностранным участием в совокупных активах на 1 января каждого года

По состоянию на 1 октября 2007 г. доля активов кредитных организаций с иностранным участием свыше 50% достигла 16,4%, их количество повысилось до 83 (рис. 3.2.6).

Рис. 3.2.6. Количество кредитных организаций с иностранным участием на 1 января каждого года

Законодательные и бюрократические барьеры затрудняют нерезидентам открытие дочерних банков в России. Поэтому основной способ увеличения их доли в капитале российского банковского сектора - приобретение действующих банков или долей участия в них.

Тем не менее ряд иностранных компаний открыли дочерние банки в России в 2007 г. В июне 2007 г. получил банковскую лицензию «Тойота Банк» - дочерний банк корпорации Тойота, в сентябре - «ДаймлерКрайслер Банк Рус» (будет переименован в «Мерседес-Бенц Банк Рус») - дочерний банк автоконцерна DaimlerChrysler.

Рост розничного кредита опережает рост активов российского банковского сектора: так, кредиты физлицам за период с 1 октября 2006 г. по 1 октября 2007 г. выросли на 61,2%, тогда как активы за этот период увеличились на 44,3%, а кредиты и прочие размещенные средства, представленные нефинансовым организациям, - на 51,7%.

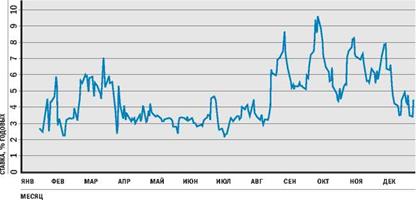

Розничный кредит растет опережающими темпами по сравнению с депозитами физлиц. В то же время население остается нетто-кредитором: по состоянию на 1 ноября 2007 г. вклады физлиц (4,7 трлн руб., или 189,5 млрд долл.) превышали кредиты физлицам (3,0 трлн руб., или 122,4 млрд долл.) в 1,5 раза (рис. 3.2.7). Банки вошли в зону турбулентности. Хотя Россия и находится на периферии мирового финансового рынка, двойной кризис (глобальный кризис ликвидности и кризис ипотеки sub-prime в США) существенно влияет на деятельность российских банков. Основное следствие глобального кризиса ликвидности для российского финансового рынка - дефицит ликвидности, проявляющийся, в частности, в росте ставок МБК, особенно в налоговые периоды (рис. 3.2.8).

Рис. 3.2.7. Темпы роста кредитов, выданных физлицам, и вкладов физлиц за 10 мес. 2007 г.

До августа приток иностранного капитала был основным источником роста российского банковского сектора. Оскудение этого источника снизило темп роста капитала и банковских активов, включая кредитные портфели. Замедление роста банков тормозит рост экономики.

Рис. 3.2.8. Ставки однодневного МБК mosprime rate

Переоценка рисков банковского сектора вывела на первое место риск ликвидности, обошедший прежних лидеров - кредитный риск и риск регулирования. Рост волатильности финансового рынка усиливает роль процентного и валютного риска.

Все значительнее становится роль ЦБ РФ как гаранта стабильности банковской системы, поддерживающего ликвидность в национальном банковском секторе.

Перспективы скорейшего преодоления мировыми финансами зоны турбулентности маловероятны - их будет лихорадить, по меньшей мере, первую половину 2008 г. Поэтому российским банкам следует приготовиться к новой фазе глобального кризиса ликвидности. Возможен переход двойного кризиса в рецессию экономики США. Снижение спроса со стороны главного импортера мира вызовет снижение мирового спроса и обвал цен на энергоносители, что является основным риском для нашей экономики.

Усиление дефицита ликвидности и волатильности рынка может привести к точечным дефолтам банков. Возрастет число убыточных банков, хотя фактический убыток может быть скрыт, например, снижением резервов. В условиях сжатия ликвидности наибольшие трудности с рефи- нансированием испытывают мелкие банки, для которых становятся недоступны каналы МБК. Мелкие и средние банки не способны в условиях дефицита ликвидности удовлетворять потребности клиентов в финансировании, и те уходят к крупным банкам. Отток клиентов ускорит процесс поглощения мелких и средних банков. Дефицит ликвидности ведет к росту процентных ставок по кредитам, снижению темпа роста кредитов и сокращению сроков кредитов. Рост ипотеки замедлится. Снижение спроса негативно отразится на ценах недвижимости. Тем не менее потребительский кредит продолжит опережающий рост из-за высокого уровня процентной маржи и коротких сроков заимствования. Существующая тенденция опережающего роста кредитов по сравнению с ростом депозитов может ослабнуть, так как повышение процентных ставок увеличивает предложение депозитов и снижает спрос на кредиты. Банки замещают иностранные источники фондирования отечественными, активизируя борьбу за депозиты населения. Рост спроса ведет к росту процентных ставок по вкладам - о повышении ставок один за другим объявляет все большее число банков.

Важное следствие дефицита ликвидности - торможение процесса секьюритизации активов.

3.3 Обобщение основополагающих аспектов регулирования отдельных звеньев финансовой системы в РФОдним из ключевых элементов концепции реформирования бюджетного процесса является оценка эффективности бюджетных расходов, то есть оценка качества и объема предоставленных услуг. Переход к бюджетированию по результатам деятельности обусловливает необходимость проведения контроля эффективности использования государственных и муниципальных ресурсов, оказывающий реальное влияние на улучшение качества управления ресурсами бюджетной системы страны.

Контроль эффективности предусматривает не только выявление законности использования ресурсов бюджетной системы, констатацию фактов отклонений в финансово-хозяйственной деятельности объектов контроля от норм действующего законодательства, выработку предложений по их устранению, но и оценивает состояние объекта контроля в целом, достижение им запланированных целей. Контроль эффективности ориентирован на конечный результат с принятием мер по устранению финансовых и иных нарушений и доведение до логического завершения результатов контрольных мероприятий.

Экспертиза финансово-бюджетных законопроектов, относится к мероприятиям упреждающего характера. Экспертные заключения выражают мнение контрольно-счетных органов о возможных финансовых последствиях, которые могут возникнуть при практическом применении норм и положений законопроекта.

При комплексной оценке эффективности бюджетных расходов и управления государственной и муниципальной собственностью анализируются: социальная эффективность с точки зрения достижения определенных социально значимых результатов от предоставленных бюджетных услуг населению, на оказание которых затрачены государственные и муниципальные ресурсы; экономическая эффективность с позиции соотношения услуг и затрат на их предоставление, то есть достижения установленных конечных результатов деятельности на единицу расходов.

Например, экономическая эффективность при строительстве больниц может определяться произведенными затратами в расчете на одно койко-место, социальная эффективность при этом может проявиться в снижении заболеваемости, смертности, в повышении доступности квалифицированной бесплатной медицинской помощи, Организация финансового контроля за эффективным использованием государственных и муниципальных ресурсов связана с определенными затратами, которые могут быть оправданы, с одной стороны, получением результата контрольной деятельности субъектов контроля, с другой - экономического или социального эффекта, характеризующего полезный результат финансово-хозяйственной деятельности объектов контроля. Речь идет о том, что эффективность контрольной деятельности может оцениваться не только нарушениями, отраженными в акте и выраженными в конкретных цифрах ущерба, но и совокупностью его объективных последствий.

Таким образом, эффективность государственного финансового контроля может рассматриваться, с одной стороны, как его влияние на эффективность использования государственных и муниципальных ресурсов, с другой как собственно эффективность осуществления контрольной деятельности. Для оценки результативности контрольной деятельности должны быть использованы методы статистического анализа (анализ индексов, регрессионный анализ и т.п.), хорошо известные из вузовских курсов.

Результативность контрольной деятельности, по нашему мнению, следует оценивать количеством достигнутых результатов в расчёте на один рубль затрат. Например, по результатам контрольных мероприятий, проведенных Счетной палатой Российской Федерации, в 2004 г. устранено финансовых нарушений на сумму почти 34 млрд. руб., возвращённых государству, а бюджетные расходы на содержание СП РФ в 2004 г. составили чуть более 0,75 млрд. руб. Экономический эффект — 45 руб. на каждый рубль затрат.

Результативность государственного финансового контроля во многом зависит, как от результатов контрольной деятельности органов государственного финансового контроля, так и от затрат на осуществление самого государственного финансового контроля. При этом снижение затрат является важным элементом оценки результативности. Это позволяет определить контуры содержания всех форм (предварительного, текущего и последующего) контроля, его главные цели и методологию осуществления. Как показывает опыт, снижение затрат не всегда приводит к повышению эффективности. Регулирование затрат органов государственного финансового контроля необходимо осуществлять таким образом, чтобы сохранялась оперативность проведения и высокое качество контрольных мероприятий.

При определении степени результативности государственного финансового контроля в части его влияния на эффективное использование бюджетных ресурсов выделить ту долю управленческого эффекта, которая падает именно на государственный финансовый контроль, не представляется возможным. Общий критерий управленческого эффекта, значение факторов и система показателей пока не нашли отражения в статистической отчетности. Между тем реализация мероприятий государственного финансового контроля в полном объеме способствует укреплению финансовой дисциплины и эффективному использованию ресурсов бюджетной системы, от которых зависит положительная динамика объемов фактических расходов, в том числе имеющих социальный характер, направляемых на достижение общественно значимых целей и получение социального эффекта в таких сферах как здравоохранение, образование и т.д. В связи с этим можно предположить, что критерием социального эффекта может быть разница между возможным результатом с позиций справедливости и фактическим результатом, например, снижение социальных рисков (объемов задолженности по заработной плате, пособий и т.д.).

Целостное представление о результативности государственного финансового контроля должно исходить из согласованности его задач с перспективными целями бюджетной политики государства, воздействия внешних и внутренних факторов, оказывающих влияние на реализацию результатов контрольной деятельности органов государственного финансового контроля.

Среди внешних факторов, оказывающих влияние на повышение качества контрольной деятельности, следует выделить своевременное устранение недостатков по результатам контрольных мероприятий объектами контроля и т.д. К внутренним факторам можно отнести научную обоснованность экспертных оценок, количество проверенных объектов контроля, объем проверенных бюджетных средств, количество проведенных контрольных мероприятий, квалификацию сотрудников, применение информационных технологий, выбор методов контроля и т.д.

Можно сформулировать ряд основных направлений, позволяющих достичь высшей степени результативности, а именно:

- соблюдение контрольно-счетными органами РФ порядка, регламентирующего регулярное информирование парламента об основных результатах контрольно-ревизионной и экспертно-аналитической деятельности в целях принятия мер по устранению выявленных недостатков и повышению эффективности исполнения бюджета, управления государственной (муниципальной) собственностью, а также об исполнении представлений и предписаний исполнительной властью;

- использование тех методов контроля, которые обеспечивают наибольшую вероятность обнаружения нарушений в финансово-хозяйственной деятельности объектов контроля и в использовании ими государственных (муниципальных) ресурсов;

- внедрение в контрольный процесс новых технологий, координация контрольной деятельности в части планирования контрольных мероприятий, укрепление двустороннего и многостороннего сотрудничества с органами исполнительной власти, осуществляющих функции управления государственными

(муниципальными) финансами, в том числе по выработке государственной политики в бюджетной сфере, по обеспечению исполнения бюджета, по контролю и надзору в финансово-бюджетной сфере;

- усиление информационного взаимодействия с правоохранительными органами, а также с общественностью, направленного на реализацию результатов контрольной деятельности в полном объеме;

- формирование квалифицированного кадрового потенциала на постоянной основе;

- установление и соблюдение регламентированного порядка для исполнительных органов государственной власти и получателей бюджетных средств в части своевременного рассмотрения и организации контроля исполнения предписаний и представлений контрольно-счетных органов Российской Федерации.

Сегодня среди первоочередных задач для повышения результативности государственного финансового контроля стоит вопрос внедрения в контрольный процесс новых технологий, создания единой информационной системы результатов контрольных мероприятий, которые ускорят решение проблемы оперативного получения информации в ходе осуществления мониторинга за использованием ресурсов бюджетной системы. При этом единая информационная система государственного финансового контроля в перспективе может быть дополнена результатами аудита, осуществляемого негосударственными аудиторскими фирмами и независимыми аудиторами.

Определяющим в достижении максимальной результативности государственного финансового контроля является реализации результатов деятельности контрольно-счетных органов в полном объеме посредством усиления взаимодействия с правоохранительными органами, а также упорядоченности процедуры оперативного устранения недостатков. В связи с этим достаточно важно соблюдать единый подход к реализации результатов контрольной деятельности и вытекающими из этого обстоятельствами. Такой подход к организации сквозной системы исполнения результатов контроля, охватывающий «результаты—меры—отчетность», актуален, поскольку содержит признаки результативного контроля, гармонично сочетающегося с механизмом управления и учета. Это означает не что иное, как встраивание системы контроля в планы социально-экономического развития страны, направленное на достижение социально значимых результатов.

Надлежащая реализация результатов контрольной деятельности может быть достигнута за счет придания гласности не только результатов контрольных мероприятий, но и итогов их реализации посредством введения соответствующей статистической отчетности. Отчетность должна включать необходимые критерии и показатели, характеризующие различные стороны деятельности органов государственного финансового контроля, а также результаты контрольных мероприятий во взаимосвязи с мероприятиями исполнительных органов государственной власти по устранению финансовых и иных нарушений, допущенных получателями бюджетных средств.

К выбору критериев и показателей, характеризующих субъект контроля, необходимо подходить в конкретном случае индивидуально. Например, критерий результативности государственного финансового контроля, с точки зрения достигнутых результатов на один рубль затрат, может измеряться соотношением затрат на осуществление государственного финансового контроля с суммой возвращенных в бюджет средств, неправомерно потраченных их получателями. С позиции действенности государственного финансового контроля характеризующий ее коэффициент может измеряться отношением исполненных представлений и предписаний к общему количеству направленных, срок исполнения которых наступил.

Необходимость комплексной оценки эффективного использования средств бюджетной системы, государственной и муниципальной собственности, всех видов кредитных и заемных средств, а также достижения общественно значимых результатов объектами контроля предопределяет перенос акцентов в работе контрольно-счетных органов Российской Федерации с проверок законности исполнения бюджетов, ревизий финансово-хозяйственной деятельности получателей бюджетных средств на аудит эффективности.

Внедрение аудита эффективности в практическую работу контрольно-счетных органов обусловлено также возрастанием степени гласности и прозрачности организации бюджетного процесса, которая сама по себе приводит к сокращению количества серьезных финансовых нарушений и, прежде всего, нецелевого использования бюджетных средств. В условиях применения казначейского метода исполнения бюджета, практически, отлажен механизм контроля, обеспечивающий достаточно высокую степень обнаружения и пресечения финансовых нарушений, Внедрение аудита эффективности позволит повысить ответственность бюджетополучателей не только за надлежащее расходование бюджетных средств, но и внесет существенный вклад в достижение ими общественно значимых результатов.

Практическим примером может служить аудит эффективности использования государственных средств, выделяемых на оказание гражданам России бесплатной медицинской помощи, проведенный в 2005 г. СП РФ совместно с контрольно-счетными органами субъектов Федерации. Результаты аудита эффективности показали, что конституционная норма обеспечения граждан бесплатной медицинской помощью в полном объеме не выполняется. Объем государственного финансирования здравоохранения составляет менее 3% от ВВП, что значительно ниже рекомендуемого Всемирной организацией здравоохранения — 5 % от ВВП.

Остается несовершенной законодательная база, действующая в сфере здравоохранения, в частности, отсутствует четкое законодательное разграничение платной и бесплатной медицинской помощи. Несбалансированность объемов медицинской помощи по каждому нормативу ограничивает доступность бесплатной медицинской помощи. Серьезной проблемой в системе здравоохранения является неукомплектованность учреждений здравоохранения врачами и средним медицинским персоналом, крайне низкий уровень материально-технического обеспечения лечебно-профилактических учреждений. Исправить сложившуюся в здравоохранении ситуацию призван национальный проект «Здоровье», на реализацию которого в течение двух лет планируется направить около 145 млрд. руб., из них в 2006 г. предусматривалось для отрасли более 62,6 млрд. руб. Среди основных направлений реализации проекта по развитию здравоохранения названы не только повышение заработной платы медицинским работникам первичного звена, но и увеличение государственного заказа медицинским учреждениям на высокотехнологичные услуги, а также строительство современных высокотехнологичных центров и модернизация существующих с целью увеличения доступности квалифицированной медицинской помощи. Вместе с другими национальными проектами («Доступное и комфортное жилье — гражданам России», «Развитие агропромышленного комплекса», «Образование»), он нацелен на преодоление отставания в социально-экономическом развитии общества.

Выводы

В целом можно сказать, что российские коммерческие банки не достигли еще уровня проведения активных операций зарубежными банками, но чтобы повысить уровень использования активных операций коммерческих банков России можно использовать опыт зарубежных стран, но при этом извлекать из него только самое позитивное, то, что применимо к нашим условиям.

Банковская система как один из необходимых и важных секторов развития любой рыночной экономики в России показала свою жизнеспособность. Следует отметить, что банковский сектор России развивался в соответствии с требованиями реформирования экономической системы, и только жестокий кризис объявленной неплатежеспособности государства выбил его в значительной степени из колеи.

Крупнейшие банки страны должны накапливать определенный потенциал для финансирования проектов в приоритетных отраслях, создания стратегических финансово-промышленных альянсов как «локомотивов» российской экономики. Необходимо повышать интерес крупных банков к вложениям в экономически необходимые, либо оригинальные и конкурентоспособные на мировом уровне производства.

В настоящее время реформы в банковском секторе продолжаются. Стратегическими целями этих преобразований являются: укрепление устойчивости банковской системы; повышение качества реализации банковским сектором функций по аккумулированию сбережений населения, средств предприятий, их трансформации в кредиты и инвестиции; предотвращение использования кредитных организаций для недобросовестной коммерческой практики.

Анализ показывает, что при условии политической стабильности и построении более надежных правовых основ рыночной экономики после 2007 г. можно ожидать устойчивого роста инвестиций. При этом темпы их роста на протяжении достаточно длительного времени могут существенно превышать темы роста потребления.

Наиболее важными тенденциями в российском банковском секторе являются следующие: рост капитала опережает рост активов, который в свою очередь превышает рост ВВП; укрупняется банковский сектор; осуществляется экспансия зарубежных банков в России, российских банков в СНГ, федеральных банков в регионах; упрочивается положение госбанков, одновременно снижается доля государства в их капитале; активно развивается розничный кредит; усиливается специализация в банковском секторе.

В последнее время благодаря деятельности Счетной палаты России внимание к проблемам совершенствования государственного финансового контроля усилено. Интересным начинанием явилось создание общественной организации - Ассоциации контрольно-счетных органов Российской Федерации. В свою очередь, Минфин России предпринимает новые шаги по укреплению собственного контрольно-ревизионного аппарата.

Однако наиболее актуальной проблемой остается принятие федерального закона о государственном финансовом контроле, без него функционирование контроля как эффективной системы невозможно.

Заключение

Финансовые отношения весьма разнообразны. Объединив в отдельные, относительно самостоятельные группы (звенья), их можно представить в виде конкретных сфер, а их совокупность — в виде системы.

Финансовая система включает в себя две сферы: централизованные финансы и децентрализованные финансы. В каждой из выделенных сфер используются специфические формы и методы образования и использования финансовых ресурсов, что позволяет подразделить их на подсистемы:

1. государственные финансы

2. муниципальные финансы

3. финансы домохозяйств и финансы организаций.

В свою очередь, каждая из подсистем подразделяется на отдельные звенья (частные подсистемы) в зависимости от механизма формирования и использования денежных средств у конкретных экономических субъектов.

Централизованные финансы включают в себя государственные и муниципальные финансы. Словосочетание «государственные и муниципальные финансы» отражает федеративное устройство РФ. В соответствии с Конституцией РФ федеративное устройство России включает три уровня управления: федеральный уровень; уровень субъектов Федерации, местный уровень (органов местного самоуправления). На федеральном уровне и уровне субъектов Федерации управление осуществляют федеральные органы государственной власти и органы государственной власти субъектов Федерации (в совокупности они составляют единую систему органов государственной власти). На местном уровне управление осуществляет население непосредственно (путем референдумов, выборов) и через выборные органы местного самоуправления (решают вопросы местного значения и не входят в систему органов государственной власти). Каждый уровень управления предполагает наличие полномочий в финансовой сфере и наличие собственной финансовой базы.

Бюджетная политика государства направлена на регулирование или изменение совокупного спроса, то есть реального объема национального производства, который потребители - предприятия и правительство - готовы купить при любом возможном уровне цен. Воздействуя хотя бы на один компонент совокупного спроса (потребительские расходы, инвестиции, государственные закупки и чистый экспорт), государство в состоянии подтолкнуть спрос в сторону его расширения или наоборот, сдержать его.

Государственное регулирование кредитно-финансовых институтов – один из важнейших элементов развития и формирования финансового рынка в России. Основными направлениями государственного регулирования являются:

- политика центрального банка в отношении кредитно-финансовых институтов;

- налоговая политика правительства на центральном и местном уровне;

- участие правительства в смешанных (полугосударственных) или государственных кредитных институтах;

- законодательные мероприятия исполнительной и законодательной власти, регулирующие деятельность различных институтов кредитной системы.

Финансовые рынки являются ключевым компонентом национальной экономики. Эффективно действующие финансовые рынки призваны (наряду с развитой банковской системой) аккумулировать сбережения экономических агентов, трансформировать их в инвестиции, обеспечивать распределение финансовых ресурсов между различными секторами экономики и, в конечном итоге, содействовать снижению темпов инфляции и экономическому росту.

Бюджетное законодательство - важная подотрасль финансового законодательства. Оно включает совокупность актов, устанавливающих бюджетное устройство государства, субъектов Федерации и местного самоуправления, регулирующих отношения по формированию бюджетов, распределению бюджетных средств между звеньями бюджетов, их расходованию и исполнению бюджетов, образованию внебюджетных фондов.

В 1998 году принят Бюджетный кодекс РФ, который стал основным актом в системе бюджетного законодательства РФ. В нем регулируется комплекс бюджетных отношений, дается законодательное определение терминов, устанавливается порядок финансирования из бюджетов и другие основы бюджетного регулирования, общие принципы бюджетного законодательства РФ, правовые основы функционирования бюджетной системы РФ, правовое положение субъектов бюджетных правоотношений, порядок регулирования межбюджетных отношений, основы бюджетного процесса в РФ, основания и виды ответственности за нарушение бюджетного законодательства РФ.

Финансовый контроль подразделяется на несколько видов по разным основаниям. В зависимости от времени проведения он может быть предварительным, текущим и последующим. Можно выделить обязательный и инициативный финансовый контроль. Возможны и другие основания классификации финансового контроля, в частности, в зависимости от органов (субъектов), осуществляющих его. Государственный контроль осуществляется федеральными органами законодательной власти, федеральными органами исполнительной власти, в том числе специально созданными органами исполнительной власти.

Проводимая бюджетная политика в целом соответствует стратегическим целям экономического развития Российской Федерации, повышения качества жизни и обеспечения безопасности ее граждан, задачам, определенным Бюджетным посланием Президента Российской Федерации «О бюджетной политике в 2007 году».

При формировании и реализации бюджетной политики Правительству Российской Федерации следует предпринять действия по следующим направлениям.

1. Обеспечение сбалансированности бюджетной системы Российской Федерации в долгосрочном периоде.

2. Должна быть продолжена политика аккумулирования «конъюнктурных» доходов бюджета в Стабилизационном фонде.

3. Повышение результативности бюджетных расходов.

4. Повышение роли среднесрочного финансового планирования.

5. Дальнейшее расширение самостоятельности и ответственности главных распорядителей бюджетных средств, прежде всего путем разработки и внедрения методов и процедур оценки качества финансового менеджмента на ведомственном уровне, развития внутреннего аудита, укрепления финансовой дисциплины.

6. Обеспечение прозрачности и эффективности закупок для государственных и муниципальных нужд.

7. Совершенствование управления государственной собственностью.

8. Неукоснительное соблюдение законодательно определенных сроков установления регулируемых тарифов на услуги организаций жилищно-коммунального комплекса и естественных монополий, а именно - до внесения проектов бюджетов в законодательные органы.

9. Эффективное участие России в инициативах мирового сообщества по облегчению долгового бремени беднейших стран.

10. Реорганизация и увеличение капитализации специализированных государственных инвестиционных институтов в целях поддержки экспорта товаров и импорта технологий, долгосрочного финансирования крупных инвестиционных проектов.

В целом можно сказать, что российские коммерческие банки не достигли еще уровня проведения активных операций зарубежными банками, но чтобы повысить уровень использования активных операций коммерческих банков России можно использовать опыт зарубежных стран, но при этом извлекать из него только самое позитивное, то, что применимо к нашим условиям.

Банковская система как один из необходимых и важных секторов развития любой рыночной экономики в России показала свою жизнеспособность. Следует отметить, что банковский сектор России развивался в соответствии с требованиями реформирования экономической системы, и только жестокий кризис объявленной неплатежеспособности государства выбил его в значительной степени из колеи. Крупнейшие банки страны должны накапливать определенный потенциал для финансирования проектов в приоритетных отраслях, создания стратегических финансово-промышленных альянсов как «локомотивов» российской экономики. Необходимо повышать интерес крупных банков к вложениям в экономически необходимые, либо оригинальные и конкурентоспособные на мировом уровне производства.

В настоящее время реформы в банковском секторе продолжаются. Стратегическими целями этих преобразований являются: укрепление устойчивости банковской системы; повышение качества реализации банковским сектором функций по аккумулированию сбережений населения, средств предприятий, их трансформации в кредиты и инвестиции; предотвращение использования кредитных организаций для недобросовестной коммерческой практики.

Анализ показывает, что при условии политической стабильности и построении более надежных правовых основ рыночной экономики после 2007 г. можно ожидать устойчивого роста инвестиций. При этом темпы их роста на протяжении достаточно длительного времени могут существенно превышать темы роста потребления.

Наиболее важными тенденциями в российском банковском секторе являются следующие: рост капитала опережает рост активов, который в свою очередь превышает рост ВВП; укрупняется банковский сектор; осуществляется экспансия зарубежных банков в России, российских банков в СНГ, федеральных банков в регионах; упрочивается положение госбанков, одновременно снижается доля государства в их капитале; активно развивается розничный кредит; усиливается специализация в банковском секторе.

В последнее время благодаря деятельности Счетной палаты России внимание к проблемам совершенствования государственного финансового контроля усилено. Интересным начинанием явилось создание общественной организации - Ассоциации контрольно-счетных органов Российской Федерации. В свою очередь, Минфин России предпринимает новые шаги по укреплению собственного контрольно-ревизионного аппарата. Однако наиболее актуальной проблемой остается принятие федерального закона о государственном финансовом контроле, без него функционирование контроля как эффективной системы невозможно.

Список использованной литературы

1. Источники

1.1. Опубликованные

1. Конституция Российской Федерации от 12.12.1993 // Российская газета. – 1993 – 25 декабря. – № 237.

2. Бюджетный кодекс Российской Федерации от 31 июля 1998 г. № 145-ФЗ (с изменениями от 3 ноября 2006 г.) // Ведомости съезда народных депутатов РСФСР. – 1998. – № 31. – Ст. 3823; Собрание законодательства Российской Федерации. – 2006. – № 45. – Ст. 4627.

3. Гражданский кодекс Российской Федерации. Часть первая / Федеральный закон от 30 ноября 1994 г. № 52-ФЗ (с изменениями от 6 декабря 2007 г.) // Собрание законодательства Российской Федерации. – 1994. – №32. – Ст. 3301; Российская газета. – 2007. – 15 декабря. – № 282.

4. Гражданский кодекс Российской Федерации. Часть вторая / Федеральный закон от 26 января 1996 г. № 15-ФЗ (с изменениями от 6 декабря 2007 г.) // Собрание законодательства Российской Федерации. – 1996. – №5. – Ст. 410; Российская газета. – 2007. – 15 декабря. – № 282.

5. Налоговый кодекс РФ. Часть 1 / Федеральный закон от 31 июля 1998 г. № 147-ФЗ (в ред. от 2 февраля 2007 г.) // Собрание законодательства Российской Федерации. – 1998. – № 31. – Ст. 3825; 2007. – № 23. – Ст. 2691.

6. Налоговый кодекс РФ. Часть 2 / Федеральный закон от 5 августа 2000г. № 118-ФЗ. (в ред. от 2 февраля 2006 г.) // Собрание законодательства Российской Федерации. – 2000. – № 32. – Ст. 3341; 2006. – № 47. – Ст. 4819.

7. Федеральный закон от 6 октября 2003 г. № 131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации» (с изменениями от 16 октября 2006 г.) // Собрание законодательства Российской Федерации. – 2003. – № 40. – Ст. 3822; 2006. – № 30. – Ст. 3296.

8. Федеральный закон от 10 июля 2002 г. № 86-ФЗ «О Центральном банке РФ (Банке России)» (с изменениями от 12 июня 2006 г.) // Собрание законодательства Российской Федерации. – 2002. – № 28. – Ст. 2790; 2006. – № 25. – Ст. 2648.

9. Федеральный закон от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг» (с изменениями от 16 октября 2006 г.) // Собрание законодательства Российской Федерации. – 2000. – № 32. – Ст. 3341; 2006. – № 47. – Ст. 4819.

10. Федеральный закон от 2 декабря 1990 г. № 395-I «О банках и банковской деятельности» (с изменениями от 27 июля 2006 г.) // Ведомости съезда народных депутатов РСФСР. – 1990. – № 27. – Ст. 357; Собрание законодательства Российской Федерации. – 2006. – № 31 (часть I). – Ст. 3439.

2. Литература

11. Бабич, А.М. Государственные и муниципальные финансы: Учебник для вузов / А.М. Бабич, Л.Н. Павлова. – М.: Финансы: ЮНИТИ, 2005. – 687 с.

12. Балабанов, А.И. Финансы / А.И. Балабанов, И.Т. Балабанов. – СПб.: Изд-во «Питер», 2006. – 192 с.

13. Бригхем Ю.Ф. Энциклопедия финансового менеджмента: Сокр. пер. с англ. / Ю.Ф. Бригхем; ред. кол.: А.М. Емельянов, В.В. Воронов, В.И. Кусилин и др. – 5-е изд. – М.: РАГС: ОАО «Изд-во «Экономика», 2007. – 832 с.

14. Дадашев, А.З. Финансовая система России: Учебное пособие / А.З. Дадашев, Д.Г. Черник. – М.: ИНФРА-М, 2007. – 248 с.

15. Данилов В.В. Создание и развитие инвестиционного банка в России / В.В. Данилов. – М.: Перспектива, 2006. – 500 с.

16. Долан Э.Дж. Деньги, банковское дело и кредитно-денежная политика / Э.Дж. Долан, К. Д. Кэнбел, Р.Дж. Кэнбел; пер. с англ. В.Лукашевича и др.; Под общ. ред. В.Лукашевича. – СПб., 2006. – 448 с.

17. Дутуев М.К. Как обеспечить дополнительные поступления в бюджет / М.К. Дутуев // Российский налоговый курьер. – 2005. – № 19. – С. 15-19.

18. Жилкина М. Государственное регулирование деятельности страховых агентов и брокеров / М. Жилкина // Финансовая газета. Региональный выпуск. – 2005. – № 2. – С. 4-6.

19. Жоромская Н.Н. О совершенствовании бюджетной классификации РФ / Н.Н. Жоромская, Н.Ю. Дикова // Налоговый вестник. – 2002. – № 8. – С. 5-9.

20. Игудин А.Г. О принципах реформирования межбюджетных отношений / А.Г. Игудин // Финансы. – 2004. – № 8. - С.6.

21. Коков В. Возрастающая ответственность государства / В. Коков // Российский экономический журнал. – 2005. – № 3. – С. 3.

22. Колтынюк Б. А. Ценные бумаги: Учебник/ Б. А. Колтынюк. – СПб.: Изд-во Михайлова В. А., 2004. – 487 с.

23. Комментарий к Гражданскому кодексу РФ, части второй (постатейный). 2-ое изд. испр. и доп. / Руковод. авторск. колл. и ответств. редакт. д.ю.н., проф. О.Н.Садиков. - М.: Юрид.фирма КОНТРАКТ: Изд.группа ИНФРА.М - НОРМА, 2004. – 527 с.

24. Курс экономики: Учебник. Под. ред. Б. А. Райзберга. – ИНФРА-М, 2003. – 329 с.

25. Лушин С.И. Государственные финансы в новых условиях / С.И. Лушин // Финансы. – 2004. – № 5. – С. 14-16.

26. Миркин Я. М. Ценные бумаги и фондовый рынок / Я. М. Миркин. – М.: Перспектива, 2006. – 550 с.

27. Миркин Я. Рынок ценных бумаг России: воздействие фундаментальных факторов, прогноз и политика развития / Я. М. Миркин. — М.: Альпина Паблишер, 2005. — 624 с.

28. Митяев Д. Экономическая политика при возврате к мобилизационной модели развития / Д. Митяев // Российский экономический журнал. – 2005. – № 4. – С. 11.

29. Налоги и налоговое право. Учебное пособие / Под ред. А. В. Брызгалина. – М.: Аналитика – Пресс, 2004. – 412 с.

30. Налоги и налогообложение: Учебн. пособие для вузов/ И.Г. Русакова, В.В. Кашин, А.В. Толкушкин и др.; Под ред. И.Г. Русаковой, В.А. Кашина. – М.: Финансы, ЮНИТИ, 2003. – 495 с.

31. Общая теория денег и кредита: Учебник /Под ред. Проф. У.Ф. Жукова.- М.: Банки и биржи, ЮНИТИ, 2005. – 104 с.

32. Петров В.А. Основные направления бюджетной политики до 2010 года / В.А. Петров // Финансы. – 2004. – № 5. – С. 35-39.

33. Проблемы доходной базы бюджетов субъектов Федерации // Финансы. – 2005. – № 8. – С. 63-66.

34. Рубцов Б.Б. Зарубежные фондовые рынки: инструменты, структура, механизм функционирования / Б.Б. Рубцов. – М.: ИНФРА-М., 2006. – 104 с.

35. Рыбчак Е. Слияние инвестиционных компаний. Оценочный аспект / Е. Рыбчак, О. Щербакова // Финансовая газета. – 2006. – №8, 10, 11.

36. Рынок ценных бумаг: Учебник /Под ред. В.А. Галанова, А.И. Басова. – М.: Финансы и статистика, 2006. – 152 с.

37. Сабанти, Б.М. Теория финансов: Учебное пособие / Б.М. Сабанти. – 2-изд. – М.: Издательство «Менеджер», 2007. – 192 с.

38. Тьюлз Р. Фондовый рынок.- 6-е изд.: Пер. с англ./ Р. Тьюлз, Э. Бредли, Т. Тьюлз. – М.: ИНФРА-М, 2007. – 648 с.

39. Улюкаев А. Государственные финансы и региональное развитие / А. Улюкаев // Вопросы экономики. – 2005. – № 3. – С. 15-18.

40. Финансы и кредит: Учеб. пособие / Под ред. проф. А.М. Ковалевой. – М.: Финансы и статистика, 2005. – 512 с.

41. Финансы и кредит: Учебник / Под ред. проф. М.В. Романовского, проф. Г.Н. Белоглазовой. – М.: Юрайт-Издат, 2006. – 575 с.

42. Финансы. Денежное обращение. Кредит: Учебник для вузов / Под ред. проф. Г.Б. Поляка. – 2-е изд. – М.: ЮНИТИ-ДАНА, 2005. – 512 с.

43. Финансы: Пер. с англ. – М.: ЗАО «Олимп-Бизнес», 2006. – 560 с.

44. Финансы: Учебник / Под ред. проф. С.И. Лушина, проф. В.А. Слепова. – М.: Изд-во Российской экон. акад., 2005. – 384 с.

45. Финансы: Учебник для вузов / Под ред. Г.Б. Поляка. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2007. – 607 с.

46. Финансы: Учебник для вузов / Под ред. проф. Л.А. Дробозиной. – М.: Финансы, ЮНИТИ, 2006. – 527 с.

47. Финансы: Учебник. - 2-е изд., перераб. и доп. / Под ред. В.В. Ковалева. – М.: ТК Велби: Изд-во «Проспект», 2006. – 634 с.

48. Финансы: Учебное пособие / Под ред. проф. А.М. Ковалевой. – 4-е изд., перераб. и доп. – М.: Финансы и статистика, 2005. – 384 с.

49. Ценные бумаги: Учебник /Под ред. В.И. Колесникова, В.С. Торкановского. - М.: Финансы и статистика, 2006. – 416 с.

50. Чесноков А.С. Рынок ценных бумаг, фондовые биржи, брокерская и дилерская деятельность / А.С. Чесноков. – М.: АО «МЕНАТЕП — ИНФОРМ», 2005. – 541 с.

Приложение 1

Динамика поступлений по добровольному страхованию

┌┬────────┬──────────┬────────┬───────────┐

│ │Личное стра-│Имущественное│Страхование│По всем видам│

│ │хование │страхование │ответствен-│добровольного │

│ │ │ │ности │страхования │

├┼─────────┼────────┼────────┼────────────┤

│Поступление стра-│ │ │ │ │

│ховых взносов за│ │ │ │ │

│год (млн. руб.) │ │ │ │ │

│2004 │ 44540,0 │ 26315,3 │ 4477,0 │ 75332,3 │

│2005 │ 96295,9 │ 38417,4 │ 6605,6 │ 141318,9 │

│2006 │ 168986,4 │ 58100,3 │ 9234,8 │ 236321,5 │

├┼─────────┼─────────┼────────┼───────────┤

│Прирост страховых│ │ │ │ │

│взносов за год│ │ │ │ │

│(млн руб.) │ │ │ │ │

│2004 │ 26859,7 │ 17276,9 │ 3051,2 │ 47187,8 │

│2005 │ 51755,9 │ 12102,1 │ 2128,6 │ 65986,6 │

│2006 │ 72690,5 │ 19682,9 │ 2629,2 │ 95002,6 │

├┼────────┼──────────┼────────┼───────────┤

│Темп прироста│ │ │ │ │

│взносов за год│ │ │ │ │

│(%) │ │ │ │ │

│2004 │ 151,9 │ 191,1 │ 214,0 │ 167,7 │

│2005 │ 116,2 │ 46,0 │ 47,5 │ 87,6 │

│2006 │ 75,5 │ 51,2 │ 39,8 │ 67,2 │

└──┴───────┴─────────┴────────┴───────────┘

Приложение 2

Динамика страховых выплат по добровольному страхованию

┌┬────────┬──────────┬────────┬───────────┐

│ │Личное стра-│Имущественное│Страхование│ По всем видам│

│ │хование │страхование │ответствен-│ добровольного│

│ │ │ │ности │ страхования │

├┼────────┼──────────┼────────┼───────────┤

│Сумма страховых│ │ │ │ │

│выплат за год│ │ │ │ │

│(млн руб.) │ │ │ │ │

│2004 │ 36279,7 │ 6607,8 │ 480,2 │ 43367,7 │

│2005 │ 85810,9 │ 8247,9 │ 564,8 │ 94623,5 │

│2006 │ 125125,2 │ 8561,1 │ 928,9 │ 134615,2 │

├┼────────┼──────────┼────────┼───────────┤

│Прирост страховых│ │ │ │ │

│выплат за год│ │ │ │ │

│(млн.руб.) │ │ │ │ │

│2004 │ 20324,3 │ 3468,0 │ 191,7 │ 23984,0 │

│2005 │ 49531,1 │ 1640,1 │ 84,6 │ 51255,8 │

│2006 │ 39314,4 │ 313,2 │ 364,1 │ 39991,7 │

├┼────────┼──────────┼────────┼───────────┤

│Темп прироста│ │ │ │ │

│выплат за год│ │ │ │ │

│(%) │ │ │ │ │

│2004 │ 127,4 │ 110,5 │ 66,4 │ 123,7 │

│2005 │ 136,5 │ 24,8 │ 17,6 │ 118,2 │

│2006 │ 45,8 │ 3,8 │ 64,5 │ 42,3 │

└┴────────┴──────────┴────────┴───────────┘

Приложение 3

Группировка действующих кредитных организаций по величине зарегистрированного уставного капитала в 2005-2007 гг.

| Дата | До 3 млн. руб. | От 3 до 10 млн. руб. | От 10 до 30 млн. руб. | От 30 до 60 млн. руб. | От 60 до 150 млн. руб. | От 150 до 300 млн. руб. | От 300 млн. руб. и выше | Всего | |||||||

| Коли- | Уд. вес | Коли- | Уд. вес | Коли- | Уд. вес | Коли- | Уд. вес | Коли- | Уд. вес | Коли- | Уд. вес | Коли- | Уд. вес | ||

| 2005 | 43 | 3,6 | 87 | 7,3 | 168 | 14,1 | 182 | 15,3 | 226 | 19,0 | 217 | 18,3 | 266 | 22,4 | 1 189 |

| 2006 | 42 | 3,6 | 85 | 7,2 | 165 | 13,9 | 176 | 14,9 | 226 | 19,1 | 223 | 18,9 | 266 | 22,5 | 1 183 |

| 2007 | 42 | 3,6 | 85 | 7,2 | 159 | 13,4 | 177 | 15,0 | 222 | 18,8 | 229 | 19,4 | 269 | 22,7 | 1 183 |

Приложение 4

Отдельные показатели деятельности кредитных организаций, сгруппированных по величине активов по состоянию на 1 января 2007 года (млн. руб.)

| Группы кредитных организаций, ранжированных по величине активов (по убыванию) | |||||||

| 1-5 | 6-20 | 21-50 | 51-200 | 201-1000 | 1001-1189 | Итого | |

| Количество филиалов на территории Российской Федерации, единиц | 1034 | 452 | 411 | 644 | 674 | 66 | 3281 |

| Объем предоставленных кредитов | 4026759 | 1811955 | 1038079 | 1297384 | 698560 | 7328 | 8880063 |

| Объем вложений в государственные ценные бумаги | 351484 | 54195 | 41209 | 61730 | 28526 | 100 | 537245 |

| Объем вложений в векселя | 25065 | 31137 | 37289 | 63970 | 71259 | 526 | 229245 |

| Объем вложений в акции и паи предприятий и организаций-резидентов (кроме банков) | 46138 | 58393 | 26875 | 47166 | 15897 | 170 | 194639 |

| Сумма средств предприятий и организаций на счетах | 844872 | 373839 | 299906 | 450242 | 386523 | 5867 | 2361249 |

| Сумма бюджетных средств на счетах | 14348 | 15047 | 1502 | 7734 | 3932 | 38 | 42600 |

| Объем вкладов физических лиц | 2288993 | 476492 | 291367 | 437203 | 296940 | 2488 | 3793482 |

| Стоимость обращающихся на рынке долговых обязательств | 368765 | 184564 | 138042 | 244001 | 82399 | 331 | 1018101 |

| Собственные средства (капитал) | 607028 | 329981 | 218722 | 299629 | 231815 | 5538 | 1692714 |

| Всего активов | 5968490 | 2871514 | 1701686 | 2193692 | 1291630 | 18549 | 14045561 |

Приложение 5

Рассмотрение и утверждение бюджетов

┌──────────────────────────┐

│Основы рассмотрения и утверждения бюджетов (ст. 184-191 БК РФ)│

│* Правительство РФ, высшие исполнительные органы субъектов РФ, местные администрации вносят на│

│ рассмотрение соответствующего законодательного (представительного) органа проект бюджета на│

│ очередной финансовый год и плановый период в сроки: │

│ - проект федерального закона - до 24 часов 26 августа │

│ - проект закона субъекта РФ - в сроки, установленные законом субъекта РФ, но не позднее 15│

│ октября │

│ - проект решения о местном бюджете - в сроки, установленные муниципальным правовым актом│

│ представительного органа муниципального образования, но не позднее 15 ноября │

│* Документы и материалы, представляемые одновременно с проектом бюджета - ст. 184.2 БК РФ │

│* Одновременно с проектом закона о бюджете на очередной финансовый год рассматриваются и│

│ утверждаются проекты законов о бюджетах государственных внебюджетных фондов │

│* Законы о внесении изменений в налоговое законодательство РФ вносятся субъектом права│

│ законодательной инициативы на рассмотрение и утверждение законодательным (представительным)│

│ органом до принятия закона (решения) о бюджете на очередной финансовый год │

│* Одновременно с проектом федерального закона о федеральном бюджете Правительство РФ вносит в│

│ Государственную Думу проекты федеральных законов: │

│ - о внесении изменений и дополнений в законодательство о налогах и сборах │

│ - о бюджетах государственных внебюджетных фондов РФ │

│ - о внесении изменений и дополнений в федеральный закон «О бюджетной классификации РФ» │

│ - проекты федеральных законов о повышении минимального размера пенсии, о порядке индексации и│

│ перерасчета государственных пенсий, о повышении минимального размера оплаты труда, если такая│

│ индексация предусмотрена проектом │

│ - об утверждении отчетов об исполнении федерального бюджета и бюджетов государственных │

│ внебюджетных фондов РФ в отчетном финансовом году │

│ - о страховых тарифах на обязательное социальное страхование от несчастных случаев на│

│ производстве и профессиональных заболеваний на очередной финансовый год и плановый период │

│* До 1 августа текущего финансового года Правительство РФ вносит на рассмотрение проект│

│ федерального закона о тарифах страховых взносов в государственные внебюджетные фонды │

│ Процедура рассмотрения и утверждения федерального бюджета (ст. 192-200 БК РФ) │

│ Подготовка законопроекта к первому чтению │

│ ┌────────────┐ ┌───────────────────┐ │

│ │ ЦБ РФ │ │ Правительство РФ │ │

│ │ ┌───────────────────────┐ │ │ │ │

│ │ │Направление проекта основных│ │ │ ┌────┐ ┌─────┐ │ │

│ │ │направлений единой государственной│ │ │ │Представление│ │Внесение на│ │ │

│ │ │денежно-кредитной политики на│ │ │ │проекта │ │рассмотрение в ГД│ │ │

│ │ │очередной финансовый год и плановый│ │ │ │законопроекта│ │проектов федеральных│ │ │

│ │ │период Президенту РФ и в Правительство│ │ │ │Президенту РФ│ │законов │ │ │

│ │ │РФ │ │ │ └─────────────┘ └─────┬────┘ │ │

│ │ └─────────────────────────────┘ │ │ │ │ │

│ │ ┌───────────┐ │ │ ┌─────────────────┐ │ │ │