Навигация

Метод определения таможенной стоимости по цене сделки с ввозимым товаром

2.1 Метод определения таможенной стоимости по цене сделки с ввозимым товаром

Статья 5 Соглашения от 25.01.2008г описывает метод определения таможенной стоимости товара по цене сделки с ввозимыми товарами.

Таможенной стоимостью товара, ввозимого на единую таможенную территорию ТС, является цена сделки, то есть цена, фактически уплаченная или подлежащая уплате за эти товары при их продаже для вывоза на единую таможенную территорию ТС и дополненная в соответствии с положениями статьи 5 Соглашения от 25.01.2008г.

Ценой фактически уплаченной или подлежащей уплате за ввозимые товары является общая сумма всех платежей за эти товары осуществленных или подлежащих осуществлению покупателем непосредственно продавцу или в пользу продавца. При этом платежи могут быть осуществлены прямо или косвенно в любой форме, не запрещенной законодательством данной стороны.

Предоставляемые продавцом покупателю скидки, оказывающие влияние на цену сделки, учитываются при определении таможенной стоимости товара при условии, что такие скидки предоставлены до факта таможенного оформления товара. Если условиями договора, на основании которого товар ввезен на территорию таможенного союза, не предусмотрена оплата за товар к моменту его таможенного оформления, факт отсутствия оплаты не может являться основанием для отказа в учете предоставляемой скидки при определении таможенной стоимости товара (кроме скидки за предварительную оплату). Условием учета скидок при определении таможенной стоимости товара является представление декларантом документального подтверждения правомерности предоставления скидки покупателям и ее использования.

При определении таможенной стоимости товара к цене сделки, если ранее в нее не были включены, должны быть добавлены:

1) следующие расходы в размере, в котором они осуществлены или подлежат осуществлению покупателем, но не включены в цену, фактически уплаченную или подлежащую уплате за ввозимые товары:

а) вознаграждение посредникам (агентам) и вознаграждение брокерам, за исключением вознаграждения за закупку, уплачиваемого покупателем своему агенту (посреднику) за оказание услуг по его представлению за рубежом, связанных с покупкой оцениваемых (ввозимых) товаров;

б) расходы на тару, если для таможенных целей она рассматривается как единое целое с ввозимыми товарами;

в) расходы по упаковке, включая стоимость упаковочных материалов и работ по упаковке;

2) соответствующим образом распределенная стоимость следующих товаров и услуг, прямо или косвенно предоставленных покупателем продавцу бесплатно или по сниженной цене для использования в связи с производством и продажей для вывоза оцениваемых (ввозимых) товаров на единую таможенную территорию таможенного союза, в размере, не включенном в цену, фактически уплаченную или подлежащую уплате за ввозимые товары:

а) сырье, материалы, детали, полуфабрикаты и тому подобные предметы, из которых состоят ввозимые товары;

б) инструменты, штампы, формы и другие подобные предметы, использованные при производстве ввозимых товаров;

в) материалы, израсходованные при производстве ввозимых товаров;

г) проектирование, разработка, инженерная, конструкторская работа, художественное оформление, дизайн, эскизы и чертежи, выполненные вне единой таможенной территории таможенного союза, и необходимые для производства ввозимых товаров;

3) часть полученного в результате последующей продажи, распоряжения иным способом или использования ввозимых товаров дохода (выручки), которая прямо или косвенно причитается продавцу;

4) расходы по перевозке (транспортировке) товаров до аэропорта, морского порта или иного места прибытия товаров на единую таможенную территорию таможенного союза;

5) расходы по погрузке, разгрузке или перегрузке товаров и проведению иных операций, связанных с их перевозкой (транспортировкой) до аэропорта, морского порта или иного места прибытия товаров на единую таможенную территорию таможенного союза;

6) расходы на страхование в связи с операциями, указанными в подпунктах 4 и 5 пункта 1 настоящей статьи;

7) лицензионные и иные подобные платежи за использование объектов интеллектуальной собственности (включая платежи за патенты, товарные знаки, авторские права), которые относятся к оцениваемым (ввозимым) товарам и которые прямо или косвенно произвел или должен произвести покупатель в качестве условия продажи оцениваемых товаров, в размере, не включенном в цену, фактически уплаченную или подлежащую уплате за эти товары.

Таможенная стоимость товара не должна включать в себя следующие платежи и расходы при условии, что они выделены из цены, фактически уплаченной или подлежащей уплате за ввозимый товар:

· расходы на строительство, монтаж, сборку, наладку оборудования или оказание технической помощи после ввоза такого оборудования на таможенную территорию таможенного союза;

· расходы по перевозке (транспортировке) товаров, осуществляемой после их прибытия на единую таможенную территорию таможенного союза;

· пошлины, налоги и сборы, уплачиваемые на единой таможенной территории таможенного союза в связи с ввозом или продажей оцениваемых (ввозимых) товаров.

Для определения таможенной стоимости товара не применяется метод по цене сделки с ввозимым товаром, если:

а) существуют ограничения в отношении прав покупателя на распоряжение оцениваемым товаром или на его использование, за исключением ограничений, которые:

· установлены совместным решением таможенного союза;

· ограничивают географический регион, в котором товары могут быть перепроданы;

· существенно не влияют на стоимость товара;

б) продажа товара или его цена зависит от каких-либо условий или обязательств, влияние которых на сумму товара не может быть количественно определено.

в) часть дохода или выручки от последующей продажи, распоряжение или использование товаров покупателя причитается прямо или косвенно продавцу. Кроме случаев, когда, в соответствии со статьей 5 Соглашения, могут быть произведены дополнительные начисления.

г) покупатель и продавец являются взаимосвязанными лицами. Факт взаимосвязи между продавцом и покупателем сам по себе не должен являться основанием для признания стоимости сделки неприемлемой для целей определения таможенной стоимости товара.

В этом случае должны быть проанализированы сопутствующие продаже обстоятельства, и ее цена может быть использована для определения таможенной стоимости товара, если взаимосвязанность не повлияла на цену сделки.

В случае, если продавец и покупатель являются взаимосвязанными лицами и при этом на основе имеющейся информации обнаруживаются признаки того, что такая взаимосвязанность повлияла на цену, фактически уплаченную или подлежащую уплате, то таможенные органы в письменной форме сообщают лицу, декларирующему товары, об этих признаках. Лицо, декларирующее товары должно доказать отсутствие влияния взаимосвязи продавца и покупателя на цену.

При обнаружении признаков влияния такой взаимосвязи на цену товара стоимость сделки с ввозимым товаром принимается и таможенная стоимость товаров определяется по цене сделки только в том случае, если лицо, декларирующее товар, докажет, что стоимость сделки с ввозимыми товарами близка к одной из следующих проверочных величин, имеющих место в тот же или соответствующий период времени, в который ввозимые товары пересекали границу таможенного союза:

· стоимость сделки с идентичными или однородными товарами при продаже таких товаров покупателям не являющимся взаимосвязанными с продавцом для вывоза на единую таможенную территорию таможенного союза;

· таможенная стоимость идентичных или однородных товаров определенная согласно статье 8 или 9 Соглашения 25.01.2008г.

Цена идентичного или однородного товара, представленная декларантом для сравнения, не может использоваться вместо цены сделки для определения таможенной стоимости товара.

Похожие работы

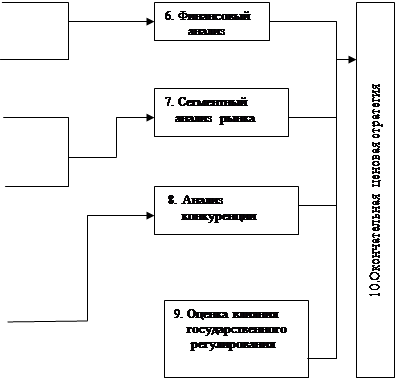

... усилий на тех целевых сегментах рынка, где ему легче добиться устойчивого конкурентного преимущества и выявить те сегменты, в которых стратегически рационально прекратить расходование ресурсов. 2. Закон Российской Федерации «О таможенном тарифе» и методы определения таможенной стоимости товаров. 2.1. Общие положения Закона РФ «О таможенном тарифе». Настоящий Закон устанавливает порядок ...

... по линии таможенных органов возникают уже в ходе таможенного оформления с использованием нормативных документов на практике. Так, для Томской таможни была актуальна проблема определения таможенной стоимости бывшего в употреблении оборудования Сибирского химического комбината при его экспорте. Высокотоннажные изделия электротехнической промышленности (мощные трансформаторы и электродвигатели, ...

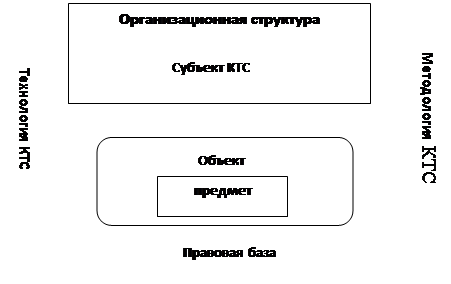

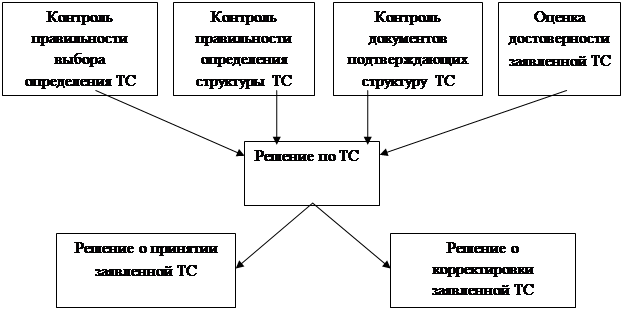

... внешнеторговых сделок и расчетов банков по ним, в соответствии с законодательными актами России. Решение задач по определению таможенной стоимости товаров Таможенная стоимость (ТС) товаров используется для исчисления таможенных платежей для применения мер государственного регулирования внешнеэкономических отношений. Существует унифицированный документ для таможенных целей, ...

... с отражением необходимых записей в соответствующих документах производились должностными лицами таможенных постов самостоятельно[18]. Глава 3. Перспективы применения индикаторов риска в системе контроля таможенной стоимости на примере ДВТУ Целью системы управления рисками, концепция которой утверждена приказом ГТК России №1069 от 26.09.2003 г., является создание современной системы ...

0 комментариев