Навигация

Аналіз ефективності використання фінансових ресурсів будівельного підприємства

2.3 Аналіз ефективності використання фінансових ресурсів будівельного підприємства

Забезпечення певних темпів розвитку і підвищення ефективності виробництва можливе за умови інтенсифікації відтворення та кращого використання діючих основних фондів і виробничих потужностей будівельних підприємств. Ці процеси, з одного боку, сприяють постійному підтриманню належного технічного рівня кожного підприємства, а з іншого, — дозволяють збільшувати обсяг виробництва продукції без додаткових інвестиційних ресурсів, знижувати собівартість виробів за рахунок скорочення питомої амортизації та витрат на обслуговування виробництва і його управління, підвищувати фондовіддачу і прибутковість.

Система показників, яка всебічно може характеризувати ефективність основних фондів, охоплює два їх блоки: перший — показники ефективності відтворення окремих видів і всієї сукупності засобів праці; другий — показники рівня використання в цілому і окремих видів основних фондів.

Необхідність виокремлення у самостійну групу показників відтворення засобів праці, які характеризують процес їх руху, технічний стан та структуру, обумовлена тим, що відтворювальні процеси істотно і безпосередньо впливають на ступінь ефективності використання застосовуваних у виробництві машин, устаткування та інших знарядь праці.

Існуюча система показників ефективності відтворення основних фондів вимагає удосконалення з огляду методики обчислення деяких з них та повноти охоплення окремих сторін відтворення засобів праці. Зокрема коефіцієнт оновлення визначається відношенням абсолютної суми введення основних фондів до їх наявності на кінець року, а коефіцієнт вибуття — відношення обсягу вибуття основних фондів до їх наявності на початок року, що унеможливлює зіставлення цих відносин показників. і ому визнання коефіцієнтів відтворення основних фондів за середньорічною їх вартістю слід вважати методологічно більш правильним.

Показники, що характеризують рівень ефективності використання основних фондів, об'єднуються в окремі групи за ознаками узагальнення і охоплення елементів засобів праці. Економічна суть більшості з них зрозуміла за їх назвою. Показники, зміст яких нечітко відображений у їх назві, характеризують ось що:

• коефіцієнт змінності роботи устаткування — відношення загальної кількості відпрацьованих машинозмін за добу до числа встановленого устаткування;

• напруженість використання устаткування (виробничих площ) — випуск продукції в розрахунку на одиницю устаткування (загальної або виробничої площі);

• коефіцієнт інтенсивного навантаження устаткування — відношення кількості виготовлених виробів за одиницю часу до технічної (паспортної) продуктивності відповідного устаткування.

Серед показників використання устаткування та виробничих площ найбільш відомим і широко застосовуваним на практиці є коефіцієнт змінності роботи устаткування. Проте використовуваний на будівельних підприємствах спосіб його розрахунку не можна визнати досконалим, оскільки не враховує внутрізмінні втрати робочого часу. У зв'язку з цим коефіцієнт змінності методологічно правильніше обчислювати виходячи з коефіцієнту використання календарного фонду часу і максимальної змінності роботи устаткування, яка дорівнює трьом при восьмигодинній тривалості зміни. Отже при коефіцієнті використання календарного фонду часу, наприклад, 0,6 коефіцієнт змінності роботи устаткування дорівнюватиме 1,8 (3,0 х 0,6).

Головною ознакою підвищення рівня ефективного використання основних фондів і виробничих потужностей підприємства є зростання обсягу виробництва продукції. Кількість же виробленої продукції при наявному розмірі виробничого апарату залежить, з одного боку, від фонду часу продуктивної роботи машин і устаткування протягом доби, місяця або року, тобто їх екстенсивного завантаження, а з другого, — від ступеня використання знарядь праці за одиницю часу (інтенсивного навантаження). Отже, всю сукупність технічних, організаційних та економічних заходів щодо кращого використання основних фондів і виробничих потужностей підприємства за їх змістом та призначенням умовно можна поділити на дві групи: перша — збільшення екстенсивного завантаження; друга — підвищення інтенсивного навантаження. Виділені групи складають головні напрямки більш ефективного використання основних фондів і виробничих потужностей підприємства, кожний з яких охоплює певну кількість конкретизованих заходів, або шляхів

Значного підвищення інтенсивного навантаження устаткування на підприємствах можна досягти завдяки застосуванню прогресивних форм і методів організації виробництва (концентрації, спеціалізації, кооперування та комбінування; гнучких і потокових ліній), що дозволяють використовувати високопродуктивне автоматизоване устаткування. За результатами спеціальних досліджень, на підприємствах будівництва виготовлення конструктивно і технологічно однорідних деталей на потокових лініях забезпечує підвищення навантаження устаткування на 20-30%.

Розділ 3. Проблеми ефективного формування, використання та вдосконалення методів формування фінансових ресурсів будівельних підприємств

Фінанси впливають на кількісні і якісні параметри будь-якого економічного явища чи процесу на підприємстві, а також на кінцеві результати його діяльності. Кваліфіковане управління фінансами сприяє швидкій адаптації підприємств до роботи в конкурентному ринковому середовищі, трансформації їх діяльності відповідно до змін чинного законодавства. Тому розгляд даної теми є досить актуальним.

Фінансові ресурси підприємства – це його власні і позичкові грошові фонди цільового призначення, які формуються у процесі розподілу і перерозподілу національного багатства, внутрішнього валового продукту і національного доходу та використовуються у статутних цілях підприємства.

Характерною рисою фінансових ресурсів с те, що вони, на відміну від грошових засобів, виражають не зміну форм вартості, а фінансовий результат процесу відтворення. Фінансові ресурси свідчать про наявні можливості економічного і соціального розвитку [22,c.58].

Фінансові ресурси підприємства класифікують за такими ознаками:

- джерела формування (власні та залучені);

- етапи формування (початкові та набуті);

- використання (матеріалізовані і грошові фінансові ресурси);

- форма реалізації .

Вони виконують дві основні функції : розподільчу (розподіл фінансових ресурсів підприємств за їх цільовим призначенням: на покриття витрат, формування фондів тощо) і контрольну (контроль за дотриманням пропорцій у первинних розподільчих і перерозподільчих процесах).

Формування фінансових ресурсів відбувається в процесі створення підприємств і реалізації їх фінансових відносин при здійсненні господарсько-фінансової діяльності. Це проявляється в формуванні, перш за все, статутного капіталу при створенні підприємств, а в процесі їхньої діяльності – відповідних джерел грошових коштів.

Фінансова діяльність підприємства має бути спрямована на забезпечення систематичного надходження й ефективного використання фінансових ресурсів, дотримання розрахункової і кредитної дисципліни, досягнення раціонального співвідношення власних і залучених коштів, фінансової стійкості з метою ефективного функціонування підприємства [22, c.58].

Саме цим зумовлюється необхідність і практична значущість систематичної оцінки фінансового стану підприємства, якій належить суттєва роль у забезпеченні його стабільного фінансового стану.

Слід зазначити, що економічна криза суттєво погіршила фінансові результати українських підприємств. На кінець 2008 р. фінансовий результат від звичайної діяльності до оподаткування зменшився порівняно з минулим роком більш ніж вдвічі і становив 57,9 млрд. грн. (в 2007р. – 135,9 млрд. грн). При цьому, прибутки прибуткових підприємств скоротилися на 23 % з 183 млрд. грн. до 140,9 млрд. грн., а збитки, навпаки, збільшилися майже вдвічі – з 47 млрд. грн. в 2007 р. до 83 млрд. грн. в 2008 р. [23, c.99].

Як засвідчує статистика найбільшого кризового стану зазнали підприємства будівельної галузі.

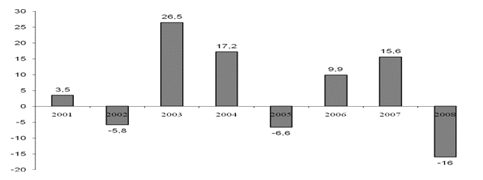

Рис. 3.1 Зміни обсягів будівельних робіт у 2001-2008 рр. (у % до попереднього року)

У 2008 р. в цій галузі відбулося падіння обсягів будівництва на 16 %, тоді як у 2007 р. було досягнуто приріст 15,6 %. Обсяги робіт зменшилися по всіх секторах галузі, зокрема:

з підготовки будівельних ділянок – на 10,3 % (у 2007 р. – зростання на 3,5 %);

з будівництва споруд – на 16,3 % (у 2007 р. – зростання на 16,1 %);

з установлення інженерного устаткування будівель та споруд – на 14,3 % (торік - зростання на 19,7 %) [25].

Обсяги будівництва скоротили підприємства майже в усіх регіонах, крім Чернівецької області та м. Севастополя. Значно зменшили обсяги робіт будівельники Чернігівської, Луганської, Вінницької областей (на 27,2-32,3 %). Будівельні підприємства м. Києва та Донецької області, якими виконано 40,1 % загальнодержавного обсягу робіт, скоротили будівельні роботи на 15,7 % та на 13,9 % відповідно.

У 2008 році у порівнянні із 2007 роком зменшились на 17,2 % об’єми виробництва елементів конструкцій збірних для будівництва з цементу, бетону і штучного каменя, на 10,1 % об’єми виробництва блоків і цегли з цементу, штучного каменя або бетону для будівництва.

За цей період зменшились об’єми виробництва цементу на 0,7 %, цегли керамічної – на 4,4 %, виробів з асфальту – на 7 %, вапна – на 9,2 %.

Менше, ніж у 2007 році, вироблено деревини довгої (більше 6 мм) – на 6 %, фанери клеєної – на 7,3 %.

Такого падіння обсягів будівництва в Україні не було з 2005 року. Саме тоді відбувся обвал у галузі будівництва. Обсяги будівельних робіт скоротилися на 6,6 % після приросту 17,2 % у 2004 році. Загальмувала динаміка введення житла в експлуатацію [25].

Сьогодні ситуація в будівництві розвивається, як і в 2005 році, тільки з ще більш негативними наслідками.

Відсутність національної політики у галузі будівництва, ще до початку осені запрограмувала невтішні прогнози на 2009 рік. Будівельна галузь залишилася без кредитних фінансових ресурсів. Споживчий ринок вітчизняних будівельних матеріалів зупинився. Будівельники увійшли у новий календарний рік із найбільшою кількістю недобудованих об'єктів за останні роки.

Істотною причиною кризового стану багатьох вітчизняних підприємств є неналежне виконання фінансовими службами покладених на них функцій, зокрема - відсутність фінансового планування (бюджетування) та аналізу, управління ризиками, роботи щодо оптимізації структури активів та пасивів тощо. Досить часто це зумовлене тим, що відповідальність за всю фінансову роботу на підприємстві покладається на бухгалтерію, а фінансові служби або взагалі відсутні, або їхні завдання є невизначеними і не мають нічого спільного з тими, які виконують відповідні служби на підприємствах країн Західної Європи чи США.

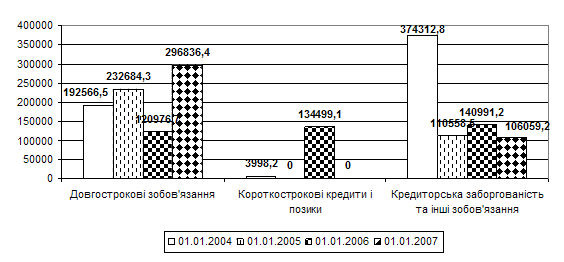

Вітчизняними суб'єктами господарювання в цілому не виконуються умови золотого правила фінансування. Тестування рівня виконання першої умови цього правила, відповідно до якого короткострокові активи підприємства мають бути не меншими, ніж поточні пасиви, дозволяє зробити висновок про її порушення, оскільки реальне значення показника становить близько 0,7, у тому числі по промисловості - 0,58 (при нормативному - не меншому від одиниці). Така сама тенденція спостерігається і щодо другої умови правила (відношення довгострокових активів до довгострокового капіталу). Для забезпечення стабільної ліквідності та платоспроможності підприємства значення цього показника має бути не більшим від одиниці, проте його середнє значення на вітчизняних підприємствах дорівнює близько 1,3, у тому числі на промислових підприємствах - 1,76 [24, c.233].

Середньостатистичне українське підприємство значну частину своїх необоротних (довгострокових) активів фінансує за рахунок короткострокових джерел. Це означає, що потенціальне більшість вітчизняних підприємств є неплатоспроможними, оскільки наявних оборотних активів не вистачає для погашення поточних зобов'язань.. Проблема тут полягає не стільки у дефіциті фінансових ресурсів, скільки в незадовільній роботі фінансових служб щодо управління активами та пасивами, і це пояснюється, насамперед, низькою кваліфікацією фінансового менеджменту.

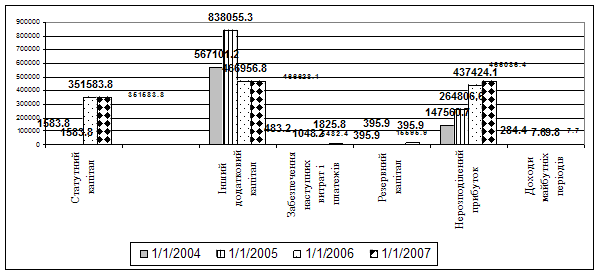

Капітал підприємства - це зазначені в пасивній стороні балансу вимоги на майно, яке відображене в активах; він показує джерела фінансування придбання активів підприємства. Пасивна сторона балансу містить інформацію проте, яку частину капіталу надано в розпорядження підприємства його власниками (власний капітал) і яку - кредиторами (позичковий капітал). Діяльність фінансових служб підприємства має бути сконцентрованою, головним чином, на пошуку можливих внутрішніх і зовнішніх джерел фінансування інвестиційних проектів, операційної діяльності та способів їх найбільш "сприятливого" залучення. Для систематизації наявних альтернатив у цій сфері розглянемо так звану матрицю форм фінансування, наведену в табл.3.1

Таблиця 3.1 Форми фінансування підприємств

| Вид фінансування | Позичковий капітал | Власний капітал | Реструктуризація активів |

| Зовнішнє фінансування | Кредити (банківські, комерційні) | Часткове фінансування | Дезінвестиції |

| Внутрішнє фінансування | Забезпечення наступних витрат і платежів | Нерозподілений прибуток | Амортизація |

Звичайно, неможливо дати однозначні рекомендації щодо вибору тієї чи іншої форми фінансування. В одних випадках фінансові ресурси слід формувати шляхом збільшення власного капіталу, в інших — на основі залучення додаткових позичок. Для одних підприємств вигідніше і є можливість використовувати внутрішні джерела фінансування, для інших - зовнішні. Отже, фінансові служби повинні визначити найприйнятніші для конкретних умов можливості фінансування. Важливою є розробка системи критеріїв, з допомогою яких фінансист може оцінити переваги та недоліки залучення позичкового та власного капіталу, зовнішніх і внутрішніх джерел фінансування.

Прибуток та рентабельність. Слід розрахувати, як вплине та чи інша форма фінансування на результати діяльності підприємства. При цьому необхідно виходити з того, що рентабельність активів підприємства має перевищувати вартість залучення капіталу, а також враховувати, що зростання частки заборгованості в структурі капіталу в окремих випадках може привести до підвищення прибутковості підприємства, а в інших — до її зниження.

Ліквідність. Фінансист має розрахувати, як вплине форма фінансування на рівень теперішньої та майбутньої платоспроможності підприємства. За доцільне при цьому вважається розрахунок показника дюрації (Duration), який характеризує середній строк непогашеної заборгованості за основною сумою боргу та процентам.

Незалежність. Вдаючись до тієї чи іншої форми фінансування, слід прогнозувати, як це вплине на рівень автономності і самостійності підприємства при використанні коштів, на збереження інформаційної незалежності та контроль над підприємством у цілому. Крім цього, необхідно виявляти можливі ризики, зокрема, ризик порушення структури капіталу.

Мінімізація оподаткування. Доцільно вибирати таку форму фінансування, яка дасть найбільший ефект з точки зору зменшення податкових платежів. Податковий фактор слід розглядати у контексті його впливу на вартість залучення капіталу в цілому [24, c.334].

Об'єктивні обмеження: відсутність кредитного забезпечення, необхідного для залучення позичок, низький рівень кредитоспроможності, законодавчі обмеження щодо використання тієї чи іншої форми фінансування, договірні обмеження тощо.

Максимізація вартості власників, так звана концепція Shareholder Value. Відповідно до цього критерію всі рішення менеджменту підприємства, в тому числі у сфері фінансування, мають спрямовуватися на досягнення головної мети діяльності суб'єкта господарювання - максимізації доходів власників. Цього можна досягти або на основі збільшення прибутковості та дивідендних виплат, або забезпечивши зростання вартості корпоративних прав підприємства. Звичайно, при досягненні цієї мети виникає конфлікт інтересів: великих власників, дрібних власників, менеджерів, працівників, фіску, клієнтів, партнерів. Грамотні фінансові менеджери повинні забезпечити баланс інтересів різних заінтересованих сторін.

Таким чином, проблематику фінансування вітчизняних підприємств слід розглядати в таких площинах: низький рівень кваліфікації фінансового менеджменту, надзвичайно ризикова політика формування активів та пасивів підприємств, труднощі із залученням зовнішніх джерел фінансування, дефіцит внутрішніх джерел фінансування, високий рівень кредиторської заборгованості в структурі джерел фінансування.

Шляхи вирішення:

- підвищення рівня кваліфікації фахівців, відповідальних за управління фінансами підприємств, і розробка якісно нових підходів до організації роботи фінансових служб саме у сфері фінансування;

- удосконалення роботи фінансових служб щодо управління активами і пасивами;

- діяльність фінансових служб підприємства має бути сконцентрованою, головним чином, на пошуку можливих внутрішніх і зовнішніх джерел фінансування інвестиційних проектів, операційної діяльності та способів їх найбільш "сприятливого" залучення;

- фінансові служби повинні визначити найприйнятніші для конкретних умов можливості фінансування;

- низького рівня кредиторської заборгованості можна досягти широким використанням поставщиками системи знижок (сконто) за дострокове виконання грошових зобов'язань щодо поставлених товарів (робіт, послуг); фінансовим службам вітчизняних підприємств на цей інструмент стимулювання зниження рівня дебіторської та кредиторської заборгованості слід звернути особливу увагу.

фінансовий грошовий актив

ВИСНОВКИ

За результатами проведеного дослідження можна зробити певні висновки теоретично-методологічного характеру.

Фінансові ресурси займають особливе місце в економічних відносинах. Їхня специфіка виявляється в тому, що вони завжди виступають у грошовій формі, мають розподільний характер і відбивають формування і використання різноманітних видів прибутків і нагромаджень суб'єктів господарської діяльності сфери матеріального виробництва, держави й учасників невиробничої сфери. Фінанси підприємств будівельної галузі, будучи частиною загальної системи фінансових відносин, відбивають процес утворення, розподілу і використання прибутків на підприємствах .

Будівельна галузь є однією з найважливіших галузей народного господарства, від якої залежить ефективність функціонування всієї системи господарювання в країні. Важливість цієї галузі для економіки будь-якої країни можна пояснити наступним чином: капітальне будівництво, напевне, як ніяка інша галузь економіки, створює велику кількість робочих місць і споживає продукцію багатьох галузей народного господарства. Економічний ефект від розвитку цієї галузі полягає у мультиплікаційному ефекті коштів, вкладених у будівництво. Адже з розвитком будівельної галузі будуть розвиватися: виробництво будівельних матеріалів і відповідного обладнання, машинобудівна галузь, металургія і металообробка, нафтохімія, виробництво скла, деревообробна і фарфоро-фаянсова промисловість, транспорт, енергетика тощо.

Для розв'язання проблем формування і використання фінансових ресурсів підприємств будівельної галузі потрібна виважена, довгострокова політика держави щодо розвитку підприємництва та його ролі у піднесенні національної економіки, яка б спиралася на інтереси основних суб'єктів підприємницької діяльності, відповідала потребам основної частини населення і відображала реальний стан у розв'язанні соціально-економічних проблем у країні. Економічно обґрунтоване використання податкових, інвестиційних та цінових механізмів сприятиме виходу з фінансової кризи, надходженню коштів до бюджету, збільшення дохідності підприємств.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ 1. Закон України “Про бухгалтерський облік та фінансову звітність в Україні” від 16.07.1999 р. №996-ХІV із змінами і доповненнями, внесеними Законами України від 11.05.2000 р. №1707-ІІІ, від 08.06.2000 р. №1829-ІІ. 2. Балабанов И. Т. Основы финансового менеджмента. -- М.: Финансы и статистика - 1998 -с 54-118. 3. Бандурка О.М., Коробов М.Я. Фінансова діяльність підприємства: Підруч. для студ. вищ. навч. закл., що навч. за освітньо-проф. програмою спеціаліста зі спец."Фінанси", "Банківська справа":"Облік і аудит". -- 2.вид., перероб. і доп. -- К.: Либідь, 2003. -- 384 с. 4. Бланк И.А. Управление формированием капитала. - К.:Ника-Центр. - 2000. - с.12. 5. Блауг М. Экономическая мысль в ретроспективе. - М.:Дело Лтд. - 1994. - с.167 6. Воробйов Ю.М. Формування власного фінансового капіталу підприємства//Фінанси України. - 2002. - №3 - с.36-40 7. Довбня С.Б Модель комплексної оптимізації фінансування підприємства // Фінанси підприємств. - 2006,№5. 8. Зятковський І.В. Фінанси підприємств: Навч. посіб. для студ. екон. спец. вищ. навч. закл.. -- К.: Кондор, 2003. -- 364 с. 9. Костирко Л.А. Формування механізму фінансової стратегії сталого розвитку підприємства.Автореферат дисертації на здобуття наукового ступеня доктора економічних наук. - Донецьк : ІЕП НАН України. - 2004. 10. Мамрак О.Н. Бюджетирование как прогрессивный способов повышения эффективности работы предприятия//Економіка, фінанси, право - 2003. - №8 - с.17-18. 11. Марченко А.А. Аналіз джерел формування фінансових ресурсів// Фінанси України - 2002 - №9 - с.102-108. 12. Маршалл А. Принципы экономической науки // Пер. с англ. - М.:”Прогрес” - 1993 - с.193. 13. Петрович И.М. Атаманчук Р.П. Производственная мощность и экономика предприятия. - М.: ИНФРА-М 1990. - 298 с. 14. Петряєва З.Ф. Фінансовий аналіз діяльності підприємства: Навч. посіб. / Харківський держ. економічний ун-т. -- Х.: ХДЕУ, 2002. -- 164 с. 15. Плисак В.Й. Управління ризиком фінансової стійкості підприємства // Фінанси України - №1, 2001 р. с 67 - 72. 16. Порохня В.М. Методика оптимізації структури капіталу в КІС динамічного управління потоками // Держава та регіони. Серія: Економіка та підприємництво. - 2004,№3 17. Слав'юк Р.А. Структурування власного капіталу підприємств України // Фінанси України -№8,2005р 18. Хикс Дж.Р Стоимость и капитал - М.: ”Прогрес” - 1993 - с.79. 19. Хрипач В.Я.Экономика предприятия. - Минск: Лата, 2004. - 254 с. 20. Шевцова О.Й. Управління вартісно-ризиковими чинниками та часовими аспектами фінансування потреб у капіталі підприємств // Фінанси України - 2006,№3. 21. Шиян Д.В., Строченко Н.І. Фінансовий аналіз: Навч. посібник. -- К.: А.С.К., 2003. -- 229 с.

22. Гуляєва Н.М., Сьомко О.В. Фінансові ресурси підприємств // Фінанси України. –2003.- №12 - с.58

23. Котляр М.Л. Аналіз фінансового стану підприємства / М.Л.Котляр // Фінанси України. – 2008. – №5. - с.99-104.

24. Череп А.В. Проблеми визначення фінансового стану підприємств в умовах фінансової кризи // Держава і регіони. - 2008. - №6. - с. 233-236

25. http://www.dc-summit.info/20090226148/Golovni-prichini-ta-naslidki-krizovih yavisch-v-Ukrajini-u-2008-2009-rokah-budivelniy-kompleks.html

Похожие работы

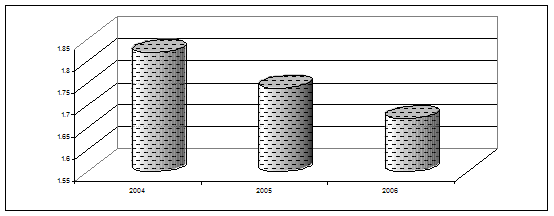

... італу протягом 2004 – 2006 року знизилась на 2,7%. Рисунок 2.11. Динаміка рентабельності активів та власного капіталу ВАТ „ДніпроАЗОТ” 3 Дослідницька частина. Оптимізація структури фінансових ресурсів підприємства Поняття "структура капіталу" в найбільш загальному виді характеризується всіма закордонними та вітчизняними економістами як співвідношення всіх форм власних та позичених фі ...

... в мобільній формі; підприємство має низький рівень ліквідності. РОЗДІЛ 3 ШЛЯХИ ВДОСКОНАЛЕННЯ ОЦІНКИ СТРУКТУРИ ДЖЕРЕЛ ФІНАНСОВИХ РЕСУРСІВ 3.1 Вдосконалення системи управління фінансовими ресурсами Метою фінансової стратегії ефективного розвитку підприємства є забезпечення стійкого положення на ринку, яке базується на ефективному формуванні і використанні фінансових ресурсів. Забезпечити ...

... та ціна реалізації; витрати на виробництво, керівництво, реалізацію та ін.; обсяги та напрямки інвестицій. 2. Організація фінансового аналізу ВАТ “Виробничо-технічне підприємство “Укренергочормет” 2.1 Аналіз показників ліквідності та платоспроможності підприємства Облікова політика на підприємстві ВАТ “Виробничо-технічне підприємство “Укренергочормет” регламентується Законодавством Укра ...

... прогнозування стану фінансового ринку та його інструментів і подальше врахування цих прогнозів у динамічній моделі. 3.2.Роль позичкового капіталу, як невід’ємної складової розвитку підприємства Крім власних фінансових ресурсів підприємство має можливість на безоплатній основі протягом певного періоду використовувати для свого розвитку кошти, що прирівнюються до власних - стійкі пасиви. ...

0 комментариев